Анализ кредитования физических лиц в ОАО Белинвестбанк. Курсовая работа на тему Анализ кредитования физических лиц в оао "Белинвестбанк" Студент факультета банковского дела

Скачать 2.9 Mb. Скачать 2.9 Mb.

|

|

Глава 1.Характеристика деятельности банка по предоставлению кредитов физическим лицам 1.1 Экономическая сущность и классификация кредитов, предоставляемых физическим лицам В практической экономической деятельности кредит представляет собой передачу во временное пользование материальных ценностей в денежной или товарной форме. При этом кредитные отношения проявляются в виде конкретных кредитных сделок, формы и условия которых отличаются значительным многообразием. Экономическая наука о деньгах и кредите изучает не сами вещи, а отношения между субъектами по поводу вещей. То есть, кредит — это экономические отношения между кредитором и заемщиком по поводу возвратного движения стоимости. Кредитор — это субъект кредитного отношения, предоставляющий стоимость во временное пользование. Для него характерно следующее: он ссужает как собственные, так и привлеченные средства, как правило, временно свободные; он аккумулирует средства и размещает их в кредит в сфере обмена; он заинтересован в производительном использовании ссуженных средств, так как это гарантирует возврат ссуды и выплату процентов; его целью при предоставлении кредита является, как правило, получение прибыли в виде ссудного процента. Заемщик — субъект кредитного отношения, получающий ссуду и обязанный ее возвратить в установленный срок. Заемщиками могут быть юридические и физические лица, испытывающие временный недостаток собственных средств - государственные предприятия, акционерные общества, частные фирмы, банки, государство, граждане и т.д. Необходимо отметить, что экономические субъекты в рамках кредитных отношений могут менять свою экономическую роль: кредитор может стать заемщиком, а заемщик — кредитором. Кредитование физических лиц является одним из самых распространенных направлений в сфере предоставляемых банком услуг, что связано в первую очередь с потребностью банков в прибыльных кредитных продуктах. Вместе с тем, возросшие риски в современных условиях определяют необходимость дальнейшего совершенствования регулирования отдельных видов необеспеченных кредитов физическим лицам с целью создания адекватных резервов под возможные потери. В экономической литературе встречаются различные подходы к определению понятия "кредитование физических лиц", основные из них рассмотрены в приложении А. Изучив различные точки зрения авторов на определение понятия "кредитование физических лиц" и, опираясь на законодательство Республики Беларусь, под кредитованием физических лиц будем понимать предоставление банком кредитов населению для удовлетворения определенных нужд. Экономическая сущность кредитования физических лиц заключается в том, что данное направление является одним из самых высокодоходных для коммерческих банков, но, практика показывает, что те банки, которые акцентируют свою деятельность на предоставлении услуг и продуктов физическим лицам, чаще всего имеют высокие значения показателя просроченной задолженности. Однако такой подход оправдывает себя и позволяет формировать более дорогую и устойчивую депозитную базу. Главной чертой кредитования населения является небольшой размер предоставляемых средств [8, с. 40]. Кредит ускоряет получение населением определенных благ (товаров, услуг), которые оно могло бы иметь только в будущем – при условии накопления суммы денежных средств, необходимой для покупки данных товарно-материальных ценностей или услуг, строительства и др. К тому же банки стимулируют спрос населения на эти товары и услуги, следовательно, содействуют увеличению объемов их производства и реализации, и в свою очередь, развитию национальной экономики. В целом, важное значение кредитования физических лиц состоит в удовлетворении потребительских нужд населения социального и экономического характера. Отрицательной чертой данного вида кредитования есть значительные задолженности населения, обусловливает возникновение угроз банковской системе страны, а в дальнейшем и к глобальным финансовым кризисам. Иногда термин «кредитование физических лиц» неправильно подменяют более узким понятием «потребительское кредитование». Однако последнее является лишь разновидностью кредитования физических лиц, которое включает также ипотечное кредитование, автокредитование и пр. Таким образом, основными сферами банковского кредитования физических лиц являются потребительская, инвестиционная и предпринимательская [12, c. 355]. Банковский потребительский кредит и кредит физическим лицам имеют как общие для всех кредитов, так и отличительные черты (таблица 1.1). Таблица 1.1 – Общие с другими кредитами и отличительные черты потребительского кредита Источник: [18]

Коммерческие банки предоставляют своим клиентам разнообразные виды кредитов, классификация которых может быть проведена по ряду признаков, в том числе по целевому направлению, способу обеспечения и погашения, срокам выдачи и т.д. Таблица 1.2 - Виды кредитов, предоставляемых физическим лицам Источник: [18]

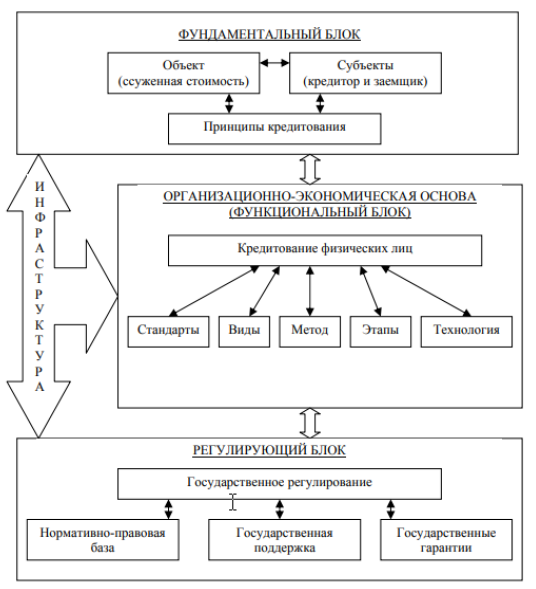

Исходя из вышесказанного, можно сделать вывод, что кредитование физических лиц является важной составной частью системы кредитных отношений. Благодаря данному виду услуг население имеет возможность решать свои финансовые проблемы, а банки могут формировать устойчивую депозитную базу. Кроме того, разнообразная классификация кредитов, которые банк предоставляет физическим лицам, дает возможность кредитополучателювыбрать наиболее подходящий для него вариант кредитования. В свою очередь, повышение эффективности потребительского кредитования будет способствовать его развитию как вида деятельности кредитных учреждений, а также популяризации, как услуги для населения, что должно положительно сказаться на роли и значении потребительского кредита в экономике в целом. 1.2 Подходы к оценке эффективности деятельности банка по кредитованию физических лиц Банковское кредитование физических лиц является одним из наиболее динамичных направлений развития банковского сектора, что связано в первую очередь с потребностью банков в прибыльных кредитных продуктах. Вместе с тем, возросшие риски в современных условиях определяют необходимость дальнейшего совершенствования регулирования отдельных видов необеспеченных кредитов физическим лицам с целью создания адекватных резервов под возможные потери [9, c. 5]. Роль кредитов физическим лицам в экономической литературе рассматривается в основном с количественной стороны без анализа обостряющихся противоречий, обусловленных кредитной экспансией и ростом закредитованности физических лиц. Большинство экономистов отмечает, что кредитование физических лиц способствует расширению емкости рынка по целому спектру потребительских товаров и услуг, поэтому активная работа коммерческих банков в области кредитования физических лиц ведет к росту производства, повышению качества и уровня жизни населения. Повышение эффективности кредитных операций - это главный показатель правильно спланированного и проводимого управления кредитными операциями. Кредитование физических лиц включает в себя (рисунок 1.1): 1) фундаментальный блок (объект, субъект и принципы кредитования); 2) функциональный блок (организационно-экономическая основа); 3) регулирующий блок (нормативно-правовая база, государственная поддержка и государственные гарантии).  Рисунок 1.1 – Структура системы кредитования физических лиц Примечание – Источник: [9, c. 5] Важным условием эффективности деятельности банка по кредитованию физических лиц является всестороннее изучение вопросов, связанных с разработкой методической базы оценки кредитоспособности кредитополучателя, позволяющей осуществлять приемлемый отбор потенциальных заёмщиков. Необходимость оценки кредитоспособности кредитополучателя заключается в том, что выдавая кредиты, банки принимают на себя дополнительные риски. Методику оценки кредитоспособности розничных клиентов банки определяют самостоятельно. Следует отметить, что в банковской практике до сих пор практически не существует единой стандартизированной системы оценки кредитоспособности. Банки разных стран используют различные системы анализа кредитоспособности клиентов в связи со следующими причинами: различная степень доверия к количественным и качественным способам оценки факторов кредитоспособности; особенности модели кредитования и исторически сложившейся практики оценки кредитоспособности; многообразие факторов, влияющих на уровень кредитоспособности [9]. В таблице 1.3 рассмотрим методики оценки кредитоспособности физических лиц, применяемые в различных банках. Таблица 1.3 - Методы оценки кредитоспособности физических лиц в банках Источник: [10,11,12]

Основные составляющие методики оценки кредитоспособности физических лиц белорусскими банками: 1. Метод коэффициентов. Так, кредитоспособность розничного клиента на основе коэффициентов предусматривает использование следующих показателей при предоставлении кредита: - на потребительские нужды - показатель долговой нагрузки (ПДН), который рассчитывается следующим образом:  (1.1) (1.1)Данный показатель отражает долю платежа по кредиту в сумме дохода клиента за месяц, которая не должна превышать 40%. - на финансирование недвижимости банк должен использовать показатель обеспеченности кредита (ПОК), рассчитываемый по формуле:  (1.2) (1.2)Таким образом, процентное соотношение суммы кредита к стоимости объекта недвижимости, принимаемого в залог в качестве обеспечения, и (или) сумме иного обеспечения в соответствии с договором не должно превышать 90% (за исключением кредитования с использованием государственной поддержки в соответствии с законодательными актами) [13]. 2. Внутренний скоринг кредитоспособности физического лица. Внутренний скоринг осуществляется непосредственно самими банками и основывается, в большей степени, на анализе указанных в анкетах на получение кредита данных о заемщике, а также учитывает исполнение обязательств заявителя в прошлом. 3. Кредитный скоринг Кредитного регистра Национального банка Республики Беларусь построен исключительно на данных кредитной истории каждого отдельного человека: какие у него были кредиты, когда и в каком банке, на какую сумму, как выплачивались, выступал ли он поручителем и т.д. При разработке модели из нескольких сотен параметров кредитной истории клиента Национальным банком были отобраны 25, которые в большей степени влияют на выполнение обязательств по кредитному договору и позволяют точнее рассчитывать вероятность погашения кредита клиентом. Они имеют разный вес в модели: наиболее значимые параметры касаются информации о просроченной задолженности, исполнении обязательств и договорах (например, количество дней просрочки, время с момента последней просрочки, типы договоров и их количество), чуть менее весомой является информация о запросах кредитной истории и демографическая информация (возраст, место жительства). С помощью формулы информация преобразуется в числовое значение - скорбаллы, по сумме которых клиенту присваивается определенный класс рейтинга - от А1 (до 400 баллов) до ЕЗ (до 50 баллов). Класс рейтинга меняется через каждые 25 баллов. Клиенты с наименьшей вероятностью невозврата кредита получают класс рейтинга А1, а потенциально "плохие" клиенты - класс рейтинга ЕЗ. Чем выше скоринговый балл, тем выше надежность клиента и ниже риск невозврата кредита. Всего уровней риска шесть: А, В, С, D, Е, F [19]. Кредитный скоринг Национального банка полезен всем банкам независимо от наличия собственных скоринговых моделей, поскольку скоринговая оценка, рассчитанная на основе объединенной информации от многих кредиторов, включает в себя характеристики, которые недоступны для отдельного кредитора. Таким образом, оценка кредитоспособности физических лиц банками осуществляется на основании анализа множества факторов: оценивается заявленный гражданином уровень получаемых доходов, возможность своевременно осуществлять платежи в погашение кредита и процентов за пользование им, изучаются сведения, содержащиеся в кредитных историях и так далее. В настоящее время анализ и оценка кредитной деятельности банка с физическими лицами-кредитополучателями осуществляется в двух направлениях: количественная характеристика кредитных вложений - предполагает определение количества, состава, структуры и движения кредитных вложений банка; качественная характеристика кредитных вложений - предполагает оценку качества кредитного портфеля банка. При этом основной акцент делается на: определение, оценку и анализ индивидуально значимых кредитных операций; группировку кредитных операций с учетом различных критериев; оценку риска по каждой группе кредитных операций; расчет и анализ показателей, характеризующих рискованность кредитного портфеля банка. Количественный анализ кредитных операций банка с физическими лицами позволяет: 1) дать общую оценку масштабам кредитной деятельности банка.На данном этапе определяется общая величина кредитных вложений, доля в активе баланса банка, а также ее динамика развития. Абсолютное изменение кредитных вложений за анализируемый период в сторону их увеличения в целом, является позитивной тенденцией и может свидетельствовать о расширении клиентской базы банка, увеличения источников получаемых доходов, но вместе с тем увеличения доли «проблемных активов» и возрастания уровня кредитного риска. 2) провести группировку кредитных операций (статей кредитного портфеля) и анализ состава структуры и динамики развития. Структурный анализ кредитных операций с физическими лицами осуществляется по следующим основным критериям: видам кредитной задолженности; видам кредитных продуктов; валютам выдаваемых кредитов; срокам погашения выданных кредитов; категориям качества и степени риска; 6) субъектам предоставления кредитов и др. Следует также отметить, что кредитные операции с физическими лицами могут анализироваться и более детально, их группировка может осуществляться и по: видам предлагаемых кредитных продуктов (кредитные линии, овердрафт и др). Б) целевому назначению кредитов; способом выдачи(разовая, кредитная линия и т.д); Г) характеру возвратности (срочная, просроченная задолженность). В) провести анализ и оценку кредитных вложений банка. На данном этапе рассчитываются следующие показатели: 1 .Удельный вес вновь выданных кредитов Ув=Св/Скв * 100% (1.3) где: Ув - удельный вес вновь выданных кредитов; Св - сумма выданных кредитов за определенный период; Скв - средняя сумма кредитных вложений. 2. Процент погашения кредитов Пп=Сп/Свв * 100% (1.4) где: Пп - процент погашения кредитов; Св - сумма погашенных кредитов за определенный период; Свв - сумма вновь выданных кредитов. 3.Агрессивность кредитования Ак=К/Д (1.5) где: Ак - агрессивность кредитования; К - сумма кредитов за определенный период; Д - сумма депозитов за определенный период. 4.Показатель рентабельности кредитных операций Рк=ЧП/Скв (1.6) где: ЧП - чистая прибыль банка; Св - средняя сумма кредитных вложений за определенный период. Качественный анализ кредитного портфеля банка осуществляется по следующим направлениям: 1. оценки кредитной активности банка; 2. оценка рискованности кредитной деятельности банка; 3. оценка "проблемности" кредитного портфеля; 4. оценка обеспеченности и оборачиваемости кредитных вложений банка; 5. оценка эффективности кредитных вложений банка. В процессе качественного анализа рассчитываются следующие основные показатели: 1 .Прибыльность кредитного портфеля: ПК=(ПД — ПР)/К (1.7) где: ПД - процентные доходы банка за определенный период; ПР - процентные расходы банка за определенный период; К - кредиты банка за определенный период. 2.Качество управления кредитным портфелем: Кк=Кв(нд)/К (1.8) где: Квд - кредитные вложения не приносящие доход за определенный период; К- кредиты банка за определенный период. 3.Финансовое плечо ФП=К/Д (1.9) где: К - кредиты банка за определенный период; Д - депозиты банка за определенный период. Использование скоринг кредитования может позволить точнее определить уровень доходности и риска кредитного портфеля банка, что в свою очередь повысит экономическую эффективность кредитования физических лиц. Таким образом, применение вышеуказанной методики позволяет наиболее полно проанализировать деятельность банка по кредитованию физических лиц, тем самым способствуя выявлению уязвимых мест в деятельности банка с кредитополучателями-физическими лицами. На основании теоретического исследования проведенного в первой главе, можно сделать следующие выводы: -экономическая сущность кредитования физических лиц заключается в том, что данное направление является одним из самых высокодоходных для коммерческих банков; -кредитование физических лиц рассматривается как важная составная часть единой системы кредитных отношений. Способствовать более полному удовлетворению потребительских нужд населения является основной целью кредитования физических лиц; -существует широкая классификация кредитов, предоставляемых банком физическим лицам, которая может быть проведена по ряду признаков, в том числе по целевому направлению, способу обеспечения и погашения, срокам выдачи и т.д.; -всестороннее изучение вопросов, связанных с разработкой методической базы оценки кредитоспособности кредитополучателя является важным способом оценки эффективности деятельности банка по кредитованию физических лиц; -основными методами оценки кредитоспособности физических лиц в банках являются скоринговые модели, методика определения платежеспособности и андеррайтинг; -главными методами оценки кредитоспособности физических лиц в белорусских банках являются: метод коэффициентов; внутренний скоринг; кредитный скоринг Кредитного регистра Национального банка Республики Беларусь; -банковское кредитование физических лиц является одним из наиболее динамичных направлений развития банковского сектора, что связано в первую очередь с потребностью банков в прибыльных кредитных продуктах. | |||||||||||||||||||||||||||||||||||||||||||