Курсовая работа по дисциплине Экономика организации на тему Анализ финансового состояния предприятия на примере

Скачать 0.49 Mb. Скачать 0.49 Mb.

|

|

Частное образовательное учреждение профессионального образования Тульский техникум Экономики и управления КУРСОВАЯ РАБОТА по дисциплине: Экономика организации на тему: Анализ финансового состояния предприятия на примере ООО «АВС»

Допущен к защите:_____________________ подпись руководителя Работа защищена с оценкой (отлично, хорошо, удовлетворительно) «____»______________200___г. Тула, 2022  СОДЕРЖАНИЕ

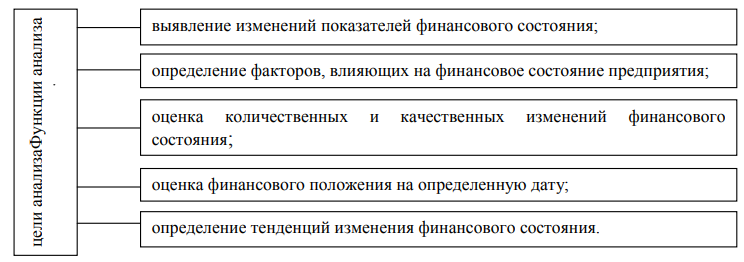

Введение Актуальность тематики заключается в том, что с развитием рыночных отношений возрастает роль экономического анализа, который является основой составления бизнес-плана, маркетинговых исследований, разработки финансовой политики хозяйствующего субъекта. В качестве предмета экономического анализа вступают хозяйственные процессы предприятия, социально-экономическая эффективность и конечные результаты их деятельность, складываются под воздействием объективных и субъективных факторов, получающие отражение по средством системы экономических показателей работы предприятия, поэтому актуальность выбранной темы не возникает сомнений. Цель курсовой работы- исследовать финансовое состояние предприятия на основе данных официальной бухгалтерской отчетности ООО «АВС». Профессиональное управление финансами неизбежно требует глубокого анализа, позволяющего более точно оценить неопределенность ситуации с помощью современных количественных методов исследования. В связи с этим существенно возрастет приоритетность и роль финансового анализа, т.е комплексного системного изучения финансового состояния предприятия и факторов его формирования с целью оценки степени финансовых рисков и прогнозирования уровня доходности капитала. Финансовое состояние предприятия характеризует системой показателей, отражающий способность субъекта хозяйствования финансировать свою деятельность и своевременно рассчитаться по своим обязательствам. Целью курсовой работы является анализ финансового состояния предприятия ООО «АВС», а также разработка направлений совершенствования финансового состояния организации. Для достижения поставленной цели необходимо решить следующие задачи: -рассмотреть теоретические и методические аспекты анализа финансового состояния предприятия; -провести анализ финансового состояния предприятия ООО «АВС»; -определить пути улучшения финансового состояния предприятия ООО «АВС». Объектом исследования курсовой работы выступает предприятие ООО «АВС». Предмет исследования курсовой работы ‒ финансовое состояние предприятия ООО «АВС». Информационной базой при написании курсовой работы послужили нормативно-правовые документы Российской Федерации, учебные пособия, монографии, научные статьи, а также финансовая отчетность ООО «АВС». 1. ТЕОРЕТИЧЕСКИЕ И МЕТОДИЧЕСКИЕ АСПЕКТЫ АНАЛИЗА ФИНАНСОВОГО СОСТОЯНИЯ ПРЕДПРИЯТИЯ Сущность анализа финансового состояния предприятия Одним из важнейших условий успешного управления финансами предприятия является анализ его финансового состояния. Финансовое состояние предприятия характеризуется совокупностью показателей, отражающих процесс формирования и использования его финансовых средств. В рыночной экономике финансовое состояние предприятия по сути дела отражает конечные результаты его деятельности. Конечные результаты деятельности предприятия интересуют не только работников самого предприятия, но его партнеров по экономической деятельности, государственные, финансовые, налоговые органы и др. Все это предопределяет важность проведения анализа финансового состояния предприятия и повышает значение такого анализа в экономическом процессе Финансовое состояние – комплексное понятие, которое характеризуется системой показателей, отражающих наличие, размещение и использование финансовых ресурсов предприятия, это характеристика его финансовой конкурентоспособности (т.е. платежеспособности и кредитоспособности), выполнения обязательств перед государством и другими хозяйствующими субъектами [11, с.85]. Любой вид хозяйственной деятельности начинается с вложения денежных средств и, протекает через движение денежных средств и заканчивается результатами, имеющими денежную оценку. Поэтому только финансовый анализ способен в комплексе исследовать и оценить все аспекты и результаты движения денежных средств, уровень отношений, связанных с денежным потоком, а также возможное финансовое состояние данного объекта. В конечном итоге это означает только одно, что в рыночной экономике финансовый анализ является одним из главных инструментов воздействия на экономику. Возрастание роли финансового анализа в рыночной экономике связано прежде всего с главным принципом рынка: жесткостью. Рынок живет по очень жесткому закону: выживает сильнейший. А сильнейшим на рынке является тот хозяйствующий субъект, у которого хорошее финансовое состояние (т.е. у которого не только много денег, но и, главное, нет долгов) и конкурентоспособность. Финансовый анализ отражает процесс изучения финансового состояния и ключевых результатов деятельности предприятия с целью выявления и мобилизации резервов повышения его рыночной стоимости и обеспечения устойчивого экономического роста [27, с.105]. В современных условиях объективно возрастает значение финансового анализа в оценке производственной и коммерческой деятельности предприятий, и, прежде всего, в формировании и использовании их капитала, доходов и денежных фондов. Ключевыми функциями финансового анализа являются: объективная оценка финансового состояния, финансовых результатов деловой и рыночной активности хозяйствующего субъекта; выявление факторов и причин достигнутого состояния и прогноз на будущее; подготовка и обоснование управленческих решений в области финансовой и инвестиционной деятельности; поиск и мобилизация резервов улучшения финансовой деятельности предприятия [17, с.63]. Указанные функции выражают основное содержание финансового анализа как неотъемлемой части общей системы финансового управления организацией. Она представляет собой процесс упорядоченных действий по формированию рациональной структуры управления, созданию единого информационного поля и постановке технологии учета, анализа, планирования и контроля движения денежных средств и финансовых результатов. Следует иметь в виду, что все процедуры построения общей управляющей системы должны быть подчинены идее их рационального влияния на увеличение стоимости предприятия или доходности его хозяйственных операций с минимальным уровнем коммерческого риска.  Рис. 1.1 - Содержание понятия «финансовое состояние» При использовании различных видов анализа необходимо учитывать разнообразные факторы, такие как эффективность применяемых методов планирования и контроля, достоверность бухгалтерской отчетности, использование различных вариантов учета активов (имущества/) и обязательств (учетная политика), уровень диверсификации хозяйственной деятельности, статичность используемых для изучения хозяйственных операций показателей и др. [12, с.76]. К числу важнейших задач анализа следует отнести: 1) повышение научно-экономической обоснованности бизнес-планов и нормативов (в процессе их разработки); 2) объективное и всестороннее исследование выполнения бизнес-планов и соблюдения нормативов (по данным учета и отчетности); 3) определение экономической эффективности использования трудовых, материальных и финансовых ресурсов (отдельно и в совокупности); 4) контроль за осуществлением требований коммерческого расчета (в его полной и незавершенной формах); 5) выявление и измерение внутренних резервов (на всех стадиях производственного процесса); 6) испытание оптимальности управленческих решений (на всех ступенях иерархической лестницы) [7, с.82].  Рис. 1.2 - Цели анализа финансового состояния организации Анализ финансового состояния основывается главным образом на коэффициентном методе (относительных показателях). Относительные показатели финансового состояния анализируемой организации можно сравнить: -с общепринятыми нормами для оценки степени риска и прогнозирования возможности банкротства; -с аналогичными данными других организаций, что позволяет выявить свои сильные и слабые стороны и потенциальные возможности; -с аналогичными данными за предыдущие годы для изучения тенденции улучшения или ухудшения финансового состояния[13, с.94]. Процесс выработки и принятия управленческого решения является наиболее трудоемкой и ответственной частью управленческого труда. Его основное содержание - сбор, хранение, передача и анализ данных о хозяйственной деятельности предприятия. 1.2 Методики анализа финансового состояния предприятия Под методом анализа финансового состояния понимается способ подхода к изучению хозяйственных процессов в их становлении и развитии. К характерным особенностям метода относятся: использование системы показателей, выявление и изменение взаимосвязи между ними[19, с.64]. В процессе финансового анализа применяется ряд специальных способов и приемов. Способы применения анализа финансового состояния можно условно подразделить на две группы: традиционные и математические. К традиционным методам относятся: использование абсолютных, относительных и средних величин; прием сравнения, сводки и группировки; прием цепных подстановок. Сигидов Ю.И., Кучеренко С.А, утверждают, что «согласно подходу Мельника М.В. практика финансового анализа уже развила методику анализа финансовых отчетов [19, с.101]. Методика анализа финансового состояния применяет шесть главных способов: -горизонтальный анализ (временной) – сопоставление каждой позиции отчетности с предшествующим этапом; -вертикальный анализ (структурный) – установление структуры финансовых показателей; -трендовый анализ – соотнесение каждой позиции отчетности с рядом предыдущих периодов и установление тренда, то есть основной тенденции динамики показателя, очищенного от случайных влияний и индивидуальных особенностей отдельных периодов; -анализ относительных показателей (экономических коэффициентов) –расчет числовых отношений разных форм отчетности, установление взаимосвязей характеристик; -сравнительный анализ, данный анализ делится на: -внутрихозяйственный – сопоставлениеглавных показателей организации и дочерних организаций и подразделений; -межхозяйственный – сравнение показателей организации с показателями конкурентов, со среднеотраслевыми; факторный анализ – исследование воздействия отдельных факторов (причин) на результативный показатель» [19, с. 38].  Рис. 1.3 - Виды финансового анализа Анализ финансового состояния предприятия на стадии рассмотрения финансовых отчетов начинается с рассмотрения бухгалтерского баланса, при этом проявляются основные характеристики: - общая стоимость собственности организации; - стоимость подвижных и неподвижных средств; - размер собственных и заемных средств организации и другие. Проведение горизонтального анализа дает возможность сравнить между собой величины определенных статей баланса в абсолютном и относительном выражении за рассматриваемый период и установить их изменение за данный промежуток. Вертикальный анализ определяет структуру баланса и показывает динамику ее изменения за рассматриваемый промежуток (год, квартал, месяц). Сопоставляя отдельные типы активов с надлежащими типами пассивов, определяют ликвидность баланса организации. Ликвидность баланса определятся как степень покрытия обязательств организации его активами, период обращения которых в денежную форму отвечает сроку покрытия обязательств. Таким образом, исследование финансовой отчетности считается предварительным анализом финансового состояния организации, позволяющим судить о его экономической стабильности и характере применения финансовых ресурсов [9, с. 154]. Анализ финансового состояния включает этапы: 1.Раскрытиеглавных характеристик баланса: оценка общей стоимости имущества, оценка соотношений иммобилизованных и мобильных средств, собственных и заемных средств. Здесь важно соотнести динамику валюты баланса и динамику объема реализации и прибыли; 2.Анализ изменения в составе и структуре активов и пассивов; 3.Оценка платежеспособности с помощью характеристик: коэффициента абсолютной ликвидности, коэффициента промежуточного покрытия и коэффициента текущей ликвидности; 4.Оценка кредитоспособности организации; 5.Оценка финансовой устойчивости организации; 6.Анализ ликвидности баланса [11, с. 265]. По итогам анализа выполняется регулирование баланса, составляется прогнозный баланс и предоставляется оценка перспективной ликвидности организации. Необходимо принимать во внимание, что показатели, которые характеризуют финансовое состояние, будут отличаться по стадиям формирования систем. Указанные выше нормативные значения показателей платежеспособности характерны для стадии развития и начала стадии зрелости систем [22, с. 197]. 1.3 Пути улучшения финансового состояния предприятия Важнейшие направления совершенствования финансового состояния организации приведены на рисунке 1.4.  Рис. 1.4-Основные направления улучшения финансового состояния предприятия [16, с.94] Основные направления улучшения финансового состояния предприятия включают следующие основные аспекты: Направление «Проведение реорганизации инвентарных запасов» предполагает, что запасы разносятся по критериям в зависимости от уровня их значимости для увеличения устойчивости деятельности. Объемы данных типов запасов, которые не выявляются острыми для развития бизнеса, должны быть снижены. В то же время надлежит активизировать деятельность в сфере заказов на снабжение путем введения более результативных контрольных мероприятий, таких как централизация сохранения и выдачи товаров, перераспределение территорий хранения или совершенствование документооборота. Оставшиеся запасы рационально будет продать со скидками с тем, чтобы приобрести прибавочные денежные средства[6, с.72]. Направление «Получение дополнительных денежных средств от использования основных фондов». После этого нужно определить более приспособленные каналы связи для результативного доведения до участников рынка предложений о продаже или сдаче в аренду имущества. Имущество, которое не получилось сдать в аренду, нужно законсервировать, составить акт о консервации и предоставить его в налоговую инспекцию, что разрешит исключить это имущество из подсчета налогооблагаемой базы. Направление «Взыскание задолженностей с целью ускорения оборачиваемости денежных средств». Возвращение задолженностей клиентами сможет стимулироваться путем предоставления особых скидок. Нужно также создать систему оценки клиентов, которая бы складывала все риски, связанные с ними как с деловыми партнерами. Всеобщая зависимость от клиента будет включать его дебиторскую задолженность, товары на складе, приготовленные к отгрузке, продукцию в производстве, предусмотренную этому клиенту. Необходимо определить формальные лимиты кредита каждому клиенту, которые будут предназначаться общими отношениями с ним, потребностями фирмы в денежных средствах и оценкой финансового состояния определенного клиента. Надзор за клиентами рационально будет возложить на менеджеров по продажам, а оплату их труда прикрепить к реальному поступлению денежных средств от клиентов, с которыми они работают. Кроме того, в некоторых случаях можно попробовать продать банку, обслуживающему фирму, ее дебиторскую задолженность[7, с.49]. Направление «Изменение структуры долговых обязательств». Детальный анализ данных обязательств и вероятные варианты их погашения с целью увеличения ликвидности в будущем. В случае невыполнимости погашения данных обязательств анализируют варианты изменения структуры (перевод долгосрочных обязательств в краткосрочные или напротив) [10, с.82]. Направление «Разграничение выплат кредиторам по степени приоритетности для уменьшения оттока денежных средств» предполагает ранжирование поставщиков в зависимости от степени их важности. Критически важные поставщики должны быть в центре внимания; целесообразно интенсифицировать контакты с ними, чтобы укрепить взаимопонимание и стремление к сотрудничеству. Направление «Пересмотр планов капитальных вложений» является средством увеличения поступления денежных средств. Данное направление опирается на сокращение расходов. Это особо актуально в обстоятельствах угрозы кризиса и имеет значение отказаться от вложений в капитальное строительство, покупку новой техники, увеличение сбытовой сети и т. д., кроме неотложных случаев. Для их определения нужно оценить, какие потребности в капитальных инвестициях не могут быть отсрочены на более поздний период. Кроме этого необходимо отказаться от тех капитальных расходов, которые не смогут дать незамедлительную отдачу для предприятия. Направление «Увеличение поступления денежных средств из заинтересованных финансовых источников, не связанных с взаимной торговлей». Данный пункт предполагает оказание помощи главными группами поддержки – банком, акционерами или хозяевами. Направление «Увеличение объема производства и продаж» обеспечивает увеличение денежных средств, приобретаемых от реализации продукции, т. е. увеличение абсолютно ликвидных активов, а значит и самой ликвидности. С данной целью надо выделить группы товаров, дающие наибольшую прибыль, сделать анализ цены и объема реализуемой продукции для установления наиболее рационального компромисса, который поможет предприятию, несмотря на уменьшение объемов продаж, повысить поступление дополнительных денежных средств за счет повышения цены, торговых наценок или объемов продаж. Следующие два направления «Прогнозирование финансового состояния» и «Введение эффективной системы прогнозирования движения денежных средств» тесно взаимосвязаны между собой. Прогнозирование финансового состояния предприятия всегда должно осуществляться после комплексного анализа с целью определения перспективного финансового состояния в ближайшем будущем и, как следствие, разработки соответствующих мероприятий. Прогнозирование движения денежных средств является важнейшей составляющей прогнозирования финансового состояния в целом [13, с.94]. Таким образом, существует комплекс методов и приемов оценки финансового состояния организации. Их использование в комплексе или частично образует методику финансового анализа. Планирование финансовых ресурсов и вложений гарантирует выполнение обязательств перед бюджетом, кредиторами и акционерами, обеспечивает финансирование предпринимательской деятельности. Необходимость финансового планирования как особой сферы плановой деятельности обусловлено относительной самостоятельностью движения денежных средств по отношению к материально-вещественным элементам. |