курсовая работа Банковское дело 38.02. склифасовский КУРСОВАЯ 23.04.22. Механизм потребительского кредитования, нормативноправовое

Скачать 1.34 Mb. Скачать 1.34 Mb.

|

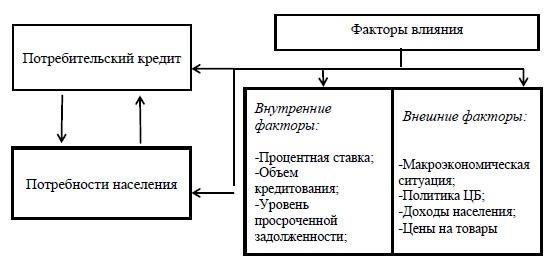

ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ОРГАНИЗАЦИИ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ1.1 ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ, СПЕЦИФИКА И КЛАССИФИКАЦИЯВ современной экономике, кредитование является одним из основных условий экономического кредитования физических и юридических лиц. С каждым годом, банки увеличивают свои возможности, идут в ногу со временем, дополняют новыми видами и условиями свою линию кредитования. Внедряются новые технологии, способствующие минимизировать затраченное время клиентов. Клиенты могут, не выходя из дома подавать заявку на кредит, оплачивать его через свое мобильное устройство и т.д.1 Кредитование физических лиц распространено во всех странах мира, является залогом социальной и экономической стабильности, внося свой вклад в реализацию основных направлений государственной политики. Государство, в свою очередь, занимается контролем и поддержкой всех кредитных организаций, предоставляя им государственные гарантии. Объектами потребительского кредитования традиционно являются продажа торговыми организациями товаров и услуг с отсрочкой платежа или предоставление кредитными организациями ссуд с целью приобретения каких-либо нужд. Зачастую, населению выгодно брать ссуду на различные потребности, так как накопить определенную сумму достаточно сложно, а с предоставленным займом можно приобрести все и сразу, и просто в установленные сроки платить по обязательствам. Кредитные организации становятся более лояльными к своим клиентам. Они меняют условия кредитования на более подходящие потребителям, предоставляют отсрочку, разрабатывают большое количество кредитных продуктов, для того чтобы клиент смог подобрать необходимый ему кредит. Потребительский кредит позиционируется непосредственно как кредит на потребительские нужды. Он предоставляется в нескольких формах: наличной, безналичной и товарной. Кредит в наличной и безналичной форме обычно выдается банковскими организациями под определенные условия. Рассмотрение таких заявок занимает до трех дней, так как проверяются личные данные и платежеспособность клиентов. Но порой клиент не может ждать или ему необходима небольшая сумма. В связи с этим он обращается к микрофинансовым организациям, которые на основании лицензии могут выдавать займы до 1 млн. руб., со сроком от семи дней до месяца. Но такие организации всегда завышают процентные ставки. Обуславливается это тем, что они почти не проверяют платежеспособность клиентов, а для подачи заявки нужен только паспорт. Тем самым, все риски закладываются в высокую процентную ставку, которая никем не контролируется. В итоге получается, что двое добросовестных заемщиков платят за восемь «плохих», которые не вернут деньги. Кредиты в товарной форме выдают торговые организации, тем самым получая ссуды в банке, под товары, проданные в кредит. Например, клиенту необходимо приобрести холодильник, но указанной на ценнике суммой он не располагает. В таком случае, он оформляет товары в кредит непосредственно в магазине и платит ежемесячно сумму, установленную банком2. Сегодня потребительское кредитование является основным направлением банковской деятельности. Сущность термина «потребительский кредит» отражена в Письме Банка России от 26.05.2005 г. № 77-Т. Из него следует, что под потребительскими кредитами понимаются кредиты, предоставляемые физическим лицам (потребителям) в целях приобретения товаров (работ, услуг) для личных, семейных, домашних и иных нужд, не связанных с осуществлением предпринимательской деятельности. Однако, здесь следует подчеркнуть, что сфера действия потребительского кредита намного шире. Потребительским кредитом может стать покупка недвижимости в рассрочку, кредит для получения образования, ежедневные текущие покупки заемщика посредством кредитных карточек, ссуды индивидуальным предпринимателям и т.д. Хоть они и не в полной мере соответствуют классической трактовке понятия потребительского кредита, но в ряде случаев могут рассматриваться именно как таковые. Потребительский кредит можно определить, как форму кредита, носящую потребительский характер, а не производительный или как любой вид кредита населению. В соответствии с Федеральным законом от 21.12.2013 № 353-ФЗ (ред. от 03.07.2016), потребительский кредит (заем) - денежные средства, предоставленные кредитором заемщику на основании кредитного договора, договора займа, в том числе с использованием электронных средств платежа, в целях, не связанных с осуществлением предпринимательской деятельности. Финансирование расходов населения, направленное на удовлетворение потребительских потребностей, является основной целью потребительского кредитования. Объектами потребительского кредитования могут быть товары (в том числе предметы длительного пользования), услуги (медицинские, туристические, образовательные и другие), деньги. Потребительский кредит является средством удовлетворения различных потребительских нужд населения. Субъектами потребительского кредита, с одной стороны, выступают кредиторы (коммерческие банковские организации, специальные учреждения потребительского кредитования, торговые предприятия и прочие небанковские кредитные организации), а с другой стороны - заемщики (население). Кредитор - предоставляющая или предоставившая потребительский кредит кредитная организация, предоставляющие или предоставившие потребительский заем кредитная организация и некредитная финансовая организация, которые осуществляют профессиональную деятельность по предоставлению потребительских займов, а также лицо, получившее право требования к заемщику по договору потребительского кредита (займа) в порядке уступки, универсального правопреемства или при обращении взыскания на имущество правообладателя. Заемщик - физическое лицо, обратившееся к кредитору с намерением получить, получающее или получившее потребительский кредит (заем). Объективная необходимость существования потребительского кредитования является в несовпадении потребностей населения в финансовых ресурсах, приобретении товаров и услуг с источниками покрытия данных потребностей, т е. наблюдается несоответствие суммой доходов населения страны и высокими ценами на предметы длительного пользования или дорогостоящие услуги. Также субъекты кредитного рынка, в распоряжении которых имеются свободные финансовые ресурсы, имеют возможность получить от них дополнительные доходы, благодаря передаче данных ресурсов заемщику на условиях срочности, платности, возвратности. Сущность потребительского кредитования отражена в его названии - данный вид кредита всегда связан с удовлетворением потребительских нужд заемщика. Современные экономисты дают разнообразные определения понятию «потребительское кредитование». Родина Т.Е. в своих исследованиях дает такое определение потребительскому кредиту: «кредит, предоставляемый конечному потребителю товаров и услуг»3. В учебнике Белоглазовой Г.Н., Кроливецкой Л.П. указывается, что потребительский кредит «служит средством удовлетворения различных потребительских нужд населения, при этом заемщиком является физическое лицо, а кредиторами - кредитные организации, а также организации и предприятия различных форм собственности».4 Американский автор ДоланЭ.Дж. отмечает, что потребительский кредит выдается частным лицам для приобретения товаров длительного пользования - автомобилей, бытовой техники.5 В работах российских экономистов Лагутина В.Д., Лаврушина О.И., Грязновой А.Г., Думной Н.Н., Черненко В.А., Енапова А.Ж., Махамат А.Х., и других, потребительский кредит, общеостановочно рассматривают с точки зрения формирования финансовых ресурсов при условии постоянного обмена благами и деньгами, как средство повышения благосостояния. С этим трудно не согласится. Однако в современных условиях требуется дальнейшее исследование рынка потребительского кредита в направлении анализа современного его развития и факторов, оказывающих воздействие на этот процесс. Анализ показывает, что на потребительское кредитование оказывает существенное влияние степень развитости потребностей населения и возможности реализации их на практике, что представлено на рисунке 1.   Рисунок 1 – Взаимодействие потребительского кредита с потребностями населения Как видим из рисунка 1 потребительский кредит является удобной формой семейного финансирования, позволяющая приобретать необходимые товары в соответствии с изменением систем ценностей и установок. Потребительский кредит способствует повышению потребления в текущем году, так как сокращается период ожидания необходимых благ, за счет использования заемных средств. По нашему мнению потребительским кредитованием следует считать такой вид кредита, при котором заемщиком является физическое лицо, а целью кредитования - удовлетворение потребительских нужд заемщика, в том числе и нужд долгосрочного характера, таких как жилье или образование. Потребительское кредитование является частью кредитования населения, отличительной особенностью которого является как субъект кредитования, так и целевой характер. Потребительский кредит можно рассматривать, как самостоятельную форму кредитования и как один из видов банковского кредитования. Как самостоятельная форма кредитования, потребительский кредит представляет собой кредитные отношения между заемщиком и кредитором, направленные потребительские нужды. При этом заемщиком выступает физическое лицо, а в качестве кредитора могут выступать как физические лица, так и организации. Ключевым моментом в данном случае будет удовлетворение различных потребностей заемщика6. Потребительский есть кредит именно физическим лицам на потребительские цели. Термин «потребительский кредит» действительно первоначально возник в противоположность «кредиту производственному». При этом он, прежде всего, служил для покрытия недостатка доходов, часто использовался даже без воспроизводства стоимости, в отличие от производственного, в результате использования которого создается новая стоимость и предпосылки для полного возврата одолженной стоимости кредитору от авансированных в производство средств. Исходя из этого и складывается впечатление, что только производственный кредит соответствует закономерностям движения кредита, а в сфере личного потребления добавочная стоимость уничтожается, «проедается» и, поэтому, не создаются предпосылки для ее возвратного движения как основополагающего признака кредита. Можно выделить следующие особенности потребительского кредита, представленные на рисунке 2. • потребительский кредит может быть использован заемщиком только в целях 1  ) целевой характер приобретения товаров (работ, услуг) для потребительского кредита личных бытовых и иных аналогичных нужд, не связанных с осуществлением предпринимательской деятельности; ) целевой характер приобретения товаров (работ, услуг) для потребительского кредита личных бытовых и иных аналогичных нужд, не связанных с осуществлением предпринимательской деятельности;• в качестве кредитора выступает кредитная 2) особый субъектный или иная коммерческая организация, в то состав время как заемщиком всегда выступает физическое лицо Рисунок 2 – Особенности потребительского кредита7  Специфика различных проявлений видов кредитов населению и их взаимосвязь ведет к необходимости его упорядочения и классификации. С учетом различия кредиторов можно выделить формы прямого и косвенного кредитования населения на потребительские цели. При предоставлении прямого банковского кредита заключается кредитный договор между банком и заемщиком – пользователем ссуды. Косвенный банковский кредит предполагает наличие третьей стороны в кредитных отношениях банка с клиентом, в качестве которой чаще всего выступают предприятия розничной торговли. Существует большое множество форм, видов и классификационных факторов потребительских кредитов, это сделано банковскими учреждениями для того, чтобы каждый заемщик смог подобрать под себя выгодное предложение, которое максимально смогло бы подойти его предъявляемым требованиям. Изучив работы авторов нами были выделены следующие наиболее интересные классификации кредитов. Так А.А. Лупу предлагает, что потребительские кредиты можно классифицировать по следующим основаниям: по целям: выдается на приобретение конкретного вида товара или услуги, например, на образование, автомобильный кредит и иные; по типу заемщика: выдаваемый всем слоям населения, студентам, молодым семьям; по срокам: долгосрочные (свыше 5 лет), среднесрочные (от 1 года до 5 лет), краткосрочные (до 1 года). Еще один вариант классификации подразделяет потребительские кредиты на две основные группы: кредит на потребительские нужды (неотложные нужды, экспресскредиты, авто-кредитование); кредит, имеющий инвестиционный характер (ипотечные кредиты, кредиты на образование). Выделяют также следующую классификацию кредитов, предоставленных физическим лицам: По субъектам-кредиторам: финансовые; нефинансовые. По субъектам-заемщикам: частные лица; индивидуальные предприниматели. По форме участия: прямые; косвенные. По функциональной форме: ссуда денег; ссуда капитала. По ссуженой стоимости: денежные; товарные. По целям кредитования: потребительские; инвестиционные.8 8 Миргалиева А.Р. Организация процесса кредитования физических лиц // сборник статей XII международной научно-практической конференции молодых ученых и студентов.г. Уфа, Республика Башкортостан, 2019. С. 140-143 Однако, нами предлагаются следующие критерии, ко которым следует классифицировать потребительские кредиты. Во-первых, по субъектам кредитной сделки: а) по виду кредитора - это займы, которые предоставляются банками, торговыми организациями, микрофинансовыми организациями, ломбардами и т.д.; б) по виду заемщика - это займы, предоставляемые всем слоям населения, определенным социальным группам, различным возрастным категориям, студентам, молодым семьям и т.д. Во-вторых, по обеспечению: а) обеспеченные (залогом, гарантиями, поручительством); б) необеспеченные (бланковые). В-третьих, по методу погашения: а) разовые погашения (текущие счета, кредиты в виде отсрочек); б) рассрочка платежа (равномерное погашение (ежемесячное, ежеквартальное) и неравномерное (сумма платежа меняется)). В-четвертых, по целевой направленности ссуд: а) целевые (на образование, лечение, строительство, приобретение различных товаров и пр.); б) нецелевые (на неотложные нужды, в виде овердрафтов). В-пятых, по срокам кредитования: а) краткосрочные (до 1 года); б) среднесрочные (до 5 лет); в) долгосрочные (от 5 лет). Необходимость потребительского кредитования зависит не только от нужд населения, но и от получения прибыли банковскими организациями. Тем самым, банки различными способами привлекают новых клиентов, а также стараются не потерять уже имеющихся. Но и много усилий уходит на преодоление проблем потребительского кредитования (невозврат кредитов, инфляция, ведение кредитной истории, конкуренция банков, недостаточная капитализация банков, слабое обеспечение кредитов, снижение доверия заемщиков к банкам и др.). В целом следует отметить большое разнообразие видов банковских потребительских кредитов, направленных на удовлетворение разнообразных нужд и потребностей заемщиков, что стимулирует его активное развитие и повышает социально-экономическую роль в обеспечении роста национальной экономики и повышения качества жизни населения страны. Таким образом, в параграфе представлены точки зрения авторов и нормативно-правовых документов по определению понятия потребительского кредитования, представлена экономическая сущность потребительского кредитования и специфика, рассмотрены различные классификации потребительского кредитования. Результатом исследования стала собственная трактовка понятия, так по нашему мнению, под потребительским кредитованием следует считать такой вид кредита, при котором заемщиком является физическое лицо, а целью кредитования – удовлетворение потребительских нужд заемщика, в том числе и нужд долгосрочного характера, таких как жилье или образование. Потребительское кредитование является частью кредитования населения, отличительной особенностью которого является как субъект кредитования, так и целевой характер. 1.2 МЕХАНИЗМ ПОТРЕБИТЕЛЬСКОГО КРЕДИТОВАНИЯ, |