дипломная работа по экономике. ВКР Киреев. Наименование вида работы

Скачать 350.82 Kb. Скачать 350.82 Kb.

|

Основные критерии оценки коммерческого объекта недвижимости:местоположение (удалённость от крупных населённых пунктов, центра города и крупных транспортных артерий; инфраструктура); площадь помещений, строений, земельного участка; состояние объекта; наличие и состояние коммуникаций; форма собственности, наличие обременений и сервитутов; особенности бизнеса и перспективы доходности; состояние местного рынка недвижимости. «Вес» приведённых критериев при оценке коммерческой недвижимости несколько перераспределяется в зависимости от назначения объекта. Следует отметить, что близость к центру города иногда не играет большой роли: например, новейшие, дорогие бизнес - центры по понятным причинам не могут быть локализованы в центре крупного города, а складские комплексы и производственные предприятия намеренно выносятся за черту города. Основополагающим фактором при анализе местоположения таких объектов становится близость к крупным автомагистралям, а также (для складов и заводов) наличие достойных подъездных путей: их неполноценность не позволит хранить товары или вывозить произведённую продукцию с высокой оборачиваемостью, что непременно снизит рыночную стоимость объекта. Помимо параметров транспортного сообщения на стоимость промышленных предприятий и хранилищ существенно влияют коммуникации и состояние построек (если предусмотрено технологией, то и очистных сооружений). Например, добротный отапливаемый склад пригоден для хранения большего числа наименований товаров, пользуется большим спросом и стоит минимум на треть дороже. Для производственных цехов (зданий) крайне важна и электрическая мощность. Оценка стоимости предприятия состоит из нескольких этапов, начиная от знакомства с бизнесом, заканчивая математическими расчетами. Предварительный этап. Оценщик и заказчик согласовывают объемы, сроки работ и цену. Эксперт изучает предприятие, специфику деятельности, погружается в тот сегмент рынка, на который предстоит ориентироваться. Стартовый этап. Оценщик выезжает на объект, получает необходимую документацию, изучает бумаги, а также открытые источники, СМИ, базы данных, аккумулирует сведения, которые впоследствии лягут в основу расчетов. Аналитический этап. Эксперт проводит маркетинговое исследование рынка, анализирует предыдущую экономическую деятельность компании, прогнозирует перспективы развития с учетом факторов, которые могут на это повлиять. Ключевой этап. Оценщик поэтапно переходит к расчетам. Он определяет цену недвижимого и движимого имущества предприятия, переходит к оценке стоимости нематериальных активов. Далее оценщик исследует финансовые показатели деятельности, баланс, определяет рентабельность и ликвидность. В конце оценщиком рассчитывается уровень капитализации и делает вывод об общем финансовом состоянии предприятия. Затем оценщик готовит отчет и сдает его заказчику. Итоговая цифра строится на основании многодневного анализа и скрупулезных подсчетов. Профессионал обязан изучить «тонны» документации. Это и учредительные документы, и бухгалтерская отчетность за несколько лет, и заключения аудиторов, и подробный отчет о задолженностях компании, если таковая имеется, и массу других бумаг. Итоговый отчет готовится оценщиком с поправкой на текущее состояние рыночной среды. В работе эксперт вправе руководствоваться разными методами оценки стоимости бизнеса. 1.3 Подходы и методы оценки бизнеса Международный комитет по стандартам оценки выделяет 3 подхода к оценке любого актива: сравнительный (directmarketcomparisonapproach), доходный (incomeapproach) и затратный (costapproach), что отражено на рисунке 1.1.

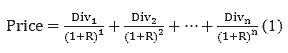

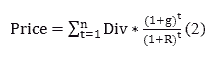

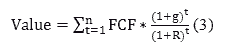

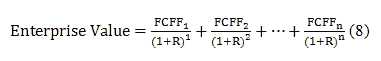

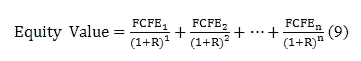

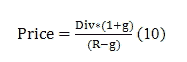

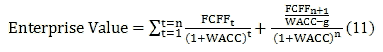

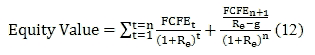

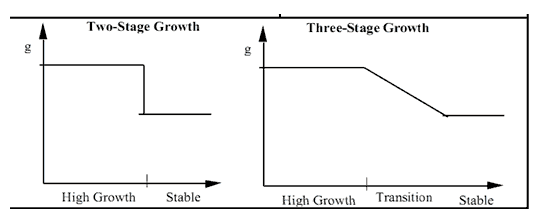

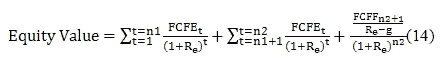

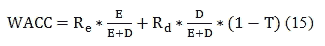

Рисунок 1.1 – Подходы к оценке стоимости предприятия В каждом подходе существуют методы оценки. Так доходный подход базируется на двух методах: метод капитализации и метод дисконтированных денежных потоков. Сравнительный подход состоит из 3х методов: метод рынка капитала, метод сделок и метод отраслевых коэффициентов. Затратный подход опирается на 2 метода: метод чистых активов и метод ликвидационной стоимости. Доходный подход - совокупность методов оценки стоимости объекта оценки, основанных на определении ожидаемых доходов от использования объекта оценки. В доходном подходе стоимость компании определяется на основе ожидаемых будущих доходов и приведением их путем дисконтирования к текущей стоимости, которую оцениваемое предприятие может принести. Теория приведенной стоимости была впервые сформулирована представителем Саламанкой школы Мартином де Аспилькуэтаи является одним из ключевых принципов современной финансовой теории. Модель дисконтированных дивидендов (discounteddividendmodel) является основополагающей для модели дисконтированных денежных потоков (discountedcashflow). Модель дисконтированных дивидендов была впервые предложена Джоном Уилиамсом после кризиса тридцатых годов прошлого века в США. Формула DDM выглядит следующим образом:  (1.1) (1.1)или  (1.2) (1.2)где Price – цена акций, Div – дивиденды, R – ставка дисконтирования, g – темп роста дивидендов Однако на данный момент очень редко используют дивидендные выплаты для оценки справедливой стоимости акционерного капитала, поскольку дивидендные выплаты являются очень низкими, и практически дивидендная доходность редко превышает 3% в год. Некоторые компании, совсем не платят дивидендов. Например, компания Apple не платит дивидендов, но ее капитализация составляет 372 млрд. долл. США. Таким образом, модель DDM в наши дни больше используется для оценки фундаментальной стоимости привилегированных акций компании. Модель DCF стала наиболее распространенной, так как имеет прямую связь с теорией Модельяни и Миллера, так как свободный денежный поток является денежным потоком, который доступен всем держателям капитала компании, как держателям долгов, так и держателям акционерного капитала. Таким образом, с помощью DCF можно оценить как компанию, так и акционерный капитал. Формула модели DCF идентична формуле 2, единственное, вместо дивидендов используется свободный денежный поток.  (1.3) (1.3)где FCF – свободный денежный поток. Рассмотрим понятие денежного потока. Так, А. Дамодаран выделяет 2 типа свободных денежных потоков, которые необходимо дисконтировать для определения стоимости компании. Денежный поток для фирмы (компании) (FCFF – freecashflowtofirm) – это денежный поток, который доступен всем держателям инвестированного капитала. Денежный поток на собственный капитал (FCFE – freecashflowtoequity) – это денежный поток, который доступен акционерам компании. Рассмотрим разницу в стоимости компании и стоимости акционерного капитала. Компания работает за счет инвестированного капитала, а инвестированный капитал может включать в себя как только собственный капитал, так и разные пропорции собственного и заемного капитала. Таким образом, используя FCFF, определяется фундаментальная стоимость инвестированного капитала. В литературе на английском языке можно встретить понятие Enterprisevalue или аббревиатуру EV, то есть стоимость компании с учетом заемного капитала. В формулах 1.4, 1.5 и 1.6 представлены расчеты свободных денежных потоков. где EBIT – прибыль до вычета процентов и налога на прибыль; T – ставка налога на прибыль; DA – амортизация; ∆WCR – изменения в требуемом рабочем капитале; Investments – инвестиции. Иногда в литературе можно встретить и другую формулу для FCFF, например, Джеймс Инглиш использует формулу 5, которая тождественная формуле 1.4. где CFO – денежный поток от операционной деятельности (cashprovidedbyoperatingactivities); Interestexpense – процентные расходы; T – ставка налога на прибыль; CFI - денежный поток от инвестиционной деятельности (cashprovidedbyinvestingactivities). где Netincome – чистая прибыль; DA – амортизация; ∆WCR – изменения в требуемом рабочем капитале; Investments – инвестиции; Netborrowing – это разница между полученными и погашенными кредитами/займами. В формуле 1.7 показано, как можно получить стоимость акционерного капитала из стоимости компании. где EV – стоимость компании; Debt – долги; Cash – денежные средства их эквиваленты и краткосрочные инвестиции. Таким образом, существуют 2 типа оценки на основе денежных потоков DCF в зависимости от денежных потоков. В формуле 1.8 модель оценки компании с учетом долгов, а в формуле 1.9 модель оценки акционерного капитала. Для оценки фундаментальной стоимости компании или собственного капитала можно использовать как формулу 1.8, так и формулу 1.9 вместе с формулой 1.7.  (1.8) (1.8) (1.9) (1.9)Формулы 1.8 и 1.9 требуют дискретного прогноза на временной период n, на самом деле до бесконечности, а на практике используют прогнозы 5 или 10 лет. Поэтому предлагается использовать двухстадийную модель оценки, которая содержит промежуточные денежные потоки и терминальную (остаточную) стоимость. Реализация подобной модели возможно за счет использования модели роста Гордона. По модели роста Гордона, если компания будет существовать бесконечно и будет выплачивать дивиденды, которые в будущем будут увеличиваться с неизменной ставкой и ставка дисконтирования останется постоянной, то справедливую стоимость акционерного капитала компании можно записать следующим образом:  (1.10) (1.10)где Price – цена акций; Div – дивиденды; R – ставка дисконтирования; g – темп роста дивидендов. В своей работе Майрон Дж. Гордон показал, что при вышеуказанных условиях уравнение 1 эквивалентно уравнению 10. Практическое доказательство есть в работе Мерсера и Хармса. Ниже представлены двухстадийные модели оценки:  (1.11) (1.11) (1.12) (1.12)где WACC – средневзвешенная стоимость капитала; Re – стоимость собственного капитала; g – темпы роста денежных потоков, сохраняющиеся бесконечно. В уравнениях 1.11 и 1.12 вместо абстрактной ставки дисконтирования R появились WACC (средневзвешенная стоимость капитала) и Re (стоимость собственного капитала) и это не случайно. Ставка дисконтирования есть функция риска ожидаемых денежных потоков. Так как риски акционеров и риски кредиторов разные, необходимо это учитывать в оценочных моделях через ставку дисконтирования. На рисунке 1.2 графически представлена разница между двух- и трехстадийными моделями.  Рисунок 1.2 – Двух- и трехстадийные модели. Проблемой двухстадийной модели является то, что делается допущение о том, что после фазы быстрого роста сразу же наступает стабилизация и далее доходы растут медленно. Несмотря на то что по наблюдениям автора на практике большинство аналитиков используют двухстадийные модели, правильнее использовать трехстадийную модель. В трехстадийной модели добавляется переходный этап от быстрого роста к стабильному росту доходов. Ниже представлена трехстадийная модель оценки стоимости компании и собственного капитала:  (1.13) (1.13)где n1 – конец начального периода быстрого роста; n2 – конец переходного периода. Для целей дисконтирования в оценке компании или акционерного капитала используется WACC (средневзвешенная стоимость капитала) и Re(стоимость собственного капитала). Концепция средневзвешенной стоимости капитала WACC впервые была предложена Модельяни и Миллером в виде формулы, которой выглядит следующим образом:  (1.14) (1.14)где Re – стоимость собственного капитала; Rd – стоимость заемного капитала; E – значение собственного капитала; D – значение заемного капитала; T – ставка налога на прибыль. Ставка дисконтирования показывает риск ожидаемых денежных потоков, таким образом, для того чтобы понять риски, связанные с денежными потоками компании (FCFF), необходимо определить структуру капитала организации, то есть какую долю занимает собственный капитал в инвестированном капитале и какую долю занимает заемный капитал в инвертированном капитале. Если анализируется публичная компания, то необходимо в расчет брать рыночные значения собственного капитала и заемного капитала. Для непубличных компаний возможно использование балансовых значений собственного и заемного капиталов. После того как определена структура капитала необходимо определить стоимость собственного капитала и стоимость заемного капитала. Для определения стоимости собственного капитала (Re) существует множество методик, но чаще всего используется модель оценки долгосрочных активов CAPM (capitalassetpricingmodel), которая строится на портфельной теории Марковица. Модель была предложена, независимо друг от друга Шарпом и Линтнером. где Rf – безрисковая ставка доходности; b – бета коэффициент; ERP - премия за риск инвестирования в акционерный капитал. Модель САРМ говорит о том, что ожидаемая доходность инвестора складывается из двух компонентов: безрисковой ставки доходности (Rf) и премий за риск инвестирования в акционерный капитал (ERP). Сама же премия за риск корректируется на систематический риск актива. Систематический риск обозначается коэффициентом бета (b). Таким образом, если коэффициент бета больше 1 это означает, что актив представляется более рисковым, чем рынок, и тем самым ожидаемая доходность инвестора будет выше. Если коэффициент бета меньше 1, это означает, что актив представляется менее рисковым, чем рынок и тем самым ожидаемая доходность инвестора будет ниже. Определение стоимости заемного капитала (Rd) не представляется проблемой, если у компании существуют облигации, их текущая доходность может выступить хорошим ориентиром, под какую ставку может привлечь компания заемный капитал. Однако, как известно, не всегда компании финансируются за счет финансовых рынков, поэтому А. Дамодараном был предложен метод, который позволяет более точно определить текущую стоимость заемного капитала. Данный метод часто называется синтетическим. Ниже представлена формула определения стоимости заемного капитала синтетическим методом: где COD – стоимость заемного капитала; Company default spread – спрэддефолтакомпании. В основе синтетического метода лежит следующая логика. Определяется коэффициент покрытия компании и сопоставляется с публично торгуемыми компаниями и определяется спрэд дефолта (разница между текущей доходностью облигации и доходностью по государственным облигациям) сопоставимых компаний. Далее берется берзисковая ставка доходности и прибавляется найденный спрэд. Для оценки компании используя свободные денежные потоки на акционерный капитал (FCFE) в качестве ставки дисконтирования используется стоимость собственного капитала (Re). Рассмотрев теоретический подход оценки стоимости компании на основе денежных потоков, можно сделать вывод о том, что стоимость компании зависит от будущих свободных денежных потоков, ставки дисконтирования и постпрогнозных темпов роста. Сравнительный подход - совокупность методов оценки стоимости объекта оценки, основанных на сравнении объекта оценки с объектами - аналогами объекта оценки, в отношении которых имеется информация о ценах. Объектом - аналогом объекта оценки для целей оценки признается объект, сходный объекту оценки по основным экономическим, материальным, техническим и другим характеристикам, определяющим его стоимость (п. 14, ФСО №1)[46]. Оценка компании на основе сравнительного подхода осуществляется следующим алгоритмом: Сбор информации о проданных компаниях или их пакетах акций; Отбор компаний-аналогов по критериям: отраслевое сходство; сходная продукция; размер компании; перспективы роста; качество менеджмента. Проведение финансового анализа и сопоставление оцениваемой компании и компаний-аналогов с целью выявления наиболее близких аналогов оцениваемого предприятия; Выбор и расчет стоимостных (ценовых) мультипликаторов; Формирование итоговой величины. Стоимостной мультипликатор – это коэффициент, показывающий отношение стоимости инвестированного капитала (EV) или акционерного капитала (P) к финансовому или нефинансовому показателю компании. Наиболее распространенными мультипликаторами являются: P/E (рыночная капитализация к чистой прибыли); EV/Sales (стоимость компании к выручке компании); EV/EBITDA (стоимость компании к EBITDA); P/B (рыночная капитализация к балансовой стоимости собственного капитала). В сравнительном подходе принято выделять три метода оценки: метод рынка капитала; метод сделок; метод отраслевых коэффициентов. Метод рынка капитала опирается на использование компаний аналогов с фондового рынка. Преимущество метода заключается в использовании фактической информации. Что важно данный метод позволяет найти цены на сопоставимые компании почти на любой день, в связи с тем, что ценные бумаги торгуются почти каждый день. Однако необходимо подчеркнуть, что с помощью данного метода мы оцениваем стоимость бизнеса на уровне неконтрольного пакета акций, так как на фондовом рынке не реализуются контрольные пакеты акций. Метод сделок является частным случаем метода рынка капитала. Основным отличием от метода рынка капитала является, то что в этом методе определяется уровень стоимости контрольного пакета акций, так как компании аналоги подбираются с рынка корпоративного контроля. Метод отраслевых коэффициентов основан на рекомендуемых соотношениях между ценой и определенными финансовыми показателями. Расчет отраслевых коэффициентов происходит на основе статистических данных за длительный период. Из-за отсутствия достаточных данных данный метод практически не используется в РФ. С помощью метода рынка капитала определяется стоимость свободно реализуемой миноритарной доли. Поэтому, если оценщику необходимо получить стоимость на уровне контрольного пакета и информация имеется только по публичным компаниям, то необходимо к стоимости, рассчитанной методом рынка капитала добавить премию за контроль. И наоборот, для определения стоимости миноритарного пакета из стоимости контрольного пакета, который был найден при использовании метода сделок, необходимо вычесть скидку за неконтрольный характер. Затратный подход - совокупность методов оценки стоимости объекта оценки, основанных на определении затрат, необходимых для воспроизводства либо замещения объекта оценки с учетом износа и устареваний. Затратами на воспроизводство объекта оценки являются затраты, необходимые для создания точной копии объекта оценки с использованием применявшихся при создании объекта оценки материалов и технологий. Затратами на замещение объекта оценки являются затраты, необходимые для создания аналогичного объекта с использованием материалов и технологий, применяющихся на дату оценки. Сильные и слабые стороны доходного, затратного и сравнительного подходов к оценке бизнеса приведены в таблице 1.1. Таблица 1.1 – Преимущества и недостатки подходов к оценке бизнеса

Необходимо отметить, что стоимость предприятия на основе метода ликвидационной стоимости не соответствует величине ликвидационной стоимости. Ликвидационная стоимость объекта оценки на основе пункта 9 ФСО №2 отражает наиболее вероятную цену, по которой данный объект оценки может быть отчужден за срок экспозиции объекта оценки, меньший типичного срока экспозиции для рыночных условий, в условиях, когда продавец вынужден совершить сделку по отчуждению имущества[46]. При определении ликвидационной стоимости, в отличие от определения рыночной стоимости, учитывается влияние чрезвычайных обстоятельств, вынуждающих продавца продавать объект оценки на условиях, не соответствующих рыночным. Создать перспективную компанию и успешно двигать ее вперед без понимания рыночной стоимости бизнеса практически невозможно. Оценка бизнеса становится опорой для формирования стратегии развития предприятия, оптимизации политики управления активами, обеспечения устойчивости текущей деятельности, повышения инвестиционной привлекательности и конкурентоспособности. Результаты оценки подталкивают к обоснованным управленческим решениям. Ни одна серьезная операция, будь то купля – продажа имущества, страхование активов, разрешение споров или оформление кредита, не может обойтись без профессионального взгляда со стороны. Следование авторитетному мнению, основанному на реальных цифрах и расчетах, – это гарантированный залог успеха. Выводы Таким образом, как показало исследование, проведенное в первой части выпускной квалификационной работы, современный бизнес вполне можно расценивать как товар, который покупается, продается, закладывается и т.д., и, как любой товар, бизнес должен иметь свою реальную цену, ориентируясь на которую, с ним можно будет осуществлять те или иные рыночные сделки. Для определения этого показателя необходима независимая оценка стоимости бизнеса. Без нее не обойтись при реорганизации и развитии предприятия, акционировании и ипотечном кредитовании, участии в функционировании фондового рынка и т.д. Независимая оценка бизнеса помогает определить в денежном выражении стоимость предприятия с учетом его полезности и затрат, связанных с достижением этой полезности. Объектом оценки может являться любая собственность предприятия, т.е. любые имущественные объекты и права на них. Таким образом, оценка бизнеса действующего предприятия превращается в важнейший инструмент эффективного управления ним. Любое предприятие представляет собой сложную систему, обладающую своими уникальными свойствами. Во-первых, оно является товаром инвестиционным, вложения в который предполагают отдачу в будущем. Во-вторых, спрос на данный товар зависит не только от внешних факторов, но и от процессов, происходящих внутри самого товара. В-третьих, предприятие является имущественным комплексом, включающим в себя все виды имущества: земельные участки, здания и сооружения, оборудование и машины, продукцию и сырье, нематериальные активы, объекты интеллектуальной собственности и т.д., и все это может быть продано как единое целое, или же по отдельности. Основными факторами, влияющими на результаты оценки стоимости бизнеса предприятия, являются: ликвидность бизнеса и (или) доли (зависит от спроса); степень полезности бизнеса для его собственника; особенности дохода (размер, время получения) и риски, относящиеся к его получению; имидж компании на рынке, нематериальные активы; существующие ограничения для оцениваемого бизнеса; размер доли бизнеса; перспективы развития предприятия; степень контроля, которую получит новый собственник; финансовое положение компании (оборачиваемость капитала, наличие собственных денежных средств и пр.); уровень конкурентного противостояния в данном секторе рынка; затраты на организацию аналогичных предприятий; диверсификация производства (структура и состав продукции, услуг); уровень качества выпускаемой продукции; степень изношенности производственных мощностей; затраты на внедрение новых технологий; ценовая политика предприятия; взаимоотношения с поставщиками и потребителями; кадровый состав и уровень управления предприятием. Эти и множество других нюансов должен учитывать эксперт при оценке бизнеса. Особое значение приобретает оценка рыночной стоимости предприятия в условиях нестабильной российской экономики, которая непосредственно сказывается на положении отечественных компаний на внутреннем и внешнем рынках. Данную процедуру целесообразно применять уже на стадии создания предприятия, когда только заходит речь о взносах в его уставный капитал. Помимо этого, не обойтись без оценки бизнес-плана при разработке инвестиционных проектов, предполагающих крупные капиталовложения, сопряженные с разнообразными рисками. Оценка бизнеса предприятия – это определение стоимости компании (бизнеса) в денежном эквиваленте, какая может быть наиболее вероятной продажной ценой компании как товара, а если более точно, той части стоимости, которая приходится на оцениваемый пакет акций, который в зависимости от количества акций делиться на контрольный, блокирующий, мажоритарный, миноритарный. Целью оценки любого объекта оценки является определение конкретного вида стоимости. Виды стоимости, определяемые в ходе оценки, перечислены в стандартах оценки, обязательных к применению на территории РФ. 2 Аналитическая часть 2.1 Характеристика объекта анализа Объект анализа работы - Общество с ограниченной ответственностью коммерческо-производственная фирма «Бархан». Сокращенное наименование ООО КПФ «Бархан». Организация находится по адресу: 403531 Волгоградская область, город Фролово, ул. Рабочая, дом 32. ООО КПФ «Бархан» является коммерческой организацией и действует в целях расширения рынка услуг и извлечения прибыли. Видами деятельности организации является производство хлеба и мучных кондитерских изделий, тортов и пирожных недлительного хранения, производство муки из зерновых культур, производство мучных смесей и приготовление мучных смесей или теста для хлеба, тортов, бисквитов и блинов, производство нерафинированных растительных масел и их фракций, а так же розничная торговля в неспециализированных магазинах преимущественно пищевыми продуктами, включая напитки, и табачными изделиями. ООО КПФ «Бархан» учитывает результаты своей деятельности, ведет бухгалтерскую и статистическую отчетность в порядке, установленном действующим законодательством Российской Федерации. Организация составляет отчеты по формам и инструкциям, утвержденным Минфином и Госкомстатом Российской Федерации. 2.2 Анализ производства и реализации продукции Объектами данного анализа являются: объем производства и реализации продукции в целом и по ассортименту; резервы роста объемов производства и реализации продукции; структура производства и реализации продукции. Источниками информации для анализа производства и реализации продукции служат: Форма №1-п (годовая) «Отчет по продукции»; Форма №2 «Отчет о прибылях и убытках»; Ведомость №16 «Движение готовых изделий, их отгрузка и реализация». Натуральные показатели объемов производства и реализации продукции используются при их анализе по отдельным видам и группам однородной продукции. Обобщающие показатели объема производства и реализации продукции получают с помощью стоимостной оценки, для чего используют сопоставимые или текущие цены. 2.2.1 Анализ динамики объема производства и реализации продукции Данные об объемах производства и реализации продукции заносим в таблицу 2.1. Таблица 2.1 - Динамика объемов производства и реализации продукции (работ, услуг)

Анализируя данные таблицы 2.1, мы видим, что в исследуемом периоде ООО КПФ «Бархан» занималось производством такой продукции, как: мука, мучные смеси, хлеб и хлебобулочные изделия. Производство продукции, как в натуральных, так и в стоимостных показателях имеет тенденцию к уменьшению, причем к концу 2016 года производство всех видов продукции резко сократилось. Так, в 2014 году организация выпускала 495 тонн муки, в 2015 429 тонн, а в 2016 лишь 215 тонн, что на 56,57% ниже 2014 года. Выпуск такой продукции, как мучные смеси, также сократился. В 2014 году мучные смеси произведены в количестве 58 тонн, в 2015 году их производство упало на 10,34% и составило 52 тонны, в 2016 году видим резкое снижение на 77,59% по сравнению с началом анализируемого периода. Такая же картина наблюдается и с производством хлеба и хлебобулочных изделий. Выпуск данного вида продукции в 2016 году сократился на 55,45% по сравнению с 2014 годом и составил 13 тыс. штук. Наглядно превышение стоимости товарной продукции над стоимостью реализованной продукции, а также динамика изменений стоимости товарной и реализованной продукции показаны на рисунке 2.1. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||