отчет. Отчет по практике вид практики Преддипломная Место прохождения практики мифнс россии 6 по Астраханской области

Скачать 257 Kb. Скачать 257 Kb.

|

|

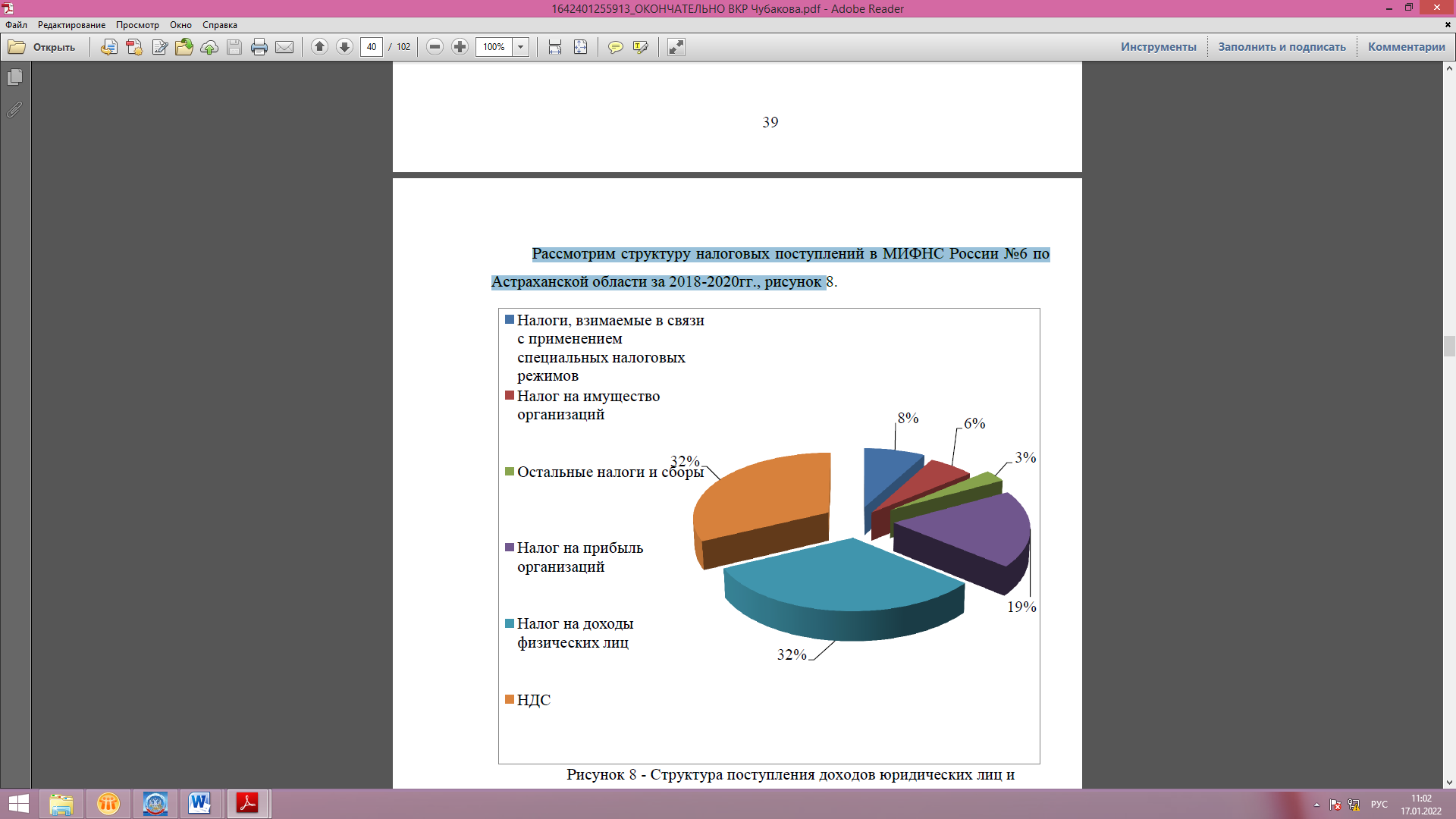

О  бразовательная автономная некоммерческая организация бразовательная автономная некоммерческая организациявысшего образования «МОСКОВСКИЙ ОТКРЫТЫЙ ИНСТИТУТ» Факультет «Экономики и управления» ОТЧЕТ ПО ПРАКТИКЕ Вид практики: Преддипломная Место прохождения практики: МИФНС России №6 по Астраханской области Отчет выполнила: студентка группы ОЗБЭ-21109 Чубакова Е. Ф. Заведующий кафедрой «Экономики и финансов», к.э.н., доц. Романчук М.Н. МОСКВА – 2021 ОглавлениеВВЕДЕНИЕ 3 1.КРАТКАЯ ХАРАКТЕРИСТИКА И СТРУКТУРА МИФНС РОССИИ №6 ПО АСТРАХАНСКОЙ ОБЛАСТИ 5 2.Основные показатели деятельности МИФНС России № 6 по Астраханской области за 2018-2020 годы 11 3.Проблемы организации контрольной работы налоговых органов за исчислением и уплатой налогов организациями, применяющих специальные налоговые режимы и пути их решения 17 ЗАКЛЮЧЕНИЕ 23 ВВЕДЕНИЕОбъектом исследования в ходе преддипломной практики является Федеральная налоговая служба №6 по г. Астрахань Астраханской области. Основной вид деятельности данного учреждения – обеспечение полноты и своевременности уплаты налогов и сборов в бюджетную систему России. Предметом исследования является деятельность Федеральной налоговой службы №6 по г. Астрахань Астраханской области. Информационной аналитической базой исследования является внутренняя отчетность Федеральной налоговой службы №6 по г. Астрахань Астраханской области. Целью преддипломной практики является систематизация теоретических знаний и расширение круга практических умений по профилю подготовки путем сбора и анализа фактического материала для подготовки и написания выпускной квалификационной работы (далее – ВКР), проверки на практике ее основных положений и рекомендаций. Задачами преддипломной практики являются: закрепление, углубление и расширение теоретических знаний, умений и навыков, полученных в процессе теоретического обучения; поиск информации в соответствии с индивидуальным планом, сборе и анализе данных, необходимых для проведения исследования по выбранной теме ВКР; проведение расчетов необходимых показателей деятельности организаций на основе типовых методик и с учетом действующей нормативно - правовой базы; развитие профессионального мышления в условиях трудового коллектива; закрепление навыков аналитической деятельности; обобщение, обработка и анализ исходной информации для выполнения выпускной квалификационной работы; анализа практического материала для подготовки доклада и выступления на защите выпускной квалификационной работы. Для достижения поставленной цели в ходе преддипломной практики необходимо решить ряд задач: - дать общую характеристику учреждения; - изучить организационную структуру; - проанализировать систему управления персоналом; - изучить методику управления качеством налоговых проверок; - рассмотреть порядок управление текущей деятельностью и оценить ее эффективности. - рассмотреть сущность налогов, их классификацию и функции налоговой системы; - показать особенности налоговой системы, действующей в РФ; - провести анализ системы налогообложения по материалам Межрайонной инспекции Федеральной налоговой службы России №6 по Астраханской области; В ходе преддипломной практики в качестве нормативно-правовой базы использовались законы РФ, постановление Правительства РФ, постановления, разъяснения Министерства Финансов РФ и Федеральной налоговой службы. Теоретической основой преддипломной практики являются источники учебной, монографической литературы, а также интернет сайты и материалы по вопросам функционирования Федеральной налоговой службы. КРАТКАЯ ХАРАКТЕРИСТИКА И СТРУКТУРА МИФНС РОССИИ №6 ПО АСТРАХАНСКОЙ ОБЛАСТИМежрайонная Инспекция Федеральной налоговой службы № 6 по Астраханской области обслуживает налогоплательщиков Икрянинского, Лиманского районов Астраханской области и Советского района г. Астрахани. Инспекция находится по адресу, г. Астрахань, ул. Набережная Приволжского затона, 35/1б. В связи с прохождение практики в МИФНС №6 по Астраханской области, рассмотрим ее структуру.  МИФНС России №6 по Астраханской области               Отдел информатизации Отдел выездных проверок  Отдел регистрации и учета налогоплательщиков  Отдел урегулирования задолженности и обеспечения процедур банкротства   Аналитический отдел Правовой отдел   Отдел общего и хозяйственного обеспечения Отдел регистрации, ведения реестров и обработки данных  Отдел кадров и безопасности   Отдел финансового обеспечения Отдел камеральных проверок 1,2,3,4  Отдел работы с налогоплательщиками Рисунок 1. Структура МИФНС России №6 по Астраханской области Отдел выездных проверок Отдел выездных проверок (далее – Отдел) является структурным подразделением Инспекции Министерства Российской Федерации по налогам и сборам по району, району в городе, городу без районного деления и межрайонного уровня (далее – Инспекция). Отдел в своей деятельности руководствуется Конституцией Российской Федерации, Налоговым кодексом Российской Федерации, федеральными законами и иными законодательными актами, указами и распоряжениями Президента Российской Федерации, постановлениями и распоряжениями Правительства Российской Федерации, актами законодательных (представительных) органов власти субъектов Российской Федерации и органов местного самоуправления, принимаемыми в пределах их полномочий, приказами, распоряжениями, инструкциями, правилами, положениями и иными актами МНС России и Управления МНС России по субъекту Российской Федерации, а также настоящим Положением. Отдел в своей деятельности руководствуется инструкциями на рабочие места, утвержденными МНС России. Положение об Отделе утверждается руководителем Инспекции. Отдел регистрации и учета налогоплательщиков Отдел регистрации и учета налогоплательщиков работает напрямую с налогоплательщиками. Здесь производится регистрация новых предприятий, регистрация всех изменений, которые вносятся в учредительные документы, а также постановка на налоговый учет юридических лиц и предпринимателей. Ведется учет и контроль за сообщениями из учреждений об открытии, либо закрытии счетов налогоплательщиков. Эта информация предоставляется как кредитными учреждениями, так и самими налогоплательщиками в установленные сроки в соответствии с налоговым кодексом. Отдел также занимается работой реорганизации, либо ликвидации предприятий или организаций по заявлению юридического лица. Всю информацию отдел передает другим отделам, но в первую очередь отделу ввода. Отдел информатизации Отдел обеспечивает работоспособность аппаратной части, системного и прикладного программного обеспечения общего применения, проводит консультирование пользователей прикладных программных средств общего применения. Осуществляет администрирование сетевых ресурсов и обеспечение резервного копирования баз данных и программных средств. Отдел урегулирования задолженности и обеспечения процедур банкротства К функциям данного отдела относятся: - формирование информационного ресурса «Расчеты с бюджетом; взаимодействие с органами федерального казначейства и органами, исполняющими бюджеты субъектов РФ и муниципальных образований; - открытие и закрытие карточек расчетов с бюджетом местного уровня после изменения места постановки на учет, завершения мероприятий по реорганизации или ликвидации организаций и внесении изменений и дополнений в классификацию доходов бюджетов Российской Федерации; - работа с невыясненными поступлениями и разрешение проблемных ситуаций с начислением пени; - взыскание налога и сбора, а также пени за счет денежных средств, находящихся на счетах в кредитных организациях налогоплательщика (плательщика сборов) – организации или налогового агента – организации и имущества налогоплательщика. Правовой отдел В целях правового обеспечения деятельности инспекции юридический отдел проверяет на соответствие требованиям законодательству проектов приказов, распоряжений и других документов правового характера и визирует их. Все документы, издаваемые инспекцией и могущие повлечь за собой правовые последствия, до их подписания руководителем инспекции анализируются сотрудниками юридического отдела. Эти документы могут носить как «внутренний», так и «внешний» характер. Если сотрудник юридического отдела считает, что те или иные положения проекта документа нарушают действующее законодательство, то он не визирует документ и обосновывает свою позицию в устной или письменной форме для руководителя инспекции или его заместителя. В этом случае руководитель инспекции может подписать документ и тем самым принять на себя всю полноту ответственности за возможное негативные последствия. Аналитический отдел Главными задачами аналитического отдела являются: организация учета и контроль за поступлением налоговых платежей в бюджетную систему Российской Федерации, систематизация имеющейся в налоговых органах информации и перспективное прогнозирование, анализ эффективности деятельности налоговой системы области в целом и внутриведомственный аудит, направленный на повышение эффективности функционирования всей налоговой системы области. Отдел общего и хозяйственного обеспечения Основными задачами отдела являются: - организация и обеспечение единой системы делопроизводства и документооборота в Инспекции; - обеспечение автоматизированного учета и контроля за прохождением, исполнением и оформлением документов в установленные сроки; - организация работы архива. Отдел кадров и безопасности Отдел занимается: - работой по подбору, расстановке и воспитанию кадров; - ведению кадрового делопроизводства и воинского учета. Отдел кадров также обеспечивает своевременность присвоения сотрудникам инспекции классных чинов и размеров доплат за выслугу лет, контроль за трудовой дисциплиной и использованием рабочего времени. В ряде случаев на отдел кадров возлагается также работа по обеспечению неразглашения сведений, составляющих налоговую тайну и безопасности инспекции и ее сотрудников. Отдел предпроверочного анализа и истребования документов К основным задачам данного отдела относятся: - анализ финансово-хозяйственной деятельности налогоплательщиков с целью включения в план выездных налоговых проверок; - формирование ежеквартального плана выездных налоговых проверок; - исполнение поручения об истребовании документов налоговых органов. Отдел камеральных проверок №1,2,3,4 К функциям данного отдела относятся: - проведение камеральных налоговых проверок деклараций о доходах физических лиц, включая индивидуальных предпринимателей, частных нотариусов и др. лиц, в том числе сдающих имущество в аренду; - исчисление имущественных налогов с физических лиц, налога на имущество, переходящего в порядке наследования или дарения, земельного налога с физических лиц, транспортного налога с физических лиц, а также подготовка налоговых уведомлений и формирование платежных документов на уплату указанных налогов; - передача в правовой отдел материалов камеральных налоговых проверок для обеспечения производства по делам о налоговых правонарушениях. Отдел работы с налогоплательщиками Отделы занимаются приемом налогоплательщиков, как юридических лиц, так и предпринимателей, которые сдают все расчеты, декларации, бухгалтерскую отчетность. Работники отделов формируют реестры по налогам и передают их в отдел ввода, проводят консультации по всем вопросам, возникающим у налогоплательщиков, принимают участие в подготовке семинаров с налогоплательщиками по введению нового налогового законодательства. Также отдел ведет разъяснительную работу через средства массовой информации. Отдел финансового обеспечения Выполняет функции администратора поступлений в бюджеты Российской Федерации по осуществлению контроля за правильностью исчисления, полнотой и своевременностью уплаты, начислению, учету, взысканию и принятию решений о возврате (зачете) излишне уплаченных (взысканных) платежей в бюджет. Основные показатели деятельности МИФНС России № 6 по Астраханской области за 2018-2020 годыИнспекция не является субъектом применения специальных налоговых режимов, а именно: - налогообложение сельскохозяйственных товаропроизводителей (гл. 26.1 НК РФ; - упрощенной системы налогообложения (гл. 26.2 НК РФ); - системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (гл. 26.3 НК РФ). В действующей учетной политике необходимо детализировать особенности расчета или отчетности по НДС, которые с 2019 года меняются в связи с законодательными нововведениями. МИФНС №6 по Астраханской области использует общую систему налогообложения (ОСНО) и является плательщиком налога на прибыль в соответствии с гл. 25 НК РФ и налога на добавленную стоимость в соответствии с гл. 21 НК РФ. На предприятии ведётся учёт расчётов по этим налогам, а соответствующая информация отражается в бухгалтерской и налоговой отчётности предприятия. Признание доходов и (или) расходов для целей налогового учета по налогу на прибыль МИФНС России №6 по Астраханской области руководствуется нормами, прописанными в гл. 25 «Налог на прибыль организации» Налогового Кодекса РФ в редакции Федеральных законов, действующих в текущем отчетном (налоговом) периоде. Определение доходов и расходов при исчислении налога на прибыль производится с использованием метода начисления в соответствии со ст. 271 и 272 НК РФ. В МИФНС России №6 по Астраханской области установлен ежеквартальный порядок начисления и уплаты налога на прибыль, с перечислением авансовых платежей. Для целей налогообложения налоговые убытки, исчисленные согласно норм гл. 25 НК РФ, а также убытки от реализации финансовых вложений и убытки от реализации основных средств подлежат переносу на будущее в порядке, предусмотренном ст. 283 гл. 25 НК. По расчетам НДС МИФНС России №6 по Астраханской области руководствуется нормами, прописанными в гл. 21 «Налог на добавленную стоимость» Налогового Кодекса РФ в редакции Федеральных законов, действующих в текущем отчетном (налоговом) периоде. Дата возникновения обязанности по уплате налога на добавленную стоимость установлена в соответствии со ст. 167 НК РФ. В Межрайонной ИФНС России № 6 по Астраханской области по состоянию на 01.01.2021 год зарегистрировано 3 232 предприятий и организаций различных форм собственности и 6 685 предпринимателей. Рассмотрим поступления налоговых платежей по всем системам налогообложений МИФНС России №6 по Астраханской области за 2018-2020 года. В среднем в 2020 г. в консолидированный бюджет РФ от администрируемых юридических лиц и индивидуальных предпринимателей Межрайонной ИФНС России № 6 по Астраханской области поступило 286,4 млн. руб. (-37 млн. руб.) в сравнении с аналогичным периодом предыдущего года. Поступления в федеральный бюджет в 2020 г. составили 598,9 млн. руб. (-246,6 млн.руб.) в сравнении с поступлениями в аналогичном периодом предыдущего года. Доход в местный бюджет Астраханской области в 2020 году составил – 42,6 млн. руб., что на 0,2 млн. руб. больше чем поступления за тот же период 2019года. В 2019 году поступления от всех страховых взносов составляет 783,5 млн. руб., что на 187,2 млн. руб. больше, чем поступления за аналогичный период 2020 года, которые составили 596,3 млн. руб. Большая часть доходов, которые поступают в консолидированный бюджет Российской Федерации, составляют налоги на доходы физических лиц – 31,9% (7 585,3 млн.руб.) а также НДС - 32,2% (7 646,3 млн.руб.) следом идет налог на прибыль организации – 19% или на 2 056,7 млн. руб., налог, взимаемый в связи с применением специальных налоговых режимов - на 8% или на 528,8 млн. руб., а также налог на имущество организации - 3% или на 223,7 млн.руб. В 2020 году в сравнении с аналогичным периодом 2019 года сокращение поступлений от НДС - в среднем на 15% или на 33 млн. руб., однако имеется значительный прирост по налогу на прибыль организаций – на 90% или на 29,5 млн. руб., по НДФЛ так же имеются сокращения – на 8% или на 60,9 млн. руб., по налогам, взимаемым в связи с применением специальных налоговых режимов, так же имеется прирост – на 32% или на 128,8 млн. руб., а так же по налогу на имущество организаций – на 19,3% или на 123,7 млн.руб. Рассмотрим структуру налоговых поступлений в МИФНС России №6 по Астраханской области за 2018-2020гг., рисунок 2  Рисунок 2. Структура поступления доходов юридических лиц и индивидуальных предпринимателей администрируемых Межрайонной ИФНС России № 6 по Астраханской области в консолидированный бюджет РФ за 2020 Из рисунка 2 видно, что большая часть поступлений в консолидированный бюджет Астраханской области приходит от поступлений по налогу на добавленную стоимость, налога на прибыль, а так же налога на доходы физических лиц, что свидетельствует о том, что 83 % доходов поступает от основной системы налогообложения Общая сумма налогов по видам систем налогообложения от юридических лиц и индивидуальных предпринимателей администрируемых Межрайонной ИФНС России № 6 по Астраханской области в бюджет РФ за 2020 год составила 312,74 млн. руб., а в 2019 году – 248,19 млн. руб., то есть произошло увеличение на 64,55 млн. руб. Это объясняется изменениями ставок налога при применении специального налогового режима, а именно упрощённой системе налогообложения, так же введение Федеральной налоговой службы программного обеспечения АСК НДС, для исключения лиц фирм - однодневок, а так же незаконное возмещение НДС. Наибольшие темпы роста отмечены по налогу на прибыль организаций – 1325 %, что связано с увеличением объема продаж на сумму 12 595 млн. руб. Рост налоговых поступлений продолжается, несмотря на снижение цен на нефть и введение возвратного акциза для балансирования цен на нефтепродукты на внутреннем рынке. Если смотреть тренды за последние 3 года, то при росте экономики на 3,2% поступления налогов в реальном выражении, то есть без учета инфляции, увеличились в несколько раз. Основное влияние на рост поступлений продолжают оказывать меры по обелению экономики. Сумма налога на добавленную стоимость уменьшилась с 212,96 млн. руб. до 180 млн. руб. Удельный вес сомнительных операций, которые полностью контролируются АСК НДС-2 (система, позволяющая точно определять налоговые разрывы в цепочке взаимоотношений налогоплательщиков с контрагентами и не допускать неправомерных вычетов по налогу на добавленную стоимость), остаются на минимальном уровне - 0,52%. Это самый низкий показатель в мире и за время работы АСК НДС. Расчеты указывают на рост налогов по специальным налоговым режимам, а именно наибольший прирост приходится на патентную систему налогообложения с 0,15 млн. руб. до 1,91 млн. руб. Темп роста составил 1273,33 %. При этом, не смотря на одну из главных причин снижения поступлений в других отраслях систем налогообложения, ПСН все же увеличила свои показатели, не смотря освобождение предпринимателей из наиболее пострадавших отраслей от уплаты налога по патентам за второй квартал 2020 года, принятое правительством России в качестве антикризисной меры поддержки. Между тем в Астраханской обл. ПСН является одним из самых популярных налоговых режимов для малого бизнеса. В каспийской столице работает каждый шестой индивидуальный предприниматель России, применяет ПСН, основная тенденция пришлась на 2020 год. Единый сельскохозяйственный налог – основа экономики нашей аграрной в своей основе области. Из года в год наблюдается положительная динамика поступлений по ЕСХН, но вместе с тем нет оснований говорить о том, что для аграриев он является непосильным бременем, ведь соразмерно налоговой нагрузке с каждым годом увеличивается объем государственной поддержки сельхозтоваропроизводителей. Значительно уменьшились доходы от налогоплательщиков, которые работают на специальном налоговом режиме - Единый налог на вмененный доход. Организации и предприниматели, являющиеся плательщиками ЕНВД, столкнулись в марте-апреле 2020 г. со следующей проблемой. В связи с профилактикой распространения коронавируса деятельность многих торговых центров, магазинов, кафе, точек бытового обслуживания была приостановлена, поскольку объекты закрыли на карантин. Причинами снижения налоговых поступлений являются миграции предприятий и индивидуальных предпринимателей, снижение налогооблагаемой базы, снижение объемов реализации, отсутствие контрактов, переплата налога. Увеличение объема поступлений этого налога – важнейшая задача государства. Но если повышать ставки налога, то это приведет к увеличению налоговой нагрузки на население страны, а общий объем налоговых поступлений может не только не вырасти, но и наоборот сократиться вместе с падением спроса на товары, тем самым сократив ВВП страны. При этом, существует и другой путь, который основан на том, чтобы снизить налоговую нагрузку на компании, тем самым простимулировав их деятельность с целью увеличения налогооблагаемой базы. Проблемы организации контрольной работы налоговых органов за исчислением и уплатой налогов организациями, применяющих специальные налоговые режимы и пути их решенияНалоги являются необходимым звеном экономических отношений в обществе с момента возникновения государства. В зависимости от того, насколько правильно концептуально выбрана модель, на каких принципах, и как построена национальная система налогообложения, в какой мере она гармонизирована с международным налоговым законодательством и зависит ее эффективное функционирование, а также функционирование всего народного хозяйства и активность предпринимательского сектора. Налоговая система непосредственно является важнейшим механизмом государственного воздействия на рыночную экономику и обеспечения согласования общегосударственных интересов с коммерческими интересами предпринимателей и населения. Стоит отметить, что любое предприятие, уплачивая налоги и сборы, должно точно определить объект налогообложения, налоговую базу, налоговый период, налоговую ставку, порядок и сроки уплаты налога, налоговые льготы. Таким образом, система налогообложения, действующая в России достаточно большая. В связи с этим, к различным предприятиям могут применяться разные налоговые режимы . Применяемые налоговые режимы непосредственно зависят от мощности производственного потенциала, от видов экономической деятельности, от показателей прибыли. Принцип применения налоговых режимов, в свою очередь, следующий: чем меньше предприятие, чем более простым видом деятельности оно занимается, чем меньше показатели доходности, тем более простой налоговый режим у предприятия. Не имеет смысла создавать надежную и крепкую финансовую основу государства и общества, успешно осуществлять различные реформы в сфере налогообложения, а также основательно и своевременно формировать бюджеты всех уровней без создания по-настоящему четкой и эффективной системы налогового контроля, ведь именно он предназначен обеспечить финансовые интересы страны при одновременном соблюдении прав физических и юридических лиц. В связи с этим, особо важными и весомыми мероприятиями непосредственно являются: исследование организации налогового контроля, в том числе комплексный анализ эффективности работы контролирующих Финансы и кредит: позиционирование, новые форматы сопряжения 98 налоговых органов, а также тщательное определение путей совершенствования налогового контроля. Налоговый контроль можно рассмотреть в широком и узком смысле. В широком смысле под налоговым контролем понимается общая совокупность мер государственного управления, гарантирующая безопасность экономики страны и соответствие государственным и муниципальным интересам. В узком же смысле, налоговый контроль – это контрольная деятельность страны за полным соблюдением законности и обоснованности деятельности и действий в течение уплаты, взимания налогов и сборов, осуществляемая ею в лице органов, специально определенных для этого. Главой 26 части второй Налогового кодекса, как правило, предусмотрены специальные налоговые режимы в виде: ⎯ системы налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог - ЕСХН), ⎯ упрощенная система налогообложения (УСН), ⎯ система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности (ЕНВД), ⎯ патентная система налогообложения, в свою очередь, введенная в действие с 01.01.2013 года УСН – достаточно удобный налоговый режим, который экономически целесообразно использовать в начале осуществления деятельности, при ее нестабильности, отсутствии высокой рентабельности. По объекту налогообложения и размеру налоговой ставки ЕСХН самый выгодный режим, но воспользоваться им могут только те, у кого выручка от производства сельскохозяйственной продукции составляет не менее 70%. ЕНВД принципиально отличается тем, что величина налогового бремени не связана с финансовыми показателями деятельности. Данный налоговый режим, как правило, имеет в своей основе показатель, принятый законодателем за средний, – вмененный доход, который, в свою очередь, опирается на базовую доходность. ПСН еще более гибкая налоговая система, так как потенциально возможный доход должен составлять от 100 тыс. руб. до 60 млн руб. в год, налоговая ставка – 6 % , сумма налога не уменьшается на сумму взносов в социальные фонды. Положительная сторона применения ПСН – состоит в снижении налоговой нагрузки по мере роста бизнеса. Специфика организации контрольной работы налоговых инспекций в отношении индивидуальных предпринимателей непосредственно обусловлена тем, что: – в настоящее время действует строгий мораторий на проведение проверок индивидуальных предпринимателей; – в отношении индивидуальных предпринимателей могут применяться различные методы налогового контроля за исключением налогового мониторинг. В НК РФ на сегодняшний день сделан акцент на важнейшей форме налогового контроля – налоговой проверке. Как известно, различают камеральные и выездные налоговые проверки. Первая представляет собой контроль на основе документов налогоплательщика, а именно на основе деклараций и документов о деятельности налогоплательщика. Проверка осуществляется по месту нахождения налогового органа, и без отдельного разрешения руководителя налогового органа ввиду того, что данный контроль – служебная обязанность контролирующего лица. Помимо общей проверки документов налогоплательщика, непосредственно существует проверка всего имущества и на его территории (в помещении), такая проверка называется выездная, данная проверка восполняет недостатки камеральной проверки. Если сравнивать отмеченные выше два вида налоговых проверок, можно отметить, что результативность выездной проверки, несомненно, намного выше, поскольку она, в свою очередь, позволяет выявить такие нарушения, как уклонение от уплаты налогов, которые не всегда можно выявить при камеральной проверке. Довольно заметный опыт проведения налогово-контрольных мероприятий накоплен в нашей стране в настоящее время, а механизмы, применяемые в государстве, выделяются непрерывным постоянством используемых форм и методов. Формам и методам контроля, осуществляемого со стороны налогового органа, на современном этапе развития финансовой политики РФ, уделяется немаловажное внимание. Это, в свою очередь, связано с тем, что обеспечиваемые ими налоговые поступления, которые являются одной из основных и центральных доходных статей бюджета РФ, существенным образом влияют на экономическую и на общую национальную безопасность нашей страны. Способность увеличения собираемости налогов за счет серьезного улучшения контрольных мероприятий в РФ находится, между тем, на весьма высоком уровне. Одним из вариантов наращивания доходов бюджета непосредственно является полное разрешение имеющихся проблем и противоречий в реализации налогового контроля. Причина недостаточной эффективности мероприятий контроля, в первую очередь, конечно же, вызвана нечеткой регламентацией его процедур. Проблема необходимости оценки добросовестности и здравомыслия налогоплательщика, которая, в свою очередь, порождает значительную долю субъективности в налоговом контроле, является еще одной Финансы и кредит: позиционирование, новые форматы сопряжения проблемой государственного контроля за налоговыми правонарушениями. К сожалению, в большинстве случаев, уплата налогов непосредственно воспринимается обществом как отчуждение личного имущества в пользу неопределенного субъекта. В связи с этим народ довольно часто уклоняется от уплаты налогов. Одной из главных причин этому – полная противоречивость и глубокая сложность налогового законодательства. От четкости изложения методик налогообложения, профессионализма персонала налоговых инспекций, их технической оснащенности, а также серьезного уровня знаний физических и юридических лиц в РФ налогового законодательства напрямую зависят результаты собираемости налогов и сборов. Из-за этого между налогоплательщиком и государством непосредственно возникает конфронтация, в свою очередь, основанная на конфликте интересов. Она отрицательным образом отражается на уровне налоговых доходов бюджета. Разумно и необходимо решить проблемы организации контрольной работы налоговых органов за исчислением и уплатой налогов организациями, применяющих специальные налоговые режимы, усовершенствовав её организацию в РФ и повысив его эффективность. Для того что бы усовершенствовать налоговую систему в Российской Федерации, основываясь на показатели и анализ документов представленных инспекцией, рекомендуется осуществить следующие предложения автора: – не останавливаться на совершении законодательной и нормативной основы налогового администрирования, так как в свою очередь технический прогресс не стоит на месте, а налоговое законодательство не менялось со времен 90х, что существенно затрудняет многим ИП и ЮЛ вести правильную и честную политику в работе с налоговыми органами. Так же стоит отметить, что ФНС все же возлагает большие усилия на добавление новых законодательных актов, что по мнению ФНС поможет малому и среднему предпринимательству выйти из теневой экономики и, как говорится работать по «совести» и минимизировать взаимоотношения между инспекцией и субъектом; – модернизирование форм и методов организации налогового контроля, прежде всего налоговых проверок (камеральных и выездных), на основе данный представленных Инспекцией, автор сообщает что каждый год ФНС разрабатывает и дорабатывает программное обеспечение АИС НАЛОГ 3, это помогает сотрудникам исполнительного органа минимизировать уклонение от уплаты налогов, так же помогает улучшить взаимоотношение между субъектами и налоговым органом, и исключать посещения самой Инспекции; – уточнение показателей, необходимых для оценки деятельности налоговых органов, а также полное применение для объективного учета результатов их деятельности и эффективного распределения нагрузки в процессе планирования контрольных работ; – введение полноценного комплекса мер по сокращению задолженности, включая стремления и значительные усилия не только налоговых органов, но и федеральных, а также региональных; – глубокое усиление связей налоговых органов с другими организационными структурами на основе разработки общих методических указаний по чёткому выполнению контрольных мероприятий; – развитие материально-технического и кадрового обеспечения налоговых органов, а также существенное усиление информационно-разъяснительной работы с налогоплательщиками и значительный рост налоговой культуры населения. ЗАКЛЮЧЕНИЕАктуальность прохождения данной преддипломной практики заключается в ознакомлении и приобретении навыков по профессии налогового инспектора. В данной работе рассматриваются такие вопросы как характеристика и структура МИФНС России № 6 по Астраханской области, основные задачи и функции отдела кадров и безопасности, а также структура и динамика поступлений налога по Астраханской области за 2018-2020 год. В первом вопросе была рассмотрена структура МИФНС №6 по Астраханкой области, где было выяснено, что ФНС состоит из таких отделов, как отдел выездных проверок, отдел кадров и безопасности, отдел регистрации и учета налогоплательщиков, отдел информатизации, отдел урегулирования задолженности и обеспечения процедур банкротства, правовой отдел, аналитический отдел, отдел общего и хозяйственного обеспечения, отдела предпроверочного анализа и истребования документов, отдел финансового обеспечения, отдел камеральных проверок, отдел работы налогоплательщиков. Во втором вопросе были рассмотрены основные задачи, функции и так же были рассмотрены проблемы налоговой системы Российской Федерации практики применения и эффективность систем налогообложения МИФНС России № 6 по Астраханской области, так как именно в этой организации была пройдена практика. Где были получены навыки работы с налоговой документацией, работы с программой АИС «Налог 3» и т.д. В третьем вопросе были рассмотрены проблемы организации контрольной работы налоговых органов за исчислением и уплатой налогов организациями, применяющих специальные налоговые режимы и пути их решения СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 № 146-ФЗ (принят ГД ФС РФ 16.07.1998) // "Собрание законодательства РФ", N 31, 03.08.1998, ст. 3824. Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (принят ГД ФС РФ 19.07.2000) // "Собрание законодательства РФ", 07.08.2000, N 32, ст. 3340. Приказ ФНС РФ от 17.11.2010 N ММВ-7-3/611@ (ред. от 06.12. 2019) "Об утверждении формы сведений о доходах физических лиц и рекомендаций по ее заполнению, формата сведений о доходах физических лиц в электронном виде, справочников" // "Российская газета", N 296, 30.12.2010. Б.Х.Алиева, Х.М. Мусаевой. Налоги и налоговая система Российской Федерации/ Б.Х. Алиева, Х.М. Мусаевой. – М.: Юнити-Дана , 2020.- 439 с. Официальный сайт федеральной налоговой службы России [Электронный ресурс]. – Электрон. дан.– [М.,2021.]. – Режим доступа http: //www.nalog.gov.ru Справочно-правовая система «Консультант плюс» [Электронный ресурс]. – Электрон. дан.– [М.,2000 -2021.]. – Режим доступа http: // www. consultant plus.ru Правительство Российской Федерации [Электронный ресурс]. – Электрон. дан.– [М.,2021.]. – Режим доступа: http://www.government.ru |