Отчет. Отчет +. Отчет по практике Я, Краснова Анастасия Сергеевна, проходила производственную

Скачать 0.75 Mb. Скачать 0.75 Mb.

|

|

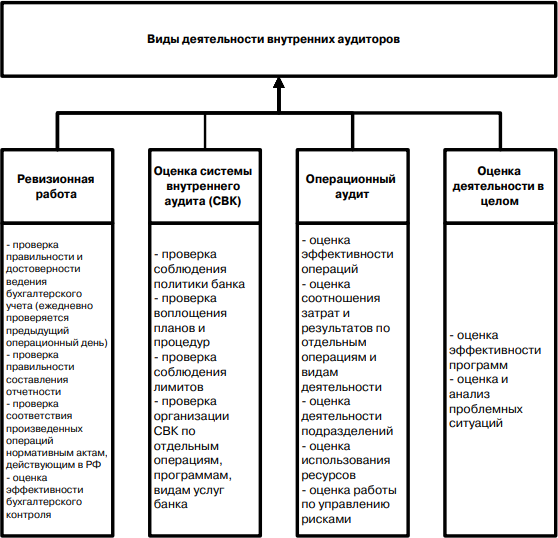

Международные принципы формирования системы внутреннего контроля в банковской сфере Правильная организация системы внутреннего контроля в банках является очень актуальной, причем не только в условиях перехода к рынку, но и в условиях развитого рынка, о чем свидетельствует опыт ряда стран. Так, например, еще Базельским комитетом ответственным за банковский надзор были разработаны рекомендации по банковскому надзору «Основополагающие принципы  23 Андреева Л.В. Учет, анализ и аудит показателей, обеспечивающих экономическую безопасность хозяйствующих субъектов. // Изд.: Дашков и Ко. - 2019. - С.19 эффективности банковского надзора»24, которые представляют собой международные стандарты, необходимые коммерческим банкам для осуществления взвешенной и самое главное эффективной политик надзора всех стран. Данные международные принципы включают в себя 25 различных принципов, которые объединяются в семь групп: -критерии и условия эффективного банковского надзора, лицензирование и структура надзора, пруденциальные правила и требования, методы текущего банковского надзора, требования, предъявляемые к информации, официальные полномочия надзорных органов, трансграничные банковские операции. Согласно Базельскому комитету, основная цель внутреннего контроля в банковской сфере заключается в защите интересов банковских инвесторов и их клиентуры, посредством постоянного контроля деятельности сотрудников банка касательно их соблюдения банковского законодательства, нормативных стандартов и актов, своевременного урегулирования возникающих конфликтов, обеспечения надлежащего уровня надежности, согласно характеру и масштабам проводимых операций со стороны коммерческого банка и оптимизации рисков, сопутствующих его деятельности.25 Поэтому согласно международным принципам формирования системы внутреннего банковского контроля, система должны включать в себя следующие элементы: контрольную среду, внутреннюю среду, отдельно взятые виды контроля, специализированный контроль, контрольную деятельность и мониторинг. Так, например элементы, входящие в состав системы внутреннего контроля, согласно международным принципам формирования системы внутреннего контроля, действуют по схеме, представленной на рисунке 2.  24 Основные принципы эффективного банковского надзора [Электронный ресурс]. - URL: https://discovered.com.ua/glossary/osnovnye-principy-effektivnogo-bankovskogo-nadzora/ (дата обращения 22.04.2020) 25 Юшкова С.Д. Новое в законодательстве о внутреннем контроле банков // Экономика и бизнес. - 2019. - №4. - С.34-36 Так согласно международным принципам формирования внутреннего контроля в банке, контрольная среда выступает в роли фундамента для всех компонентов внутреннего контроля банка. Контрольная среда внутреннего контроля согласно международным принципам контроля включает себя компетентность и этику банковских работников, философию и стиль банковского менеджмента, существующее разделение должностей и полномочий в банке, организационную структуру банка и все постановления его совета директоров. Методы управления и политика банка представляет собой отношение банковского менеджмента к его уровню риска, финансовой отчетности, функциям бухгалтерии и выработке оценок банковской деятельности для бухгалтерии. В роли каркаса всей организации банковской деятельности выступает организационная структура банка, так как именно на основании организационной структуры происходит дальнейшее планирование всей банковской деятельности, направленной на достижение поставленных ранее целей. При этом четко разработанная организационная структура обладает четко выделенным ключевыми областями полномочий и ответственности и установленными каналами внутренней отчетности. Ниже на рисунке 2 представлена схема элементов системы внутреннего контроля согласно международным регламентациям.  Рисунок 2 – Схема элементов системы внутреннего контроля коммерческого банка Так, принцип разделения полномочий и обязанностей представляет собой ту степень инициативности, которую работник банка может взять на себя в пределах своей компетентности и полномочий. В данном случае среда внутреннего банковского контроля будет во многом определена осознанием работниками банка свой ответственности и компетентности за каждое совершенное действие, где под компетентностью, понимаются необходимые навыки и умения банковских работниках в достижении поставленных задач. Банковский менеджмент принимает решения об уровнях соответствия сотрудников вышестоящему руководству и предоставления каждому из работников определенной степени свободы в его действиях в рамках банковской деятельности. Контрольная деятельность представляет собой весь процесс функционирования и взаимодействия системы внутреннего контроля коммерческого банка, при этом она включает в себя не только специальный контроль, но и выполнение сотрудниками банка их должностных функций и полномочий. Под специальным контролем понимается деятельность отдельно взятых сотрудников банка ответственных за проведение отдельных контрольных операций или отдела внутреннего аудита, как на постоянной основе, так и разово. Контрольная деятельность - процесс взаимодействия и функционирования отдельных элементов системы внутреннего контроля. Включает как специальный контроль, так и выполнение контрольных функций при выполнении своих обязанностей сотрудниками. Причем данная проверка может быть оперативной и проводиться непосредственно самими менеджерами банка, так быть отдельной оценкой контроля банковской деятельности со стороны наемных аудиторов. Так, например, согласно международным принципам банковского контроля, проверке подвергаются такие положения банка и его документы как: существующие положения о системе внутреннего банковского контроля, положения в службе контроля внутри банка, документация, регламентирующая все процедуры принятия различных банковских решений, документация касательно реализации операций банка на финансовых рынках, положение коммерческого банка о его эмиссии ценных бумаг, документы, регламентирующие привлечение финансовых ресурсов банком, положения банка касательно открытия и обслуживания клиентских счетов, положения о программном обеспечении банка, положение о внутреннем контроле над деятельностью филиалов, положение о службе внутреннего контроля в филиалах. Важную роль в организации внутреннего контроля в банке имеет система внутренней нормативной документации. Международная система предлагает использовать следующую систему документации: -Положение о системе внутреннего контроля банка; Положение о службе внутреннего контроля; Руководство по политике банка в соответствующем направлении деятельности; Процедуры выполнения работ по соответствующему направлению; -Инструкции сотрудникам по выполнению отдельных операций процедуры; Положения об отделах и подразделениях банка; Должностные инструкции сотрудников отделов; -Положение о Комитете (или другом органе управления) по принятию решений в данном направлении. Проблемы внутреннего аудита в настоящее время слабо отработаны как в теории, так и в практике в Российской Федерации. Вместе с тем, эти проблемы достаточно подробно рассмотрены в странах с развитой рыночной экономикой, например, в США, где имеется Институт внутренних аудиторов (IIA) и разработано Положение о стандартах внутреннего аудита (SIAS). 25 стандартов внутреннего аудита разделены на 5 основных групп: Независимость, Профессионализм, -Масштаб работ, -Проведение аудиторской проверки, Управление отделом внутреннего аудита. Институт внутренних аудиторов США (SIAS) дает такое определение: Внутренний аудит - независимая оценка внутри организации для проверки и определения эффективности ее деятельности. Цель внутреннего аудита - помочь членам организации эффективно выполнять свои обязанности. Внутренний аудит предоставляет им для этого данные анализа, оценки, рекомендации, советы и информацию о проверяемых объектах”. Данное определение делает акцент на трех основных моментах: независимость внутренних аудиторов; проверка и оценка эффективности деятельности организации; · помощь членам организации в выполнении своих обязанностей. Однако такой подход на стадии формирования рыночных отношений не совсем оправдан, поскольку аудит, как показывает его история в странах с развитым рынком, проходил несколько этапов от сплошной проверки до аудита по современной технологии, основанной на риске. То есть внутренний аудит можно определить, как внутреннюю контрольную функцию управления, осуществляемую специализированными сотрудниками организации для решения задач, связанных с учетом, отчетностью, контролем и другими функциями управления; внутренний аудит способствует администрации в контроле над деятельностью организации и в достижении общих целей организации. Внутренние аудиторы должны быть независимы от проверяемых подразделений и руководителей этих подразделений в организации. Кроме того, существуют структуры, в которых внутренние аудиторы независимы и от исполнительного руководства организации, поскольку подчинены внешним учредителям организации (например, Совету Директоров, Наблюдательному совету и т.п.). «Одним из важнейших отличий и особенностей внутреннего аудита, точнее нынешнего этапа его развития в России, является его нацеленность на обслуживание потребностей руководства в информации, т.е. внутренние аудиторы: -во-первых. подчинены руководителю; -во-вторых, представляют полученную при проверке информацию непосредственно руководителю организации; -втретьих, работают по плану и указаниям руководителя организации. Обслуживание организации в целом, тем более оказание услуг организации происходит лишь опосредованно, через решения, принимаемые руководством» - Лаврушина О.И. Если обобщить накопленный опыт работы отделов внутреннего аудита, как зарубежных банков, так и банков России, то необходимо выделить следующие виды деятельности (рисунок 3): ревизионная работа; проверка и оценка системы внутреннего контроля; операционный аудит; аудит осуществления коммерческим банком контрольных функций при проведении операций клиентов банка в иностранных валютах; аудит операций с драгоценными металлами; -аудит соблюдения трудового законодательства и расчетов по оплате труда; -аудит проведения расчетных операций; -аудит кредитной работы коммерческого банка; аудит правильности формирования финансовых результатов; аудит налогообложения. «По вышеперечисленным направлениям проводятся как плановые, так и внеплановые проверки. Плановые проверки организуются начальником отдела внутрибанковского аудита согласно плану, утвержденному Председателем Правления банка. Внеплановые аудиторские проверки проводятся при смене Председателя Правления и (или) главного бухгалтера банка, по инициативе администрации банка и отдела внутрибанковского аудита, при поступлении сигнала о противоправных действиях и нарушениях правил банковских операций отдельными подразделениями или работниками банка» - Лаврушина О.И.26  Рисунок 3 - Основные виды и направления деятельности внутренних аудиторов27 Важно отметить, что при поступлении анонимок о противоправных действиях и нарушениях, комплексные внеплановые проверки осуществляются, как правило, не отделом (управлением) внутреннего аудита (ревизии), а специальной комиссией, состоящей из специалистов соответствующих отделов, во главе с начальником управления делами. Отдел  26 Лаврушина О.И. Банковское дело: учеб. для вузов. / О.И. Лаврушина. – М.: Финансы и статистика, 2016. - С.324 27 Виды внутреннего аудита [Электронный ресурс]. - URL: https://www.audit-it.ru/articles/audit/a104/977539.html (дата обращения 25.04.2020) внутреннего аудита отвечает за проведение обзора системы внутреннего контроля и определяет, в какой форме соблюдается внутренний контроль. Внутренний аудит также обеспечивает, чтобы все разработанные процедуры для обработки операций, то есть перевод платежей, оплата чеков, предоставление кредитных средств, содержали элементы внутреннего контроля. Помимо этого, отдел внутреннего аудита имеет жизненно важную для банка функцию профилактики и обнаружения мошеннических действий и создание системы сокращения возможности мошенничества в самом банке. В целом, отдел внутреннего аудита отвечает за охрану доброго имени банка. Этот отдел также должен отвечать и за эффективность использования всех банковских ресурсов. Эта направленность на повышение рентабельности должна осуществляться совместно с проведением финансового аудита. Таким образом, обязанности внутреннего аудитора сводятся к следующему: обзор состояния и оценка надежности, адекватности и применения бухгалтерского, финансового и других видов операционного контроля и способствование развитию эффективного контроля, осуществляемого при умеренных затратах; -определение степени соблюдения принятой политики, планов и процедур; определение степени учета активов банка и степени их охраны от всякого рода потерь; · -определение надежности управленческих данных, получаемых в системе банка; оценка качества исполнения обязанностей и заданий; рекомендации организационного совершенствования. Так, по мнению Лаврушиной О.И. в целях обеспечения объективности аудитор должен быть подчинен только совету банковских директоров, во главе правления которого стоит орган ответственный за финансовое благополучие коммерческого банка и его безопасность.28 Именно внутренние аудиторские проверки, проводимые согласно международным принципам внутреннего контроля банка, позволяют найти слабые места в экономической безопасности банка и провести ряд корректирующих мероприятий по их устранению. Довольно часто ведущие европейские банки прибегают к услугам независимых аудиторских экспертов, которые анализируют ранее собранную информацию действующими аудиторами банка. Таким образом, за рубежом аудиторский комитет признается одним из банковских подразделений, который при этом не подчиняется исполнительному органу банка в главе  28Лаврушина О.И. Банковское дело: учеб. для вузов. / О.И. Лаврушина. – М.: Финансы и статистика, 2016. - С.324 его руководства, а подчиняется его внешним учредителям – Наблюдательному Совету или Совету Директоров. Так, например, еще в далеком 1992 году, более 96% всех действующих финансовых институтов Великобритании имели комитет аудиторов, изначально задачей, которых было обеспечение независимости внешних аудиторов коммерческих банков и налаживанию отношений между ними и банковским управленческим звеном. Сегодня комитет аудиторов за рубежом занимается контролированием действий директоров банка относительно составляемых ими отчетов о финансовой деятельности банка, причем практика привлечения внешних аудиторов так и применяется, тем более что именно внешние аудиторы обладают возможностью обнародования собственного мнения о ликвидности и рентабельности того или иного финансового учреждения.29 Подводя итоги первой главы, стоит отметить, что внутренний контроль играет главную роль в эффективной деятельность коммерческого банка, так как от эффективности его организации зависит не только экономическая безопасность банковской деятельности, но и его рентабельность. Также российским банком стоило бы перенять имеющийся опыт управления внутренним контролем банковской деятельности ведущих Европейских банков, что в конечном итоге позволило бы банком успешно осуществлять свою деятельность.  29 Методы влияния западных санкций на банковский сектор РФ / Математические методы и информационные технологии в социально – экономической сфере: сб. ст. по материалам IV Всероссийской науч. – практ. конфер. / под ред. Р.Ш. Марданова. – Уфа: Аэтерна, 2016. - С. 121-123. |