Отчет о движении денежных средств. отчета о движении денежных средств. Отчета о движении денежных средств и контроль за денежными потоками

Скачать 0.99 Mb. Скачать 0.99 Mb.

|

|

Так же движение денежных средств осуществляется по расчетному счету «51». Для этого проводится документальное оформление учета расчетных операций (платежные поручения; аккредитив, денежный чек). В случае расчетов платежными поручениями компания поставщик выставляет счет на оплату компании покупателю, а так в свою очередь оформляет платежное требование в банк. В требовании об уплате указывается сумма и необходимые реквизиты (автоматически формируются в программе). Все операции проведеные по кассе и банку отражаются в отчетности. Для контроля за правельным внесением данных операций проводят анализ денежных потоков предприятия, применяя соответствующую методику. С расчетного счета, можно снять наличные средства по чековой книжке, при этом указав их экономическую направленность (выплата зарплаты, закупка материалов). Указанные в чековой книжке цели, на которые снимаются средства, должны быть подтверждены документально. Второй вид расчетов аккредитив, оформляется после соответствующего заявления от покупателя. Он необходим как поручение банка плательщика, об оплате поставщику за приобретённый товар. Третий вид расчетов является письменным поручением банку о перечислении необходимой суммы средств на счет получателя средств (чекодержателю), от владельца расчетного счета (чекодателя). Чтобы отразить расчетные операции на счетах бухгалтерского учета используют следующие бухгалтерские проводки, представленные в таблице 2- Бухгалтерские проводки по учету расчетных операций. Таблица 2 – Бухгалтерские проводки по учету расчетных операций

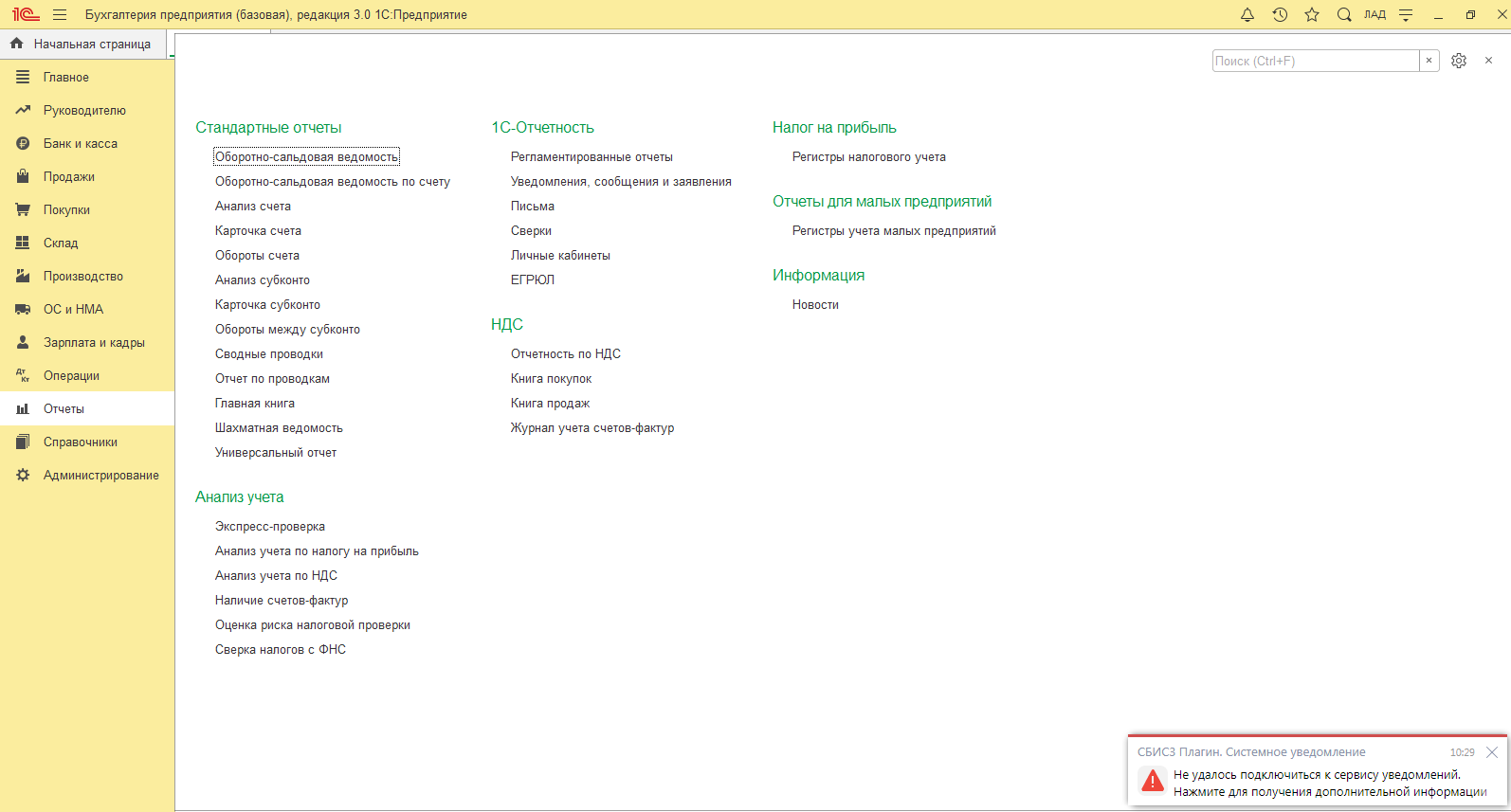

Содержание синтетических счетов раскрывают данные аналитических счетов. Данные аналитического учета должны соответствовать оборотам и остаткам по счетам синтетического учета. Денежный поток, формирующийся в ходе таких операций, отражается в отчете о движении денежных средств. Итоги в учетных регистрах, главной книги формируются на основании внесенных первичных документов в программу 1С бухгалтерия и проведения регламентных операций по закрытию месяца, формируется оборотно-сальдовая ведомость (рисунок 2).  Рисунок 2- Оборотно-сальдовая ведомость Как правило, движение денежных средств не ограничивается только основными счетами, но и затрагивает другие. Так при поступлении денежных средств в кассу или на расчетный счет компании от покупателей будет задействован счет 90 "Продажи". Доходом в бухгалтерском учете считается прибыль имеющая следующие критерии: а) организация имеет преимущество на приобретение данной выручки, вытекающее из определенного контракта либо утвержденное другим соответствующим образом; б) сумма выручки имеет возможность быть определена; в) наличествует убежденность, что в итоге определенной операции произойдет повышение финансовых выгод организации; г) преимущество собственности (владения, использования и постановления) на продукцию перешло от организации к клиенту либо работа принята заказчиком (оказана услуга); Если в отношении денежных средств, приобретенных в оплату, не исполнено хотя бы одно из названных критерий, то в бухгалтерском учете признается кредиторская задолженность, а не прибыль. Выручку от исполнения работ, предложения услуг, реализации продукции с длительным циклом выполнения работы, услуги, продукции либо по окончании исполнения работы, предложения услуги, производства продукции в целом компания имеет возможность признавать в бухгалтерском учете. Для этого бухгалтер проводит следующие записи (таблица 3). Таблица 3-Журнал хозяйственных операций

Все операции, формирующиеся в течение года, в конце отчетного периода попадают в отчет о движении денежных средств являющийся частью всей финансовой отчетности. При этом так же формируется бухгалтерский баланса, который закрывает все финансово-результативные счета, формируется конечный финансовый результат по итогам года. По окончанию отчетного года счет 99 «Прибыли или убытки» закрывается на счет 84 «Нераспределенная прибыль». На основании этого прибыли корректируется при составлении отчета о движении денежных средств: - к чистой прибыли прибавляется амортизация имущества, поскольку амортизационные отчисления являются расходом, формирующим чистую прибыль, но не ведущим к оттоку денежных средств; -на начало, и конец отчетного года производится корректировка на величину изменения в остатках. Так как увеличение запасов ведет к оттоку денежных средств, то в случае, когда увеличились материальные остатки, разница в остатках вычитается из чистой прибыли. Если наоборот остатки материалов уменьшились - прибавляется; - производится корректировка на величину изменений в дебиторской задолженности. При этом если дебиторская задолженность увеличилась на конец года, разница вычитается из чистой прибыли, либо если снизилась то прибавляется; - производится корректировка на величину кредиторской задолженности. При этом к притоку денежных средств, приводит рост кредиторской задолженности. В этом случае полученная разница в кредиторской задолженности прибавляется к чистой прибыли. Так же разница вычитается из прибыли, если идет снижение кредиторской задолженности. От операционной деятельности рассчитывается, величина нетто-потока денежных средств в результате проведенных корректировок. В первую очередь в отчете формируются данные по разделу «Движение денежных средств по текущей деятельности». В данном разделе отражаются показатели по поступлению денежных средств в целом по всем операциям за отчетный период и в нем раскрывается информацию о суммах, полученных от продажи (товаров, работ и услуг, продукции) в том числе авансы. Так же в данном разделе отражаются платежи, поступившие за сданные в аренду основные средства. Для заполнения этой строки используются дебетовые обороты по счетам 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета». Так же в дополнительных строках отчета имеется расшифровка по существующим оборотам прочих доходов и расходов. Между поступлением и выбытием денежных средств по текущей деятельности, формируется разница, отражающаяся по строке «Результаты движения средств от текущей деятельности». При этом она может быть как отрицательная, так и положительная. Во втором случае показатель «Результаты движения средств от текущей деятельности» отражается в круглых скобках. Еще один раздел «Движение денежных средств по инвестиционной деятельности» рисунок 3.  Рисунок 3- Инвестиционная деятельность На рисунке видно, что приток денежных средств формируется по статьям как сумма числовых данных. В первой строке отражена сумма, полученная от продажи оборудования, объектов незавершенного строительства предметов лизинга и нематериальных активов. Во второй и третьей строке отражены суммы поступления от продажи ценных бумаг приобретенных на срок более 12 месяцев (акции, облигации, векселя) и других финансовых вложений, которые учтены по дебету счетов 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета и дивиденды от участия в капитале других организаций. Под четвертым пунктом идут «Прочие поступления» от процентов. В пятой строке идут суммы, поступившие от погашения займов, предоставленных другим организациям. Отражаются проводками (таб.4). Таблица 4-Операции с займом

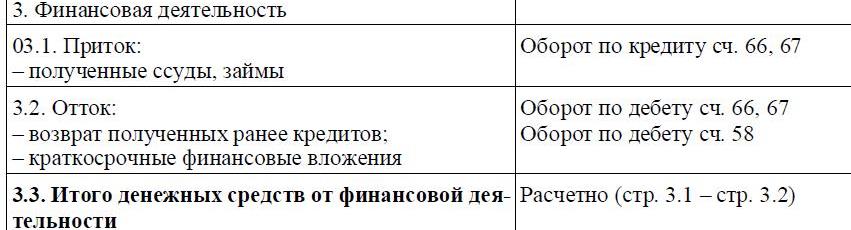

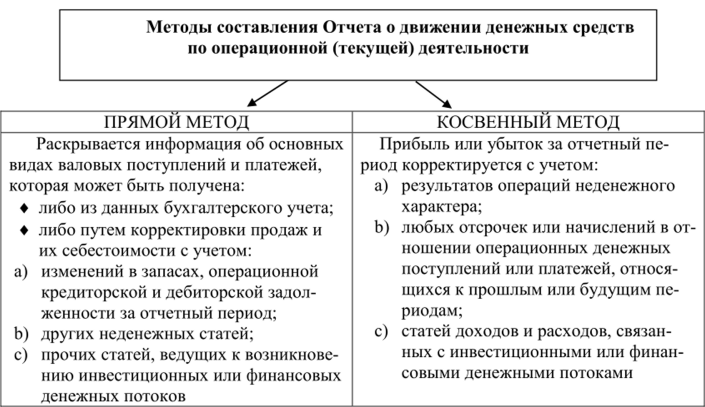

Отдельно в строке «Направлено денежных средств — всего» формируются суммы денежных средств полученные от: Финансовых вложений - по этой строке расшифровываются суммы, перечисленные продавцам ценных бумаг и иным организациям, и лицам в связи с их приобретением; от приобретения объектов основных средств, приводятся суммы, уплаченные поставщикам за приобретенные объекты внеоборотных активов. В разделе «Движение денежных средств по финансовой деятельности» отражено (рисунок 4).  Рисунок 4- Движение денежных средств по финансовой деятельности На рисунке видно, что в разделе финансовая деятельность отражены полученные средства по возвращенным ссудам и займам. Суммы, полученные от кредиторов по кредитным или договорам займа. Так же отражаются возврат сумм «Вкладов участников» - полученные от акционеров (учредителей) в результате размещения собственных долевых ценных бумаг и возврат полуучёных кредитов. Так же как и по текущей деятельности, данные показатели формируются по статьям как суммы числовых данных: - погашение кредитов и займов, перечисленных без учета процентов в счет погашения основного долга по заемным средствам; - выплата дивидендов, выплаченных участникам общества; - прочие выплаты, перечисления показанные суммы лизинговых платежей. Между выбытием и поступлением денежных средств формируется разница, которая по финансовой деятельности отражена по строке «Результат движения денежных средств от финансовой деятельности». Как и в других разделах, разность бывает положительной и отрицательной, а сам показатель отражается в круглых скобках. Какими нормативными документами регулируется формирование ОДДС рассмотрим в следующей подглаве. Нормативно-правовое регулирование формирование отчета Формирование отчета регламентируется ПБУ 23/2011 «Отчет о движении денежных средств» (приказ Минфина от 2 февраля 2011 г. № II н). В соответствии с нормативными документами осуществляется ведение бухгалтерского учета в части движения денежных средств, имеющими разный статус. Многие из них, такие как закон «О бухгалтерском учете», положения по бухгалтерскому учету имеют обязательный характер, а другие, такие как план счетов, методические указания, комментарии - рекомендательный. Федеральный закон от 6 декабря 2011 г. N 402-ФЗ "О бухгалтерском учете" (с изменениями и дополнениями) согласно ч. 1 ст. 21 выделены 5 уровней регулирования бухгалтерского учета (Рис.5)  Рис.5 Уровни законодательного регулирования учета и контроля денежных средств К отраслевым стандартам бухгалтерского учета на 2022 для организаций относятся положения: -ФСБУ 14/2022 "Нематериальные активы"(Приказ Минфина России от 30.05.2022 N 86н); - ФСБУ 27/2021 "Документы и документооборот в бухгалтерском учете (Приказ Минфина России от 16.04.2021 N 62н); - ФСБУ 6/2020 "Основные средства" (Приказ Минфина России от 17.09.2020 N 204н); - ФСБУ 5/2019 "Запасы" (Приказ Минфина России от 15.11.2019 N 180н); - ФСБУ 25/2018 "Бухгалтерский учет аренды" (Приказ Минфина России от 16.10.2018 N 208н). К отраслевым стандартам бухгалтерского учета на 2022 для организаций относятся положения: - "Отраслевой стандарт бухгалтерского учета операций, связанных с осуществлением договора доверительного управления имуществом, некредитными финансовыми организациями" (Утверждено Банком России 18.11.2015 N 505-П); - "Отраслевой стандарт бухгалтерского учета не кредитными финансовыми организациями событий после окончания отчетного года (Утверждено Банком России 16.12.2015 N 520-П); - "Отраслевой стандарт бухгалтерского учета вознаграждений работникам не кредитными финансовыми организациями" (Утверждено Банком России 04.09.2015 N 489-П); - "Отраслевой стандарт бухгалтерского учета отложенных налоговых обязательств и отложенных налоговых активов не кредитными финансовыми организациями" (Утверждено Банком России 04.09.2015 N 490-П). - "Отраслевой стандарт бухгалтерского учета не кредитными финансовыми организациями операций по выдаче (размещению) денежных средств по договорам займа и договорам банковского вклада" (Утверждено Банком России 01.10.2015 N 493-П); - Отраслевой стандарт бухгалтерского учета производных финансовых инструментов не кредитными финансовыми организациями (Утверждено Банком России 02.09.2015 N 488-П); - Отраслевой стандарт бухгалтерского учета доходов, расходов и прочего совокупного дохода не кредитных финансовых организаций (Утверждено Банком России 02.09.2015 N 487-П). Федеральный уровень, регулирующий денежные средства включает в себя законодательные акты, указы Президента РФ и постановления Правительства, регламентирующие прямо или косвенно организацию и ведение бухгалтерского учета в организации. К ним относятся: -Гражданский кодекс РФ регулирует правила ведения банковского счета, в т.ч. заключение договора с банком, сроки операций по счету, оплату расходов банку, основания списания денежных средств, очередность, расторжение договора и т.д. [1, гл.45]. Также кодекс говорит о наличных и безналичных расчетах, формах безналичных расчетов, подробно рассказывая отдельно об исполнении каждой формы банком. Необходимо отметить, что в этих двух главах говорится в основном об обязанностях и ответственности банка по ведению счета. [1,гл.46] -Налоговый Кодекс РФ [1, гл.46 п.5.] налоговые органы имеют право производить взыскание налога с расчетного счета организации в безусловном порядке, в случае неуплаты или неполной уплаты налога в установленный срок. -Постановление Правительства РФ от 30.07.1993 N 74 . Говорит о правилах работы организации с населением при использовании ККМ, о применении чеков и их реквизитов, предусмотренные технические характеристики ККМ [8]. Федеральный закон N 54-ФЗ . Закон рассматривает сферу применения ККМ, требования к ККМ и обязанности организаций и индивидуальных предпринимателей применяющих ККМ, так же устанавливает контроль налоговых органов и Органов внутренних дел в пределах своей компетенции за исполнением указанных требований и обязанностей. Я считаю, что в законе представлены довольно жесткие требования к ККТ. И изучив нарушения в этой сфере, я поняла такие требования не зря. Безналичное обращение позволяет уходить от контроля государства за деятельностью юридических и физических лиц, т.е. совершается множество мошенничеств по полноте учета выручки [7]. Нормативный уровень включает стандарты (положения) по бухгалтерскому учету и отчетности. Учетный стандарт можно определить как свод основных правил, устанавливающий порядок учета и оценки определенного объекта или их совокупности. Положения призваны конкретизировать закон о бухгалтерском учете и отчетности. Единственным регулирующим органом системы нормативных документов является Министерство Финансов РФ. К ним относятся: - ПБУ 1/2008 Требует сформировать структуру аналитического учета по счетам 50 и 51, формы первичных учетных документов, регистров бухгалтерского учета, а также документов для внутренней бухгалтерской отчетности, порядок документооборота и инвентаризации, технология обработки учетной информации, порядок контроля за хозяйственными операциями [29]. - ПБУ 4/99 Устанавливает требования к раскрытию информации сч 50 и 51 в бухгалтерской отчетности. Говорит о достоверности, полноте, нейтральности информации [24]. - ПБУ 7/98 Требует раскрывать в отчетности требования о банкротстве обслуживающего банка, о значительных суммах поступивших на расчетный счет предприятия после отчетной даты [27]. - ПБУ 9/99, Позволяет квалифицировать характер поступающих денежных средств. Оно выделяет доходы от обычных видов деятельности и прочие поступления [22]. - ПБУ 10/99, Позволяет квалифицировать характер расходуемых денежных средств. Оно выделяет расходы по обычным видам деятельности и прочие расходы. И перечисляет, какие именно расходы к чему относятся [23]. - ПБУ 11/2008.Требует раскрытия условий и сроков осуществления (завершения) расчетов по операциям, а также форму расчетов, в бухгалтерской отчетности по каждой связанной стороне, если в отчетном периоде организация, составляющая бухгалтерскую отчетность, проводила операции со связанными сторонами.[28, п.10] Методический уровень содержит методические рекомендации (указания), инструкции, комментарии, письма Минфина РФ и других ведомств. Методические рекомендации и инструкции призваны конкретизировать учетные стандарты в соответствии с отраслевыми и иными особенностями. Они разрабатываются Минфином РФ и различными ведомствами. - План счетов бухгалтерского учета финансово-хозяйственной деятельности организации и Инструкция по его применению . Эта инструкция применяется как регулирующая организацию и ведение бухгалтерского учета кассовых операций и операций по расчетному счету. Говорится о синтетических и аналитических счетах, необходимых для ведения бухгалтерского учета. Счет 50 "Касса" предназначен для обобщения информации о наличии и движении денежных средств в кассах организации. Счет 51 "Расчетные счета" предназначен для обобщения информации о наличии и движении денежных средств в валюте Российской Федерации на расчетных счетах организации, открытых в кредитных организациях. - Приказ Минфина РФ № 67н - применяется в части требований по группировке и детализации данных о движении наличных, денежных средств и иных ценностей, хранящихся в кассе, безналичных денежных средств, а также в части требований по составлению Отчета о движении денежных средств. Какими методами можно провести анализ ОДДС рассмотрим в следующей подглаве. 1.3 Методика анализа денежных потоков предприятия Компании должны составлять ОДДС в части представления денежных потоков по операционной деятельности. При составлении отчетности используют: -прямой метод, в соответствии с которым раскрывается информация об основных классах валовых поступлений и валовых выплат; -косвенный метод, в соответствии с которым чистая прибыль корректируется с учетом влияния не денежных операций, отложенных (или начисленных) сумм по прошлым (или будущим) поступлениям денежных средств по операционной деятельности, а также статей дохода (или расхода), связанных с потоками денежных средств по инвестиционной или финансовой деятельности (рис.6).  Рисунок 6- Методы составления отчета Движение любых сумм по инвестиционной и финансовой деятельности определяется прямым методом. Разница между притоком (поступлением) и оттоком (выбытием) денежных средств составляет нетто-поток денежных средств, который определяется по каждому виду деятельности. По всем видам деятельности суммарный нетто-поток составляет прирост денежных средств за отчетный период, определяемый как разница в остатках денежных средств на начало и конец отчетного периода. В соответствии с прямым методом информацию по основным классам валовых поступлений и валовых выплат можно получить: из учетных регистров; путем корректировки показателей выручки, себестоимости продаж (для финансовых организаций — процентов и аналогичных видов доходов, расходов на выплату процентов и аналогичных видов расходов), а также прочих статей в отчете о совокупном доходе с учетом: изменений показателей запасов, дебиторской и кредиторской задолженности по операционной деятельности; прочих не денежных статей; прочих статей, движение которых связано с инвестиционной или финансовой деятельностью. В отчете о движении денежных средств представляются данные, прямо вытекающие из записей на счетах бухгалтерского учета денежных средств: 50 «Касса» (за исключением остатка по субсчету 50-3 «Денежные документы»), 51 «Расчетные счета», 52 «Валютные счета», 55 «Специальные счета в банках» (за исключением остатка по субсчету 55-3 «Депозитные счета»), 57 «Переводы в пути». Сведения о движении денежных средств организации по этим счетам отражаются нарастающим итогом с начала года и представляются в валюте Российской Федерации В отчете, составленном по косвенному методу, концентрируется информация и финансовых ресурсах организации, отражаются показатели, содержащиеся в смете доходов и расходов и поступающие в ее распоряжение после оплаты факторов производства для совершения нового цикла воспроизводства. В отчете приводятся данные, которых нет в форме, составленной по прямому методу, но которые необходимы для понимания источников финансирования и других аспектов деятельности организации. Различия результатов расчета денежных потоков прямым методам относятся только к операционной деятельности. По операционной деятельности ЧПД прямым методом определяется по формуле 1: ЧДПо.д. = ВРП + Пав + ППо.д.- ОТМЦ - ЗП - НП - ПВо.д. (1) Где выручка от реализации продукции и услуг-ВРП; - полученные авансы от покупателей и заказчиков (Пав); - сумма прочих поступлений от операционной деятельности(ППо.д.); - сумма средств, выплаченная за приобретенные товарно-материальные ценности (ОтмЦ); - сумма выплаченной заработной платы персоналу организации (ЗП); - сумма налоговых платежей в бюджет и внебюджетные фонды (НП); - сумма прочих выплат в процессе операционной деятельности (ПВ о.д.). По финансовой деятельности принято отражать поступления и оттоки денежных средств, связанные с использованием внешнего финансирования. Сумма ЧДП определяется по формуле 2 как разность между суммой финансовых ресурсов, привлеченных из внешних источников, суммой выплаченного основного долга и суммой выплаченных дивидендов собственниками организации: ЧДП ф.д = Пск + Пдк + Пкк + БЦФ - Вдк - Вкк - Вд (2) Где сумма дополнительно привлеченного из внешних источников капитала (Пск); - сумма дополнительно привлеченных краткосрочных кредитов и займов(Пкк); - сумма дополнительно привлеченных долгосрочных кредитов и займов(Пдк); - сумма выплат основного долга по долгосрочным кредитам и займам (Вдк); - сумма средств, поступивших в порядке безвозмездного целевого финансирования организации (БЦФ); - сумма выплаченных дивидендов акционерам организации (Вд); - сумма выплат основного долга по краткосрочным кредитам и займам (Вкк). Порядок составления ОДДС косвенным методом в соответствии с МСФО 7 рассчитывается путем корректирования сумм дохода/убытка. Такие суммы отражают колебания, сформированные в результате операционной деятельности запасов, дебиторской и кредиторской задолженности. Так же они отражают амортизацию, налоговые начисления, т.е. те суммы, которые не связаны с движением денежных средств. Практика показывает, что отчет о движении финансов чаще составляется с использованием косвенного метода, о чем во второй главе попытаемся выяснить. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||