Анализ и оценка финансового состояния АО «ДЕКА». Анализ деятельности организации на основе финансовой отчетности. Отчетности 6 1 Система информационного обеспечения анализа деятельности организации, ее характеристика 6

Скачать 1.42 Mb. Скачать 1.42 Mb.

|

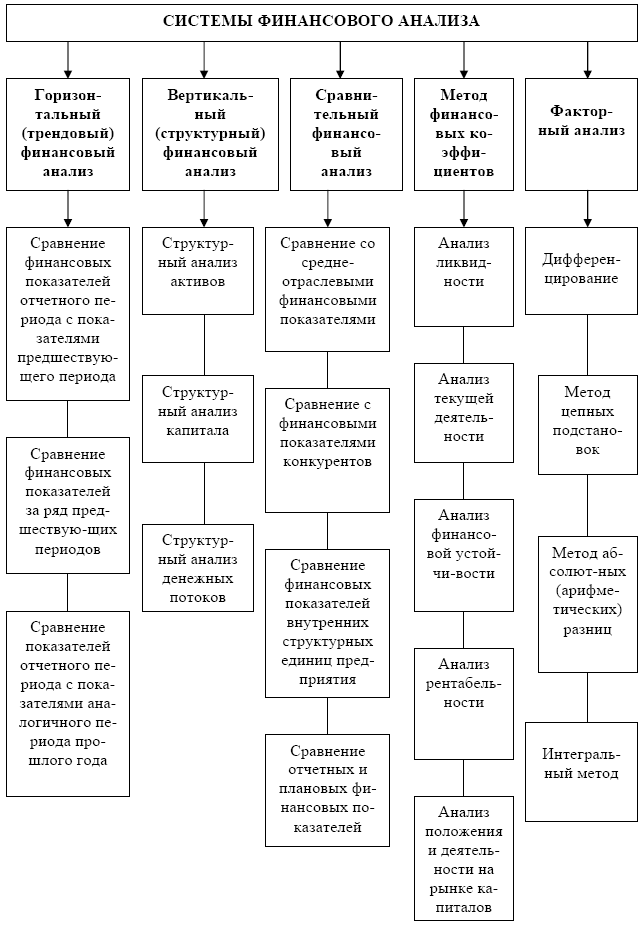

1.2 Методы анализа и система показателей оценки деятельности организации на основе финансовой отчетностиДля достижения основной цели анализа финансового состояния предприятия – его реальной оценки и выбора способов увеличения эффективности функционирования используют различные методы анализа. Существует несколько классификаций методик анализа финансовой отчетности. На первом уровне классификации выделяют формализованные и неформализованные методы анализа. К первой группе относят методики, которые базируются на достаточно жестких формализованных аналитических взаимосвязях. Вторым уровнем классификации являются статистические, бухгалтерские и экономико-математические. Они базируются на описании аналитических процедур на логическом уровне, а не на строгих аналитических зависимостях. К ним относятся: метод экспертных оценок, морфологические, сравнения, построения систем показателей, сценариев, психологические, построения систем аналитических таблиц и т. п. Использование этих методов характеризуется некоторой степенью субъективизма, поскольку значительную роль имеют опыт, интуиция и знания экспертов13. При проведении анализа финансовой отчетности используются качественные и количественные методы. Качественные методы позволяют сделать заключение о финансовом состоянии компании, о степени ликвидности и уровне финансовой устойчивости, инвестиционных возможностях, о платежеспособности предприятия. Способы и приемы качественного анализа включают эвристические методы анализа, к которым можно отнести: деловые игры; разработку сценариев, мозгового штурма; метод экспертных оценок.14 Эвристические методы применяются, как правило, в процессе стратегического анализа. Количественные методы анализа позволяют определить степень влияния отельных факторов на итоговые показатели, рассчитать коэффициенты регрессии для планирования и прогнозирования, выполнить оптимизацию использования имеющихся ресурсов. К количественным методам можно отнести: статистические; бухгалтерские (метод двойной записи и балансовый метод); экономико-математические. Статистические методы анализа финансовой отчетности объединяют следующие методики: табличный, ряды динамики элиминирования, цепных подстановок, графический, сравнения, индексный. Методика сравнения позволяет исследовать деятельность организации, рассчитать отклонения от плановых величин, определить их причины и выявить возможные резервы. Основными типами сравнений, используемых в процессе анализа являются: сравнения со среднеотраслевыми показателями; сравнение планируемых величин с данными предыдущих периодов; сопоставление показателей за каждый день работы; сравнение отчетных величин с показателем предыдущего периода; сравнение отчетных данных индикаторов качества производимой продукции с аналогичными показателями конкурентов. Метод сравнения обязательно требует выполнения принципа сопоставимости изучаемых показателей (единство оценки, сравнимость временных интервалов, нейтрализацию влияния различий в объеме и ассортименте, качестве, сезонных особенностей и территориальных различий, географических условий и т. д.)15. В статистике, планировании и анализе хозяйственной деятельности главным в оценке количественной роли отдельных факторов является индексный метод. Индекс – это относительный показатель, определяющий изменение совокупности различных величин за выбранный период. Например, индекс цен отображает среднее их изменение за какой-нибудь временной интервал; индекс физического объема продукции или товарооборота определяет изменение их объема в сопоставимых ценах. Различают цепные и базисные индексы. Цепной индекс определяет изменение показателя в текущем периоде по сравнению с аналогичным показателем предшествующего периода, а базисный индекс отображает изменение показателя в текущем периоде в сравнении с показателем периода, принятого за базу. Произведение цепных индексов равно соответствующему базисному индексу16. Индексный метод используется при изучении сложных явлений, отдельные элементы которых сложно измерить. В качестве относительных показателей, индексы применяются для оценки степени выполнения плановых заданий, для анализа динамики явлений и процессов. Индексный метод дает возможность осуществить разложение по факторам относительных и абсолютных отклонений обобщающего показателя; в последнем случае число факторов должно быть равно двум, а анализируемый показатель представлен как их произведение17. Сущность метода цепных подстановок в том, что в исходное базовое уравнение результирующего показателя подставляется первоначальное значение первого исследуемого фактора. Полученная величина сравнивается с первоначальным значением результирующего показателя, и это характеризует степень влияния данного фактора. Далее в это выражение подставляется первоначальное значение второго фактора. Разность полученной величины с предыдущим определяет степень влияния второго фактора. Этот алгоритм повторяется до тех пор, пока в исходное выражении не будут подставлены фактические значения всех факторов, присутствующих в модели18. Методика элиминирования помогает определить действие отдельного фактора на итоговые показатели финансово-экономической деятельности организации, исключая при этом влияние других факторов. Графический метод является способом наглядного изображения экономических процессов, определения многих индикаторов и оформления итогов проведенного анализа. Графические изображения экономических показателей классифицируют по назначению (графики сравнения, хронологические и контрольно-плановые диаграммы), а также по способу построения (круговые, линейные, столбиковые, объемные). Табличный метод используется для наглядного отражения способа расчета коэффициентов, итогов анализа, выполнения планов, тенденций изменения показателей, изменений в структуре, выявленных резервов. Аналитические таблицы характеризуются относительно простым построением, компактностью и наглядностью и включают не только основные, но и дополнительные данные для сопоставления (плановые и средние показатели, данные за предыдущие периоды времени), а также промежуточные суммы, отклонения, проценты. При использовании аналитических таблиц за счет проведения группировки показателей и расположения их в определенном порядке существенно повышается уровень восприятия приведенной информации19. Ряды динамики – это ряды показателей, которые показывают изменение анализируемых величин во времени. Анализ динамического ряда дает возможность: определить тенденции изменения показателей (уменьшение или увеличение, нестабильность или постоянство); вычислить средние уровни показателей; рассчитать коэффициенты роста и прироста показателей. Выделяют интервальные динамические ряды, которые отображают результаты за определенные периоды времени (например, объемы реализации за первый, второй, третий месяцы и в целом за квартал), и моментные, которые характеризуют показатели в определенный момент времени (величина собственного капитала на начало или конец квартала). Выделяют пять основных способов осуществления анализа бухгалтерской отчетности (рис. 1): горизонтальный (трендовый) анализ, вертикальный анализ, метод расчета финансовых коэффициентов, сравнительный анализ, факторный анализ20. Горизонтальный (трендовый) анализ основывается на определении изменения отдельных финансовых величин во времени. При проведении данного анализа вычисляются коэффициенты роста (прироста) всех показателей и оцениваются общий характер их изменения.  Рис. 1. Системы финансового анализа, базирующиеся на различных приемах его проведения В финансовом анализе наиболее популярными являются следующие типы горизонтального анализа: сопоставления экономических показателей текущего периода с соответствующими величинами предыдущего (например, с показателями предыдущей недели, месяца, года); сопоставление экономических показателей финансовой отчетности с соответствующими показателями аналогичного временного интервала предыдущего года (например, показателей января 2015 года с аналогичными показателями января 2014 года). Этот способов используется при анализе деятельности предприятий с ярко выраженными сезонными колебаниями экономической активности; сопоставление экономических величин за несколько предыдущих периодов. Цель данного вида анализа заключается в выявлении тенденций изменения отдельных показателей, характеризующих результат экономической деятельности организации21. Вертикальный (структурный) анализ заключается в определении структуры конечных показателей с определением влияния каждого из них на итоговый результат. В процессе проведения структурного анализа вычисляются доли отдельных структурных составляющих экономических показателей. В анализе финансовой отчетности наиболее популярными являются следующие виды вертикального (структурного) анализа: вертикальный анализ имущества. При проведении данного вида анализа вычисляются соотношения (доли) внеоборотных и оборотных активов; структура имеющихся оборотных средств; структура имеющихся внеоборотных активов; состав имущества организации по уровню их ликвидности; структура инвестиционного портфеля и другие; вертикальный анализ пассивов предполагает изучение структуры собственных и заемных средств; структуру имеющегося собственного капитала; состав заемных средств по видам; структуру используемых заемных средств по срочности возврата; структурный анализ выручки от реализации продукции. Для проведения данного вида анализа отчет о финансовых результатах необходимо представить в удобном для этого виде, так как каждый его показатель соотносится с суммой выручки. За небольшим исключением, выручки в большей или меньшей степени влияет на все стати затрат, поэтому данные о соотношении расходов организации с объемом выручки будут полезными в любом случае; вертикальный анализ движения денежных средств предполагает разделение денежных потоков от текущей (производственной), инвестиционной и финансовой деятельности. Каждый из них в свою очередь может быть углубленно структурирован по отдельным компонентам22. Сравнительный (пространственный) анализ основывается на сравнении отдельных групп аналогичных экономических друг с другом. В процессе проведения данного вида анализа определяется размеры абсолютных и относительных отклонений изучаемых величин. В анализе финансовой отчетности наиболее популярными являются следующие формы этого вида анализа: сопоставление экономических показателей организации и средних по отрасли. В результате этого анализа определяют величину отклонения итоговых результатов экономической деятельности организации от средних по данной отрасли в целях определения путей повышения ее эффективности; сравнение экономических показателей данной организации и предприятий-конкурентов. В результат этого определяют недостатки в деятельности организации в целях разработки мер по улучшению ее конкурентных позиций; сравнение экономических показателей отдельных подразделений организации. Он осуществляется в разрезе созданных в организации центров финансовой ответственности для получения сравнительной оценки эффективности их экономической деятельности; сопоставление фактических и плановых (нормативных) экономических показателей. В результате проведения этого анализа определяется величина отклонения фактических показателей от плановых (нормативных), исследуются факторы этих отклонений и разрабатываются необходимые меры. Анализ финансовых показателей (коэффициентов) основывается на вычислении соотношения различных абсолютных величин друг с другом. Финансовые коэффициенты являются относительными характеристиками, позволяющими сравнивать результаты деятельности организаций вне зависимости от количественных параметров абсолютных показателей во временном разрезе. В результате проведения подобного анализа вычисляются различные коэффициенты, характеризующие основные аспекты экономической деятельности предприятия. В анализе финансовой отчетности наиболее популярными являются следующие виды такого анализа: 1) Анализ текущей деятельности. С точки зрения кругооборота финансов деятельность любой организации можно изобразить как процесс непрерывного превращения одних видов активов в другие: …→ Дс → З → НзП → ГПр → Ср → ДС → …, где Дс – денежные средства; З – запасы на складе; НзП – незавершенное производство; ГПр – готовая продукция на складе; Ср – средства в расчетах. Уровень эффективности текущей финансово-экономической деятельности организации можно оценить длительностью операционного цикла, которая зависит от величины оборачиваемости различных видов активов23. Без учета прочих условий повышение оборачиваемости является индикатором увеличения эффективности деятельности предприятия. Поэтому главными коэффициентами этой группы являются коэффициенты эффективности использования финансовых, трудовых и материальных ресурсов: коэффициенты оборачиваемости средств в запасах и расчетах, фондоотдача, выработка. 2) Анализ показателей ликвидности. Коэффициенты этой группы позволяют оценить способность организации обеспечивать активами свои текущие обязательства. Основной механизма определения этих показателей является сопоставление текущих (оборотных) активов с краткосрочными обязательствами предприятия. Таким образом, устанавливается в достаточной ли степени организация обеспечена оборотными активами, требуемыми для проведения расчетов с кредиторами по текущим обязательствам. Так как различные виды оборотных активов имеют разный уровень ликвидности (трансформации в денежные средства), вычисляют несколько показателей ликвидности. 3) Анализ показателей финансовой устойчивости. Эти показатели применяются для оценки состава источников финансирования и динамики соотношения между ними. Анализ базируется на том, что источники средств отличаются величиной себестоимости, уровнем доступности, степенью надежности, величиной риска и пр. 4) Анализ коэффициентов рентабельности. Коэффициенты этой группы используются для определения общей эффективности вложения капитала в организацию. В отличие от показателей второй группы при проведении анализа отталкиваются не от конкретных видов имущества, а оценивают рентабельность капитала в целом. Основными коэффициентами здесь являются рентабельность заемного капитала и рентабельность собственных средств24. В процессе проведения анализа положения и деятельности на рынке капиталов изучаются пространственно-временные сравнения показателей, определяющих положение организации на фондовом рынке: дивидендный доход, доход на акцию, рыночная стоимость акции и пр. Этот вид анализа проводится, как правило, в фирмах, зарегистрированных на биржах ценных бумаг и реализующих свои акции. Каждая организация, обладающая временно свободными денежными средствами и желающая инвестировать их в ценные бумаги, также ориентируется на эти показатели. Необходимо отметить, что процедурная часть методики анализа хозяйственно-экономической деятельности проводится с учетом нескольких принципов: целенаправленности, комплексности, существенности, системности, единства информационной базы, согласованности схем аналитических процедур, сопоставимости результатов25. Таким образом, проведение эффективного анализа финансовой отчетности деятельности организации предполагает разработку системы последовательно осуществляемых мероприятий на основе единых принципов, подчиняющих себе все элементы системы и позволяющих предоставить строго определенному кругу пользователей наиболее актуальную в данный момент информацию26. |