ГОСЫ_вопросы и ответы. Программа подготовки управленческих кадров 2007 госы

Скачать 1.75 Mb. Скачать 1.75 Mb.

|

|

15. Базовые концепции финансового менеджмента Концепция стоимости денег во времени безусловно является одной из фундаментальных составляющих современной финансовой науки. Первым и наиболее простым инструментом, используемым при расчетах стоимости денег во времени (далее СДВ), является временной отрезок, представленный ниже.  Временной отрезок представляет собой горизонтально расположенную линию, разбитую на интервалы равной длины, каждый из которых обозначает временной период. В качестве периода, в зависимости от поставленной задачи, может выступать час, день, неделя, месяц, год и так далее. На приведенном выше рисунке представлен временной отрезок, состоящий из пяти периодов. Каждому периоду соответствует определенная ставка доходности, которая обозначается над соответствующим интервалом временного отрезка. В нашем случае, такая ставка равна 10% для каждого периода. Ниже временного отрезка расположены денежные потоки, номинированные в валюте решаемой задачи и обозначенные в начальной или конечной точках соответствующего периода. Знак «минус» означает исходящие денежные потоки (расход), а знак «плюс» или отсутствие знака – входящие денежные потоки (приход). Следующим элементом концепции СДВ является понятие текущей стоимости (PV) и будущей стоимости (FV). Под PV понимается величина денежного потока на начальный период времени, а под FV – величина денежного потока в конце определенного периода в будущем, после того, как к PV прирастет накопленный процентный доход. Вследствие существования последнего и родился один из основных постулатов концепции СДВ: «рубль, полученный сегодня, всегда стоит больше, чем рубль, полученный в будущем». FV = PV*(1+ i)n, где i – ставка доходности, выраженная в десятых; n – количество периодов. Вывести из приведенной выше формулы обратную для нахождения величины PV при использовании в качестве вводных параметров FV, количество периодов и ставку доходности не составляет никакого труда: PV= FV / (1+ i)n Еще одним основополагающим элементом концепции СДВ является понятие аннуитета, который представляет собой последовательность одинаковых по величине денежных потоков, генерируемых с неизменной периодичностью в конце каждого периода. Таким образом, пятилетний аннуитет в размере 1000 рублей будет на временном отрезке представлять собой следующую картину:  Необходимо обратить внимание, что во всех рассматриваемых нами аннуитетах денежные потоки имеют место в конце, а не в начале каждого периода (срочный аннуитет). Формула для вычисления будущей стоимости аннуитета: FVa = A* ((1+i)n-1)/i Формула для вычисления текущей стоимости аннуитета: PVa = A* (1-(1/(1+i)n)/i Для вычисления срочного аннуитета, полученный результат домножаем на (1+i). Для упрощения расчетов FV, PV, FVa и PVa можно использовать расчетные таблицы. Эффективной ставкой является такая ставка, использование которой при расчете FV даст тот же самый результат, что и использование равной по величине номинальной ставки с начислением процента раз в год. Из данного определения следует вывод, что если начисление сложного процента осуществляется один раз в год, то номинальная и эффективная ставки равняются. Если периодичность начисления различается, то для приведения номинальной ставки к эффективной необходимо воспользоваться следующей формулой: i эф = (1+(i ном/ n ) ) n -1, где n – количество периодов начисления сложного процента в течение одного года Риск и доходность

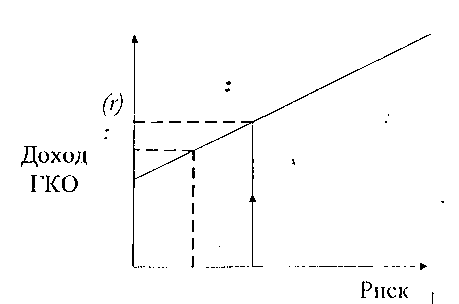

Одним из основных инструментов при измерении уровня риска является понятие вероятности. Ожидаемый уровень доходности (К) - это средневзвешенный уровень доходности, полученный путем перемножения между собой соответствующих уровней доходности и вероятности, а затем сложения полученных результатов., где К – ожидаемый уровень доходности, Кп – доходность при определенном исходе событий, Рп – вероятность получения доходности Кп.

Стоимость капитала WACC, используемая для оценки инвестиционных проектов, представляет собой взвешенную стоимость отдельных входящих в капитал элементов, таких как долговые обязательства (кредиты, облигации), привилегированные акции и обыкновенные акции. WACC = Wd*Kd(1-t)+Wp*Kp+We*Ke, где Wd – удельный вес, доля заемных средств в структуре капитала Kd - % по кредитам, доходность по облигациям t – ставка налога на прибыль, поскольку процентные платежи по облигациям позволят сэкономить на налогообложении. Wp – доля привилегированных акций, Кp - стоимость привилегированных акций (т.е. доходность по данным ценным бумагам, которую требуют инвесторы) Кр = Дивидент/ (Рыночная цена привилегированных акций - Цена эмиссии в расчете на одну привилегированную акцию). We – удельный вес обыкновенных акций Ке - доходность, которую требуют инвесторы от вложений в обыкновенные акции (Вариант 2) 1. Концепция денежного потока. Для выбора наилучшего варианта вложения средств проводится анализ инвестиционного проекта. В основе анализа лежит количественная оценка денежного потока. Концепция предполагает: 1. Идентификацию денежного потока, его продолжительность и вид; 2. Оценку факторов, определяющих величину элементов потока; 3. Выбор ставки дисконтирования, позволяющей сопоставлять -элементы по i ока, генерируемые в различные моменты времени; 4. Оценка риска, связанного с данным потоком и способ его учета. 2. Концепция временной ценности денежных ресурсов. Причины неравноценности денежных единиц, получаемых в разные моменты времени: 1. Инфляция; 2. Риск неполучения ожидаемой суммы; 3. Оборачиваемость, под которой понимается, что денежные средства с течением времени должны генерировать доход по ставке, приемлемой для инвестора. 3. Концепция компромисса между риском и доходностью. Чем выше риск, тем на больший доход вправе рассчитывать инвестор.  4. Концепция стоимости капитала. Смысл состоит в том. что каждый источник финансирования имеет свою стоимость.

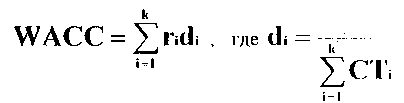

Стоимость капитала показывает минимальный уровень дохода, необходимый для покрытия затрат по поддержанию используемых источников, позволяющая не оказаться в убытке. Средняя взвешенная стоимость капитала (Weighted Average Cost of Capital) - WACC  где ri - доходность (цена) i-ro источника; di - доля (удельный вес) i-го источника в стоимости каптала фирмы; СТ - стоимость. 5. Концепция эффективности рынка. При теоретических построениях используются представления, характеризующие .информационную эффективность рынка, а именно: 1. Рынку свойственна множественность покупателей и продавцов капитала; 2. Информация становится доступной всем субъектам рынка капитала одновременно, и является бесплатной; 3. Отсутствуют транзакционные затраты, налоги и другие факторы препятствующие совершению сделок; 4. Сделки, совершаемые отдельными лицами, не могут повлиять па общий уровень цен на рынке; 5. Все субъекты рынка действуют рационально, стремясь максимизировать ожидаемую прибыль. Не смотря на отклонения реального рынка капиталов от эффективного, модели финансового менеджмента хорошо себя зарекомендовали в практическом применении. 6. Концепция асимметричной информации. Состоит в том, что отдельные категории лиц могут владеть информацией недоступной в равной мере другим участникам рынка. 7. Концепция агентских отношений. Интересы владельцев компании и ее управленцев могут не совпадать, особенно это связано с анализом и принятием альтернативных решений. Чтобы ограничить возможность нежелательных действий менеджеров, владельцы несут агентские издержки. 16. Основные источники финансирования деятельности предприятия и принципы формирования рациональной структуры пассивов. Изменяя уровень финансового рычага, компания принимает сознательное решение о соотношении уровней риска и прибыли. Однако какое их соотношение и соответственно, соотношение долга и собственных средства является оптимальным? Оптимальная структура капитала при заданной структуре активов должна обеспечивать наименьшую средневзвешенную стоимость капитала и наибольшую суммарную рыночную стоимость акций и долговых обязательств компании. Предполагается, что оба эти показателя учитывают и прибыльность компании, и уровень риска. Одной из первых попыток объяснить зависимость стоимости капитала от структуры капитала сделали Модиглиани и Миллер (1958). Согласно выдвинутой ими теории, средневзвешенная стоимость капитала компании остается одинаковой при любом уровне финансового рычага. Предположим, что имеется компания X, операционная прибыль которой равна 1000 долларов, а средневзвешенная стоимость капитала - 15% годовых. В этом случае рыночная стоимость ее акций и долговых обязательств составит 6667 долларов (1000 / 0,15). У компании также имеются 10% долговые обязательства. Рассмотрим две альтернативы их выпуска - на сумму 1000 долларов и 3000 долларов.

Т  аким образом, по мере увеличения финансового рычага стоимость собственного капитала увеличивается, и компенсирует относительное увеличение доли более дешевого долга. Это происходит по причине того, что рынок капитализирует стоимость компании в целом (V), а поэтому структура капитала роли не играет. Схематически, зависимость стоимости акций, стоимости долга и средневзвешенной стоимости капитала от структуры капитала можно изобразить так (рис.3): аким образом, по мере увеличения финансового рычага стоимость собственного капитала увеличивается, и компенсирует относительное увеличение доли более дешевого долга. Это происходит по причине того, что рынок капитализирует стоимость компании в целом (V), а поэтому структура капитала роли не играет. Схематически, зависимость стоимости акций, стоимости долга и средневзвешенной стоимости капитала от структуры капитала можно изобразить так (рис.3):Рис.3. Зависимость стоимости капитала от структуры капитала в модели Модиглиани - Миллера. П  риведенный пример кажется несколько противоречащим здравому смыслу. В нем предполагается постоянная стоимость долга при любом уровне финансового рычага. Однако при значительном повышении доли долга возможен рост стоимости долга и дополнительный рост стоимости акций. Поскольку существенно возрастает риск невыплаты по долгам, кредиторы могут потребовать большие процентные ставки по очередным займам. Акционеры также могут воспринять вложения в компанию как чрезмерно рискованные, что приведет к снижению цены ее акций и увеличению стоимости собственных средств. риведенный пример кажется несколько противоречащим здравому смыслу. В нем предполагается постоянная стоимость долга при любом уровне финансового рычага. Однако при значительном повышении доли долга возможен рост стоимости долга и дополнительный рост стоимости акций. Поскольку существенно возрастает риск невыплаты по долгам, кредиторы могут потребовать большие процентные ставки по очередным займам. Акционеры также могут воспринять вложения в компанию как чрезмерно рискованные, что приведет к снижению цены ее акций и увеличению стоимости собственных средств. Кроме этого, используя финансовый рычаг в разумных пределах, компания может снизить стоимость капитала за счет использования более дешевого долга, при этом увеличение риска может оказаться не столь существенным. С точки зрения данного подхода (называемого традиционным подходом), зависимость стоимости капитала от его структуры выглядит несколько по-иному (рис.4) : (Вариант 2) Основой организации финансов предприятии является наличие у них финансовых ресурсов в размерах, необходимых для осуществления своей деятельности. В формировании рациональной структуры источников средств исходят обычно из установки: найти такое соотношение между заемными и собственными средствами, при котором стоимость акций предприятия будет наивысшей. Это становится возможным при достаточно высоком, но не чрезмерном эффекте финансового рычага. Чрезвычайно высокий удельный вес заемных средств в пассивах свидетельствует о повышенном риске банкротства. Если предприятие обходится собственными средствами, то инвесторы, получая скромные дивиденды, считают, что предприятие не преследует цели максимизации прибыли, и начинают сбрасывать акции, снижая рыночную стоимость предприятия. Таким образом, для зрелых компаний новая эмиссия акций расценивается как негативный сигнал, а привлечение заемных средств - как благоприятный или нейтральный. Финансовые ресурсы - это денежные средства или их эквиваленты, имеющиеся в распоряжении предприятия. Первоначальное формирование финансовых ресурсов осуществляется при создании предприятия путем образования уставного капитала. Источником его могут быть акционерный капитал, паевые взносы, кредиты. Капитал - высшая форма организации финансовых ресурсов. В практике финансового менеджмента под капиталом понимают собственные средства и долгосрочные заемные средства предприятия Внутренние источники: собственные средства предприятия (чистая прибыль и амортизация), приравненные к собственным (устойчивые пассивы: минимальная задолженность по оплате труда и связанных с ней отчислений), отчисления в фонд потребления, резервы предстоящих платежей. Внутренние источники ограничены. К собственным источникам относятся уставный капитал, добавочный, резервный капитал, фонды предприятия, образованные в соответствии с уставом за счет прибыли прошлых лет, нераспределенная прибыль текущего года. Внешние источники: 1) первичные средства, мобилизуемые на финансовом рынке путем выпуска ценных бумаг пли получения банковских кредитов 2) поступления в порядке перераспределения (проценты и дивиденды по ценным бумагам, принадлежащим предприятию, страховые возмещения). Внешние источники не ограничены, но за них надо платить. |