ГОСЫ_вопросы и ответы. Программа подготовки управленческих кадров 2007 госы

Скачать 1.75 Mb. Скачать 1.75 Mb.

|

|

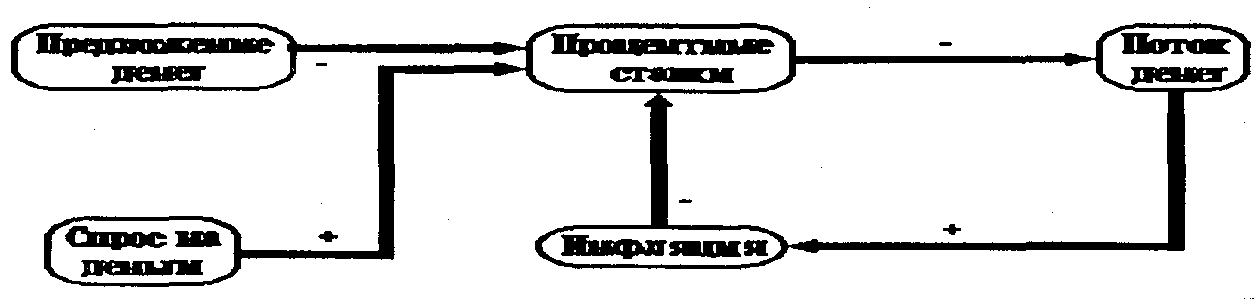

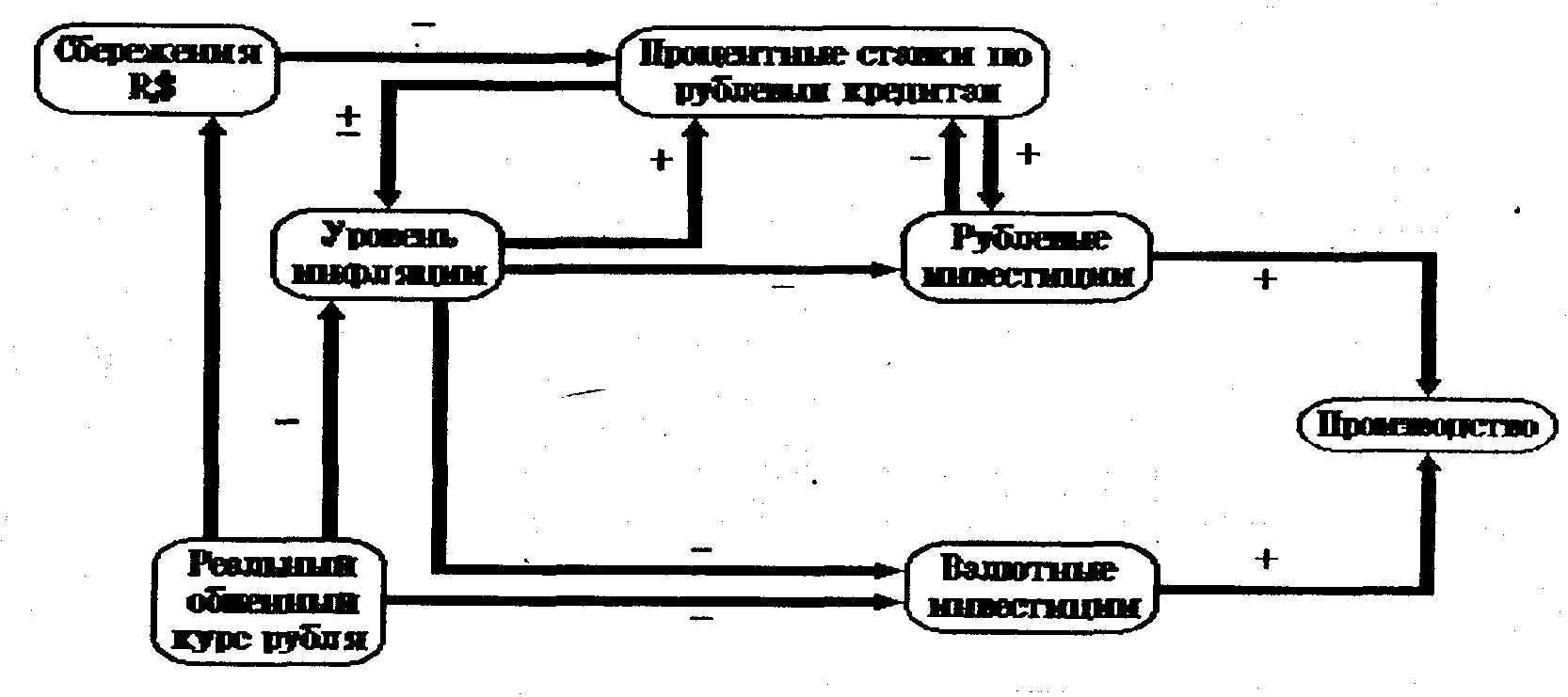

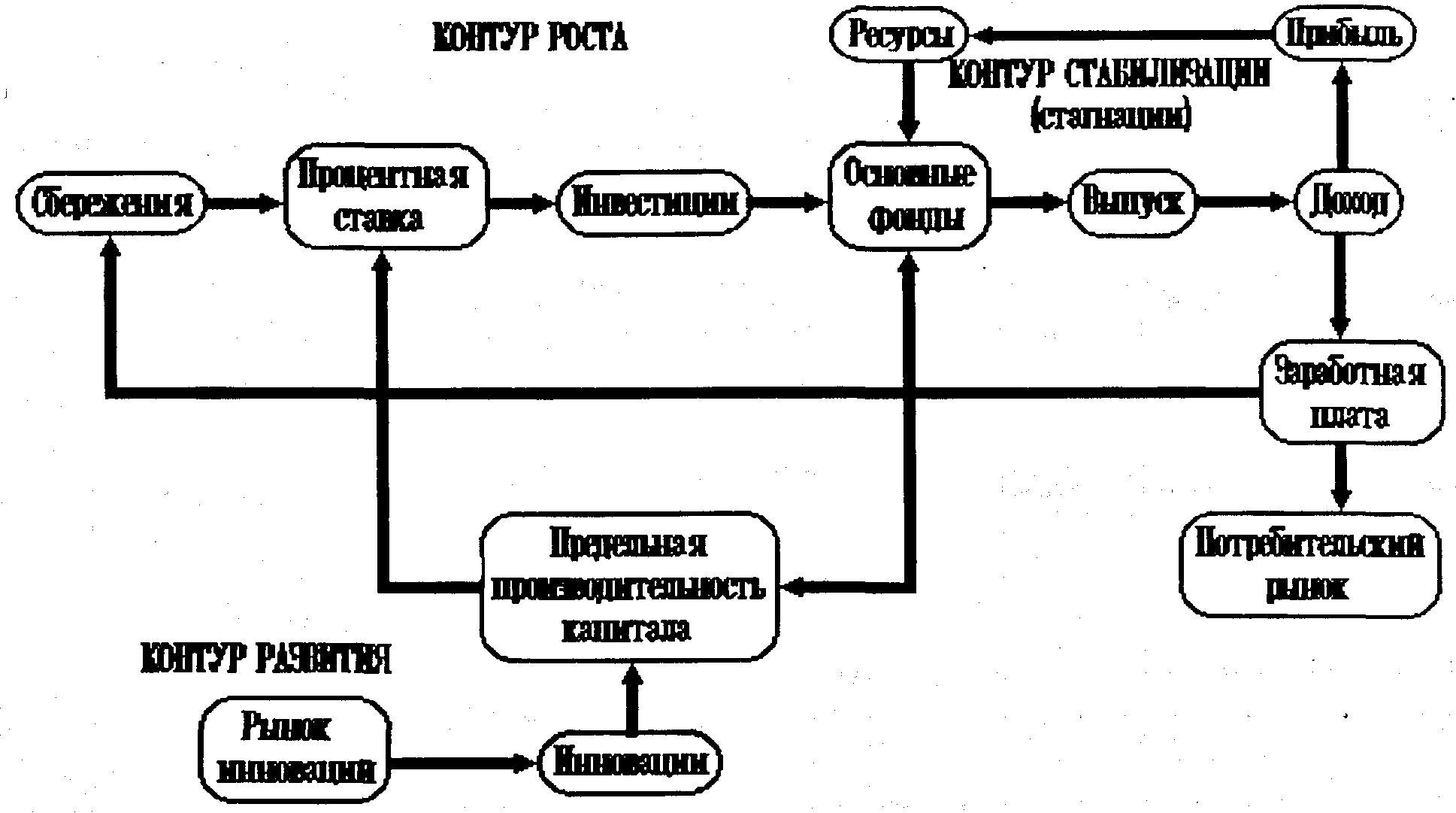

Риск - это одна из важнейших концепций финансовой деятельности. По поводу рисков существует множество заблуждений, связанных с непониманием их объективной природы. Это зачастую приводит к отрицанию самой возможности измерения рисков, а управление рисками объявляется при этом "тонким искусством", не поддающимся никакой разумной формализации. Более того, зачастую риск ассоциируется с чем-то исключительным или даже авантюрным и противозаконным - достаточно вспомнить известные поговорки "кто не рискует, тот не пьет шампанского" или "кто не рискует, тот не сидит в тюрьме". Коммерческие риски представляют собой опасность потерь в процессе финансово-хозяйственной деятельности. Это— риск, возникающий в процессе реализации товаров и услуг, произведенных или закупленных предпринимателем. Причинами коммерческого риска являются: снижение объема реализации вследствие изменения конъюнктуры или других обстоятельств, повышение закупочной цены товаров, потери товара в процессе обращения, повышение издержек обращения и др.По структурному признаку коммерческие риски делятся на имущественные, производственные, торговые и финансовые. Имущественные риски связаны с вероятностью потерь имущества предпринимателя по причине кражи, диверсии, халатности, перенапряжения технической и технологической систем. Производственные риски связаны с убытком и остановки производства вследствие воздействия различных факторов. Пр.риск связан с невыполнением предприятием своих планов и обязательств по производству продукции, товаров, услуг, других видов производственной деятельности в результате неблагоприятного воздействия внешней среды, а также неадекватного использования новой техники и технологий, основных и оборотных фондов, сырья, рабочего времени.Среди наиболее важных причин возникновения производственного риска — возможное снижение предполагаемых объемов производства, рост материальных и/или других затрат, уплата повышенных отчислений и налогов, низкая дисциплина поставок, гибель или повреждение оборудования и т.п. Торговые риски связаны с убытком по причине задержки платежа в период транспортировки товара, не поставки товара. Финансовые риски подразделяются на два вида – риски, связанные с покупательной способностью денег, и, связанные с вложением капитала (инвестиционные). К рискам, связанным с покупательной способностью денег, относятся следующие разновидности рисков: инфляционные и дефляционные, валютные и риски ликвидности. Инфляционный риск – это риск того, что при росте инфляции получаемые денежные доходы обесцениваются с точки зрения реальной покупательной способности быстрее, чем растут. Дефляционный – это риск того, что при росте дефляции происходит падение уровня цен, ухудшение экономических условий предпринимательства и снижение доходов. Валютные риски – представляют собой опасность валютных потерь, связанных с изменением курса одной иностранной валюты по отношению к другой. Риски ликвидности – связаны с возможностью потерь при реализации ценных бумаг или других товаров из-за изменения оценки их качества и потребительной стоимости. Инвестиционные включают в себя следующие подвиды рисков – риски упущенной выгоды, снижения доходности, прямых финансовых потерь. Риск упущенной выгоды – это риск наступления косвенного (побочного) финансового ущерба (неполученная прибыль) в результате неосуществления какого-либо мероприятия (страхование, инвестирование, хеджирование). Риск снижения доходности – может возникнуть в результате уменьшения размера процентов и дивидендов по портфельным инвестициям, по вкладам и кредитам.Риск снижения доходности включает следующие разновидности: процентные и кредитные риски.К процентным рискам относится опасность потерь коммерческими банками, кредитными учреждениями, селинговыми ( продажа) компаниями в результате превышения процентных ставок, выплачиваемых ими по привлеченным средствам, над ставками по предоставленным кредитам. К процентным рискам относятся также риски потерь, которые могут понести инвесторы в связи с изменением дивидендов по акциям, процентных ставок на рынке по облигациям, сертификатам и другим ценным бумагам. Кредитный риск – это опасность неуплаты заемщиком основного долга и процентов, причитающихся кредитору.Кредитный риск может быть также разновидностью рисков прямых финансовых потерь, включающих следующие разновидности: биржевой, риск банкротства и селективный риск. Биржевые риски представляют собой опасность потерь от биржевых сделок. Селективные риски (выбор, отбор) – это риск неправильного выбора видов вложения капитала, вида ценных бумаг для инвестирования в сравнении с другими видами ценных бумаг при формировании инвестиционного портфеля. Риск банкротства – это опасность в результате неправильного выбора вложения капитала, полной потери предпринимателем собственного капитала и неспособности его рассчитываться по взятым на себя обязательствам. 17. Основные подходы к оценке и минимизация рисков в бизнесе. Методы количественного анализа риска Статистический метод заключается в изучении статистики потерь и прибылей, имевших место на данном или аналогичном предприятии, с целью определения вероятности события, установления величины риска Вероятность означает возможность получения определенного результата. Например, вероятность успешного продвижения нового товара на рынке и течение года составляет - 3/4, а неуспех - 1/4. Величина, или степень, риска измеряется двумя показателями: средним ожидаемым значением и колеблемостью (изменчивостью) возможного результата. В тех случаях, когда информация ограничена, для количественного анализа риска используются аналитические методы, или стандартные функции распределения вероятностей, например нормальное распределение, или распределение Гаусса, показательное (экспоненциальное) распределение вероятностей, которое довольно широко используется в расчетах надежности, а также распределение Пуассона, которое часто используют в теории массового обслуживания. Вероятностная оценка риска математически достаточно разработана, но опираться только на математические расчеты в предпринимательской деятельности не всегда бывает достаточным, так как точность расчетов во многим зависит от исходной информации. Метод экспертных оценок основан на обобщении мнений специалистов-экспертов о вероятностях риска. Метод аналогий обычно используется при анализе рисков нового проекта. Проект рассматривается как «живой» организм, имеющий определенные стадии развития. Жизненный цикл проекта состоит из этапа разработки, этапа выведения на рынок, этапа роста, этапа зрелости и этапа упадка. Метод оценки платеже способности и финансовой устойчивости предприятия позволяет предусмотреть вероятность банкротства. В первую очередь анализу подвергаются сведения, содержащиеся в документах годовой бухгалтерской отчетности. Основными критериями неплатежеспособности, характеризующими структуру баланса, являются: коэффициент текущей ликвидности, коэффициент обеспеченности собственными средствами и коэффициент восстановления (утраты) платежеспособности. Метод целесообразности затрат позволяет определить критический объем производства или продаж, т.е. нижний предельный размер выпуска продукции, при котором прибыль равна нулю. Способы снижения риска Деятельность предприятия так или иначе связана с риском. Задачей руководства предприятия является снижение степени риска. Для этого используются различные способы: диверсификация, страхование, лимитирование, резервирование средств на покрытие непредвиденных расходов, распределение риска, получение большей информации о предстоящем выборе и результатах. Диверсификация — это распределение капиталовложений между разнообразными видами деятельности, результаты которых непосредственно не связаны. Предприятие, неся убытки по одному виду деятельности может получить прибыль за счет другой сферы деятельности. Диверсификация позволяет повысить устойчивость предприятия к изменениям в предпринимательской среде. Страхование — это передача определенных рисков страховой компании. Для снижения степени риска используются имущественное страхование и страхование от несчастных случаев. Имущественное страхование может иметь следующие формы: страхование риска подрядного строительства, страхование оборудования, страхование грузов и др. Страхование от несчастных случаев включает: страхование общей гражданской ответственности, страхование профессиональной ответственности. Риски, страхуемые в страховых компаниях Наиболее распространенный метод страхования риска - заключение страхового договора (страхового полиса) с одной из страховых компаний, (государственной или коммерческой Рассмотрим наиболее распространенные виды страхования, связанные с предпринимательской деятельностью. Страхование имущества предприятия. Обычно имущество предприятия страхуется от стихийных бедствий (пожара, наводнения, землетрясения, урагана и т.п.). Страхование отгруженной с предприятия продукции на период ее перевозки. В зависимости от базисных условий сделок, используемых транспортных средств и рисков полной или частичной гибели проданных и отгруженных покупателям товаров предприятие само либо по просьбе покупателя страхует товары на период их транспортировки. Страхование транспортных средств. Предприятие страхует все принадлежащие ему транспортные средства (грузовые и легковые автомобили, передвижные подъемно-транспортные средства, средства внутризаводскою транспорта и др.) на случай пожара, кражи, столкновения с другими транспортными средствами и неподвижными предметами. Компенсационное страхование. Этот вид страхования предусматривает определенные суммы возмещения рабочим и служащим предприятия в случае частичной или полной потери трудоспособности в результате несчастного случая на производстве, заболевания или смерти. Медицинское страхование. Часть средств страхового фонда направляется на основе медицинского страхового полиса в различного рода лечебные заведения, обеспечивающие медицинское обслуживание работников предприятия. Страхование вынужденной приостановки работы предприятия. В случае стихийных бедствий (пожар, наводнение и т.п.) или иных обстоятельств непреодолимой силы предприятие, помимо страхования стоимости имущества, может застраховать и упущенную выгоду, которая определяется разницей между суммами доходов и расходов предприятия, ожидавшейся в период вынужденной остановки предприятия. Широко используется и такой вид страхования, хеджирование - страхование цены товара от риска либо нежелательного для производителя падения, либо невыгодного для потребителя увеличения. Лимитированиепредполагает установление лимита, т.е. определенных сумм расходов, продажи товаров в кредит, сумм вложения капитала и т.п. Резервированиесредств на покрытие непредвиденных расходов предполагает установление соотношения между потенциальными рисками и размерами расходов, необходимых для преодоления последствий этих рисков. Такой способ снижения рисков обычно используют при выполнении различных проектов. В общем случае резерв используется для финансирования дополнительных работ, компенсации непредвиденных изменений материальных и трудовых затрат, накладных расходов и других затрат, возникающих в процессе осуществления проекта. Распределение риска предполагает разделение риска между участниками проекта. Рост размеров и продолжительности инвестирования, внедрение новых технологий, высокая динамичность внешней среды увеличивает риск проекта. Способом разделения риска являются операции факторинга. Любое управленческое решение принимается в условиях, когда результаты не определены и информация ограниченна. Следовательно, чем полнее информация, тем больше предпосылок сделать лучший прогноз и снизить риск. Стоимость полной информации рассчитывается как разность между ожидаемой стоимостью какого-нибудь мероприятия (проекта приобретения), когда имеется полная информация, и ожидаемой стоимостью, когда информация неполная. Общими в хозяйственной практике являются три основных принципа снижения риска: • не рисковать больше, чем позволяет собственный капитал; • не забывать о последствиях риска; • не рисковать многим ради малого. 18. Понятие о макроэкономике. Основные макроэкономические процессы и их влияние на деятельность фирмы. Макроэкономика изучает поведение экономики в целом, в отличие от микроэкономики, которая исследует производство, цены, спрос и предложение на уровне отдельном фирмы или отдельного, локального рынка. Ключевым понятием макроэкономики является валовой национальный продукт (ВНП), т к он главный измеритель уровня экономической активности в обществе. В самом общем виде ВНП - это выраженный обобщенно итог деятельности национального хозяйства страны Для экономического анализа используют также показатель валового внутреннего продукта (ВВП), который представляет собой величину конечных товаров и услуг, произведенных внутри той ионной страны. Само понятие «валовые» означает, что эти затраты охватывают все вложения в совокупный капитал общества, независимо от того, происходит ли при этом замени части капитала, выбывающего из производства в текущем году по причине физического или прочего износа. Поэтому часть валовых инвестиций представляет собой амортизацию основного капитала, а остальная часть, называемая чистые инвестиции, идет на прирост капитальной стоимости. ВВП за вычетом амортизации образует чистый национальный продукт (ЧНП). Доля амортизации в развитых странах составляет до 10 % ВНП. Для определения величины национального дохода (НД) необходимо из ЧИП вычесть величину косвенных налогов. Т.о. получим сумму доходов, заработанных всеми слоями общества в текущем году. Макроэкономическими процессами называются такие экономические процессы, которые связывают макроэкономические параметры. Макроэкономическими называются параметры, справедливые для экономики всей страны (или ее региона) в целом - например уровень инфляции или обменный курс национальной валюты Макроэкономические параметры не влияют непосредственно на объекты рынка, их влияние осуществляется через микроэкономические параметры, такие как цены Вся экономика работает таким образом, что эффективности (доходность, рискованность, ликвидность) с учетом налоговых льгот всех финансовых инструментов (таких, как вложения в валюту, в государственные ценные бумаги или инвестиции в промышленность) выравниваются (в пределах комиссионных, взимаемых при операциях купли-продажи различных активов). Это правило справедливо только для равновесной экономики. Все макроэкономические процессы подчиняются одному простому правилу - предложение снижает цену, спрос ее повышает. Этот закон выполняется в любой экономике, не подвергающейся прямому административному регулированию. Взаимодействие макроэкономических параметров финансового сектора экономики.  Рассмотрим схему на рис. I. Рост предложения свободных денег обеспечивает снижение процентной ставки, тогда как рост спроса на деньги ведет к повышению реальной процентной ставки Изменение процента в зависимости от соотношения спроса и предложения денег, а также тактика кредитующих организаций, определяют изменение потока денег в производственный, торговый и сервисный секторы. Если реальная процентная ставка растет, поток денег уменьшается, если процент падает - растет. При отсутствии инструментов, регулирующих структуру денежного потока и эффективность его использования, растущий поток денег снижает реальный процент, что облегчает условия займа и приводит к росту потока денег. То есть образуется порочный круг с хорошо известными по недавнему прошлому российской экономики последствиями: слишком высокой инфляцией. невозможностью формирования стратегических планов хозяйственной деятельности, нарастающим дефицитом денег и очередным усилением спала производства и примитивизацией хозяйства. В рамках этой схемы ситуация в экономике России выглядит следующим образом. Рост вкладов населения и существенное перераспределение доходов в пользу банковского сектора свидетельствуют о наличии достаточно большого объема свободных денег, которые могут быть предложены на рынке. Высокий уровень реального процента, сохранявшийся за счет параллельного снижению процентных ставок снижения инфляции, пока ограничивает платежеспособный спрос на деньги. Однако при сохранении уверенного превышения предложения денег над спросом на них реальный процент должен снизиться. Эти процессы обеспечивают функционирование экономики на близкую перспективу.  Рассмотрим схему на рис 2 Высокие реальные процентные ставки способствовали сначала росту инфляции (через увеличение издержек), а затем - ее снижению через механизм сокращена спроса на деньги в основном благодаря спаду производства. Снижающаяся инфляция в свою очередь способствует падению процентных ставок. Низкие процентные ставки способствуют увеличению инвестиций. С ростом инвестиций платежеспособный спрос на деньги будет увеличиваться и оказывать повышательное давление на процентные ставки. Понижающее давление на процентные ставки оказывают также и сбережения, в том числе и валютные. Влияние обменного курса рубля неоднозначно Если реальный (с поправкой на инфляцию) курс рубля растет, становится невыгодным валютное кредитование, и валюта будет вывозиться за границу (в открытой и стабильной экономике процентные ставки и динамика обменного курса, как в России сейчас привели бы к мощному потоку валюты из-за рубежа). Кроме того, растущий реальный курс рубля оказывает понижательное давление на инфляцию. Эги процессы управляют экономикой на среднесрочной перспективе. Инновационная модель развития экономики  Рисунок 3. После анализа функционирования отдельных секторов экономики рассмотрим экономику в целом и процессы обеспечивающие рост и процветание страны в течение десятилетия. На рис. 3 представлена схема т.н. инновационного развили экономики. В момент перехода от депрессии к оживлению на рынке появляется большое число разнообразных нововведений: товаров, услуг, технологий, ресурсов или иных рынков сбыта. Их появление можно объяснить по крайней мере двумя причинами: первая - предпринимательская активность направлена на поиск новых ориентиров развития, так как прежние цели уже достигнуты; вторая - старые производства, ранее подавлявшие конкурентов, не могут этого делать, так как сами находятся в тяжелом положении. Возможна и третья причина - она состоит в низком, по отношению к обшей прибыльности производства в период депрессий, риске нововведений. Та часть инноваций, которая усваивается успешно, становится рыночным ориентиром для массы предпринимателей и вызывает настоящую волну подъема - сначала в отраслях, сопряженных с инновационными, а затем и во всей экономике. Кроме прямого влияния на сопряженные отрасли со стороны спроса на производственные ресурсы инновации могут способствовать их подъему благодаря проникновению новых технических решений в эти отрасли. Таким образом, инновации, определяя направление развития, увеличивают емкость рынка сначала для факторов производства (инвестиционных товаров, труда и капитала), а затем и для всего выпуска. |