ГОСЫ_вопросы и ответы. Программа подготовки управленческих кадров 2007 госы

Скачать 1.75 Mb. Скачать 1.75 Mb.

|

|

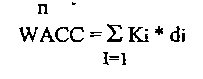

(Вариант 2) Жизнедеятельность предприятия представляет собой сложную интерференцию долго- и краткосрочных аспектов. Хорошие результаты деятельности предприятия могут получиться только при выборе и реализации решений соответствующих магистральной линии развития предприятия, т.е. стратегической цели. Инвестиционная деятельность предприятия должна осуществляться в соответствии с разработкой инвестиционной стратегии. Она представляет собой часть стратегии использования капитала предприятия, заключающейся в выборе и реализации наиболее эффективных инвестиций с целью обеспечения высоких темпов развития предприятия. К этапам инвестиционной стратегии относят: 1. формирование отдельных направлений инвестиционной деятельности предприятия в соответствии со стратегией его развития 2. исследование и учет условий внешней инвестиционной среды и конъюнктуры инвестиционного рынка 3. поиск отдельных объектов инвестирования и их оценка 4. обеспечение высокой эффективности инвестиций 5. минимизация рисков, связанных с инвестиционной деятельностью 6. обеспечение ликвидности инвестиций 7. определение необходимого объема инвестиционных ресурсов и оптимизация структуры их источников 8. формирование и оценка инвестиционного портфеля 9. обеспечение путей ускорения реализации инвестиционных программ. На практике с помощью инвестиционной стратегии предприятия предвосхищают долгосрочные тенденции своего развития. Для этого необходим учет циклических колебаний конъюнктуры рынка. Этот учет предполагает необходимость рассмотрения общеэкономических данных, отраслевой статистики, данных конкретного предприятия. Фундаментальный анализ качества ценных бумаг выделяют 3 основных типа отраслей: 1. устойчивые, 2. циклические, 3. растущие. Эта классификация дает финансисту возможность выбрать сферу деятельности предприятия или, если эта сфера уже определена, корректировать инвестиционную стратегию предприятия. Критерием классификации отраслей является степень воздействия макроэкономического цикла на положение той или иной отрасли. Вкладывать средства в производство, в ценные бумаги целесообразно, если: 1. чистая прибыль отданного вложения превышает чистую прибыль от помещения средств на банковский депозит 2. рентабельность инвестиций выше уровня инфляции 3. рентабельность данного проекта с учетом фактора времени выше рентабельности альтернативных проектов 4. рентабельность активов предприятия после осуществления проекта увеличится и в любом случае превысит среднюю расчетную ставку процента 5. рассматриваемый проект соответствует генеральной стратегической линии развития предприятия. Инвестиции - это протяженный во времени процесс. Поэтому при анализе инвестиционных проектов финансовый менеджер должен учитывать: 1. рискованность проекта, т.к. чем длиннее срок окупаемости, тем более рискованным является проект 2. временную стоимость денег 3. привлекательность проекта по сравнению с альтернативными возможными вложениями средств с точки зрения максимизации доходов и имущества акционеров при приемлемой степени риска. В качестве долгосрочного источника финансирования инвестиционных проектов может выступать лизинг. Лизинг - форма долгосрочной аренды, связанная с передачей в пользование оборудования, транспортных средств и другого движимого и недвижимого имущества. Различают 2 вида лизинга: финансовый и операционный. Финансовый лизинг: выплата арендатором в течение периода времени действия контакта сумм, покрывающих полную стоимость амортизации оборудования или большую ее часть, а также прибыль арендодателя. По истечении срока действия контракта арендатор может: 1) вернуть объект лизинга арендодателю; 2.) заключить новый контракт на аренду; 3) выкупить объект лизинга по остаточной стоимости. Лизинг имеет 2 основные формы: прямой (когда предприятие нуждается в переоснащении уже имеющегося технического потенциала) и возвратный (получение дополнительных средств под залог собственных основных средств заказчика). Прямые инвестиции - вложения в уставный капитал хозяйствующего субъекта, с целью извлечения дохода и получения прав на участие в управлении данным хозяйствующим субъектом. Портфельные инвестиции связаны с формированием портфеля и с приобретением ценных бумаг и др. активов. Инвестиционный портфель - совокупность ценных бумаг, принадлежащих физическому и юридическому лицу, выступающему как целостный объект управления. Смысл портфеля - улучшить условия инвестирования, придав совокупности ценных бумаг такие инвестиционные характеристики, которые не достижимы с позиции отдельно взятой ценной бумаги и возможны при их комбинации. Цель инвестиционного анализа состоит в объективной оценке потребностей, доходности и безопасности инвестиции, в определении направлений инвестиционного развития компании, в обосновании оптимальных инвестиционных решений. В инвестиционном анализе выделяют 2 относительно самостоятельных направления: 1. анализ капитальных вложений 2. анализ финансовых вложений. Основные принципы инвестиционного анализа: 1. объективность результатов, их научная обоснованность; 2. системность и комплексность аналитических мероприятий 3. принцип выделения ведущего звена 4. оперативность выходных аналитических данных 5. сопоставимость результатов, Инвестиционный анализ предшествует расчет средневзвешенной цены капитала (WACC), Этот показатель характеризует общую сумму средств, которую нужно уплатить за использование определенного объема финансовых ресурсов, выраженную в процентах к этому объему.  Финансовый менеджер должен знать величину WACC по многим причинам: 1. стоимость собственного капитала - отдача на вложенные инвесторами в деятельность компании ресурсами и может быть использована для определения рыночной стоимости предприятия в целом, а также для прогнозирования изменения цен на акции компании 2. стоимость заемных средств ассоциируется с уплачиваемыми процентами, поэтому нужно уметь выбирать наилучший возможный из нескольких вариантов привлечения заемного капитала 3. максимизация рыночной стоимости предприятия достигается за счет минимизации WACC 4. стоимость капитала является одним из ключевых факторов при анализе инвестиционных проектов WACC используется для дисконтирования денежных потоков при исчислении чистой настоящей стоимости (NPV), для сопоставления с внутренней ставкой рентабельности проекта (IRR). Предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения WACC, т.е. IRR должен быть больше или равен. WACC представляет собой минимальную норму прибыли, ожидаемую инвесторами и кредиторами от своих вложений. Определив WACC можно переходить к анализу и оценке денежных потоков от инвестиционной деятельности. Основной целью проектируемых денежных потоков является определение величины денежной наличности по всем направлениям использования и источникам ее поступления. Денежный приток обеспечивается за счет средств, поступающих из различных источников финансирования (эмиссия акций, получение банковских кредитов, целевое государственное финансирование, использование нераспределенной прибыли и амортизации) и выручки от реализации продукции. В свою очередь потребность инвестирования в чистый оборотный капитал, его внеоборотные активы, а также расход наличности по обычным видам деятельности, налоговые выплаты и др. расходы формируют отток реализации денежной наличности. 22. Основные методы финансового прогнозирования. Фирмам требуются активы, чтобы поддерживать объем продаж, а если продажи растут, то и активы должны увеличиваться. Расширении объемов продаж требует также первоначальных инвестиций в новый оборотный капитал , а если фирма полностью использует производственные мощности, то должен расти и основной капитал. Капитал необходим, чтоб финансировать новые активы , часть требуемого капитала может быть получена путем перераспределения доходов , но если темпы роста велики, то даже высокоприбыльные фирмы будут нуждаться во внешнем финансировании ( займе) . Для того, чтобы увеличить капитал, требуется время , и фирмы должны иметь тщательно составленные обоснования прогнозируемых капитальных средств, подготовленные раньше, чем возникнет необходимость во внешних займах. Финансовое прогнозирование начинается с прогноза объема продаж фирмы в стоимостных и натуральных показателях на некоторый будущий период, оно основывается на текущих тенденциях объема продаж , а также на прогнозах экономических перспектив для региона, страны, отрасли и тд. Далее на основе прогноза продаж составляется гипотетический( или прогнозный) баланс, который показывает как будет выглядеть настоящий баланс, если в нем реализуются принятые условия. Метод доли объема продаж - это метод прогнозирования финансовых потребностей путем выражения различных статей баланса как долей ( в %) от объема продаж, умножение этих долей на ожидаемый объем продаж для того чтобы построить гипотетический баланс. Этот метод основывается на допущении, что 1) большинство балансовых статей непосредственно связано с объемом продаж и 2) существующий уровень активов фирмы оптимален для ее продаж. Определить сумму дополнительных необходимых средств (ДНС) можно путем оценки суммы новых активов, требующихся для обеспечения запрограммированного уровня продаж и вычитания из этой суммы самопроизвольно генерирующихся средств в процессе производственной деятельности. Затем планируется привлечение ДНС путем банковского кредитования ,эмиссии ценных бумаг или того и другого вместе. Взаимосвязи: 1. Чем выше темпы роста продаж фирмы, тем больше потребности во внешнем финансировании. 2. Дивидендная политика оказывает эффект на финансовые потребности – чем выше коэффициент дивидендных выплат ( % от прибыли), тем меньше добавление к нераспределенной прибыли и тем выше потребности во внешнем капитале. 3. Коэффициент напряженности капитала - сумма активов, требуемая на 1 долл объема продаж. Если этот коэффициент низкий, то объем продаж может быстро расти без большого внешнего капитала, однако если фирма интенсивно использует капитал ,то даже небольшой рост выпуска потребует больше нового внешнего капитала. 4. Чем выше маржа прибыли, тем ниже потребность в средствах при прочих равных условиях. Т.е. некоторым быстро растущим фирмам не требуется много внешнего капитала. М  етод доли от объема продаж не применим, если при использовании активов действует эффект масштаба, так как график зависимости запасов от объема продаж будет представлять собой кривую линию, наклон которой снижается с повышением уровня объема продаж. Также метод доли от объема продаж не применим если существуют частично не работающие активы, которые не могут быть задействованы при небольшом росте, но должны быть получены при больших объемах производства. ( Например в целлюлозо- бумажной промышленности можно наблюдать устойчивый эф. масштаба. етод доли от объема продаж не применим, если при использовании активов действует эффект масштаба, так как график зависимости запасов от объема продаж будет представлять собой кривую линию, наклон которой снижается с повышением уровня объема продаж. Также метод доли от объема продаж не применим если существуют частично не работающие активы, которые не могут быть задействованы при небольшом росте, но должны быть получены при больших объемах производства. ( Например в целлюлозо- бумажной промышленности можно наблюдать устойчивый эф. масштаба.Методики линейной регрессии и прогнозирования определенной статьи баланса могут использоваться для того, чтобы спрогнозировать потребности в активах в ситуациях, при которых не подходит метод доли от объема продаж. (Вариант 2) Финансовая устойчивость предприятия предполагает сочетание четырех благоприятных характеристик финансово-хозяйственного положения предприятия: 1. Высокой платежеспособности, т.е. способности исправно расплачиваться по своим обязательствам; 2. Высокой ликвидности баланса, т.е. достаточной степени покрытия заемных пассивов предприятия активами, соответствующими по срокам оборачиваемости в деньги на расчетном счете срокам погашения обязательств; 3. Высокой кредитоспособности, т.е. достойной способности возмещения кредитов с процентами и другими финансовыми издержками; 4. Высокой рентабельности, т.е. значительной прибыльности, обеспечивающей необходимое развитие предприятия, хороший уровень дивидендов и поддержание курса акций. Выполнение этих требований предполагает, в свою очередь, соблюдение ряда важнейших балансовых пропорций - и это, пожалуй, одна из самых практически полезных конкретизации идей интерференции краткосрочных и долгосрочных целей, феноменов и результатов жизни предприятия. Наиболее ликвидные активы (денежные средства и краткосрочные рыночные ценные бумаги) должны покрывать наиболее срочные обязательства (кредиторскую задолженность) или превышать их. Быстрореализуемые активы (дебиторская задолженность, средства на депозитах) должны покрывать краткосрочные пассивы (краткосрочные кредиты и займы и та часть долгосрочных кредитов и займов, срок погашения которых приходится на данный период) или превышать их. Медленнореализуемые активы (запасы готовой продукции, сырья и материалов) должны покрывать долгосрочные пассивы (долгосрочные кредиты и займы) или превышать их. Труднореализуемые постоянные активы (здания, сооружения, земля, оборудование) должны быть покрыты постоянными пассивами (собственными средствами) и не превышать их. Все перечисленные балансовые пропорции могут быть детализированы с помощью системы так называемых финансовых коэффициентов. Для достижения финансовой устойчивости необходимо стремиться выдерживать обозначенные выше балансовые пропорции, хотя это и невообразимо трудно в условиях вытеснения долгосрочного кредита краткосрочным. Прогнозирование потребности в дополнительном внешнем финансировании. Основные шаги прогнозирования потребности финансирования: 1. Составление прогноза продаж статистическими и другими доступными методами. 2. Составление прогноза переменных затрат. 3. Составление прогноза инвестиций в основные и оборотные активы, необходимых для достижения прогнозируемого объема продаж. 4. Расчет потребности во внешнем финансировании и изыскание соответствующих источников с учетом принципа формирования рациональной структуры источников средств. Первый шаг делают маркетологи. Второй, третий и четвертый - за финансистами. Какие же методы помогают сделать эти шаги? Существует два главных метода финансового прогнозирования. Один из них - так называемый бюджетный - основан на концепции денежных потоков и сводится, по существу, к расчету финансовой части бизнес-плана. Второй метод, обладающей преимуществами простоты и лаконичности, мы сейчас рассмотрим. Речь пойдет о так называемом «методе процента от продаж» (первая модификация) и «методе формулы» (вторая модификация). Итак, все вычисления делаются на основе трех предположений: 1. Переменные затраты, текущие активы и текущие обязательства при наращивании объема продаж на определенное количество процентов увеличиваются в среднем на столько же процентов. Это означает, что и текущие активы, и текущие пассивы будут составлять в плановом периоде прежний процент от выручки. 2. Процент увеличения стоимости основных средств рассчитывается под заданный процент наращивания оборота в соответствии с технологическими условиями бизнеса и с учетом наличия недогруженных основных средств на начало периода прогнозирования, степени материального и морального износа наличных средств производства и т.п. 3. Долгосрочные обязательства и акционерный капитал берутся в прогнозе неизменными. Нераспределенная прибыль прогнозируется с учетом нормы распределения чистой прибыли на дивиденды и чистой рентабельности реализованной продукции: к нераспределенной прибыли базового периода прибавляется прогнозируемая чистая прибыль. Просчитав все это, выясняют, сколько пассивов не хватает, чтобы покрыть необходимые активы пассивами, - это и будет потребная сумма дополнительного внешнего финансирования ПВФ. Рассчитать эту сумму можно также по формуле: ПВФ = Афакт * ∆Выручки - Пфакт * ∆Выручки - Рпрод * Выручкапрогн * (l – Kдив), Где Афакт изменяемые активы отчетного баланса; Пфакт - изменяемые пассивы отчетного баланса; | ∆Выручки - прогнозируемый темп прироста выручки; Рпрод - рентабельность продукции, исчисленная по чистой прибыли; Выручкапрогн - прогнозируемая выручка от реализации продукции; Kдив - коэффициент дивидендных выплат в отчетном периоде: Дивиденды/Чистая прибыль; Формула свидетельствует, что потребность во внешнем финансировании тем больше, чем больше фактические активы, темп прироста выручки и коэффициент дивидендных выплат, и тем меньше, чем больше фактические пассивы и частая рентабельность реализованной продукции. 24. (Маркетологи) Финансовые аспекты маркетинговой деятельности предприятия При разработке маркетинговых планов руководители служб маркетинга должны учитывать интересы прочих подразделений внутри организации. Все эти группы составляют микросреду фирмы. Задача службы маркетинга заключается в том, чтобы держать курс на потребителя, постоянно следить за тем, что ему нужно, а также следить за деятельностью конкурентов, определять их слабые и сильные стороны, исходя из этого, определять направление совершенствования своей деятельности, доводить эту информацию до всех подразделений предприятия. Таким образом. Разработчики получают от маркетинговых служб информацию о развитии продукта, о том, в каком направлении нужно совершенствовать выпускаемую продукцию и какую новую разрабатывать. Производственники узнают, какой должен быть ассортимент выпускаемой продукцией, каковы сроки ее обновления, определяют необходимый уровень запаса запасных частей и узлов для производства. Финансовые службы, исходя из информации, полученной от служб маркетинга, должны уметь правильно определять цены. Их волнуют проблемы наличия и использования средств, необходимых для претворения в жизнь маркетинговых планов. Финансовые службы следят за расходами и расходами, помогая службе маркетинга быть в курсе дела, насколько успешно идет достижение намеченных ею целей. Администрация (руководство) определяет цели предприятия, общие стратегические установки и текущую политику. Управляющие по маркетингу должны принимать решения, не противоречащие планам высшего руководства. Рассмотренная схема важна как база работы организации. Таким образом, маркетинг является ведущей функцией, определяющей техническую, производственную политику предприятия, стиль и характер управления всей предпринимательской деятельностью. Специалисты по маркетингу находятся в начале, а не в конце производственного цикла. Они должны установить и довести до каждого инженера, конструктора и производственника, каким потребитель хочет видеть данный продукт, какую цену он готов платить, где и когда ему потребуется этот продукт. |