ДИПЛОМ Полностью. Разработка инвестиционного проекта и оценка его эффективности

Скачать 1.19 Mb. Скачать 1.19 Mb.

|

|

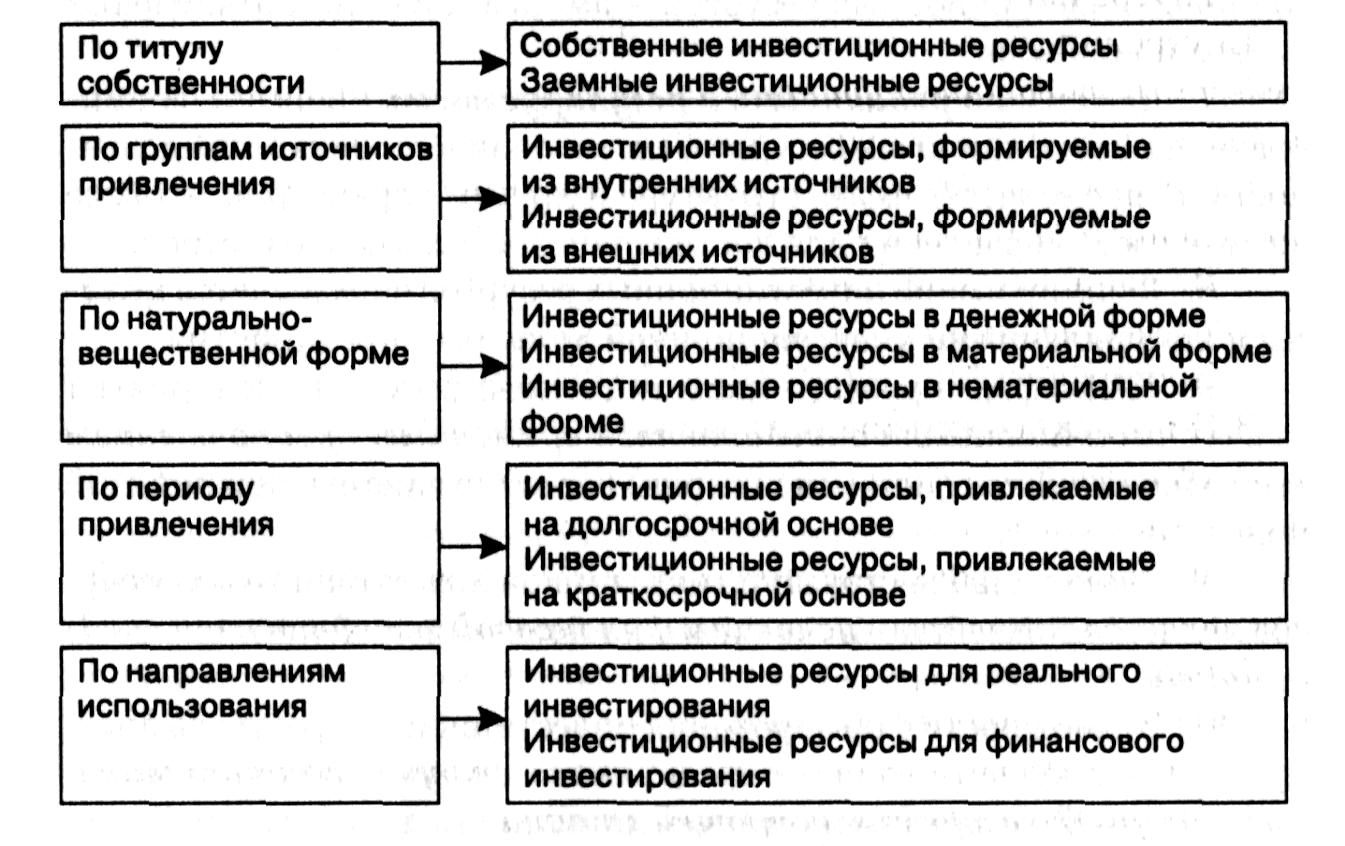

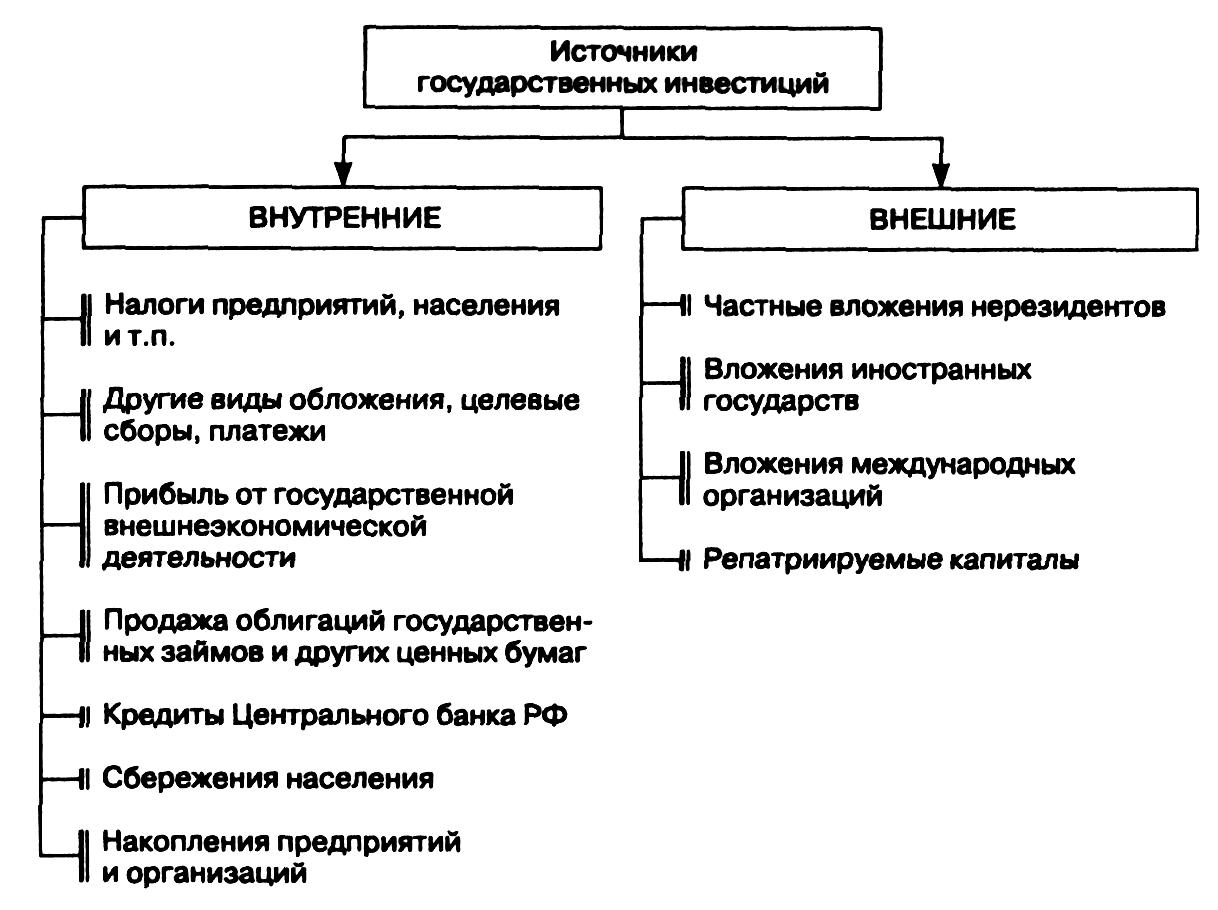

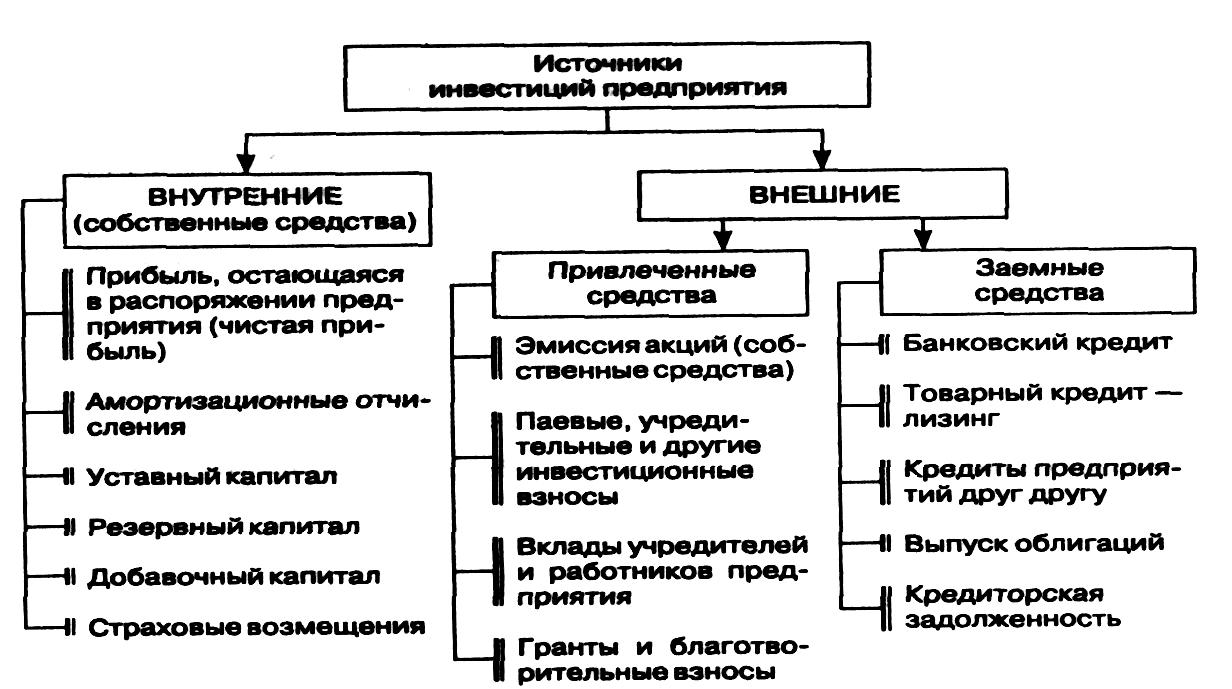

Экономист Морозов Д. В. рассматривает «инвестиционный проект как объект реального инвестирования, намечаемый к реализации в форме приобретения, нового строительства, расширения, реконструкции и т.п. на основе рассмотрения и оценки бизнес-плана»8. Экономист Уварова Н. В. дала следующее определение инвестиционному проекту:«… представляет собой инвестиционную акцию, предусматривающую вложение определенного объема ресурсов, как финансовых, так и интеллектуальных, материальных, человеческих, для достижения конкретных целей, получения запланированных результатов в заранее установленные сроки»9. Финансист Филина Ф. Н. утверждает, что «инвестиционный проект - это, прежде всего, комплексный план мероприятий, включающий проектирование, строительство, возможно так же и приобретение технологий и оборудования, подготовку кадров и т.п., направленных на создание нового или модернизацию существующего объекта недвижимости с целью получения экономической выгоды»10. Согласно проекту Википедия, инвестиционный проект — экономический или социальный проект, основывающийся на инвестициях; обоснование экономической целесообразности, объёма и сроков осуществления прямых инвестиций в определённый объект, включающее проектно-сметную документацию, разработанную в соответствии с действующими стандартами .  Учитывая, что развитие осуществляется в реальном времени, трудно согласиться с тем, что только время выявляет направленность развития. Так как при этом исключается возможность прогнозирования развития. Еще одной весьма важной характеристикой является пространство. Философия рассматривает пространство и время во взаимосвязи. Согласно философской энциклопедии: « пространство и время - общие формы существования материи, т.е. формы координации материальных объектов и явлений ». Отличие одной формы от другой заключается в том, что пространство является общая форма сосуществования объектов, время - общая форма смены явлений. Пространство есть форма координации различных взаимосвязанных явлений, которые в соответствии друг к другу расположены и их отдельные части системы находятся в определенных количественных соотношениях. Пространственными характеристиками являются место расположения объектов ( могут быть точками пространства в зависимости от их удаленности ), расстояние между местами, углы между различными направлениями. Законодательно определение инвестиционного проекта закреплено в Федеральном законе №39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» , «Методических рекомендациях по оценке эффективности инвестиционных проектов» (№ ВК 477, утверждены Минэкономики, Минфином и Госстроем РФ 21.06.99 г.), а также в Постановлении Правительства Российской Федерации от 13 сентября 2019 г. N 716 «Об утверждении Правил формирования и реализации федеральной адресной инвестиционной программы». Согласно всем трем документам, инвестиционный проект — обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектно-сметная документация, разработанная в соответствии с законодательством РФ и утвержденными в установленном порядке стандартами (нормами и правилами), а также описание практических действий по осуществлению инвестиций (бизнес-план). Инвестиционный проект содержит два крупных блока документов: документально оформленное обоснование экономической целесообразности (сроки окупаемости, прибыль, денежные потоки, источники финансирования) или технико-экономическое обоснование; бизнес-план как описание практических действий по осуществлению проекта Проект является организационной формой реализации процесса инвестирования и одним из базовых элементов инвестиционного анализа. Инвестиционный проект как пакет инвестиций и связанных с ними видов деятельности характеризуется 11: - целеустремленностью на достижение определенных результатов, решения конкретных задач и проблем; - ограниченностью финансовых ресурсов, периода реализации и оценки; - наличием определенных внешних условий, влияющих на его осуществление (институциональных, экономических, правовых и т.д.); - взаимосвязанностью процессов вложения ресурсов и получения результатов. Инвестиционный проект вносит системность и организованность в процессе инвестирования. Проект нужен всем участникам инвестиционного процесса, поскольку только при его наличии существует предмет переговоров и принятия договоренностей между инвестором, его партнерами и будущими кредиторами. Проект обеспечивает возможность эффективной координации усилий участников проекта. Координирующая роль проекта, конечно, постепенно заменяется реальными заключенными договорами между участниками, однако как план долгосрочного характера проект имеет значения вплоть до полной реализации намерений инвестора Таким образом, его наличие позволяет достичь высоких результатов, нежели спонтанное необоснованное инвестирование, существенно влияя на качество инвестирования 12. В процессе классификации инвестиционных проектов принято выделять их классы, типы и виды. Инвестиционные проекты классифицируются по различным признакам. В зависимости от сферы реализации инвестиционные проекты бывают[4, c. 18]: организационными; технологическими; экономическими; социальными; смешанными. В зависимости от масштаба реализации выделяют следующие инвестиционные проекты 13: монопроект — простой проект; мультипроект — проект включающий ряд монопроектов; мегапроект — проект, включающий монопроекты и мультипроекты. В зависимости от предметной области инвестиционные проекты делятся: на инновационные; учебно-образовательные; смешанные. В зависимости от длительности проекты бывают: краткосрочными (до года); среднесрочными (от года до трех лет); долгосрочными (более трех лет); По направленности выделяют инвестиционные проекты : организационно-управленческие — проекты, направленные на совершенствование или модернизацию организации производства, повышение производительности существующего; информационные — проекты, направленные на совершенствование различных информационных потоков, их автоматизацию и компьютеризацию; социально-технические — проекты, направленные на улучшение условий труда персонала организации, повышение производительности труда; интегрированные — проекты, включающие организационно-управленческие, информационные и социально-технические проекта. Проекты могут быть направлены как на всю организацию, так и на отдельные ее элементы — цех, участки и рабочие места. Однако необходимо учитывать, что достоверность и адекватность результатов инвестиционного анализа, объемы аналитических работ напрямую зависят от типа отношений взаимозависимости инвестиционных проектов, которые предполагается включать в его состав по данному признаку различают следующие виды проектов 14: независимые – решение о принятии одного проекта не сказывается на доходности и, соответственно, решении о возможности одновременной реализации с ним других в составе инвестиционного портфеля инвестора; взаимоисключающие (или альтернативные) – принятие одного из таких проектов означает невозможность одновременной реализации других, то есть они должны быть отброшены; условные – эффективная реализация которых возможна только при условии одновременного принятия других проектов; комплементарные (или синергические) – одновременная реализация таких проектов сопровождается ростом доходов (или сокращением расходов), хотя бы по одному из них; замещающие – одновременная реализация таких проектов сопровождается снижением доходов (или ростом расходов), хотя бы по одному из них. В зависимости от величины риска проекты подразделяются таким образом: надежные и рисковые проекты. По характеру денежных потоков: проекты с ординарными (повторяющимися) и неординарными денежными потоками. По выбранной схеме финансирования: проекты, финансируемые за счет собственных источников; проекты, финансируемые за счет привлеченных с рынка капитала источников; проекты, со смешанными (комбинированными) источниками финансового обеспечения. Также имеет значение классификация инвестиционных проектов с точки зрения предназначения инвестиций. Здесь можно выделить15: инвестиции в повышение эффективности производства; инвестиции в расширение действующего производства; инвестиции в создание производственных мощностей при освоении новых сфер бизнеса; инвестиции, связанные с выходом на новые рынки сбыта; инвестиции в исследование и разработку новых технологий (инновации); инвестиции социального назначения; инвестиции, осуществляемые в соответствии с требованиями закона (или инвестиции вынужденного характера). Возможность существования определенного типа взаимозависимости между инвестиционными проектами обусловливает объективную необходимость применения комплексного подхода к их анализу, проведение нескольких вариантов оценки их эффективности, анализ комплементарных и замещающие проектов - для их изолированной или совместной реализации. Совокупность реализуемых инвестиционных проектов представляет собой инвестиционную программу (например, инвестиционная программа жилищного строительства, переработки сельскохозяйственной продукции, создания социальной инфраструктуры и т.п.). Инвестиционная программа– обособленная часть реализуемого инвестиционного портфеля компании, сформированная по отраслевому, региональному или иному признаку в целях удобства управления. 1.3 Методические основы оценки и показатели эффективности инвестиционного проекта Инвестиционная деятельность хозяйствующих субъектов осуществляется посредством формируемых ими инвестиционных ресурсов. Инвестиционные ресурсы – это часть финансовых ресурсов предприятия, направляемых для осуществления вложений в объекты реального и финансового инвестирования. От характера формирования этих ресурсов зависит эффективность финансово-хозяйственной деятельности предприятия. Объемы и источники формирования инвестиционных ресурсов определяются стоимостью их привлечения (стоимостью капитала). Инвестиционные ресурсы предприятия классифицируются по нескольким признакам, основные из которых представлены на рис. 216. Основной целью формирования инвестиционных ресурсов предприятия является удовлетворение потребности в приобретении необходимых инвестиционных активов и оптимизация их структуры для обеспечения эффективности финансово-хозяйственной деятельности.  Рисунок 1 –Классификация инвестиционных ресурсов предприятия Финансирование инвестиционных проектов представляет процесс аккумулирования и эффективного расходования денежных средств на приобретение элементов основного и оборотного капитала, включая новое строительство, расширение, реконструкцию и техническое обновление действующих предприятий, приобретение машин и оборудования, создание производственных запасов и др. При финансировании инвестиций решаются следующие основные задачи: определение источников финансирования и распределение инвестиций во времени. Система финансового обеспечения инвестиционного процесса основывается на определении источников его финансирования. Под источниками финансирования инвестиций понимаются фонды и потоки денежных средств, которые позволяют осуществлять процесс инвестирования. Источники формирования инвестиционных ресурсов можно классифицировать по различным признакам. Виды источников финансирования инвестиций 1. По отношению к субъекту инвестирования: внешние; внутренние. Внутренние и внешние источники финансирования образуют так называемый потенциал финансирования, показывающий реальные возможности хозяйствующих субъектов производить инвестиции в те или иные проекты, обеспечивающие денежные поступления в течение определенного периода времени. 2. По национальной принадлежности инвестора: отечественные; иностранные. 3. По титулу собственности: собственные - средства предприятия, обеспечивающие инвестиционную деятельность, принадлежащие ему на правах собственности; заемные - денежные ресурсы, полученные на определенный срок, подлежащие возврату, как правило, с уплатой процентов. Можно выделить три основных экономических субъекта - потребителя инвестиционных ресурсов: государство в лице органов государственного управления; предприятия и предприниматели; население в виде совокупности домашних хозяйств. Определение и изыскание источников финансирования инвестиций - основной вопрос всех инвестиционных проектов. Необходимость дифференциации и учета источников определяется разной стоимостью их привлечения. Системная классификация источников инвестиций предполагает, прежде всего, разделение уровней финансирования. Выделяется макроуровень (национальная экономика) и микроуровень (предприятие) финансирования инвестиций. На макроэкономическом уровне к внутренним источникам финансирования инвестиций относятся накопления, осуществляемые коммерческими и некоммерческими организациями и гражданами, а также централизованные ассигнования, к внешним - средства, получаемые из-за границы, включающие финансовые средства резидентов, переводимые из-за границы (репатриируемые капиталы) и иностранные источники. Государству инвестиции необходимы для вложения в социально-культурную сферу, науку, образование, оборону, государственные объекты инфраструктуры, охрану окружающей среды, обеспечение внутренней безопасности, финансирование федеральных и региональных инвестиционных программ и др. Основные источники государственных инвестиций представлены на рис. 2.217.  Рисунок 2 – Источники государственных инвестиций На микроэкономическом уровне внутренними источниками инвестирования выступают собственные средства предприятий, а внешними – привлеченные и заемные средства. Центральным агентом привлечения и использования производственных инвестиций служат предприятия разных форм собственности, компании, фирмы, предприниматели. Все источники формирования инвестиционных ресурсов предприятия можно разделить на следующие группы (рис. 3): внешние и внутренние; собственные, привлеченные и заемные.  Рисунок 3 – Источники инвестиций предприятия Под собственными инвестициями понимаются средства юридических и физических лиц, направляемые на финансирование на условиях участия в прибыли. К собственным источникам инвестиций относятся: реинвестируемая часть чистой прибыли, амортизационные отчисления, страховые возмещения убытков и др. Рассмотрим основные источники собственного финансирования инвестиционных ресурсов. Заемными называются средства юридических и физических лиц, направляемые на финансирование инвестиций на условиях займа на определенный срок и подлежащие возврату с уплатой процентов. Заемные средства включают средства, полученные от выпуска облигаций, других долговых обязательств, а также кредиты банков, других финансово-кредитных институтов, предприятий, государства. К привлеченным относятся средства, предоставленные на постоянной основе, по которым может осуществляться выплата владельцам этих средств дохода (в виде процента, дивиденда). В их числе можно назвать средства от эмиссии акций, дополнительные взносы (паи) в уставный капитал, целевое государственное финансирование и др. Достоинства и недостатки заемных и привлеченных источников финансирования инвестиций приведены в Приложении Б. К собственным источникам относятся все внутренние источники и эмиссия акций (внешний источник), остальные источники - заемные средства. Соотношение собственных и заемных источников формирует структуру финансирования инвестиций. Выбор источников финансирования инвестиций должен быть ориентирован на оптимизацию их структуры. При этом следует учитывать достоинства и недостатки каждой группы источников финансирования 18. Таблица 1 Достоинства и недостатки внутренних и внешних источников финансирования

Выбор источников формирования инвестиционных ресурсов осуществляется с учетом следующих факторов: отраслевые особенности производственной деятельности предприятия, которые определяют структуру активов и ликвидность предприятия. Так, предприятия с высокой долей внеоборотных активов, как правило, имеют низкий кредитный рейтинг и вынуждены ориентироваться на собственные источники; размер предприятия. Чем меньше размер предприятия, тем в большей степени следует ориентироваться на собственные источники, и наоборот; стоимость капитала, привлекаемого из различных источников. В целом стоимость заемного капитала обычно ниже стоимости собственного. Однако по отдельным источникам заемных инвестиционных ресурсов стоимость может существенно колебаться в зависимости от кредитоспособности предприятия, формы обеспечения кредита и др.; свобода выбора источников финансирования. Не все источники одинаково доступны для предприятий. Например, бюджетные инвестиции, целевые и льготные государственные кредиты могут получить лишь отдельные наиболее значимые предприятия; конъюнктура рынка капитала влияет на изменение стоимости заемного капитала. При существенном возрастании этой стоимости привлечение банковских кредитов становится для предприятий убыточным; уровень налогообложения прибыли. В условиях низких ставок налога на прибыль более предпочтительным является формирование инвестиционных ресурсов предприятия за счет собственных источников, при высокой ставке налогообложения прибыли повышается эффективность привлечения капитала из заемных источников; мера принимаемого риска при формировании инвестиционных ресурсов. Неприятие высоких уровней рисков формирует консервативный подход к финансированию инвестиций, при котором их основу составляют собственные средства, и наоборот; задаваемый уровень концентрации собственного капитала для обеспечения требуемого уровня финансового контроля. Этот фактор важен для акционерных обществ. Он характеризует пропорции в объеме подписки на акции, приобретаемые учредителями и прочими инвесторами (акционерами). | ||||||||||