Сборника М. Н. Ахметова, Ю. В. Иванова, А. В. Каленский, В

Скачать 2.95 Mb. Скачать 2.95 Mb.

|

Эконометрическое моделирование вероятностей отзывов лицензий российских банковИванов Виктор Викторович, кандидат экономических наук, профессор; Трунева Наталия Павловна, магистр Национальный исследовательский университет «Высшая школа экономики» (г. Москва) В работе авторами на базе актуальной информации, охватывающей последнее десятилетие представ-лена методология формирования и реализации эконометрической модели по оценке вероятности отзывов ли-цензийуроссийскихбанков.Полученныерезультатымогутбытьиспользованыкакдлявыявленияпотенци-альных банков банкротов на финансовом рынке, так и для реализации методик оценки кредитного риска намежбанковскомрынкеврамкахтребованийБазеля2. Ключевые слова: эконометрика, дефолт банка, Базель 2, банковская система, риски кредитования банков,анализдеятельности банков Д ля повышения надежности и эффективности функ- ционирования банковский системы необходим посто- янный мониторинг и анализ текущего финансового со- стояния банков. Такой анализ необходимо проводить как надзорным органам, ответственным за развитие и устой- чивое функционирование банковской системы — Цен- тральному банку Российской Федерации (ЦБ РФ), Агент- ству по страхованию вкладов (АСВ), так и банкам, и их контрагентам. Своевременный мониторинг позволяет надзорным органам выделить наиболее уязвимых участ- ников банковского сектора и принять меры по улучшению их финансового состояния. Мониторинг банками своего финансового положения позволяет предупредить насту- пление преддефолтного состояния, оценить риски от тех или иных действий и правильно определить дельнейшую стратегию. Для контрагентов банков (вкладчиков, заем- щиков, инвесторов и других банков) мониторинг финансо- вого состояния позволяет определиться с вопросом даль- нейшего сотрудничества, оценить риски вложений. На сегодняшний день разработано множество спо- собов моделирования и анализа финансового положения организаций, в их числе: моделирование на основе при- своенных рейтингов, на основе экспертных оценок и эко- нометрическое моделирование [7–12, 14]. Эконометрическое моделирование вероятности де- фолтов банков состоит в построении моделей с использо- ванием финансовых, макроэкономических и других пока- зателей, потенциально влияющих на состояние банка, а также на основе данных по дефолтам банков. Наиболее подходящим инструментом здесь являются модели би- нарного выбора (logit, probit). Преимуществами данных моделей являются, во-первых, возможность опреде- лять степень влияния различных регрессоров на веро- ятность дефолта, во-вторых, возможность построения нелинейных зависимостей, и в-третьих, получить количе- ственную оценку вероятности дефолта [10–12]. В данной работе на основании квартальных данных российских банков за период с первого квартала 1998 года по 4 квартал 2016 года проводится моделирование вероят- ностей отзывов лицензий с использованием logit-моделей. Финансовые показатели были получены из информаци- онно-аналитической системы «Банки и финансы» ин- формационного агентства Мобиле. Данные об отзывах и их причинах были собраны из приказов Центрального Банка Российской федерации (ЦБ РФ), публикуемых на сайте cbr. ru. Источником дополнительной информации о банках послужила база данных сайта bаnki. ru. Макроэ- кономические показатели использовались из статистиче- ских данных, публикуемых Федеральной службой госу- дарственной статистики (gks. ru), а также Федеральной таможенной службой (customs. ru). При моделировании факт отзыва лицензии фиксировался на конец квартала. Зависимой переменной является переменная, содер- жащая информацию об отзыве лицензии. Для модели- рования был проведен анализ причин отзывов лицензий, на основании чего были определены зависимые пере- менные: Переменная default — содержит данные о всех от- зывах лицензий; Переменная economic — содержит данные только о тех отзывах, причинами которых стали один или не- сколько из следующих фактов: финансовая несостоятель- ность банка, нарушение законодательства, недостоверная отчетность, а также недостаточность капитала; Переменная laundry — содержит данные о тех от- зывах, которые были совершены в том числе по причине нарушения Федерального закона «О противодействии ле- гализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» от 07.08.2001 N 115-ФЗ. Таким образом, данные зависимые бинарные пере- менные принимают значение, равное 1, если в указанные период была отозвана лицензия по определенной причине, и значение 0 в противном случае. В Таблицах 1 и 2 представлены показатели, использу- емые в качестве независимых переменных: Таблица 1 Макроэкономические факторы

Таблица 2 Финансовые показатели

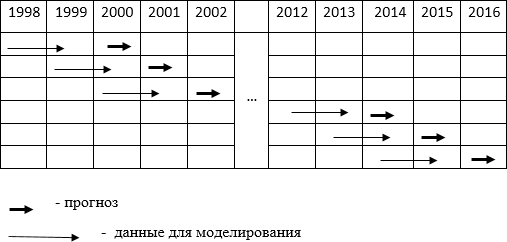

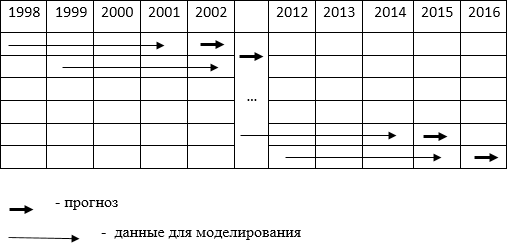

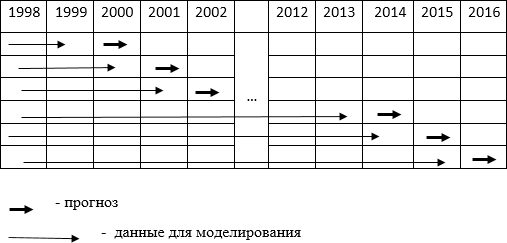

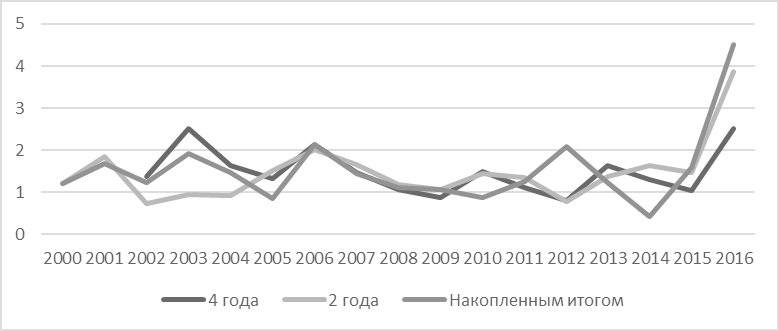

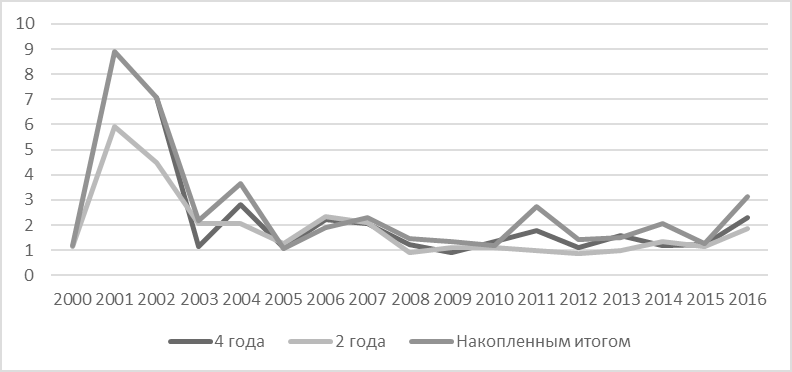

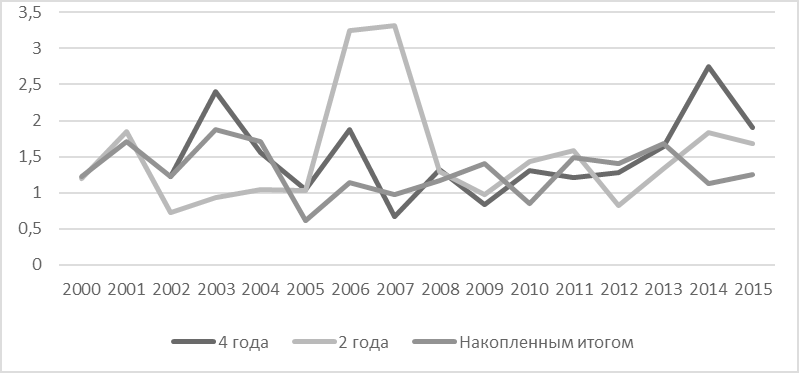

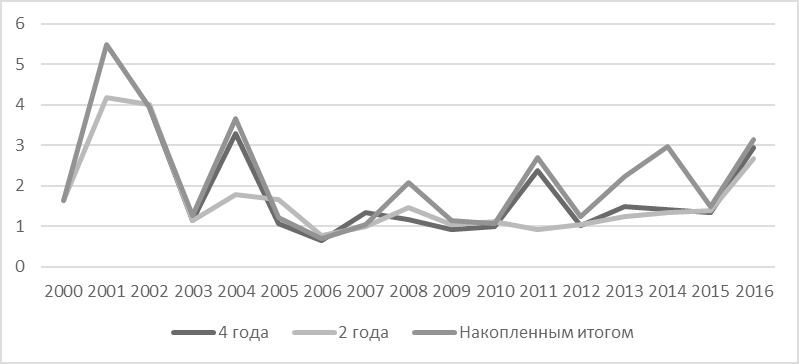

Ввиду присутствия некоторого временного лага между фактом дефолта банка и отзыва лицензии, в работе будут построены два вида моделей, отличающиеся сдвигом по времени факта отзыва лицензии. Первый вид соответ- ствует сдвигу в два квартала, то есть, для банков, у ко- торых отзыв лицензии или сообщение о начале процедуры оздоровления были совершены в момент времени t, в мо- дели данные события фиксировались в момент времени t-2 квартала. Во всех наблюдениях, когда дефолт не был зафиксирован, состоянию банка в момент времени t ста- вились в соответствие финансовые и макроэкономические показатели также в момент времени t. Второй вид про- реживания строился аналогичным способом, с разницей только в величине сдвига, равной 4 кварталам назад. Такое прореживание, во-первых, связано с тем, что в момент от- зыва лицензий у банков отчетность за данный квартал от- сутствует или часто искажена, во-вторых, сдвиги предо- ставляют возможность оценить финансовое состояние и вероятность дефолта заранее и предупредить и воз- можных событиях. Далее, для улучшения точностей моделей была произ- ведена очистка данных. Из выборки были удалены несо- ответствия и ошибки, связанные с финансовой отчетно- стью, такие как отрицательные значения для показателей: кредиты предприятиям и физическим лицам, резервы под возможные потери, собственный капитал, чистые активы, относительные переменные, значения которых превы- шали единицу. Для предотвращения смещения оценок, по каждому показателю были удалены «выбросы» — зна- чения, значимо отличающиеся от остальных. Следующим шагом были удалены наблюдения по 5 банкам, входящих в перечень системно значимых банков:13 Газпромбанк, Сбербанк России, ВТБ, Россельхозбанк и Альфа-банк. Таким образом после прореживания и очистки данных имеем две выборки (с лагом в 2 и 4 квартала соответ- ственно). Первая включает 74641 наблюдение и 907 фактов отзыва лицензии, вторая 72742 наблюдения и 882 факта отзыва лицензии. Для каждой из выборок были построены два вида мо- делей — в первой все объясняющие факторы присут- ствуют в линейном виде — во второй добавлена ква- дратичная зависимость по следующим переменным: ликвидные активы (LACA2), чистые активы (LnCA2), межбанковские кредиты (MBKCA2) и негосударственные ценные бумаги (NCBCA2). В Таблицах 3 и 4 представлены результаты оценивания данных моделей. Проанализируем результаты оценивания каждой мо- дели. Моделислинейнымипоказателями. Рассмотрим отдельно модели с лагом 2 и 4 квартала. Модельслагом2квартала. Значение коэффициента при переменной доля балансовой прибыли в чистых ак- тивах (BPCA) значима для всех моделей с лагом 2 квар- тала, кроме модели с зависимой переменной laundry1 — где единственной причиной отзыва лицензии является причина отмывания денег. Отрицательный знак коэффи- циента подтверждает предположения о характере вли- яния данной переменной на вероятность дефолта — уве- личение балансовой прибыли уменьшает вероятность дефолта. Аналогичная связь и значимость коэффициентов присутствует для переменных, отражающих долю государ- ственных ценных бумаг (GDOCA), кредиты физическим лицам (KE_FCA) и долю оборота по корреспондентским счетам в чистых активах (LnOKSCA). Данные результаты объяснимы — стабильность данных активов и активная деятельность банка отрицательно влияют на вероятность дефолта. Коэффициент при переменной кредиты предпри- ятиям (KECA) оказался незначим, вероятно, из-за корре- ляции с другими переменными. Коэффициент перед фак- тором кредиты другим банкам (MBKCA) значим и имеет отрицательное влияние на вероятность дефолта для всех моделей, кроме модели с отзывом лицензии по экономи- ческой причине. Подтвердились ожидания касательно влияния переменной резервы под возможные потери (RESKE) — влияние положительное, ввиду возможной рисковой кредитной политики банков. Не подтвердились предположения о направлении влияния депозитов физи- ческих лиц (VDFLCA) Проявилось значимое положительное влияние дан- ного параметра в общей модели для всех причин отзыва лицензии (default) и для отзыва по экономическим при- чинам (economic). Коэффициент перед показателем соб- ственного капитала (SKCA) не значим для общей модели, однако значимость появляется в моделях, где причины разделены, причем в модели дефолта по экономическим причинам направление влияния — отрицательное, то есть увеличение капитала говорит о большей устойчивости и уменьшении вероятности дефолта, однако, для моделей, где присутствует причина отмывания денег, влияние дан- ного параметра — положительное. Данные результаты соответствуют содержательному смыслу причин отзыва лицензий. Здесь же можно отметить, что разное направ- ление влияния одного и того же параметра говорят о не- обходимости разделять модели с различными причинами дефолта при исследовании. Примечательно направление влияния и значимость переменной ликвидных активов (LACA). Она значима опять же только для моделей, где присутствует среди причин дефолта — отмывание денег, с положительным влиянием, что соответствует нашим ожи- даниям. Макроэкономические факторы значимы все для общей модели, в которую входят все причины отзыва и для модели с экономическими причинами отзыва лицензий. Данный факт говорит о необходимости включения данных пара- метров в модели. Положительная влияние на увеличение вероятности дефолта оказывают прирост индекса потре- бительских цен (d4_ipc), курс рубля к доллару (curs) и со- стояние внешней торговли (trade). Повышение уровня ин- фляции и ослабление национальной валюты отрицательно влияют на финансовый результат деятельности банка, что, в свою очередь, влияет на вероятность дефолта. Отрица- тельное влияние оказывают коэффициенты перед пока- зателем прироста уровня ВВП (d4_gdp) и безработицы (unempl). Увеличение ВВП свидетельствует об общем по- ложительном состоянии экономики, что положительно влияет на результаты деятельности банка. Модель с лагом 4 квартала. В моделях с лагом в 4 квартала меньше значимых коэффициентов. Отсутствует значимость по показателям балансовой прибыли и кре- диты предприятиям. В целом направления влияния зна- чимых коэффициентов совпадают. Однако, стоит заметить, что показатели качества моделей — расчетная статистика log-likelihood и информационный критерий Акаике для моделей с лагом в два квартала несколько лучше. Моделисвключениемквадратичныхпоказателей.Включение в модель квадратов некоторых переменных увеличивает все, используемые в данной работе, пока- затели качества модели. При этом коэффициенты перед данными переменными значимы за исключением по- казателя доля собственного капитала в чистых активах (SKCA2). Данный показатель значим только в модели с лагом в 4 квартала и зависимой переменной laundry — то есть среди причин отзыва есть причина отмывания денег. Коэффициент положительный перед квадратами пере- менными ликвидные активы (LACA2), кредиты другим банкам (MBKCA2), негосударственные ценные бумаги (NCBCA2). Данные результаты соответствуют нашим ожиданиям, низкие и высокие значения данных пока- зателей увеличивают вероятность дефолта. Перед ква- дратом логарифма чистых активов (LnCA2) имеем отрица- тельный знак, то есть чем крупнее банк, тем он считается более устойчивым, может входить в список системно-зна- чимых банков и, как уже говорилось, может рассчитывать на поддержку со стороны государства. Данный фактор значим ля всех моделей. Направления влияния и значи- мость остальных факторов в целом совпадает с преды- дущей моделью. Таким образом, построение моделей с линейной и ква- дратичной зависимостью на всей выборке с разными ла- гами зависимых переменных позволили проверить гипо- тезы о влиянии тех или иных факторов, большая часть из которых подтвердились. По полученным результатам можем сказать, что построение моделей с зависимой пе- ременной, отражающей факт отзыва только по причине отмывания денег нецелесообразен на используемых в ра- боте данных, так как зависимая переменная имеет очень мало значений, равных единице. В дальнейшем исследо- вании не будем строить данные модели. Однако, разное направление влияния некоторых факторов говорят о том, что необходимо разделять причины отзывов при модели- ровании. Модели с лагом в 2 квартала имеют несколько лучшие критерии качества моделей. Также подтвердилась гипотеза из предыдущих исследований о необходимости включать макропеременные в модели. Для оценки прогнозной силы моделей, а также для определения периода, на основании которого лучше осу- ществлять прогнозирование, для каждой из моделей было осуществлено три разных способа прогнозирования: Прогнозирование на основании двух предыдущих лет. При данном способе прогноз вероятностей отзыва ли- цензии у банков в период t+2 (2016 г.) основан на модели, построенной с использованием данных за периоды t и t+1 (2014 г. и 2015 г.). Таким образом на основании имею- щихся данных можно получить прогнозы на период с 2000 г. по 2016 г.  Прогнозирование на основании четырех преды- дущих лет. Данный способ аналогичен предыдущему, с разницей в периоде построения модели — в данном случае период об- учения равен четырем лет. В данном случае имеется про- гноз для периода с 2002 г. по 2016 г.  Прогноз на основании всех имеющихся данных за прошедшие периоды. При данном способе минимальным периодом обучения является период, равным двум годам, то есть на основании данных за 1998 г. и 1999 г. стро- ятся прогнозы на 2000 г. далее обучающая выборка уве- личивается на год и строятся прогнозы на следующий год. В данном случае имеется прогноз для каждого периода с 2000 по 2016 г.  После получения прогнозов для оценки их качества строятся ошибки первого и второго рода. На основании прогнозных вероятностей отзывов ли- цензий, определим переменную прогноза отзыва следу- ющим образом: данная переменная принимает значение 1, если прогнозируемая вероятность дефолта выше поро- гового значения, и значение 0, если прогнозируемая ве- роятность ниже данного значения. Пороговое значение равно такой вероятности, при которой половина отзывов за исследуемый период предсказана верно. Далее, после определения порогового значения, рассчитывается доля, которую составляют все неверные прогнозы во всех на- блюдениях статусов баков. Прогнозная сила моделей сравнивается по следующему показателю:  где доля верно предсказанных отзывов 0,5 ( 0,5, если количество отзывов в исследуемом периоде нечетно). Таким образом, чем больше данная величина, тем лучше прогнозная сила модели. Далее на рисунках приведены динамики показателя где доля верно предсказанных отзывов 0,5 ( 0,5, если количество отзывов в исследуемом периоде нечетно). Таким образом, чем больше данная величина, тем лучше прогнозная сила модели. Далее на рисунках приведены динамики показателя  Рис. 1. Динамика показателя K, для квадратичной модели с зависимой переменной default, и лагом 4 квартала  Рис. 2. Динамика показателя K, для квадратичной модели с зависимой переменной default, и лагом 2 квартала Стоит отметить неплохую прогнозную силу в целом для моделей, значение показателя K, преимущественно больше Для модели с лагом 4 квартала наиболее стабильную дина- мику демонстрирует способ прогнозирования на основании 4 лет обучения, для модели с лагом в 2 квартала лучшие по- казатели для прогнозирования накопленным итогом.  Рис. 3. Динамика показателя K, для квадратичной модели с зависимой переменной economic, и лагом 4 квартала  Рис. 4. Динамика показателя K, для квадратичной модели с зависимой переменной economic, и лагом 2 квартала Учет, анализ и аудит |