экономика. Тема Заработная плата, принципы и методы ее исчисления

Скачать 0.61 Mb. Скачать 0.61 Mb.

|

|

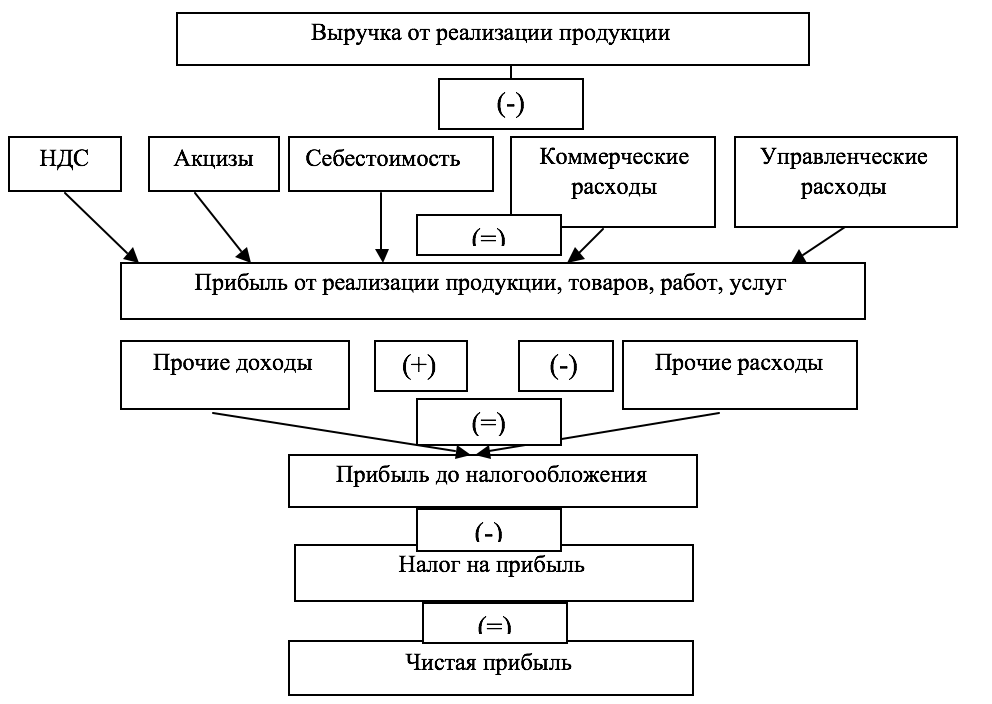

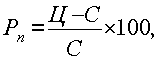

Тема 7. Прибыль и рентабельность 7.1 Сущность и значение прибыли, формирование финансовых результатов, факторы Прибыль предприятия является важнейшей экономической категорией и основной целью деятельности любой коммерческой организации. Прибыль отражает чистый доход, остающийся в распоряжении предприятия по окончании процесса производства, полученный после реализации продукции. Прибыль характеризует экономический эффект, полученный в результате деятельности предприятия, то есть получение прибыли означает, что доходы превышают все расходы, связанные с деятельностью предприятия. Прибыль = Доходы - Расходы Одновременно с этим прибыль является основным элементом финансовых ресурсов предприятия. Поэтому предприятие заинтересовано в получении максимальной прибыли, так как это является основой для расширения производственной деятельности, научно- технического и социального развития предприятия, материального поощрения работников. Прибыль на предприятии может быть получена за счет различных видов деятельности (обычной или операционной, финансовой, инвестиционной и т.д.). Суммарная величина всех прибылей - валовая прибыль предприятия, которая включает: прибыль (убыток) от реализации продукции, выполнения работ, оказания услуг; прибыль (убыток) от реализации имущества и имущественных прав предприятия; прибыль (убыток) от внереализационных операций. Пв =  Пр Пр  Пи Пи  Пв.о. Пв.о.где Пр - прибыль (убыток) от реализации продукции, выполнения работ и оказания услуг; Пи - прибыль (убыток) от реализации имущества предприятия; П в.о. - доходы (убытки) от внереализационных операций. Основной элемент валовой прибыли составляет прибыль от реализации продукции, выполнения работ или оказания услуг. Прибыль от реализации продукции зависит от внутренних и внешних факторов. К внутренним факторам относятся: внедрение инноваций, качество хозяйствования и руководства, конкурентоспособность продукции, уровень организации производства и труда и др. Внутренние факторы действуют на прибыль через увеличение объема выпуска и реализации продукции, улучшение качества продукции, повышение отпускных цен и снижение издержек производства и реализации продукции. К внешним факторам, которые не зависят от деятельности предприятия, относятся: конъюнктура рынка, уровень цен на потребляемые ресурсы, нормы амортизации, система налогообложения и др. Прибыль от реализации имущества (от прочей реализации) - это финансовый результат, не связанный с основными видами деятельности предприятия. Он отражает разницу между доходами от реализации на сторону различных видов имущества (неиспользуемого оборудования, машин и других материальных ценностей) и затратами, связанными с их реализацией. Прибыль по внереализационным операциям рассчитывается как разница между доходами, полученными в результате данных операций и расходов, связанных с их осуществлением. Перечень внереализационных прибылей (убытков) предприятия включает: доходы от долгосрочных и краткосрочных финансовых вложений, доходы от сдачи имущества в аренду, сальдо полученных и уплаченных штрафов, пени, неустоек и других видов санкций, прибыль прошлых лет, выявленная в отчетном году, доходы от переоценки товаров, положительные курсовые разницы по валютным счетам и операциям в иностранной валюте, проценты, полученные по денежным средствам, числящимся на счетах предприятия. К расходам и потерям относятся: недостачи материальных ценностей, выявленные при инвентаризации; отрицательные курсовые разницы по операциям в иностранной валюте; и пр. В бухгалтерских отчетах предприятия отражается и такой промежуточный (расчетный) показатель как валовая прибыль, которая определяется как разница между выручкой от продажи товаров, продукции, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных платежей) и себестоимостью проданных товаров, продукции, работ и услуг. Валовую прибыль рассчитывают по формуле: ВП=ВР-С где ВР – выручка от реализации; С – себестоимость проданных товаров, работ и услуг. Величина прибыли (ВП) при реализации нескольких видов продукции может определяться по формуле: ВП =  где Цi отпускная цена единицы i-й продукции; Сi - себестоимость единицы i-й продукции; Vi - объем реализации i-й продукции. Так как при расчете валовой прибыли в себестоимость продукции не включаются коммерческие, управленческие и прочие расходы, то возникает необходимость в применении дополнительного показателя - прибыли от продаж. Прибыль от продаж рассчитывается как разница между валовой прибылью и управленческими и коммерческими расходами:  , ,где Пр – прибыль от реализации (продаж); КР – коммерческие расходы; УР – управленческие расходы. Показатель позволяет оценить, насколько эффективна общая деятельность предприятия и имеет ли смысл осуществлять эту деятельность в будущем. Прибыль от реализации продукции зависит от внутренних и внешних факторов. К внутренним факторам относятся: внедрение инноваций, качество хозяйствования и руководства, конкурентоспособность продукции, уровень организации производства и труда и др. Внутренние факторы действуют на прибыль через увеличение объема выпуска и реализации продукции, улучшение качества продукции, повышение отпускных цен и снижение издержек производства и реализации продукции, улучшение ассортимента продукции. К внешним факторам, которые не зависят от деятельности предприятия, относятся: конъюнктура рынка, уровень цен на потребляемые ресурсы, нормы амортизации, система налогообложения, государственное регулирование цен, природные и транспортные условия и др. Российские предприятия обязаны уплачивать в государственный бюджет налог на прибыль организаций по ставке 20%. Налогооблагаемая прибыль (прибыль до налогообложения налогом на прибыль) рассчитывается в соответствии с НК РФ:  , ,где НП – прибыль до налогообложения; СДР – сальдо (остаток) прочих доходов и расходов. Прибыль до налогообложения отражает общий экономический эффект финансово-хозяйственной деятельности предприятия. На его формирование в значительной степени влияют финансовые результаты от других видов деятельности предприятия.  Рисунок 4. Схема формирования финансовых результатов Прибыль предприятия, остающаяся после уплаты налога называется чистой прибылью. Чистая прибыль – это доля прибыли, после уплаты налогов и выплаты процентов кредиторам ‒ чистый окончательный финансовый результат работы организации. Чистая прибыль может распределяться между акционерами (собственниками) организации, направляться частично на выплаты трудовому коллективу или накапливаться для осуществления инвестиций в дальнейшем.  Где ЧП – чистая прибыль; НП – налогооблагаемая прибыль; НПО – налог на прибыль организаций по ставке 20%.  Рисунок 5. Факторы, влияющие на прибыль организации На каждом предприятии планируются мероприятия по увеличению прибыли: увеличение выпуска продукции; улучшение качества продукции; продажа излишнего оборудования и другого имущества или сдача его в аренду; снижение себестоимости продукции за счет более рационального использования материальных ресурсов, производственных мощностей и площадей, рабочей силы и рабочего времени; расширение рынка продаж и др. Эти мероприятия предприятия тесно связаны с другими мероприятиями, направленными на снижение издержек производства, улучшение качества продукции и использование факторов производства. К неосновнымфакторам, оказывающим влияние на размер прибыли и принимаемым во внимание при разработке мероприятий, направленных на повышение показателей эффективности деятельности предприятия относятся факторы, связанные с нарушением экономической дисциплины (нарушения цен и условий договоров, нарушения условий труда и требований к качеству продукции, другие нарушения, приводящие к штрафам и экономическим санкциям). Несмотря на то, что прибыль является важнейшим экономическим показателем работы предприятия, она не характеризует эффективность его работы. Для определения эффективности работы предприятия необходимо сопоставить результаты (в данном случае прибыль) с затратами или ресурсами, которые обеспечили эти результаты. 7.2 Рентабельность Показателями, выражающими финансовый результат деятельности предприятия, являются: ‒ показатели прибыли, характеризующие финансово-хозяйственный эффект деятельности предприятия (абсолютные показатели); ‒ показатели рентабельности, характеризующие эффективность использования применяемых в процессе производства ресурсов и текущих затрат (относительные показатели). Абсолютная величина прибыли характеризует финансовый результат деятельности предприятия, но не позволяет проанализировать достаточность полученного эффекта. Поэтому необходимо сопоставить результаты (прибыль) с затратами или ресурсами, которые обеспечили эти результаты. Для этого используются относительные показатели – показатели прибыльности (рентабельности), характеризующие отдачу произведенных затрат на производство и реализацию продукции или отдачу вложенного в производство капитала. Роль показателей рентабельности, являющихся производными от абсолютных показателей прибыли состоит в измерении эффективности и сравнения результатов работы организаций, различающихся по величине капитала, производственному потенциалу, составу работников, оборачиваемости оборотных средств и пр. Рентабельность дополняет прибыль, расширяет ее возможности как ориентира при выборе оптимальных хозяйственных решений. Понятие «рентабельность» происходит от слова «рента», что в буквальном смысле означает доход. Соответственно, термин «рентабельность» в широком понимании слова значит прибыльность, доходность. Рентабельность– это относительный показатель доходности (прибыльности), характеризующий эффективность хозяйственной деятельности организации. Рентабельность характеризует отдачу (полученный доход) на единицу вложений, затрат или хозяйственного оборота. Она может быть исчислена в виде процента или коэффициента. Для достижения и поддержания финансовой устойчивости предприятия важна не только абсолютная величина прибыли, но и ее уровень относительно вложенного капитала или затрат предприятия, т.е. рентабельность (прибыльность). Показатели рентабельности характеризуют конечные результаты управления, используются для оценки деятельности компании как инструмента инвестиционной политики и ценообразования. Показатели рентабельности в отличие от показателей прибыли могут применяться для сравнительной оценки действенности работы некоторых организаций и отраслей, которые выпускают различные объемы и виды продукции. Показателями рентабельности характеризуется эффективность работы организации в общем, доходность разных направлений деятельности (производственная, коммерческая, инвестиционная и т.д.), и они наиболее полно, нежели прибыль, описывают окончательные результаты хозяйствования, так как их размер показывает соотношение эффекта с наличными либо потребленными ресурсами. Показатели рентабельности – это процентные показатели относительных величин, в которых прибыль сравнивается с некоторой базой ‒ ресурсами или совокупными доходами. Основная модель для расчета показателей рентабельности: величина полученной отдачи в виде дохода (числитель) делится на сумму вложенных средств или величину хозяйственного оборота (знаменатель):  , ,Где Р – показатель рентабельности, %; Д – доход (отдача) от вложенных средств; С–сумма вложений в хозяйственную деятельность или величина хозяйственного оборота. Классификацию показателей рентабельности целесообразно проводить на основе значений, включаемых в числитель или знаменатель данной модели. В качестве дохода (числителя) используются следующие показатели: валовой доход; добавленная стоимость; маржинальный доход; финансовый результат-брутто; финансовый результат-нетто (прибыль до уплаты процентов и налогов); общая прибыль; валовая прибыль; чистая прибыль; капитализированная прибыль; поступление (приток) денежных средств. Наиболее часто в числителе применяются валовая или чистая прибыль. В качестве вложений или оборота (знаменателя) в формулу расчета рентабельности включаются: сумма всего вложенного капитала (величина активов организации); собственный капитал; заемный капитал; стоимость производственных фондов (реальный капитал); издержки производства и обращения; выручка от продаж (хозяйственный оборот); расходование (отток) денежных средств. Рассмотрим более подробно сферы применения названных показателей рентабельности в различных, наиболее часто использующихся вариантах. Рентабельность продукции (норма прибыли) – это отношение общей суммы прибыли к издержкам производства и реализации продукции (относительная величина прибыли, приходящейся на 1 руб. текущих затрат, показатель также называют рентабельностью затрат):  где Ц - цена единицы продукции (выручка); С - себестоимость единицы продукции (издержки производства). Рентабельность продаж показывает отношение прибыли к валовой выручке. Этот показатель еще называется маржой прибыли (коммерческой маржой). Экономический смысл его - отражение удельного веса чистой прибыли в каждом рубле оборота: Рпродаж = ,= Валовая (или чистая) прибыль х100% / Чистый объем продаж где П – прибыль от продаж; ВР – выручка от реализации продукции. Показатели оценки рентабельности предприятия определяются следующим образом: Рентабельность производства (общая рентабельность производственных фондов) показывает отношение общей суммы прибыли к среднегодовой стоимости основных и нормируемых оборотных средств (величину прибыли в расчете на 1 руб. производственных фондов): Рпроизвод = Валовая прибыль *100% / Средняя стоимость производственных фондов где П – сумма прибыли; ОСср - среднегодовая стоимость основных средств; ОбСср – средние за год остатки оборотных средств. Рентабельность Чистая (или валовая) прибыль имущества = х100% предприятия Средняя величина имущества предприятия (активов) Этот показатель называется также рентабельностью активов. Рентабельность Чистая (или валовая) прибыль собственных = х100% средств Средняя стоимость собственных средств (собственного капитала) Этот показатель называется также рентабельностью собственного капитала. Рентабельность по потоку денежных средств определяется по формуле:  , (12.10) , (12.10)Где Дп – приток денежных средств; До – отток денежных средств. Правильное определение реального финансового состояния предприятия имеет большое значение не только для самого предприятия, его акционеров, но и для возможных инвесторов. Систематический контроль финансового состояния предприятия позволяет оперативно выявлять негативные стороны в работе предприятия и своевременно принимать действенные меры по выходу из сложившейся ситуации. Поэтому анализу финансового состояния на предприятии должно уделяться самое пристальное внимание. Большое значение в современных условиях имеет планирование финансовых результатов. Необходимость планирования финансовых результатов обусловлена несколькими причинами: выявление и устранение недостатков в финансовой деятельности субъекта, поиск путей совершенствования финансового состояния и платежеспособности; разработка и принятие обоснованных управленческих решений, направленных на улучшение деятельности предприятия; принятие решений по поводу дивидендной и инвестиционной политики, проводимой предприятием с учетом его развития, ориентируясь на размер полученного результата; эффективная направленность денежных средств на обновление производственных фондов и выпускаемой продукции предприятия; выявление резервов производства и рациональное использование производственных фондов, материальных, трудовых и финансовых ресурсов предприятия. Тема 8. Финансовое состояние предприятия, финансовая устойчивость Основной целью деятельности коммерческой организации является обеспечение ее устойчивого, финансового состояния, а получение максимальной прибыли является основой для достижения этой цели. Правильное определение реального финансового состояния имеет огромное значение не только для самого предприятия, но и для многочисленных акционеров, особенно будущих потенциальных инвесторов. Для характеристики финансового состояния предприятия применяются такие критерии, как финансовая устойчивость, платежеспособность, ликвидность баланса, кредитоспособность, рентабельность (прибыльность) и др. Финансовая устойчивость предприятия - такое состояние его финансовых ресурсов, их распределение и использование, которое обеспечивает развитие предприятия на основе роста прибыли и капитала при сохранении платежеспособности и кредитоспособности в условиях допустимого уровня риска. Под общей устойчивостью предприятия можно понимать и такое его состояние, когда предприятие стабильно, на протяжении достаточно длительного периода времени выпускает и реализует конкурентоспособную продукцию, получает чистую прибыль, достаточную для производственного и социального развития предприятия, является ликвидным и кредитоспособным. Финансовое состояние предприятия с позиций краткосрочной перспективы оценивается показателями ликвидности и платежеспособности, которые в наиболее общем виде характеризуют может ли оно своевременно и в полной мере произвести расчеты по краткосрочным обязательствам перед контрагентами. Краткосрочная задолженность предприятия (отдельный раздел в пассиве бухгалтерского баланса) погашается различными способами, за счет любых видов активов. Но, оценивая потенциальные возможности предприятия расплатиться с кредиторами, в первую очередь сопоставляются оборотные активы (наиболее ликвидное имущество, быстро превращаемое в деньги, наличность) и краткосрочные пассивы (обязательства, по которым в скором времени наступит срок оплаты). Под ликвидностью актива понимают способность его трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов. Основным признаком ликвидности предприятия служит превышение оборотных активов над краткосрочными пассивами, то есть у предприятия достаточно оборотных средств (денежных средств или имущества быстро в них преобразуемого) для погашения краткосрочных обязательств (оплаты текущей задолженности). Чем больше это превышение, тем благоприятнее финансовое состояние. Если величина оборотных активов недостаточно велика по сравнению с краткосрочными пассивами, то текущее положение предприятия неустойчиво и оно может столкнуться с ситуацией, когда для расчета по своим обязательствам не будет иметь достаточно денежных средств. Для оценки уровня ликвидности предприятия используются коэффициенты ликвидности. Платежеспособность - это возможность предприятия расплачиваться по своим обязательствам. При хорошем финансовом состоянии предприятие устойчиво платежеспособно; при плохом - периодически или постоянно неплатежеспособно. Самый лучший вариант, когда у предприятия всегда имеются свободные денежные средства, достаточные для погашения имеющихся обязательств. Но предприятие является платежеспособным и в том случае, когда свободных денежных средств у него недостаточно или они вовсе отсутствуют, но предприятие способно быстро реализовать свой активы и расплатиться с кредиторами. Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. На предварительной стадии оценки финансового состояния предприятия выявляются изменения в составе имущества и их источниках, устанавливаются взаимосвязи между показателями. Для этого определяют соотношение отдельных статей актива и пассива баланса, их удельный вес в общем итоге (валюте баланса), рассчитывают суммы отклонений в структуре основных статей баланса по сравнению с предыдущим периодом. Вертикальный анализ баланса позволяет охарактеризовать структуру обобщающих показателей, отследить структурные сдвиги в составе средств и источников их покрытия. Горизонтальный анализ позволяет выявить тенденции изменения отдельных статей. Для определения платежеспособности предприятия с учетом ликвидности его активов обычно используют баланс. Анализ ликвидности баланса заключается в сравнении размеров средств по активу, сгруппированных по степени их ликвидности, с суммами обязательств по пассиву, сгруппированными по срокам их погашения. Поскольку одни виды активов обращаются в деньги быстрее, другие — медленнее, необходимо группировать активы предприятия по степени их ликвидности, т.е. по возможности обращения в денежные средства. К наиболее ликвидным активам относятся сами денежные средства предприятия и краткосрочные финансовые вложения в ценные бумаги (А1). Следом за ними идут быстрореализуемые активы — депозиты и дебиторская задолженность (А2). Более длительного времени требует реализация готовой продукции, запасов сырья, материалов и полуфабрикатов, которые относятся к медленно реализуемым активам (А3). Наконец, группу труднореализуемых активов образуют земля, здания, оборудование, продажа которых требует значительного времени (А4), а поэтому осуществляется крайне редкой. Пассивы баланса по степени срочности их погашения подразделяют следующим образом: П1 — наиболее срочные обязательства (кредиторская задолженность); П2 — краткосрочные пассивы (краткосрочные кредиты и займы); П3 — долгосрочные кредиты и займы, арендные обязательства и др.; П4 — постоянные пассивы (собственные средства, за исключением арендных обязательств и задолженности перед учредителями). Ликвидность баланса — это степень покрытия обязательств предприятия такими активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств. Баланс считается абсолютно ликвидным, если: А1  П1, то наиболее ликвидные активы равны наиболее срочным обязательствам или перекрывают их; П1, то наиболее ликвидные активы равны наиболее срочным обязательствам или перекрывают их;А2  П2, то быстрореализуемые активы равны краткосрочным пассивам или перекрывают их; П2, то быстрореализуемые активы равны краткосрочным пассивам или перекрывают их;А3  П3, то медленнореализуемые активы равны долгосрочным пассивам или перекрывают их; П3, то медленнореализуемые активы равны долгосрочным пассивам или перекрывают их;А4  П4, то постоянные пассивы равны труднореализуемым активам или перекрывают их. П4, то постоянные пассивы равны труднореализуемым активам или перекрывают их. Одновременное соблюдение первых трех правил обязательно влечет за собой достижение и четвертого, ибо если совокупность первых трех групп активов больше (или равна) суммы первых трех групп пассивов баланса (т.е. [А1 + А2 + А3]  [П1 + П2 + П3]), то четвертая группа пассивов обязательно перекроет (или будет равна) четвертую группу активов (т.е. А4 [П1 + П2 + П3]), то четвертая группа пассивов обязательно перекроет (или будет равна) четвертую группу активов (т.е. А4  П4). Последнее положение имеет глубокий экономический смысл: когда постоянные пассивы перекрывают труднореализуемые активы, соблюдается важное условие платежеспособности - наличие у предприятия собственных оборотных средств, обеспечивающих бесперебойный воспроизводственный процесс; равенство же постоянных пассивов и труднореализуемых активов отражает нижнюю границу платежеспособности за счет собственных средств предприятия. П4). Последнее положение имеет глубокий экономический смысл: когда постоянные пассивы перекрывают труднореализуемые активы, соблюдается важное условие платежеспособности - наличие у предприятия собственных оборотных средств, обеспечивающих бесперебойный воспроизводственный процесс; равенство же постоянных пассивов и труднореализуемых активов отражает нижнюю границу платежеспособности за счет собственных средств предприятия.Важными критериями, характеризующими финансовое состояние предприятия, являются его рентабельность и кредитоспособность. Для достижения и поддержания финансовой устойчивости предприятия важна не только абсолютная величина прибыли, но и ее уровень относительно вложенного капитала или затрат предприятия, т.е. рентабельность (прибыльность).Под кредитоспособностью предприятия понимаются его возможности в получении кредита и способности его своевременного погашения за счет собственных средств и других финансовых ресурсов. Финансовое состояние предприятия зависит от многих факторов, которые можно классифицировать как зависящие (внутренние) и не зависящие (внешние) от деятельности самого предприятия. К внутренним факторам можно в первую очередь отнести способность руководителей предприятия и его менеджеров эффективно управлять предприятием с целью достижения рационального использования всех ресурсов, выпуска конкурентоспособной продукции и на этой основе устойчивого финансового состояния предприятия. Внешние факторы зависят в основном от проводимой экономической политики государства: финансово-кредитной, налоговой, амортизационной, протекционистской и внешнеэкономической, которая в конечном итоге создает благоприятные или плохие экономические условия хозяйствования. Для объективной оценки финансового положения предприятия определяется множество финансовых показателей и коэффициентов, которые исходя из их назначения, объединить в следующие группы. I. Показатели оценки имущественного положения 1.1 Сумма хозяйственных средств, находящихся в распоряжении предприятия – это показатель обобщенной стоимости оценки активов, числящихся на балансе предприятия. 1.2 Доля активной части основных средств – рост доли машин, оборудования и транспортных средств оценивается положительно. 2. Показатели ликвидности и платежеспособности: 2.1 Величина собственных оборотных средств – характеризует ту часть собственного капитала предприятия, которая является источником текущих активов. Величина собственных оборотных средств (СОС) равна разнице между величиной оборотного капитала (ОбК) и величиной краткосрочных обязательств (КрО). СОС=ОбК-КрО 2.2 Маневренность функционирующего капитала – характеризует ту часть собственных оборотных средств, которая находится в форме денежных средств (норма от 0 до 1). 2.3 Общий коэффициент покрытия – дает общую оценку ликвидности активов предприятия, показывая сколько рублей текущих активов находится в форме денежных средств (рекомендуемая величина от 1 до 3). Кпокр=  = =  2.4 Коэффициент быстрой ликвидности аналогичен коэффициенту покрытия, но из расчета исключены производственные запасы (норма – 0,7-1). Кбл=  ДС – сумма денежных средств; КрФВ – величина краткосрочных финансовых вложений; КрДЗ - величина краткосрочной дебиторской задолженности. 2.5 Коэффициент абсолютной ликвидности (платежеспособности) показывает, какая часть краткосрочных обязательств может быть погашена немедленно (норматив: 0,2-0,7). Кал =  2.6 Доля собственных оборотных средств в покрытии запасов – характеризует ту часть стоимости запасов, которая покрывается собственными оборотными средствами (рекомендуется не меньше 0,5 или 50%). 2.7 Коэффициент покрытия запасов – рассчитывается отношением величин «нормальных» источников покрытия запасов и суммы запасов (при значении 1 текущее финансовое положение неустойчивое). 2.8 Коэффициенты платежеспособности К1=  К2=  К3 =  3. Показатели финансовой устойчивости 3.1 Коэффициент концентрации собственного капитала (коэффициент собственности, коэффициент независимости, коэффициент автономии) – характеризует долю владельцев предприятия в общей сумме средств, авансированных в его деятельность (рекомендуется значение больше 0,5, в пределах 0,6). Ккск=  = =  3.2 Коэффициент финансовой зависимости является обратным коэффициенту концентрации собственного капитала, а его рост в динамике означает рост доли заемных средств (оптимальное значение – 0,5; нормативное – 0,6-0,7). Кфз=  3.3 Коэффициент структуры долгосрочных вложений показывает какая часть основных средств и прочих внеоборотных активов профинансирована внешними инвесторами. 3.4 Коэффициент долгосрочного привлечения заемных средств характеризует структуру капитала – чем выше показатель в динамике, тем сильнее предприятие зависит от внешних инвесторов. 3.5 Коэффициент отношения собственных и привлеченных средств – дает общую оценку финансовой устойчивости предприятия, а рост показателя свидетельствует об усилении зависимости от внешних инвесторов (рекомендуемое значение 0,6-1). Коспс=  ДО – долгосрочные обязательства. Может рассчитываться и обратный показатель - коэффициент соотношения заемных и собственных средств (в норме 0,5-0,7, меньше 1) - или финансовый рычаг. Заемный капитал складывается в основном из долгосрочных кредитов банков и облигационных займов. Увеличение показателя свидетельствует о росте риска для акционеров и кредиторов. 3.6 Коэффициенты, характеризующие состояние оборотных средств: 3.6.1 Коэффициент обеспеченности текущих активов (минимальное значение 0,1): Кота=  3.6.2 Коэффициент обеспеченности материальными запасами (нормативное значение 0,5-0,8): Комз=  3.6.3 Коэффициент маневренности собственного капитала (нормативное значение 0,5): Кмск=  3.7 Показатели, характеризующие состояние основных средств: 3.7.1 Индекс постоянного актива (в динамике должен расти): Ипа=  3.7.2 Коэффициент реальной стоимости имущества: Крси=  3.8 Показатели, характеризующие структуру финансовых источников собственных и заемных средств: 3.8.1 Коэффициент автономии: Кота=  3.8.2 Коэффициент финансовой активности (в норме не выше 1): Кфа=  3.8.3 Коэффициент финансирования (должен быть больше 1): Кота=  4. Оценка деловой активности 4.1 Общий показатель оборачиваемости капитала Обк=  4.2 Оборачиваемость оборотных средств Обобс=  4.3 Продолжительность одного оборота оборотных средств Поборота=  5. Показатели оценки рентабельности предприятия: Рентабельность имущества = предприятия Рентабельность собственных = средств Общая рентабель ность производствен ных фондов = Норма балансовой = прибыли Чистая = норма прибыли Чистая (или валовая) прибыль Средняя величина имущества предприятия (активов) Чистая (или валовая) прибыль Средняя стоимость собственных средств Валовая прибыль Средняя стоимость производственных фондов Валовая прибыль Чистый объем продаж Чистая прибыль Чистый объем продаж 100; 100; 100; 100; 100. Доходность (рентабельность) собственного капитала – отношение чистой прибыли к собственному капиталу. Доходность собственного капитала обычно означает доход на обыкновенные акции. Если предприятие выпускало привилегированные акции, возможен расчет двух показателей: дохода на весь собственный капитал и дохода на обыкновенные акции. При анализе данного показателя важным является вопрос, на какой момент времени учитывать собственный капитал. Наиболее распространенный способ расчета – это деление чистой прибыли за год на среднюю величину собственного капитала на начало и конец года. Систематический контроль финансового состояния предприятия позволяет оперативно выявлять негативные стороны в работе предприятия и своевременно принимать действенные меры по выходу из сложившейся ситуации. Поэтому анализу финансового состояния на предприятии должно уделяться самое пристальное внимание. Задачи Тема «прибыль, рентабельность» Пример 1. Рассчитать значения коэффициента рентабельности затрат для двух периодов и сравнить со среднеотраслевым значением. Амортизационные отчисления составили 83 тыс.руб. в первом периоде и 112 тыс. руб. во втором. Чистая прибыль фирмы увеличилась со 128 тыс. руб. до 162 тыс. руб. во втором периоде. Операционные затраты составили 614 тыс. руб. в первом периоде и 733 тыс. руб. во втором. Среднеотраслевое значение коэффициента увеличилось с 0,31 до 0,34 для второго периода. Решение: Определим значение коэффициента рентабельности затрат для первого периода: РС1=(128+83)/614=0,344. Определим значение коэффициента рентабельности затрат для второго периода: РС2=(162+112)/733=0,374. В первом периоде коэффициент рентабельности затрат был немного больше среднеотраслевого: 0,344/0,31‒1=+0,110 или больше на 11,0%. И во втором периоде коэффициент рентабельности затрат был немного больше среднеотраслевого: 0,374/0,34‒1=+0,10 или больше на10,0%. Вывод. В целом, значение коэффициента рентабельности затрат улучшилось и превосходит среднеотраслевой показатель, что говорит об эффективном использовании затрат при производстве и продаже продукции. Пример 2.Рассчитать рентабельность активов на основе данных таблицы.

Решение: Рентабельность активов – это отношение чистой прибыли к стоимости активов или стоимости основных и оборотных фондов. Среднегодовая стоимость активов (основных и оборотных фондов) составляет 3211 тыс. руб. (2906,0+305,0). Следовательно, рентабельность активов рассчитывается следующим образом: РА=297,2/3211,0=0,093 или 9,3%. Вывод. Исходя из результатов расчетов, предприятие работает рентабельно. Величина рентабельности активов составляет 9,3%. |