Воробьева диплом. Теоретические основы кредитного процесса в коммерческом банке 5

Скачать 2.15 Mb. Скачать 2.15 Mb.

|

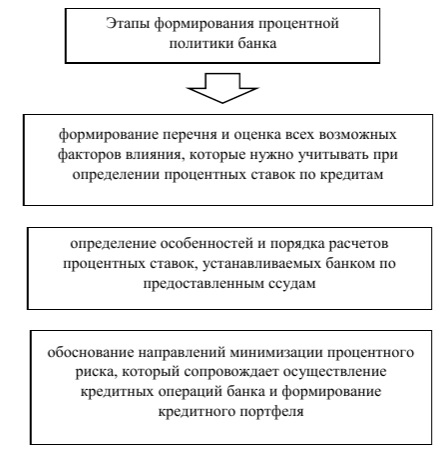

2.3 Пути совершенствования кредитного процесса в ПАО Сбербанк на современном этапеПроцесс кредитования физических лиц является одним из ведущих направлений деятельности коммерческих банков. Кредитование категории физических лиц считается самой доходной операцией в банке, поэтому ее нужно постоянно развивать и совершенствовать. Основные проблемы кредитования физических лиц коммерческими банкам в настоящее время представлены на рисунке 17.  Рисунок 17 – Проблемы кредитования физических лиц в коммерческих банках Данные проблемы должны решаться как на уровне коммерческого банка, так и на уровне государства. Несмотря на сложившиеся новые тенденции в банковском секторе кредитных услуг, перспективы для дальнейшего роста в этом направлении у коммерческих банков есть. Коммерческие банки должны адаптироваться под сложившиеся кризисные явления в банковском секторе. Банки стараются не работать с рискованными кредитами, но так не может долго продолжаться, так как нарушается функция самих банков как финансовых посредников между кредитодателем и кредитополучателем. Следовательно, принимая во внимание подобные моменты, необходимо разрабатывать эффективный процесс кредитования физических лиц с учетом возможных потерь денежных средств. Кредитный продукт должен стать доступным для большей части населения, что позволит дать определенный рост в социально-экономическом направлении общественных отношений. Основные направления совершенствования процесса кредитования физических лиц в ПАО Сбербанк должны быть направлены на: 1 совершенствование продуктовой линейки; 2 снижение кредитного риска; 3 совершенствование процентной политики. Совершенствование продуктовой линейки российских банков на основе модернизации кредитных продуктов может стать эффективным инструментом снижения рисков кредитования физических лиц, обусловленных современными тенденциями его развития. С другой стороны, этой же задаче должна соответствовать целенаправленная политика государства по поддержке внедрения наиболее эффективных для банков и экономики кредитных продуктов. Также должно уделяться большое внимание коммерческими банками совершенствованию системы оценки кредитоспособности своих заемщиков. Для этого банки должны более тщательно выбирать потенциальных клиентов, чтобы снизить риски невозврата выданных денежных средств. Для совершенствования процесса кредитования физических лиц банки также должны постоянно совершенствовать свою процентную политику. Для совершенствования процентной политики кредитные организации должны осуществлять следующие мероприятия, представленные на рисунке 18.  Рисунок 18 – Этапы формирования процентной политики банка Для того чтобы минимизировать кредитные риски, коммерческие банки должны использовать методы управления ими, а также осуществлять мониторинг кредитных рисков. Ниже перечислены возможные методы минимизации кредитных рисков в коммерческом банке: тщательная оценка кредитоспособности заемщика, а также установление его кредитного рейтинга; диверсификация ссуд по размерам и видам, а также по группам заемщиков; страхование кредитов от невыплаты; формирование резервов, которые необходимы для покрытия возможных потерь по уже предоставленным ссудам; сохранение такой структуры кредитного портфеля, которая позволила бы обладать способностью обеспечивать наибольший уровень доходности при допустимом уровне кредитного риска и ликвидности баланса. Снижению кредитного риска способствует грамотное использование инструментов управления ими [51]. Самым важным инструментом управления кредитным риском можно считать сбор достоверной информации. Потому как постоянная проверка этой информации поможет предвидеть и минимизировать кредитный риск. В основном, это касается постоянных крупных заёмщиков. Также банки применяют такой инструмент снижения риска, как обеспечение. Для уверенности в том, что банк не понесет убытков, клиенту предлагается заключить договор, в котором предусматривается передача имущества клиента в собственность банку, если первый не сможет погасить долг. Для минимизации последствий кредитного риска коммерческие банки создают резерв на возможные потери по ссудам (РВПС). Размер РВПС устанавливается исходя из качества обслуживания долга и финансового состояния заёмщика. Резервы на возможные потери по ссудам пересматриваются каждый день в соответствии с изменением величины и качества выданных денежных средств. Их относят на расходы банка. Если обнаруживаются несущественные проблемы, то банки согласовывают с заёмщиком дополнительные условия. Если же проблемы более серьёзные, то имеет место передача кредита в ведение специального отдела по восстановлению проблемных кредитов. Предотвратить кредитный риск можно путем отказа заемщику от предоставления ссуды, если у банка он вызывает подозрения. На сегодняшний день уже существует несколько методов минимизации кредитного риска: 1 Дифференциация заёмщиков – определение условий выдачи кредита исходя из его рейтинга. 2 Диверсификация – использование различных видов и форм выдачи кредита. 3 Ограничение рисков – установление лимитов на выдачу крупных сумм. 4 Деление кредитов – сотрудничество с другими банками по кредитование крупных заёмщиков. Для того чтобы снизить кредитный риск сотрудники банка обязаны проводить тщательный отбор заёмщиков, анализировать условия выдачи денежных средств и постоянно контролировать финансовое состояние заёмщика. Всем вышеперечисленным мерам может помочь разработка более современных методов управления кредитными рисками. Достичь заданной цели можно путем усовершенствования устаревших подходов к управлению рисками с помощью современных технологий и формирования новой системы оценки кредитоспособности заёмщика. Далее сформулированы направления улучшения процесса кредитования физических лиц для ПАО Сбербанк на основе проделанного анализа. В результате анализа процесса кредитования физических лиц в ПАО Сбербанк было выявлено, что: доля кредитного портфеля в активах банка выросла за период до 68,74%. Динамика за три года объемов общей ссудной задолженности положительная; кредитный портфель банка состоит из займов физическим лицам, юридическим лицам и кредитным организациям. Все кредиты в ПАО Сбербанк можно поделить на несколько видов: потребительские кредиты, жилищные кредиты, кредитные карты и овердрафт, автокредиты. Большую долю в объеме кредитования физических лиц занимают жилищное кредитование. Совокупная доля ипотечных и жилищных кредитов на конец 2021 года составляет более 55 %. Не значительная динамика наблюдается по автокредитованию. Данный вид кредитования в банке в настоящее время не является приоритетным и его развитием занимается Сетелем банк. Следовательно, ПАО Сбербанк наращивает темпы выдачи всех видов розничного кредитования и проводит активную политику по снижению убытков от данных операций. Для уменьшения доли кредитов плохого качества и доли просроченных кредитов, банк проводит мероприятия по улучшению организации кредитования физических лиц в части разработки продуктов и механизмов, снижающих кредитный риск от данных операций. Для развития процесса кредитования физических лиц в ПАО Сбербанк можно предложить следующие меры: 1 получить конкурентное преимущество перед другими банками с помощью новых кредитных продуктов и услуг банков, которые помогут как банку усовершенствовать свои механизмы выдачи кредитных продуктов, так и будут выгодны кредитополучателям; 2 разработать эффективную программу по работе с рискованными кредитами для минимизации ущерба коммерческих банков. |