Воробьева диплом. Теоретические основы кредитного процесса в коммерческом банке 5

Скачать 2.15 Mb. Скачать 2.15 Mb.

|

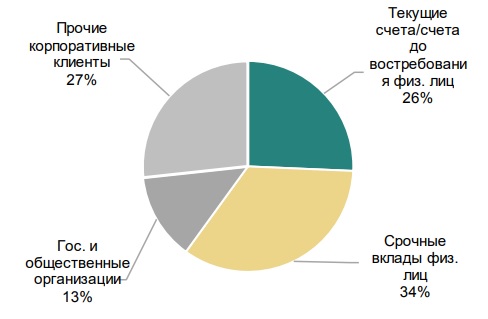

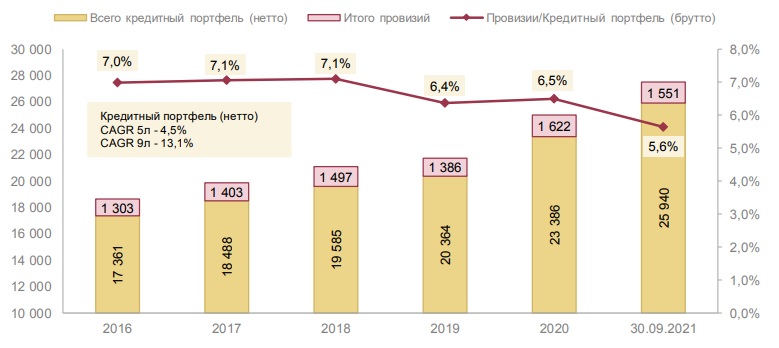

2.2 Анализ кредитного портфеля банка и оценка кредитного процессаПАО Сбербанк предоставляет полный спектр банковских услуг высокого качества, как для физических, так и для юридических лиц. Основным источником фондирования выступают вклады клиентов, которые составляют 84,7% от общих обязательств на 30 сентября 2021 года. Вклады клиентов преимущественно представлены средствами физических лиц с долей 60,0%, и соответственно на долю юридических лиц, включая государственные и общественные организации, приходится 40,0%. Схематично данные представлены на рисунке 8. Частным клиентам предложен большой выбор депозитных программ, разнообразные формы денежных переводов, обслуживание банковских карт международных платежных систем. Придерживаясь политики поддержки социально незащищенных слоев населения и понимая сложность текущей экономической ситуации, в банке были отменены все комиссии за проведение социально значимых платежей и социальной ипотеки.  Рисунок 8 – Структура вкладов клиентов Кредитный портфель является наикрупнейшей статьей активов с долей 65,5% от общих активов на 30 сентября 2021 года. На протяжении последних 5 лет с 2015 по 2020 гг. темпы роста кредитного портфеля составляли 4,7%. Основным драйвером роста кредитного роста выступают кредиты, выданные физическим лицам. Накопленные провизии относительно кредитного портфеля (брутто) снижаются с 2018 года и продемонстрировали снижение с 7,1% до 6,5% на 31 декабря 2020 года и до 5,6% на 30 сентября 2021 года. В течение 9 месяцев 2021 года Сбербанк нарастил корпоративный кредитный портфель на 4,8%, розничный – на 18,5%. Соотношение провизий к кредитному портфелю (гросс) на 30 сентября 2021 году составило 5,6%.  Рисунок 9 – Динамика изменений кредитного портфеля 2016-30.09.2021 гг. По направлениям кредитования кредитный портфель Банка в основном сосредоточен на направлении коммерческого кредитования юридических лиц (42%), проектного финансирования юридических лиц (18%) и жилищного кредитования физических лиц (23%). По отраслям кредитный портфель банка сосредоточен в нефтегазовой промышленности – 9,2%, операциях с недвижимым имуществом – 8,8% и металлургии – 6,9%. На долю этих отраслей приходится 25% кредитного портфеля (гросс) и 40,1% занимают кредиты, выданные физическим лицам (рисунок 10).  Рисунок 10 – Структура кредитного портфеля Проведем анализ состава и структуры продуктовой линейки банка как для юридических лиц, так и для физических лиц в ПАО Сбербанк. Корпоративную клиентуру привлекает качественное обслуживание текущих и расчетных счетов, а также возможность эффективного размещения свободных ресурсов. Кредитная политика банка позволяет его клиентам развивать свой бизнес и создавать новые рабочие места в регионах. Задача ПАО Сбербанк в любой точке его присутствия состоит в развитии экономики этого региона – будь то город, поселок, село или районный центр. Поддержка малого и среднего бизнеса в регионах, поддержка местных администраций и предприятий жилищно-коммунального хозяйства – приоритеты Банка в области банковского бизнеса. ПАО Сбербанк занимает достойное место на межбанковском рынке Российской Федерации и осуществляет полный спектр межбанковских услуг, проводит грамотную, взвешенную политику в вопросах установления рисков на банки-контрагенты, а также осуществляет постоянный мониторинг установленных лимитов на каждый банк с учетом поинструментального деления (на операции МБК, конверсионные и др.). Банк является активным участником торговой системы DELTA, кредитно-депозитные операции проводит в рамках чистых бланковых линий, а также под залог любых ликвидных активов: государственных ценных бумаг; векселей, а также других банков; межбанковских депозитов и остатков на корреспондентских счетах в различных валютах (рубли, доллары, евро). При этом сроки размещения зависят от установленных лимитов и могут составлять от одного дня до месяца. ПАО Сбербанк предлагает различные виды кредитов юридическим лицам, для предприятий и индивидуальных предпринимателей в рублях и иностранной валюте, предоставляя российским предприятиям возможность успешно выполнять различные бизнес-задачи. Кредитный портфель компаний малого и среднего бизнеса в Сбере превысил 3 трлн. рублей. За год банк нарастил долю на рынке кредитования МСБ на 5 п. п. до 41% по состоянию на декабрь 2021 года. Основным драйвером роста кредитного портфеля выступает жилищное строительство, доля которого в портфеле МСБ за год выросла почти на 11 п. п. и составляет 38%. На сельское хозяйство и пищевую промышленность в совокупности приходится 13%, отрасль коммерческой недвижимости, в том числе строительные подрядчики, – 12%, торговли – 10% портфеля. «Два года назад мир столкнулся с беспрецедентными обстоятельствами. Нам всем пришлось максимально мобилизоваться, чтобы в кратчайшие сроки адаптироваться к этим изменениям и избежать больших потерь. Конечно, малый и средний бизнес оказался под особым ударом пандемии, и мы последние два года видели своим основным фокусом именно поддержку предпринимателей этих сегментов. И цифры свидетельствуют о том, что предприниматели выбирают Сбер и доверяют нам, – наша доля на рынке кредитования за год выросла на 5 процентных пунктов. Мы выступали ключевым проводником мер господдержки – по льготным программам наш портфель сейчас составляет 750 млрд. рублей, предложили клиентам уникальные цифровые сервисы и бесплатные решения, чтобы поддержать их бизнес. Все эти меры в конечном итоге стимулировали развитие малого и среднего предпринимательства в стране и обеспечили создание новых рабочих мест даже в непростое время» – Анатолий Попов, Заместитель председателя Правления Сбербанка. 18 февраля 2022 г. Сбербанк впервые раскрыл общую динамику кредитования индивидуального жилья в России. В Сбербанке действуют ипотечные программы, как на покупку готового частного дома, так и на строительство индивидуального жилья. Всего в 2021 году в совокупности на эти цели выдано почти 116 тысячи кредитов более чем на 304 млрд. рублей. Объем выдачи ипотеки в 2021 году на покупку частного дома вырос на 53% в количественном выражении и на 81% в суммарном по сравнению с 2020 годом. Если в 2021 году Сбербанк выдал 107,7 тысячи кредитов на 279,8 миллиарда рублей, то в 2020 году – только 70,3 тысячи кредитов на 154,7 миллиарда рублей. Что касается ипотеки на строительство индивидуального дома, то в прошлом году Сбербанк выдал более 8 тысячи ипотечных кредитов на 24,3 миллиардов рублей, что в 3,5 раза в суммарном выражении больше результата за 2020 год, когда россияне оформили в банке аналогичных кредитов на сумму около 7 миллиардов рублей. Развитие услуг для физических лиц в ПАО Сбербанк в динамике хорошо отражает рост розничных кредитов. Рост кредитного портфеля ПАО Сбербанк обеспечивается не только размерами предоставляемых кредитов, но и благодаря внедрению новых видов, предоставляемых ссуд, учитывающих сложность экономического развития. Повышенным спросом у населения пользовались потребительские кредиты и жилищные кредиты (таблица 6). Таблица 6 – Динамика розничного кредитного портфеля ПАО Сбербанк за 2019 – 2021 гг., млрд. руб.

Из таблицы 6 можно сделать выводы, что темп роста розничного кредитного портфеля составляет порядка 20%.  Рисунок 11 – Удельный вес различных видов кредита в Розничном кредитном портфеле за 2021 г. Доля жилищных кредитов в портфеле розничного кредитования из года в год увеличивается и составляет более 55% всех выданных кредитов (рисунок 12, 13). В абсолютном значении мы также наблюдаем рост этого вида кредитования. Зато, хоть мы и наблюдаем положительный темп роста кредитных карт и овердрафт, однако их удельный вес имеет тенденцию к снижению (рисунки 11, 12, 13).  Рисунок 12 – Удельный вес различных видов кредита в Розничном кредитном портфеле за 2020 г.  Рисунок 13 – Удельный вес различных видов кредита в Розничном кредитном портфеле за 2019 г. Структура кредитного портфеля ПАО Сбербанк по видам заемщиков представлена в таблице 7. Таблица 7 – Состав и структура чистой ссудной задолженности по видам заемщиков ПАО Сбербанк за период 2019-2021 гг.

Данные таблицы 7 показывают, что объем кредитного портфеля за 2019 – 2021 года значительный прирост за счет кредитования как физических, так и юридических лиц. В 2020 году объем кредитного портфеля имеет наибольший прирост по сравнению с предыдущим годом. В 2021 году прирост сохранился. Более наглядно состав и структуру ссудной задолженности можно увидеть на рисунке 14. Большая часть ссудной задолженности составляют физические лица.  Рисунок 14 – Удельный вес по видам заемщиков ПАО Сбербанк В 2021 году ПАО Сбербанк также активно развивал карточный бизнес и сумел обеспечить дальнейший отрыв от своих конкурентов. Банк предлагает широкий продуктовый ряд, ориентированный на все категории клиентов, развитую инфраструктуру приема карт на территории страны и конкурентные тарифы. ПАО Сбербанк стремится сделать обслуживание своих клиентов более удобным, современным и технологичным, поэтому с каждым годом все более совершенствует возможности дистанционного управления счетами клиентов. В банке создана система удаленных каналов обслуживания, в которую входят: Онлайн-банкинг «Сбербанк Онлайн» (более 25 млн. активных пользователей); Мобильные приложения «Сбербанк Онлайн» для смартфонов (более 1 млн. активных пользователей); SMS-сервис «Мобильный банк» (более25 млн. активных пользователей); Одна из крупнейших в мире сетей банкоматов и терминалов самообслуживания (более 90 тыс. устройств). Рассмотрим основные кредитные программы, действующие в ПАО Сбербанк. Таблица 8 – Виды потребительских кредитов, выдаваемых в ПАО Сбербанк физическим лицам

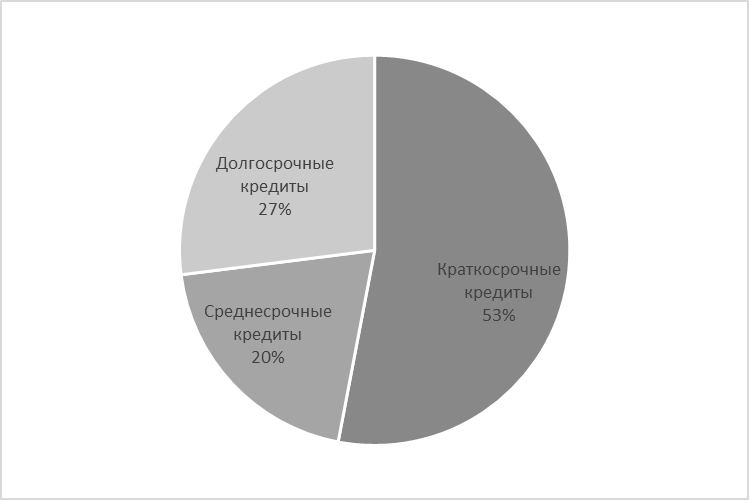

Данные таблицы показывают, что для физических лиц в ПАО Сбербанк предоставляется базовые и специальные программы потребительского кредитования. Кредиты физическим лицам включают в себя и такую большую категорию, как жилищные кредиты, или ипотечные кредиты. Сюда также относятся базовые и специальные программы (рисунок 15).  Рисунок 15 – Структура кредитного портфеля ПАО Сбербанк по срочности кредитования Кредиты физическим лицам включают в себя и такую большую категорию, как жилищные кредиты, или ипотечные кредиты. Сюда также относятся базовые и специальные программы. Таблица 9 – Жилищные кредиты, действующие в ПАО Сбербанк для физических лиц

Ипотечные кредиты из базовой программы предоставляются под процентную ставку от 1,7 до 13,9 % годовых. Первоначальный взнос по ипотечным кредитам Сбербанка физическим лицам составляет от 15 до 30% стоимости жилья. Срок предоставления – до 30 лет. Сбербанк, пользуясь положением лидера рынка, может понижать или повышать ставки по потребительским кредитам и депозитам для физических лиц. Думается, корректировать ставки по кредитам с высокой вероятностью придется и другим игрокам, пересмотр ставок по депозитам – менее очевидный для конкурентов Сбербанка сценарий, избыток ликвидности испытывают далеко не все из них. Сектор кредитования физических лиц так же занимается выдачей кредитных карт. Использование этой услугой очень удобно в связи с клиентоориентированностью. Кредитные карты являются одним из наиболее удобных и выходных продуктов. Отличительной особенностью данного сегмента предоставляемых услуг является наличие большого количества самых разных тарифных планов. Клиент может самостоятельно подобрать что-либо. Процесс оформления данного типа услуг бывает 2 видов: через интернет, заполнив специальную форму и предоставив информацию о своих доходах; обратившись сразу в офис. В отличие от большого количества самых различных других учреждений, требования в Сбербанке к заемщику достаточно суровы. Причем обязательно требуется выполнение всех – для получения большей части кредиток. Наиболее существенными требованиями являются: возраст от 21 года до 65 лет; наличие постоянного источника дохода; наличие рабочего стажа на последнем месте работы не менее 6 месяцев; положительная кредитная история (справка 2НДФЛ, справка по форме банка). В этом пункте была рассмотрена структура кредитного портфеля Сбербанка и динамика выдаваемых кредитов физическим лицам, для получения которых они должны пройти основные этапы кредитования. Основные отличительные черты потребительского кредита: договорный режим отношений между кредитором и заемщиком обеспечивается посредством заключения между ними особого соглашения -кредитного договора; платность потребительского кредита обеспечивается установлением и последующим взиманием с заемщика процентной ставки по кредиту; срочность потребительского кредита обеспечивается установлением и последующим соблюдением заемщиком срока пользования кредитом (срока погашения кредиторской задолженности); целевое использование потребительского кредита обеспечивается систематическим контролем кредитора за операциями, совершаемыми заемщиками с кредитными средствами. Таким образом, благодаря эффективности, проводимой банком финансовой политики и правильно выработанной стратегии поведения на рынке банковских услуг, ПАО Сбербанк стал универсальным коммерческим банком, имеющим широкую сеть клиентуры, предлагающим достаточно большой выбор банковских услуг и отвечающим по своим обязательствам. Рассмотрим кредитный процесс, осуществляемый в ПАО Сбербанк. Как мы видим кредитование в ПАО Сбербанк является главным источником дохода и стабильного развития для банков. Поэтому роль отдела кредитования очевидна. Однако эффективный механизм работы данного подразделения возможен лишь при обеспечении качественной организации работы. Главные функции кредитного отдела ПАО Сбербанк: 1 Оформление заявок от клиентов на получение кредита. На этапе оформления и последующей подачи заявления на кредитования первыми начинают свою работу кредитные консультанты. Чаще всего они встречают потенциальных клиентов в операционном зале, однако могут находиться непосредственно в отделе. Данные сотрудники банка помогают заемщикам определиться с программой кредитования, подобрать наиболее оптимальный вариант, правильно заполнить документы. Их цель – сделать процесс подачи заявления быстрым и максимально комфортным для обеих сторон. Затем приступает к работе кредитный инспектор. Он проверяет предоставленный пакет документов, рассчитывает срок и сумму ссуды, определяет необходимость внесения залогового обеспечения и удостоверяется в наличии документов, которые подтверждают данное обеспечение. Также инспектор отвечает за определение платежеспособности клиента, основываясь на предоставленную ему информацию. С согласия заемщика инспектор делает запрос в БКИ для установления его благонадежности. 2 Рассмотрение заявок потенциальных заемщиков, принятие решения по каждому заявлению. Итак, следующий этап, за который отвечает кредитный отдел ПАО Сбербанк, кредитного дела клиента, которое затем направляется в службу безопасности, где все данные и документы от заемщика проходят тщательную проверку на соответствие действительности и подлинность. Также проверяется криминальное прошлое клиента или/и его родственников. Все собранные данные остаются в деле и возвращаются к кредитному инспектору. После полного оформления досье клиента идет на проверку к начальнику кредитного отдела, затем – к секретарю кредитного комитета для включения в реестр дел на рассмотрение. Кредитный комитет ПАО Сбербанк включает представителей и других отделов: юридического, экономического, безопасности, бухучета и управляющий отделения. В филиале отделения, где есть подразделение банка – кредитный отдел, но отсутствуют представители соответствующих служб, устанавливается иной (свой) порядок принятия решения, однако кредитное дело все равно предварительно проходит все установленные инстанции. 3 Подписание кредитного соглашения и выдача его клиенту. После принятия кредитным комитетом банка положительного решения по ссуде, инспектор извещает об этом клиента, назначает ему дату выдачи займа и приступает к подготовке необходимых для этого документов. Формы всех договоров должны быть согласованы с юристами банка и подписаны руководством. Подписание соглашения происходит в день выдачи ссуды. Обязательно личное присутствие поручителей и заемщика. После ознакомления с договором, заключения и раздачи всех его экземпляров заемщик может получить долгожданный кредит в кассе банка. Следует отметить, что работа кредитного инспектора на данном этапе не заканчивается. Далее он передает сведения о заемщике в БКИ, а затем следит за своевременностью погашения займа клиентом вплоть до окончания периода действия соглашения. В крупных отделениях данные функции возлагаются на сотрудников отдела сопровождения кредитных соглашений. Кредитный отдел ПАО «Сбербанк» отличается повышенной ответственностью своей работы, требовательностью к заемщикам, внимательностью ко всем деталям. При этом, сотрудники кредитного отдела ПАО Сбербанк стараются сделать так, чтобы клиенты не замечали всех их усилий, и чтобы процесс получения кредита для них был сопряжен лишь с положительными эмоциями. На рисунке 16 представлена последовательность элементов механизма кредитования, которая проявляется в следующих этапах:  Рисунок 16 – Схема организации кредитования в ПАО Сбербанк 1 Клиент – потенциальный заемщик, который обращается в банк с целью получения кредита. 2 Банк (в лице кредитного инспектора либо другого сотрудника, имеющего полномочия в данном вопросе) проводит предварительные переговоры. Предварительные переговоры включают сбор информации о заемщике, выяснение условий, на которых бы он хотел кредитоваться, заполняется заявка в случае положительных переговоров; 3 Если в ходе предварительных переговоров кредитный инспектор выявил моменты, которые препятствуют кредитованию, либо клиент не согласен с предварительными условиями, банк отказывает в заявке. 4 Оценка кредитоспособности возможна при положительных предварительных переговорах. На данном этапе оценивается финансовое положение заемщика, его бизнес и другие показатели. 5 Отказ от кредитования в случае несоответствия показателей заемщика нормативам банка. 6 Если результаты анализа деятельности заемщика положительные, кредитный инспектор предлагает ему тот вид кредитной услуги, который является наиболее предпочтительным как для банка с учетом текущих приоритетов кредитной политики, так и для потребностей заемщика. 7 Заемщик не согласен с условиями кредитования – банк отказывает в кредите. 8 Заемщик согласен с условиями – переход к процедуре выдачи ссуды. 9 Перечисление суммы кредита на расчетный счет заемщика. 10 Использование кредита. 11 Возвращение кредита. В ПАО Сбербанк для оценки кредитоспособности заемщика используется кредитный скоринг. Общее число баллов, которое может собрать клиент – 50, что означает максимальную кредитоспособность пайщика и минимальный уровень риска. Самое маленькое число баллов – 2, означающее неудовлетворительный уровень риска. В данной модели выделено четыре группы риска. Самое высокое качество займа, 44-50 баллов, обладает наименьшим уровнем риска. При количестве баллов менее 25, пайщик обладает наивысшим уровнем риска и высокой степенью невозврата займа. Классификационная модель кредитного скоринга представим в таблице 10. Таблица 10 – Классификационная модель кредитного скоринга ПАО Сбербанк

ПАО Сбербанк использует классификационную скоринговую модель, анализируя такие характеристики заёмщика, как возраст, доход, семейное положение, историю платежей, разделяя потенциальных заёмщиков на 4 уровня риска. Как следует из модели кредитного скоринга ПАО Сбербанк, семейное положение – достаточно сильный показатель кредитного риска. Мы можем предположить, что женатые претенденты менее опасны и более кредитоспособны, потому что они несут ответственность за членов своих семей. Другой фактор, который делает женатых претендентов более кредитоспособными – общий доход. Уровень образования, как показывает модель кредитного скоринга, является существенным фактором оценки кредитоспособности заёмщика. Претенденты с высшим образованием, как правило, редко выходят на просрочки платежи и погашают заем вовремя. Они обладают лучшей финансовой грамотностью, кроме того, дипломированным специалистам легче найти работу в случае сокращения на текущей. Считается, что должники с высшим образования не выполняют взятых на себя обязательств меньше, по сравнению с заёмщиками со средним образованием. Практика показывает, что чем старше человек, тем меньшей кредитоспособностью он обладает, потому что у молодых претендентов меньше обязанностей и меньше иждивенцев по сравнению с претендентами более старшего возраста. Следовательно, молодые возрастные группы более кредитоспособны при сравнении со старшим поколением. Срок займа также является существенным фактором и показывает значительные результаты, поскольку краткосрочные кредиты менее опасны, нежели долгосрочные. Занятость – также не менее важный фактор оценки уровня кредитного риска. Он помогает узнать, каким доходом располагает потенциальный заёмщик и способен ли он осуществлять ежемесячные платежи по займу. Как правило, безработные не обладают стабильным уровнем дохода и не располагают достаточными финансовыми ресурсами в погашении займа. Не стоит обделять вниманием такой немаловажный фактор, как кредитная история. Благодаря кредитной историей вы можете оценить предыдущий опыт пайщика во взаимодействии с финансовыми учреждениями, посмотреть количество и частоту просрочек, его возможности в погашении обязательств. Конечно, кредитный скоринг ПАО Сбербанк не может целиком и полностью заменить кредитного инспектора, потому что принятие решение о выдаче займа лежит на работнике КПК и техника, используемая в кредитном скоринге лишь помогает кредитному инспектору принять правильное решение. По сути, кредитный скоринг содержит в себе элементы, которые нельзя игнорировать при принятии решения. По результатам данной оценки кредитор, принимает решение по кредитной заявке. Проведённый анализ позволяет сделать вывод, к какой категории качества относится заёмщик. Согласно внутренним правилам организации кредитования в ПАО Сбербанк определяют стандартные условия и порядок предоставления ПАО Сбербанк заемщикам кредитов, обеспеченных залогом недвижимого имущества (ипотекой), и регулируют отношения, возникающие в связи с этим между сторонами. Заключением Договора кредита Заемщик присоединяется к условиям Правил в целом в соответствии со статьей 428 Гражданского кодекса Российской Федерации. Права и обязанности Сторон по Договору кредита возникают с даты его заключения. Порядок выдачи Кредита и начисления Процентов. ПАО Сбербанк предоставляет Кредит в российских рублях или иностранной валюте в сумме и на срок, указанные в Индивидуальных условиях Договора кредита. В зависимости от условий Договора кредита Кредит предоставляется единовременно либо отдельными суммами (траншами), в пределах Лимита кредитной линии. По желанию Заемщика ПАО «Сбербанк» может выдать ему Кредит любым из способов, предусмотренных действующим законодательством России (наличными денежными средствами или перечислением суммы Кредита на Счет Заемщика). В зависимости от способа выдачи Кредита датой его выдачи является дата выдачи денежных средств Заемщику через кассу Банка либо дата зачисления денежных средств на Счет Заемщика. При предоставлении Кредита Созаемщикам в зависимости от способа выдачи Кредита датой его выдачи является дата выдачи денежных средств одному из Созаемщиков через кассу Банка либо дата зачисления денежных средств на Счет одного из Созаемщиков. Выдача Кредита в иностранной валюте осуществляется только в безналичном порядке. Кредит предоставляется в сроки, указанные в Плане возврата кредита и уплаты процентов. Платежные документы для выдачи Кредита подготавливаются Банком в дату выдачи Кредита. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||