Учебнометодический комплекс по пм. 01 Документирование хозяйственных операций и ведение бухгалтерского учета имущества организации

Скачать 25.26 Mb. Скачать 25.26 Mb.

|

Тема 2.12 Учет финансовых вложений и ценных бумаг

1. В ПБУ 19/ 02 «Учет финансовых вложений» приведены условия, которые должны быть выполнены для того, чтобы активы предприятия были приняты к бухгалтерскому учету в качестве финансовых вложений. Это три условия: -наличие надлежаще оформленных документов, подтверждающих существование у организации права на финансовые вложения и на получение денежных средств или других активов, вытекающих из этого права; -переход к организации финансовых рисков, связанных с финансовыми вложениями, в частности изменение цены, то есть вероятность потерь из-за того, что упадет цена на финансовые вложения, неплатежеспособность должника, ликвидность, то есть вероятность того, что не удастся продать финансовые вложения или будет получен убыток от их реализации; -способность приносить организации экономические выгоды (доход) в будущем. Доход может быть получен в виде процентов, дивидендов, дисконта, то есть разницы между ценой продажи или погашения финансовых вложений и их покупной стоимостью. При отсутствии хотя бы одного из этих условий активы не могут быть приняты к учету в качестве финансовых вложений. В ПБУ 19/02 перечислены активы, которые могут быть отнесены к финансовым вложениям: -государственные и муниципальные ценные бумаги; -ценные бумаги других организаций, в том числе долговые ценные бумаги, в которых дата и стоимость погашения определены (векселя, облигации); вклады в уставные ( складочные) капиталы других организаций ( в том числе дочерних и зависимых); -предоставленные другим организациям займы; -депозитные вклады в кредитных организациях; -дебиторская задолженность, приобретенная на основании уступки права требования; Следует отметить, что депозитные вклады учитываются на счете 55 «Прочие счета в банках», а дебиторская задолженность, приобретенная на основании уступки права требования - на счете 76 «Расчеты с дебиторами и кредиторами», в то время как финансовые вложения учитываются на счете 58 «Финансовые вложения». Кроме того, в бухгалтерской отчетности должна быть представлена информация о подразделении финансовых вложений на долгосрочные и краткосрочные. Временную границу предприятия устанавливают самостоятельно в своей учетной политике. Обычно к долгосрочным относятся активы со сроком использования 12 месяцев и выше. Финансовые вложения принимаются к бухгалтерскому учету по первоначальной стоимости. Она формируется в зависимости от того, каким способом получены финансовые вложения, которые могут быть: -приобретены за плату; -внесены в счет вклада в уставный капитал; -получены в счет вклада товарища - по договору простого товарищества; -получены безвозмездно; -приобретены по договорам, предусматривающим плату неденежными средствами. Рассмотрим, как формируется первоначальная стоимость финансовых вложений в каждом конкретном случае. ..............приобретенных за плату Первоначальная стоимость финансовых вложений, приобретенных за плату, признается в сумме фактических затрат организации на их приобретение, за исключением НДС. К фактическим затратам на приобретение финансовых вложений относятся: -суммы, уплачиваемые в соответствии с договором продавцу; -суммы, уплачиваемые за консультационные и информационные услуги, связанные с приобретением актива; -вознаграждения, уплачиваемые посреднику, через которого приобретены активы в качестве финансовых вложений; -иные затраты, непосредственно связанные с приобретением финансовых вложений. Целесообразно формировать первоначальную стоимость финансовых вложений одинаково и в бухгалтерском и в налоговом учете. Но, если дополнительные затраты предприятия, связанные с приобретением ценных бумаг, несущественны по сравнению с суммой, уплачиваемых за них продавцу, можно эти затраты не включать в первоначальную стоимость финансовых вложений, а учитывать как прочие доходы. Пример 1. Фирма «Агата» заключила договор с брокером на приобретение облигаций компании «Лурпром». За оказанные услуги брокер взыскал комиссию в размере 1% от стоимости ценных бумаг. В результате организацией приобретены 10 облигаций по 10 000 рублей каждая, на сумму 100 000 руб. Вознаграждение брокеру составило 1000 рублей + 18% НДС. Денежные средства перечислены брокеру 20 мая, а сертификат получен 25 мая. 20 мая

25 мая

Предположим, что в учетной политике организации уровень существенности установлен в размере 5%. То есть в данном случае сумма, уплаченная брокеру, является несущественной. В учете будут сделаны следующие записи:

25 мая

Что касается информационных и консультационных услуг, то если организация, оплатив и получив эти услуги, не приняла решения о приобретении ценных бумаг, то эти расходы включаются в состав операционных расходов того отчетного периода, когда было принято решение не приобретать ценные бумаг. При этом для целей налогообложения эти расходы учитывать не следует. Пример 2. Фирма «Агата» 1 апреля заключила договор с консалтинговой фирмой на предоставление информации об акционерном обществе «А», облигации которого собиралась приобрести, заплатив за услуги 23 600 рублей, включая 3 600 рублей НДС. Информация получена 25 апреля, а 5 мая принято решение не покупать облигации. 1 апреля

25 апреля

5 мая

Счет 58 «Финансовые вложения» в данном случае использовать нельзя, так как финансовые вложения не были приобретены. ………. полученных в виде вклада в уставный капитал Первоначальная стоимость финансовых вложений, полученных от учредителей в счет вклада в уставный капитал определяется исходя из согласованной стоимости, но эта стоимость не должна быть ниже той, которую определили независимые эксперты. Пример 3. Создается акционерная компания. Одним из учредителей является ООО «Сигма». «Сигма» делает вклад в уставный капитал АО облигациями другого предприятия. Номинальная стоимость облигаций – 100 000 рублей, «Сигма» приобрела их за 90 000 рублей, а эксперты оценили их на сумму 80 000 руб. В бухгалтерском учете АО будут сделаны следующие записи:

Следует отметить, что в налоговом учете данные облигации должны быть учтены по стоимости, по которой были учтены в налоговом учете передающей стороны. Поэтому передающая сторона должна в обязательном порядке представить такую информацию ………. полученных безвозмездно В ПБУ 19/02 установлен порядок оценки ценных бумаг, поступающих безвозмездно. Они должны оцениваться по текущей стоимости на дату поступления. Под текущей стоимостью понимается их цена, рассчитанная в установленном порядке организатором торговли на рынке ценных бумаг. Пример 4. 27 мая организация получила безвозмездно 100 акций компании «Веста». Номинальная стоимость одной акции 1000 рублей. По итогам торгов на фондовой бирже 27 мая курс этих акций составил 850 рублей. В учете будет сделана запись:

В налоговом учете финансовые вложения, полученные безвозмездно также оцениваются по рыночной стоимости Финансовые вложения, по которым сложно определить текущую рыночную стоимость на конец отчетного года, должны быть отражены в учете и отчетности по рыночной стоимости. Поэтому в конце отчетного года организация должна произвести переоценку этих финансовых вложений, то есть скорректировать их оценку по отношению к оценке на предшествующую отчетную дату. Переоценка производится на основании данных о рыночной стоимости организатора торговли на рынке ценных бумаг. Разница между оценкой финансовых вложений на предыдущую отчетную дату и текущей рыночной стоимостью включается в состав операционных доходов или расходов проводкой: 1. Дт 58 «Финансовые вложения» Кт 91/1 «Прочие доходы» - на сумму увеличения стоимости финансовых вложений; 2. Дт 91/»Прочие расходы» Кт 58 «Финансовые вложения» - на сумму уменьшения стоимости финансовых вложений. Такую корректировку можно проводить ежемесячно или ежеквартально. Выбранную организацией периодичность переоценки следует закрепить в учетной политике. Пример 5. Фирма «Агата» приобрела 1000 облигаций по цене 800 рублей за штуку. Облигации обращаются на организованном рынке ценных бумаг. Согласно учетной политике переоценка финансовых вложений производится ежеквартально. На конец первого квартала рыночная цена одной облигации составила 798 рублей за штуку 1 марта

По состоянию на 31 марта текущая рыночная стоимость облигаций составила 798 x 1000шт = 798 000 рублей. Разница составит: 800 000 — 798 000 = 2000 рублей. 31 марта

В налоговом учете учитываются по цене приобретения и переоценке не подлежат. По долговым ценным бумагам, по которым текущая рыночная стоимость не определяется, организация может разницу между первоначальной и номинальной стоимостью относить на финансовые результаты, включая в состав операционных расходов. Пример 6. 1 марта фирма «Агата» приобрела облигации АО «Вита» за 11 000 рублей при номинальной стоимости 10 000 рублей. Срок обращения облигаций - 1 год. Процентная ставка - 25% годовых. Доход выплачивается один раз в квартал, то есть 4 раза в год. Датой выплаты является последний день месяца. Согласно учетной политике разница между покупной и номинальной стоимостью облигаций равномерно в течение срока обращения относится на финансовые результаты. Превышение покупной стоимости над номинальной составило 11 000 – 10000 = 1000 рублей Разница в стоимости, приходящаяся на каждую выплату дохода составляет 250 рублей ( 1000 / 4 раза). Первая выплата дохода производится 31 мая в сумме: {( 10 000 руб x 25% ) : ( 365 дней x 100%)} х 91день = 623 рубля. 1 марта

31 мая

Пример 7. 1 марта фирма «Агата» приобрела облигации ОАО «Вита» за 8 000 рублей при номинальной стоимости 10 000 рублей. Срок обращения облигаций - 1 год. Процентная ставка – 25% годовых. Доход выплачивается один раз в квартал, то есть 4 раза в год. Датой выплаты является последний день месяца. Согласно учетной политике разница между покупной и номинальной стоимостью облигаций равномерно в течение срока обращения относится на финансовые результаты. Превышение номинальной стоимости над покупной составляет 10 000 - 8000 = 2000 рублей. Разница, приходящаяся на каждую выплату дохода - 500 рублей (2 000 / 4 раза). Первая выплата дохода производится 31 мая в сумме 623 рубля. 1 марта

31 мая

Суммы, доначисляемые в бухгалтерском учете при пресыщении номинальной стоимости над покупной по долговым ценным бумагам, представляют собой сумму дохода, выраженную в виде дисконта. Обесценением финансовых вложений признается устойчивое существенное снижение их стоимости ниже величины экономических выгод, которые организация рассчитывает получить от данных финансовых вложений в обычных условиях ее деятельности. В этом случае на основе расчета, произведенного организацией, определяется расчетная стоимость финансовых вложений, равная разнице между их стоимостью, по которой они отражены в учете, и суммой такого снижения. При этом критерием устойчивого снижения стоимости финансовых вложений является одновременное наличие следующих условий: -на отчетную дату и на предыдущую отчетную дату учетная стоимость существенно выше их расчетной стоимости; -в течение отчетного года расчетная стоимость существенно изменялась исключительно в сторону уменьшения; -на отчетную дату отсутствуют свидетельства того, что в будущем возможно существенное повышение расчетной стоимости данных финансовых вложений. Обесценение финансовых вложений может произойти по следующим причинам: -появились признаки банкротства у предприятия – эмитента ценных бумаг, имеющихся у организации, либо она уже объявлена банкротом; -на рынке бумаг большинство сделок по данным ценным бумагам производится по цене ниже той, по которой они учтены в организации; -отсутствуют или существенно снизились поступления от финансовых вложений в виде процентов или дивидендов и высока вероятность того, что в будущем эти поступления еще более снизятся. Если по каким - либо финансовым вложениям возникла названная ситуация, следует по состоянию на 31 декабря провести проверку на обесценение финансовых вложений. Если проверка подтверждает устойчивое существенное снижение стоимости ценных бумаг, организация должна образоватьрезервпод обесценение финансовых вложений. Данный резерв: -образуется на величину разницы между стоимостью, отраженной в бухгалтерском учете, и расчетной стоимостью таких финансовых вложений; -включается в состав операционных расходов. В бухгалтерском учете финансовые вложения, по которым создан резерв, по-прежнему отражаются по первоначальной стоимости. Сумма резерва отражается на счете 59 «Резерв под обесценение финансовых вложений». Пример 8. Фирма «Агата» в июле 2014 года приобрела 1000 обыкновенных акций ОАО «Бета» по цене 100 рублей за штуку. По итогам, предшествующего году приобретения акций, ОАО «Бета» выплатило акционерам дивиденды в размере 15% к номинальной стоимости акций. По результатам деятельности за 2014 год выплачены дивиденды - 7,5% на акцию. В соответствии с учетной политикой резерв под обесценение финансовых вложений создается ежеквартально. Поскольку доход по акциям оказался ниже ожидаемого, фирма «Агата» провела проверку наличия устойчивого существенного снижения стоимости акций. Выявлена закономерность того, что доходность по акциям не повысится. Определена расчетная стоимость акций, исходя из того, что величина экономической выгоды, которую рассчитывало получить предприятие, снизилась наполовину. Она составляет 50 000 рублей (1000штук x 100рублей x 50%) На величину разницы между учетной и расчетной стоимостью создан резерв под обесценение финансовых вложений:

Выбытие финансовых вложений происходит в результате погашения, продажи, безвозмездной передачи, передачи в счет вклада в уставный капитал другого предприятия. При выбытии финансовых вложений , по которым определяется текущая рыночная стоимость, на дату выбытия она принимается на уровне, установленной при последней переоценке. Пример 9. 15 мая реализованы 600 облигаций по цене 800 рублей каждая. По состоянию на 31 марта эти облигации были оценены по текущей стоимости 798 рублей за штуку, по которой они числятся на счете 58 «Финансовые вложения» на дату реализации. 1.Дт 62 «Расчеты с покупателями и заказчиками» Кт 91/1 «Прочие доходы» - 480 000 рублей ( 600 штук х 800 рублей) – отражен доход от реализации облигаций;

Финансовые вложения, по которым текущая рыночная стоимость не определяется, при выбытии оцениваются одним из следующих способов: -по первоначальной стоимости каждой единицы финансовых вложений; -по средней первоначальной стоимости; -по первоначальной стоимости первых по времени приобретения финансовых вложений (способ ФИФО). В налоговом учете может применяться метод ЛИФО. Пример 10. Фирма «Агата» имела на балансе по состоянию на 1 мая 1200 акций ОАО «Альфа» на сумму 120 000 рублей. В течение месяца она приобрела такие же акции ОАО «Альфа»: -5 мая - 600 штук по 109,99 рублей; -12 мая - 200 штук по 119,99 рублей; -26 мая - 800 штук по 130 рублей. В то же время она продала 5 мая 800 акций и 26 мая 1 100 акций. Согласно учетной политике акции оцениваются при выбытии по средней первоначальной стоимости.

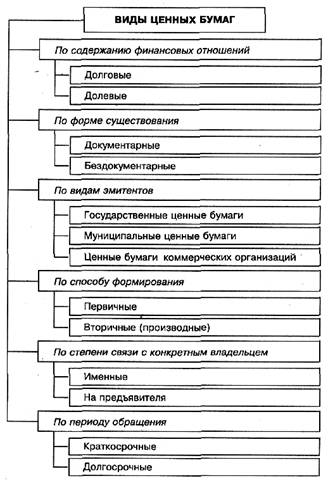

Средняя первоначальная стоимость одной ценной бумаги за май составит: ( 120 000 + 65 994 + 23 998 + 104 000 ) / 2 800 = 112, 14 ( рублей). Тогда общая стоимость реализованных ценных бумаг будет равна: 1900 шт. х 112,14 рублей = 213066 рублей. Стоимость остатка ценных бумаг на конец месяца: 313992 – 213066 = 100926 (рублей). Стоимость одной ценной бумаги на конец месяца 100 926 / 6 900 штук = 112,14 рублей. Средняя стоимость определяется только в конце месяца после подсчета месячных оборотов. Можно применять этот способ после каждого случая выбытия ценных бумаг внутри месяца. Аналитический учет финансовых вложений ведется таким образом, чтобы обеспечить информацией: -по единицам бухгалтерского учета финансовых вложений; она выбирается организацией самостоятельно и должна обеспечить формирование полной и достоверной информации об этих вложениях, а также надлежащий контроль за их наличием и движением. -по организациям, в которые осуществлялись эти вложения; -по государственным ценным бумагам и ценным бумагам других организаций минимальный объем информации включает: наименование эмитента, название ценной бумаги, номер, серия, дата покупки, номинальную стоимость, расходы, связанные с приобретением, общее количество, место хранения, дата выбытия и др. Синтетический учет финансовых вложений ведется: -по дебету счета 58 «Финансовые вложения» - в разных журналах - ордерах (№№ 2, 6, 8, ведомости 7); -по кредиту счета 58 «Финансовые вложения» - в журнале - ордере № 8. Направленность финансовых инвестиций предпринимательских фирм в современных условиях хозяйствования в основном ориентируется на фондовые инструменты, т.е. ценные бумаги. Инвестиции в ценные бумаги составляют в среднем 80% общего объема финансовых инвестиций фирм. Это определяет необходимость более подробной характеристики ценных бумаг. Ценная бумага - финансовый документ, удостоверяющий имущественное право или отношение займа владельца документа лицу, выпустившему такой документ (эмитенту). Иными словами, ценная бумага — это особая форма существования капитала наряду с его существованием в денежной, производительной и товарной формах. Суть ее состоит в том, что у владельца капитала сам капитал отсутствует, но имеются права на него, зафиксированные в форме ценной бумаги. Ценная бумага выполняет ряд общественно значимых функций: -перераспределяет денежные средства (капиталы) между отраслями и сферами экономики, территориями и странами; -предоставляет определенные дополнительные права ее владельцам, помимо права на капитал, например, право на участие в управлении, право на первоочередное получение соответствующей информации и т.п.; -обеспечивает получение дохода на капитал и (или) сохранение и возврат самого капитала.Ценные бумаги классифицируются по многим признакам, на рисунке 2 приведена классификация ценных бумаг в зависимости от присущих им инвестиционных качеств.  Рисунок 2 – Классификация ценных бумаг по различным признакам По содержанию финансовых отношений различают долевые ценные бумаги (акции), выражающие отношения имущественного права, и долговые ценные бумаги (облигации), выражающие отношения займа. По форме существования ценные бумаги могут быть в документарной форме, т.е. иметь бумажную форму, и в бездокументарной форме, т.е. существовать в виде бухгалтерских записей. По видам эмитентов выделяют государственные ценные бумаги; ценные бумаги субъектов РФ; ценные бумаги хозяйствующих субъектов. Данная классификация интересна с точки зрения риска, который несут в себе ценные бумаги различных эмитентов. Государственные ценные бумаги представлены в основном долговыми обязательствами и имеют наименьший уровень инвестиционного риска, однако и уровень инвестиционного дохода по ним, как правило, наиболее низкий. Кроме этого, следует отметить, что путем изменения учетной ставки Центрального банка государство имеет возможность влиять на реальный уровень инвестиционного дохода по эмитированным ценным бумагам в периоды резких колебаний конъюнктуры финансового рынка. Уровень инвестиционных качеств ценных бумаг субъектов РФ в значительной степени определяется уровнем инвестиционной привлекательности соответствующих регионов, уровень риска по таким бумагам обычно также невысок, невысок и уровень дохода. Ценные бумаги коммерческих организаций являются достаточно рискованными, но при этом уровень доходности по ним обычно выше указанных ранее ценных бумаг. Поэтому в мировой практике инвестиционные качества этих ценных бумаг считаются достаточно высокими, однако в российских экономических условиях в связи с низкой эффективностью хозяйственной деятельности большинства организаций ценные бумаги этих организаций обладают низкими инвестиционными качествами. По способу формирования различают первичные (акция, облигация, вексель) и вторичные или производные ценные бумаги (варранты, опционы, финансовые фьючерсы). По степени связи с конкретным владельцем выделяют именные ценные бумаги и ценные бумаги на предъявителя. В связи со сложной процедурой оформления именных ценных бумаг и существованием контроля со стороны эмитента за их обращением эти ценные бумаги обладают низкой ликвидностью и, как правило, вызывают незначительный интерес со стороны инвесторов. По периоду обращения ценные бумаги делятся на краткосрочные и долгосрочные. Период обращения краткосрочных ценных бумаг определяет достаточно высокий уровень их ликвидности, для этого вида бумаг характерен относительно низкий уровень инвестиционного риска и незначительный уровень доходности. Для долгосрочных ценных бумаг, наоборот, характерен высокий уровень риска, но и значительный уровень инвестиционного дохода. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||