Инвестиции - Колтынюк Б.А.. Удк 336 ббк 65. 26 К 61

Скачать 24.66 Mb. Скачать 24.66 Mb.

|

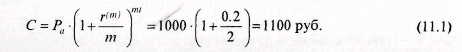

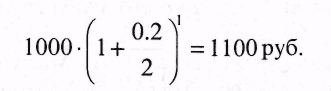

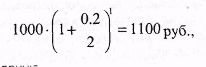

Глава 11. Форвардные и фьючерсные контрактыКак уже отмечалось ранее, по виду торгуемых на рынке финансовых инструментов их можно разделить на форвардный, фьючерсный, индексный, опционный рынки крынок свопов. В свою очередь форвардный рынок можно рассматривать как рынок форвардных контрактов, основной целью которых является поставка базисных активов и страхование (хеджирование) позиции участников. Форвардный рынок — это внебиржевой рынок сделок, обязательных для исполнения, т.е. осуществления реальной продажи или покупки соответствующего актива, в качестве которого могут выступать акции, валюта, товары. Причем в отличие от других финансовых инструментов и форвардных рынков особое место занимает валютный форвардный рынок, который представлен крупными банками и инвестиционными компаниями, ведущими с помощью электронных средств торговлю практически круглосуточно. Фьючерсный рынок — это форвардный рынок, обладающий дополнительными свойствами, к примеру, предусматривающий заключение только стандартных контрактов, только на бирже и в соответствии с ее требованиями, внесением залога (маржи). Фьючерсный рынок в отличие от форвардного характерен незначительной долей действительных поставок. Индексный рынок — это фьючерсный рынок, на котором осуществляется заключение контрактов на фондовые индексы. Валютный рынок — это оптовый рынок, на котором в основном оперируют банки. Соглашения об условиях обмена и действительный обмен валют происходят в одно и то же время. Существуют также рынки, на которых стороны договариваются о будущих поставках. Котировки обменных курсов иностранных валют ежедневно печатаются в финансовой прессе. На данном рынке отсутствует ежедневный клиринг. Контракты нестандартны и соответственно не существует организованного вторичного рынка. В то же время имеет место рынок стандартных фьючерсных контрактов на валюту, где присутствует клиринг, с помощью которого участвующие стороны могут закрывать свои позиции обратными сделками. Поэтому небольшое число контрактов оканчивается реальной поставкой иностранной валюты. Рынок свопов — это рынок, где совершаются сделки по обмену портфелями форвардных контрактов или сделки об обмене платежами в будущем. В качестве предмета обмена могут выступать процентные ставки на обязательства, валюта, активы (облигации) товары и др. Всех участвующих в сделках можно разделить на три группы: спекулянтов, арбитражеров и хеджеров. Каждый из них выполняет определенные функции, способствующие работе срочного рынка. Спекулянт (speculator), к примеру, — это лицо, стремящееся получить прибыль за счет разницы в курсах финансовых инструментов. Используя экономико-математические и статистические методы прогнозирования и оценки спроса и предложения, они могут «зарабатывать» деньги в течение торгового дня или нескольких дней, недель, месяцев. При этом спекулянты могут играть как на понижение цены («медведи»), так и на повышение цены («быки») контракта или опциона. Некоторой разновидностью спекулянтов являются арбитражеры, которые извлекают прибыль за счет одновременной покупки и продажи одинаковых или сходных активов на разных рынках при благоприятной для них разнице цен. Арбитражные сделки характерны тем, что получаемая прибыль вкладчика не сопровождается особым риском и отвлечением из оборота на большой срок инвестиций. Хеджирование, или страхование — это биржевое страхование ценовых потерь на физическом (наличном, реальном) рынке по отношению к фьючерсному или опционному рынку. Цель хеджирования заключается в переносе риска изменения цены с одного лица — хеджера на другое — спекулянта. В качестве хеджеров могут выступать два участника, один из которых страхуется от риска повышения, а другой — от риска понижения цены. Надо особо подчеркнуть, что все типы стратегий биржевой торговли направлены на получение прибыли не за счет производства и реализации продукции, пользующейся спросом, а за счет разницы в ценах активов. В этом смысле всех участников биржевой торговли можно отнести к спекулянтам, целью которых является купить дешевле, а продать дороже. 11.1. Форвардные сделкиДля заключения форвардной сделки, как правило, используется нестандартный контракт, предметом которого является соглашение между двумя сторонами о будущей поставке. Все условия сделки оговариваются сторонами в момент заключения договора. Исполнение контракта происходит в соответствии с условиями договора в назначенные сроки. Поскольку каждая сторона, стремясь осуществить свою стратегию, определяет удобные для себя условия, трудно и порой невозможно найти третью сторону, интересы которой соответствовали бы первым двум. С этой точки зрения форвардный контракт следует признать узко направленным на удовлетворение потребностей сторон на момент сделки. Лицо, которое обязуется поставить соответствующий актив по контракту, открывает «короткую позицию», т.е. продает форвардный контракт. Лицо, приобретающее актив по контракту, открывает «длинную позицию», т.е. покупает контракт. Форвардный контракт чаще всего заключается для осуществления реальной продажи или покупки соответствующего актива, в том числе и в целях страхования поставщика или покупателя от возможного неблагоприятного изменения цены. Существуют определенные ситуации, когда форвардный контракт не исполняется. Так, к примеру, если поставщик акций к моменту исполнения сделки увидит, что курс СПОТ* значительно возрос по сравнению с указанным в контракте, то у него возникает искушение продать акции третьему лицу. При этом поставщик получит большую прибыль, включая расходы на штрафные санкции. Причем сдерживающими факторами в такой ситуации могут стать лишь желание стороны сохранить имя честного бизнесмена или перспектива развития долгосрочных отношений. * СПОТ (spot): а) вид сделки на наличные товары или финансовые инструменты, предполагающей немедленную оплату; б) цена, по которой продается финансовый инструмент с немедленной или с очень быстрой оплатой. Форвардный контракт может заключаться с целью игры на разнице курсовой стоимости активов, т.е. на спекулятивной основе. В этом случае лицо, предполагающее, что цена финансового инструмента в будущем возрастет, открывает «длинную» позицию. Лицо, рассчитывающее, что цена инструмента в будущем уменьшится, займет «короткую» позицию. Пример. Покупатель контракта полагает, что к 1 июня курс акций АО «Русские самоцветы» на спотовом рынке превысит 1000руб. Поэтому он решает купить контракт. Если же предположения инвестора окажутся верными и курс возрастет до 1400 руб., то, приобретая акции по форвардному контракту за 1000 руб., инвестор сразу же продает их за 1400 руб., получив при этом прибыль в размере 400 руб. за акцию. И наоборот, если расчеты инвестора оказались неверными и курс акций на спотовом рынке упал до 800 руб., то инвестор понесет потери в размере 200 руб. с каждой акции (1000 руб. — 800руб.). При заключении контракта продавец контракта рассчитывал на понижение курса. Если его ожидания действительно оправдались и к 1 июня курс бумаг упал до 800 руб. за акцию, то продавец контракта перед его исполнением приобретет акции по 800 руб. за штуку и продает их покупателю контракта по 1000 руб. за акцию. Выигрыш от сделки для него составит 200 руб. на одну акцию. Как видно из указанного примера, каждая из сторон форвардного контракта придерживается определенного прогноза об изменении курса ценных бумаг. В результате согласования условий контракта назначается цена поставки ценных бумаг, которая остается неизменной в течение всего срока действия форвардного контракта. По истечении некоторого отрезка времени может заключаться новый форвардный контракт, в котором в зависимости от складывающейся ситуации на рынке ценных бумаг может быть зафиксирована новая цена поставки бумаг. В момент заключения форвардного контракта возникает вопрос об его цене. Для ответа на этот вопрос рассмотрим форвардный контракт на безрисковые ценные бумаги, которые позволяют получить инвестору определенную прибыль. Как уже отмечалось ранее (см. главу 7), доходность к погашению — наиболее распространенный способ оценки процентной ставки бумаги или ее доходности. Спот-ставка (spotrall) может быть рассчитана для любой безрисковой ценной бумаги, лежащей в основе форвардного контракта или спот-контракта. Такой контракт после его подписания предполагает его исполнение. Как правило, спот-ставка на определенную безрисковую ценную бумагу на один год известна, поскольку для ее определения можно воспользоваться результатами анализа рыночного курса подобных ценных бумаг. Пример. Инвестор заключил форвардный контракт на поставку через полгода акции АО «Русские самоцветы». В момент заключения контракта цена акции равна 1000 руб., а спот-ставка, непрерывно начисляемая доходность без риска, составляла 20%. В нашем случае инвестор имеет возможность купить акцию в настоящий момент за 1000 руб. или по некоторой цене через полгода. Сточки зрения его финансовых затрат выбор первого варианта расчета за акции или второго должен быть для него равнозначным. В противном случае он может совершить арбитражную операцию и получить прибыль. Таким образом, 1000 руб. в настоящий момент должны представлять собой не что иное, как дисконтированную стоимость будущей цены акции, которую инвестор согласен заплатить через шесть месяцев. Другими словами, инвестор может не покупать акции «Русские самоцветы», а положить эти средства, к примеру, на депозитный счет в банке под ставку без риска и получить требуемую сумму через полгода для приобретения акции. Следовательно, заключая спот-контракт, инвестор установит цену, которая должна быть равна:  где Ра — цена акции; r — ставка доходности без риска; m — число периодов начисления в год, t — число лет. Если на момент поставки спот-цена (форвардная цена) будет отличаться от данной цены, то инвестор совершит арбитражную операцию. При этом возможны два случая:

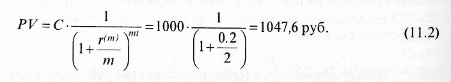

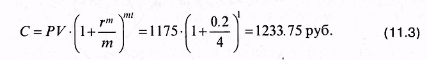

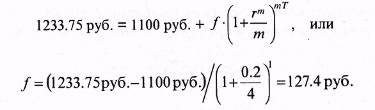

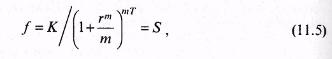

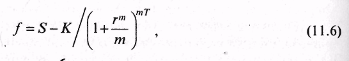

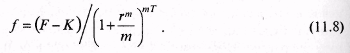

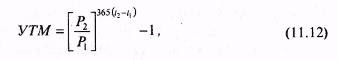

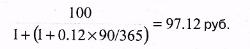

В первом случае, когда форвардная цена занижена, вкладчик может занять акцию у брокера, затем продать ее, а полученные деньги инвестировать под ставку без риска. Одновременно он приобретет форвардный контракт, в соответствии с которым обязуется заплатить через полгода, предположим, 1050руб. Через полгода вкладчик получит сумму денег, равную:  Заплатив из них 1050 руб. за приобретение акции по контракту, он вернет ее брокеру и получит прибыль, равную: Во втором случае, когда форвардная цена завышена и составляет, к примеру, 1175 руб., инвестор продаст форвардный контракт и купит акцию, заняв на полгода средства под процент без риска. Через шесть месяцев вкладчик поставит акцию по контракту и получит 1175 руб. Возвращая взятый кредит в размере  он получит прибыль, равную Аналогично указанному примеру можно определить цену контракта как на больший, так и на меньший срок. Например, предположим, что через три месяца покупатель контракта решил его продать. Цена акции в момент продажи составляла 1175 руб., цена поставки — 1100 руб. Тогда будущая стоимость сегодня эквивалента сумме:  где PV— текущая стоимость (present flow). Таким образом, инвестировав 1047,6 руб. и купив по некоторой цене контракт, инвестор сможет получить через три месяца акцию. Однако это обстоятельство не исключает покупку им акции сегодня по цене 1175 руб. Чтобы исключить арбитражную операцию и сделать инвестора безразличным к возможности выбора первого или второго случая, необходимо установить такую цену форвардного контракта, которая была бы равна: 1047,6 руб. + f= 1175 руб., где f — цена контракта. Тогда f = 1175 руб. — 1047,6 руб. = 127,4 руб. Используя указанные рассуждения, можно определить цену форвардного контракта (нового контракта), заключаемого в момент продажи первого контракта со сроком исполнения три месяца:  Полученная величина (1233,75 руб.) должна быть равна цене поставки, зафиксированной в первом контракте, плюс будущая стоимость форвардного контракта к моменту его истечения. Можно записать, что:  Таким образом, цена форвардного контракта равна разности между ценой поставки и текущей стоимостью будущего контракта. Если же это условие будет нарушено, то возникает возможность совершить арбитражную операцию. В нашем примере любое отклонение от 89,17 руб. может привести к арбитражной операции. Например, если форвардный контракт будет стоить больше, чем 89,17 руб., то инвестор продаст контракт и купит акцию. Если цена контракта будет меньше 89,17 руб., то инвестор купит контракт и продаст акцию. Для подтверждения сказанного рассмотрим гипотетический пример. Имеется два портфеля ценных бумаг А и Б, включающие в себя по одной акции. При формировании портфеля А инвестор занял «длинную» позицию, форвардный контракт стоит f, текущая стоимость будущих поступлений — PV, стоимость портфеля А составит:  где К — цена поставки в конце периода Т. Цена портфеля Б равна S, т.е. инвестор приобрел акцию в конце периода Т. Поскольку будущая стоимость акции, входящей в портфель А, достигает К в конце периода Т, то можно говорить, что стоимости портфелей А и Б равны. Отсюда следует и другой важный вывод: в начале периода T текущие стоимости будущей поставки акций, входящих в портфели А и Б, равны. Если это условие КТнебудет соблюдено, то возникает возможность совершить арбитражную операцию. Тогда можно записать, что:  или  где S — цена портфеля ценных бумаг. Поскольку в момент заключения контракта а = 0, К = F, где F — форвардная цена, фиксируемая в контракте в момент его заключения, отсюда  или  Таким образом, можно утверждать, что цена форвардного контракта зависит от ставки доходности актива (спот-ставки), лежащего в его основе, и периода времени Т, в течение которого исходная сумма денег для начисления сложных процентов увеличивается с каждым периодом начисления. Соответственно доходность актива в каждом контрактном случае может быть рассчитана по формулам, приведенным в главе 4. Например, доходность долгосрочных бескупонных облигаций может быть определена по формуле:  где п — срок погашения; с — будущая стоимость облигации; k — курс или цена покупки; р — стоимость облигации. Для расчета доходности краткосрочных обязательств можно использовать следующую формулу:  где t— число дней до погашения; N — номинал; В = [360,365 или 366 дней] — используемая временная база. В отечественной практике данный показатель получил название эффективной доходности — УТМ (yield to maturuty). Рассчитывается он по формуле сложных процентов для сравнения эффективности проводимых операций с ценными бумагами, имеющими различные сроки погашения. Если краткосрочная бескупонная облигация приобретается с целью проведения арбитражных операций, то при оценке доходности учитываются цены и сроки купли-продажи. Расчет доходности осуществляется по формуле:  или  где Р1 — цена в момент покупки; Р2 — цена в момент перепродажи; t1 — число дней до погашения в момент покупки; t2— число дней до погашения в момент перепродажи. С учетом используемых обозначений формула текущей стоимости подобных обязательств будет иметь вид:  где у — рыночная ставка доходности. Поскольку номинал бескупонной облигации (N) принимается за 100%, то ее номинальная курсовая стоимость равна:  Пример. Какую цену заплатит инвестор за бескупонную облигацию с номиналом в 100 руб. и погашением через 90 дней, если требуемая норма доходности равна 12%? Подставив в формулу (11.14) данные задачи, получим: 97,12руб.  Одним из вопросов, решаемых инвестором при заключении форвардного контракта, является обоснование максимальной цены, по которой облигацию можно купить. Как правило, в сделках цена облигации рассчитывается на уровне дисконтированной суммы всех будущих поступлений в последующее время. В качестве спот-ставки дисконта принимается минимально приемлемый уровень доходности. Поступления от облигации равны дисконтированной сумме купонных платежей (Рл) и погасительного платежа, равного номиналу (С), также дисконтированного к моменту покупки облигации. Эти поступления должны быть равны цене облигации с купонными выплатами: где Р — цена облигации; Рл — купонные платежи; С — погасительный платеж. Особое место в сделках на форвардном валютном рынке занимает форвардная цена контракта. При ее расчете в качестве спот-ставки выступает ставка без риска, существующая в стране данной валюты. Это связано с тем, что вкладчик может получить доход от валюты, инвестируя свои средства под процент без риска. Поэтому для определения форвардной цены необходимо воспользоваться следующей формулой: где S— цена единицы иностранной валюты, выраженная в национальной валюте; r — непрерывно начисляемая ставка без риска для национальной валюты; rj — непрерывно начисляемая ставка без риска для иностранной валюты. Цена форвардного контракта соответственно равна: Инвестор имеет две возможности:

Для того чтобы исключить арбитражные операции, существует ряд правил, связанных с сопоставимостью ценности валюты на разных валютных рынках мира, паритетом процентных ставок и покупательной способности, а также экономическим состоянием страны. Рассмотрим эти факторы более подробно. Если одна и та же валюта, к примеру доллар, имеет различную цену на двух разных форвардных рынках, то возникает возможность совершить арбитражную операцию. Соответственно, действия арбитражеров окажут воздействие на валютные курсы или кросс-курсы*, что в последующем исключит проведение арбитражной операции. * Если существуют форвардные курсы валют А к Б и А к В, то они предполагают некоторое соотношение обмена и для валют Б с В. Данное соотношение называют кросс-курсом. Для исключения арбитражных операций рекомендуем придерживаться ряда принципов, лежащих в основе теорем о паритете процентных ставок и паритете покупательной способности. Теорема о паритете процентных ставок, в основе которой положен принцип доходности, говорит о том, что вкладчик должен получать один и тот же доход от инвестиций в инструменты без риска как в одной, так и другой стране. При нарушении этого принципа возникает арбитражная операция. В основу теоремы о паритете покупательной способности положен принцип соотношения обменного курса двух валют уровню цен на товары в этих странах. При этом курсы валют должны изменяться в соответствии с изменением цен на товары в этих странах. Несоблюдение этого принципа открывает возможность для совершения арбитражной операции. Существуют также форвардные контракты, заключаемые в целях купли-продажи определенных видов товаров. Расчет цены контракта выполняется подобно указанным выше методам. |