Управление продажами страховой деятельности

Скачать 0.67 Mb. Скачать 0.67 Mb.

|

|

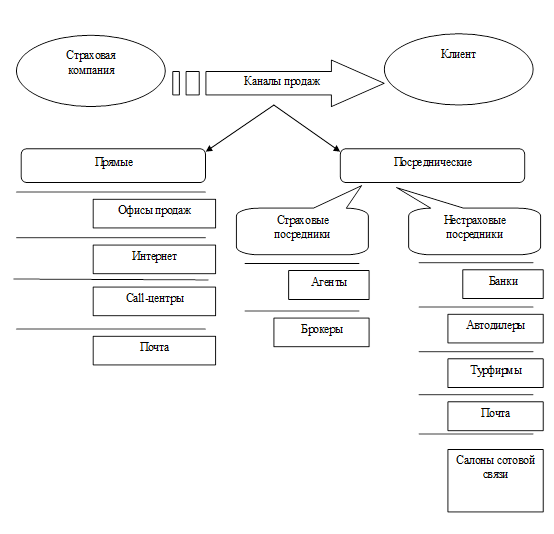

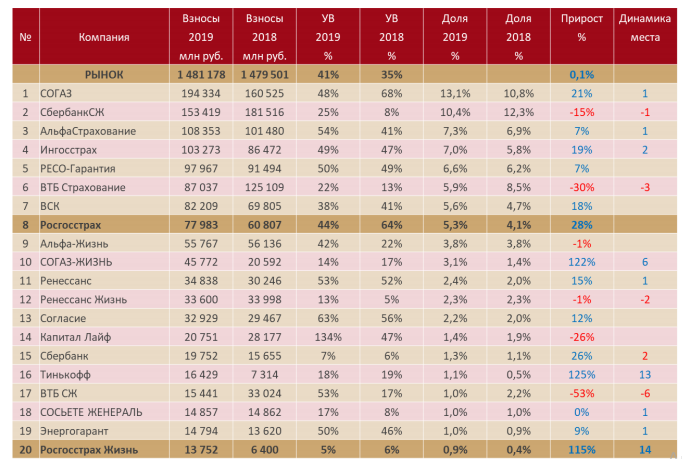

Министерство образования и науки Республики Бурятия Государственное бюджетное профессиональное образовательное учреждение Бурятский республиканский индустриальный техникум 38.02.02.Страховое дело (по отраслям) КУРСОВАЯ РАБОТА по МДК 02.02. «Анализ эффективности продаж» на тему «Управление продажами страховой деятельности» (на примере ПАО СК «Росгосстрах») Выполнил(а): студент группы СД-18__________Белокопытова Таня Проверил(а) преподаватель ________Цыденова Г.Г Дата проверки «___»_______20__г. Улан-Удэ 2020 Содержание Введение……………………………………………………………………...……3 Глава 1. Теоретические основы страхование и страховой культуры………….5 1.1Страхование, его виды и формы. Страховая деятельность…………………5 1.2Каналы продаж страховых продуктов……………………………………..10 1.3 Управление продажами в страховой компании…………………………...12 Глава 2. Анализ системы управления продажами (на примере страховой компании ПАО СК «Росгосстрах»)…………………………………………….15 2.1Организационно-экономическая характеристика ПАО СК «Росгосстрах»……………………………………………………………………15 2.2Маркетинг как метод продвижения страхового продукта в ПАО СК «Росгосстрах»………………………………………………………...………….18 2.3Страховой агент, как метод продвижения страховых услуг в ПАО СК «Росгосстрах»………………………………………………………………...….21 2.4Анализ продвижения продуктов ПАО СК «Росгосстрах»………………...25 Глава 3. Совершенствование системы управления продажами в ПАО СК «Росгосстрах»……………………………………………………………………30 3.1.План мероприятий по управлению страховой компанией на принципах бюджетирования…………………………………………………………………30 3.2.Процессный подход к формированию нового канала продаж……………32 Заключение……………………………………………………………………….34 Список использованных источников…………………………………………...36 Приложение………………………………………………………………………38 Введение Продажа страховых продуктов является важной составляющей страховой деятельности. Специфика сбытовой политики обусловлена специфическим характером страховой деятельности и сущностью страховых продуктов. Одним из основных конкурентных мероприятий, с помощью которых реализуются стратегические цели страховых компаний по захвату определенных долей рынка, является развитие региональных сетей. Информация об основных тенденциях сбыта розничного и корпоративного страхования является важной составляющей процесса разработки реализации стратегии страховых компаний. Отсутствие систематического мониторинга процесса реализации страховых продуктов затрудняет адекватность и своевременность принятия решений относительно эффективных мер сбытовой деятельности страховых компаний. Анализ тенденций рынка страховых продуктов дает возможность отследить эффективность каналов сбыта страховых продуктов с учетом специфики каждого из них. Ведь чем больше количество адекватных каналов реализации используется страховой компанией, тем большее количество потенциальных потребителей ее страховых продуктов может стать ее клиентами. Актуальность данной проблемы обусловлена эффективностью управления и организации реализации страховых продуктов, обеспечивают эффективность деятельности страховщиков на рынке. Целью курсовой работы является управление продажами страховой деятельности на примере ПАО СК «Росгосстрах». Для реализации поставленной цели необходимо решить следующие задачи: 1)раскрыть понятие страхование, его виды и формы; 2)изучить каналы продаж страховых продуктов; 3)рассмотреть особенности управления продажами в страховой компании; 4)проанализировать систему управления продажами на примере страховой компании ПАО СК «Росгосстрах»; 5)предложить пути совершенствования системы управления продажами в ПАО СК «Росгосстрах». Объектом исследования является ПАО СК «Росгосстрах». Предметом является система продаж страховых услуг. При написании курсовой работы использована учебная и специальная литература по теме исследования, статистические и аналитические обзоры, а также данные ПАО СК «Росгосстрах». Структура работы состоит из введения, двух глав основного текста, заключения и списка использованных источников. Глава 1. Теоретические основы страхование и страховой культуры 1.1Страхование, его виды и формы. Страховая деятельность Предпосылки страхования заложены уже в самих основах бытия, в общении между людьми. Жизнь и здоровье человека, судьба принадлежащего ему имущества находятся часто в зависимости от непредвиденных и неотвратимых событий. В еще большей степени наступлением негативных последствиям подвержены материальные объекты, с которыми связана деятельность человека. Понятие «страхование» раскрывается авторами по - разному. Так В.В. Тимофеев пишет: «Элиминируя или ослабляя момент риска, страхование тем самым дает носителю хозяйственной деятельности - человеку возможность с уверенностью взирать на будущее. Таким образом, страхование имеет и моральное значение: оно стимулирует активность человека». В коллективном труде под редакцией профессора Б.М. Гонгало, Н.Г. Валеева понятие «страхование» раскрывается с двух позиций: как общественное явление и явление в экономике. Как общественное явление страхование зародилось давно. Смысл этого понятия заключен в корне слова («страх»). Веками люди испытывали страх за свою жизнь и имущество перед опасностями: стихийными явлениями, пожарами, эпидемиями и т.п. Постепенно пришло понимание того, что число лиц, заинтересованных в сохранении материального благополучия, значительно превышает число тех, кто действительно пострадал от наступления вредоносных событий . Именно в те времена появилась идея заранее создавать запасы, например, продовольствия, из которых при неурожае оказывалась помощь пострадавшим хозяйствам. Исторически первым появилось именно натуральное страхование, которое со временем уступило место страхованию в денежной форме. В экономическом смысле страхование - это перераспределительные отношения по поводу формирования за счет денежных взносов страховых фондов, которые в последующем используются для возмещения ущерба от рисковых факторов общественной жизни и оказания денежной помощи тем, у кого возникли убытки. О.А. Оганнисян определяет «страхование» в широком, узком смыслах, а также как правовую и как экономическую категорию. По мнению автора, в широком значении слово «страхование» означает защиту условий своего существования от возможных неблагоприятных последствий чего - либо. По мере своего исторического развития, страхование превратилось в специальную отрасль обслуживания общества, выделив людей и организации, занимающиеся этим профессионально - страховщиков. Это означало появление такой разновидности страхования, которая в настоящее время именуется как «собственное страхование» или «коммерческое страхование». Юристы определяют страхование через договор или отношение, субъектами которого выступают страховщик и страхователь.. Традиционным для определения страхования в экономическом смысле, как отмечает Оганнисян, является использование в роли основополагающего квалифицирующего признака такой категории, как «страховой фонд». Также в юридической литературе говорится о достаточно долгом преобладании теории цели страхования, заключающейся в возмещении возможного вреда. В соответствии с этой теорией вред является результатом всякого факта, влекущего за собой уменьшение имущества или препятствующего его увеличению, задача страхования в том, чтобы возместить этот вред или по крайней мере уменьшить его размер. Законодательное определение понятия «страхование» содержится в статье 2 Закона РФ от 27 ноября 1992 г. № 4015 - 1 «Об организации страхового дела в Российской Федерации» (далее - Закон о страховании) и определяется как отношение по защите интересов физических и юридических лиц Российской Федерации, субъектов Российской Федерации и муниципальных образований при наступлении определенных страховых случаев за счет денежных фондов, формируемых страховщиками из уплаченных страховых премий (страховых взносов), а также за счет иных средств страховщиков . Следствием сложности понятия страхования, его многогранности является отсутствие единой классификации страхования. Однако в то же время в любой классификации присутствует деление на имущественное страхование и страхование личное. Подтверждение данному доводу можно найти в ряде работ ученых, занимавшихся исследованием страхования. Таким образом, страхование является необходимым элементом экономической и социальной систем общества, потому что является целым комплексом защиты имущественных интересов граждан, организаций и государства. Целью регулирования страховой деятельности в любой стране мира можно назвать стремление государства обеспечить комфортные условия для формирования и развития рынка страховых услуг, предоставить возможности для эффективной деятельности страховых организаций и защитить интересы страховщиков. Основными источниками правовой регламентации отношений в сфере страхования в России являются закон РФ «Об организации страхового дела в Российской Федерации» (до 1998 г. «О страховании») и Гражданский кодекс РФ . Необходимо подчеркнуть, что до введения в действие второй части ГК РФ в 1996 году закон был единственным источником, впоследствии же часть положений, касающаяся договора страхования, была полностью исключена из сферы его действия. Целью страхования также является создание эффективной системы страховой защиты имущественных интересов граждан и юридических лиц в РФ, обеспечивающей: - реальную компенсацию убытков (ущерба, вреда), причиняемых в результате непредвиденных природных явлений, техногенных аварий и катастроф, и негативных социальных обстоятельств, за счет резервов страховых организаций при снижении нагрузки на бюджет; - формирование необходимой для экономического роста надежной и устойчивой хозяйственной среды; - максимальное использование страхования как источника инвестиционных ресурсов. Выделяют следующие виды страхования (рисунок 1).  Рисунок 1. Виды страхования Таким образом, по признакам страхования выделяют: личное страхование, имущественное страхование, страхование гражданской ответственности и страхование предпринимательских рисков. По форме проведения на обязательное и добровольное. В связи с рассмотрением понятия «страхование» возникает вопрос о соотношении с таким понятием как «страховая деятельность». Некоторые ученые под страховой деятельностью понимают деятельность страховых организаций и обществ взаимного страхования (страховщиков), связанную с формированием специальных денежных фондов (страховых резервов), необходимых для предстоящих страховых выплат. При таком понимании страховой деятельности главное в ней - формирование страховщиком страховых фондов. Однако, на наш взгляд, основным в этой деятельности является осуществление страховой защиты застрахованного лица. Создание страховых фондов выступает финансовой гарантией осуществления данной защиты. Н.Г. Кабанцева определяет страховую деятельность как деятельность по защите имущественных интересов юридических лиц, населения и государства с использованием методов страхования. В данном определении страховая деятельность по существу отождествляется с самим страхованием. Иногда страховую деятельность определяют как деятельность страховщика, связанную с заключением и исполнением договоров страхования. Однако, во - первых, существуют и бездоговорные формы страхования, когда оно осуществляется исключительно по правилам, установленным соответствующим правовым актом. Во - вторых, страховая деятельность сводится лишь к деятельности самого страховщика. Закон «Об организации страхового дела в Российской Федерации» расширяет понятие «страховая деятельность», совмещая его одновременно с понятием «страховое дело». Согласно этому Закону «страховая деятельность (страховое дело) - сфера деятельности страховщиков по страхованию, перестрахованию, взаимному страхованию, а также страховых брокеров, страховых актуариев по оказанию услуг, связанных со страхованием, с перестрахованием». Таким образом, на основании вышеизложенного можно сделать вывод о том, что страхование - это совокупность юридических норм, регулирующих отношения по защите имущественных интересов физических и юридических лиц, Российской Федерации, субъектов Российской Федерации и муниципальных образований при наступлении определенных страховых случаев за счет денежных фондов, формируемых страховщиками из уплаченных страховых премий (страховых взносов), а также за счет иных средств страховщиков. Главной целью страхования является создание эффективной системы страховой защиты имущественных интересов граждан и юридических лиц в РФ. 1.2Каналы продаж страховых продуктов Основные каналы продаж страховых продуктов изображены на рисунке 2.  Рисунок 2.Каналы продаж страховых продуктов Формирование современного российского рынка страхования произошло путем принуждения граждан к приобретению продуктов страхования жизни при оформлении кредитов в банках и законодательного требования приобретения страховых полисов автогражданской ответственности. Эта особенность становления российского рынка страхования обусловила его ориентацию не на конечных пользователей страховых продуктов, а на посредников, способных обеспечить быстрый рост продаж, – банки и автосалоны. Однако эти каналы в силу наличия в них посредников характеризовались высоким уровнем аквизиционных расходов. Как следствие, стали развиваться прямые (офисные) каналы продаж, осуществляемые непосредственно страховыми компаниями. При этом исследователями отмечается, что в настоящее время банки остаются основным каналом распространения продуктов в сегментах страхования жизни, имущества физических лиц и финансовых рисков. Эта же тенденция ожидается и в среднесрочном периоде . Еще одним каналом продаж страховых услуг с 2014 года являются интернет-продажи. Появление данного канала продаж обусловлено вступлением в силу в этот период Федерального закона «О внесении изменений в Закон Российской Федерации «Об организации страхового дела в Российской Федерации» и отдельные законодательные акты Российской Федерации», который установил возможность продаж страховых услуг через интернет и определил их особенности. Так, например, данным законом устанавливается возможность заключения договора не только в традиционной письменной форме, но и в форме электронного документа. Другими особенностями интернет-продаж страховых услуг является то, что моментом заключения договора страхования является момент оплаты страхователем страховой премии, а договор считается заключенным на предложенных страховщиком условиях. При этом момент уплаты страхователем страховой премии автоматически является подтверждением страхователем того факта, что он ознакомлен с условиями и правилами договора страхования . Еще одним достоинством канала кросс-функциональных продаж является одновременное использование прямых каналов продаж (в том числе дистанционных) взаимодействующих организаций, что повышает доверие потребителя к конечному продукту, а также позволяет расширить доступный сегмент потребителей за счет привлечения тех групп населения, которые предпочитают приобретать необходимые им товары и услуги в сети Интернет. Таким образом, наиболее перспективным каналом продаж в этом направлении являются каналы кредитных организаций. Вместе с тем, данный канал характеризуется высоким удельным весом аквизиционных расходов с тенденцией к повышению их доли в совокупных взносах. Для снижения доли аквизиционных расходов при использовании канала банков рекомендуется использовать метод кросс-функциональных продаж, состоящих в разработке общего продукта банка и страховщика и направление совместных усилий на его реализацию. Такая модель взаимодействия кредитных и страховых организаций основана на взаимозачете оказываемых друг другу услуг по продвижению страхового и банковского продукта. Как следствие, возникает перспектива снижения аквизиционных расходов обоих партнеров. 1.3 Управление продажами в страховой компании Борьба за платежеспособного потребителя на страховом рынке формирует новые условия хозяйственной деятельности. Субъекты рынка разрабатывают новые схемы и механизмы взаимодействия страховых компаний и прочих финансовых организаций, а также все в большей степени вовлекают в процесс продажи торговые сетевые организации. Управление продажами страховых продуктов – комплексное понятие, которые включает в себя два основных направления деятельности организации: – управление структурным подразделением (департаментом, отделом), к компетенции которого относятся реализация (продажа) страховых продуктов; – управление бизнес-процессами, связанными с продажей страховых продуктов. К основным тенденциям в области управления продажами страховых продуктов можно отнести следующее (рисунок 3).  Рисунок 3. Основные тенденции в области управления продажами страховых продуктов В 21 веке процесс управления продажами страховых продуктов неразрывно связан с построением системы маркетинговых коммуникаций. Одним из направлений развития деятельности страховых компаний является увеличение числа каналов коммуникации с клиентами, формирование механизма взаимодействия этих каналов . Под партнерскими продажами в страховании понимается метод продаж через партнеров (нестраховых посредников). Под партнером понимается организация, основным видом деятельности которых является вид деятельности, не связанный со страхованием, но они осуществляют продажу страховых продуктов как сопутствующий вид деятельности. Партнер получает комиссионное вознаграждение за продажу страховых продуктов. К нестраховым посредникам можно отнести: - банковские учреждения; - лизинговые компании; - автодилеров; риелторов; - торговые организации; - туристические агентства. К основным преимуществам организации партнерских продаж можно отнести: получение дополнительного дохода всеми сторонами партнерских отношений; достижения операционного синергизма (эффект «2+2=5») за счет совместного использования информационных и финансовых ресурсов, баз данных; повышение территориальной доступности страховых услуг для клиентов; повышение качества обслуживание клиентов, в том числе за счет повышения скорости оформления страховых полисов; расширение ассортимента страховых продуктов; увеличение регионального охвата, т.к. используется сеть филиалов финансовых учреждений, торговых организаций и и т.п.; снижение затрат на развитие сбытовой сети, что позволяет достичь оптимальную цену страховых продуктов; расширение клиентской базы, за счет использования клиентской базы партнера; формирование целевых маркетинговых программ для клиентов; повышение имиджа страховой компании за счет сотрудничества с известными компаниями партнерами. Глава 2. Анализ системы управления продажами (на примере страховой компании ПАО СК «Росгосстрах») 2.1Организационно-экономическая характеристика ПАО СК «Росгосстрах» «Росгосстрах» - крупнейшая в Российской Федерации страховая компания, предоставляющая широкий спектр страховых услуг частным лицам и компаниям для защиты от самых разнообразных рисков. «Росгосстрах» правопреемник Росстраха РСФСР, сформированного в 1921 году. На сегодняшний день «Росгосстрах» - это крупнейшая согласно масштабам российская страховая компания, успешно работающая на рынке России уже более 90 лет. В группу компаний «Росгосстрах» входят такие компании как, СК «РГС - Жизнь», которая занимается страхованием жизни и добровольным пенсионным страхованием, а также ООО «РГС – Медицина», осуществляющая операции по обязательному медицинскому страхованию. «Росгосстрах» владеет лицензиями для осуществления всех видов страховой защиты. С октября 2010 г. функционирует и по продукту - Негосударственное пенсионное страхование. Клиентами «Росгосстраха» являются порядка 25 миллионов физических лиц и более 240 тысяч предприятий. В группу компаний «Росгосстрах» входит порядка 3000 агентств и страховых отделов, а также 400 центров урегулирования убытков, общая численность работников системы достигает 100 000 человек, в том числе более 65 000 агентов. На сегодняшний день существует 55 страховых продуктов - от популярных программ автострахования до специального страхования космической отрасли. Страховые продукты доступны любому жителю или компании в любом населенном пункте и городе России. Рассмотрим топ-20 компании на рынке страхования РФ по итогам 2019 г (рисунок 4).  Рисунок 4. ТОП-20 на рынке страхования РФ по итогам 2019 г. Таким образом, за отчетный период доля ПАО СК «Росгосстрах» на страховом рынке без учета ОМС выросла до 5,3%. Основными конкурентами Общества по ассортименту страховых продуктов являются: - СПАО «Ингосстрах», имеющее лицензии на право осуществления страховой деятельности по 24 виду страхования; - СПАО «РЕСО-Гарантия», имеющее лицензию на право осуществления страховой деятельности по более чем по 20 видам и по 130 правилам страхования; - ОАО «АльфаСтрахование», имеющее лицензию на право осуществления страховой деятельности по 20 видам страхования; - АО СК «Альянс», имеющее лицензию на право осуществления страховой деятельности более чем по 20 видам страхования и предлагающее более 130 видов страховых продуктов; - АО «СОГАЗ», имеющее лицензию на право осуществления страховой деятельности по 24 видам страхования. Далее рассмотрим структуру страхового портфеля ПАО СК «Росгосстрах» характеризуется следующими данными представленными в таблице 1 (страховые премии, в %) . Таблица 1 - Структура страхового портфеля ПАО СК «Росгосстрах»

|