платежные системы в экономике. Электронные платёжные системы в экономике современной России. Введение актуальность исследования

Скачать 0.74 Mb. Скачать 0.74 Mb.

|

ВВЕДЕНИЕ Актуальность исследования. Актуальность темы обусловлена тем, что в настоящее время вопрос о развитии электронных денег и платежных систем остается не решенным до конца. Хоть и существуют противники электронной валюты, она с каждым годом набирает популярность, внося коррективы в систему современного рыночного хозяйства. Расширение использования электронных денег связано с различными факторами как ускоряющими их развитие, так и ограничивающими его, воздействуют на достижение максимальной эффективности, в том числе экономичности, оперативности, удобства использования, надежности и безопасности. Объектом исследования выступают электронные платежные системы. Предмет исследования ‒ совокупность социально-экономических отношений субъектов, включающих в себя механизм и порядок функционирования электронных денег, а также их обращение на рынке. Целью дипломной работы исследовать сущность и значение электронных платежных систем, как новой формы экономики современной России. Информационные технологии являются основой цифровой экономики, определяя ее экономический смысл. Сбор, обработка и анализ данных в цифровом формате повышает уровень жизни граждан, укрепляет национальную безопасность и является источником экономического роста страны. Становление и развитие цифровизации осуществлялись эволюционным путем. Сначала электронная коммерция воспроизводила методы ведения бизнеса в традиционной (физической) среде, перенося их в виртуальное пространство. По мере того, как интернет из коммуникативной среды превратился в динамично развивающийся глобальный рынок, электронная коммерция в начале тысячелетия стала самостоятельным видом коммерческой деятельности1. Благодаря развитию информационно-коммуникационных технологий снижается роль географического фактора при оказании расчетных операций при одновременном расширении ассортимента услуг, предоставляемых в электронном виде. Цифровые технологии расширяют возможности совершения электронных операций без использования интернета с применением других сетевых технологий: например, внутренних систем управления ресурсами предприятия (ERPсистемы, CRM-системы), систем удаленного банковского обслуживания («КлиентБанк»), в которых взаимодействие между участниками осуществляется в цифровом (электронном) формате с использованием компьютерных сетей. Научная новизна исследования заключается в развитии теоретических основ влияния электронных платежных услуг на конкурентоспособность национальной платежной системы и разработке методического обеспечения её повышения с учетом этого влияния, способствующего повышению скорости и безопасности обслуживания, снижению операционных рисков, сокращению транзакционных издержек и получению дополнительных доходов. Предполагаемые результаты, выносимые на защиту: - научно обоснована сущность и классификация электронных платежных систем по критерию типа платежных инструментов: электронные денежные средства, наличные денежные средства, банковские платежные карты, банковские платежные поручения и гибридный платежный инструмент, расширяющая существующие классификации электронных платежных систем и способствующая повышению их конкурентоспособности; - выявлено влияние электронных технологий по перечислению денежных средств, что, по мнению автора, позволит снизить транзакционные издержки, повысить операционную эффективность, получить дополнительные экономический, инновационный, технологический, структурный и социальный эффекты. ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ФОРМИРОВАНИЯ ЭЛЕКТРОННОЙ ПЛАТЕЖНОЙ СИСТЕМЫ Платежная система: подходы к понятию и сущности Все наработки в области платежных систем, которые были ранее, ориентировались на центральную роль центрального банка. Потом был период стихийного развития. Сейчас пришло время, чтобы все участники экосистемы были уверены в том, что деньги не пропадут, что платежи будут своевременны, что организация, через которую эти платежи осуществляются будут существовать. То есть кардинально меняется представление о платежной системе, которая становится децентрализованным элементом финансово-кредитной системы. Для того, чтобы понять новое место платежной системы и платежных организаций необходимо рассмотреть различные подходы к понятию платежной системы. Направление исследования понятия и функционирования платежной системы имеет достаточно большой потенциал, так как это хоть и специфическая, но в то же время и многофункциональная тема. Платежную систему можно рассматривать в рамках различных финансовых отраслей (финансовый рынок, денежно-кредитная политика). В процессе исследования необходимо рассмотреть понятие «платежная система» в трудах российских и зарубежных авторов, изучить законодательство РФ, стран ЕАЭС и др. Платежная система осуществляет движение денежных потоков и обеспечивает стабильность в экономической системе. Эффективно построенная платежная система повышает стабильность финансовой системы государства, обеспечивает эффективное использование финансовых ресурсов и улучшает ликвидность финансовых рынков (рис. 1).  Рисунок 1- Основные элементы финансового рынка РФ2 Платёжные системы формируют основу успешного функционирования финансовой системы, выступая при этом частью финансовой инфраструктуры3. На экономический рост любого государства оказывает большое влияние улучшение в платежной системе уровня обслуживания. Поэтому платежные системы обязательно должны быть объектом регулирования со стороны государства. Платежная система является связующим звеном между производителями и потребителями товаров и услуг, между экономикой и социальной сферой, при ее посредстве происходит формирование, распределение и перераспределение внутреннего валового продукта и средств государственного бюджета страны4. Есть много аспектов в платежных системах, связанных, например, с правовыми механизмами, технологическими и оперативными вопросами, инфраструктурой финансового рынка и проведением денежно-кредитной политики. В платежных системах видно практическое применение многих понятий, которые являются ключевыми при основных банковских операциях и формировании политики, такие как внутридневная ликвидность, управление рисками и надзор за платежными и расчетными системами. Это часто требует междисциплинарного подхода и знакомство с широким кругом субъектов. Понимание терминологии платежных систем является ключевым требованием. Платежная система - обязательный элемент денежно-кредитной системы, состоящий из заранее оговоренных правил, процедур и механизмов перевода денежных средств с участием определенных учреждений. В силу этого контроль за эффективным взаимодействием внутри платежной системы является предметом заботы, как участников рынка, так и официальных лиц, особенно представителей центрального банка. Опыт проведения рыночной реформы свидетельствует о том, что наличие платежной системы, удовлетворяющей потребности частных лиц и фирм в безопасном и эффективном переводе средств, является важным элементом инфраструктуры, необходимой для успешного перехода на рельсы рыночной экономики. В частности, хорошо отлаженная платежная система играет центральную роль в развитии межбанковского взаимодействия. Саммерс Б.Д. (специалист ФРС США) утверждает, что платежная система – обязательная часть, представляющая собой совокупность подсистем, содержащих правила, регламенты, соглашения, методические указания, инфраструктуру, технологию механизма осуществления денежных переводов составляющую неотъемлемую часть денежно-кредитной системы5. Поль Ван ден Берг представляет платежную систему в тоже время, как и некий набор обязательств, принимаемых хозяйствующими субъектами, реализуемых в момент приобретения материальных или финансовых ресурсов и других ценностей6. Поль Ван ден Берг также определяет, что платежная система опосредует передачу платежных денежных средств от одного контрагента другому при осуществлении расчетов, как по собственным обязательствам, так и в качестве посредника, оказывая им платежные услуги. К этим механизмам он относит организации, обеспечивающие услуги в сфере платежей, инструменты, позволяющие осуществлять информационный обмен при помощи различных средств связи, а также установленные между всеми заинтересованными участниками договорные отношения. В стратегии развития платежной системы России представлено, что «платежная система состоит из системы учреждений, набора инструментов и процедур, используемых для передачи денежных средств между физическими и юридическими лицами с целью выполнения возникающих у них ежедневно платежных обязательств»7. В глоссарии терминов, используемых в платежных и расчетных системах указан состав платежной системы: платежная система (payment system) состоит из ряда инструментов, банковских процедур и, как правило, систем межбанковского перевода денежных средств, которые обеспечивают денежное обращение8. Европейский центральный банк рассматривает платежную систему с точки зрения правовой базы, выделяя за основу официальное соглашение, далее ЕЦБ проводит детализацию между кем должно быть заключено данное соглашение: в соглашении должно участвовать более трех сторон, к ним не относятся обслуживающая инфраструктура: расчетные банки, центральные контрагенты, клиринговые палаты или другие необходимые косвенные участники. Главное условие, - им необходимо функционировать в рамках общих правил и стандартов переводов денежных средств9. Платежная система представляет собой систему перевода денежных средств, соответствующую официальным и стандартизированным процедурам и общим правилам обработки, клиринга и/или расчета платежных операций10. Хоменко Е.Г. рассматривает платежную систему как управляемое оператором платежной системы объединение юридических лиц, взаимодействующих на основании определенных договорных отношений и правил платежной системы с целью осуществления перевода денежных средств11. Платежная система в самом широком смысле представляет собой систему, в рамках которой организуется осуществление платежей (переводов денежных средств) между различными контрагентами12. В настоящее время одной из основных задач эффективного экономического развития государства является устойчивое функционирование платежных систем. Платежные системы являются инструментом финансовой политики государства, который поддерживает денежное обращение в стране, позволяющий ускорить расчетные операции между экономическими субъектами и контролировать денежно-кредитную сферу13. Эксперты в области швейцарского законодательства рассматривают платежную систему как основную составляющую монетарной системы, позволяющую переводить стоимость от субъекта к субъекту. Платежная система включает перевод денежных средств между участниками с использованием механизма, обеспечивающего обмен платежной информацией между этими участниками14. Криворучко С.В. определяет платежную систему с точки зрения ее роли в системе экономических институтов. С одной стороны, платежная система — это определенная среда, фиксирующая в стране договоренности и процессы для перевода денежных требований в виде обязательств коммерческих банков и центрального банка. С другой стороны, в более узком рассмотрении, платежная система используется для погашения платежных обязательств между экономическими субъектами посредством перевода денежных средств15. Рыбакова Г.В. также выделяет два подхода к определению платежной системы. Первый подход – это платежная система как совокупность инструментов и методов для осуществления перевода денежных средств между участниками экономических отношений. Второй подход - платежная система как экономические отношения, включающие набор необходимых элементов, которые находятся во взаимоотношении и взаимосвязаны между собой как единое целое16. В соответствии с ФЗ N 161 «платежная система - совокупность организаций, взаимодействующих по правилам платежной системы в целях осуществления перевода денежных средств, включающая оператора платежной системы, операторов услуг платежной инфраструктуры и участников платежной системы, из которых как минимум три организации являются операторами по переводу денежных средств»17. Платежная система - взаимосвязанная система технологий, процедур, правил, платежных инструментов и систем перевода денежных средств, обеспечивающая денежное обращение18. Платежная система – совокупность организаций юридических лиц и банковэмитентов, которые взаимодействуют друг с другом в рамках определенных правил и процедур. Кроме того, данные юридические лица обеспечивают непрерывное, безопасное и качественное использование карточек при проведении расчетов по различным операциям держателями19. Представленные определения разных авторов можно структурировать по 4 основным направлениям. 1) Экономическое содержание. 2) Правовое содержание. 3) Механизмы, при помощи которых осуществляется перевод средств. 4) Системы взаимосвязанных элементов (табл. 1). Таблица 1- Понятия «платежная система»

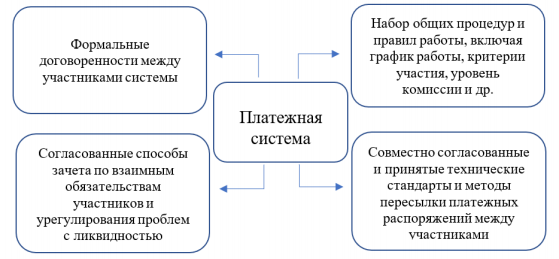

Таким образом, платежная система рассматривается в основном с точки зрения экономического содержания и как система, включающая необходимую совокупность инструментов, процедур и правил перевода средств между заинтересованными в транзакции участниками. Поэтому необходимо уточнить, что автором понимается под платежной системой в данном исследовании. В рамках данного исследования под платежной системой рассматривается сложный механизм, функционирующий в финансовой системе государства: - платежная система – совокупность взаимосвязанных действий по выполнению денежных обязательств необходимая в экономике любой страны при осуществлении хозяйственной деятельности участниками платежей. Проще говоря, платежная система - механизм перемещения денег между людьми, бизнесом и государством, т.е. система, управляемая одним или несколькими лицами в процессе своей деятельности с целью предоставления другим лицам возможности осуществлять переводы денежных средств; - инфраструктура платежной система состоит из совокупности операционных, клиринговых и расчетных центров, платежных инструментов, телекоммуникационных систем; - институциональной составляющей платежной системы является правовая база, утвержденные правила каждой конкретной платежной системы, договорные отношения между участниками расчетов. Платежная система – целостная расчетная система, осуществляющая переводы денежных средств посредством телекоммуникационных сетей, учитывающая нормы законодательства и включающая в себя максимально проработанную систему управления рисками. Финансовая безопасность страны во многом зависит от деятельности платежных систем, от их постоянного развития, устойчивого функционирования. Деятельность платежной системы с одной стороны является обособленной, но с другой стороны оказывает влияние на денежно-кредитную и финансовую системы. Основными функциями платежной системы являются: - обеспечение своевременных платежей между участниками в полном объеме; - все платежные обязательства должны оперативно регулироваться внутри системы; - обеспечение неразрывности денежного оборота, бесперебойности проведения платежной операции; - минимизация неопределенности в своевременности выполнения обязательств участниками: насколько оперативно плательщик решает осуществить перевод денежных средств, с помощью каких средств платежа это достигается; сколько посредников участвует при проведении операции; - контроль и сохранение ликвидности у всех участников платежной системы: в течение операционного дня платежная система должна контролировать возможное нарушение ликвидности участниками. Большинство из платежных систем состоит из четырех взаимосвязанных элементов (рис. 2).  Рисунок 2- Элементы платежных систем Платежная система включает следующие основные элементы: - законодательная основа (законы, нормативные акты, правила, стандарты); - внутрирыночное сотрудничество и кооперация (договоры, соглашения, регламенты, тарифы); - механизм консультационных процедур; - надзор, наблюдение. Факторы, влияющие на развитие деятельности платежной системы: - относительно быстрое на современном этапе проникновение информационных технологий в деятельность платежных систем. Благодаря внедрению IT-технологий возрастает эффективность работы платежной системы, увеличивается скорость и устойчивость платежной системы; - сейчас происходит быстрое развитие финансовых организаций, также в банковской сфере все чаще появляются новые банковские продукты и услуги, наблюдается глобализация финансовых рынков; - с каждым годом возрастает роль центрального банка в деятельности платежных систем: проводится оценка соответствия платежной системы международным стандартам, предлагается внесение изменений в правила платежных систем, проводится мониторинг деятельности действующих платежных систем20. Центральный банк и другие органы, регулирующие платежные системы, должны обеспечить равные условия для функционирования между крупными банками, небанковскими кредитными организациями и некредитными организациями (акционерные общества, общества с ограниченной ответственностью), при этом учитывая широкую клиентскую базу крупных банков, доступ к информации и широкий спектр бизнес-моделей. Поскольку крупные операторы платежных систем могут использовать обширную базу существующих клиентов для быстрого достижения глобального присутствия, крайне важно, чтобы регулятор своевременно оценивал риски и последствия для глобальной финансовой системы. Рассмотрим некоторые ключевые соображения, которые устанавливают основу для решения стабильности функционирования платежных систем. Естественно, они включают только подмножество соображений, необходимых для решения всего спектра приоритетов государственной политики. Во-первых, платежные системы должны обеспечивать общественное доверие, отвечая самым высоким нормативным стандартам, и подвергаться осмотрительному надзору и наблюдению. Это начинается, но не ограничивается, со всех соответствующих указаний и постановлений Банка России, а также принципов инфраструктур финансового рынка, закрепленных комитетом по платежам и рыночным инфраструктурам (Банк международных расчетов). Применяется фундаментальная концепция «тот же бизнес, те же риски, те же правила». Нормативные подходы должны быть согласованы на глобальном уровне, и любой пробел или несоответствие должны быть выявлены и устранены. Во-вторых, платежные системы должны демонстрировать надежную правовую основу во всех соответствующих юрисдикциях для обеспечения адекватной защиты и гарантий для всех заинтересованных сторон и пользователей. В-третьих, структура управления рисками должна обеспечивать операционную и киберустойчивость, предусмотреть риск ликвидности. В-четвертых, управление активами, лежащими в основе жизнедеятельности оператора платежной системы, должно быть безопасным, осмотрительным, прозрачным и соответствовать характеру обязательств, чтобы, в частности, обеспечить широкую целостность рынка и уверенность пользователей платежными системами в проведении платежных операций. Традиционно финансовое регулирование направлено на обеспечение платежеспособности отдельных финансовых институтов и устойчивости финансовой системы в целом. Оно также включает цели защиты потребителей. Инструменты политики, используемые для достижения этих целей, хорошо понятны, начиная от требований к капиталу оператора платежной системы до регулирования поведения по защите прав потребителей. Когда деятельность крупных технологий прямо попадает в рамки традиционного финансового регулирования, к ним должны применяться те же принципы. Принципы, на которых должна основываться национальная платежная система: 1. Функциональная совместимость, интегрированность в сочетании с гибкостью - инфраструктура должна обеспечить полную техническую и деловую возможность взаимодействия между участниками. Техническая совместимость предполагает использование стандартов, разработанных международными или национальными органами по стандартизации в отрасли, а также принятие процедур для эффективного и безопасного проведения клиринга и расчетов по сделкам между инфраструктурами. Бизнес-совместимость предполагает двусторонние (или многосторонние) соглашения между инфраструктурами, покрывающие их взаимные обязательства в обработке транзакций - на равных - от имени своих участников. Необходимо единое универсальное программное обеспечение, интегрированное как с программным обеспечением агента по продаже финансовых услуг, так и с программным обеспечением финансовых организаций. 2. Минимизация риска – все субъекты, задействованные при переводе денежных средств, должны осознавать особенности осуществления такой операции, понимать последствия принимаемых ими решений, учитывая все возможные риски. Снижение риска обеспечивается за счет диверсификации; проведения мониторинга платежеспособности клиента, оповещение о ее изменении, предоставление гарантий, регулирующие органы уменьшают риск, предоставляя правительственные гарантии. Регулирование может быть, как законодательное, так и рыночное. Формула надежности платежной системы страны заключается в сумме новых возможностей и жесткого надзора, т.е. чем больше возможностей и свобод предоставляется банкам, тем жестче должен быть надзор (мониторинг и оценка степени риска). В правилах системы должны быть четко прописаны не только права и обязанности участников платежа, но и их ответственность за все осуществляемые действия. 3. Максимальная безопасность и операционная надежность – перевод денежных средств должен осуществляться прозрачно для всех участников, учитывая все законодательно закрепленные нормы и правила. Также должны быть предусмотрены запасные варианты завершения платежа в случае сбоев, тем самым должна быть обеспечена бесперебойность проведения операции. 4. Государственный подход и четкость правил – национальная платежная система должна строиться, исходя из экономической, социальной, международной политики и законодательства. Национальная платежная система должна обязательно основываться на: 1) законах и нормативно-правовых актах, которые учитывают механизмы взаимодействия участников и осуществления безналичных расчетов; 2) указания, положения и рекомендации центрального банка, в том числе позволяющие оперативно и с минимальными потерями разрешать возникающие между участниками конфликты; 3) прописанных правилах о взаимодействии при переводе денежных средств и основываясь на договорных отношениях. 5. Эффективность – минимизация стоимости транзакций или стоимости проведения финансовых операций, получаемый эффект должен превышать затраты на проведение операций. Чрезмерно высокие расходы на транзакции снижают спрос на проведение операций. Перевод денежных средств в национальной платежной системе должен быть одинаково удобен и соразмерен для всех ее пользователей, но при этом необходимо учитывать и эффективность для экономики. 6. Интерактивность для пользователя – взаимодействие между объектами в финансовой среде, то есть взаимодействие клиента (покупателя) с производителем, продавцом (и с товаром), позволяющее устанавливать контакт до момента осуществления продажи. Эффективность интерактивности достигается только при правильной организации web-пространства и параллельном использовании новейших технологий. 7. Высокая информационная плотность (емкость) – коммуникационные технологии должны хранить и с большой скоростью передавать огромные объемы информации. 8. Максимально быстрый перевод денежных средств – проведение всех расчетов в платежной системе должно осуществляться в режиме реального времени. Оперативный перевод денежных средств снижает нагрузку на систему (сокращается концентрация платежей) при возможности установления минимальной комиссии. 9. Участники платежных отношений должны иметь право выбора в соответствии с развитием информационных технологий выбирать не только способ и форму расчёта, но и банк, платежную систему. В свою очередь оператор платежной система должен не только предоставлять право этого выбора, но и оповещать своего клиента о возможностях осуществления перевода денежных средств, исходя из потребностей клиента и специфики сделки. Также система должна перестраиваться максимально оперативно под изменение потребностей всех участников, а также под появляющиеся новые технологии. С точки зрения технологической составляющей платежная система должна соответствовать следующим принципам: - Консервативность – необходимо не только развивать новые услуги, но и поддерживать привычный для ряда консервативных клиентов ассортимент предоставляемых услуг. При этом, не забывая о поддержании безопасности давно существующих услуг в соответствии современным тенденциям. - Безопасность и необходимость обеспечить максимально высокие требования к реализации продуктов. - Гибкость, модульность. Интегрированность всех элементов системы с новыми разработками, в том числе и с продуктами сторонних разработчиков. - Инновационность. Без развития инновационных продуктов, услуг нельзя говорить об увеличении количества пользователей, особенно это влияет на привлечение к пользованию платежными услугами молодого поколения. 1.2 Сущность и классификация электронных денег Обратимся к электронным деньгам как форме денежных средств, функционирующей в контексте кредитных денег (как их вида). Отметим, что ряд исследователей21,22,23 определяют электронные деньги как отдельную новую форму денег, которая одновременно обладает свойствами наличных и безналичных денежных средств. Не согласимся с данной точкой зрения и обозначим упрощенную фундаментальную природу их функционирования. На наш взгляд, электронные деньги следует рассматривать как взаимосвязь материального носителя (накопительный носитель, карта и пр.) и определенного объема информации о денежном ресурсе. Иными словами, электронные деньги представляют собой некие инновационные способы выражения каналов хранения, распространения и использования денег, которые, с другой стороны, не обладают достаточным объемом уникальных свойств, чтобы соответствовать принципиально новой форме денежных средств. Вместе с тем, уникальные транзакционные каналы, присущие электронным деньгам, неразрывно связаны со сферой платежных систем, прямым образом воздействуя на особенности национального платежного оборота (в частности, отсутствие необходимости иметь банковский счет для применения электронных денег при отдельных платежных операциях, а также потребность в присутствии третьей стороны при осуществлении сделок – финансового института). В данной связи согласимся со следующей позицией Е.И. Дюдиковой: «Электронная форма как форма (не как технология) не имеет существенных отличий от безналичной формы, которые однозначно определили бы ее как новую форму по отношению к существующим. При рассмотрении электронных денег появились новый инструмент безналичных расчетов и новая технология фиксации и передачи информации, но никак не новая форма денег»24. Принцип разделения носителя и ресурса особенно ярко выражается в дефиниции электронных денег со стороны центральных банков. В частности, Центральный банк Российской Федерации в соответствии со статьей 3 Федерального закона от 27.06.2011 № 161- ФЗ «О национальной платежной системе» (далее – Федеральный закон № 161-ФЗ) выделяет в отношении электронных денег два понятия – электронное средство платежа (т.е. «средство и (или) способ» - носитель) и электронные денежные средства (непосредственные «денежные средства»). Европейский центральный банк определяет электронные деньги как «электронное хранилище денежной ценности на техническом устройстве, которое может широко применяться при осуществлении платежей в отношении лиц, отличных от эмитента электронных денег. Устройство используется в качестве предоплаченного инструмента, не требующего использования банковских счетов при осуществлении транзакций»25. Одной из стремительно развивающихся форм денег на сегодняшний день являются электронные деньги (далее ЭД). Их появление и внедрение происходит на фоне общей либерализации денежного обращения в развитых странах и создания благоприятной среды, стимулирующей активное внедрение инноваций в сфере платежных и расчетных технологий26. Термин ЭД как и экономическая категория деньги, не имеет единого определения. Разные авторы дают разную трактовку данному понятию. Рассмотрим подходы разных авторов в определении ЭД (см. таблицу 2). Таблица 2 – Сущность электронных денег

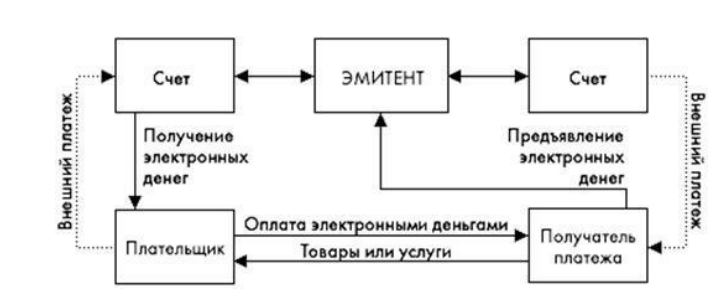

Схема расчетов с использованием электронных денег включает в себя следующие этапы (см. рис. 3), где: 1. Покупатель заранее обменивает реальные деньги в банке-эмитенте на электронные. 2. Покупатель перечисляет на сервер продавца электронные деньги за покупку. 3. Деньги предъявляются эмитенту, который проверяет их подлинность. 4. В случае подлинности электронных купюр счет продавца увеличивается на сумму покупки, а покупателю отгружается товар или оказывается услуга.  Рис. 3- Расчеты с использованием электронных денег Из схемы следует, что продукты в области электронных денег предназначены для использования в качестве общего многоцелевого платежного средства и предназначены для выполнения малых встречных розничных платежей, предлагая замену монетам и банкнотам. Они должны дополнять, а не заменять собой традиционные инструменты розничных платежей как чеки, кредитные и расчетные карты. Большинство программ работает с пополняемыми картами, позволяющими периодически пополнять балансы с банковских счетов через банкоматы, по телефону или через Internet. Во всех случаях установлены относительно низкие лимиты максимальной стоимости, хранящейся на карте (обычно несколько сотен долларов США). Практически во всех программах отсутствует возможность перевода стоимости из одного кошелька в другой без участия эмитента. Итак , в тоже время в некоторых странах электронные деньги объединены с другими функциональными возможностями: кредитной или расчетной картой, удостоверением личности держателя, в нескольких странах карточные программы адаптированы к сетевым платежам. В целом ряде карточных программ количество выпущенных карт и торговых терминалов являются значительными, однако объем сделок невелик, вследствие низкого уровня использования объем 8 ежедневных операций пока небольшой, а средняя сумма одной операции мала, как правило, несколько долларов США. Многие исследователи и, в частности, М.Л. Калужский сегментируют электронные сделки на шесть основных направлений, определяющих проведение бизнес-операций: электронный обмен данными, электронное движение капитала, электронная торговля, электронные деньги, электронный маркетинг и электронный банкинг27. На наш взгляд, во-первых, такое разделение не позволяет дифференцировать типы операций на информационные (связанные исключительно с хранением, учетом, обработкой и обменом коммерческой информацией) и платежные (позволяющие проводить взаимные расчеты между участниками сделок с помощью цифровых технологий). Во-вторых, в информационном сегменте не описан ее важный элемент в виде автоматизированных систем сбора, учета, обработки и хранения больших массивов данных. В-третьих, некорректно классифицированы системы передачи межбанковских сообщений типа SWIFT, которые отнесены к электронному движению капитала. На самом деле, через систему SWIFT не осуществляются расчеты: она предназначена для электронного обмена информацией по финансовым сообщениям. По нашему мнению, такие системы целесообразно выделять в отдельную категорию в группе операций, связанных со сбором, хранением, обработкой и предоставлением информации. Электронные операции с использованием цифровых технологий, по нашему мнению, следует классифицировать по двум категориям, определяющим их сущность: операции, связанные со сбором, хранением, обработкой и предоставлением информации (Таблица 3) и операции с проведением финансовых расчетов между участниками сделок (Таблица 4). Таблица 3 ‒ Операции, связанные со сбором, хранением, обработкой и предоставлением информации

В таблице 4 представлены операции с проведением финансовых расчетов между участниками сделок. Таблица 4 ‒ Операции с проведением финансовых расчетов между участниками сделок

Многообразие форм электронных операций объясняется в экономических отношениях применением новых информационных и коммуникационных технологий, которые порождают новые формы ведения бизнеса. Цифровые информационные технологии по сравнению с аналоговыми являются более технологически совершенными, функциональными, быстродейственными и безопасными. В связи с этим в экономической и социальной сферах наблюдается процесс миграции от аналоговых схем взаимодействия к использованию цифровых технологий, которые повышают эффективность экономических субъектов, уровень комфорта потребителей и качество жизни. С электронными денежными средствами оперируют три вида электронных платежных систем: электронных кошельков (Яндекс.Деньги, WebMobey, Qiwi-кошелек и др.), мобильных платежей (платежи с лицевых счетов абонентов операторов мобильной связи МТС, Билайн, Мегафон, Tele2) и виртуальных валют социальных сетей. Наличные денежные средства используются в системах электронных платежей (CyberPlat® («КиберПлат»), Элекснет и др.), системах переводов без открытия счета (Золотая Корона, Юнистрим, Контакт и др.) и системе почтовых переводов (ФГУП «Почта России»). Авторская классификация электронных платежных систем по типу платежного инструмента приведена в таблице 5. Таблица 5 ‒ Классификация электронных платежных систем по типу платежных инструментов

Платежный инструмент в виде банковских карт используется в международных платежных системах Visa, MasterCard, JCB, Union Pay, Diners Club, American Express и национальной платежной системе МИР. По типу платежного инструмента в виде банков. Таким образом, электронная платежная система – это совокупность систем с использованием электронных денежных средств, систем приема платежей и переводов, систем дистанционного банковского обслуживания и банковских платежных карт, а также платежных интеграторов, использование которых способствует повышению конкурентоспособности платежной системы. 1.3.НСПК По поводу НСПК России, можно обратиться к веб-конференции, организованной Дмитрием Колесниковым, директором по развитию инновационных сервисов Национальной системы платежных карт, который подробно изложил все аспекты данной тематики. В начале своего вебинара он сравнивал скорость миграции платёжных потоков на НСПК в России с миграцией платёжных потоков на НСПК в других странах, заключив, что в России этот процесс имел беспрецендентную скорость без каких-либо явных проблем. В то время, как в других странах переход на НСПК занимал 2-3 года, в России же переход занял всего 9 месяцев. Несмотря на то, что НСПК в России характеризуется высокой инновационностью, основана она была сравнительно поздно, в 2014 году. Для сравнения, привожу примеры НСПК и год их основания таких стран, как например Великобритания( Faster Payments, 2008), Швеция( Swish, 2012), Дания( MobilePay, 2013). Ниже приводится краткая хронология НСПК в России в таблице 6. Таблица 6- краткая хронология НСПК в России.

Специфика нашей страны заключается в том, что на население в 144 миллиона человек было выпущено довольно много карт, а именно 300 миллионов. Локальная платёжная система Мир уже занимает долю в 25%, что является хорошим показателем для такого критерия, как укрепление финансового суверенитета и стабильности. Также важно добавить высокую концентрацию рынка, в котором 5 банков держат долю в рамках 80 %, cамым преуспевающим из которых является Сбербанк, который держит 60 % рынка. И последняя важная специфика нашей страны - это высокие межбанковские комиссии (IRFs), которые доходят до 2,5%. Из всех выше перечисленных, специфических черт можно выделить две самые главные, а именно высокая концентрация рынка, и высокие комиссии. Таким образом, была дополнительно рассмотрена НСПК. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||