Роль учетной политики в деятельности оргнаизации. Роль уч политики в ... отчетности. Введение Нормативноправовое

Скачать 0.59 Mb. Скачать 0.59 Mb.

|

|

Рисунок 3. Случаи обязательного изменения учетной политики для целей бухгалтерского учета организациями Основываясь на случаях обязательного изменения учетной политики, можно сделать вывод: если случай обязательного изменения учетной политики не произошел, то организация может использовать свою ранее использовавшуюся политику, при этом следует изменить дату приказа об утверждении учетной политики и год, на который учетная политика устанавливается, и применять ранее выбранные методы опять. Последствия изменений учетной политики, которые способны оказать существенное влияние на финансовое положение организации, должны быть оценены в денежном выражении. Данные последствия отражаются в пояснительной записке к бухгалтерской отчетности. Последствия всех изменений в учетной политике отражаются ретроспективно, за исключением тех изменений, которые не могут быть оценены с достаточной надежностью. Ретроспективность отражения изменений предполагает, что измененный способ учета применялся с момента возникновения регулируемого им факта хозяйственной деятельности. Ретроспективное отражение последствий изменения учетной политики заключается в корректировке входящего остатка по статье «Нераспределенная прибыль (непокрытый убыток)» за самый ранний период, представленный в отчетности. Таким образом, формируя учетную политику для целей бухгалтерского учета, организация может выбрать самые выгодные для нее методы, наиболее соответствующие специфике деятельности. Более того, обязательный выбор одного из предложенных вариантов и закрепление его в учетной политике предусматривается законодательством. 1.3. Порядок формирования учетной политики предприятия для целей формирования бухгалтерской (финансовой) отчетности Учетная политика должна быть установлена на длительный срок, как минимум на год. Закон допускает случаи, при которых утвержденная учетная политика может быть изменена [3, ст. 313].. Они представлены на рисунке 4.

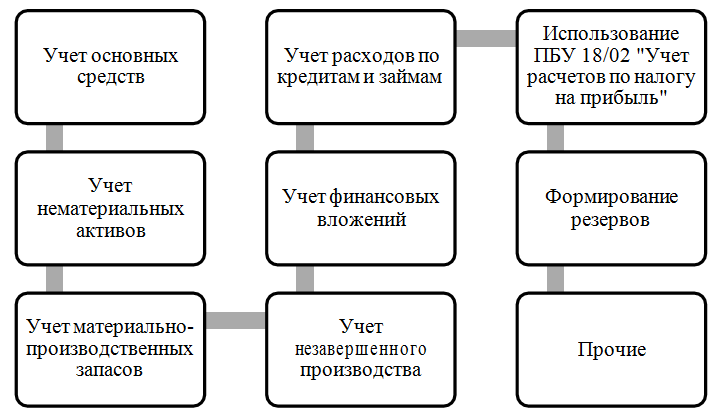

Рисунок 4. Случаи обязательного изменения учетной политики для целей налогообложения Учетная политика применяется с 1 января года, следующего за годом утверждения ее соответствующим приказом, распоряжением руководителя организации и является обязательной для всех обособленных подразделений организации[3, ст. 313]. Учетная политика принятая вновь созданной организацией, утверждается не позднее окончания первого налогового периода и считается применяемой со дня создания организации. В учетной политике следует предусмотреть и отразить ряд важных вопросов, связанных с формированием налоговой базы по ряду основных налогов [36]. Элементы, которые необходимо отразить в учетной политике, можно также разбить на несколько блоков, представленных на рисунке 5 «Элементы учетной политики для целей формирования бухгалтерской (финансовой) отчетности».  Рисунок 5. Элементы учетной политики для целей налогообложения Учет основных средств ведется на основании ПБУ 6/01. При утверждении учетной политики в отношении основных средств необходимо рассмотреть следующее: лимит признания активов предприятия основным средством, порядок включения расходов в фактическую себестоимость основных средств, порядок проведения переоценки основных средств, порядок начисления амортизации и определения срока полезного использования. При выборе определенного метода следует исходить из финансового положения предприятия, специфики его деятельности, структуры и характера использования внеоборотных активов, порядка уплаты налога на имущество, целей, которые стремится данное предприятие достичь [16]. При составлении учетной политики касательно объектов нематериальных активов следует руководствоваться положением 14/07 «Учет нематериальных активов». В учетной политике следует определить перечень активов, которые относятся к нематериальным активам, определить порядок формирования первоначальной стоимости нематериальных активов, проведение переоценки, порядок начисления амортизации и определения срока полезного использования. Необходимо учитывать также, что нематериальные активы предприятия могут принадлежать ему как с исключительными правами собственности, так и без исключительных прав. Учет таких нематериальных активов осуществляется с применением различных счетов бухгалтерского учета [22]. Рассматривая методы учета материально-производственных запасов предприятия, нужно учитывать ПБУ 5/01 «Учет материально- производственных запасов». В соответствии с ним необходимо определить перечень активов, которые относятся к материально-производственным запасам, отразить порядок формирования единицы бухгалтерского учета запасов, порядок учета товаров, приобретенных для перепродажи в розничной и оптовой торговле, порядок формирования фактической себестоимости материально-производственных запасов при их изготовлении внутри предприятия, метод списания запасов, порядок создания резерва под снижение стоимости запасов. Учет незавершенного производства должен, прежде всего, исходить из отрасли, в которой работает предприятие. Можно выделить учет формирования готовой продукции в торговле и производстве. Организация также должна разработать порядок ведения аналитического учета финансовых вложений. Такой подход обусловлен ПБУ 19/02 «Учет финансовых вложений». В учетной политике необходимо определить критерии отнесения объектов учета к финансовым вложениям и их классификацию, порядок определения первоначальной стоимости финансовых вложений, порядок проведения последующей оценки финансовых вложений, формирование резерва под обесценение финансовых вложений, порядок учета выбытия финансовых вложений [25]. При установлении порядка учета расходов по кредитам и займам в своей учетной политике организация должна опираться на пункты ПБУ 15/08 «Учет расходов по кредитам и займам». Согласно этому положению, основная сумма обязательства по полученному кредиту (займу) отражается в учете как кредиторская задолженность в соответствии с условиями договора займа (кредитного договора) в сумме, указанной в договоре [23]. В бухгалтерском учете для расчета налога на прибыль применяется ПБУ 18/02 «Учет расчетов по налогу на прибыль». Малым предприятиям разрешено данное положение не применять. Порядок применения данного положения организация должна отразить в своей учетной политике. Цель данного положения – сблизить расчет налога на прибыль в бухгалтерском и налоговом учетах путем введения понятий постоянных и временных разниц, постоянных налоговых активов и обязательств. В учетной политике организации должен быть определен порядок учета постоянных и временных разниц в случае применения ПБУ 18/02 «Учет расчетов по налогу на прибыль». Если организация формирует резервы для равномерного включения расходов в издержки производства и обращения, то в учетной политике в целях бухгалтерского учета необходимо выделить элемент «Формирование резервов». В ряде случаев создание резервов на предприятии зависит от волеизъявления самой организации. Поэтому решение о формировании таких резервов, которые она вправе создавать, необходимо зафиксировать в учетной политике организации, виды которых представлены на рисунке 6 «Виды резервов, создаваемых на предприятии». Данные резервы формируют сформированном на основании ПБУ 5/01 «Учет материально- производственных запасов», ПБУ 19/02 «Учет финансовых вложений», ПБУ 8/2020«Оценочные обязательства, условные обязательства и условные активы», ПБУ 16/02 «Информация по прекращаемой деятельности». Итак, при разработке соответствующей учетной политики необходимо одновременное достижение трех целей: 1. Постановка максимально выгодной для предприятия системы налогового учета, основанной на особенностях деятельности предприятия – его организационно-правовой форме, отраслевой специфике, видах и объемах деятельности. 2. Закрепление в учетной политике таких элементов, которые бы не противоречили законодательству. Достижение данной цели невозможно без должной квалификации кадров бухгалтерского аппарата. 3. Принятие по возможности положений, сближающий порядок ведения бухгалтерского и налогового учета на предприятии. 2 Порядок формирования учетной политики предприятия для целей бухгалтерского и налогового учета на примере ООО «Профи» 2.1 Технико-экономическая характеристика ООО «Профи» Общество с ограниченной ответственностью «Профи» было создано в соответствии с Гражданским кодексом Российской Федерации и Федеральным законом от 08.02.1998 №14-ФЗ «Об обществах с ограниченной ответственностью» и иным действующим законодательством, регулирующим деятельность хозяйственных обществ. ООО «Профи» было создано без ограничения срока и является коммерческой организацией. Согласно Уставу, утвержденному решением единственного участника ООО «Профи» от 14 декабря 2014 года, целями деятельности ООО «Профи» являются удовлетворение потребностей юридических, физических лиц в товарах, работах и услугах, производимых предприятием, а также извлечение прибыли. В связи с этим, организация вправе осуществлять любые виды деятельности, не запрещенные законом, которые могут как облагаться, так и не облагаться налогом на добавленную стоимость. Согласно уставу, ООО «Профи» считается созданным как юридическое лицо с момента его государственной регистрации. Предприятие было зарегистрировано 13 января 2020 года в Межрайонной инспекции Федеральной налоговой службы №19 по Самарской области, имеет круглую печать и находится на общем режиме налогообложения. В связи с этим, организация уплачивает налог на прибыль, налог на добавленную стоимость, взносы во внебюджетные фонды, является налоговым агентом по уплате налога на доходы физических лиц. Предприятие относится к малому бизнесу, на основании чего предоставляет бухгалтерскую отчетность в объеме двух форм – бухгалтерского баланса и отчета о прибылях и убытках, не использует ПБУ 18/02 «Расчеты с бюджетом по налогу на прибыль». Бухгалтерская отчетность предприятия представлена в Приложении 1,2. Уставный капитал предприятия составляет 10 000 рублей. Основным направлением деятельности ООО «Профи» является продажа запасных частей. Покупатели ООО «Профи», как правило, это сельскохозяйственные организации, занимающиеся сбором урожая, и всевозможные посредники, предоставляющие услуги ремонта комбайнов. Поставщиками товара для организации являются как иностранные контрагенты из Литвы и Беларуси, так и контрагенты из России. Помимо покупки товаров для продажи, организация также имеет ряд постоянных контрагентов, которым оплачивает аренду, услуги связи, доставку товаров из заграницы, товары для офиса и питьевую воду. Структура организации линейно-функциональная, представлена на рисунке 7.Среднесписочная численность на предприятии составляет 11 человек, предприятие относится к малым организациям. Директор является руководителем организации и несет ответственность за ее деятельность. Бухгалтерия ООО «Профи» возглавляется главным бухгалтером, на которого возложены обязанности по составлению учетной политики предприятия, разработки порядка ведения бухгалтерского учета хозяйственно-финансовой деятельности и контроль за экономным использованием материальных, трудовых и финансовых ресурсов, сохранностью собственности предприятия. Отдел бухгалтерии занимается составлением первичной документации, ведет бухгалтерский учет всех операций на предприятии, составляет квартальную и годовую отчетность и сдает ее в налоговые службы и внебюджетные фонды. Также на бухгалтерию организации возложены обязанности по кадровому учету – бухгалтер составляет трудовые договора с работниками, ведет табель учета рабочего       времени, составляет приказы и распоряжения, которые впоследствии подписываются директором. времени, составляет приказы и распоряжения, которые впоследствии подписываются директором.

Рисунок 8. Структура ООО «Профи» Рисунок 8. Структура ООО «Профи»Отдел снабжения включает в себя инженера по снабжению, в ответственность которого входит обработка технической части заключаемых договоров – составление спецификаций к договору, контроль за правильностью составления технической документации, составление смет закупок. На отдел логистики возложены обязанности по доставке товаров до складов организации и до складов покупателей, разработке маршрутов, погрузке и разгрузке запасных частей. Складом заведует кладовщик, в его подчинении находятся рабочие по складу. В их обязанности входит приемка товара, составление необходимой документации на принятый товар, хранение товара до момента его передачи покупателю. Для ведения бухгалтерии и систематизации всей документации применяется программа 1С: «Бухгалтерия» версии 8.3; Для составления отчета 4-ФСС «Расчет по начисленным и уплаченным страховым взносам» и расчета заработной платы на предприятии, а также прочих расчетов используется офисный пакет компании Microsoft, в частности Word и Excel; Для составления и проверки отчетности в Пенсионный Фонд РФ используется программа Документы ПУ-5; Для составления отчетности в налоговые органы, которая включает в себя бухгалтерскую отчетность и всевозможные налоговые декларации используется программа Налогоплательщик ЮЛ. Анализ структуры и динамики расходов и доходов за период 2020 и 2021 годы представлен в таблице 1 «Анализ структуры и динамики расходов и доходов организации за 2020 и 2021 гг.» и рисунке 9. Таблица 1 Анализ структуры и динамики расходов и доходов организации за 2020 и 2021 гг.

2000 1800 1600 1400  1200 12001000 800 600 400 200 0 Доходы от продажи НДС Расходы на продажу Прочие доходы Прочие расходы | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||