ЮУргу38. 03. 06. 2017. 406

Скачать 381.82 Kb. Скачать 381.82 Kb.

|

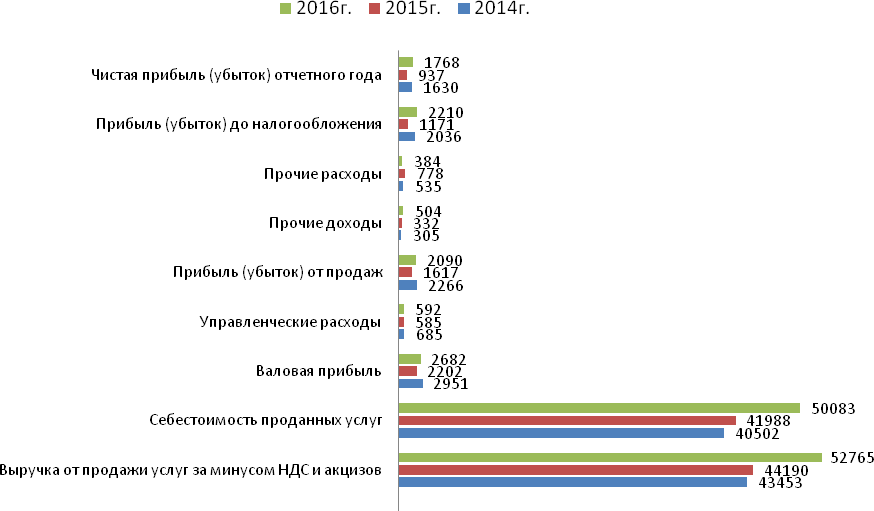

Рисунок 2.1 – Динамика показателей финансового результата ООО «ПЭК» за 2014– 2016 гг., тыс. руб Как видно из таблицы 2.1, выручка предприятия в 2015 г. увеличилась на 737 тыс. руб., а в 2016 г. – на 8575 тыс. руб., что свидетельствует о росте спроса на услуги. Однако, рост себестоимость выше, чем рост выручки (123,66% против 121,43%), что свидетельствует о некачественном ценообразовании. В результате таких изменений валовая прибыль предприятия в 2016. В сравнении с 2014 г. снизилась. В соответствии с таблицей 2.1. и рисунком 2.1. управленческие расходы относительно стабильны, их изменения незначительны, так что особого влияния на прибыль от продаж они не оказывали – она также, как и валовая прибыль, в 2015 г. снизилась, а в 2016 г. увеличилась. Таблица 2.2 – Сравнительный аналитический баланс предприятия ООО «ПЭК» за 2014 – 2016 гг. (тыс. руб.)

Сальдо прочих доходов от расходов в 2015 г. отрицательно, что сказалось снижение прибыли до налогообложения. В 2016 г. сальдо положительное и прибыль до налогообложения вновь увеличилась. Как результат вышеназванных тенденций, чистая прибыль в 2015 г. снизилась на 693 тыс. руб., а в 2016 г. – увеличилась на 831 тыс. руб. Темп роста показателя 2016 г. к 2014 г. составил 108,47 %, что говорит о незначительном росте чистой прибыли. Таким образом, баланс предприятия в 2015 г. снизился на 6064 тыс. руб., а в 2016г.– увеличился на 12718 тыс. руб. Изменения актива обусловлены, прежде всего, изменением внеоборотных активов, так как они увеличились в 2016г. в сравнении с 2014 г. на 16,44%. Рост внеоборотных активов является следствием увеличения основных средств предприятия. Оборотные активы имели тенденцию к снижению. Основной причиной стало снижение финансовых вложений. Анализируя пассив, отметим, что собственный капитал увеличился в 2015г. на 937 тыс. руб., а в 2016 г. – на 1768 тыс. руб. из-за увеличения нераспределенной прибыли. Заёмные средства представлены кредиторской задолженностью, которая в 2015г. снизилась на 7001 тыс. руб., а в 2016 г. – увеличилась на 10950 тыс. руб., Говоря о структуре баланса, отметим, что в активах основной удельный вес приходится на внеоборотные активы, а в пассиве – на собственные средства. Таблица 2.3 – Анализ коэффициентов финансовой устойчивости предприятия ООО «ПЭК» за 2014 – 2016 гг.

Таким образом, предприятие ООО «ПЭК» довольно устойчиво. Собственный капитал занимает более 60% в структуре пассива. Заёмные средства меньше собственных. Оборотные активы существенно меньше внеоборотных, что обусловлено наличием значительных основных средств у предприятия. Наиболее срочные обязательства могут быть покрыты за счёт наиболее ликвидных активов на 23% в 2014 г., 22% в 2015 г. и 14% в 2016 г.; за счёт оборотных активов – на 37% в 2014 г., 36% в 2015 г. и 22% в 2016 г.; за счёт реализации наиболее ликвидных активов и дебиторской задолженности – на 26% в 2014-2015 гг. и на 17% в 2016 г. Снижение коэффициентов ликвидности является негативной тенденцией для ООО «ПЭК». Такая ситуация может возникнуть тогда, когда компания вносит денежные средства в часть своих внеоборотных активов за счет краткосрочных обязательств. Это не есть хорошо, поскольку повышается риск того, что фирма может не погасить свои текущие долги. Но, с другой стороны, с таким балансом кредитования деятельности функционируют многие организации, среди которых некоторые вообще не привлекают долгосрочные кредиты. В данном случае, чтобы уточнить ситуацию, нужно обратить внимание на оборачиваемость денежных средств компании. Фирма может получать большой доход, который не будет «задерживаться» в балансе, извлекая при этом прибыль в качестве дивидендов, которые выплачиваются в течение года. Таким образом, вовремя будут выплачиваться долги, при этом сама картина относительно платежеспособности по балансовым данным может выглядеть не очень хорошо. Также такие показатели могут возникнуть, когда стабильное или незначительное уменьшение объема краткосрочных обязательств происходит при ощутимом сокращении объемов оборотных активов. В таблице 2.4 представлена структура товарооборота по перевозке груза транспортной компанией ООО «ПЭК» по видам услуг. Таблица 2.4 – Товарооборот по перевозке груза транспортной компанией ООО «ПЭК» за 2014 – 2016 гг.

Как видно из таблицы 2.4, товарооборот по перевозке груза транспортной компанией увеличился в 2015 г. на 737 тыс. руб., а в 2016 г. – на 8575 тыс. руб. Анализ наличия основных фондов предприятия ООО «ПЭК» произведен на основе данных таблицы 2.5 Таблица 2.5 – Объем, состав и структура основных фондов предприятия ООО «ПЭК» за 2014 – 2016 гг.

Основные средства предприятия в 2015 г. снизились на 3208 тыс. руб., а в 2016 г. – увеличились на 14890 тыс. руб. Причиной снижения стало выбытие средств, а увеличение – следствие закупки основных средств предприятием. Анализируя структуру основных средств, отметим, что основной удельный вес занимают здания. Наличие на предприятии такого количества основных производственных фондов естественно подразумевает их эффективное использование (таблица 2.6) Таблица 2.6 – Анализ эффективности использования основных фондов предприятия ООО «ПЭК» за 2014 – 2016 гг.

Таким образом, фондоотдача в 2015 г. снизилась с 1,36 руб. до 0,9 руб., а в 2016г. – увеличилась до 0,96 руб. Соответственно, фондоёмкость, как обратный показатель к фондоотдаче, имеет обратную тенденцию. Причиной такой динамики является рост выручки меньшими темпами, чем росли основные средства. Фондовооруженность постоянно увеличивается, так как численность персонала стабильна, а величина основных средств растёт. Рентабельность основных средств снизилась, так как темп роста чистой прибыли ниже, чем темп роста основных средств. Таблица 2.7 – Динамика и структура оборотных активов предприятия ООО «ПЭК» за 2014 – 2016 гг., тыс. руб.

Как показывает анализ оборотных активов в таблице 2.7, в 2015г. оборотные активы снизились. Основной удельный вес занимают краткосрочные финансовые вложения и запасы. Динамика структуры оборотных средств представлена в таблице 2.7 Для характеристики экономической эффективности проведен анализ эффективности использования оборотных средств предприятия ООО «ПЭК» и представлен в таблице 2.8 Таблица 2.8 – Анализ эффективности использования оборотных средств предприятия вследствие увеличения выручки от транспортных услуг ООО «ПЭК» за 2014 – 2016 гг.

Таким образом, оборачиваемость оборотных активов увеличилась вследствие увеличения выручки от транспортных услуг при снижении средней величины оборотных активов. В результате увеличения оборачиваемости с 4,26 оборотов до 8,21, период оборота снизился с 85,68 дней в 2014г. до 44,46 дней в 2016 г. Анализ организации технологического процесса поставок товаров от зарубежных поставщиков к отечественным заказчикам ООО «ПЭК» ежедневно оформляется около пятидесяти новых заявок, в обработке и на исполнении находится более 300 заявок как по внутрироссийским, так и по международным перевозкам. Компания выполняет перевозки для более чем 500 клиентов. Российские перевозки осуществляются ООО «ПЭК» практически по всей территории России. Начиная от Санкт-Петербурга на северо-западе заканчивая Иркутском на востоке страны. Неохваченными остаются только регионы дальнего востока и юга России. География международных перевозок ООО «ПЭК» охватывает всю Европу – от Франции до Польши и от Испании до Швеции, в более сорока странах разгружались автомобили компании ООО «ПЭК». В Европе, на складах партнеров в Праге (Чехия) и Любеке (Германия), осуществляется консолидация грузов с последующей их доставкой в Россию. Перевозки осуществляются во многие страны СНГ. Также маршруты грузоперевозок пролегают через страны Азии: Монголии, Китая и прочих. Клиенты и партнёры компании. Среди клиентов компании ведущие экспортеры Уральского региона – ВСМПО, УГМК, Первоуральский новотрубный завод, Уральский электрохимический комбинат, Каменск-Уральский металлургический завод. Компания участвует в организации доставки грузов международных компаний – ИКЕА, АШАН, АББ, а также федеральных брендов – концерна Калина, компании М.Видео. Партнерами компании являются европейские и федеральными бренды – Райффайзенбанк, Банк Сосьете Женераль Восток, Сбербанк РФ. Основными поставщиками топлива являются BP и Лукойл. С европейскими концернами Volvo и SCHMITZ компанию связывает почти десятилетняя история успешного сотрудничества. В таблице 2.9 представлена география международных перевозок ООО «ПЭК» Таблица 2. 9 – География перевозок ООО «ПЭК»

На сегодняшний день, Германия занимает третье место среди стран– партнёров России по внешней торговле. Это говорит о том, что торговля с Германией является одним из важнейших направлений развития внешней торговли и внешнеэкономических связей между странами. Большую долю экспорта России и уральского региона, в частности, составляют сырьевые ресурсы и заготовки, полуфабрикаты из них. К такого рода грузам можно отнести и металлопрокатную продукцию, в том числе и листы из титана, которые мы приняли за груз для сравнения эффективности двух видов транспорта: автомобильного и железнодорожного. Компания-заказчик транспортных услуг – ОАО «Корпорация ВСПО– АВИСМА», российская металлургическая компания, производящая титан и изделия из него, расположенная в городе Вехняя Салда, Свердловской области. Крупнейший в мире производитель титана. Является единственной в мире титановой компанией, осуществляющий полный цикл производства – от переработки сырья до выпуска конечной продукции. Корпорация ВСМПО– АВИСМА производит также прессованные крупногабаритные изделия из алюминиевых сплавов, полуфабрикаты из легированных сталей и жаропрочных сплавов на никелевой основе. Ежегодно компания производит свыше 30 тыс. тонн титановой продукции, большая её часть идёт на экспорт. В её число входят: слитки, биллеты, слябы, крупные штампованные поковки дисков и лопаток авиационных двигателей, сложноконтурные поковки для авиации, шассийные и конструкционные штамповки, раскатные кольца, профили, бесшовные и сварные трубы и другое. Алюминиевый дивизион включает в себя производство слитков, прессованных профилей, панелей, труб, а также холодно–деформированных труб и труб для атомной промышленности. Кроме того, Корпорация производит ферротитан, один из самых распространенных ферросплавов. Основные потребители продукции «ВСМПО–АВИСМА» – крупнейшие в мире двигателе– и авиастроительные компании, в том числе Boeing, EADS, Embraer, UTAS, Messier–Bugatti–Dowty, Rolls Royce, Safran, Pratt&Whitney. ВСМПО–АВИСМА производит более 90 % российского титана, экспортирует продукцию в 48 стран мира, имея около 350 заказчиков. Грузополучателем в этой перевозке выступает дочернее предприятие ОАО «Корпорация ВСПО-АВИСМА» – TirusGmbH, Frankfurt/Main, Germany [37]. С компанией ООО «ПЭК» ОАО «Корпорация ВСПО–АВИСМА» находится в длительных партнёрских отношениях, перевозки осуществляются регулярно. Главным достоинством ООО «ПЭК» является доставка точно в срок, с точностью до нескольких минут, это достигается благодаря отличной слаженности действий всех подразделений компании и высокому уровню дисциплинированности водителей. Пункты отправления и прибытия представлены на рисунке 2.2. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||