51. Рынок ценных бумаг и его регулирование. Фондовый рынок

Скачать 0.75 Mb. Скачать 0.75 Mb.

|

|

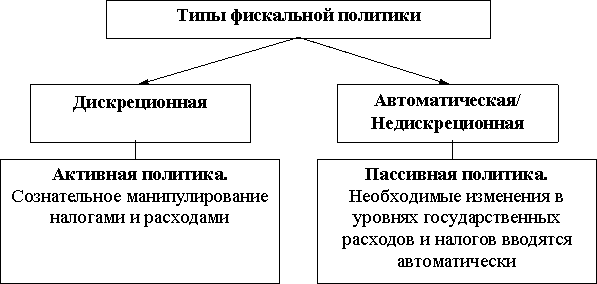

51. Рынок ценных бумаг и его регулирование. Фондовый рынок. В общем виде рынок ценных бумаг это совокупность экономических отношений его участников по поводу выпуска и обращения ценных бумаг. На рынке ценных бумаг обращаются средне- и долгосрочные ценные бумаги. Под ценной бумагой понимается документ, удостоверяющий имущественные права, осуществление или передача которых возможны только при его предъявлении. Но только при соблюдении установленной формы и обязательных реквизитов. С передачей ценной бумаги переходят все удостоверяемые ею права в совокупности. В России к ценным бумагам относят акции, облигации, депозитный и сберегательный сертификаты, чеки, векселя, различные государственные ценные бумаги, приватизационные чеки (ваучеры), опционы, фьючерсы и другие документы. Классификацию основных инструментов рынка ценных бумаг можно представить следующим образом. В зависимости от характера сделок, лежащих в основе выпуска ценных бумаг, а также целей их выпуска, они подразделяются на фондовые (акции, облигации) и коммерческие бумаги (коммерческие векселя, чеки, складские, залоговые свидетельства). Фондовые ценные бумаги, как правило, отличаются массовым характером эмиссии. Они выпускаются в определенных (весьма значительных) объемах, причем каждая из них представляет определенную долю в акционером или облигационном фонде. Исходя из особенностей обращения отдельных финансовых инструментов на рынке ценных бумаг выделяются рыночные и нерыночные ценные бумаги. Первые свободно продаются и покупаются в рамках биржевого или внебиржевого оборота и не могут быть предъявлены эмитенту досрочно. Вторые, наоборот, не имеют вторичного обращения (т.е. хождения на бирже и за ее пределами), но могут быть возвращены эмитенту досрочно, например, целый ряд государственных и нерыночных обязательств, акции трудовых коллективов. В зависимости от содержания текста ценной бумаги, наличия либо отсутствия указания на хозяйственную сделку и ее основные условия выделяют каузальные и абстрактные ценные бумаги. Каузальные – ценные бумаги содержащие ссылки на основную сделку. В каузальных (вкладные документы, коносамент, отдельные виды акций и т.д.) указываются либо основные условия выпуска этих бумаг, либо характер, сроки, условия сделки, лежащей в их основе. Абстрактные – ценные бумаги имеющие строго установленную законом форму. Текст абстрактных ценных бумаг (например, вексель) имеет безусловный характер. Э  миссия – выпуск в обращение. миссия – выпуск в обращение.Акция – эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управление акционерным обществом и на часть имущества, остающегося после его ликвидации. Дивиденды – часть прибыли, распределяемая между участниками в соответствии с количеством акций, долей, находящихся в их владении. Облигация – эмиссионная договорная ценная бумага, (Мне нужны 500 руб., я отдаю кому то облигацию с номинальной стоимостью 1000 руб., а он мне 500 руб. на 2 мес. Через 2 мес. он мне отдает облигацию обратно, а я ему 1000 руб.) (срок облигации 1-30 лет). Номинальная стоимость – стоимость установленная эмитентом. Дисконт – скидка. Депозитный сертификат – именная ценная бумага удостоверяющая сумму депозита, внесенного в банк, и права вкладчика на получение по истечению установленного срока суммы депозита и обусловленных в сертификате процентов. Сберегательный сертификат – ценная бумага, удостоверяющая сумму вклада, внесенного в банк физ. лицом, и права вкладчика на получение по истечении установленного срока суммы вклада и обусловленных в сертификате %, или в любом филиале банка. Вексель – строго установленная форма обязательства (Мне нужны 1000 руб. Тот кто мне их даст, составляет документ (вексель) в котором указано что 1 взял 1000руб. у 2 и отдаст их через месяц, не обязательно> (если просрочит, то каждый месяц буде начисляться 15%)). Ваучер – письменное свидетельство, квитанция, документ, подтверждающий получение товара, услуги, скидки на товар или услуги. Опцион – договор, по которому потенциальный покупатель или потенциальный продавец получает право, но не обязательство, совершить покупку или продажу актива (товара, ценной бумаги) по заранее оговоренной цене в определенной договором момент в будущем или на протяжении определенного отрезка времени. Фьючерс – производственный финансовый инструмент, стандартный срочный биржевой контракт купли-продажи базового актива, при заключении которого стороны (продавец и покупатель) договаривается только об уровне цены и скорее поставки. 52. Финансовая система и ее структура. Типы фискальной политики. Финансовая система - форма организации денежных отношений между всеми субъектами воспроизводственного процесса по распределению и перераспределению совокупного общественного продукта. Процесс распределения и перераспределения стоимости совокупного общественного продукта представляет собой финансовый механизм, который включает в себя систему организации, регулирования и планирования финансов, способов формирования и использования финансовых ресурсов у хозяйствующих субъектов, наёмных работников, государства и органов местного самоуправления. В процессе распределения стоимости совокупного общественного продукта у субъектов экономических отношений (государства, хозяйствующих субъектов, наёмных работников и органов местного самоуправления) накапливаются различные фонды денежных доходов. Структура финансовой системы В зависимости от методов формирования доходов экономических субъектов финансовую систему принято разделять на две сферы: 1. централизованные (публичные) финансы; - Государственные финансы - Муниципальные финансы (формируемых и используемых на уровне муниципального образования) 2. децентрализованные финансы. - Финансы хозяйствующих субъектов (предприятий и организаций различных форм собственности и сфер деятельности) - Финансы домашних хозяйств Фискальная (бюджетно-налоговая) политика — это система регулирования правительством экономики с помощью изменений государственных расходов, налогов и состояния государственного бюджета, с целью изменения реального объема производства и занятости, контроля над инфляцией и ускорения экономического роста. В зависимости от характера использования прямых и косвенных финансовых методов экономическая наука различает два типа фискальной политики гос: дискреционная (активная политика, сознательное манипулирование налогами и расходами); недискреционная (пассивная политика, необходимые изменения в уровнях гос. расходов и налогов вводятся автоматически).

53 Госбюджет, бюджетный дефицит и государственный долг. Пути преодоление бюджетного дефицита и госдолга. Государственный бюджет - крупнейший централизованный денежный фонд, находящийся в распоряжении правительства. Сущность госбюджета раскрывается наиболее полно в 3-х направлениях: 1. Бюджет - это основной финансовый план государства. 2. Бюджет - самый крупный централизованный денежный фонд страны. 3. Бюджет является выражением экономических денежных распределительных отношений, т. е. он является частью системы финансов, представляет собой централизованные финансы. Проект бюджета ежегодно обсуждается и принемается законодательным огранном- парламентом страны или муниципальным собранием. Гос бюджет представляет собой не только бюджет центрального правительства но совокупность бюджетов всех уровней гос административно-территорных властей. В бюджете находит свое отражение структура доходов и расходов гос-ва. Расходы: затраты на соц услуги, здравоохранение, образование, соц пособия; затраты на хоз. нужды, капиталовложения в инфраструктуру (внесение денежных средств в строительство дорог, заводов и т.д.), субсидии (пособии) с/х , расходы на осуществление гос. программ; расходы на вооружение и материальное обеспечение внешней политики вкл. содержание дипломатических служб и займы иностранным гос.; административно-управленческие расходы содержание правительственных органов, полиции, юстиции. Доходы: налоги (в том числе акцизные сборы и таможенные пошлины, гербовый сбор); не налоговые поступления; доходы от гос. собственности, гос. сектора в эк-ке, гос. торговли; взносы в гос. фонды соц. страхования, страхования от безработицы. В том случае, когда расходы по размеру равны доходам, имеет место баланс бюджета. Превышение доходов над расходами образует бюджетный излишек, который идет на покрытие государственного долга. В современных условиях бюджеты большинства западных государств сводятся с дефицитом, т.е. превышением расходов бюджета над его доходами. Циклический дефицит - это дефицит бюджета, являющийся результатом циклического падения производства, структурный - это дефицит, возникающий в результате сознательно принимаемых правительством мер по увеличению государственных расходов и снижению налогов с целью предотвращения спадов. В первом случае дефицит - это, скорее, зло, поскольку он является продуктом экономических неурядиц и свидетельствует о недоиспользовании производственных возможностей общества. Государственный долг - это сумма непогашенных дефицитов госбюджетов, накопленная за все время существования страны. Экономические последствия государственного долга можно свести к следующим четырем моментам. - необходимость обслуживать внешний долг, что при крупном его объеме означает существенное сокращение возможностей потребления для населения данной страны; - долг приводит, в определенной мере, к вытеснению частного капитала, что может ограничить дальнейший рост экономики; - увеличение налогов для оплаты растущего государственного долга выступает в качестве антистимула экономической активности; -перераспределение дохода в пользу держателей государственных облигаций. Непосредственным результатом роста государственного долга является организация системы управления этим долгом. Под управлением государственным долгом понимается совокупность действий государства, связанных с изучением конъюнктуры на рынке ссудных капиталов, выпуском новых займов и выработкой их условий с выплатой процентов по ранее выпущенным займам, проведением конверсий и консолидации займов, проведением мероприятий по определению ставок процента по государственному кредиту, а также погашением ранее выпущенных займов, срок действия которых истек. Государственные займы размещаются обычно двумя способами: в порядке подписки или при посредничестве банков (наиболее распространенный способ). Основными подписчиками по государственным займам выступают правительственные учреждения, коммерческие банки, страховые компании, промышленные корпорации, частные инвесторы, местные органы власти. Погашение государственных займов и выплата процентов производятся либо из бюджетных средств, либо путем рефинансирования, т. е. выпуска новых займов для того, чтобы рассчитаться с держателями облигаций старого займа. Государство вправе уточнять первоначальные условия займа. Изменение этих условий, касающихся доходности, называется конверсией. Изменения условий займа, касающиеся его сроков, называются консолидацией государственного долга (превращение краткосрочных облигаций в долго- и среднесрочные). 54 Внешняя торговля. Платежный баланс. Уровень участия России в мировой торговле в современных условиях. «Внешняя торговля» - обмен той или иной страны с другими странами, который включает оплачиваемые экспорт (вывоз) и импорт (ввоз) товаров и услуг. Внешнеторговой деятельностиь осуществляется по принципу обмена готовой продукцией, машинами, сырьем, услугами. Международная торговля (МРТ) - развивает специализацию, повышать производительность имеющихся ресурсов и таким образом увеличивать объем производимых ими товаров и услуг, а также и уровень благосостояния их населения Мировая торговля изменяется под воздействием НТР (научно-техническая революция), углубления международного разделения труда. МРТ - это сосредоточение производства определенных продуктов в экономике отдельных стран с целью последующей выгодной продажи на мировом рынке и удовлетворения тем самым потребностей других стран, в которых существует спрос на этот продукт. В основе международной торговли лежит принцип сравнительных преимуществ. Наличие особых условий (выгодное географическое положение, наличие редких природных ресурсов, квалификация специалистов, высокий уровень технического оснащения хозяйства и производительности труда) дает стране определенные преимущества при производстве. Платежный баланс (ПБ) - это документ, таблица соответствия внешних доходов и расходов, в которой зафиксированы все средства: валютные поступления, полученные данной страной от других государств, а также все средства, выплаченные страной другим странам в течение данного периода. Таким образом, ПБ можно характеризовать, как внешне экономический или валютный бюджет страны, исчисленный в соответствии с ее реальными доходами и расходами, обусловленными внешнеэкон. связями. Платежный Баланс составляется за определенный период (чаще всего годовой и полугод.) В плат. баланс включаются все статьи, характеризующие поступление и расходование денежных средств по линии внешнеэкономических. связей, имеющих место в течение года, а именно: экспорт и импорт товаров и услуг; займы, предоставленные другим странам или полученные от них; движение золота; расходы туристов; проценты и дивиденды, полученные из-за границы или переведенные в другие страны; доходы от фрахта (плата за перевозку груза морским транспортом) и т.д. Платежный баланс состоит из трех разделов: текущие операции, движение капиталов и движение золота. Составной частью раздела "текущие операции" является торговый баланс, определяемый в виде разницы между стоимостью экспорта и импорта товаров и услуг. Экспортные товары, страна получает путем их продажи валютную выручку, а импортируя, затрачивает денежные средства на закупку. Торговля услугами включает оплату загран. перевозок, туризм, куплю и продажу патентов и лицензий, международное страхование. По каждой из указанных позиций страна может иметь доходы и расходы в зависимости от того, продает она или закупает услуги. Помимо торгового баланса в раздел текущих операций включаются иностранные денежные переводы, движение доходов на собственность за границей, т.е. %, прибыль, дивиденды. По данным ВТО доля России в мировом товарном экспорте не превышает 1,5%, в импорте – 0,7%. Участие страны в международной торговле услугами, как и ее присутствие на мировом рынке инвестиций, следует признать чисто символическим. Ее вес как экспортера услуг составляет 0,7%, как импортера – около 0,9%. Доля России в мировых накопленных прямых зарубежных инвестициях не превышает 2%. Россия интегрируется в мировую экономику, опираясь на деформированную структуру материального производства с гипертрофированно развитой тяжелой индустрией, при этом сельское хозяйство, легкая, пищевая и машиностроительная промышленность имеют невысокий уровень технико-экономического развития и конкурентоспособности на внешних рынках. Это главные причины того, что страна участвует в международном разделении труда в незавидном качестве поставщика сырья и потребителя готовой продукции. Структура отечественной внешней торговли соответствует нынешнему состоянию производственного потенциала страны. Эффективно развиваться современная российская экономика сможет лишь при активном взаимодействии с мировым рынком товаров и услуг. Единые правила функционирования на мировом рынке в условиях глобализации определяются странами коллективно при решающей роли в этом ВТО, объединяющей около 150 государств и покрывающей свыше 95% оборота мировой торговли. 55. Валютный рынок. Международные валютные системы (МВС). Валютная интервенция. Валюта - денежная единица данной страны(национальная валюта), также это денежные знаки иностранных государств и иные платежные средства, используемые в международных расчетах (иностранная валюта). Важнейшей сост-ой частью всемир-ого хоз-ва явл междунар-ые валютные отношенияия. Через которые осущ-ся платежные и расчетые операции в мировой эк-ке. Сущ-ет 2 вида валютных рынков: рынок спот, или рынок немедленной поставки валюты (в течении 2-х раб дней и срочные контракты на опред дату в будущем). Все осн операции могут выполнятся как в сделках на срок, так и в сделках на спот. Валютный рынок подвержен изменениям спроса и предлож-ия которые проявляются через колебания валютных курсов. Факторы влияющие на эти колебания: относительное кол-во денежных масс гос-ва, чем больше валюты нах-ся в обращении тем меньше ее стоимость; гос ограничения; состояние платежного баланса- он показывает состояние суммы фактич-их платежей получаемых страной из-за границы и произведенных ею за границей. В последние годы вследствие неустойчивости валютных отнош-ий усиливается потребность в их межгос-ом регулировании. Установлен ряд пок-лей позволяющих обеспечить сопостовимость эконом-ой пол-ки различных стран. К ним относятся: прирост ВНП, уровень внутреннего спроса, безраб-ца, инфляция, темпы роста денежной массы и % ставок, уровень валютных курсов и товарных цен. В международную валютно-кредитную систему входит Международный валютный фонд (МВФ) и Международный банк реконструкции и развития (МБРР). Основные задачи МВФ содействие развитию междунар-ой торговле и валютному сотрудничеству, путем регулирования валтных курсов, предоставление кредитов странам членам МВФ. МБРР предполагает долгосрочные займы с целью стимулиров-ия эконом развития стран членов МБРР. Основой междунар-ой системы явл национа-ые валюты: национ-ые и коллективные резервные валютные еденицы, международныеые ликвидные активы, валютные паритеты и курсы, международные расчеты и валютные ограничения валютные рынки. Исторически МВС сложилась к концу 19 в, когда в большенстве развитых стран получ-ло распространение твердая золотая валюта применяемая для обслуж-ия международных расчетов и платежей. Появившись в XIX веке, МВС прошла 3 этапа эволюции: «Золотой стандарт» или Парижская валютная система Бреттон-Вудская система фиксированных валютных курсов Ямайская система плавающих валютный курсов. |