1. Понятие и общая характеристика налоговой системы Российской Федерации

Скачать 2.3 Mb. Скачать 2.3 Mb.

|

|

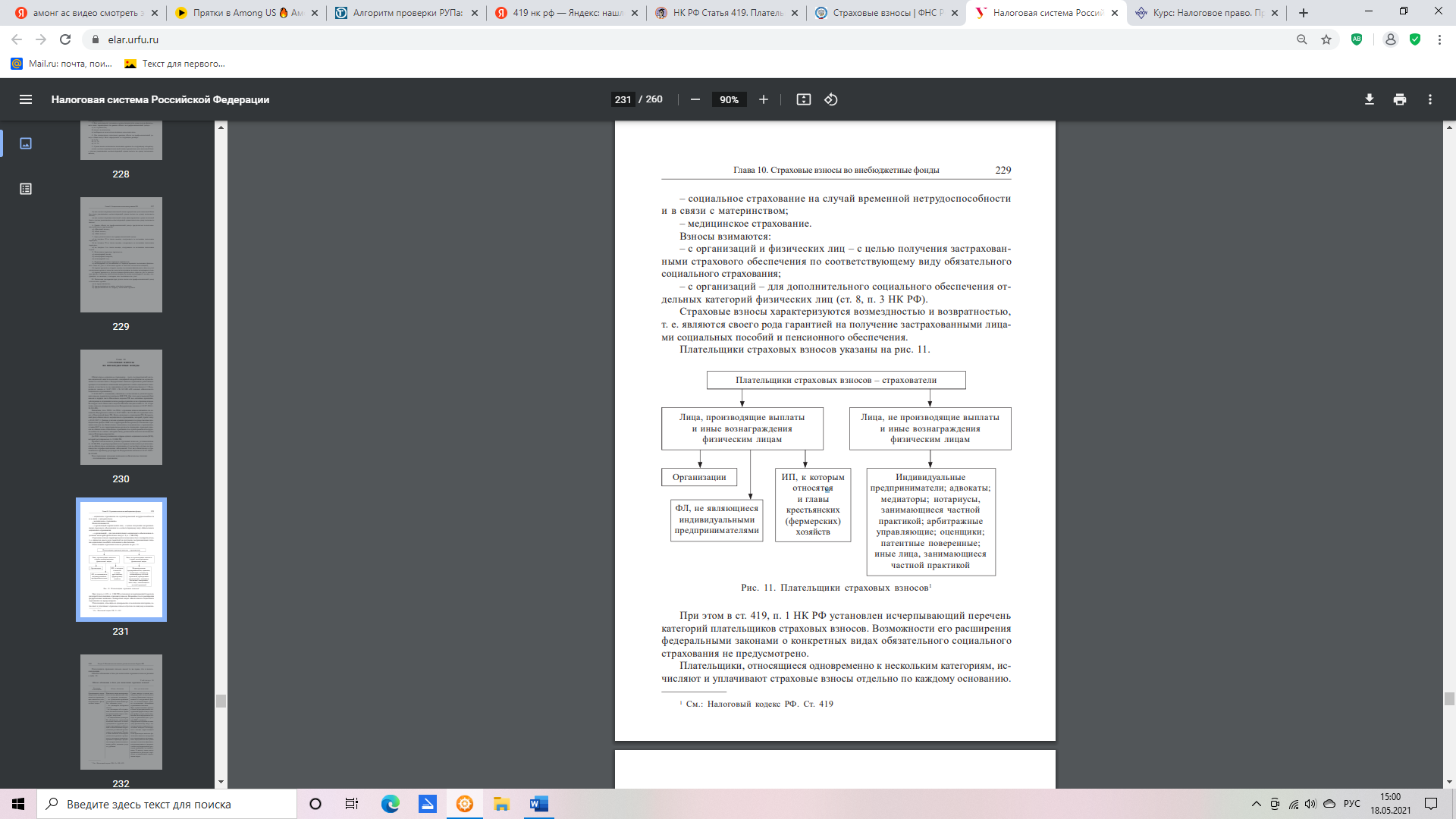

Налоговые ставки: При объекте налогообложения «доходы» ставка составляет 6%. Налог уплачивается с суммы доходов. Какое-либо снижение этой ставки не предусматривается. При расчёте платежа за 1 квартал берутся доходы за квартал, за полугодие – доходы за полугодие и т. д. Если объектом налогообложения являются «доходы минус расходы», ставка составляет 15%. В этом случае для расчёта налога берётся доход, уменьшенный на величину расхода. При этом региональными законами могут устанавливаться дифференцированные ставки налога по УСН в пределах от 5 до 15 процентов. Пониженная ставка может распространяться на всех налогоплательщиков, либо устанавливаться для определённых категорий. Для предпринимателей, выбравших объект "доходы минус расходы", действует правило минимального налога: если по итогам года сумма исчисленного налога оказалась меньше 1% полученных за год доходов, уплачивается минимальный налог в размере 1% от полученных доходов 77. Упрощенная система налогообложения: налоговый учет и налоговая декларация. Налоговая декларация предоставляется по месту нахождения организации или месту жительства индивидуального предпринимателя. · Организации - не позднее 31 марта года, следующего за истекшим налоговым периодом · Индивидуальные предприниматели - не позднее 30 апреля года, следующего за истекшим налоговым периодом ИСКЛЮЧЕНИЕ: Налогоплательщик представляет налоговую декларацию не позднее 25-го числа месяца, следующего за месяцем, в котором согласно уведомлению, представленному им в налоговый орган, прекращена предпринимательская деятельность, в отношении которой этим налогоплательщиком применялась упрощенная система налогообложения. Налогоплательщик представляет налоговую декларацию не позднее 25-го числа месяца, следующего за кварталом, в котором он утратил право применять упрощенную систему налогообложения. Учет: налогоплательщики должны вести учет доходов и расходов в книге учета доходов и расходов для целей исчисления налоговой базы по налогу Форма и порядок заполнения утверждены Минфином. 81. Система налогообложения при выполнении соглашений о разделе продукции: общая характеристика. Система налогообложения при выполнении соглашений о разделе продукции – особая система налогообложения, специальный налоговый режим, применяемый при выполнении соглашений, которые заключены в соответствии с -ФЗ «О соглашениях о разделе продукции». Действие подобного режима выгодно как инвестору, так и государству: первый имеет благоприятные условия для вклада средств в поиск, разведку, а также добычу полезных ископаемых; государство приобретает гарантии получения части прибыли от этой деятельности. Режим применяется в течение всего срока действия соглашения о разделе продукции. Соглашение о разделе продукции - договор, в соответствии с которым Российская Федерация предоставляет субъекту предпринимательской деятельности (инвестору) на возмездной основе и на определенный срок исключительные права на поиски, разведку, добычу минерального сырья на участке недр , а инвестор обязуется осуществить проведение указанных работ за свой счет и на свой риск. Особенностью данного специального налогового режима является то, что его применение не предусматривает введения какого-либо налога и установления его элементов. Нормы определяют лишь особый порядок учета доходов и расходов при уплате налогов и сборов, относящихся к общему режиму налогообложения. Налогоплательщики и плательщики сбора - Инвесторы по договору (ЮЛ, ИП, объединение организаций) Налогоплательщики подлежат постановке на учет по месту нахождения участка недр. Заявление о постановке на учет подается в теч 10 дней с даты вступления соглашения в силу. Документы представить в налоговый орган: соглашение о разделе продукции; решение об утверждении результатов аукциона на предоставление права пользования участком недр Налогоплательщик предоставляет по каждому налог и по каждому соглашению отдельную декларацию. Не позднее 31 дек представляет программу работ и схему расходов на след год. Освобождение от налогов и сборов Данный налоговый режим предусматривает замену уплаты совокупности налогов и сборов, за исключением тех, которые предусмотрены НК, разделом произведённой продукции в соответствии с условиями соглашения. В частности налогоплательщик и плательщик сборов освобождаются: от уплаты региональных и местных налогов (по решению соответствующего законодательного (представительного) органа государственной власти или представительного органа местного самоуправления); налога на имущество организаций в отношении основных средств, нематериальных активов, запасов и затрат которые находятся на балансе налогоплательщика и используются исключительно для осуществления деятельности, предусмотренной соглашениями; таможенных пошлин; транспортного налога (при условии использования имущества и транспорта исключительно для работ по соглашению) 82. Патентная система налогообложения: налогоплательщики и условия применения, элементы налогообложения. Патентная система налогообложения устанавливается Налоговым кодексом, вводится в действие законами субъектов Российской Федерации и применяется на территориях указанных субъектов Российской Федерации. Налогоплательщиками признаются индивидуальные предприниматели, перешедшие на патентную систему налогообложения. Переход на патентную систему налогообложения или возврат к иным режимам налогообложения индивидуальными предпринимателями осуществляется добровольно. Индивидуальные предприниматели, средняя численность наемных работников которых, не превышает за налоговый период, по всем видам предпринимательской деятельности, осуществляемым индивидуальным предпринимателем, 15 человек. Патентная система налогообложения не применяется: в отношении видов предпринимательской деятельности, осуществляемых в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом в отношении реализации товаров, не относящейся к розничной торговле (реализация подакцизных товаров, подлежащих обязательной маркировке средствами идентификации лекарственных препаратов др.). Полный перечень видов деятельности, в отношении которых возможно применение патентной системы налогообложения, перечислен в законе о применении индивидуальными предпринимателями патентной системы налогообложения того субъекта Российской Федерации в котором будет осуществляться предпринимательская деятельность. Патент выдается с любого числа месяца, указанного ИП в заявлении на получение патента, на любое количество дней, но не менее месяца и в пределах календарного года. Заявление на получение патента необходимо подать не позднее чем за 10 дней до начала применения патентной системы налогообложения. В течение 5дней со дня получения заявления на получение патента налоговый орган обязан выдать индивидуальному предпринимателю патент или уведомить его об отказе в выдаче патента. Налоговая база - денежное выражение потенциально возможного к получению индивидуальным предпринимателем годового дохода по виду предпринимательской деятельности, в отношении которого применяется патентная система налогообложения, устанавливаемого на календарный год законом субъекта Российской Федерации. Налоговая ставка 6% Размер налога = (налоговая база / 365 (366) дней Х количество дней срока, на который выдан патент) Х 6% Порядок оплаты: Срок действия патента меньше 6 месяцев - в размере полной суммы налога в срок не позднее срока окончания действия патента Срок действия патента от 6 до 12месяцев - в размере 1/3 суммы налога в срок не позднее девяноста календарных дней после начала действия патента; - в размере 2/3 суммы налога в срок не позднее срока окончания действия патента. 83. Страховые взносы: плательщики страховых взносов, объект обложения страховыми взносами, расчетный и отчетный периоды, тарифы страховых взносов, порядок исчисления и уплаты страховых взносов  Объект обложения и база для начисления страховых взносов: Организации и индивидуальные предприниматели, производящие выплаты и вознаграждения физическим лицам - выплаты и иные вознаграждения в пользу физических лиц: – по трудовым договорам; – по гражданско-правовым договорам на выполнение работ, оказание услуг; – по договорам авторского заказа; – по договорам об отчуждении исключительного права на произведения науки, литературы, искусства; – по лицензионным договорам Физические лица, не являющиеся индивидуальными предпринимателями - Выплаты и иные вознаграждения, начисляемые в пользу физических лиц по трудовым договорам и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг Плательщики взносов, не производящие выплат и вознаграждений физическим лицам - Осуществление предпринимательской либо иной профессиональной деятельности. Расчетный период – календарный год. Отчетные периоды – I квартал, полугодие, 9 месяцев. Тариф страхового взноса представляет собой величину страхового взноса на единицу измерения базы для исчисления страховых взносов, если Раздел 2. Механизм исчисления и уплаты налогов и сборов в РФ 233 иное не предусмотрено гл. 34 НК РФ. Размер тарифов страховых взносов, которые обязательны к применению всеми плательщиками, установлены ст. 425, п. 2 НК РФ. Плательщики производящие выплаты в пользу физических лиц - платеж исчисляют исходя из величины выплат и иных вознаграждений, начисленных физическим лицам с начала расчетного периода до окончания соответствующего месяца, и установленных тарифов. Из полученной суммы вычитают ежемесячные обязательные платежи, которые перечислены с начала года. Сумму взносов на ВНиМ плательщик может уменьшить на сумму произведенных им расходов на выплату обязательного страхового обеспечения. Такой зачет осуществляет налоговый орган на основании полученного от территориального органа ФСС РФ подтверждения заявленных плательщиком страховых взносов расходов на выплату страхового обеспечения за соответствующий расчетный (отчетный) период. Срок уплаты - По итогам каждого календарного месяца не позднее 15-го числа следующего месяца. П л а т е л ь щ и к и страховых взносов, не производящие выплат ФЛ (ИП, нотариусы) - плательщики определяют суммы взносов к уплате в фонды самостоятельно. Плательщики вправе добровольно уплачивать страховые взносы по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством. Срок - Не позднее 31 декабря текущего календарного года. Страховые взносы, исчисленные с суммы дохода плательщика, превышающей 300 тыс. руб. за расчетный период, уплачиваются плательщиком не позднее 1 июля года, следующего за истекшим расчетным периодом. Организации и ИП, производящие выплаты и иные вознаграждения физическим лицам, должны будут отчитываться по страховым взносам в налоговый орган по месту постановки на учет посредством представления единого расчета в срок – не позднее 30-го числа месяца, следующего за отчетным периодом. Отчетность по взносам ежеквартально сдают: в ИФНС – расчет по страховым взносам, в ФСС – форму 4-ФСС. В ПФР сдают персонифицированную отчетность: СЗВ-М – каждый месяц, СЗВ-СТАЖ – раз в год |