УПРОЩЕННАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ. УСН дипломная. 1 Преимущества применения усн в целях налогообложения юридически и физически лиц 14

Скачать 198.05 Kb. Скачать 198.05 Kb.

|

|

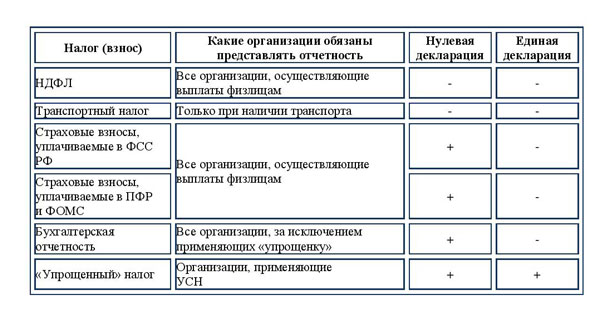

СОДЕРЖАНИЕ Введение 3 Глава I. Характеристика и экономическое содержание упрощенной системы налогообложения 6 1.1. Экономическое содержание и элементы УСН 6 1.2. Выбора объекта: УСН Доходы или УСН Доходы минус расходы 10 1.3. Преимущества применения УСН в целяхналогообложения юридически и физически лиц 14Глава II. Практика применения УСН и порядок смены режима налогообложения 17 2.1. Единый налог для упрощенной системы налогообложения 17 2.2. Расчеты авансовых платежей и единого налога по УСН 19 2.3. Порядок утраты права применения УСН, особенностиего применения 24Глава III. Совершенствование нормативно-правовой базы и проблемы развития упрощенной системы налогообложения 26 3.1. Выбор системы налогообложения для ИП или ООО:особенности режимов и их сравнение 263.2. Основные изменения в УСН в 2020 году 493.3. Экономическая эффективность применения УСН поаналитическим данным Управления ФНС России по ЧР 54Заключение 58 Список использованной литературы 62 Введение Особенностью действующей налоговой системы РФ является наличие в ней специальных налоговых режимов, которые представляют собой особый порядок, установленный Налоговым кодексом РФ исчисления и уплаты налогов и сборов в течение определенного периода времени и применяемый в установленном законе случаях. Специальные налоговые режимы - особый, установленный Налоговым кодексом порядок определения элементов налогов, а также освобождение от уплаты налогов и сборов при определенных условиях. Эти налоговые режимы направлены на создание более благоприятных экономических и финансовых условий деятельности организаций, индивидуальных предпринимателей, относящихся к сфере малого предпринимательства. Каждое предприятие ищет пути, как сократить размеры налогов. Одно из решений – переход на упрощенку. Что собой представляет такой режим, кто и когда его может применять, всегда ли выгодно работать на такой системе или есть подводные камни – предприниматели задаются массой вопросов. Упрощенная налоговая система, УСН, упрощёнка – это всё названия самой популярной среди малого и среднего бизнеса системы налогообложения. Привлекательность УСН объясняется как небольшой налоговой нагрузкой, так и относительной простотой ведения учета и отчетности, особенно для индивидуальных предпринимателей. Всегда ли можно ли говорить о том, что УСН - это самая выгодная и простая для учета система налогообложения? Однозначно на этот вопрос ответить нельзя, так как возможно, что в вашем конкретном случае упрощёнка будет и не очень выгодной, и не очень простой. Но надо признать, что УСН – это гибкий и удобный инструмент, который позволяет регулировать налоговую нагрузку бизнеса. Актуальность темы исследования заключается в том, что упрощенная система налогообложения – один из видов специального налогового режима, работая на котором предприятиям удается снизить налоговую и бухгалтерскую нагрузку. Такая система облегчает ведение учета. УСН, безусловно – самая выгодная для бизнесмена налоговая система, если налоги рассчитываются, исходя из полученных доходов. Менее выгодной, но только в некоторых случаях(!), упрощенная система может быть по сравнению с системой ЕНВД для юридических лиц и ИП и относительно стоимости патента для индивидуальных предпринимателей. Целью данной работы является изучение основных аспектов применения упрощенной системы налогообложения, определение его преимуществ и порядок декларирования. Для достижения поставленной цели в работе необходимо решить ряд задач: Дать общую характеристику и изучить элементы упрощенной системы налогообложения; Рассмотреть виды УСН, выбор объектов; Изучить преимущества применения и нововведения по УСН; Рассмотреть порядок исчисления сумм и примеры расчетов авансовых платежей и единого налога по УСН; Изучить способы утраты права применения УСН и порядок декларирования; Рассмотреть особенности выбора системы налогообложения для ИП или ООО и их сравнение; Изучить аналитические данные Управления ФНС России по ЧР. Упрощенная система налогообложения является законным методом налоговой оптимизации, так как единый налог заменяет четыре основных платежа в бюджет: налог на доходы физических лиц (НДФЛ), налог на имущество, страховые платежи во внебюджетные фонды и налог на добавленную стоимость (НДС, кроме «таможенного»). Таким образом, переход на УСН действительно и на законных основаниях может понизить размер налоговых выплат. Но даже на «упрощенке» разрешено уменьшать платежи в бюджет, выбрав более доходный предмет налогообложения. Предметом исследования является практика применения упрощенной системы налогообложения. Объектом исследования является Управление ФНС России по ЧР. При написании дипломной работы, использованы такие источники как: Налоговый кодекс РФ, нормативно-правовые акты, аналитические справки Управления и межрайонной инспекции ФНС России по Чеченской Республике, а также учебные пособия таких авторов, как Ефимовой Е.Г., Лыковой Л. Н., Майбурова И.А., Маршавиной Л. Я., Паскачева А. Б., Черника Д.Г. и других. Глава I. Характеристика и экономическое содержание упрощенной системы налогообложения 1.1. Экономическое содержание и элементы УСН Каждое предприятие ищет пути, как сократить размеры налогов. Одно из решений – переход на упрощенную систему налогообложения. Что собой представляет такой режим, кто и когда его может применять, всегда ли выгодно работать на такой системе или есть подводные камни – предприниматели задаются массой вопросов. Определения Упрощенная система налогообложения – один из видов специального налогового режима, работая на котором предприятиям удается снизить налоговую и бухгалтерскую нагрузку. Такая система облегчает ведение учета. УСН может использоваться как юридическими, так и физическими лицами. Переход осуществляется на добровольной основе после подачи уведомления в налоговую структуру. Выделяют две схемы упрощенки: классического типа; патентного. Ориентирована упрощенная налоговая система на представителей малого и среднего бизнеса. Условия применения Предприятия на упрощенной системе перечисляют единый налог вместо нескольких. [1] Не нужно исчислять и уплачивать такие налоги: Налог на прибыль. Исключение – прибыль, что получена с дивидендов, акций. Налог на имущество компании. Но есть один нюанс – с начала 2016 г. предприятия на упрощенном режиме должны перечислять суммы налога на имущество относительно объекта недвижимости, по которому налоговая база – кадастровая стоимость (пункт 2 ст. 346.11 НК, пункт 1 статьи 2, часть 4 статьи 7 закона от 2 апреля 2014 № 52-ФЗ). НДС. НДФЛ (по отношению к предпринимателям).Если ИП выступает в роли налогового агента, то такой налог взимается с заработка персонала. Режим может применяться до тех пор, пока предприниматель не изъявит желания перейти на другую систему налогообложения или при наличии нарушений условий использования УСН. Законные основания На упрощенный режим не могут переходить плательщики налога, которые перечислены в ст. 346.12: производители подакцизной продукции; банк, страховые организации; фонды негосударственного типа; ломбард; инвестиционный фонд; адвокаты и нотариусы, которые занимаются частной практикой; организации-добытчики и продавцы полезных ископаемых; компании, работающие на ЕСХН; фирмы, которые являются владельцами игорного бизнеса; бюджетное учреждение; иностранные фирмы. Отчетным периодом считается квартал, 6 месяцев, 9 месяцев; налоговым – календарный год. Плательщик налога, применяющий УСН, не вправе менять объект налогообложения или систему налогообложения до конца налогового периода. [3] Уплата налога и подача отчетностей осуществляется по месту жительства предпринимателя. Подготовить декларацию юридическому лицу необходимо до 31 марта следующего года после окончания налогового периода, а физическому лицу – до 30 апреля. Таблица 1.1.

Компания имеет возможность перейти на УСН в том случае, если за 9 месяцев перед подачей уведомления сумма дохода не превысила установленного лимита согласно ст. 248 НК (для малого предприятия это 15 млн. руб.).  Рис. 1.1. Объект налогообложения на УСН Отличительной особенностью УСН является возможность добровольного выбора налогоплательщиком объекта налогообложения между «Доходами» и «Доходами, уменьшенными на величину расходов» (который чаще называют «Доходы минус расходы»). Свой выбор между объектами налогообложения «Доходы» или «Доходы минус расходы» налогоплательщик может делать ежегодно, предварительно сообщив в налоговую инспекцию до 31 декабря о намерении изменить объект с нового года. Налоговая база на УСН Для объекта налогообложения «Доходы» налоговой базой признают денежное выражение доходов, а для объекта «Доходы минус расходы» налоговой базой является денежное выражение доходов, уменьшенных на величину расходов. В статьях с 346.15 по 346.17 НК РФ указан порядок определения и признания доходов и расходов на этом режиме. Доходами на УСН признаются: доходы от реализации, т.е. выручка от реализации товаров, работ и услуг собственного производства и приобретенных ранее, и выручка от реализации имущественных прав; доходы внереализационные, указанные в ст. 250 НК РФ, такие как безвозмездно полученное имущество, доходы в виде процентов по договорам займа, кредита, банковского счета, ценным бумагам, положительной курсовой и суммовой разницы и др. [8] Расходы, признаваемые на упрощенной системе, приведены в ст. 346.16 НК РФ. Налоговые ставки для УСН Налоговая ставка для варианта УСН Доходы в общем случае равна 6%. К примеру, если вами получен доход в сумме 100 тысяч руб., то сумма налога составит всего 6 тысяч руб. В 2016 году регионы получили право снижать налоговую ставку на УСН Доходы до 1%. Обычная ставка для варианта УСН «Доходы минус расходы» равна 15%, но региональные законы субъектов РФ могут для привлечения инвестиций или развития определенных видов деятельности снизить налоговую ставку до 5%. Узнать о том, какая ставка действует в том или ином регионе, можно в налоговой инспекции по месту регистрации.[2] 1.2. Выбора объекта: УСН Доходы или УСН Доходы минус расходы Виды УСН У предпринимателя есть право выбора вида УСН, по которому он будет уплачивать налоги. Какие объекты существуют и в чем особенности их налогообложения? Доходы (6 процентов) В том случае, когда размер понесенных затрат не велик, стоит остановиться на УСН «доходы», когда налог будет уплачиваться только из выручки. Доходы минус расходы При выборе объектом доходы, уменьшенные на расходы, плательщик имеет право уплачивать налог только с чистой прибыли (5%). Выгоден такой вид УСН в том случае, если фирма имеет много расходов, которые подтверждены документально, то есть имеются: товарная накладная; платежное поручение; чек; акт предоставленных услуг; акт работ, которые были выполнены и т. д. На основе патента Суть системы: ИП покупает патент на конкретный вид деятельности, налог на который уже включается в цену. Действовать патент будет только в пределах одного субъекта РФ, то есть там, где его было куплено. Предпринимателю нужно будет вести Книгу доходов и расходов. Но не все налогоплательщики имеют право переходить на УСН такого вида. Решение о предоставлении права на патентную упрощенку принимается местными властями. При переходе на УСН на основе патента: Есть ограничения по видам деятельности (перечень содержит ст. 346.25 п. 1 Налогового кодекса). Есть установленный лимит полученной прибыли. Количество работников не должно превысить 5 человек. Прибыль контролируется контрольно-кассовой техникой. Реальная выручка не учитывается. По принципу работы есть много общего с ЕНВД. Другие налоги При УСН придется исчислять и уплачивать такие виды налогов: транспортный, если на балансе ИП есть ТС; земельный; водный, если компания пользуется водоемами для ведения деятельности; страховые взносы в ПФР; сборы ФСС; взнос в ФФОМС. Упрощенная система налогообложения для ИП Законодательство постоянно дополняется, вносятся изменения, поэтому не помешает знать, что собой представляет упрощенная система налогообложения у ИП в текущем году. ИП может выбрать один из таких видов налогообложения (согласно ст. 346.20 п. 1 – 2 НК): Таблица 1.2.

За субъектами России остается право регулировать размер ставок в пределах 5 – 15%. Они утверждаются в зависимости от категории плательщика налога. Например, на территории Чеченской Республики действуют такие ставки по УСН: Таблица 1.3.

Минимальный налог в размере 1% уплачивается: если организация работает на УСН «доходы минус расходы», и размер определенного налога меньше суммы минимального налога; компания на УСН 15% имеет убытки, а сумма налога, который исчислен в соответствии с общими правилами, равна 0. Фирмы, которые платят минимальный налог, тщательно проверяются налоговыми органами. [18] Налоговая база может быть уменьшена по итогу года на суммы убытков, понесенных ранее при УСН «доходы минус расходы». Перенос сумм полностью или частично возможен на 10 лет после окончания налогового периода. Существует достаточно условная формула, позволяющая показать, при каком уровне расходов сумма налога на УСН Доходы будет равна сумме налога на УСН Доходы минус расходы: Доходы*6% = (Доходы – Расходы)*15% В соответствии с этой формулой, суммы налога УСН будут равны, когда расходы составят 60% от доходов. Далее, чем больше будут расходы, тем меньше будет налог к уплате, т.е. при равных доходах выгоднее будет вариант УСН Доходы минус расходы. Однако, эта формула не учитывает три важных критерия, которые могут значительно изменить рассчитанную сумму налога. 1. Признание и учет расходов для расчета налоговой базы на УСН Доходы минус расходы: Расходы на УСН Доходы минус расходы должны быть правильно документально оформлены. Неподтвержденные расходы не будут учитываться при расчете налоговой базы. Для подтверждения каждого расхода надо иметь документ об его оплате (такие как квитанция, выписка по счету, платежное поручение, кассовый чек) и документ, подтверждающий передачу товаров или оказания услуг и выполнения работ, т.е. накладная при передаче товаров или акт для услуг и работ; Закрытый перечень расходов. Не все расходы, даже правильно оформленные и экономически обоснованные, можно будет учесть. Строго ограниченный перечень расходов, признаваемых для УСН Доходы минус расходы, приводится в ст. 346.16 НК РФ. Особый порядок признания некоторых видов расходов. Так, чтобы на УСН Доходы минус расходы учесть затраты на закупку товаров, предназначенных для дальнейшей реализации, надо не только подтвердить документально оплату этих товаров поставщику, но и реализовать их своему покупателю (ст. 346.17 НК РФ). [30] Важный момент - под реализацией понимают не собственно оплату товара вашим покупателем, а только передачу товара в его собственность. 2. Возможность уменьшить единый налог на УСН Доходы за счет выплаченных страховых взносов. Выше уже говорилось, что на этом режиме можно уменьшить сам единый налог, а на режиме УСН Доходы минус расходы страховые взносы можно учесть при расчете налоговой базы. [21] |