Анализ ассортиментной политики

Скачать 0.52 Mb. Скачать 0.52 Mb.

|

|

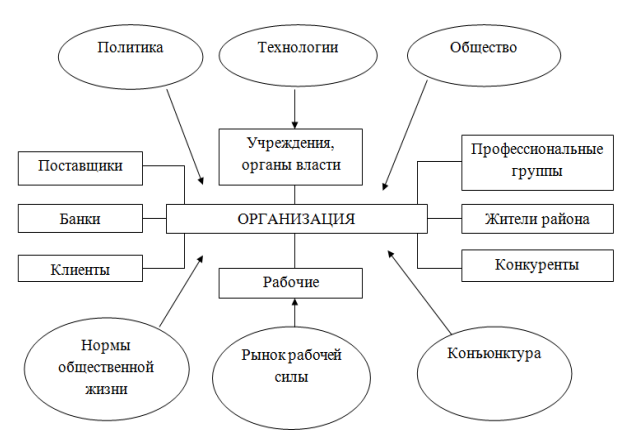

Рисунок 7. Основные тенденции рынка женской и мужской одежды casual Как уже было отмечено выше, рынок casual одежды является высококонкурентным и высокодоходным. Несмотря на то, самыми продаваемыми товарами являются майки, футболки, рубашки, трикотаж (преимущественно низкого ценового сегмента; суммарная доля продаж по всем ценовым сегментам около 30%), трикотаж (20%), постоянно увеличивается доля платьев в продажах на рынке женской одежды. На долю платьев приходится в среднем до 20% продаж (15% - в среднем ценовом сегменте, около 23% - в верхнем). Покупка платья позволяет минимизировать издержки женщины по созданию цельного образа. Наибольшим спросом пользуется повседневная одежда (стиль «casual») - на нее приходится более половины продаж женской одежды (53%). При этом даже повседневную одежду в России отличает яркость и декоративность. В связи с демократизацией дресс-кода на рабочем месте стиль «smart casual» занимает второе место по объемам продаж. Исследуемое нами предприятие функционирует на рынке несовершенной конкуренции. На рынке присутствуют все три вида конкуренции – функциональная, так как предприятия – конкуренты продают товары, удовлетворяющие одни и те же потребности; видовая, так как на рынке присутствует соперничество между различными товарами, удовлетворяющими одну и ту же потребность; предметная, так как предприятия – конкуренты продают идентичные товары, которые пользуются повышенным спросом  Рисунок 8. Факторы внешней среды, влияющие на деятельность Выделяют следующие ценовые сегменты рынка одежды casual: экономичный, средний и «люкс» (табл. 6) Таблица 6 Ценовые сегменты рынка одежды

В среднем на члена семьи в 2019 году расходы на одежду составляли 1345 рублей в месяц. Отличительной особенностью российского рынка является размер территории. Восприятие потребителем брендов в мегаполисах отличается от восприятия в средних и небольших городах. Факторы, формирующие поведение потребителей можно разделить на три группы: индивидуальные различия, факторы влияния внешней среды, психологические процессы. В состав фактора «индивидуальные различия» входят такие характеристики как возможности, знания, отношение, мотивация и заинтересованность, личность, ценности, образ жизни. С точки зрения индивидуальных возможностей можно выделить три основных ресурса – уровень дохода, ресурсы времени и познавательные способности отдельного человека. Среднедушевые денежные доходы по субъектам Российской Федерации отличаются, например, в Центральном федеральном округе данный показатель на конец 2020 года составлял 34 970 рублей, а в Сибирском федеральном округе за аналогичный период – 21 490 рублей. Таким образом, отличающиеся уровни дохода на разных территориях являются одним из доказательств неравных возможностей потребителей, покупательское поведение которых будет существенно отличаться на локальных рынках. Интересным представляется сравнение заявленной компаниями их целевой аудитории реальной. Опрос потребителей одежды casual трех брендов, проведенный в 2020 г., позволил выявить смещение возрастных границ потребителей (табл. 7). Таблица 7 Анализ потребностей целевой аудитории, %

Основными потребителями одежды в стиле casual бренда O'STIN являются женщины в возрасте от 19 до 30 лет. Резкое ослабление курса рубля в 2020 г. на фоне пандемии, существенным образом подкорректировало стратегии развития многих одежных ретейлеров. В связи с зависимостью от импортных поставок многие из них объявили о своем намерении повысить цены на одежду. Магазин «Остин», находится в ТЦ «Омский Молл», где расположены несколько магазинов, которые составляют конкуренцию магазину OSTIN, такие как Gloria jeans, H&M, так же через дорогу в магазине «Калинка», находится магазин ZOLLA который, составляет нам большую конкуренцию. Таблица 8 Анализ факторов конкурентной среды

Как видно из табл. 8, компания O'STIN почти ни в чем не уступает своим конкурентам в г. Омске. За исключением двух факторов: логистика и дистрибуция, товарная политика магазина Основным конкурентом является магазин H&M. К преимуществам H&M можно отнести занимаемую торговую площадь, которая почти в два раза больше чем у магазина OSTIN. Это позволяет представить товарный ассортимент более широко и качественно. Ценовая политика торговой марки H&M ориентирована на средний класс покупателей, но во время сезонной распродажи процент скидки существенно больше, чем в магазинах OSTIN, что приводит к оттоку покупателей к конкурентам с наиболее низкими ценами. Но в ряду с преимуществами можно выделить и недостатки торговой марки H&M, которые существенно влияют на их товарооборот. К таким недостаткам можно отнести качество реализуемого товара. Процент возврата бракованной продукции, возвращаемой покупателями, превышает почти в полтора раза, чем в торговой марке OSTIN. Магазин, ZOLLA не смотря на то, что он находится совершенно в другом здании, этот магазин также является конкурентом OSTIN. К преимуществам ZOLLA можно отнести широкий ассортимент, по сравнению с OSTIN в магазине ZOLLA в продаже имеется обувь (женская/мужская), нижнее белье, одежда для сна. Ценовая политика одинаковая, но проводимые акции и более выгодные предложения проходят в магазине ZOLLA чаще. К недостаткам марки ZOLLA можно отнести, отсутствие бонусной программы, что ведет к низкой лояльности потребителей. Основной слабой стороной конкурентов является отсутствие фирменного обслуживания. Большая часть времени в компании OSTIN уделена правильной выкладке товара, которая должна стимулировать человека совершить покупку. Этот недостаток конкурентов является преимуществом магазинов OSTIN, так как большое внимание уделяется визуальному мерчендайзингу, то есть планировка магазина продумана так, чтобы стимулировать покупателей обойти весь торговый зал, чтобы они покупали больше товаров, чем предварительно 34 запланировали. Стимулирующими мероприятиями продвижения является внешнее разнообразие - размещение торгового оборудования, его виды, витрины, освещение, запахи, звуковой фон и др. Атмосфера магазина соответствует его имиджу и общей стратегии, а дизайн способствует принятию решения о покупке. И фирменное обслуживание покупателей в магазинах OSTIN, где продавец прорабатывает пять этапов продаж, несомненно, влияет на товарооборот в сторону увеличения. На основе проведенного анкетирования, составим портрет потребителя, магазина «Остин», находящийся по адресу г. Омск, ул. Восстания, д.50, процент женского населения, составил 62%, оставшаяся доля это мужчины 38%. Социальный статус, работающие, характеризующие ценовую политику компании, доступной. Главный критерий при выборе товара, это цена и качество. При выборе магазина ориентируются на близость к дому. Так как магазин находится в торговом центре «Омский Молл», покупатели не готовы к большим, нацеленным покупкам. Из-за большого трафика и маленького количества чеков, процент обслуживания низкий, следовательно, и другие показатели не всегда выполняются. Просмотрев книгу жалоб и предложений, можно сделать вывод, что основные потребности потребителей заключаются в расширении ассортимента компании, добавлении в продажу мужских аксессуаров (бабочек, галстуков), зонтов. Насыщенность рынка текстильной продукции и обуви в России обеспечивает полный спектр запросов потребителя. С другой стороны, активное предложение рождает жесткую конкуренцию в отрасли, что при снижении покупательской способности способствует спаду. Именно так развивались события в период с 2013 по 2015 годы. Восстановление активности покупателей началось с 2016-2017 годов. Согласно прогнозам на 2019-2022 годы отрасль будет показывать положительную динамику, но не достигнет значений предкризисного 2014 года. Позиция покупателей, наметившаяся с 2015 года, напомнила ритейлу о том, что потребитель вправе самостоятельно принимать решения. Особенно, если вопрос о приобретении очередной вещи ставится в период падения покупательской способности. В 2020 ожидается восстановление интереса конечного пользователя. Давление будет оказывать отечественный законодатель, что подтверждается уже повышенным налогом на добавленную стоимость (НДС) и кардинальным изменением порядка расчета ввозных пошлин. В этом отношении серьезно пострадают зарубежные именитые площадки, наподобие «Алиэкспресс». 1. Факторы, влияющие на поведение потребителя Конечно, каждый желает обновлять свой гардероб согласно моде, а не возможностям кошелька. Тем не менее на практике все чаще наблюдается второе. Ожидания по повышениям заработной платы хотя бы бюджетникам в России сместились с 1 января на 1 октября 2020 года. Кредитование как вспомогательный фактор ритейла также отходит на задний план. Количество займов и их объем на душу населения возрастает, снижая покупательский потенциал до критического минимума. Попытка вывода из игры игроков с самыми дешевыми ценами оставляет потребителя с реалиями рынка. Рассчитывать на адекватное ценообразование больше не придется, поэтому ближайшие месяцы будет наблюдаться тщательное изучение ассортимента, качества цены и сервиса доставки. К факторам, обусловливающим уменьшение объемов ритейла, добавится поведение потребителя. Снижение покупательской способности вызвано падением доходов, увеличением налогов выставлением приоритетов относительно самых важных покупок. 2. Структура потребления Распределение потребителей в этой нише рынка торговли не меняется из года в год, разве что с некоторым смещением к той или иной категории. Превалирующей частью отрасли остаются покупательницы. Женщины традиционно забирают на себя минимум половину спроса. Ассортимент для слабой половины человечества является самым насыщенным – это специализированные магазины одежды и обуви, салоны, бутики, рынки и, конечно же, ателье. Мужчины менее восприимчивы к моде и новым вещам, продолжают проявлять практичность во время смены гардероба. На их долю приходится лишь 20-25 процентов всего потребления. Аксессуары для активного образа жизни – спортивные одежда и обувь продолжают оставаться в зоне внимания 8-15 процентов пользователей. На долю детской одежды приходится всего 8-10 процентов, хотя продукция для юных граждан находится в зоне особого внимания ритейла. Что касается 2020 года, к этому времени структура потребления практически не изменится, разве что с некоторым смещением к более практичной и недорогой одежде сегмента casual. 3. Структура ритейла и используемые стратегии Основными участниками рынка выступают российские и импортные компании, специализирующиеся на продажах сегментов b2b и b2c. К числу ритейлеров активно присоединяются компании, которые запускаются на основе франчайзинга. Примеров достаточно много, хорошим тоном для каждой сети сегодня является наличие фирменных магазинов с поддержкой интернет площадок. Ритейл одежды и обуви в России представлен: «Дочки сыночки» - отечественная дистрибуция. Имеет развитую сеть торговых точек по всей России, реализует широкий ассортимент товаров для детей, в том числе через интернет магазин; O`STIN – известная сеть продаж одежды, обуви и аксессуаров для всех категорий покупателей. От имени бренда размещаются заказы на пошив преимущественно в азиатские страны. O`STIN предпочтительно осуществляют свою деятельность в торговых центрах с высокой проходимостью, реже на обособленных арендуемых площадях; INCITY – аналогичный бренд, продающий одежду и обувь в стиле Casual для мужчин, детей и женщин; Другие марки. 4. Стратегии развития, новые тренды в моде Емкость рынка неизбежно сокращается, ввиду этого ритейлеры мирового уровня используют продвижение за счет увеличения количества торговых точек с одновременным привлечением персонала, имеющего подтвержденные результаты работы. Сети с уровнем 75 на 2020 год пересматривают свои стратегии в сторону оптимизации кадров с параллельным уменьшением присутствия. Компании чисто российского происхождения замедляют процесс привлечения и освоения инвестиций, обновления ассортиментного ряда. Опять же все прогнозы на 2020 год сводятся к тому, что рынок одежды и обуви будет насыщаться недорогими, функциональными базовыми товарами для повседневной носки. 5. Сегментация Нижний ценовой сегмент в 2020 году продолжит занимать верхние позиции по объемам продаж. Это почти 60 процентов всего рынка. Товары среднего уровня оставляют за собой предпочтения со стороны 30 процентов потребителей. Остальные 10 процентов приходятся на верхний ценовой сегмент с равномерным распределением на продукцию классов Bridge, Luxury и Premium. Рынок фэшн-ритейла, как и остальные, испытывает давление кризиса. Сокращение продаж не входит в стратегию профильных компаний, поэтому на 2020 будет ярко выражено сокращение издержек. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||