АНАЛИЗ И ОЦЕНКА СИСТЕМЫ БУХГАЛТЕРСКОГО УЧЕТА И НАЛОГООБЛОЖЕНИЯ НА ПРЕДПРИЯТИИ. диплоооом. Анализ и оценка системы бухгалтерского учета и налогообложения на предприятии

Скачать 2.98 Mb. Скачать 2.98 Mb.

|

|

Министерство образования и науки Самарской области Государственное бюджетное профессиональное образовательное учреждение Самарской области «Сергиевский губернский техникум» ВЫПУСКНАЯ КВАЛИФИКАЦИОННАЯ РАБОТА ДИПЛОМНАЯ РАБОТА на тему «АНАЛИЗ И ОЦЕНКА СИСТЕМЫ БУХГАЛТЕРСКОГО УЧЕТА И НАЛОГООБЛОЖЕНИЯ НА ПРЕДПРИЯТИИ » СПЕЦИАЛЬНОСТЬ 38.02.01 ЭКОНОМИКА И БУХГАЛТЕРСКИЙ УЧЕТ (ПО ОТРАСЛЯМ) ПМ. 01 ДОКУМЕНТИРОВАНИЕ ХОЗЯЙСТВЕННЫХ ОПЕРАЦИЙ И ВЕДЕНИЕ БУХГАЛТЕРСКОГО УЧЕТА ИМУЩЕСТВА ОРГАНИЗАЦИИ Дата сдачи ВКР «___» ________ 2022 год С  тудент ФИО тудент ФИОДата защиты ВКР «___» _________ 2022 год Оценка выполнения и защиты ВКР_______________________________ Н  аучный руководитель ФИО аучный руководитель ФИОСергиевск, 2022 СОДЕРЖАНИЕ

ВВЕДЕНИЕ Среди экономических рычагов, при помощи которых государство воздействует на рыночную экономику, важное место отводится налогам. В условиях рыночной экономики любое государство широко использует налоговую политику в качестве определенного регулятора воздействия на негативные явления рынка. Налоги, как и вся налоговая система, являются мощным инструментом управления экономикой в условиях рынка. Устанавливая налоги, субъекты и объекты налогообложения, налоговые базы, ставки налогов, льготы и санкции, изменяя условия налогообложения, государство стимулирует предпринимательскую деятельность в одних направлениях и стимулирует в других. От успешного функционирования налоговой системы во многом зависит результативность применяемых экономических решений. Применение налогов является одним из экономических методов управления и обеспечения взаимосвязи общегосударственных интересов с коммерческими интересами предпринимателей, предприятий независимо от ведомственной подчиненности, форм собственности и организационно - правовой формы предприятия. С помощью налогов определяются взаимоотношения предпринимателей, предприятий всех форм собственности с государственными и местными бюджетами, с банками, а также с вышестоящими организациями. При помощи налогов регулируется внешнеэкономическая деятельность, включая привлечение иностранных инвестиций, формируется хозрасчетный доход и прибыль предприятия. Основным главным регулятором хозяйственного механизма любого общества являются налоги. Налоги - это основная доходная часть бюджета. Совокупность налогов и сборов, взимаемых государством, принципов, форм и методов их установления, изменения и отмены, методов исчисления и взимания, форм и методов налогового контроля, а также ответственности за совершение налоговых правонарушений. Налоговая система в целом, обеспечивает концентрацию в непосредственном распоряжении государства финансовых ресурсов для решения важнейших общегосударственных, экономических и социальных задач. Значительное место в налоговой системе занимает налогообложение юридических лиц, поскольку налоговые поступления с организаций составляют большинство всех налоговых поступлений государственного бюджета. Через налоги, льготы и финансовые санкции, являющиеся неотъемлемой частью системы налогообложения организаций, государство предъявляет единые требования к эффективности ведения хозяйства, стимулирующие достижение установленных целей, рациональное использование предприятиями остающейся в их распоряжении доходов на производственное развитие. Налоги с организаций являются одним из экономических рычагов государства, с помощью которого оно пытается решить различные трудносовместимые задачи обеспечения достаточных денежных поступлений в бюджеты всех уровней, регулирования уровня доходов организаций, облегчения положения наименее защищенных категорий населения. Налогообложение прибыли предприятий обладает большими возможностями воздействия на уровень чистого дохода организаций, позволяет с помощью системы льгот, выбора объекта и ставок налогообложения стимулировать стабильные доходы бюджета. Цели взимания и основные черты налога на прибыль организаций в России во многом схожи с принятыми во многих промышленно развитых странах аналогичными налогами. Значительное место налога на добавленную стоимость в системе налогообложения организаций объясняется тем, что НДС имеет очень устойчивую базу обложения, которая к тому же не зависит от текущих материальных затрат. В бюджет начинают поступать средства задолго до того, как произойдёт окончательная реализация готовой продукции (работ, услуг). Уклониться от уплаты налога довольно сложно, хотя это и случается. Плательщик налога не несёт на себе налогового бремени, связанного с взиманием НДС при покупке сырья, материалов, полуфабрикатов, комплектующих изделий, поскольку компенсирует свои затраты, перекладывая их на покупателя. Анализ практики применения современного механизма исчисления и уплаты налогов с организаций свидетельствует о том, что процесс совершенствования системы налогообложения организаций ещё не завершен и должен продолжаться в дальнейшем. Целью дипломного проекта является проведение анализа системы налогообложения на предприятии ООО «Траектория - Сервис». Для достижения этой цели в работе были поставлены следующие задачи: рассмотреть теоретические аспекты налогообложения на предприятии; провести анализ системы налогообложения на ООО «Траектория - Сервис»; предложить механизмы совершенствования системы налогообложения на предприятии ООО «Траектория - Сервис». Исходная информация исследования базируется на уставных документах, учетной политике, первичных документах, регистрах аналитического и синтетического учета, данных бухгалтерской отчетности 2019-2021 гг. организации. В процессе работы были использованы нормативно-правовые акты Российской Федерации, книги, статьи ведущих экономистов и бухгалтеров. Кроме того, в настоящей работе широко использованы законодательные и нормативные акты федерального уровня по вопросам налогообложения юридических лиц (в частности, первая и вторая части Налогового кодекса РФ), учебно-методические пособия, периодическая литература, интернет. При проведении настоящего исследования были использованы методы научного анализа и синтеза рассматриваемой проблемы, системно-целостного подхода к изучению экономических явлений, методы статистической обработки информации: описание, сравнение, подстановки, математическая статистика, анализ, обобщение научных и учебно-методических публикациях по исследуемой проблеме. ГЛАВА I ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ НА ПРЕДПРИЯТИИ 1.1 Особенности налогообложения юридических лиц в условиях налоговой реформы Налоговая система - это совокупность налогов, взимаемых на данной территории. Основу налоговой системы России составляет Налоговый кодекс. Кроме того, в налоговую систему РФ входят принятые в соответствии с данным кодексом федеральные законы о налогах и сборах (п.1 ст.1 НК РФ). Налоговый кодекс содержит описание системы налогов и сборов в РФ, в нем, в частности, зафиксированы основы налогообложения в России (п.2 ст.1 НК РФ): виды налогов и сборов; основания возникновения (изменения, прекращения) и порядок исполнения обязанностей по уплате налогов и сборов; принципы установления, введения в действие и прекращения действия ранее введенных региональных и местных налогов; права и обязанности участников соответствующих правоотношений; формы и методы налогового контроля; ответственность за нарушение законодательства о налогах и сборах; порядок обжалования актов и действий налоговых органов, а также их должностных лиц. Налоговая система РФ основана на ключевых принципах, в соответствии с которыми и разрабатываются все нормативно-правовые акты в данной сфере. К принципам налоговой системы относятся: Принцип законности налогообложения. Каждое лицо должно уплачивать законно установленные налоги и сборы (п.1 ст.3 НК РФ). Принцип справедливости налогообложения. Налоги должны устанавливаться с учетом фактической способности налогоплательщика к их уплате (п.1 ст.3 НК РФ). Принцип всеобщности и равенства налогообложения (п.1 ст.3 НК РФ). Каждое лицо несет равные обязанности перед обществом. П.2 ст.3 НК РФ также установлено, что налоги и сборы не могут иметь дискриминационный характер и различно применяться исходя из социальных, расовых, национальных, религиозных и иных подобных критериев. Не допускается устанавливать дифференцированные ставки налогов и сборов, налоговые льготы в зависимости от формы собственности, гражданства физических лиц или места происхождения капитала. Принцип экономической обоснованности налогообложения. П.3 ст.3 НК РФ установлено, что налоги и сборы должны иметь экономическое основание, и не могут быть произвольными. Принцип единства экономического пространства РФ. В соответствии с п.4 ст.3 НК РФ не допускается устанавливать налоги и сборы, нарушающие единое экономическое пространство Российской Федерации и, в частности, прямо или косвенно ограничивающие свободное перемещение в пределах территории России товаров (работ, услуг) или финансовых средств, либо иначе ограничивать или создавать препятствия не запрещенной законом экономической деятельности физических лиц и организаций. Принцип установления налогов и сборов в должном порядке. Ни на кого не может быть возложена обязанность уплачивать налоги и сборы, а также иные взносы и платежи, обладающие признаками налогов и сборов, и при этом не предусмотренные Налоговым кодексом. Об этом говорится в п.5 ст.3 НК РФ. Принцип определенности налоговой обязанности. Он установлен п.6 ст.3 НК РФ. В соответствии с данной нормой при установлении налогов должны быть определены все элементы налогообложения. Принцип презумпции толкования всех неустранимых сомнений, противоречий и неясностей в налоговом законодательстве в пользу налогоплательщика. Согласно п.7 ст.3 НК РФ все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика. Понятие налога и сбора установлено в ст.8 НК РФ. В соответствии с данной нормой налог - это обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и муниципальных образований. Сбор - это обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений. В налоговой системе России предусмотрены следующие виды налогов и сборов: федеральные, региональные и местные (ст.12 НК РФ). Налоги и сборы могут быть установлены и отметены только НК РФ. Не предусмотренные им федеральные, региональные и местные налоги не могут устанавливаться (п.5 и п.6 ст.12 НК РФ). При установлении налога должны быть определены налогоплательщики и элементы налогообложения, а именно (ст.17 НК РФ): объект налогообложения; налоговая база; налоговый период; налоговая ставка; порядок исчисления налога; порядок и сроки уплаты налога. Кроме того, могут быть предусмотрены налоговые льготы и основания для их использования налогоплательщиком. Налоговая реформа - это реформа в системе налогообложения, отмена старых, принятие новых, видоизменение уже существующих налогов. В первую очередь государство преследует цель пополнения бюджета, чтобы не было его дефицита. 14 июля 1990 г. был принят Закон СССР "О налогах с предприятий, объединений и организаций" - первый унифицированный нормативный акт, регулирующий многие налоговые правоотношения в стране. В декабре 1991 г. проводится налоговая реформа, принимаются Законы "Об основах налоговой системы в РФ", "О налоге на прибыль", "О налоге на добавленную стоимость", "О подоходном налоге с физических лиц". Эти системообразующие законодательные акты составили фундамент налоговой системы России. Основной задачей налоговой реформы в РФ явилось: существенное снижение налогового администрирования. Снижение налогового бремени было достигнуто, прежде всего, за счет уменьшения нагрузки на фонд оплаты труда, ликвидации налогов с оборота с изменений в правилах расчета базы налогообложения прибыли. Упрощение налоговой системы предусматривалось посредством установления закрытого списка налогов и сборов, единой ставки подоходного налога, введения единого социального налога и отмены значительного числа второстепенных налогов. Целью налоговой реформы является мобилизация ресурсов для финансирования государственных расходов. В настоящее время законодательством Российской Федерации предусмотрены два вида налогообложения: . Общий режим налогообложения . Специальные режимы налогообложения Рассмотрим подробнее каждый вид режима налогообложения. Общий режим налогообложения применяется организациями, не перешедшими на специальные налоговые режимы - УСН, ЕНВД, УСХН. Организации, работающие в этом режиме, обязаны вести бухгалтерский и налоговый учет в полном объеме в соответствии с законодательством РФ. Такие организации в обязательном порядке составляют бухгалтерскую отчетность (бухгалтерский баланс, отчет о прибылях и убытках, отчет о движении денежных средств и некоторые другие) и налоговую отчетность и в соответствии с установленными сроками представлять их в налоговые органы. Организации, применяющие общий режим налогообложения являются плательщиками следующих (основных) налогов: налог на добавленную стоимость (НДС), налог на имущество, налог на прибыль, налог на доходы физ. лиц (НДФЛ) и другие налоги, которыми облагается деятельность предприятия (напр. транспортный налог, налог на добычу полезных ископаемых, акцизы и пр. - полный перечень приведен ст.13, 14, 15 НК РФ). Кроме того организации перечисляют платежи в Фонды (ПФР, ФСС, ФОМС) в полном объеме. Специальный налоговый режим предусматривает освобождение плательщиков от налога на прибыль, налога на имущество, налога на добавленную стоимость, единого социального налога. В специальный налоговый режим входят несколько видов налогообложения: Упрощенная система налогообложения (УСН). «Упрощенцы» могут по своему усмотрению выбрать объект налогообложения - доходы (ставка налога - 6%) или доходы, уменьшенные на величину расходов (ставка налога 15%). Полный перечень доходов и расходов приведен в статье 346 пункты 15 и 16 НК РФ. В п.12 ст.346 НК РФ приведен перечень организаций, не имеющих право применять УСН и некоторые ограничения в возможности применения. Единый налог на вмененный доход (ЕНВД) - организации, занимающиеся определенными видами деятельности, перечисленными в ст.346 п.28 НК РФ обязаны применять именно такой режим. Особенность налога заключается в применении условной базовой доходности в зависимости от вида деятельности (ее размер установлен пунктом 3 статьи 346.29 НК) и корректирующих коэффициентов. Единый сельскохозяйственный налог (ЕСХН) - применяется сельскохозяйственными товаропроизводителями и предусматривает значительные льготы для плательщиков (глава 26.1 НК РФ). Система налогообложения при выполнении соглашений о разделе продукции - может применяться только индивидуальными предпринимателями и только при определенных условиях (глава 26.4 НК РФ). Применение определенного вида налогообложения (кроме обязательного к применению ЕНВД) носит добровольный характер. Если организация не изъявила желание применять определенный режим (не подала заявление в налоговые органы), то по умолчанию обязана применять общий режим налогообложения. Для строительных организаций возможно применение только общей системы налогообложения и упрощенной системы налогообложения. По этой причине рассмотрим более подробнее эти системы. Общий режим налогообложения Общая система налогообложения (ОСН.) является налоговым режимом "по умолчанию" - его обязаны применять все юридические лица и индивидуальные предприниматели, осуществляющие виды деятельности, не облагаемые единым налогом на вмененный доход (ЕНВД), и не представившие в налоговый орган заявление о намерении использовать специальный налоговый режим - упрощенную систему налогообложения (УСН) или систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) (ЕСХН). Также общую систему налогообложения обязаны применять все предприятия, годовой доход которых превысил 60 млн. руб. (в связи с тем, что превышение данной суммы дохода является критерием, в соответствии с которым налогоплательщик лишается права использовать УСН. Налоги, уплачиваемые предприятиями, которые применяют общую систему налогообложения приведены в таблице 1.1. Таблица 1.1. Налоги, уплачиваемые юридическими лицами использующими общую систему налогообложения.

Упрощенная система налогообложения, (далее - УСН) является специальным налоговым режимом, применяемым на добровольной основе в соответствии с главой 26.2 Налогового Кодекса РФ (НК). В этом случае организации уплачивают страховые взносы на обязательное пенсионное страхование и единый налог (ЕН), исчисляемый по результатам их хозяйственной деятельности за год, но не являются плательщиками налога на прибыль, налога на имущество, ЕСН, НДС (за исключением НДС, уплачиваемого при ввозе товаров на таможенную территорию Российской Федерации). Все остальные налоги уплачиваются в соответствии с общим режимом налогообложения. Организации, применяющие УСН, не освобождаются от исполнения обязанностей налогового агента. Для наглядности представим изложенное в таблице 1.2. Таблица 1.2. Виды налогов по упрощённой системе налогообложения и сравнение с общей системой налогообложения

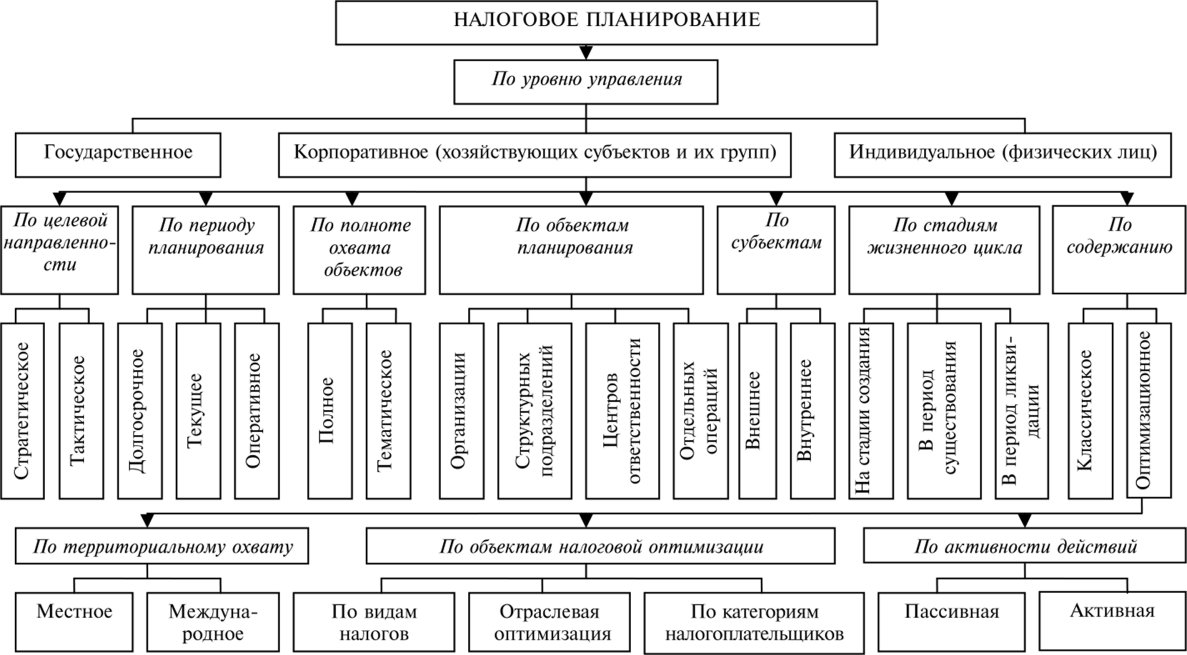

Необходимо обратить внимание на то, что, если по итогам налогового (отчетного) периода выполнено хотя бы одно из условий, налогоплательщик считается перешедшим на общий режим налогообложения: доход организации превышает 60 млн. руб.; остаточная стоимость основных средств и нематериальных активов превышает 100 млн. руб.; доля непосредственного участия других организаций в капитале налогоплательщика составляет более 25% (кроме общественных организаций инвалидов); средняя численность работников превышает 100 человек. Настоящая налоговая реформа в наших условиях - это не просто снижение ставок, это система мер, которые обеспечивают: - переход на максимально прозрачные и неизбегаемые формы обложения с упором на косвенные налоги (прежде всего на потребление); - создание эффективной системы антистимулов для неплательщиков, вплоть до фактического блокирования их предпринимательской активности; - снижение номинального налогового бремени до уровня фактического и затем - некоторое повышение фактического налогообложения до уровня, близкого к среднеевропейскому. Налоговая система - это достаточно простая, но вместе с тем тщательно продуманная по структуре система прямых и косвенных налогов, которая бы облагала посильными, но ощутимыми налогами на использование природных ресурсов и потребительские расходы, и в, то, же время поощряла бы предпринимательскую активность в несырьевых отраслях, а также сбережения и инвестиции. Налоговая система не может и не должна быть чисто фискальным инструментом - она должна быть также средством макроэкономического регулирования, селективной поддержки тех видов хозяйственного поведения, которые отвечают системе общественных приоритетов. Для того чтобы система стимулов и наказаний в этой области реально функционировала, необходимо также юридическое урегулирование в той или иной форме вопроса об ответственности за налоговые нарушения, совершенные в прошлом. Одним из главных условий и важнейшей предпосылкой налоговой реформы является также повышение эффективности налоговых служб, четкое определение их прав и полномочий, искоренение коррупции в их рядах. 1.2 Методы налогового планирования на предприятиях малого и среднего бизнеса Стремление плательщиков снизить налоговую нагрузку представляет собой реакцию на любые фискальные мероприятия государства, которая является вполне естественной, поскольку обусловлена попыткой собственника в той или иной форме, тем или иным способом защитить свое имущество, капитал и доходы от любых посягательств. Данное явление объективно и не зависит от государственного строя, формы правления, качества налоговых законов и общественной морали. Оно обусловлено основной функцией налогов - фискальной, а также экономико-правовым содержанием налога - легальным (на основании закона), принудительным и обязательным изъятием части собственности граждан и их объединений для государственных (публичных) нужд. В свою очередь, налоговое законодательство дает возможность для поиска путей снижения налоговых выплат, в частности: освобождение от уплаты налогов; понижение налоговых ставок; изъятие из обложения определенных элементов объектов налогообложения; применение различных вычетов; применение необлагаемого минимума объекта налогообложения; наличие различных источников отнесения расходов и затрат (вычеты, возмещения, увеличение стоимости имущества); наличие пробелов в налоговых законах, то есть нечеткость и расплывчатость формулировок, позволяющих по-разному толковать одну и ту же правовую норму. Разъясним кратко отличительные признаки понятий «налоговый менеджмент», «налоговое планирование», «налоговая оптимизация», «минимизация налогов», «уменьшение налогов», «уход от налогов», «уклонение от налогов», «избежание налогов», «обход налогов», «налоговая экономия». Очень часто содержание этих терминов отождествляется, хотя за ними скрываются разные социально-экономические явления, преследующие собственные цели. Налоговый менеджмент - новая для России теоретическая и практическая область знаний. По аналогии с финансовым менеджментом, налоговый менеджмент возник первоначально в хозяйственной среде, т. е. в практической действительности, и лишь впоследствии появились попытки в теоретическом обобщении и развитии этой области знаний. Налоговый менеджмент выполняет специфическую функцию в системе управления хозяйствующим субъектом и является в силу этого одной из подсистем внутрифирменного (корпоративного) менеджмента. Его можно охарактеризовать как управление налогами предприятий - налогоплательщиков, регулирующее их финансовые взаимоотношения с государством в процессе перераспределения доходов хозяйствующих субъектов и формирования доходов бюджета. Налоговый менеджмент охватывает три взаимодействующие сферы: налоговое планирование; налоговое регулирование; налоговый контроль. В литературе встречаются различные определения налогового планирования. Так, например, А.Ф. Колосов предлагает определение: «налоговое планирование - это планирование себестоимости и расходов из прибыли с целью сокращения налоговых платежей и отчислений в бюджет по действующему законодательству России». Налоговое планирование в понимании В.А. Мачехина - это предварительная оценка гражданских и налоговых последствий, связанных с различными способами достижения определенного результата. Содержанием налогового планирования, таким образом, является организация и методика расчетов сумм платежей по каждому виду налогов на очередной финансовый год и/или на ряд лет (два-три года) и общего объема налоговых платежей. Результаты расчетов отражаются в налоговом бюджете организации, составляемом в рамках финансового бюджетирования на очередной год. Можно рассматривать планирование, с общеэкономической точки зрения, как механизм, который заменяет цены и рынок, а с конкретно-управленческой точки зрения, как естественную часть менеджмента, умение предвидеть цели организации, результаты ее деятельности и ресурсы, необходимые для достижения определенной цели. Подводя итог рассмотрению основных имеющихся в отечественной экономической литературе определений планирования, необходимо отметить, что единой точки зрения не существует. Однако в большинстве случаев понятие «планирование» рассматривается как вид управленческой деятельности и способ оптимизации действий хозяйствующих субъектов. Так, например, под планированием на уровне хозяйствующего субъекта понимают неотъемлемую часть управления его финансово-хозяйственной деятельностью, заключающуюся в установлении желаемого будущего состояния объекта и оптимальных способов и методов достижения данного состояния в условиях ограниченности ресурсов и возможности их альтернативного использования. Налоговое планирование - это понятие, охватывающее «налоговую минимизацию» и «налоговую оптимизацию». Налоговое планирование на уровне хозяйствующего субъекта - это неотъемлемая часть управления его финансово-хозяйственной деятельностью в рамках иной стратегии его экономического развития, представляющая собой процесс системного использования оптимальных законных налоговых способов и методов для установления желаемого будущего финансового состояния объекта в условиях ограниченности ресурсов и возможности их альтернативного использования. При этом в понятие будущего финансового состояния, кроме общепринятых в настоящее время показателей, целесообразно также включать уровень налогового бремени и налогового потенциала. В широком понимании процесс налогового планирования на уровне хозяйствующего субъекта, согласно И.М. Александрову, можно подразделить на четыре этапа. На первом этапе решается задача выбора предпринимательской деятельности, ее организационно-правовой формы. Например, предприятие осуществляет торговую деятельность, реализуя продукты или медицинские товары. Согласно налоговому законодательству, в сфере торговли медицинскими товарами имеется значительное количество льгот в сравнении с торговлей продуктами. Еще большее количество льгот имеется, если предприятие зарегистрировано в оффшорной зоне. На втором этапе решается задача о выгодном, с налоговой точки зрения, расположении как самого предприятия, так и его структурных подразделений. На третьем этапе налогового планирования изучается возможность максимально полного и правильного использования льготного налогообложения, снижения объемов налоговых платежей с учетом возможности заключения выгодных сделок, наличия финансовых и трудовых ресурсов, знания налогового законодательства и других условий. На четвертом этапе учитывается рациональное размещение финансовых средств и активов предприятия с учетом знания рынка. В зависимости от длительности периода и решаемых задач налоговое планирование можно подразделить на тактическое и стратегическое. Тактическое налоговое планирование призвано решать задачи третьего этапа, имеющие текущий характер. Стратегическое планирование определяет долговременный курс предприятия в области легального снижения налоговых расходов на основе глубокого знания налогового законодательства и предусматривает решение задач, которые поставлены на первом, втором и третьем этапах налогового планирования. Содержание налогового планирования в узком смысле означает организацию и методику расчета объемов конкретных налогов предприятия на очередной финансовый год и среднесрочное планирование (на 3 года). По нашему мнению налоговое планирование тесно связано с планированием всех экономических процессов организации и представляет собой часть управления ее финансово-хозяйственной деятельностью, включающую систему выработки и принятия управленческих решений в области финансов, упорядочивание хозяйственной деятельности с целью снижения налоговых платежей и развития организации в соответствии с действующим налоговым законодательством России. Она вбирает в себя всю совокупность действий, связанных с оценкой организацией своих налоговых обязательств по принимаемым решениям. Ведь, в конечном итоге, организацию интересуют не сама по себе величина уплачиваемых налогов, а эффективность ее финансово-хозяйственной деятельности и роль налоговых обязательств в достижении поставленной цели. Правомерно наряду с такими видами планирования, как финансовое, социальное, бюджетное (в зависимости от отдельных видов планируемых ресурсов), выделять также налоговое планирование (рисунок 1.1). Составляющими налогового планирования, как было отмечено выше, являются оптимизация и минимизация налогообложения. Оптимизация налогов предполагает увеличение финансовых результатов при экономии налоговых расходов, а также решает задачу не допустить большей динамики роста налоговых платежей по сравнению с динамикой роста выручки предприятия.  Рисунок 1.1 - Управленческая модель налогового планирования При оптимизации налогов могут решаться и иные финансовые задачи, далекие от минимизации, например, формирование в отчетном периоде существенной прибыли для привлечения новых кредитов и акционеров. В указанном случае оптимизация налогов коснется не только отчетного периода, но и следующего за ним. Поскольку необходимость в прибыли в следующем отчетном периоде уменьшится, и из-за этого упадут налоговые платежи, какие-то пояснения придется давать налоговым органам. В понятие оптимизации также входит работа по предотвращению чрезвычайно большого, по сравнению с обычным уровнем, налогообложения вследствие ошибок в оформлении сделок. Минимизация налоговых платежей - это очень узкое понятие, которое подразумевает уменьшение налоговых обязательств налогоплательщика. Минимизация налоговых платежей обычно проводится отдельно по каждому налогу в отрыве от анализа всей совокупности налогов, уплачиваемых компанией, и преследует единственную цель - уменьшение налоговых обязательств. «Уменьшение налоговых платежей» - один из способов улучшения финансового состояния предприятия, повышения инвестиционной привлекательности. Снижать налоги целесообразно до тех пор, пока расчеты показывают, что это дает прирост свободной прибыли. Однако в ряде случаев снижение сумм налоговых выплат достигается за счет ухудшения финансовых показателей. Поэтому прежде чем выбрать способ минимизации, следует оценить его, с точки зрения финансовых последствий для предприятия. Результаты применения одних и тех же способов минимизации неодинаковы для разных объектов, а также различны для условий работы предприятия в разные периоды. Поэтому применению конкретной рекомендации должны обязательно предшествовать расчеты прибыли, остающейся в распоряжении предприятия, и свободной прибыли. Термин «налоговая оптимизация» часто трактуется как целенаправленные действия налогоплательщика, которые позволяют ему избежать или в определенной степени уменьшить его обязательные выплаты в бюджет в виде налогов, сборов, пошлин и других платежей. По мнению Д. Тихонова и Л. Липника, под оптимизацией налогообложения понимается «…разновидность экономической деятельности, поскольку в ее рамках осуществляются сделки, производятся в различной форме расчеты, оформляются некие документы. У этой деятельности есть вполне определенная экономическая цель - оптимизировать расходы по уплате налогов…». Следует отметить, что в практике налогообложения зарубежных стран отношение государства к оптимизации налоговых платежей в общем виде выразилось в форме концепций уклонения от уплаты налога («tax evasion») и обхода (избежания) налога («tax avoidance»). Исходя из вышеизложенного аналитического обзора, можно определить следующее: налоговая оптимизация зависит от финансовой стратегии предприятия; налоговая оптимизация может осуществляться как для снижения, так и для увеличения налоговых обязательств; оптимизация налогов включает в себя минимизацию как один из способов, призванных улучшить финансовое состояние налогоплательщика в конкретных условиях; оптимизация налогообложения - организационные мероприятия в рамках действующего законодательства, связанные с выбором времени, места и видов деятельности, созданием и сопровождением наиболее эффективных схем и договорных взаимоотношений, с целью увеличения денежных потоков компании за счет минимизации налоговых платежей (рисунок 1.2). Важным является рассмотрение понятия «налоговая нагрузка», как показателя эффективности налогового планирования. В настоящее время в экономической литературе основное внимание уделяется вопросам, связанным с применением тех или иных показателей для количественной оценки и разработки методики расчета показателей налоговой нагрузки. Налоговая нагрузка, с общетеоретических позиций, выражает денежные отношения, складывающиеся в процессе формирования совокупной цены (меры стоимости) государственных услуг в виде величины или доли возможных налоговых изъятий государством части валовой добавленной стоимости. В этом выражается ценовой характер понятия налогового бремени. Налоговая нагрузка относительно макроуровня определяется некоторыми экономистами как совокупность обязательств, принимаемых на себя государством, представляющих расходную часть бюджета, в пределах этого уровня варьируется состав налогов. Если подходить к рассмотрению этого вопроса с позиции критерия эффективности, то можно заключить, что налоговая нагрузка всегда превышает налоговые доходы государства. Бремя налога всегда выше, чем налоговые поступления в бюджет, потому, что налог влияет на решение потребителей, и бюджетные решения последних менее удовлетворены, чем в безналоговой ситуации. Тем не менее, они несут налоговую нагрузку, не отражающуюся в налоговых доходах государства. Еще одна часть потребителей, в связи с ограниченностью своих бюджетных возможностей, сокращает свои покупки и платит относительно меньший налог. В обоих случаях налог изменил структуру расходов потребителей, и каждый налогоплательщик несет большее налоговое бремя, чем бремя, выраженное в налоговых доходах государства. Имеется еще одна причина для различия налоговых доходов государства и общего налогового бремени. Введение налога может вызвать уменьшение в количестве факторов, используемых в производственном процессе, и, следовательно, в общем объеме производства. Например, при введении прогрессивного подоходного налога, который принесет в бюджет такую же сумму поступлений, что и существовавший до этого момента пропорциональный подоходный налог, обладатели фактора «труд» сократят или увеличат его предложение. Если они будут работать меньше, сократится их заработная плата. Это уменьшение доходов работников можно рассматривать как часть налогового бремени, которая опять же не отражается в налоговых поступлениях бюджета. Может, конечно, возникнуть обратная ситуация, когда под воздействием нового налога налогоплательщики будут больше работать, чтобы восстановить уменьшившиеся доходы. Кроме того, изменения в объеме производства могут возникнуть не только из-за изменения количества потребляемого фактора производства вследствие уменьшения его рентабельности, но и в результате сдвигов в уровне общего спроса и занятости. Ввод налога может понизить общий уровень занятости, а увеличение государственных расходов его повысить. Это также усложняет изучение проблемы влияния налоговых эффектов на распределение доходов. На макроэкономическом уровне налоговая нагрузка - это обобщающее понятие, характеризующее в абсолютной и относительной форме ту часть произведенного обществом валового или чистого продукта, которая перераспределяется в доход государства посредством налоговых механизмов с учетом уровня общественно необходимых потребностей и конкретных задач налоговой и социальной политики государства. Под налоговой нагрузкой на микроуровне обычно понимают долю доходов, которая уплачивается государству в форме налогов и платежей налогового характера. Категория налоговой нагрузки, применительно к уровню конкретного налогоплательщика, отражает долю его совокупного дохода, изымаемого в бюджет. Как правило, расчет этого показателя производится путем отнесения суммы всех начисленных налогов и налоговых платежей к объему реализации продукции (работ, услуг), включая выручку от прочей реализации. Иногда для более точного расчета в состав фискальных платежей включаются платежи во внебюджетные фонды. В некоторых зарубежных странах для расчета налоговой нагрузки используется показатель эффективной налоговой ставки, которая представляет собой долю налога в суммарном облагаемом доходе налогоплательщика. Налоговые ставки, используемые при расчете методом сложной прогрессии, показывают размер обложения лишь для отдельных частей дохода налогоплательщика. Для того чтобы определить эффективную налоговую ставку, необходимо вначале вычислить долю, изымаемую налогом из каждой отдельной части дохода, а затем их сумму отнести к общей сумме доходов. Известны также и отечественные методики расчета налоговой нагрузки по способу эффективной ставки (отношение общей суммы налогов к добавленной стоимости, созданной предприятием), предлагаемому специалистами Центрального экономико-математического института Российской Академии Наук. Необходимо отметить, что само по себе снижение ставок налогов способствует экономическому росту разными путями. Так, снижение предельных ставок может побудить людей работать более напряженно. Это определенно приведет к росту предложения рабочей силы и увеличению производительности труда. Необходимо учитывать, что общепризнанной в теории налогообложения выступает кривая Лэффера, показывающая связь между налоговыми ставками и объемом налоговых поступлений в бюджет. В соответствии с этой кривой снижение ставок до предельной точки налогообложения вызывает прямое снижение поступлений в бюджет. В то же время повышение ставок после предельной точки влечет за собой сокращение налоговых доходов. После проведенного анализа понятийного аппарата налогового планирования целесообразно перейти к рассмотрению объекта исследования и его характеристик, а именно определить отличительные признаки субъектов малого предпринимательства, проанализировать структуру малых предприятий и рассмотреть особенности налогообложения предприятий малой экономики в зарубежных странах. |