СБОРНИК ПРАКТИЧЕСКИХ РАБОТ по дисциплине «КОМПЬЮТЕРНОЕ МОДЕЛИРОВ. Братский целлюлознобумажный колледж федерального государственного бюджетного образовательного учреждения

Скачать 2.25 Mb. Скачать 2.25 Mb.

|

|

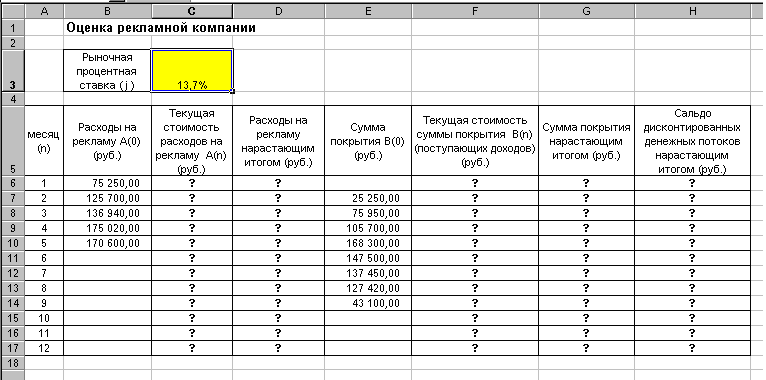

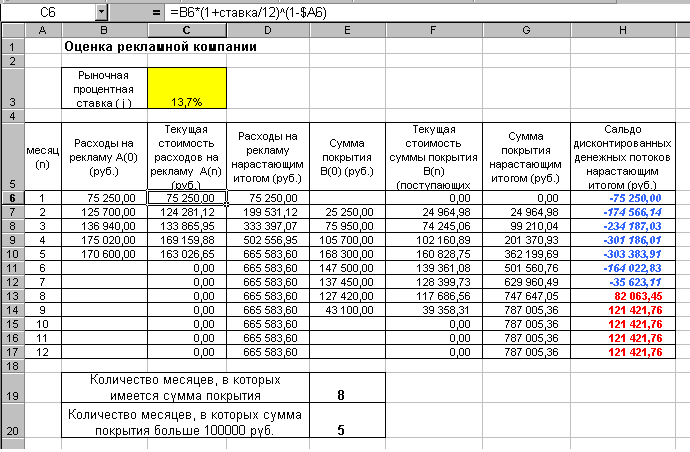

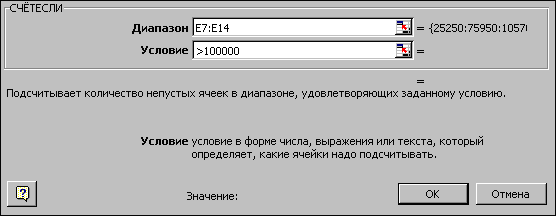

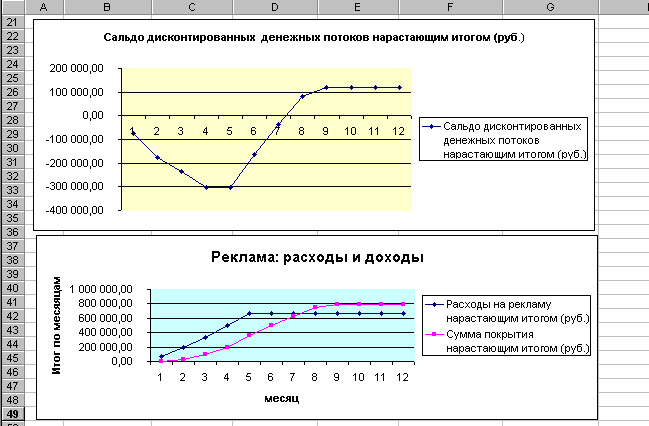

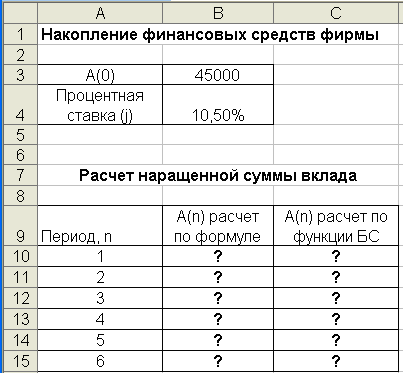

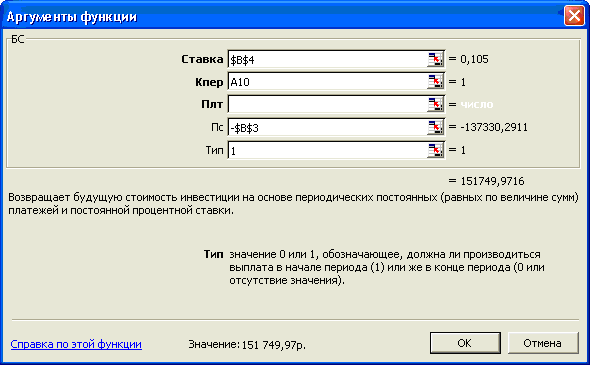

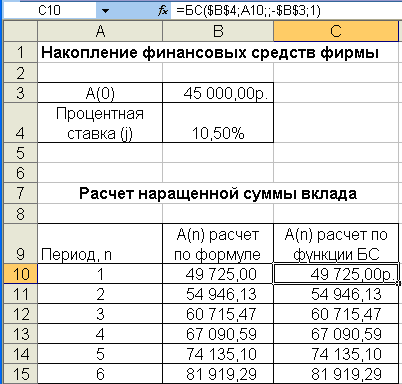

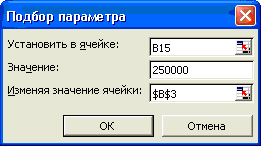

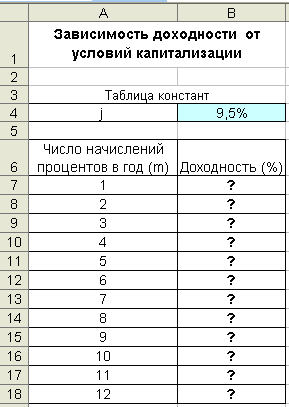

Содержание отчета: название работы; цель работы; задание; результаты выполнения; вывод по работе. 1.3 Практическая работа 3 Оптимизационное моделирование в Excel Цель работы: изучение технологии проведения экономических расчетов, расчета точки окупаемости инвестиций, накопления и инвестирования средств. Оборудование: персональный компьютер (ПК), программное обеспечение (ПО) Порядок выполнения и форма отчетности Задание 1.Оценка рентабельности рекламной компании фирмы. Порядок работы. 1. Откройте редактор электронных таблиц Microsoft Excel и создайте новую электронную книгу. 2. Создайте таблицу оценки рекламной компании по образцу рис.1. Введите исходные данные: Месяц, Расходы на рекламу А(0) (р.), Сумма покрытия В(0) (р.), Рыночная процентная ставка ( j ) = 13,7%. Выделите для рыночной процентной ставки, являющейся константой, отдельную ячейку - С3, и дайте этой ячейке имя «ставка». Краткая справка. Присваивание имени ячейке или группе ячеек производится следующим образом: - выделите ячейку (группу ячеек), которой необходимо присвоить имя; - щелкните полеИмя, которое расположено в строке формул слева; - введите имя ячейки; - нажмите клавишу [Enter]. Помните, что по умолчанию имена ячеек являются абсолютными ссылками. Заполните рабочий лист в соответствии с рисунком 12.  Рисунок 12 – Исходные данные Рисунок 12 – Исходные данныеПроизведите расчеты во всех столбцах таблицы. Краткая справка. Расходы на рекламу осуществлялись в течение нескольких месяцев, поэтому выбираем динамический инвестиционный учет. Это предполагает сведение всех будущих платежей и поступлений путем дисконтирования на сумму рыночной процентной ставки к текущему значению. в ячейке C6 наберите формулу Примечание. Адрес ячейки А6 в формуле имеет комбинированную адресацию: абсолютную адресацию по столбцу и относительную по строке, и записывается в виде $A6. При расчете расходов на рекламу нарастающим итогом надо учесть, что первый платеж равен значению текущей стоимости расходов на рекламу, значит в ячейку D6 введем значение= С6, но в ячейке D7 формула примет вид=D6+C7. Далее формулу ячейки D7 скопируйте в ячейки D8:D17. Обратите внимание, что в ячейках нарастающего итога с мая по декабрь будет находиться одно и то же значение, поскольку после месяца мая расходов на рекламу не было (рисунок 13).  Рисунок 13 – Заполненный данными и формулами рабочий лист Выберем сумму покрытия в качестве ключевого показателя целесообразности инвестиций в рекламу. Она определяет, сколько денежных средств приносит продажа единицы товара в копилку возврата инвестиций. Для расчета текущей стоимости покрытия скопируйте формулу из ячейки С6 в ячейку F6. В ячейке F6 наберите формулу: Далее с помощью маркера автозаполнения скопируйте формулу в ячейки F7:F17. Сумма покрытия нарастающим итогом рассчитывается аналогично расходам на рекламу нарастающим итогом, поэтому в ячейку G6 поместим содержимое ячейки F6 (=F6), а в G7 введем формулу= G6 + F7. Далее формулу из ячейки G7 скопируем в ячейки G8:G17. В последних трех ячейках столбца будет представлено одно и то же значение, ведь результаты рекламной компании за последние три месяца на сбыте продукции уже не сказывались. Сравнив значения в столбцах D и G, уже можно сделать вывод о рентабельности рекламной компании, однако расчет денежных потоков в течении года (столбец H), вычисляемый как разница колонок G и D, показывает, в каком месяце была пройдена точка окупаемости инвестиций. В ячейке H6 введите формулу= G6 – D6, и скопируйте ее вниз на всю колонку. Проведите условной форматирование результатов расчета колонки Н: отрицательных чисел – синим курсивом, положительных чисел – красным цветом шрифта. По результатам условного форматирования видно, что точка окупаемости приходится на июль месяц. В ячейке Е19 произведите расчет количества месяцев, в которых сумма покрытия имеется; Используйте функцию «Счет» (Вставка/ Функция/ Статистические), указав в качестве диапазона «Значение 1» интервал ячеек E7:E14. После расчета формула в ячейке Е19 будет иметь вид= СЧЕТ(E7:E14). В ячейке Е20 произведите расчет количества месяцев, в которых сумма покрытия больше 100 000 р. (используйте функцию СЧЕТЕСЛИ, указав в качестве диапазона «Значение» интервал ячеек E7:E14, а в качестве условия >100000). После расчета формула в ячейке Е20 будет иметь вид =СЧЕТЕСЛИ(E7:E14)(рисунок 14).  Рисунок 14 – Диалоговое окно «СЧЁТЕСЛИ» 6. Постройте графики по результатам расчетов (рисунок 15). - «Сальдо дисконтированных денежных потоков нарастающим итогом» по результатом расчетов колонки Н; - «Реклама: доходы и расходы» по данным колонок D и G (диапазоны D5:D17 и G5:G17 выделяйте, удерживая нажатой клавишу [Ctrl]). Графики дают наглядное представление об эффективности расходов на рекламу и графически показывают, что точка окупаемости инвестиций приходится на июль месяц. Сохраните файл в папке вашей группы.  Рисунок 15 –Графики по результатам расчетов Задание 2.Фирма поместила в коммерческий банк 45 000 р. на 6 лет под 10,5% годовых. Какая сумма окажется на счете, если проценты начисляются ежегодно? Рассчитать, какую сумму надо поместить в банк на тех же условиях, чтобы через шесть лет накопить 250 000 р. Порядок работы. 1. Откройте редактор электронных таблиц Microsoft Excel и создайте новую электронную книгу. 2. Создайте таблицу констант и таблицу для расчета наращенной суммы вклада по образцу (рисунок 16).  Рисунок 16 –Исходные данные для Задания 2 3. Произведите расчеты. А(n) двумя способами: - с помощью формулы А(n)= А(0) Н (1+j)n (В ячейку D10 ввести формулу или использовать функцию СТЕПЕНЬ); - с помощью функции БС (рис.6). Краткая справка. Функция БС возвращает будущую стоимость инвестиции на основе периодических постоянных платежей и постоянной процентной ставки. Синтаксис функции БС: БС ( ставка ;кпер; плт; пс; тип), где ставка – это процентная ставка за период; кпер – это общее число периодов платежей по аннуитету; плт (плата) – это выплата, производимая в каждый период, вводится со знаком «–», это значение не может меняться в течении всего периода выплат. Обычно плата состоит из основного платежа и платежа по процентам, но не включает других налогов и сборов; пс – это приведенная к текущему моменту стоимость или общая сумма, которая на текущий момент равноценна ряду будущих платежей. Если аргумент пс опущен, то он полагается равным 0. В этом случае должно быть указано значение аргумента плата. Тип - это число 0 или 1, обозначающее, когда должна производиться выплата. Если аргумент тип опущен, то он полагается равным 0 (0 – платеж в конце периода, 1 –платеж в начале периода). Все аргументы, означающие деньги, которые платятся (например, депозитные вклады), представляются отрицательными числами. Деньги, которые получены (например, дивиденды), представляются положительными числами. Для ячейки С10 задание параметров расчета функции БС имеет вид, как на рисунке 17.  Рисунок 17 – Диалоговое окно «Аргументы функции» Конечный вид расчетной таблицы приведен на рисунке18.  Рисунок 18 –Расчетная таблица 4. Используя режим Подбор параметра(Сервис/ Подбор параметра) рассчитайте, какую сумму надо поместить в банк на тех же условиях, чтобы через шесть лет накопить 250 000 р. (рисунок 19).  Рисунок 19 –Окно «Подбор параметров» В результате подбора выясняется, что для первоначальная сумма для накопления 137 330,29 р. позволит накопить заданную сумму 250000 р. Дополнительное задание Задание 3.Сравнить доходность размещения средств предприятия, положенных в банк на один год, если проценты начисляются m раз в год, исходя из процентной ставки j=9,5% годовых (в соответствии с рисунком 20). По результатам расчетов построить график изменения доходности инвестиционной операции от количества раз начисления процентов в году (капитализации). Выясните, при каком значении j доходность составит 15% (при капитализации m=12).  Рисунок 20– Таблица для вычисления доходности Содержание отчета: название работы; цель работы; задание; результаты выполнения; вывод по работе. 1.4 Практическая работа 4 Оптимизационное моделирование в Excel Цель урока: научить учащихся решать оптимизационные экономические задачи различных моделей средствами ЭТ Excel. Оборудование: персональный компьютер (ПК), программное обеспечение (ПО) Порядок выполнения и форма отчетности Задача оптимизации «Планирование производства». Модель линейного программирования дает возможность определить наиболее выгодную производственную программу выпуска нескольких видов продукции при заданных ограничениях на ресурсы. МП выпускает товары Х1, Х2, Х3, Х4, получая от реализации каждого прибыль в 60,70,120,130 руб. соответственно. Затраты на производство приведены в таблице 2. Таблица 2 –Затраты на производстве

Определить: 1) максимум прибыли в зависимости от оптимального распределения затрат; 2) минимум ресурсов, необходимых для получения максимальной прибыли. Этапы построения и исследования модели на компьютере 1. Описательная информационная модель. 2. Формализованная модель. 3. Компьютерная модель. 4. Компьютерный эксперимент. 5. Анализ полученных результатов и корректировка исследуемой модели. Построение и исследование информационной модели задачи оптимизации методом линейного программирования Описательная информационная модель ________________________________________________________________________________________________________________________________________ 2. Формализованная модель ____________________________________________________________________________________________________________________________________________________________________________________________________________ 3. Компьютерная модель Создание проекта с помощью MS Excel состоит из 4 этапов: создание формы для ввода условий задачи, ввод в неё исходных данных и зависимостей из математической модели (таблица 3). Таблица 3 –Заполнение таблицы данными и формулами

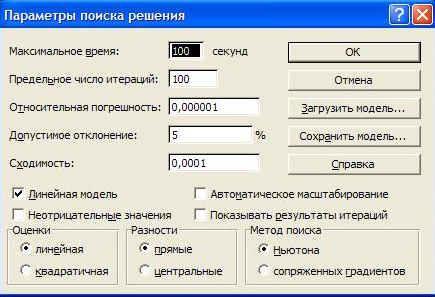

Ввод данных из формы в окно Excel Поиск решения из меню Сервис. Задание параметров поиска и решение задачиПараметры поиска, в соответствии с рисуном 21:  Рисунок 21 – Параметры поиска 4. Компьютерный эксперимент. В окне Поиск Решения нажать Выполнить. Внести результаты эксперимента в таблицу 4. Таблица 4 – Результаты эксперимента с формулами

5. Анализ полученных результатов и корректировка исследуемой модели. Домашнее задание: создать модель задачи оптимизации методом линейного программирования средствами MS Excel Предприятие электронной промышленности выпускает две модели телевизоров, причем каждая модель производится на отдельной технологической линии. Суточный объем производства первой линии – 60 изделий, второй линии – 75 изделий. На телевизор первой модели расходуются 10 однотипных элементов электронных схем, на телевизор второй модели – 8 таких же элементов. Максимальный суточный запас используемых элементов равен 800 единицам. Прибыль от реализации одного телевизора первой и второй моделей равна 6000 руб. и 4500 руб. соответственно. Определить оптимальный суточный объем производства первой и второй моделей. Содержание отчета: название работы; цель работы; задание; результаты выполнения; вывод по работе. 1.5 Практическая работа 5 Имитационное моделирование Цель: изучить виды и области применения компьютерного информационного моделирования; выполнить работу с демонстрационными примерами компьютерных информационных моделей. Оборудование: персональный компьютер (ПК), программное обеспечение (ПО) Порядок выполнения и форма отчетности 1. Математическая модель полета снаряда Запустить программу «Демонстрационная математическая модель». Познакомиться с работой модели в режиме без учета сопротивления воздуха и с учетом сопротивления воздуха. В режиме «Сопротивление воздуха не учитывать» провести следующий эксперимент: изменяя величину начальной скорости снаряда от 60 м/с до 200 м/с с шагом 10 м/с для каждого значения скорости подбирать величину угла выстрела, при котором произойдет попадание снаряда в цель. Желательно поиск искомого значения угла осуществлять методом деления пополам. При попадании в цель фиксировать время полета снаряда. Полученные результаты занести в таблицу5. Таблица 5 – Сопротивление воздуха

Определить параметры выстрела, при которых цель будет поражена за наименьшее время. В тех случаях, если попасть в цель не удается, в графе времени поставить прочерк. Повторить те же эксперименты в режиме «Сопротивление воздуха учитывать» 2. Имитационная модель системы массового обслуживания Запустить программу «Имитационное моделирование». Познакомиться с работой программы Пояснение. В магазине проводится эксперимент с целью совершенствования обслуживания покупателей. Эксперимент длится 60 минут. Управляемыми являются параметры А, В, С (см. описание на экране). Результатами эксперимента являются параметры D, E, F, G, H, I. Покупателей обслуживает один продавец. Для заданных значений параметров С и А (например С=3 чел. , А=5 мин) подобрать максимально возможное В, при котором не будет покупателей, отказавшихся от совершения покупки. Для этого изменять В от 1 мин до 10 мин с шагом 1 мин. Результаты эксперимента заносить в таблицу 6: Таблица 6 – Создание таблицы для эксперимента

Провести численный эксперимент с целью определения режима работы продавца, при котором будет обслужено наибольшее число покупателей. Содержание отчета: название работы; цель работы; задание; результаты выполнения; вывод по работе. 1.6 Практическая работа №6 Имитационное моделирование Цель работы: ознакомление и получение практических навыков в различных методиках анализа рисков по инвестиционному проекту с помощью средств MS EXCEL. Оборудование: персональный компьютер (ПК), программное обеспечение (ПО) Порядок выполнения и форма отчетности Оформление работы: работа выполняется средствами табличного процессора MS Excel. Отчет о выполнении лабораторной работы сдается в виде твердой копии. Теоретические аспекты: Необходимость такого анализа обоснована прежде всего тем, что построенные по любому инвестиционному проекту, потоки денежных средств относятся к будущим периодам и носят прогнозный характер. Когда мы рассматривали методы анализа инвестиционных проектов, то предполагали, что возникающие потоки платежей СFt известны, или могут быть точно определены для каждого периода. На практике в условиях рынка, когда происходят постоянные изменения цен, процентных ставок, курсов акций, валют и т.д., потоки могут сильно отличаться от запланированных. В силу этого возрастает вероятность недостоверности используемых для расчетов числовых данных, а значит и самих результатов. Учет и оценка возможных негативных последствий таких ошибок становится очень важной частью экспертизы рассматриваемого проекта. Основным инструментом подобных исследований служит анализ рисков. Теория риска в применении к инвестиционному анализу начала достаточно бурно развиваться в 50-ых годах прежде всего в США и Западной Европе. В нашей стране в это время развивался математический аппарат анализа рисков применительно к теории планирования эксперимента в технических и естественных науках. В современной отечественной практике инвестиционного проектирования понятие “анализ проектных рисков” появилось недавно. Оно объединило накопленных ранее международный опыт и отечественную теоретическую базу, став обязательным разделам любого бизнес-плана инвестиционного проекта. В настоящее время на практике используется широкий спектр приемов и подходов, позволяющих анализировать проектные риски: метод экспертных оценок, метод аналогий, метод ставки процента с поправкой на риск, метод критических значений, построение дерева решений, анализ чувствительности, анализ сценариев, метод Монте-Карло и другие. Подчеркну одно, достаточно важное обстоятельство: анализ рисков проекта основывается на базисном варианте, т.е. результате расчета всех показателей и критериев проекта, который используется при обосновании эффективности проекта. Количественному анализу рисков предшествует качественный анализ. Первым шагом в проведении качественного анализа проектных рисков является осознание и определение всех возможных рисков проекта. В инвестиционных проектах, связанных с вложением средств в реальные активы, рекомендуется проанализировать существование таких рисков как: финансовые, технико-технологические, маркетинговые, экологические, юридические, политические, социальные и некоторые др. Каждый из перечисленных рисков может рассматриваться с 3-ех позиций: с точки зрения причин возникновения данного типа риска; с позиции изучения негативных последствий при реализации данного риска; исходя из обсуждений конкретных мероприятий, позволяющих риск минимизировать. Кроме того, качественный анализ призван также дать определение пограничных значений возможного изменения всех факторов проекта, проверяемых на риск. Проведение количественного анализа опирается на, упомянутый раньше, базисный вариант расчета проекта и заканчивается определением проверяемых на риск факторов проекта и их границами. Задача количественного анализа состоит в численном измерении влияния изменений рискованных факторов на эффективность проекта. Поэтому, можно выделить 2 составляющие риска проекта: чувствительность его чистой приведенной стоимости к изменением значений ключевых показателей; величину диапазона возможных изменений ключевых показателей, определяющую их вероятностные распределения. Ниже приведено краткое описание некоторых практических методов учета рисков. Метод экспертных оценок Состоит в возможности использования опыта экспертов в процессе анализа проекта и учета влияния разнообразных качественных факторов. Формальная процедура экспертной оценки чаще всего сводится к следующему: руководство проекта разрабатывает перечень критериев оценки в виде экспертных (опросных) листов, содержащих вопросы и варианты ответов для каждого критерия и варианта ответа, соответственно. Назначают весовые коэффициенты, которые не известны экспертам. Последние, естественно, должны иметь полную информацию о проекте. Далее заполненные экспертные листы обрабатывают определенным образом с помощью статистических методов анализа данных (например, отбрасываются крайние варианты, если они сильно отличаются от большинства ответов, считается ожидаемое значение, среднеквадратическое отклонение и т.д.) и выдают количественный результат проведения экспертизы. Метод аналогий Состоит в анализе всех имеющихся данных, касающихся осуществления фирмой или банком аналогичных проектов в прошлом с целью расчета вероятностей возникновения потерь. Здесь, очевидно, необходим банк накопленных данных о всех предшествующих проектах, создаваемых на основе их оценки уже после завершения. Этот метод наиболее применим при оценке рисков часто повторяющихся проектов, например, в строительстве. Метод экспертных оценок и метод аналогий можно отнести к качественному анализу. Метод ставки процента с поправкой на риск - (метод корректировки нормы дисконта) Позволяет учесть факторы риска при расчете эффективности проекта, увеличивая безрисковую ставку (например, ставку по государственным ценным бумагам) на величину надбавки за риск. Чем больше риск, тем больше должна быть величина надбавки (премии за риск). Возможные применяемые на практике рисковые надбавки, зависящие от сущности проекта и видов инвестиций приведены в таблице 7. Таблица 7– Ориентировочная величина поправок на риск

Поправка на риск помимо вышеизложенного метода может быть определена пофакторным расчетом. При этом в поправке на риск суммируется влияние учитываемых факторов. К числу этих факторов можно отнести: новизну применяемой технологии; степень неопределенности объемов спроса и уровня цен на производимую продукцию; наличие нестабильности (цикличности) спроса на продукцию; наличие неопределенности внешней среды при реализации проекта; наличие неопределенности процесса освоения применяемой техники или технологии. Каждому фактору в зависимости от его оценки можно приписать величину поправки на риск по этому фактору, зависящую от отрасли, к которой относится проект, и региона, в котором он реализуется. В тех случаях, когда эти факторы являются независимыми и в смысле риска дополняют друг друга, поправки на риск по отдельным факторам следует сложить для получения общей поправки, учитывающей риск неполучения доходов, запланированных проектом. Главное достоинство метода – простота расчетов. Но эта простота оборачивается и целым рядом недостатков. Основные из них: - метод осуществляет приведение будущих потоков платежей к настоящему моменту времени, но не дает никакой информации о степени риска (возможных отклонениях результатов). Здесь результаты зависят только от величины надбавки; - метод не учитывает того, что реальный риск снижается к концу проекта; - нельзя получить оценку вероятностных распределений ключевых параметров. Метод критических значений Базируется на нахождении тех значений переменных или параметров проекта, проверяемых на риск, которые приводят расчетное значение соответствующего критерия эффективности проекта к критическому пределу (например, при каком количестве выпускаемой продукции, NPV=0). Метод достоверных эквивалентов (коэффициентов определенности) Заключается в корректировке ожидаемых значений потока платежей СFt введением специальных понижающих коэффициентов аt для каждого периода. Теоретически аt = ССFt/СFt, где ССFt – величина чистых поступлений от безрисковой операции. Таким образом осуществляется приведение ожидаемых (запланированных) поступлений к величинам платежей, получение которых не вызывает сомнений (например, сумма процентов по банковскому депозиту). На практике коэффициенты аt чаще всего определяются методом экспертных оценок. После определения коэффициентов опять рассчитывают NPV для откорректированного потока платежей и принимают решение по правилу NPV. В отличие от предыдущего, данный метод более реалистично учитывает снижение риска во времени, он тоже прост в расчетах. Наиболее трудным местом здесь является определение коэффициентов достоверности. Кроме того, он также не позволяет провести анализ вероятностных распределений ключевых параметров. Метод анализа чувствительности Данный метод является хорошей иллюстрацией влияния отдельных исходных факторов на конечный результат проекта. Порядок его применения Определяется формальная зависимость ключевых факторов проекта на результирующий показатель (например, это может быть формула расчета NPV чистого операционного потока, где в качестве параметров выступают объем выпуска, цена, себестоимость и др. факторы). Наряду с базовыми значениями факторов, заложенными в бизнес-плане проекта, эксперты или разработчики проекта задают границы их изменений. Определяется влияние каждого фактора на изменение результирующего показателя. Расчет проводится по каждому фактору, остальные при этом считаются равными наиболее вероятному (базовому) значению. В качестве результатов применения метода определяется общая рискованность проекта и выбираются наиболее рискованный состав факторов. Главным недостатком данного метода является предпосылка о том, что изменение одного фактора рассматривается изолированно, тогда как на практике все экономические факторы в той или иной степени коррелированны. По этой причине применение данного метода на практике как самостоятельного инструмента анализа риска весьма ограничено. Метод сценариев Метод использует в качестве исходной информации разработанные экспертами или авторами проекта сценарии взаимозависимого поведения факторов проекта. Обычно таких сценариев 3 – пессимистичный, наиболее вероятный и оптимистичный. Каждый сценарий должен предусматривать информации о вероятности его реализации, что дает возможность провести вероятностный анализ рисков. В целом метод позволяет получать достаточно наглядную картину для различных вариантов реализации проектов, а также предоставляет информацию о чувствительности и возможных отклонениях, а применение программных средств типа MS Excel позволяет значительно повысить эффективность подобного анализа путем практически неограниченного увеличения числа сценариев и введения дополнительных переменных. Анализ вероятностных распределений потоков платежей В целом применение этого метода анализа рисков позволяет получить полезную информацию об ожидаемых значениях NPV и чистых поступлений, а также провести анализ их вероятностных распределений. Вместе с тем использование этого метода предполагает, что вероятности для всех вариантов денежных поступлений известны либо могут быть точно определены. В действительности в некоторых случаях распределение вероятностей может быть задано с высокой степенью достоверности на основе анализа прошлого опыта при наличии больших объемов фактических данных. Однако чаще всего такие данные недоступны, поэтому распределения задаются исходя из предположений экспертов и несут в себе большую долю субъективизма. Построение деревьев решений Данный метод также относится к наиболее точным вероятностным методам анализа рисков и предполагает исследование проектов с длительным периодом инвестирования. Метод особенно полезен в ситуациях, когда решения, принимаемые в каждый момент времени, сильно зависят от решений, принятых ранее, и в свою очередь определяют сценарии дальнейшего развития событий. Ограничением практического использования данного метода является исходная предпосылка о том, что проект должен иметь обозримое или разумное число вариантов развития. Кроме того, вероятностная оценка каждого варианта обычно также разрабатывается экспертными методами и носит субъективный характер, как в предыдущем методе. Имитационное моделирование Анализ рисков с использованием метода имитационного моделирования (метода Монте-Карло) представляет собой соединение методов анализа чувствительности и анализа сценариев на базе теории вероятности. Вместо того чтобы создавать отдельные сценарии (наилучший, наихудший), в имитационном методе компьютер генерирует сотни возможных комбинаций параметров (факторов) проекта с учетом их вероятностного распределения. Каждая комбинация дает свое значение NPV, и в совокупности аналитик получает вероятностное распределение возможных результатов проекта. Реализация этой достаточно сложной методики возможна только с помощью современных информационных технологий. Имитационное моделирование строится по следующей схеме: формулируются параметры (факторы), влияющие на денежные потоки проекта; строится вероятностное распределение по каждому параметру (фактору); Как правило, предполагается, что функция распределения является нормальной, следовательно, для того чтобы задать ее, необходимо определить только два момента (математическое ожидание и дисперсию): компьютер случайным образом выбирает значение каждого фактора риска, основываясь на его вероятностном распределении; эти значения факторов риска комбинируются с параметрами (факторами), по которым не ожидается изменение (например, налоговая ставка или норма амортизации), и рассчитывается значение чистого денежного потока для каждого года. По чистым денежным потокам рассчитывается значение чистого дисконтированного дохода (NPV); описанные выше действия повторяются много раз (обычно около 500 имитаций), что позволяет построить вероятностное распределение NPV; результаты имитации дополняются вероятностным и статистическим анализом. Метод Монте-Карло является мощным средством анализа инвестиционных рисков, позволяя учитывать максимально возможное число факторов внешней среды. Необходимость его применения в отечественной финансовой практике обусловлена особенностями российского рынка, характеризующегося субъективизмом, зависимостью от внеэкономических факторов и высокой степенью неопределенности. Но, тем не менее, этот подход не лишен недостатков: существование коррелированных параметров сильно усложняет модель, оценка их зависимости не всегда доступна аналитикам; иногда трудно даже приблизительно определить для исследуемого параметра (фактора) или результирующего показателя вид вероятностного распределения; Выполните следующие задание 1. Компания «ABC» рассматривает возможность выпуска двух новых изделий – X и Y. Оба продукта изготавливаются на одинаковом оборудовании и имеют схожий технологический процесс производства. Ниже в таблицах 8 и 9 приведены данные по характеристикам двух инвестиционных проектов. Таблица 8 – Характеристики инвестиционного проекта по выпуску продукта «X»

Таблица 9 – Характеристики инвестиционного проекта по выпуску продукта «Y»

–определите критерий NPV при наиболее вероятных значениях ключевых параметров двух проектов; – рассчитайте критические значения всех ключевых параметров проектов; –проведите анализ чувствительности NPV проектов по отношению к изменению ключевых факторов проекта; – сформулируйте общие выводы по рискованности проектов «X» и «Y». Определите, какие параметры оказывают наиболее сильное влияние на эффективность проектов; – выберите более предпочтительный проект. В расчетах используйте инструмента MS Excel «Таблица подстановки». Проведите оценку риска инвестиционного проекта, используя сценарный подход. Данные по проекту приведены в таблице 10. Таблица 10 – Характеристики инвестиционного проекта

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||