Байдуганова Кристина Эдуардовна_1639732371. Депозитная политика коммерческого банка проблемы и пути решения

Скачать 379.75 Kb. Скачать 379.75 Kb.

|

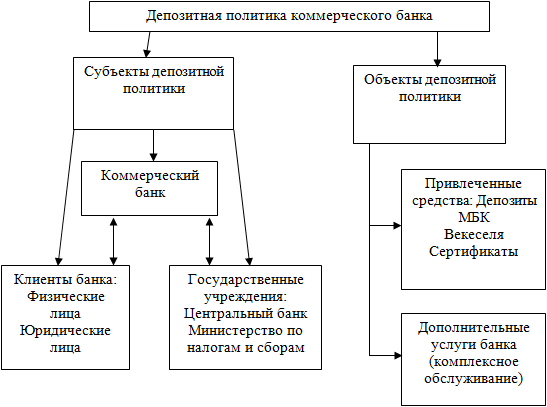

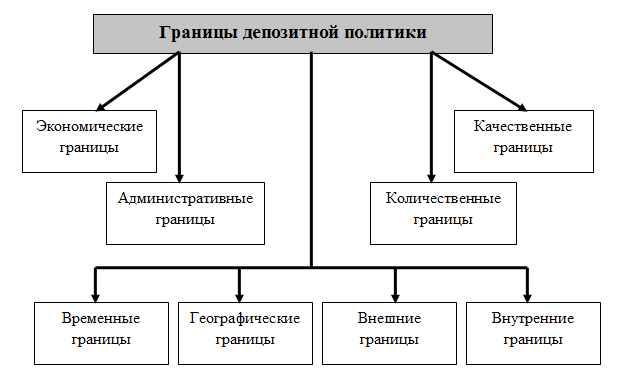

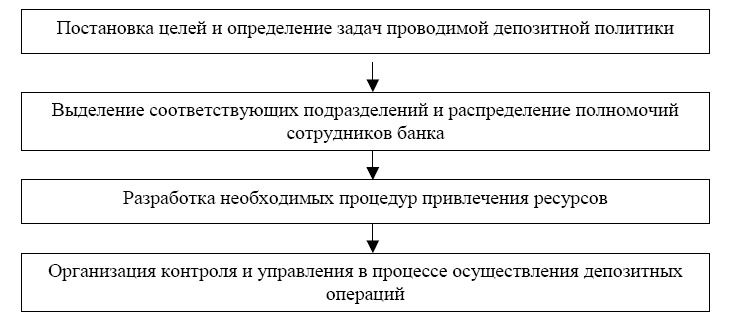

Рисунок 2 – Субъекты и объекты депозитной политики банка [44, с. 635] Субъектами депозитной политики являются сами коммерческие банки как разработчики данной политики, их клиенты как целевые ориентиры разработки депозитной политики и регулирующие и надзорные органы в лице Банка России и Федеральной налоговой службы, требования которых учитываются банками при разработке основных положений депозитной политики и ее реализации. Объектами депозитной политики являются депозитные продукты в виде вкладных счетов, межбанковских кредитов, векселей, депозитных сертификатов, а также дополнительные пакеты услуг банка для повышения привлекательности депозитных продуктов для клиента и комплексности доходного обслуживания [37, с. 370]. В основе формирования депозитной политики коммерческого банка лежат как общие, так и специфические принципы, что наглядно отражено на рисунке 3.  Рисунок 3 – Принципы формирования депозитной политики [34, с. 174] Под общими принципами депозитной политики понимаются принципы, единые и для государственной денежно-кредитной политики Центрального Банка Российской Федерации (далее ЦБ РФ), проводимой на макроэкономическом уровне, и для политики на уровне каждого конкретного коммерческого банка. К ним следует отнести принципы комплексного подхода, научной обоснованности, оптимальности и эффективности, а также единство всех элементов депозитной политики банка. Комплексный подход выражается как в разработке теоретических основ, приоритетных направлений депозитной политики с точки зрения стратегии его развития, так и в определении наиболее эффективных и оптимальных для данного этапа развития банка тактических приемов и методов ее реализации. К специфическим принципам депозитной политики относятся принципы обеспечения оптимального уровня издержек банка, безопасности проведения операций, поскольку банк, осуществляя аккумуляцию свободных средств, с целью их размещения, стремится получить доход не любой ценой, а с учетом реалий рынка, на котором он осуществляет свою деятельность. Соблюдение перечисленных принципов позволяет банку сформировать как стратегические, так и тактические направления в организации депозитного процесса, обеспечивая тем самым эффективность и оптимизацию его депозитной политики [33, с. 76]. Одним из важных вопросов теоретической части выпускной квалификационной работы является вопрос о границах депозитной политики, которые представлены на рисунке 6 и под которыми понимается определенный допустимый предел аккумулирования банком временно свободных денежных средств юридических и физических лиц. Так же есть возможность приобретение сберегательного и депозитного сертификата для физических и юридических лиц. Сберегательный и депозитный сертификаты являются именными документарными ценными бумагами, удостоверяющими факт внесения вкладчиком в кредитную организацию суммы вклада на условиях, указанных в соответствующем сертификате, и право владельца такого сертификата на получение по истечении установленного сертификатом срока суммы вклада и обусловленных сертификатом процентов в кредитной организации, выдавшей сертификат. Депозит, размещаемый юридическим лицом, представляет собой некоторое количество денег, которые компания оставляет для хранения в банке на оговоренных условиях. Подобные финансовые продукты отличаются от вкладов, которые предлагаются физическим лицам. Дело в том, что все существенные условия депозита, открываемого организацией или предприятием, всегда будут обсуждаться индивидуально. То есть банки не разрабатывают какого-то стандартного финансового пакета, который они будут предлагать всем юридическим лицам. Внутри банковской системы также есть размещение депозитов одного коммерческого банка у другого, именуются они межбанковскими. Также есть размещение депозитов в центральном банке, таким образом поддерживается ликвидность банковской системы. При этом дается классификация этих границ по следующим признакам: – в зависимости от спроса и предложения на рынке депозитов – экономические границы; – по воздействию нормативов ЦБ РФ и лимитов банка – административные границы; – в зависимости от объемов и структуры привлеченных средств – количественные и качественные границы; – в зависимости от субъектов депозитных отношений – внешние и внутренние границы; – в зависимости от срочности депозитных отношений – временные границы; – в зависимости от географического принципа – территориальные границы; Данные классификации можно посмотреть на рисунке 4.  Рисунок 4 – Границы депозитной политики коммерческого банка [33] Рассматривая депозитную политику банка как один из элементов банковской политики в целом, необходимо исходить из того, что основной целью депозитной политики является привлечение как можно большего объема денежных ресурсов по наименьшей цене. Успешная реализация этой многогранной цели депозитной политики банка предполагает решение в процессе ее формирования таких задач, как: – содействие в процессе проведения депозитных операций получению банковской прибыли или созданию условий для получения прибыли в будущем; – поддержание необходимого уровня банковской ликвидности; – обеспечение диверсификации субъектов депозитных операций и сочетание разных форм депозитов; – поддержание взаимосвязи и взаимной согласованности между депозитными операциями и операциями по выдаче ссуд по суммам и срокам депозитов и кредитных вложений; – минимизация свободных средств на депозитных счетах; – проведение гибкой процентной политики; – постоянное изыскание путей и средств уменьшения процентных расходов по привлеченным ресурсам; – развитие банковских услуг и повышение качества и культуры обслуживания клиентов. В данном вопросе целесообразно также рассмотреть механизм формирования депозитной политики коммерческого банка, который схематично представлен на рисунке 5. От эффективности функционирования данного механизма во многом зависит успешное выполнение целей и задач, которые ставятся банком в процессе разработки и проведения депозитной политики. Каждый из этапов формирования депозитной политики коммерческого банка непосредственно связан с остальными и является обязательным для формирования оптимальной депозитной политики и правильной организации депозитного процесса. В процессе разработки механизма депозитной политики банка принимают участие различные структурные подразделения банка.  Рисунок 7 – Схема формирования депозитной политики коммерческого банка [17, с. 88] В контексте данного вопроса также необходимо отметить, что важным фактором, определяющим ликвидность банка, является качество его депозитной базы. Критерием качества депозитов является их стабильность. Чем больше стабильная часть депозитов, тем выше ликвидность банка, поскольку в этой части аккумулированные ресурсы не покидают банк. Увеличение стабильной части депозитов снижает потребность банка в ликвидных активах, так как предполагает возобновляемость обязательств банка. Анализ состояния различных видов депозитов, проведенный зарубежными исследователями, показал, что наибольшей стабильностью обладают депозиты до востребования. Этот вид депозитов не зависит от уровня процентной ставки. Его принадлежность к тому или иному банку в большей мере обусловлена такими факторами, как: – качество и быстрота обслуживания; – надежность банка; – разнообразие услуг, предлагаемых вкладчикам; – близость расположения банка от клиента. Меньшей стабильностью, по данным обследования зарубежных исследователей, обладают остатки срочных и сберегательных депозитов. На их закрепленность за конкретным банком оказывает влияние уровень процентной ставки. Поэтому они подвержены миграции в случае определенных колебаний уровня депозитного процента, устанавливаемого разными банками [7]. К основным нормативным актам, регулирующим депозитные операции, относятся: – Гражданский кодекс РФ [1]; – Федеральный закон РФ «О банках и банковской деятельности» от02.12.1990 №395-I, в ред. от 29.12.2014 [3]; – Федеральный закон « О страховании вкладов физических лиц в банках Российской Федерации» № 177-ФЗ от 23.12.2003, в ред. от 29.12.2014 [4]; – Положение ЦБ РФ № 39-П «О порядке начисления процентов по операциям, связанным с привлечением и размещением денежных средств банками» от 26.06.98, в ред. от 26.11.2007 [6]; – Инструкция ЦБ РФ № 153-И «Об открытии и закрытии банковских счетов, счетов по вкладам, депозитных счетов» от 30.05.2014 [5]. Гражданским кодексом частью второй главой 44 устанавливаются формы договоров банковского вклада, виды вкладов, порядок начисления процентов на вклад и их выплаты, обеспечение возврата вклада и порядок использования сберегательного сертификата, даются определения таких понятий, как договор банковского вклада, сберегательный сертификат и сберегательная книжка [1]. Таким образом, сущность и роль депозитной политики является то, что она позволяет банкам рационально организовывать и регулировать взаимоотношения с клиентами, управлять процессом привлечения денежных средств на депозитные счета. При разработке депозитной политики банк должен учитывать интересы различных групп клиентов: юридических и физических лиц. Развивая депозитные операции коммерческий банк должен ориентироваться на потребности клиентов в банковских услугах, при этом не забывая о собственных интересах. Депозитная политика банка разрабатывается в соответствии со стратегическим планом. Разработка депозитной политики начинается с постановки целей банка, затем для достижения данных целей необходимо разработать поэтапные действия и установить конкретные показатели. 1.3 ЗНАЧЕНИЕ ДЕПОЗИТНЫХ ОПЕРАЦИЙ КОММЕРЧЕСКИХ БАНКОВ В ЭКОНОМИКИ РОССИИ Банковский сектор является одним из важнейших элементов экономики, роль которого трудно переоценить. Успешная работа банковской системы во многом предопределяет экономический рост в регионе и эффективность его функционирования. Необходимо отметить, что кредитные организации наделены правом привлечения свободных денежных средств всех экономических субъектов, с целью превращения их в капитал, ради получения прибыли. Привлеченные денежные средства кредитные организации размещают в развитие экономики России. Это происходит благодаря тому, что банки размещают эти средства в качестве кредитных ресурсов, являясь посредниками в кредитовании. Они кредитуют предприятия, промышленность, а также население. В первую очередь это происходит благодаря перераспределению денежных средств, полученных во временное пользование от физических и юридических лиц. Организация депозитных операций банков осуществляется при соблюдении ряда принципов. Во-первых – обеспечения формирования депозитных ресурсов с параметрами (стоимость, объемы, стабильность и др.), соответствующими кредитно-инвестиционной деятельности банка, то есть обеспечение согласованности между депозитной политикой и кредитно-инвестиционной политикой. Во-вторых -это получение текущей прибыли и создание условий для ее получения в будущем. В-третьих – гибкая политика при управлении депозитными операциями для поддержания оперативной ликвидности банка. И, наконец, совершенствование и развитие банковских услуг с целью привлечения клиентов. В таблице показаны результаты анализа ТОП-5 банков, приведенные Рейтинговым агентством RAEX («Эксперт РА»), на счетах которых хранятся наибольшие суммы физических лиц (данные 2020 года). [38] Таблица 2 – Результаты анализа ТОП-5 банков, приведенные Рейтинговым агентством RAEX («Эксперт РА»), на счетах которых хранятся наибольшие суммы физических лиц (данные 2020 года)

Несмотря на то, что за рассматриваемый период наибольший темп роста депозитов физических лиц в абсолютном выражении показал Банк ВТБ (+262,9 млн.р), лидером по привлечению вкладов физических лиц является Сбербанк. Сумма вкладов в этот банк практически в 12 раз превышает сумму вкладов в Россельхозбанке, который располагается на пятой строке рейтинга. В целях устойчивого привлечения ресурсов банку важно разработать стратегию депозитной политики, определяемую тактическими и стратегическими задачами, закрепленными в уставе, включая получение максимальной прибыли и необходимость сохранения банковской ликвидности. Таким образом, проанализировав основные понятия и структуру депозитов, можно сделать вывод, что данный процесс необходим в современном мире. Любой банк оказывает подобную операцию своим клиентам. Депозиты могут иметь разное направление, ставки и иные параметры, поэтому каждое физическое или юридическое лицо обязано выбирать для себя подходящий. 2 АНАЛИЗ ДЕПОЗИТНОЙ ПОЛИТИКИ БАНКА НА ПРИМЕРЕ ПАО СБЕРБАНК 2.1 АНАЛИЗ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ДЕЯТЕЛЬНОСТИ БАНКА Сбербанк является крупным российским банком и среди них занимает 1 место по активам-нетто. На отчетную дату 01 февраля 2021 г. величина активов-нетто банка составила 34 995 936 681 тыс.руб. За год активы увеличились на – 21,12%. По оказываемым услугам банк в основном привлекает клиентские деньги, причем больше средств населения, т.е. в этом смысле является розничным клиентским. [17] СберБанк имеет право работать с негосударственными пенсионными фондами, осуществляющими обязательное пенсионное страхование, и может привлекать пенсионные накопления и накопления для жилищного обеспечения военнослужащих; в кредитную организацию назначены уполномоченные представители Банка России. Ликвидными активами банка являются те средства банка, которые можно достаточно быстро превратить в денежные средства, чтобы возвратить их клиентам-вкладчикам. Для оценки ликвидности, рассмотрим период примерно в 30 дней, в течение которых банк будет в состоянии или не в состоянии выполнить часть взятых на себя финансовых обязательств, т.к. все обязательства вернуть в течение 30 дней не может ни один банк. Эта "часть" называется "предполагаемым оттоком средств". Ликвидность можно считать важной составляющей понятия надежности банка. Ликвидными активами банка являются те средства банка, которые можно достаточно быстро превратить в денежные средства, чтобы возвратить их клиентам-вкладчикам. Для оценки ликвидности, рассмотрим период примерно в 30 дней, в течение которых банк будет в состоянии (или не в состоянии) выполнить часть взятых на себя финансовых обязательств (т.к. все обязательства вернуть в течение 30 дней не может ни один банк). Эта "часть" называется "предполагаемым оттоком средств". Ликвидность можно считать важной составляющей понятия надежности банка. |