Диссертация по направлению подготовки 38. 04. 02 Менеджмент образовательная программа Стратегическое и корпоративное управление

Скачать 0.67 Mb. Скачать 0.67 Mb.

|

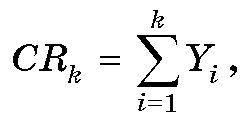

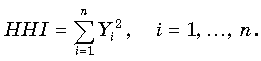

1.4. Методика экономического анализа рынкаКаждое предприятие в условиях рыночной экономики, независимо от формы хозяйствования и вида деятельности, рано или поздно сталкивается с рядом проблем, грамотное решение которых позволяет ему успешно функционировать. При этом, как уже отмечалось ранее, важно анализировать как собственную компанию, так и рынок, на котором она реализует свою продукцию. Для успешного функционирования компании важное значение имеет как правильное определение целевого рынка, так и понимание на нем области (ниши), в которой компания функционирует. Анализ рынка – это комплекс данных о рынке, компаниях, которые реализуют товар на данном рынке. Такое изучение рынка позволяет определить его конъюнктуру и оценить, какую прибыль можно получить исходя из существующей ситуации для анализируемой организации. Именно поэтому, при рассмотрении анализа деятельности компании, определение объемов и структуры рынка имеет большое значение.23 Существует множество методик для анализа рынка, включающие маркетинговые, прогнозные и сегментированные анализы рынка 24; однако для рассмотрения общего положения исследуемой компании на рынке основными вопросами выступают: к какому типу рыночной структуры относится исследуемая категория товаров анализируемой компании (монополия, олигополия, совершенная конкуренция); участники рынка; объем и структура анализируемого рынка; степень насыщенности данного рынка. Данный подход для анализа рынка позволяет проанализировать общее состояние рынка нефтегазовой отрасли, на котором функционирует организация, а также дать оценку деятельности анализируемой компании и ее ближайших конкурентов на исследуемом рынке. Наличие этих данных будет достаточным для подведения итогов о возможностях расширения производственной деятельности в нефтяном секторе и сохранения позиций в газовом секторе, что является главным вопросом при принятии стратегических решений ПАО «Новатэк». Существует несколько показателей, которые являются наиболее эффективными для анализа рынка олигополии с учетом отрасли, размера деятельности и отраслевой принадлежности ПАО «Новатэк и будут использованы в ходе анализа. Индекс концентрации необходим для определения количества компаний, действующих на рынке и их долей. Уровень концентрации определяется количеством этих компаний: чем их меньше, тем больше уровень концентрации; и оценивает зависимость компаний друг от друга. Так, высокий уровень концентрации говорит о большой степени зависимости и наоборот. Также, уровень концентрации указывает на склонность фирм к конкуренции или сотрудничеству между друг другом. Так, небольшое количество компаний на рынке чаще всего ведет к их сотрудничеству. Из этого следует, что высокий уровень концентрации предполагает низкую конкуренцию на рынке. Индекс концентрации (concentration ratio) высчитывается как «сумма рыночных долей крупнейших фирм, действующих на рынке»:25  (1.1) (1.1) где Yi - рыночная доля i-той фирмы; k - число фирм, для которых высчитывается этот показатель. Индекс Херфиндаля-Хиршмана (Herfindal-Hirshman index) аналогично индексу концентрации показывает распределение долей между компаниями на рынке. Он высчитывается как «сумма квадратов долей всех фирм, действующих на рынке»:26  (1.2) (1.2)Его основное преимущество над индексом концентрации заключается в том, что индекс Херфиндаля-Хиршмана способен более точно реагировать на изменение долей у компаний. Данный индекс будет рассчитан дополнительно для подтверждения точности индекса концентрации и получения корректных выводов. В итоге, имея данные показатели, мы сможем определить структуру рынка, место ПАО «Новатэк» на данном рынке, его основных конкурентов и степень концентрации рынка. В динамике данные показатели отразят возможность ПАО «Новатэк» к увеличению доли на рынке. В совокупности с финансовым анализом будут сделаны выводы об эффективности изменений товарно-материальных запасов, которые непосредственно связаны с долей рынка ПАО «Новатэк». 1.5. Методика оценки финансового состояния предприятияГлавной целью анализа финансового состояния компании в данной работе является оценка деятельности компании и проверка эффективности функционирования предприятия для достижения поставленных стратегических целей. Так как финансовое состояние отражает способность компании финансировать свою деятельность и вовремя погашать долговые обязательства; представляет собой оборот денежных потоков, благодаря которым происходит целесообразное функционирование предприятия, осуществляется реализация и производство продукции; то оценка финансового состояния является основным критерием при анализе адекватности стратегических целей.27 Иными словами, в стратегическом планировании анализ финансового состояния выполняет функцию устранения влияния догадок, интуиции и предчувствий, снижения рисков и неопределенности и упрощения и конкретизации процесса принятия стратегических решений. Анализ финансового положения компании позволяет отследить тенденции ее развития, дать комплексную оценку деятельности и служит, таким образом, связующим звеном между стратегической и производственной деятельностью. Так, в устойчивом состоянии компания может заниматься наращиванием деятельности, а в предкризисном и кризисном ей необходимо пустить все имеющиеся средства на поддержание платежеспособности, дабы не стать банкротом. Далее, распишем методику и этапы проведения анализа. Основная методика оценки, которая реализует поставленную цель финансового анализа: 28 Горизонтальный, или временный анализ, показывающий тенденцию изменения статей финансовой отчетности за несколько периодов, позволит выявить наиболее очевидные финансовые изменения, в том числе негативные, в структуре баланса. Вертикальный, или структурный анализ, показывающий процентное соотношение статей к одной статье раздела, позволит отследить изменения долей в структуре баланса и отчета о прибылях и убытках. Трендовый анализ, показывающий будущий прогноз, позволит сделать основные выводы по возможному состоянию предприятия на момент реализации поставленных целей. Анализ коэффициентов, исследующий взаимосвязи статей финансовой отчетности, даст основные показатели, характеризующие финансовую устойчивость компании. Сравнительный анализ, исследующий соотношение компании и среднеотраслевых показателей, позволит сделать выводы о финансовой устойчивости компании. Факториальный анализ, исследующий воздействие отдельных причин на итоговый показатель, даст возможность оценить, насколько выводы, к которым мы придем в ходе анализа, могут повлиять на заданные стратегические цели. На основании приведенной методики, сформулируем основные этапы финансового анализа, которые будут использованы в ходе анализа:29 оценка динамики структуры и состава активов, их состояния и движения; оценка динамики структуры и состава пассивов, их состояния и изменения; оценка динамики структуры и состава прибыли, их состояния и изменения; оценка технико-экономических показателей; оценка ликвидности баланса и платежеспособности капитала; оценка рентабельности предприятия; оценка показателей финансовой устойчивости предприятия и оценка их изменений; сравнение показателей деятельности предприятия с нормативами. Так, для оценки финансового состояния потребуется собрать информацию за 2010-2015 года, включающие в себя данные финансового, управленческого и производственного учета, и провести анализ компании по представленным этапам. Для проведения анализа финансового состояния предприятия в данной работе будет использоваться ряд финансовых показателей, которые определяют возможность компании развиваться, сохранять равновесие активов и пассивов в постоянно изменяющейся внутренней и внешней среде, и которые показывают финансовую устойчивость, платежеспособность, ликвидность и рентабельность предприятия. Такая оценка финансового состояния компании осуществляется посредством финансовых вычислений и дает полную картину внутреннего состояния компании, что позволит в итоге сделать точные выводы касаемо финансового состояния компании и адекватности стратегических целей. Для того, чтобы определить наиболее эффективный способ оценки коэффициентов, исследующих взаимосвязи статей финансовой отчетности, для начала распределим имеющиеся показатели компании по группам.30 1. Первая группа показателей включает такие показатели, как ликвидность и платежеспособность деятельности предприятия. Анализ первой группы показателей покажет, насколько компания в настоящее время способна быстро реализовывать свои активы и достаточно ли у нее средств, чтобы покрывать имеющиеся задолженности в настоящее время. 2. Оценка финансового состояния предприятия на основе показателей второй группы предусматривает оценку рентабельности. Анализ второй группы позволит оценить степень эффективности использования ресурсов или, другими словами, приносит ли прибыль определенный ресурс. 3. Третья группа отвечает за оценку финансовой устойчивости предприятия. Анализ третьей группы оценит общую сбалансированность финансовых потоков, наличие средств, позволяющих компании поддерживать свою деятельность в течение определенного периода времени, в том числе обслуживая полученные кредиты и производя продукцию.31 Далее, встает необходимость описания методик анализа трех групп показателей, так как в них существуют различные наборы показателей и методы их подсчета различаются у разных авторов. Эти различия связанны с тем, что часть показателей высчитывается по стандартам МСФО, а часть по РСБУ. Отметим, что в данной работе все показатели будут считаться по Международным Стандартам Финансовой Отчетности. 1.5.1. Анализ ликвидности и платежеспособности компанииФинансовое положение компании в краткосрочном периоде оценивается коэффициентами ликвидности и платежеспособности, которые наиболее эффективно определяют, может ли компания вовремя и полностью осуществить расчеты по собственным краткосрочным обязательствам. Поэтому, так как ликвидность и платежеспособность компании представляют собой коэффициенты, отражающие текущее финансовое положение компании, достаточно разумно при анализе сравнивать краткосрочные обязательства с оборотным капиталом. 32 В первую очередь необходимо отметить, что ликвидность и платежеспособность организации представляют собой тесно связанные между собой понятия: показатель платежеспособности – это способность наличными денежными средствами вовремя покрывать собственные платежные поручительства; а показатель ликвидности — это способность преобразовать активы в наличные средства и покрывать собственные платежные обязательства. Иногда, подходы в анализе данных показателей не разграничиваются, однако в данной работе будет приведен как отдельный анализ платежеспособности, так и ликвидности. Это объясняется тем, что несмотря на то, что определения платежеспособности и ликвидности достаточно близки, понятие ликвидности более широкое. От уровня ликвидности баланса и компании в целом обусловлена ее платежеспособность. При этом ликвидность определяет текущее положение расчетов и их прогноз. Компания может являться платежеспособной на конкретную дату и при этом могут место быть неблагоприятные перспективы в будущем, и также наоборот. На рисунке 1.2. проиллюстрирована блок-схема, которая показывает взаимодействие между платежеспособностью, ликвидностью компании и ликвидностью баланса.  Рисунок 1.2. Взаимосвязь между показателями ликвидности и платежеспособности компании Так, ликвидность баланса представляет собой основу (фундамент) для платежеспособности и ликвидности компании. Другими словами, ликвидность является методом подкрепления платежеспособности. При этом, если у организации высокая репутация, и она все время платежеспособна, то ей проще поддерживать собственную ликвидность.33 Для оценки ликвидности баланса компании в данной работе группы активов скомпонованы по уровню ликвидности, от максимально преображающихся в деньги к наименее быстрым; а обязательства и капитал - по сроку оплаты своих обязательств. Такая группировка показана в таблице 1.7. Таблица 1.7. Группировка активов и обязательств баланса для проведения анализа ликвидности

Для анализа ликвидности формируется сравнение каждой отдельной группы актива с соответствующей ей группой обязательств и капитала: 34 - Если осуществимо неравенство А1>П1, то это говорит о платежеспособности компании на конкретный период времени, то есть на момент формирования баланса. Так, у компании достаточно наиболее ликвидных активов для погашения максимально срочных обязательств. - Если осуществимо неравенство А2>П2, то быстро реализуемые активы преобладают над краткосрочными обязательствами, и компания является платежеспособной в ближайшем будущем, учитывая проведение расчетов с кредиторами вовремя и извлечение ресурсов от реализации продукции в кредит. - Если осуществимо неравенство А3>П3, то в будущем при получении денежных ресурсов от продаж и платежей вовремя компания является платежеспособной на такой период, который равен среднему сроку одного оборота оборотного капитала после даты формирования баланса. - Осуществление первых трех факторов (неравенств) обуславливает реализацию неравенства А4≤П4. Воплощение данного условия говорит о наличии у компании достаточного собственного оборотного капитала. Так, опираясь на сравнения групп активов с соответствующими группами обязательств, будет сформировано заключение о ликвидности баланса организации. Платежеспособность компании, представляющая собой возможность погашения собственных краткосрочных обязательств, исследуется в данной работе следующим набором показателей: показатель абсолютной ликвидности, показатель быстрой ликвидности (данный показатель также имеет название промежуточного покрытия), показатель текущей ликвидности (или общий показатель покрытия). Данные показатели различаются структурой числителя (в знаменателе всех показателей стоят краткосрочные обязательства): Числитель показателя абсолютной ликвидности включает в себя максимально ликвидную долю текущих (оборотных) средства, то есть это денежные средства и краткосрочные финансовые вложения. В показателе промежуточного покрытия (или быстрой ликвидности) в числитель включают помимо денежных средств и краткосрочных финансовых вложений дополнительно включают краткосрочную дебиторскую задолженность Числитель показателя текущей ликвидности состоит из всего текущего капитала.35 В итоге, показатель абсолютной ликвидности покажет, достаточно ли у компании средств, которые должны быть применены для покрытия собственных краткосрочных обязательств во время одного года. Показатель быстрой ликвидности (показатель критической оценки) продемонстрирует, насколько ликвидные ресурсы компании погашают ее краткосрочную задолженность. Данный коэффициент поможет определить, насколько вероятно будет покрыть текущие обязательства, в случае если состояние компании будет критическим. Показатель текущей ликвидности оценит покрытие дебиторской задолженности в установленный срок для удовлетворения потребностей краткосрочных кредиторов. Стоит отметить, что разные группы ликвидных активов и платежных обязательств включены в данные величины, дают определенный вывод с точки зрения длительности поступления активов и покрытия обязательств, которые в совокупности с другими коэффициентам позволят прийти к выводу о финансовой эффективности компании. Поэтому при анализе стоит учитывать важность каждого показателя. В стратегическом планировании, анализ ликвидности и платежеспособности важен тем, что позволяет оценить долговую нагрузку компании и возможность быстрого погашения всех задолженностей. Если компания способна быстро закрывать текущие счета по обязательствам (имеет высокую ликвидность и платежеспособность), то она может ставить перед собой масштабные стратегические цели. В противном случае, при низкой ликвидности и платежеспособности, компании стоит закладывать в стратегические цели либо сокращение производства, либо поиск новых резервов для пополнения денег, чтобы не стать банкротом. Однако, при анализе полученных показателей в работе стоит понимать, что зачастую формирование высокой ликвидности не говорит о формировании более высокой прибыльности компании. Финансовая устойчивость компании, которая необходима для реализации стратегических целей, заключается в осуществлении рациональной комбинации ликвидности и прибыльности компании. Вне зависимости от уровня жизненного цикла, на котором присутствует компания, встает необходимость нахождения эффективного уровня ликвидности, потому что недостаточная ликвидность средств ведет к неплатежеспособности и далее к вероятному банкротству компании, а избыток ликвидности ведет к уменьшению показателей рентабельности.36 Таким образом, финансовая устойчивость компании характеризуется не отдельными высокими показателями определенной группы показателей, а совокупностью всех групп. 1.5.2. Рентабельность, как показатель оценки прибылиТак как целью любого предприятия является прибыль, она же соответственно является и важнейшим объектом анализа. Однако, так как сам размер прибыли не характеризует эффективность использования компанией своих ресурсов, в качестве такого показателя выступает группа показателей рентабельности. Прибыль и рентабельность являются особенно актуальными в сегодняшней ситуации для российских компаний, поскольку возросшая конкуренция и введение санкций в России могут привести к снижению спроса на продукцию компании и в конечном итоге привести к банкротству. К тому же, из-за экономического кризиса, компании не могут полагаться на государственную поддержку, все больше действуя в условиях самоокупаемости и самофинансирования. Вследствие выше сказанного, анализ рентабельности является чрезвычайно актуальным. В данной работе он позволит выявить насколько эффективно используются ресурсы компании, определить влияние внешних и внутренних факторов на размер прибыли, порядок ее распределения. Этот анализ позволит также определить тактику развития предприятия с учетом потенциальных возможностей, которая лежит в основе стратегии. Так как рентабельность — это показатель, который определяет долю покрытия затрат доходами и прибыльность конкретного вида деятельности, то его следует рассчитывать в трех основных категориях, что и будет сделано в данной работе: 37 капитал; продажи; производство. Как уже отмечалось ранее, при анализе полученных показателей стоит учитывать, что чем больше доходность (рентабельность), тем меньше доля ликвидных активов в общей сумме оборотных средств, но и большая опасность срывов операционных процессов. Например, достижение высокой рентабельности за счёт направления в какую-либо одну, наиболее прибыльную сферу деятельности может привести к потере ликвидности, а именно к прерыванию процессов обращения товаров на других стадиях. При этом излишнее связывание финансовых средств (например, в запасах) будет означать относительный отток средств из более рентабельной текущей деятельности. Далее перечислим основные коэффициенты рентабельности, которые будут представлены в данной работе:38 1. Рентабельность продаж — коэффициент, показывающий долю прибыли в каждом заработанном рубле. ROS = Чистая Прибыль / Выручка (1.3) 2. Рентабельность активов — показывает доходность и эффективность деятельности предприятия, без учета влияния объема заемных средств. ROA = Операционная Прибыль / Итого активы (1.4) 3. Рентабельность собственного капитала — индикатор отдачи акционеров на инвестиции в данное предприятие. ROE= Чистая Прибыль / Собственный капитал (1.5) Также, для того чтобы выяснить насколько эффективно используется заемный капитал, будет высчитан эффект финансового рычага, отражающий сколько дополнительной прибыли будет получено от собственного капитала, сформированного за счет заемных средств. где Снп – ставка налога на прибыль, Кра – коэффициент рентабельности активов, ПК – средняя ставка %, ЗК – заемный капитал, СК – собственный капитал. Так, если эффект финансового рычага будет принимать положительные значения, то это будет являться приращением к рентабельности собственного капитала, получаемого за счёт использования заёмных средств. Однако если данный эффект будет принимать отрицательное значение, можно будет говорить о неэффективном использовании заёмного капитала, приводящего к уменьшению рентабельности собственного капитала.39 Так как ПАО «Новатэк» ставит перед собой стратегические цели, описанные в первой главе, которые ориентированы на расширение производственных мощностей; анализ рентабельности позволит оценить, насколько компании прибыльно увеличивать размеры деятельности. Поэтому в случае низких показателей рентабельности, компании следует задуматься над изменениями стратегических целей. 1.5.3. Анализ финансовой устойчивости компанииАнализ третьей группы показателей финансовой устойчивости характеризуется системой показателей, отражающих на определенный момент времени способность компании финансировать свою деятельность и своевременно рассчитываться по обязательствам. Устойчивое финансовое состояние является результатом рационально организованной системы управления внутренними и внешними факторами, определяющими результаты деятельности предприятия, и основано на наличии у компании достаточного размера собственных ресурсов и независимости данной компании от заемных средств. Так, финансовая устойчивость определяет общую стабильность компании и, как следствие возможность реализации масштабных стратегических проектов. В стратегическом планировании любая стратегическая цель компании подкрепляется возможностью ее финансирования, которая определяется совокупностью коэффициентов финансовой устойчивости, оценивающих состояние счетов компании. Поэтому при рассмотрении стратегии важно понимать степень финансовой устойчивости. Для исследования финансовой устойчивости в нашей стране в настоящее время сформировано и применяется множество различных методик. Основными являются методики Шеремета А.Д., Ковалева В.В., Стояновой Е.С. и других отечественных авторов. Различие между ними состоит в подходах, методах, факторах и условиях осуществления анализа, поэтому в данной работе будет разработана собственная методика, соединяющая несколько методик различных авторов. На рисунке 1.3. представлены основные направления анализа финансовой устойчивости компании, взятые из совокупности различных методик.40  Рисунок 1.3. Основные направления анализа финансовой устойчивости компании В итоге можно выделить основные показатели анализа финансовой устойчивости, которые представлены в таблице 1.8. Таблица 1.8. Основные показатели финансового состояния организации

Для анализа финансовой устойчивости показатели были сформированы в две группы: во-первых, определяющие обеспеченность и, во-вторых, определяющие зависимость от заемного капитала. При этом основной группой коэффициентов, оказывающих воздействие на финансовую устойчивость компании, являются показатели зависимости от заемного капитала. В большинстве случаев считается, что, если заемный капитал представляет собой размер больше половины всех ресурсов организации, то это является негативным признаком для финансовой устойчивости. Далее, опишем показатели, которые будут представлены в работе, так как различные методики приводят разные способы подсчета данных показателей. Обеспеченность активов финансовыми ресурсами определяется следующими показателями финансовой устойчивости:41 1.1. Показатель обеспеченности собственным оборотным капиталом (СОС): где КиР – капитал и резервы, ТА – текущие активы. 1.2. Показатель маневренности собственных средств (СК): где СК – собственный капитал, ДА – долгосрочные активы. 1.3. Показатель маневренности собственного оборотного капитала СОС: где ДС – денежные средства. 1.4. Показатель погашения запасов (обеспеченности запасов): где З – запасы. Главными показателями, определяющими зависимость компании от заемного капитала, выступают следующие: 2.1. Показатель автономии (независимости): где ДО – долгосрочные обязательства; где КО – краткосрочные обязательства. 2.2. Показатель соотношения заемных и собственных ресурсов: 2.4. Показатель заемных средств находят по доле долгосрочных заемных ресурсов в общем размере заемного капитала: В итоге, анализ представленных коэффициентов, который является анализом финансовой устойчивости позволит сделать выводы:42 об уровне зависимости от внешних кредиторов и инвесторов; о существовании недобросовестных и неплатежеспособных дебиторов; о рациональности хозяйственных и финансовых действий. Под рациональностью хозяйственных действий понимается наличие источников формирования запасов, а под иррациональстью – их большая величина. Поэтому одним из основных критериев устойчивого состояния компании является возможность пополнение источников формирования запасов и низкий уровень самих запасов.43 Стоит отметить, что наиболее безрисковым способом увеличения источников формирования запасов является рост собственного капитала, который достигается за счет накопления нераспределенной прибыли или за счет распределения прибыли после налогообложения в накопительные фонды. Высокие показатели финансовой устойчивости являются результатом грамотного, эффективного менеджмента всех обстоятельств, которые характеризуют и влияют на результаты деятельности компании. Важно понимать, что устойчивое финансовое положение является главной предпосылкой к постановке обширных стратегических целей. В случае, если компания не обладает устойчивым финансовым положением, ей следует ставить иные стратегические цели, чем те, которые были заявлены в первой главе. | ||||||||||||||||||||||||||||||||||||||||||||||