Финансовый менеджмент

Скачать 0.92 Mb. Скачать 0.92 Mb.

|

|

5. Характеристика целей финансового менеджмента Основные цели финансового менеджмента – это достижение максимальных темпов роста цены предприятия или максимизации его цены, которая достигается путем наращивания капитализированной стоимости предприятия. Система целей финансового менеджмента различается по степени формализации:

Наиболее распространенным является утверждение, что фирма должна работать, чтобы обеспечивать максимальный доход ее владельцам. Это ассоциируется с рентабельностью, ростом прибыли и снижением расходов. В рамках традиций экономической теории предполагают, что любая фирма существует, чтобы максимизировать свою прибыль. На практике же существует понятие нормативной прибыли, которое устраивает владельцев данного бизнеса. Согласно другому подходу, основной целью финансового менеджмента является наращивание объемов производства и сбыта, обосновывает эта тема, что многие менеджеры олицетворяют свое положение, зарплату, статус в большей степени с размерами фирмы, чем с ее прибыльностью. Любой фирме в той или иной степени присущ разрыв между функцией владения и функцией управления и контроля. Это связано с противопоставлением интересов владельцев фирм и ее управленческого персонала. Их интересы могут совпадать не всегда, особенно это связано с анализом альтернативных решений, когда одно обеспечивает сиюминутную прибыль, а второе рассчитано на перспективу. Целью функционирования любой фирмы может быть гармонизация конфликтных целей различных групп юр. и физ. лиц, имеющих непосредственное или косвенное отношение к данной фирме (акционеров, управленческого персонала, работников, контрагентов, госорганов). Фирма должна стремиться не только к максимизации прибыли, но и заботиться о социальном положении своих сотрудников, охране окружающей среды и т.д. Т.е. в качестве одной из целей может быть социальная ответственность. Но наибольшее распространение в последние годы получила норма максимизации богатства акционеров. Цель – максимизация собственного капитала, т.е. рыночной стоимости обыкновенных акций фирмы. Такой подход наиболее характерен для стран Запада. 6. Функции финансового менеджмента Финансовый менеджмент реализует свою главную цель и основные задачи путем осуществления определенных функций. Эти функции подразделяются на две основных группы: 1) Функции финансового менеджмента как субъекта управления:

2) Функции финансового менеджмента как объекта управления:

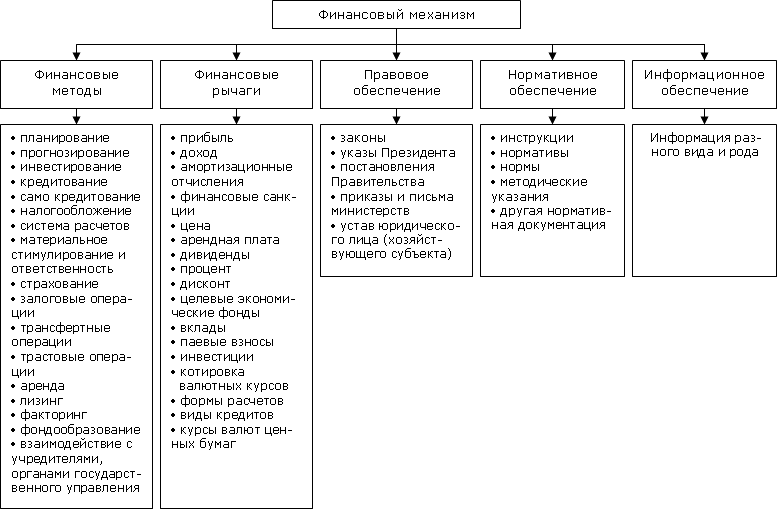

7. Базовые концепции финансового менеджмента 1. Концепция денежного потока предполагает идентификацию денежного потока, его продолжительность и вид, оценку факторов, определяющих величину его элементов, выбор коэффициента дисконтирования, позволяющего сопоставить элементы, генерируемые в различные моменты времени, оценку риска, связанную с данным потоком и способ его учета. Основное направление работы финансового менеджера – выбор вариантов целесообразного вложения средств. Это реализуется в рамках анализа инвестиционных проектов, в основе которого лежит количественная оценка денежных потоков в разное время. 2. Концепция временной стоимости денежных ресурсов. Смысл концепции в том, что денежная единица, имеющаяся сегодня, и денежная единица, ожидаемая к получению через какое-то время, не равноценны. Эта неравноценность определяется действием 3 основных причин: инфляцией, риском неполучения ожидаемой суммы и оборачиваемостью. Происходящее в условиях инфляции обесценение денег связывает естественное желание их куда-либо вложить, т.е. в известной мере стимулирует инвестиционный процесс, а с другой стороны объясняет, почему различаются деньги имеющиеся в наличии и ожидаемые к получению. Вторая причина различия – риск неполучения ожидаемой суммы – также достаточно очевидна. Любой договор, согласно которому в будущем ожидается поступление денежных средств имеет ненулевую вероятность быть неисполненным вовсе или исполненным частично. Третья причина – оборачиваемость – заключается в том, что денежные средства как и любой актив должны с течением времени генерировать доход по ставке, который представляется приемлемой вкладчику данных средств. В этом смысле сумма, ожидаемая к получению, должна превышать аналогичную сумму, которой располагает инвестор в момент принятия решения на величину примерного дохода. 3. Концепция компромисса между риском и доходностью. Смысл: получение любого дохода всегда сопряжено с риском и зависимость между ними прямо пропорциональна. В то же время возможны ситуации, когда максимизация дохода должна быть сопряжена с оптимизацией риска. 4. Концепция цены капитала. Деятельность фирмы возможна при наличии разных источников финансирования, которые отличаются по экономической природе, способам возникновения, срокам, привлекательности (выгодно, невыгодно) и т.д. Наиболее важной характеристикой является стоимость капитала, т.к. обслуживание разных источников финансирования неодинаково (цена капитала, проценты по кредиту). 5. Концепция эффективности рынка капитала. Фирмы связаны с рынком капитала: крупные выступают кредиторами, мелкие решают свои краткосрочные задачи инвестиционного характера. Объем сделок по купле/продаже ценных бумаг зависит от того, насколько точно текущие цены соответствуют внутренним стоимостям. Цена зависит от ряда факторов, в том числе и от информации. От того, насколько быстро информация отражается на ценах характеризуется уровень «эффективности рынка». Термин «эффективность» понимается не в экономическом, а в информационном плане. 6. Концепция асимметричности информации. Отдельные категории лиц могут владеть информацией, недоступной другим участникам рынка. Использование этой информации может дать положительный или отрицательный эффект. 7. Концепция агентских отношений. Для того чтобы нивелировать противоречия между менеджером и владельцем, ограничить возможность нежелательных действий менеджера, владельцы вынуждены нести агентские издержки (участие менеджера в прибылях либо согласие с использованием прибыли) 8. Концепция альтернативных затрат. Любое вложение всегда имеет альтернативу. 8. Финансовый механизм и основные его элементы Финансовый механизм в общем случае можно рассматривать как систему различных средств и обстоятельств, регулирующих финансы предприятия, образование и использование фондов денежных ресурсов и других денежных фондов в интересах его активной хозяйственной деятельности. Характер финансового механизма в решающей степени способен определить через воздействие на субъекты финансового управления, успех или неудачу предприятия в достижении намеченных или стратегических целей. Основными принципами действия финансового механизма на предприятии являются:

Все субъекты управления действуют в рамках единого гражданского законодательства с обязательным учетом особенностей деятельности каждого предприятия. В структуру финансового механизма входят пять взаимосвязанных элементов: финансовые методы, финансовые рычаги, правовое, нормативное и информационное обеспечение.  Финансовый метод можно определить как способ воздействия финансовых отношений на хозяйственный процесс. Финансовые методы действуют в двух направлениях: по линии управления движением финансовых ресурсов и по линии рыночных коммерческих отношений, связанных с соизмерением затрат и результатов, с материальным стимулированием и ответственностью за эффективное использование денежных фондов. Рыночное содержание в финансовые методы вкладывается не случайно. Это обусловлено тем, что функции финансов в сфере производства и обращения тесно связаны с коммерческим расчетом. Коммерческий расчет представляет собой метод ведения хозяйства путем соизмерения в денежной (стоимостной) форме затрат и результатов хозяйственной деятельности. Целью применения коммерческого расчета является получение максимальных доходов или прибыли при минимальных затратах капитала в условиях конкурентной борьбы. Реализация указанной цели требует соизмерения размеров вложенного (авансированного) в производственно-торговую деятельность капитала с финансовыми результатами этой деятельности. При этом необходимо рассчитать и сопоставить различные варианты вложения капитала по заранее принятому критерию выбора (максимум дохода или максимум прибыли на рубль капитала, минимум денежных расходов и финансовых потерь и др.). Действие финансовых методов проявляется в образовании и использовании денежных фондов. Финансовый рычаг представляет собой прием действия финансового метода. К финансовым рычагам относятся прибыль, доходы, амортизационные отчисления, экономические фонды целевого назначения, финансовые санкции, арендная плата, процентные ставки по кредитам, депозитам, облигациям. Например, кредитование ― это финансовый метод. Оно воздействует на результаты хозяйственного процесса через такие приемы, как виды и формы кредита, процентные ставки, финансовые санкции и др. Правовое обеспечение функционирования финансового механизма включает законодательные акты, постановления, приказы, циркулярные письма и другие правовые документы органов управления. Нормативное обеспечение функционирования финансового механизма образуют инструкции, нормативы, нормы, тарифные ставки, методические указания и разъяснения и т. п. Информационное обеспечение функционирования финансового механизма состоит из разного рода и вида экономической, коммерческой, финансовой и прочей информации. К финансовой информации относятся:

Тот, кто владеет информацией, владеет и финансовым рынком. Информация (например, сведения о поставщиках) может являться одним из видов интеллектуальной собственности ("ноу-хау") и вноситься в качестве вклада в уставный капитал АО или товарищества. Наличие у финансового менеджера надежной деловой информации позволяет быстрее принять финансовые и коммерческие решения, влиять на правильность таких решений, что, естественно, ведет к увеличению прибыли. 9. Финансовые инструменты: понятие, виды Наиболее развернутое определение финансовых инструментов дано в международном стандарте бухучета «Финансовые инструменты». Согласно стандарту подфинансовым инструментомпонимается любой контракт, по которому происходит одновременное увеличение финансовых активов одного предприятия и финансовых обязательств долгового или долевого характера другого предприятия. К финансовым инструментам относят:

К финансовым активам относятся:

К финансовым обязательствам относят контрактные обязательства:

Выделяют две видовые характеристики, позволяющие квалифицировать ту или иную операцию как финансовый инструмент:

Финансовые инструменты классифицируются:

Вторичный финансовый инструмент обладает двумя основными признаками «производности»: в его основу положен определенные базисные активы (товар, акция, облигация и др.); его цена чаще всего определяется на основе стоимости базисного актива. Производственные финансовые инструменты обращаются на срочном финансовом рынке. На отдельных сегментах финансового рынка присутствуют следующие финансовые инструменты:

Они являются объектом госрегулирования и контроля в лице Минфина РФ, ЦБ РФ и ФСФР РФ |