Ипотечное страхование

Скачать 2.93 Mb. Скачать 2.93 Mb.

|

|

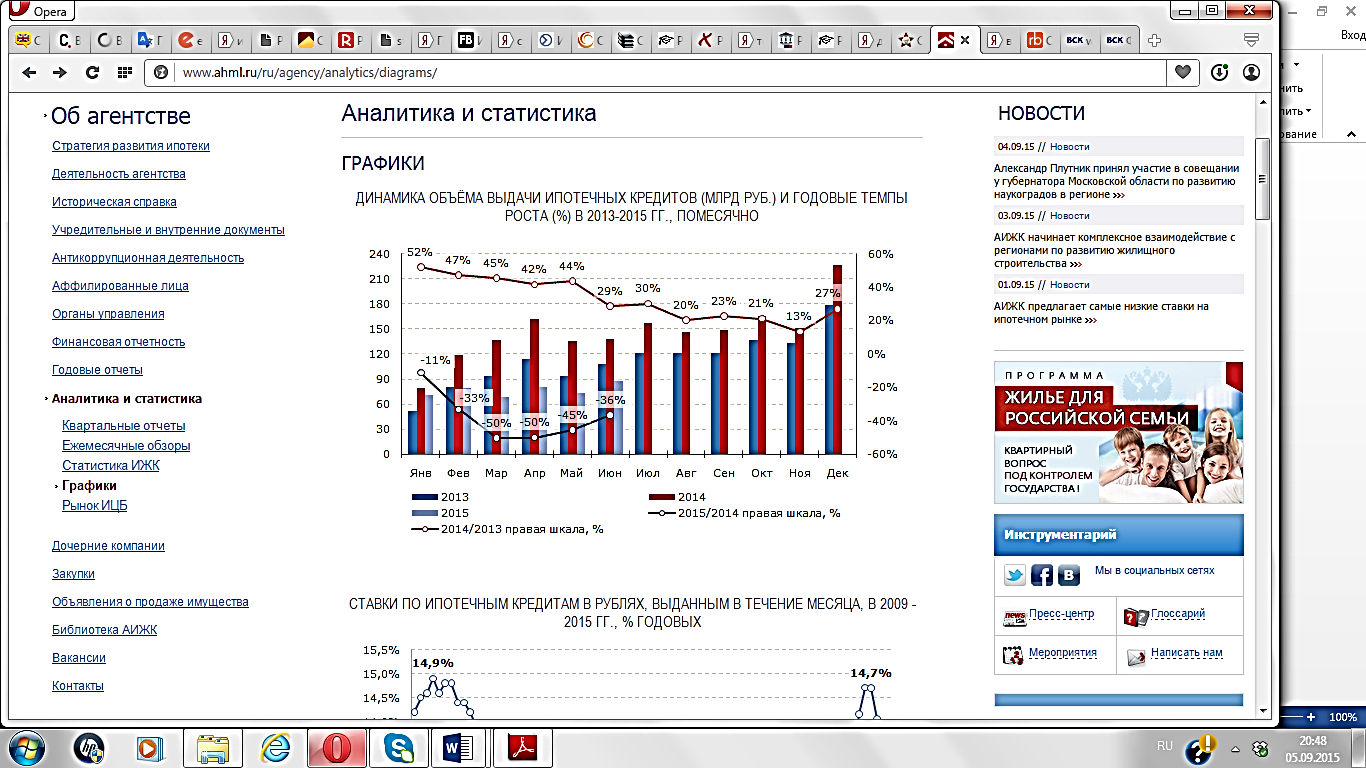

В соответствии со ст. 32.9 Закона РФ от 27.11.92 № 4015-1 «Об организации страхового дела в Российской Федерации» кредитор может застраховать свои предпринимательские риски. Согласно ст. 933 ГК РФ может быть застрахован предпринимательский риск только самого страхователя и только в его пользу 31 (заемщик не может застраховать риски кредитора). Для целей ипотечного страхования договором страхования предпринимательских рисков банка может быть предусмотрено, что страховым случаем является факт получения кредитором убытка от продажи заложенной недвижимости. Для страхования предпринимательских рисков законодательство не устанавливает ограничения на размер страховой суммы, и, таким образом, она может быть установлена на уровне 20% от стоимости недвижимости (как в первом варианте) или увеличена вплоть до 100% от суммы неудовлетворенных требований банка к заемщику. Увеличение объема ответственности страховщика ведет к росту страховой премии и, несмотря на то, что она оплачивается банком, соответствующие расходы могут перекладываться на заемщика путем увеличения процентной ставки или взимания дополнительной комиссии11. Таким образом, действующее законодательство позволяет предложить страхователям две альтернативные схемы ипотечного страхования: 1) Для заемщиков, которые могут самостоятельно застраховать риск своей ответственности по договору и за счет этого снизить риски для банка, получив за это возможность внесения более низкого первоначального взноса и процентную ставку по кредиту, соответствующую уровню риска. 2) Для кредиторов, которые могут застраховать свои предпринимательские риски по незастрахованным заемщиками по первой схеме кредитам, что позволяет им управлять качеством портфеля и требованиями к капиталу. В соответствии с поручением Президента Российской Федерации Д.А.Медведева от 27.07.2009 года №Пр-1890 по итогам заседания Совета по реализации приоритетных национальных проектов и демографической политике в части разработки комплекса мер по развитию ипотечного жилищного кредитования в Российской Федерации на период до 2011 года и повышению доступности ипотеки для граждан, в том числе путем развития ипотечного страхования, АО «АИЖК» разработало Программу АО «АИЖК» по развитию ипотечного страхования, которая была утверждена Наблюдательным советом АО «АИЖК» 30.10.2009 г. Открытое акционерное общество «Страховая компания АИЖК» (ОАО «СК АИЖК») было создано в соответствии с Программой АО «АИЖК» по развитию ипотечного страхования в целях повышения доступности ипотечных жилищных кредитов (займов) для населения и увеличения объемов ипотечного кредитования за счет формирования и развития нового для российского страхового рынка сегмента ипотечного страхования. Согласно данным СК АИЖК Основной деятельностью ОАО «СК АИЖК»12 является перестрахование и страхование рисков по ипотечному страхованию (страхование ответственности заемщика и страхование финансовых рисков кредитора/заимодавца). ОАО «СК АИЖК» является единственной на российском рынке перестраховочной компанией, специализирующейся на перестраховании рисков по договорам ипотечного страхования, заключаемых страховыми компаниями. Общество выполняет функцию института развития рынка ипотечного страхования, разрабатывающего инновационные страховые продукты и стандарты ипотечного страхования. Как институт развития рынка ипотечного страхования ОАО «СК АИЖК» проводит активную работу с банками по разработке новых продуктов и продвижению ипотечного страхования, инициирует изменения в законодательную и нормативную базы в целях развития ипотечного страхования. ОАО «СК АИЖК» является дочерней компанией ОАО «АИЖК», 100% акций которого принадлежат Федеральному агентству по управлению федеральным имуществом. Анализ поведения основных игроков ипотечного рынка в России говорит в целом о возможном ухудшении ипотечного портфеля банков в среднесрочной перспективе на фоне ослабления требований к заемщикам в предыдущие периоды. Российские банки демонстрируют падение темпов роста и сокращение объемов выдачи ипотечных кредитов населению13.  Информационно-аналитическая служба портала Банки.ру ежегодно представляет рейтинг российских ипотечных банков. Исследование подготовлено на основе анализа кредитных портфелей крупнейших финансовых учреждений. В рейтинге по итогам первого полугодия 2014г. приняло участие 52 банка, при этом информацией о размере ипотечного портфеля поделился 51 банк, а об объеме просроченной задолженности в портфеле - 46 банков. В рамках исследования были рассмотрены объемы ипотечных портфелей банков, уровень просрочки по ним, а также объемы выдач и количество выданных ипотечных кредитов по Москве, Московской области и другим регионам. Объем совокупного портфеля ипотечных кредитов банков - участников рейтинга на 1 июля 2014г. составил 2,96 трлн руб., что превышает 97% от совокупного ипотечного портфеля по банковской системе в целом. «Золото» и «Серебро» по объему портфеля ипотечных кредитов заняли Сбербанк и ВТБ24. Портфель Сбербанка превышает 1,6 трлн. руб., а ВТБ24 – 512,6 млрд руб. В пятерку лидеров также входят Газпромбанк (184,6 млрд руб.), банк "ДельтаКредит" (80,2 млрд руб.) и Россельхозбанк (57,4 млрд руб.). ТОП-10 банков в Российской Федерации по объему ипотечных портфелей14.

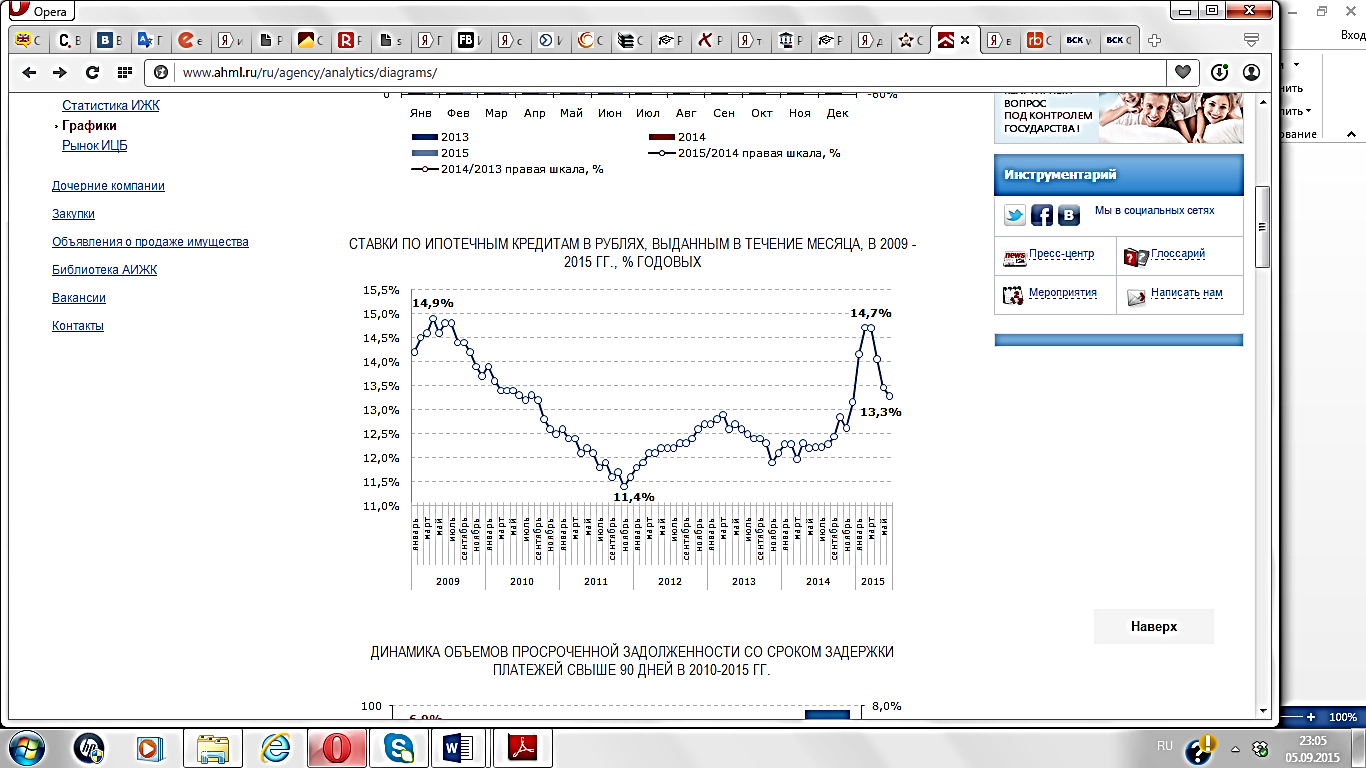

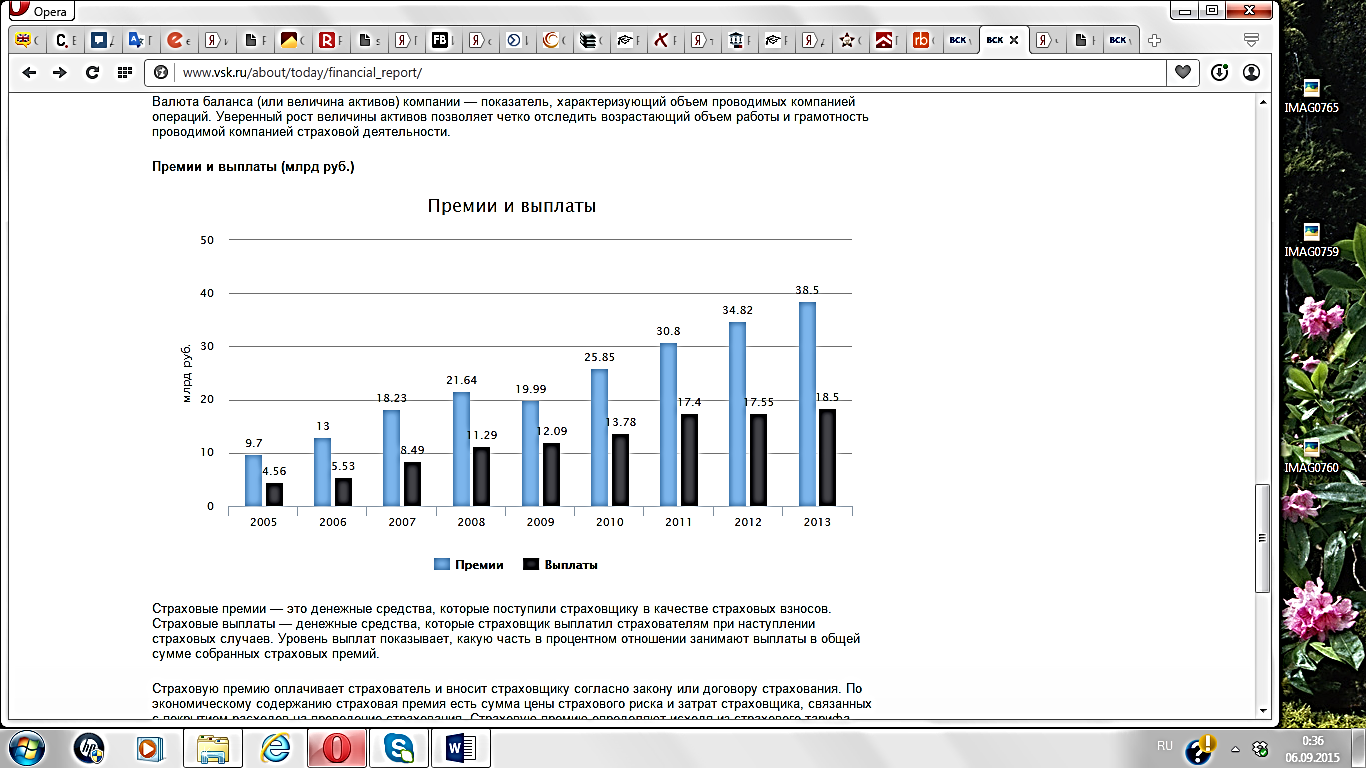

Динамику процентных ставок по ипотечным кредитам в рублях иллюстрирует следующая таблица15.  Исследование, проведенное Проектом «Страховой маркетинг» в 2014 г., показало, что средний тариф по комплексному ипотечному страхованию по шести крупнейшим городам РФ составляет 0,52% для заемщика (по легенде, применяемой в исследовании «таинственного» покупателя, - женщина 36 лет) и 0,64% для заемщика и созаемщика (по легенде - женщина 36 лет, мужчина 37 лет, распределение ответственности по кредиту - 50%/50% или 100%/50%). Для мужчин и женщин в возрасте от 25 до 50 лет страховые тарифы по комплексному ипотечному страхованию не превышают 1% и очень редко приближаются к 1,5% (для мужчин в возрасте 50 лет). Таким образом, для сравнения ценовых условий использования различных финансовых инструментов в процессе ипотечного кредитования максимальную стоимость комплексного ипотечного страхования целесообразно принять на уровне 1%. Ипотечное кредитование, с одной стороны, способствует решению ряда социальных и экономических проблем страны, и, прежде всего, проблемы обеспечения жильем, с другой - снижению инфляции, оттягивая на себя временно свободные денежные средства граждан и предприятий. На российском рынке ипотечного кредитования наблюдаются следующие тенденции: увеличивается количество кредитных организаций, предоставляющих ипотечные кредиты; растут абсолютные показатели, характеризующие объемы предоставляемых ипотечных кредитов; наблюдается рост жилищных кредитов, предоставляемых в национальной валюте; увеличиваются сроки по кредитам. Оценивая будущее рынка страхования ипотечных кредитов, эксперты отмечают, что самое большое влияние на него будет оказывать не только рост объема выданных банками ипотечных кредитов, но и изменения в законодательстве. Общество рассчитывает, что реализация намеченных планов и законодательных инициатив по развитию ипотечного страхования приведут к увеличению в 2014-2015 гг. объемов рынка ипотечного страхования и числа участников рынка ипотечного жилищного кредитования, применяющих различные продукты ипотечного страхования. ОАО «СК АИЖК» планирует, что объем застрахованных и перестрахованных в Обществе кредитов в 2014 году вырастет более, чем в 2 раза, в том числе существенно увеличатся объемы ипотечного страхования в сделках секьюритизации. В целом, инновации на рынке связаны с изменениями в потребностях заемщиков. Отметим, что развитием ипотечного страхования занимаются и на государственном уровне. В начале октября 2013 года Госдума приняла в первом чтении поправки в закон «Об ипотеке», существенно повышающие эффективность страховой защиты для кредиторов. Поправки позволят расширить возможности страхования, повысят доверие и заемщиков, и банкиров к ипотеке. Таким образом, ипотечное страхование сможет выполнить такие социальные задачи, как повышение доступности и надежности ипотеки. Второй зоной применения ипотечного страхования являются сделки секьюритизации. Наличие страховой защиты дает уверенность инвесторам в 92 стабильности денежных потоков, а значит позволяет либо увеличить размер старшего транша (привлечь больше средств по низкой ставке), либо повысить рейтинг бумаги, что даст снижение стоимости привлечения средств. Таким образом, ипотечное страхование является эффективным инструментом перераспределения рисков, позволяющим существенно снизить конечную ставку для заемщика по ипотечному кредиту, а кредитору — снизить риски на своем балансе 19 июля 2010 г. Правительство Российской Федерации утвердило Стратегию развития ипотечного жилищного кредитования в Российской Федерации до 2030 года, включающую комплекс целевых показателей, обеспечивающих сбалансированное развитие данного сегмента рынка. Согласно указанным показателям развития рынка к 2020 году планируется выдать около 860 тыс. ипотечных жилищных кредитов с минимальным первоначальным взносом по ипотечному жилищному кредиту (с учетом ипотечного страхования) 30/10. Ожидается, что доля ипотечных жилищных кредитов с ипотечным страхованием в общем объеме ипотечных жилищных кредитов составит 20 процентов, а доля ипотеки, финансируемой за счет выпуска ипотечных ценных бумаг в общем объеме ипотеки, - 55 процентов. Темпы развития ипотечного кредитования в части объемов на сегодня превышают показатели, заложенные в Стратегии, однако, такое развитие связано в большей степени с принятием кредиторами дополнительных рисков и удержании их на собственных балансах, что в долгосрочном периоде при росте объемов сектора может сформировать ряд системных рисков. В Стратегии развитию ипотечного страхования отводится значительная роль как инструменту упреждения возможной концентрации указанных рисков. Ипотечная страховая деятельность на примере компании «ВСК Страховой Дом». Страховой Дом ВСК основан в 1992 году. Компания входит в пятерку крупнейших страховых компаний в России. ВСК ежегодно подтверждает высший национальный рейтинг надежности и предлагает своим клиентам более 100 современных страховых продуктов. Региональная сеть ВСК состоит из более 800 представительств во всех субъектах РФ. ВСК реализует более 100 страховых программ для населения и юридических лиц. В 2002 и 2007 гг. ВСК объявлена благодарность Президентом РФ "За большой вклад в развитие страхового дела". Компании присвоен Высший рейтинг надежности среди страховых компаний России. Страховой Дом ВСК, по данным "Эксперт РА", на протяжении последнего ряда лет является лидером российского рынка ипотечного страхования. Ипотечная программа ВСК реализуется во всех субъектах РФ, где осуществляется выдача ипотечных кредитов. Объем премий по ипотечному страхованию ВСК в 2007 г. превысил 1282 млн рублей. В 2013 г., по данным Эксперт РА, компания являлась одним из лидеров в России в данном сегменте, собрав более 1735 млн рублей. Таблица иллюстрирует показатели деятельности компании «Страховой Дом ВСК» в 2011-2014 гг.16

В период с 2011 по 2013 гг. наблюдался устойчивый рост уровня страховых премий, однако в 2014 году произошло небольшое падение уровня собранных страховых премий. Чистая прибыль компании в 2104 году составила более 1,2 млрд рублей. Следующая диаграмма иллюстрирует темпы роста страховых резервов компании «Страховой Дом ВСК».17  В 2014 году размер страховых резервов составил 26,4 млрд рублей против 21,99 млрд рублей в 2013 году. Средний темп роста страховых резервов составил 118,5% в год. Соотношение страховых премий к страховым выплатам иллюстрирует Диаграмма.18  Динамика соотношения премий к выплатам сохраняет устойчивое положительное значение, составляя в среднем около 200%, что говорит о высоком уровне финансовой устойчивости компании. Таблица отображает соотношение между объемами страховых резервов и страховых выплат.19

Таблице соответствует Диаграмма.20  Из Диаграммы видно, что объем страховых резервов превышает объем страховых выплат, что свидетельствует о возможности и готовности компании ответить по своим обязательствам перед клиентами. |