конспект мэо. Конспект лекций содержание тема сущность и формы международных экономических отношений. Предмет курс

Скачать 270.49 Kb. Скачать 270.49 Kb.

|

|

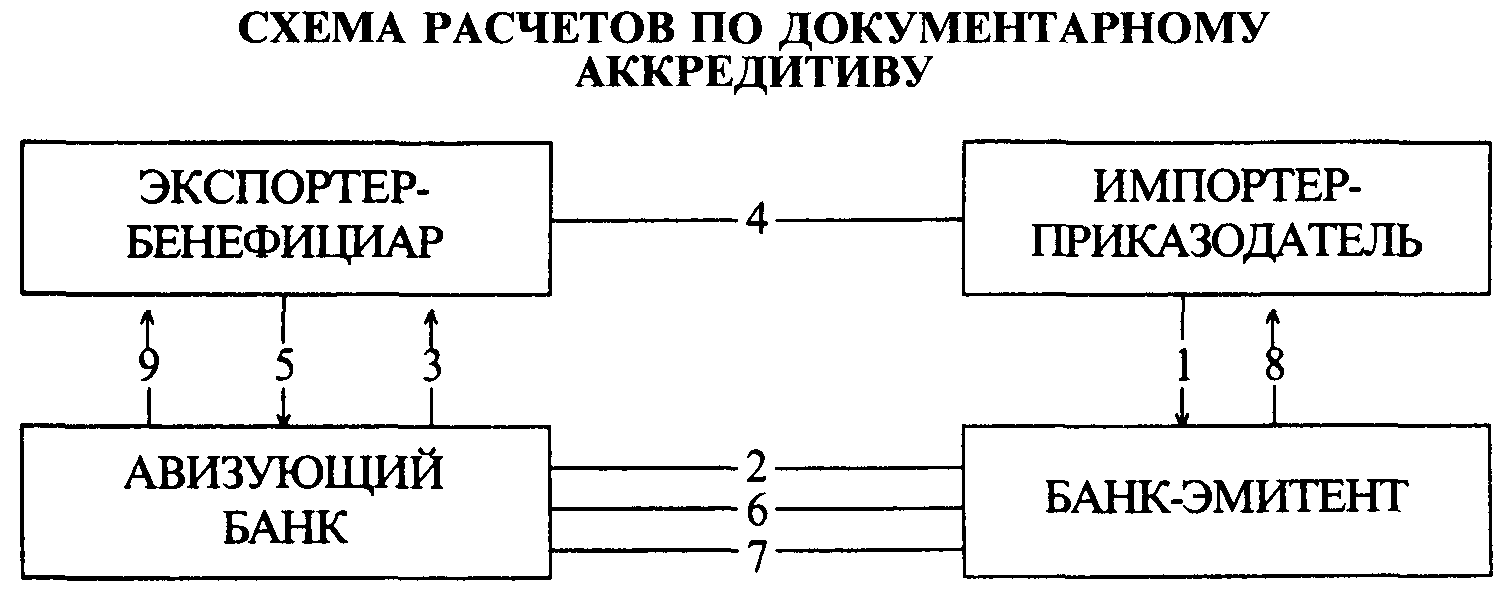

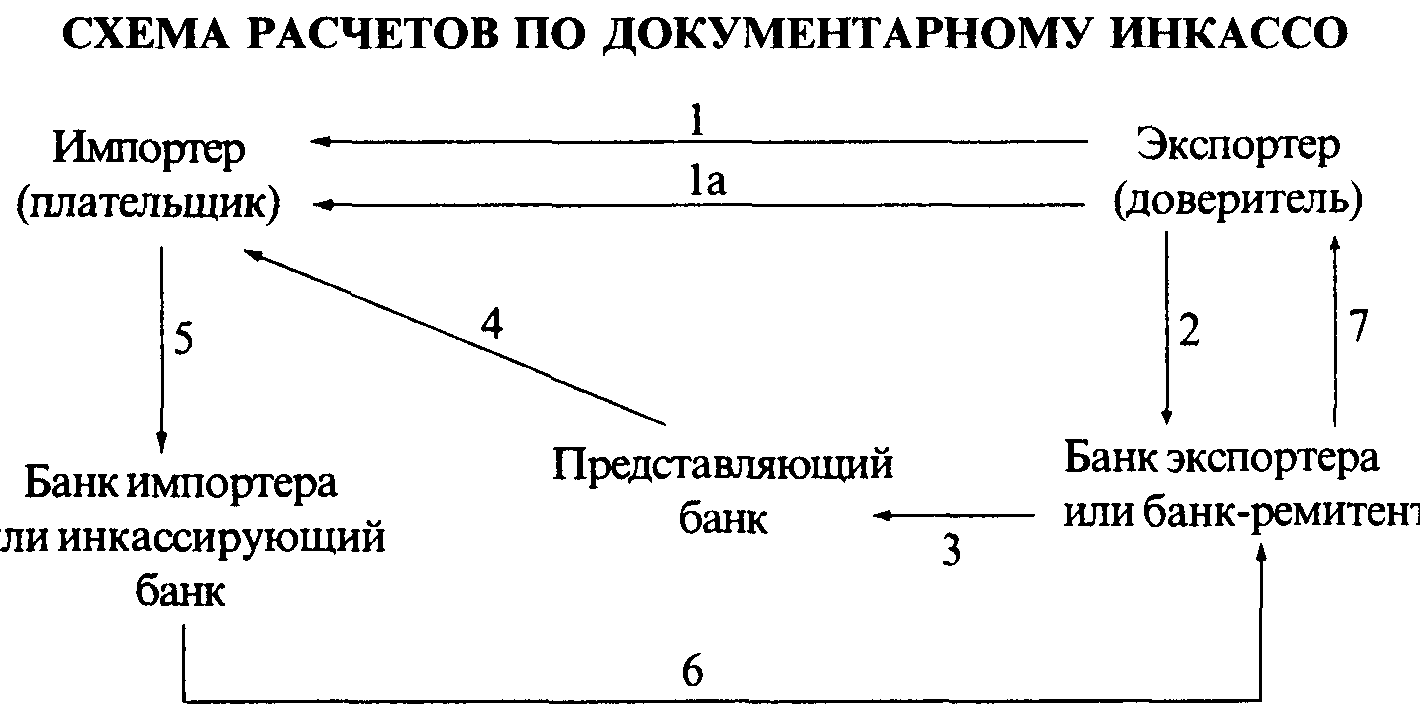

Вопрос 3. Аккредитивная форма расчетов: участники, схема проведения. Виды аккредитивов. Аккредитив — это соглашение, в силу которого банк обязуется по просьбе клиента произвести оплату документов третьему лицу (бенефициару, в пользу которого открыт аккредитив) или произвести оплату, акцепт тратты, выставленной бенефициаром, или негоциацию (покупку) документов. Обязательство банка по аккредитиву является самостоятельным и не зависит от правоотношений сторон по коммерческому контракту. Это положение направлено на защиту интересов банков и их клиентов: экспортеру обеспечивает ограничение требований к оформлению документов и получению платежа только условиями аккредитива; импортеру — четкое выполнение экспортером всех условий аккредитива. В расчетах по документарному аккредитиву участвуют: • импортер (приказодатель), который обращается к банку с просьбой об открытии аккредитива; • банк-эмитент, открывающий аккредитив; • авизующий банк, которому поручается известить экспортера об открытии в его пользу аккредитива и передать ему текст аккредитива, удостоверив его подлинность; • бенефициар-экспортер, в пользу которого открыт аккредитив.  1. Представление заявления на открытие аккредитива. 2. Открытие аккредитива банком-эмитентом и направление аккредитива бенефициару через авизующий банк. 3. Извещение (авизование) бенефициара об открытии аккредитива в его пользу. 4. Отгрузка товара на экспорт. 5. Оформление и представление бенефициаром в банк комплекта документов для получения платежа по аккредитиву. 6. Пересылка авизующим банком документов банку-эмитенту. 7. Проверка банком-эмитентом полученных документов и их оплата (при выполнении всех условий аккредитива). 8. Выдача банком-эмитентом оплаченных документов приказодателю аккредитива. 9. Зачисление авизующим банком экспортной выручки бенефициару. Схема аккредитивной формы расчетов. Импортер представляет в банк заявление на открытие аккредитива. Банк импортера, открывший аккредитив, направляет аккредитивное письмо одному из своих корреспондентов в стране экспортера, назначая его авизующим банком и поручая ему передать аккредитив бенефициару. После получения открытого в его пользу аккредитива (как обеспечения платежа товара) бенефициар производит отгрузку товара, представляет документы, как правило, в авизующий банк, который пересылает их для оплаты банку-эмитенту. После проверки правильности оформления документов банк, открывший аккредитив, производит их оплату. Если документ соответствует условиям аккредитива, банк переводит деньги согласно инструкциям авизующего банка и выдает документы импортеру, который получает товар. Поступившая выручка зачисляется на счет экспортера. В соответствии с условиями аккредитива в качестве банка, уполномоченного на оплату документов (исполняющий банк), может быть назначен и авизующий банк, который в этом случае производит оплату документов экспортеру в момент их представления в банк, а затем потребует возмещения произведенного платежа у банка-эмитента (по непокрытым аккредитивам). Обычно если у исполняющего банка и банка-эмитента нет взаимных корреспондентских счетов, то в расчетах принимает участие третий (рамбурсирующий) банк, в котором открыты корреспондентские счета указанных банков. При открытии аккредитива банк-эмитент дает инструкции (рамбурсное полномочие) рамбурсирующему банку оплачивать требования исполняющего банка в течение срока действия и в пределах суммы аккредитива. Виды аккредитивов разнообразны и классифицируются по следующим принципам. 1. возможность изменения или аннулирования аккредитива банком-эмитентом: а) безотзывный аккредитив — твердое обязательство банка-эмитента не изменять и не аннулировать его без согласия заинтересованных сторон; б) отзывный, который может быть изменен или аннулирован в любой момент без предварительного уведомления бенефициара. При отсутствии соответствующего указания аккредитив считается безотзывным. 2. с точки зрения дополнительных обязательств другого банка по аккредитиву различаются подтвержденный и неподтвержденный аккредитивы. Если банк-эмитент уполномочивает или просит другой банк подтвердить его безотзывный аккредитив, то такое подтверждение (если предусмотренные документы представлены и выполнены все условия аккредитива) означает твердое обязательство подтверждающего банка в дополнение к обязательству банка-эмитента по платежу, акцепту или негоциации тратты. 3. с точки зрения возможности возобновления аккредитива применяются ролловерные (револьверные, возобновляемые) аккредитивы, которые открываются на часть стоимости контракта с условием восстановления первоначальной суммы аккредитива после его полного использования (за ряд комплектов документов) либо после представления каждого комплекта документов. Как правило, в тексте аккредитива указывается общая сумма, которую не может превысить совокупность обязательств по данному аккредитиву. Ролловерные аккредитивы, позволяющие сократить издержки обращения, находят широкое применение при расчетах по контрактам на крупные суммы с регулярной отгрузкой товаров в течение длительного периода. 4. с точки зрения возможности использования аккредитива вторыми бенефициарами (непосредственными поставщиками товара) различаются переводные (трансферабельные) аккредитивы. При комплектных поставках, осуществляемых субпоставщиками, по указанию бенефициара аккредитив может быть переведен полностью или частично вторым бенефициаром в стране последнего или в другой стране. Трансферабельный аккредитив переводится не более одного раза. 5. с точки зрения наличия валютного покрытия различаются покрытый и непокрытый аккредитивы. При открытии аккредитива с покрытием банк-эмитент переводит валюту в сумме аккредитива, как правило, авизующему банку. К другим формам покрытия аккредитивов относятся депозитные и блокированные счета, страховые депозиты и т.д. В современных условиях преобладают непокрытые аккредитивы. 6. с точки зрения возможностей реализации аккредитива различаются: аккредитивы с платежом против документов; акцептные аккредитивы, предусматривающие акцепт тратт банком-эмитентом при условии выполнения всех требований аккредитива; аккредитивы с рассрочкой платежа; аккредитивы с негоциацией документов. Вопрос 4. Документарное инкассо: понятие и механизм расчетов. Инкассо — банковская операция, посредством которой банк по поручению клиента получает платеж от импортера за отгруженные в его адрес товары и оказанные услуги, зачисляя эти средства на счет экспортера в банке. В соответствии с Унифицированными правилами по инкассо инкассовые операции осуществляются банками на основе полученных от экспортера инструкций. В инкассовой форме расчетов участвуют: 1) доверитель — клиент, поручающий инкассовую операцию своему банку; 2) банк-ремитент, которому доверитель поручает операцию по инкассированию; 3) инкассирующий банк, получающий валютные средства; 4) представляющий банк, делающий представление документов импортеру-плательщику; 5) плательщик.  1 Экспортер заключает контракт с импортером о продаже товаров на условиях расчетов по документарному инкассо и отправляет ему товар (1а). 2. Экспортер направляет своему банку инкассовое поручение и коммерческие документы 3. Банк экспортера пересылает инкассовое поручение и коммерческие документы представляющему банку (или банку импортера). 4. Представляющий банк предъявляет эти документы импортеру. 5. Импортер производит оплату документов инкассирующему (или своему) банку 6 Инкассирующий банк переводит платеж банку-ремитенту (или банку экспортера). 7 Банк-ремитент зачисляет переведенную сумму на счет экспортера. Различают простое и документарное инкассо. Простое (чистое) инкассо означает взыскание платежа по финансовым документам, не сопровождаемым коммерческими документами; документарное (коммерческое) инкассо финансовых документов, сопровождаемых коммерческими документами, либо только коммерческих документов. При этом на банках не лежит каких-либо обязательств по оплате документов. Экспортер после отправки товара поручает своему банку получить от импортера определенную сумму валюты на условиях, указанных в инкассовом поручении, содержащем полные и точные инструкции. Имеются две основные разновидности инкассового поручения: а) документы выдаются плательщику против платежа (Д/П) и б) против акцепта (Д/А). Иногда практикуется выдача документов импортеру без оплаты против его письменного обязательства произвести платеж в установленный период времени. Используя такие условия, импортер имеет возможность продать купленный товар, получить выручку и затем оплатить инкассо экспортеру. В целях ускорения получения валютной выручки экспортером банк может учесть тратты или предоставить кредит под коммерческие документы. Таким образом, инкассовая форма расчетов связана с кредитными отношениями. Инкассо является основной формой расчетов по контрактам на условиях коммерческого кредита. При этом экспортер выставляет тратту на инкассо для акцепта плательщиком, как правило, против вручения ему коммерческих документов (документарное инкассо), при наступлении срока платежа акцептованные векселя отсылаются для оплаты на инкассо (чистое инкассо). Расчеты в форме инкассо дают определенные преимущества импортеру, основное обязательство которого состоит в осуществлении платежа против товарных документов, дающих ему право на товар, при этом нет необходимости заранее отвлекать средства из своего оборота. Однако экспортер продолжает сохранять юридически право распоряжения товаром до оплаты импортером, если не практикуется пересылка непосредственно покупателю одного из оригиналов коносамента для ускорения получения товара. Вместе с тем инкассовая форма расчетов имеет существенные недостатки для экспортера. Во-первых, экспортер несет риск, связанный с возможным отказом импортера от платежа, что может быть связано с ухудшением конъюнктуры рынка или финансового положения плательщика. Поэтому условием инкассовой формы расчетов является доверие экспортера к платежеспособности импортера и его добросовестности. Во-вторых, существует значительный разрыв во времени между поступлением валютной выручки по инкассо и отгрузкой товара, особенно при длительной транспортировке груза. Для устранения этих недостатков инкассо на практике применяются дополнительные условия: 1) импортер производит оплату против телеграммы банка экспортера о приеме и отсылке на инкассо товарных документов (телеграфное инкассо). Этот вид инкассо не получил широкого распространения; 2) по поручению импортера банк выдает в пользу экспортера платежную гарантию, принимая на себя обязательство перед экспортером оплатить сумму инкассо при неплатеже со стороны импортера. Дополнительная гарантия платежа обычно применяется при расчетах по коммерческому кредиту, так как при отсрочке оплаты возрастает риск неоплаты импортером документов в связи с возможным изменением в финансовом положении плательщика. Иногда банк импортера авалирует вексель. Аваль (гарантия платежа) — вексельное поручительство. Банк-авалист принимает ответственность за платеж, ставя подпись обычно на лицевой стороне векселя с оговоркой, за кого конкретно выдана гарантия платежа; иначе считается, что аваль выдан за векселедателя переводного векселя (экспортера); 3) экспортер прибегает к банковскому кредиту для покрытия иммобилизованных ресурсов. Тема 19. ПЛАТЕЖНЫЙ БАЛАНС План лекции: 1. Понятие платежного баланса. Структура платежного баланса. 2.Торговый баланс, его виды, экономическое значение актива и пассива торгового баланса. 3.Баланс движения капиталов и кредитов. Централизованные официальные золото-валютные резервы. 4.Методы измерения сальдо платежного баланса. Факторы, влияющие на платежный баланс. 5.Регулирование платежного баланса: государственное и межгосударственное. Вопрос 1. Понятие платежного баланса. Структура платежного баланса. Платежный баланс – балансовый счет международных операций – это стоимостное выражение всего комплекса мирохозяйственных связей страны в форме соотношения показателей вывоза и ввоза товаров, услуг, капиталов. Балансовый счет международных операций представляет собой количественное и качественное стоимостное выражении масштабов, структуры и характера внешнеэкономических операций страны, ее участия в мировом хозяйстве. Платежный баланс имеет следующие основные разделы: Торговый баланс, т.е. соотношение между ввозом и вывозом товаров; Баланс услуг и некоммерческих платежей; Баланс текущих операций, включающий движение товаров, услуг и односторонних переводов; Баланс движения капиталов и кредитов; Операции с официальными валютными резервами. Торговый баланс – соотношение стоимости экспорта и импорта товаров. Торговый баланс может быть активным и пассивным. Экономическое значение актива или дефицита торгового баланса применительно к конкретной стране зависит от ее положения в мировом хозяйстве, характера ее связей с партнерами т общей экономической ситуации. Пассивный торговый баланс считается нежелательным и обычно оценивается как признак слабости мирохозяйственных позиций страны. Баланс услуг включает платежи и поступления по транспортным перевозкам, страховании., электронной, телекосмической и другим видам связи, международному туризму, обмену научно-техническим и производственным опытом, содержанию дипломатических, торговых, и иных представительств и др. Платежный баланс по текущим операциям включает торговый баланс и «невидимые» операции. Баланс движения капиталов и кредитов выражает соотношение вывоза и ввоза государственных и частных капиталов, предоставленных и полученных международных кредитов. По экономическому содержанию эти операции делятся на две категории: международное движение предпринимательского и ссудного капитала. Предпринимательский капитал включает прямые инвестиции и портфельные инвестиции. Международное движение ссудного капитала классифицируется по признаку срочности. Выделяют: - долгосрочные и среднесрочные операции; - краткосрочные операции. Для оценки погрешностей в платежном балансе выделяется отдельной статьей «Ошибки и пропуски». Основные принципы построения платежного баланса: - Система двойной записи (по кредиту регистрируются по статьям движения реальных ресурсов – экспорт товаров и услуг, а по статьям потоков финансовых ресурсов – операции, ведущие к сокращению международных активов данной страны или к увеличению ее внешних обязательств, пассивов). Для активов, независимо от того, являются они реальными или финансовыми, положительное число в кредите означает уменьшение их запасов, тогда как отрицательное число в дебете означает их прирост. По дебету регистрируются по статьям движения реальных ресурсов – импорт товаров и услуг, а по статьям потоков финансовых средств – операции, ведущие к увеличению международных активов резидентов или к сокращению ее внешних обязательств. Для обязательств положительная их величина характеризует их увеличение, а отрицательная – уменьшение. - Экономическая территория страны – географическая территория, находящаяся под юрисдикцией правительства данной страны, в пределах которой могут свободно перемещаться рабочая сила, товары и капитал. В странах имеющих выход к морю, в понятие экономической территории также включаются острова, если их экономика подчиняется тем же же денежным и фискальным органам. В экономическую территорию включаются территориальные воды, в пределах которых страна имеет исключительное право на рыбную ловлю и добычу природных ископаемых, а также территориальные анклавы, расположенные в других странах, такие как свободные экономические зоны. Тем самым граница экономической территории не всегда совпадает с государственной границей. - Резиденты-нерезиденты. Резидент –домашнее хозяйство или юридическое лицо, находящиеся в стане более года и имеющие в ней центр своего экономического интереса. Права владения собственностью )землей, сооружениями и пр.) достаточно для того, чтобы считать, что данное лицо имеет центр экономического интереса в данной стране. -Рыночная цена. Для регистрации операций в платежном балансе используются рыночные цены, т.е. цена, по которой заключаются реальные сделки между независимым покупателем и независимым продавцом. - Время регистрации. Поскольку каждая операция в платежном балансе должна быть представлена двумя записями, обе эти записи в идеале должны быть сделаны одновременно, в момент, когда экономические ценности создаются, преобразуются, обмениваются, передаются или ликвидируются. Возникновение финансовых требований и обязательств обычно связано с переходом права собственности на какие-либо материальные ценности от одного участника сделки к другому. Если момент перехода права собственности неочевиден, то им считается момент соответствующей бухгалтерской записи в учете покупателя и продавца. -Расчетная цена. При подготовке платежного баланса страны должны использовать ту расчетную единицу, которая применяется ими во внутренних расчетах и учете. Для пересчета данных в доллары рекомендуется использовать курс национальной валюты к доллару, фактически действовавший на рынке на дату составления платежного баланса. В любом случае для пересчета каждого компонента платежного баланса должен использоваться один и тот же валютный курс. |