Экономика. Документ Microsoft Word. Контрольные вопросы Перечень литературы

Скачать 0.72 Mb. Скачать 0.72 Mb.

|

|

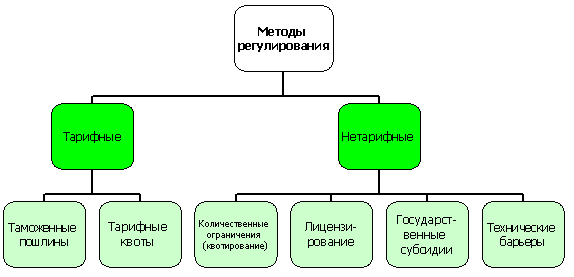

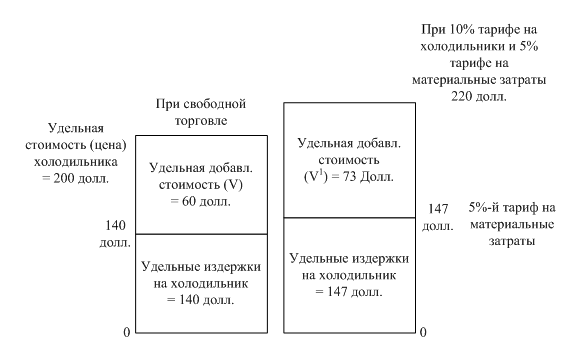

Свободная торговля — это движение товаров через границу без всяких ограничений. Главный аргумент в пользу свободы торговли — сравнительная эффективность создает больше выгод от свободы торговли, чем ее ограничения. Другие аргументы в защиту свободы торговли заключены в следующем: a) свобода торговли способствует международной специализации страны; b) облегчает развитие конкуренции; c) расширяет товарные рынки; d) удешевляет товары для потребителей внутри страны. Исторически внешнеторговая политика склонялась то в сторону протекционизма, то к либерализации торговли. В конечном счете, содержание внешнеторговой политики зависело от конкретных социально-экономических и политических условий, в которых находилась страна. В период XVII—XVIII вв. преобладал протекционизм. Например, из Англии был запрещен экспорт золота и серебра. Иностранцы, продававшие товары в Англии, были обязаны, во-первых, израсходовать выручку на покупку английских товаров, а, во-вторых, обменять национальные деньги на английские. Основная цель внешнеторговой политики этого периода — способствовать созданию национальной промышленности. В середине XIX в. Англия проводила политику свободной торговли — «фритредерства». Причина кроется в том, что Англия в этот период была полным экономическим лидером. И любые ограничения внешней торговли ей были невыгодны, поскольку ответные меры других стран препятствовали английскому экспорту. В других странах в силу их экономического отставания до конца XIX в. преобладал протекционизм. Классические примеры — США, Германия, Россия конца XIX—начала ХХ вв. Это было необходимо для становления и укрепления молодой национальной промышленности. XX в. породил новые формы и методы протекционизма. Они осуществлялись с целью проникновения на иностранные рынки, обеспечения конкурентных преимуществ национальной промышленности. Крайней формой протекционизма является экономическая автаркия — в крайней своей форме полная замкнутость, в реальной мировой экономике — стремление ограничить импорт только теми товарами, которые в данной стране производиться не могут по объективным причинам (нет условий и ресурсов), а экспорт допускается только в той степени, чтобы обеспечить необходимый импорт. Подробнее об автаркии см. в § «Открытая экономика». Тарифные методы протекционизма. Таможенная пошлина. Эффективная ставка импортной пошлины. Практическим инструментом политики протекционизма является таможенное регулирование внешней торговли. Существуют две основные группы методов протекционизма: 1)таможенно-тарифные, 2)нетарифные.  Рис. 5. Методы государственного регулирования внешней торговли Таможенно-тарифные методы предполагают установление и взимание различных таможенных пошлин с внешнеторговой деятельности. Нетарифные методы, которых насчитывается до 50, связаны с установлением различных запретов, квот, лицензий и ограничении в сфере внешнеторговой деятельности. В действительности внешнеторговая политика любой страны основана на сочетании этих двух групп методов. Таможенный тариф — систематизированный перечень товаров, подлежащих таможенному обложению, против каждого из которых выставлена величина таможенной пошлины. В состав таможенно-тарифных методов регулирования входят таможенные пошлины и таможенные квоты. Наиболее распространенным и традиционным способом регулирования внешней торговли является таможенная пошлина. Таможенная пошлина — это косвенный налог, который взимается за товар, ввозимый или вывозимый из таможенной территории в момент пересечения таможенной границы государства и который не может изменяться в зависимости от двух факторов: 1) от общего уровня налогообложения; 2) от стоимости услуг, оказываемых таможней. Поскольку таможенная пошлина является косвенным налогом, она влияет на цену товара. Повышение таможенной пошлины ведет к росту цен на товары и стимулирует отечественных производителей к изготовлению данных товаров. В таможенной практике товаром называется только движимое материальное имущество. Таможенная территория — это территория, на которой контроль за экспортом и импортом осуществляет единое таможенное учреждение. Границы таможенной территории могут не совпадать с границей государства, как это бывает, например, при таможенных союзах нескольких государств. Или когда по географическим условиям установление таможенного контроля не представляется возможным или удобным. Границы таможенной территории устанавливаются правительством каждой страны. Основными функциямитаможенной пошлины являются: · фискальная, что характерно как для импортных, так и для экспортных пошлин; · защитная, что относится к импортным пошлинам, поскольку они способны защитить отечественного товаропроизводителя; · балансировочная, что относится к экспортным пошлинам, задача которых предотвратить нежелательный экспорт. Таможенная пошлина имеет два существенных признака. Во-первых, она может изыматься только государством. И поэтому поступает в государственный (федеральный), а не местный бюджет. Во-вторых, импортная пошлина применяется к товарам иностранного происхождения. А экспортная (хотя это и нетипичный вид пошлины) — к товарам отечественного производства. В этой связи важной проблемой в таможенной практике является правильное и точное определение страны происхождения товара. Классификация пошлин по направлению движения товаров: · экспортные пошлины; · импортные пошлины; · транзитные пошлины. Экспортные пошлины встречаются реже, в США они просто запрещены законом. Считается, что они противоречат природе рыночных отношений, сдерживая вывоз товаров, пользующихся спросом на мировом рынке. Цель таких пошлин — не допустить массовый вывоз какой-либо продукции за рубеж при наличии большой разницы цен на мировом и внутреннем рынке. С помощью экспортных пошлин можно сдерживать рост экспорта сырья и стимулировать рост экспорта продукции высокой степени обработки. В РФ экспортные пошлины были отменены в 1996 г., однако вновь введены после дефолта 1998 г. Экспортными пошлинами облагаются: нефть, нефтепродукты, газ, металлы черные и цветные, древесина, лесоматериалы. Так, например, экспортные пошлины на лес с 2009 г. планировалось повысить до 50 евро за кубометр, а с января 2011 г. их размер должен был составить 80% от таможенной стоимости, но не менее 50 евро за кубометр. Теперь решено с 2010 г. повысить пошлины до заградительного уровня — до 80%, но не менее 50 евро за кубометр, что фактически закроет российский экспорт необработанной древесины. Российский лес является одним из самых популярных объектов контрабанды в стране. Его регулярно незаконно вывозят в азиатские страны через Иркутскую и Амурскую области, Хабаровский край. Правительство видит единственную возможность борьбы со злом в развитии предприятий глубокой переработки леса, которых в России почти нет. Получается, что российский лес вывозят за рубеж, там перерабатывают, и в России же продают эти товары. Летом 2009 г. премьер-министр Владимир Путин заявил, что правительство приняло принципиальное решение — развивать производство глубокой переработки древесины, чтобы сделать экспорт леса-кругляка менее прибыльным, чем организация перерабатывающих мощностей на территории России. Экспортная пошлина применяется в РФ также на нефть. Она рассчитывается, исходя из цены нефти марки Urals с временным лагом 1 месяц. Экспортная пошлина на российскую нефть с 1 февраля 2010 г. может составить 271-274 долл. за тонну, следует из средней цены мониторинга Минфина и формулы расчета экспортной пошлины, прописанной в законе о таможенном тарифе. При этом, исходя из законодательства, пошлина на светлые нефтепродукты может сложиться на уровне 195-197 долл. за баррель, на темные — 105-106. Но не только РФ ограждает внутренний рынок с помощью экспортных пошлин. Активно применяет их Китай. Так, во второй половине 2009 г. Китай повысил до 150% особые таможенные пошлины на экспорт азотных удобрений и синтетического аммиака. В стране обеспокоены чрезмерным ростом экспорта, который привел к дефициту на внутреннем рынке. Китай — мировой лидер по производству и потреблению основных химических удобрений. В 2007 г. их здесь произведено 56,96 млн тонн, или на 10,2% больше, чем в 2006 г. По данным J.P. Morgan, в прошлом году доля Китая в мировом экспорте азотных удобрений составляла примерно 15%, фосфорных удобрений — около 25%. Ожидается, что в ближайшие пять лет мировой спрос на минеральные удобрения увеличится на 14%. Импортные пошлины выполняют главную роль в защите отечественного товаропроизводителя от иностранной конкуренции. Транзитная пошлина взимается с товаров, пересекающих территорию данной страны, с учетом того, что пункты отправления и назначения находятся за пределами данной страны. Принято считать, что наложение транзитной пошлины есть проявление экономического недружелюбия по отношению к той стране, на товары которой налагается данная пошлина. Цель таких пошлин — способствовать пополнению бюджета применившей их страны. В РФ, например, не применяются. По способу начисления пошлины могут быть: 1) адвалорные; 2) специфические; 3) комбинированные. Адвалорные пошлины (лат. ad valorem — от стоимости) устанавливаются в процентах от таможенной стоимости товара. Применяются в отношении качественно разнородных товаров одной и той же товарной группы (например, автомобили). При применении адвалорной пошлины цена товара составит: где Pd — цена товара, Pim — таможенная стоимость товара, а Tqv — ставка адвалорной пошлины. Они наиболее распространены сегодня и считается, что они в наибольшей степени отвечают понятиям справедливой конкуренции. Их сильной стороной является то, что они обеспечивают одинаковый уровень защиты внутреннего рынка независимо от колебаний цен на мировом рынке, меняются лишь доходы бюджета. Однако требуется оценка таможенной стоимости товара, которая может колебаться под воздействием экономических (процентная ставка, валютных курс) и административных (таможенное регулирование) факторов. Специфические — в зависимости от единиц измерения товаров (за 1 т., за 1 шт., за 1 см3 и т.п.). Применяются для однородных или стандартизованных товаров (сырье, лес). Цена импортного товара будет выглядеть: где Pd — цена товара, Pim — таможенная стоимость товара, а Ts — ставка специфической пошлины. Их сильная сторона — отсутствие необходимости точного определения цены товара. Специфические пошлины являются более жестким способом ограничения импорта, чем адвалорные, они не оставляют места для злоупотреблений. На первый взгляд, разница между адвалорными пошлинами и специфическими чисто техническая, однако они по-разному ведут себя при изменении цен. При росте цен адвалорные пошлины растут адекватно им, а уровень протекционизма остается неизменным. Зато при падении цен более эффективными оказываются специфические пошлины. При длительной тенденции к росту цен предпочтительнее поэтому оказываются адвалорные пошлины. Комбинированная сочетает адвалорный и специфический способ начисления, (например, 10% от таможенной стоимости, но не более 20 долл. за тонну). Применяются также альтернативные пошлины, когда устанавливается и адвалорная, и специфическая пошлины, и указывается, что применение одной из них отдается на усмотрение таможенного органа, ответственного за взимание пошлин, при условии извлечения максимальной выгоды для государства. До Второй мировой войны, когда основной объем мировой торговли приходился на сырье и сельхозпродукцию, 60-70% пошлин были специфическими. Во второй половине ХХ в. и в начале XXI в., в связи с изменением товарной структуры мировой экономики, 70-80% пошлин являлись и являются адвалорными. Комбинированные и альтернативные пошлины формируют т.н. пиковые ставки тарифов — наиболее высокий уровень таможенной защиты. Ставки таможенных пошлин связаны с различными режимами внешнеторговой деятельности. Максимальная — для стран, с которыми не заключено соглашение о режиме наибольшего благоприятствования в торговле (РНБ). Минимальная ставка (называемая базисной) устанавливается на товары, происходящие из стран, с которыми есть договор о РНБ. Суть РНБ состоит в том, что страны берут на себя обязательство не устанавливать по отношению друг к другу таможенных пошлин выше, чем у них есть по отношению к третьим странам. Льготная или преференциальная ставка является самой низкой и устанавливается на товары, происходящие из ряда развивающихся стран. Система преференций была установлена решениями ЮНКТАД в начале 70-х гг. Кроме того, согласно мировым внешнеторговым правилам, существует группа беднейших стран, сельхозпродукция и сырье которых вообще не облагается таможенными пошлинами. Целью преференциальных пошлин является поощрение экспорта из бедных стран, развитие там собственного производства. Однако из данного режима обычно исключаются текстиль, кожа и изделия из нее, часы, электроника, обувь, продукция черной металлургии, обработанная продукция сельского хозяйства. По таким товарам вводятся таможенные квоты на освобождение от пошлины до достижения определенного количественного предела импорта товара, после чего вновь вводятся пошлины. Еще одним способом является классификация пошлин по характеру происхождения: · автономные — устанавливаются страной независимо от других субъектов мировой торговли; · конвенционные (договорные) — устанавливаются страной в соответствии с международными соглашениями. По характеруразличают: · сезонные пошлины предназначены для оперативного регулирования торговли сезонной продукцией, прежде всего сельскохозяйственной. Вводятся обычно на несколько месяцев; · антидемпинговые пошлины применяются в случае ввоза в страну товара по цене ниже, чем на мировом рынке или в экспортирующей стране, если этот импорт наносит ущерб национальной экономике; · компенсационные пошлины применяются к тем товарам, при производстве которых использовались (прямо или косвенно) государственные субсидии страны-экспортера, если такой импорт угрожает интересам национальной экономики. Ранее в мировой практике применялась обычно одна ставка пошлины, и тариф был простым, одноколонным. Например, в начале ХХ в. все товары, ввозимые в Китай, облагались пошлиной 5%, в Индию — 3,5%, в Египет — 8%. Однако с развитием мировой экономики, диверсификацией товарной структуры мировой торговли, обострением конкурентной борьбы на мировом рынке таможенные тарифы сильно усложнились. Ныне распространены многоколонные тарифы, которые содержат для одной и той же группы товаров две или более ставок таможенных пошлин, которые применяются в зависимости от торгово-политического режима страны (стран), т.е. один и тот же товар может облагаться разными пошлинами. Чем выше уровень тарифа, тем более надежно он защищает национальные фирмы. Но для того, чтобы понять, кого персонально защищает тариф, необходимо рассмотреть структуру производства. Тариф на товар какой-либо отрасли является защитой но только в отношении фирмы, производящей его на территории страны. Он защищает также доходы рабочих и служащих, занятых в этих фирмах и создающих «добавленную стоимость». Кроме того, тариф защищает доходы отраслей, поставляющих данной отрасли сырье и материалы. Таким образом, тариф на товар (например, холодильники) поддерживают не только фирмы по их производству, но и рабочие фирмы, поставщики деталей. Это усложняет задачу измерения влияния тарифа на фирмы, производящие товар. На положение фирм, производящих товар, влияют также тарифы на импортные товары, представляющие для них (фирм) элементы затрат, например, импортные комплектующие. Поэтому требуется полная модель взаимодействия спроса и предложения, одновременно охватывающая несколько отраслевых рынков. Для упрощения модели применяют другой способ измерения. Этот способ количественно оценивает воздействие всей тарифной системы на добавленную стоимость единицы продукции, выпущенной данной отраслью. При этом не меняется производство отрасли и смежников, а также цены. То есть фактический уровень защитного тарифа (the effectiv rate of protection) в отдельной отрасли определяется как величина (в %), на которую увеличивается в результате функционирования всей тарифной системы созданная в этой отрасли добавленная стоимость единицы продукции. Фактический уровень защитного тарифа в отдельной отрасли может значительно отличаться от размера тарифа, уплачиваемого потребителем «номинального уровня защитного тарифа».  Рис. 6. Схема действия защитного тарифа 10%-й тариф на холодильники поднимет цену и добавленную стоимость каждого холодильника на 20 долл. 5%-й тариф на материальные затраты отрасли, повысив их внутренние цены, обойдется отрасли в 7 долл. на каждый холодильник. В целом оба тарифа (10% + 5%) увеличат добавленную стоимость одного холодильника на 13 долл. (7+6=13), (220-147=73 долл. новая удельная добавленная стоимость). Но эти дополнительные 13 долл. есть уровень защиты добавленной стоимости (а значит и доходов) отрасли по производству холодильников, равный 21,7% ее величины (60+13=73 долл., 73 больше 60 на 21,7%, а не на 10%, по номинальному тарифу). Этот пример иллюстрирует два основных принципа, которые лежат в основе общего эффекта протекционизма: 1) доходы отрасли, или добавленная стоимость, будут подвержены воздействию торговых барьеров, возводимых не только на пути импорта, но и действующих на рынке сырья и материалов отрасли; 2) при этом если конечная продукция отрасли защищена более высокой пошлиной, чем ее промежуточная продукция, фактический защитный тариф превысит его номинальный уровень. В этой связи необходимо рассмотреть фактический уровень протекции (effective rate of protection). Предположим, что цена костюма на внутреннем рынке при свободной торговле составляет 150 долл., из которых 100 долл. — стоимость ткани, а 50 долл. — добавленная стоимость. Допустим, что правительство устанавливает импортную таможенную пошлину на костюмы в размере 20%. Цена на костюмы повышается на 30 долл. и составляет 180 долл. Добавленная стоимость для внутренних производителей возрастет с 50 до 80 долл. В результате возрастут доходы и будет стимулироваться дальнейшее национальное производство костюмов. Добавленная стоимость иностранных производителей останется на прежнем уровне. Фактический уровень протекции определяется по следующей формуле:  где Д — внутренняя добавленная стоимость при свободной торговле; Д' — внутренняя добавленная стоимость после введения импортной пошлины. В нашем примере Ф= 60%. Далее предположим, что правительство вводит вторую пошлину — на ткань, величина которой составляет 10%. В этом случае за счет увеличения цены ткани внутренняя добавленная стоимость производителей костюмов составит уже 70 долл., а фактический уровень протекции — 40%. Следовательно, на степень защиты одной отрасли влияют таможенные пошлины на товары других отраслей. Чем выше уровень тарифа, тем более надежно он защищает национальные фирмы. Но для того, чтобы понять, кого персонально защищает тариф, необходимо рассмотреть структуру производства. Тариф на товар какой-либо отрасли является защитой, но не только в отношении фирмы, производящей его на территории страны. Он защищает также доходы рабочих и служащих, занятых в этих фирмах и создающих «добавленную стоимость». Кроме того, тариф защищает доходы отраслей, поставляющих данной отрасли сырье и материалы. На положение фирм, производящих товар, влияют также тарифы на импортные товары, представляющие для них (фирм) элементы затрат, например, импортные комплектующие. Поэтому требуется полная модель взаимодействия спроса и предложения, одновременно охватывающая несколько отраслевых рынков. Для упрощения модели применяют другой способ измерения. Этот способ количественно оценивает воздействие всей тарифной системы на добавленную стоимость единицы продукции, выпущенной данной отраслью. При этом не меняется производство отрасли и смежников, а также цены. |