Корпоративные финансы. Корпоративные финансы. Сущность, принципы организации и участники финансовых корпораций

Скачать 200.48 Kb. Скачать 200.48 Kb.

|

|

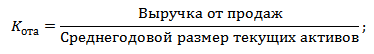

Коэффициент оборачиваемости текущих активов Коэффициент оборачиваемости текущих активов – показывает эффективность управления текущими активами предприятия и характеризует активность их использования. К текущим активам предприятия относят фонды, которые могут быть быстро преобразованы в денежные средства: запасы, дебиторская задолженность, краткосрочные финансовые вложения, незавершенное производство. Формула расчета показателя имеет следующий вид:  Нормативное значение для коэффициента оборачиваемости текущих активов не существует. Анализ проводится в оценке характера динамики и направления тенденции. В таблице ниже представлен анализ тенденции показателя.

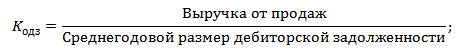

Коэффициент оборачиваемости дебиторской задолженности. Формула Коэффициент оборачиваемости дебиторской задолженности – показывает эффективность управления дебиторской задолженностью предприятия. Показатель представляет собой отношение выручки от реализации к среднегодовой стоимости дебиторской задолженности. Формула расчета показателя имеет следующий вид:

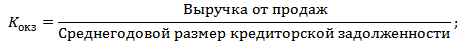

Коэффициент оборачиваемости кредиторской задолженности Коэффициент оборачиваемости кредиторской задолженности – показатель отражающий скорость погашения обязательств предприятия перед кредиторами. Оборачиваемость кредиторской задолженности характеризует эффективность управления кредиторской задолженностью и напрямую определяет степень платежеспособности. Оборачиваемость кредиторской задолженностью представляет собой отношение выручки от продаж продукции к среднегодовому объему кредиторской задолженности. Формула расчета имеет следующий вид:  Анализ коэффициента необходимо проводить оценке динамики изменения, так как оптимальные значения показателя сильно зависят от сферы деятельности предприятия. В таблице ниже показан анализ динамики и соответствующего уровня финансового состояния.

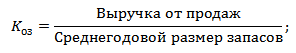

Коэффициент оборачиваемости запасов и затрат Коэффициент оборачиваемости запасов и затрат – характеризует активность управления товарно-материальными запасами и затратами предприятия. Коэффициент отражает эффективность отдела закупок и продажи представляет собой отношение выручки от продаж к среднегодовому размеру материальных запасов. Формула расчета имеет следующий вид:  По данному показателю не существует единого нормативного значения. Анализ коэффициента оборачиваемости материально-товарных запасов проводится в сравнении с аналогичными предприятиями отрасли и в динамике его изменения за исследуемый период (3-5 лет).

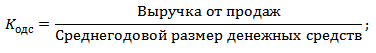

Коэффициент оборачиваемости денежных средств Коэффициент оборачиваемости денежных средств – отражает активность управления денежными средствами и показывает количество циклов обращения наиболее ликвидных активов предприятия (денежных средств). Показатель представляет собой отношение выручки от продаж продукции к среднегодовому размеру денежных средств. Формул расчета имеет следующий вид:  Нормативного значения показателя в финансовой практике не существует. Анализ проводится в оценке направления и характера тенденции. В таблице ниже представлена взаимосвязь между тенденцией изменения коэффициента и финансовым состояние предприятия.

Финансовые ресурсы корпорации — это совокупность собственных денежных средств и поступлений заемных и привлеченных средств, предназначенных для выполнения финансовых обязательств, финансирования текущих затрат и затрат, связанных с расширением капитала. Они являются результатом взаимодействия поступления, расходования и распределения денежных средств, их накопления и использования. По источникам образования финансовые ресурсы подразделя ются насобственные (внутренние) и привлеченные на разных усло виях (внешние), мобилизуемые на финансовом рынке и поступаю щие в порядке перераспределения (рис. 3.1). Основную долю в собственных финансовых ресурсах составляет прибыль, остающаяся в распоряжении предприятия. Вторым по значимости источником собственных финансовых ресур сов служат амортизационные отчисления. Следует помнить, что не вся прибыль остается в распоряжении предприятия, часть ее в виде налогов и других нало говых платежей поступает в бюджет. Прибыль, остающаяся в распо ряжении организации, распределяется решением ру ководящих органов управления на цели накопления и потребления. Прибыль, направляемая на накопление, используется на развитие производства и способствует росту имущества предприятия. При быль, направляемая на потребление, используется для решения со циальных задач. Амортизационные отчисления представляют собой денежное вы ражение стоимости износа основных производственных фондов и нематериальных активов. Они имеют двойственный характер, так как включаются в состав затрат на производство продукции и затем в составе выручки от реализации продукции поступают на расчет ный счет предприятия, становясь внутренним источником финан сирования как простого, так и расширенного воспроизводства.  Рис. 3.1. Состав финансовых ресурсов предприятия (корпорации) Привлеченные, или внешние, источники формирования финансо вых ресурсов можно разделить на собственные, заемные, поступаю щие в порядке перераспределения и бюджетные ассигнования. Это деление обусловлено формой вложения капитала. Если внешние инвесторы вкладывают денежные средства в качестве предпринима тельского капитала, то результатом такого вложения становится об разование привлеченных собственных финансовых ресурсов.

Капитал — это совокупность материализованных ресурсов и средств, финансовых вложений и затрат на приобретение прав, необходимых для субъекта хозяйствования. Субъект хозяйствования в процессе деятельности постоянно изменяет денежную форму капитала на материализованную, которая, в свою очередь, изменяется, приобретает разные формы (сырье, продукция, товар, услуги и др.). Таким образом происходит обращение капитала, т.е. капитал, первоначально включенный в сферу предпринимательской деятельности в виде денежных средств, в процессе производства или бизнеса материализовался в продукт, который прошел стадию реализации, вернулся владельцу в форме денежных средств. Следовательно, с помощью капитала создается добавленная стоимость в процессе хозяйственной деятельности, т.е. инвестирование капитала дает прибыль. Чем больше за год осуществится оборотов капитала, тем больше у инвестора будет прибыли. Говорят об активном капитале, к которому относят все то, чем оно владеет, и пассивном капитале, являющемся источником формирования активного капитала. Основные признаки категории «Капитал»: • Стоимостная категория • Система экономических денежных отношений • Авансирование стоимости в активы компании • Инвестируется как в оборотные так и во внеоборотные активы • В процессе кругооборота меняет свою форму • Используется в производственных целях • Получение прибавочной стоимости при движении авансированной стоимости • Обеспечивает деятельность фирмы и формирует доходы Основные функции: • Воспроизводственная (В процессе ее реализации происходит возрастание авансированной в производство стоимости и получение прибавочной стоимости) • Стимулирующая (характеризует финансовые ресурсы, приносящие доход; главный источник формирования благосостояния собственников; главный измеритель рыночной стоимости компании; динамика капитала показывает уровень эффективности хозяйственной деятельности компании.) Классификация капитала: 1.) по источникам формирования: • собственный • заёмный 2.) по организационно-правовым формам: • акционерный капитал • паевой капитал • индивидуальный капитал • стоимостная оценка имущества • стоимость имущества 3.)по стадиям кругооборота: • денежный • производственный • товарный 4.)по способу перенесения стоимости на создаваемый продукт: • основной • оборотный 5) по формам собственности: • в государственной собственности • в коллективной • в индивидуальной 6.)по сфере функционирования:

Собственный капитал определяется как: – стоимостная оценка совокупных прав собственников фирмы на долю в ее имуществе; – величина чистых активов; – долгосрочная задолженность предприятия перед своими собственниками; – раздел баланса «Капитал и резервы». Собственный капитал включает в себя: уставный капитал, добавочный капитал, резервный капитал. нераспределенную прибыль. Уставный капитал – совокупная номинальная стоимость акций фирмы, при обретенных акционерами. Размер уставного капитала, количество акций, их номинальная стоимость категории (обыкновенные, привилегированные) акций, а также права их владельцев (акционеров) должны быть зафиксированы в уставе общества. Владельцы (учредители) предприятия формируют уставный капитал исходя из собственных финансовых возможностей и в размере, достаточном для инициирования той или иной деятельности. Добавочный капитал. Это условное название источника финансирования представленного самостоятельной статьей в пассиве баланса, отражающей: а) сумму дооценок внеоборотных активов; б) разность номинальной и продажной стоимости акций, вырученной в процессе продажи акций; в) положительные курсовые разницы по вкладам в устав ный капитал в иностранной валюте. За этим источником фактически стоят вла дельцы обыкновенных акций. Резервный капитал отражает сформиро ванные за счет чистой прибыли резервы предприятия, которые являются дополнительной гарантией интересов сторонних инвесторов и кредиторов. Формирование резервного капитала пред ставляет собой реструктурирование пассива баланса. В балансе резервный капитал представлен двумя основными статьями: резер вами, образованными в соответствии с законодательством, и резервами, образо ванными в соответствии с учредительными документами. Первые создаются в обязательном порядке, вторые — на усмотрение руководства фирмы. Средства резервного капитала предназначены для покрытия убытков, а также для погашения облигаций общест ва и выкупа собственных акций в случае отсутствия иных средств. Прибыль. Принципиальное отличие данного источника состоит в том, что из прибыли идет начисление дивидендов, тогда как рассмотренные выше источники нельзя использовать для подобной операции. В балансе прибыль присутствует в явном виде как нераспределенная прибыль, а также скрыто – в виде созданных за счет прибыли фондов и резервов. Одна из трактовок цены капитала заключается в оценке предельной приемлемой доходности, которая принимается по данной статье финансирования, т.е., цена собственного капитала - доходность, предъявляемая собственниками (акционерами). Оценку доходности осуществляют по формуле Гордона: ССК = D / P + g, где

Однако в балансе большинства российских предприятий добавочный капитал во много раз превышает уставный. Он образовался в результате переоценки основных средств. Формально по нему нет дивидендных выплат. Но фактически, если образовывать такое же предприятие в текущий момент, акционерам необходимо будет вложить полную сумму уставного капитала (будем считать, что переоценка точно отражает рыночную стоимость активов). Поэтому для оценки цены добавочного капитала необходимо использовать ту норму прибыли, которую акционеры считают приемлемой (необходимой) для инвестирования в данное предприятие. В простейшем случае следует в качестве цены добавочного капитала использовать цену по обыкновенным акциям. В ряде случаев целесообразно принимать во внимание те суммы, которые собственники (акционеры) заплатили за предприятие (и которая не совпадает с уставным капиталом для приватизированных предприятий) и ту норму прибыли, которая для них приемлема. Цена капитала по привилегированным акциям совпадает с процентной ставкой выплат по этим акциям.

1. Традиционная. Представители этой теории считают: 1) цена фирмы зависит от структуры капитала 2) существует оптимальная структура капитала, минимизирующая значение взвешенной цены капитала и максимизирующая цену фирмы. Цена фирмы = max Цена акции = max Цена капитала = min Доказательства: Взвешенная цена капитала зависит от стоимости его составляющих (собственного и заемного капитала), которая меняется различными темпами (умеренный рост доли заемных средств не вызывает немедленной реакции акционеров в плане увеличения требуемой доходности). Стоимость заемного капитала в среднем ниже, чем стоимость собственного капитала, следовательно, существует оптимальная структура капитала. 2. Теория Ф.Модильяни и М. Миллера 1) Цена фирмы и цена капитала в условиях ряда ограничений (нулевые налоги ит.д.) не зависят от структура капитала; 2) Следовательно, нельзя оптимизировать структуру капитала и наращивать цену фирмы за счет изменения структуры капитала Полученные результаты исследования в дальнейшем уточнялись в зависимости от исходных предпосылок: учет налогов на корпорации; учет налогов на юридических и физических лиц и т.д. 3. Компромиссная теория. Представляет собой модифицированную теорию Модильяни-Миллера. Она позволяет определить факторы от которых зависит оптимальная структура капитала. Согласно теории компромисса между экономией налоговых выплат и финансовыми затратами утверждается: 1) наличие определенной доли заемного капитала идет на пользу фирме 2) чрезмерное использование заемного капитала приносит фирме вред 3) для каждой фирмы существует своя оптимальная доля заемного капитала Основная рекомендация: оптимальное значение капитала от 0 до 100% доли заемного капитала 4. Теория асимметричной информации (асимметричная информация, т.е. менеджеры обладают большей информацией по сравнению с инвесторами) Утверждается, что существует определенный порядок в привлечении средств: 1) используется нераспределенная прибыль (включая начисленную амортизацию 2) заемный капитал 3) эмиссия обыкновенных акций Общий вывод: теория структуры капитала не дает четкого ответа на вопрос в плане ее оптимизации. |