Банковское дело. Литература по теме. Тема Создание и организация деятельности банка. Отчетность банка Вопрос Законодательное и нормативное регулирование организации деятельности банка. Виды банковских лицензий

Скачать 0.7 Mb. Скачать 0.7 Mb.

|

|

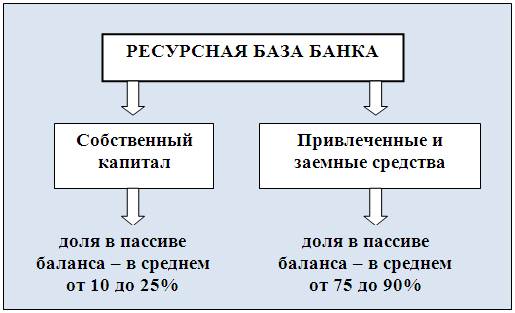

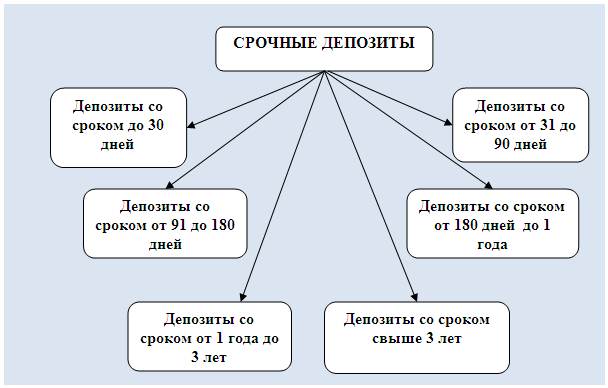

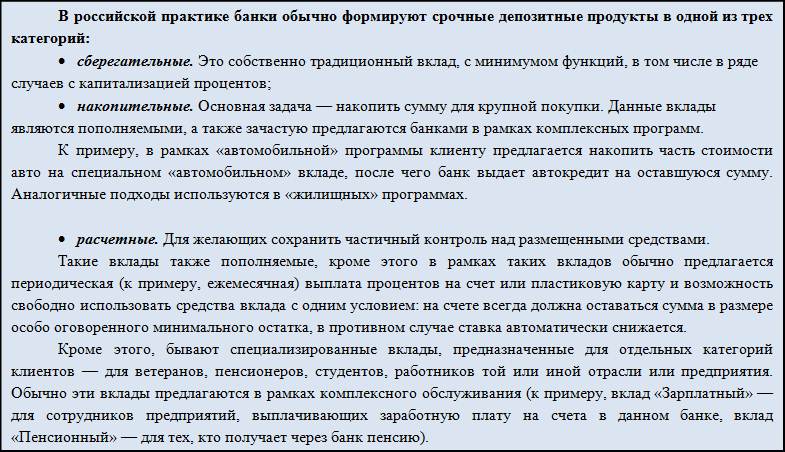

Раздел 1. Капитал и фонды. Раздел 2. Денежные средства и драгоценные металлы. Раздел 3. Межбанковские операции. Раздел 4. Операции с клиентами. Раздел 5. Операции с ценными бумагами. Раздел 6. Средства и имущество. Раздел 7. Результаты деятельности. Б)Счета доверительного управления. В)Внебалансовые счета. Раздел 2. Неоплаченный уставной капитал. Раздел 3. Ценные бумаги. Раздел 4. Расчетные операции и документы. Раздел 5. Кредитные и лизинговые операции. Раздел 6. Задолженность (невозможность взыскания). Раздел 7. Корреспондирующие счета. Г)Срочные операции. Д)Счета депо. Основная деятельность банка отражается в части А.БАЛАНСОВЫЕ СЧЕТА. Балансовые счета подразделяются на: 1) счета первого порядка - синтетические, указывающие номер раздела баланса, например, раздел №3, межбанковские операции, номер счета первого порядка (01) - корреспондентские счета. Номер счета представлен тремя знаками - 301; 2) счета второго порядка - аналитические, отражают содержание операции по типам клиентов путем добавления двух знаков - последовательно: · 30102 - корреспондентские счета к/о в Банке России; · 30104 …; · 30106 …; · 30109 - корреспондентские счета к/о – корреспондентов; · и т.д. В следующей колонке указывается признак счета - А или П. Внебалансовые счета отражают движение ценностей и документов, поступающих в банк в качествезалога, гарантий, на хранение, инкассо или комиссию. Баланс - главный инструмент анализа деятельности банка. Для целей анализа производится: · структурирование отдельных частей баланса; · группировка статей актива и пассива в соответствии с заданными критериями анализа, например, выявления ликвидности баланса. Далее отдельные группы активов и пассивов сопоставляются: · по срокам; · видам затрат; · источникам затрат; · группам клиентов. В процессе сопоставления рассчитывают оценочные и нормативные показатели, позволяющие определить финансовое положение кредитной организации. Подводя итог рассмотрению данного вопроса, можно сделать следующий вывод: финансовая (бухгалтерская) отчетность банков играет весьма важную роль, поскольку выступает в качестве одного из основных источников информации об их хозяйственном и финансовом состоянии. Банковская деятельность сопряжена с многочисленными рисками и, поскольку, для банков первостепенное значение имеют финансовая устойчивость, надежность и безопасность деятельности, достоверная и репрезентативная финансовая отчетность является важнейшим источником для анализа ситуации и принятия соответствующих управленческих решений. Вопросы для самопроверки: 1. Охарактеризуйте порядок открытия, государственной регистрации и ликвидации российских банков. 2. Какие дополнительные права по проведению операций дает банку Генеральная лицензия? 3. Охарактеризуйте уровни управления банком, задачи и полномочия каждого уровня управления. 4. Раскройте общие принципы деятельности банка. 5. Какие факторы влияют на выбор и формирование банком организационной структуры? 6. Назовите основные формы отчетности банка. 7. Какие отчетные формы включает отчетность банков, публикуемая в средствах массовой информации? 8. В чем различие финансовой и управленческой информации? 9. Охарактеризуйте принципы составления баланса. 10. Перечислите основные формы годовой отчетности. 11. На основании каких данных отчетности можно сделать вывод о масштабности деятельности банка и ее доходности? Литература по теме. Основная литература: 1. Банковское дело: учебник для вузов по экон. специальности /Под ред. О.И. Лаврушина. – 9 -е изд., стер. – М.: КНОРУС, 2011, глава 4, стр. 147 – 197, глава 22, стр. 740 –764. Нормативно-правовые акты: 1. Инструкция Банка России от 02.04.2010 N 135-И (ред. от 09.12.2011) «О порядке принятия Банком России решения о государственной регистрации кредитных организаций и выдаче лицензий на осуществление банковских операций» (Зарегистрировано в Минюсте РФ 22.04.2010 N 16965) (с изм. и доп., вступающими в силу с 01.01.2012). 2. Положение Банка России от 26 марта 2007 года № 302-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации» (в ред. от 04.04.2012).[17] 3. Указание Банка России от 12.11.2009 N 2332-У «О перечне, формах и порядке составления и представления форм отчетности кредитных организаций в Центральный банк Российской Федерации» (в ред. от 24.08.2012). 4. Федеральный закон от 2 декабря 1990 г. N 395-I «О банках и банковской деятельности» (в ред. от 29.06.2012 № 97-ФЗ). 5. Федеральный закон от 25.02.1999 № 40-ФЗ «О несостоятельности (банкротстве) кредитных организаций» (в ред. от 28.07.2012 N 144-ФЗ). Тема 3. Деятельность банка по формированию ресурсной базы Цели и задачи, достигаемые при изучении темы. Цель изучения темы: раскрыть источники формирования ресурсной базы банка, раскрыть экономическое содержание проводимых банком операций по привлечению денежных средств. Прикладные задачи изученияданной темы: · раскрыть экономическое содержание, состав и структура ресурсов банка; · дать характеристику видов привлеченных и заемных ресурсов банка; · рассмотреть особенности формирования структуры ресурсов российских банков; · рассмотреть способы формирования депозитных и недепозитных ресурсов банка; · раскрыть содержание пассивных операций банка и охарактеризовать их с точки зрения риска и затратности. Вопросы темы: 1. Содержание и структура ресурсов банка. 2. Депозитные и недепозитные способы формирования ресурсов банка. 3. Экономическое содержание пассивных операций банка. Вопрос 1. Содержание и структура ресурсов банка. Ресурсы банка - это совокупность собственных денежных средств (собственный капитал - СК) и его обязательств (привлеченные средства), используемых для проведения активных операций (рисунок 5). Специфика ресурсной базы банков состоит в том, что ее основную часть составляют привлеченные средства, значительно превосходящие по размерам собственный капитал банков. Размер и структура привлеченных средств банка зависит от: · специализации банка; · конъюнктуры банковского рынка; · макроэкономической ситуации; · регулирующей политики Центрального банка.  Рис. 5. Состав ресурсной базы банка Принципиальное значения для привлечения средств имеет размер процентных ставок по вкладам. Более высокие, чем в других банках, процентные ставки при прочих равных условиях обеспечивают приток денежных средств и наоборот. Вопрос 2. Депозитные и недепозитные способы формирования ресурсов банков. Привлеченные ресурсы банка можно подразделить на депозитные и недепозитные (см. рисунок 6). Депозитные ресурсы (от лат. depositum — вещь, отданная на хранение) — это средства, привлекаемые коммерческим банком от его клиентов. Депозит — форма выражения кредитных отношений банка с вкладчиками по поводу предоставления последними банку своих собственных средств во временное пользование. В основу их классификации могут быть положены следующие критерии: 1) субъект вклада (юридические и физические лица); 2) источники привлечения (депозитные и недепозитные); 3) срок вклада. В Гражданском кодексе РФ вклады разделены на две основные категории: · вклад до востребования (договор банковского вклада заключается на условиях выдачи вклада по первому требованию; фактически вклад до востребования является обычным текущим счетом); · срочный вклад (договор банковского вклада заключается на условиях возврата вклада по истечении определенного договором срока).  Рис. 6. Основные источники привлечения банком денежных средств Депозиты до востребования предназначены для текущих расчетов клиентов банков (хранения). Инициатива открытия таких счетов исходит от самих клиентов в связи с потребностью в совершении расчетов, платежей и получении денежных средств в свое распоряжение при посредничестве банков (см. рисунок 7). Такие депозиты характеризуются динамичностью по объемам и срокам. Владельцы счетов могут в любой момент изъять средства. В связи с этим банки выплачивают владельцам счетов самый низкий процент или вообще ничего не платят.  Рис. 7. Особенности счета до востребования Однако, несмотря на динамичность депозитов до востребования, в среднем по банкам они служат относительно стабильным ресурсом. В связи с этим банки, заинтересованные в клиентах, особенно финансово устойчивых, имеющих постоянно на счетах остатки денежных средств, стремятся привлечь таких клиентов путем предоставления дополнительных услуг владельцам счетов и повышения качества обслуживания. Депозиты до востребования - самый дешевый ресурс для банков. Процентные ставки начисляются на остатки средств в минимальных размерах (как правило, 2% годовых). Низкая ставка уменьшает процентные расходы банка. При высокой доле депозитов до востребования в структуре пассивов растет риск ликвидности: внезапный отток со счетов клиентов денежных средств. Срочные депозиты — денежные средства юридических и физических лиц, внесенные на определенные договорами сроки. При этом фиксированный срок может быть разным (см. рисунок 8).  Рис. 8. Классификация срочных депозитов (вкладов) по срокам Сумма срочных депозитов должна быть неизменной в течение оговоренного срока, хотя практикуются срочные вклады с дополнительным взносом. По срочным депозитам банк выплачивает более высокие проценты, чем по депозитам до востребования. Увеличение доли срочных депозитов в общей сумме мобилизованных банком средств является положительным моментом, несмотря на рост процентных расходов. Срочные депозиты оказываются наиболее стабильной частью привлекаемых ресурсов, что позволяет банкам осуществлять долговременные вложения в ценные бумаги, в выдачу долгосрочных кредитов под более высокий процент. Срочные депозиты - наиболее прогнозируемая часть привлеченных средств, которые могут быть размещены в кредиты на определенные сроки под более высокий процент. Однако, чем больше срок депозита, тем дороже этот ресурс для банка.  Депозиты (вклады) физических лиц имеют свои особенности. Вкладчиками российских банков могут быть как граждане Российской Федерации, так и иностранные граждане, а также лица без гражданства. Вкладчики свободны в выборе банка и могут иметь вклады в одном или нескольких банках. Банки могут привлекать от физических лиц во вклады денежные средства в рублях, иностранной валюте, драгоценных металлах. Привлекать денежные средства физических лиц имеют право только банки, у которых есть соответствующая лицензия Банка России (т.е. право банка привлекать деньги населения либо в рублях, либо в рублях и иностранной валюте, а также в драгоценных металлах должно быть записано в его лицензии). Другое условие привлечения средств населения — участие банка в системе страхования вкладов. В настоящее время вклады населения застрахованы в пределах 1 000 000 руб. на одного вкладчика в одном банке. В соответствии с договором банковского вклада, банк обязан предоставить вкладчику информацию о видах открываемых вкладов и действующих договоров банковского счета и открыть любой выбранный им вклад, независимо от того, нужны ли банку деньги в данный момент и на какой срок. При этом вкладчик может в любой момент забрать свой вклад из банка. Если срочный вклад возвращается вкладчику по его требованию до истечения срока, проценты по вкладу выплачиваются в размере, соответствующем размеру процентов, выплачиваемых банком по вкладам до востребования, если договором не предусмотрен иной размер процентов. В случаях, когда вкладчик не требует возврата суммы срочного вклада по истечении срока либо суммы вклада, внесенного на иных условиях возврата, по наступлении предусмотренных договором обстоятельств договор считается продленным на условиях вклада до востребования, если иное не предусмотрено договором. Определенный договором банковского вклада размер процентов на вклад, внесенный гражданином, не может быть односторонне уменьшен банком. Необходимо заметить, что проценты по депозиту рассматриваются вкладчиком банка в качестве гарантированного дохода, в связи, с чем величина процентной ставки является предметом особого интереса. Что же такое процентная ставка (процент) по вкладу? Процентная ставка по вкладу — это ставка, определяющая вознаграждение, которое получает клиент за размещение своих средств во вклад. Под процентной ставкой обычно подразумевается годовая процентная ставка, поэтому если срок вклада отличается от года, для того, чтобы высчитать доход, необходимо привести ставку к реальному сроку вклада. В случае, если вклад является пополняемым, банк обычно определяет особую ставку для сумм дополнительных взносов, в зависимости от того, за какое время до даты окончания вклада внесен дополнительный взнос. Если иное не предусмотрено договором банковского вклада, банк вправе изменять размер процентной ставки по вкладам до востребования, в том числе в сторону уменьшения. А вот процентная ставка по срочному вкладу не может быть уменьшена банком в одностороннем порядке. Чрезмерно высокие ставки по вкладам могут являться индикатором скрытых проблем у банка, так как возможны ситуации, когда банки начинают привлекать средства по повышенным ставкам для того, чтобы срочно «заткнуть дыру» в балансе. Если банк предлагает вклады со ставками, существенно превышающими среднерыночную, лучше несколько раз подумать, перед тем как размещать средства в этом банке. Как начисляются проценты по вкладам? Проценты на сумму банковского вклада начисляются со дня, следующего за днем ее поступления в банк, до дня ее возврата вкладчику включительно, а если ее списание со счета вкладчика произведено по иным основаниям, до дня списания включительно.[18] Проценты могут начисляться в конце срока вклада или периодически, до окончания срока вклада (к примеру, раз в месяц). Во втором случае: · начисленные проценты могут прибавляться к сумме вклада. При этом при следующем начислении процентов они будут начисляться уже на всю сумму вклада с учетом ранее капитализированных процентов, таким образом в итоге доход по вкладу с капитализацией будет выше, чем по «стандартному» (без капитализации) вкладу с аналогичной процентной ставкой: · начисленные проценты могут сразу выплачиваться (на карточный счет или на счет «до востребования»). В этом случае сумма вклада увеличиваться не будет и итоговый доход по вкладу останется «стандартным», однако вкладчик сможет до окончания срока вклада получать постоянный доход в виде процентов. Вклады с капитализацией/выплатой процентов до конца срока менее выгодны для банка, поэтому процентные ставки по ним обычно ниже. Свою ресурсную базу банки могут пополнить также за счет недепозитных (заемных) средств: · в качестве рефинансирования от центрального банка; · в виде займов от других российских и зарубежных коммерческих банков на рынке межбанковских кредитов (рынок МБК); · путем продажи ценных бумаг с обратным выкупом (операции РЕПО), когда банк, которому временно нужны ресурсы, продает центральному или другому коммерческому банку и одновременно обязуется выкупить ценную бумагу на оговоренную дату по заранее установленной цене (обычно на 1—3% дороже, это и будет плата другому банку за временные ресурсы); · путем продажи на рынке долговых ценных бумаг (облигаций, векселей, банковских сертификатов); · образованием кредиторской задолженности банка перед налоговыми органами, а также контрагентами в ходе проведения хозяйственных и других операций (аналогично кредиторской задолженности других предприятий и организаций). Довольно часто у банков складывается ситуация, когда ему необходимы денежные средства, но при этом пополнение клиентских счетов, вклады юридических и физических лиц в банк не дает возможности аккумулировать необходимые средства. В таких случаях банк может выступить в качестве заемщика. Кредиторами могут выступать другие коммерческие банки, Центральный банк страны. Российские банки приобретают ресурсы как на внутреннем, так и на внешнем рынке (от зарубежных финансовых институтов) напрямую или через посредников. Внутренним рынком купли-продажи денежных средств для российских банков является межбанковский рынок (рынок МБК) – часть рынка ссудного капитала, где временно свободные денежные ресурсы банков и небанковских кредитных организаций привлекаются и размещаются банками между собой. Межбанковское кредитование происходит представляет собой достаточно дорогостоящий источник пополнения ресурсной базы. Банк, предоставляющий ресурсы, обязательно отслеживает финансовое состояние банка-заемщика, оценивает его кредитоспособность на основе утвержденных методик оценки и предоставляет ресурсы в пределах лимитов, установленных каждому банку-заемщику. Межбанковские кредиты предоставляются различными способами: · на основе отдельных кредитных или депозитных договоров; · на основании заключения на год и более генерального соглашения об общих условиях проведения операций на внутреннем валютном и денежном рынках и дополнительных соглашений к нему; · путем открытия кредитных линий, т.е. заключением соглашения (договора) о максимальной сумме кредита, которую банк-заемщик может использовать в течение обусловленного срока и при соблюдении определенных условий соглашения; · на основании заключения соглашений о неснижаемом остатке средств на корреспондентском счете другого банка, тогда банк, в котором открыт этот счет, может временно пользоваться деньгами в пределах неснижаемого остатка; · кредитованием в форме овердрафта по корреспондентскому счету, т.е. на основании заключения между банками договора (либо дополнительного соглашения) о корреспондентских отношениях, в условиях которого допускается овердрафт по корреспондентскому счету другого банка. В этом случае ресурсами банка, в котором открыт счет, временно пользуется банк, которому открыт счет. Цена кредитных ресурсов — процентная ставка по кредиту на рынке МБК — складывается под влиянием спроса и предложения. Банк России публикует ставки российского межбанковского рынка (см. таблицу 8). Таблица 8. |