метод и методика комплексного экономического анализа хозяйственн. Методом в широком смысле понимают способ исследования предмета этой науки

Скачать 483.25 Kb. Скачать 483.25 Kb.

|

|

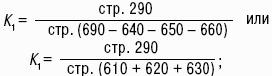

Величина чистых оборотных активов может выступать характеристикой платежеспособности только тогда, когда оборотные активы обратимы в денежные средства. Наличие в их составе значительной доли труднореализуемых активов, например маловероятной к взысканию дебиторской задолженности, может расцениваться как отвлечение средств и, следовательно, как угроза платежеспособности организации. Две организации, обладающие равной величиной чистых оборотных активов, могут находиться в различном финансовом положении в зависимости от того, чем представлены их оборотные активы и каковы условия привлечения текущих обязательств. 79. АНАЛИЗ ОБЕСПЕЧЕННОСТИ ОРГАНИЗАЦИИ СОБСТВЕННЫМИ ОБОРОТНЫМИ СРЕДСТВАМИ. Анализ обеспеченности основными средствами – важный раздел анализа хозяйственной деятельности промышленных предприятий. Его проводят исходя из группировки ресурсов по трем простым моментам производственного процесса: трудовые ресурсы, средства труда, предметы труда. Наличие собственных оборотных средств (СОС) определяется по данным баланса как разность между собственным капиталом и внеоборотными активами. Расчет собственного оборотного капитала организации может производиться двумя методами: 1) по неуточненному варианту: СОС = стр. 490 – стр. 190; 2) по уточненному варианту: СОС = стр. 490 + стр. 640 + стр. 650 – стр. 190, Где стр. 490 – итог разд. IlI пассива баланса «Капитал и резервы»; Стр. 190 – итог разд. I актива баланса «Внеоборотные активы»; Стр. 290 – итог разд. II актива баланса «Оборотные активы»; Стр.640 – «Доходы будущих периодов»; стр.650 – «Резервы предстоящих расходов и платежей». В процессе анализа рассматривается динамика собственных оборотных средств и чистых оборотных активов, определяются абсолютные и относительные отклонения от плана и фактических данных прошлых лет. Для определения доли собственных средств в формировании оборотных активов организации рассчитываются: 1) коэффициент обеспеченности: А) по неуточненному варианту: Б) по уточненному варианту: Если значение данного коэффициента меньше 0,1, структура баланса может быть признана неудовлетворительной, а организация – неплатежеспособной; 2) коэффициент обеспеченности запасов: А) по неуточненному варианту: Б) по уточненному варианту: Где стр. 210 – «Запасы». Считается, что коэффициент обеспеченности должен изменяться в пределах 0,6–0,8, т. е. 60–80 % запасов организации должны формироваться из собственных источников; 3) коэффициент маневренности: А) по неуточненному варианту: Б) по уточненному варианту: Этот коэффициент показывает, какая часть собственных средств находится в мобильной форме, позволяющей относительно свободно маневрировать данными средствами. Рекомендуется поддерживать значение этого коэффициента на уровне 0,5. Оборот каждого элемента ОС особый: 1) для производственных запасов – это поступление их в производство; 2) для незавершенного производства – поступление на склад готовой продукции; 3) для остатков готовых изделий на складе – отгрузка; 4) для дебиторской задолженности и краткосрочных финансовых вложений – поступление денег на расчетные счета предприятия; 5) для денежных средств – их расход. 80. АНАЛИЗ ДИНАМИКИ ПОКАЗАТЕЛЕЙ ОБОРАЧИВАЕМОСТИ ОБОРОТНЫХ АКТИВОВ. Финансовое состояние, ликвидность и платежеспособность организации зависят от уровня деловой активности, оптимальности использования оборотного капитала (ОК), оценки его величины и структуры. Оборотные средства (ОС) формируют основную долю ликвидных активов фирмы, их величина должна быть достаточной для обеспечения ритмичной и равномерной работы организации и, как следствие, получения прибыли. Использование ОС в хозяйственной деятельности должно осуществляться на уровне, минимизирующем время и максимизирующем скорость обращения ОК и превращения его в реальную денежную массу для последующего финансирования и приобретения новых ОС. Потребность в финансировании пропорциональна скорости оборота активов. Чем ниже оборачиваемость ОС, тем больше потребность в привлечении дополнительных источников финансирования, так как у организации отсутствуют свои денежные средства для осуществления хозяйственной деятельности. Таким образом, показатели оборачиваемости ОК тесно связаны с платежеспособностью и ликвидностью структуры бухгалтерского баланса. В практике анализа для оценки оборотных активов применяют разнообразные коэффициенты оборачиваемости, которые могут быть определены как по всему ОК фирмы в целом, так и по отдельным составляющим этот капитал элементам или их группам. Наличие и эффективность ОК определяются и анализируются непосредственно по данным бухгалтерского баланса. Изменение остатков ОК по его отдельным группам и элементам является следствием непрерывности производственного цикла, в процессе которого запасы потребляются, а их возобновление и пополнение возможно только в результате продажи продукции (работ, услуг) и получения денежных средств. Расчет коэффициентов оборачиваемости при анализе деловой активности организации: 1) коэффициент оборачиваемости ОК в оборотах – характеризует количество оборотов в год, совершенных каждым рублем, вложенным в ОК: 2) коэффициент оборачиваемости оборотного капитала в днях. Характеризует продолжительность оборота в днях: 3) коэффициент обеспеченности оборотными средствами. Характеризует объем оборотных активов, выраженный в сумме выручки от продажи: 4) коэффициент оборотных средств в производстве. Характеризует долю ОС в запасах, приходящуюся на один рубль выручки от продажи: 5) коэффициент оборачиваемости денежных средств в днях. Является одним из существенных показателей, отражающих платежеспособность организации: Рассмотренная группировка показателей по направлениям анализа оборотных активов носит обобщенный и рекомендательный характер. Учитывая специфику деятельности и свои потребности, любая организация может сформировать свой перечень аналитических коэффициентов, заполнить их данными форм бухгалтерской отчетности и проанализировать эти показатели, используя их экономическую характеристику. 81. ПРИНЦИПЫ РАСЧЕТА ЧИСТЫХ ОБОРОТНЫХ АКТИВОВ. Под стоимостью чистых активов понимается величина, определяемая путем вычитания из суммы активов, принимаемых к расчету, суммы его пассивов, принимаемых к расчету. Оценка имущества средств, в расчетах и других активов и пассивов производится с учетом требований положений по бухгалтерскому учету и других нормативных правовых актов по бухгалтерскому учету. Для оценки стоимости чистых активов составляется расчет по данным бухгалтерской отчетности. В состав активов, принимаемых к расчету, включаются: 1) внеоборотные активы, отражаемые в разделе I бухгалтерского баланса(нематериальные активы, основные средства, незавершенное строительство, доходные вложения в материальные ценности, долгосрочные финансовые вложения, прочие внеоборотные активы); 2) оборотные активы, отражаемые в разделе II бухгалтерского баланса (запасы, налог на добавленную стоимость по приобретенным ценностям, дебиторская задолженность, краткосрочные финансовые вложения, денежные средства, прочие оборотные активы), за исключением фактических затрат на выкуп акционерным обществом у акционеров собственных акций для их последующей перепродажи или аннулирования и задолженности участников (учредителей) по взносам в уставный капитал. В состав пассивов, принимаемых к расчету, включаются: долгосрочные обязательства по займам и кредитам и прочие долгосрочные обязательства; краткосрочные обязательства по займам и кредитам; кредиторская задолженность; задолженность участникам (учредителям) по выплате доходов; резервы предстоящих расхо-ов; прочие краткосрочные обязательства. Оценка стоимости чистых активов производится ежеквартально и в конце года на соответствующие отчетные даты. Информация о стоимости чистых активов раскрывается в промежуточной и годовой бухгалтерской отчетности. Таким образом, алгоритм расчета чистых активов по данным бухгалтерского баланса будет выглядеть следующим образом: Чистые активы= (стр. 300 – стр. 244 – стр. 252) – (стр. 590 + стр. 610 + стр. 620 + стр.630 + стр.650 + стр. 660). Рассчитанные по данному алгоритму чистые активы совпадают с показателем реального собственного капитала. Если стоимость чистых активов становится меньше определенного законом минимального размера уставного капитала, общество подлежит ликвидации. В процессе анализа, помимо сравнения величины чистых активов с величиной уставного капитала, проводится оценка их динамики, структуры и определяется рентабельность чистых активов. Рентабельность реального собственного капитала сравнивается с возможностями получения дохода от вложения этих средств в ценные бумаги или в другое производство. Рентабельность чистых активов – важный критерий при котировке акций на бирже, основа формирования рыночного курса акций. Уровень рентабельности собственного капитала может существенно отличаться от рентабельности активов. Интерес собственника заключается в том, чтобы этот разрыв был в пользу рентабельности собственного капитала. Рентабельность чистых активов определяет границы и темпы роста собственного капитала за счет реинвестирования прибыли. 82. ХАРАКТЕРИСТИКА ПОКАЗАТЕЛЕЙ РЕНТАБЕЛЬНОСТИ. Показатели рентабельности являются основными характеристиками эффективности финансово-хозяйственной деятельности организации. Они рассчитываются как относительные показатели финансовых результатов, полученных организацией за отчетный период. Экономическое содержание показателей рентабельности сводится к прибыльности деятельности организации. В процессе анализа рентабельности исследуются уровень показателей, их динамика, определяется система факторов, влияющих на их изменение. Рентабельность активов – основной норматив, с которым соотносятся индивидуальные показатели деятельности организаций для обоснования их конкурентоспособности. Такой норматив рентабельности (или норма прибыли), как отношение бухгалтерской прибыли (прибыли до налогообложения) к общей величине активов, является главным показателем межотраслевой конкуренции, основным показателем для определения эффективности инвестиционных проектов. Основные показатели рентабельности: 1) коэффициент рентабельности всего капитала: Крк = (чистая прибыль / итог баланса) х 100 %; 2) коэффициент рентабельности производства: Крп = (выручка от продаж/ себестоимость всей продукции – 1) х 100 %; 3) коэффициент рентабельности продаж: Крпр = (чистаяприбыль/ выручка) х 100 %; 4) коэффициент рентабельности оборотных активов: Кроа = (чистая прибыль / оборотные активы) х х100 %; 5) коэффициент рентабельности внеоборотных активов: Крва = (чистая прибыль / внеоборотные активы) х Х100 %. Коэффициент рентабельности всего капитала позволяет сделать общий вывод о том, насколько хорошо идут дела у предприятия. Таким образом, оценивают сразу все ресурсы компании. Используя эти данные, вы сможете сравнить рентабельность вашей организации с показателями других фирм. Если коэффициент рентабельности производства высокий – деятельность уже эффективна. Если же при этом вы получаете низкую прибыль, значит, у вас слишком большие непроизводственные расходы. Тем предприятиям, которые выпускают несколько наименований продукции, мы советуем рассчитывать рентабельность производства каждого из товаров. Это позволит определить наиболее выгодную продукцию. Увеличьте их выпуск, и прибыль вашей компании станет больше. Коэффициент рентабельности продаж отражает долю прибыли компании в каждом заработанном рубле. Он играет важную роль, когда нужно сравнить фирму с ее конкурентами. Сопоставляя свои и чужие коэффициенты рентабельности продаж, можно прогнозировать развитие рынка, а также разрабатывать стратегию продвижения своей продукции. Чем выше показатель оборотных активов, тем быстрее «крутятся» деньги, материалы и прочее, а значит, чаще поступает выручка и проще получать краткосрочные займы и кредиты. Показатель внеоборотных активов демонстрирует, с какой отдачей организация использует свои основные средства, оправдывают ли себя капиталовложения. Величина этого коэффициента зависит от размеров компании и характера ее деятельности. 83. ХАРАКТЕРИСТИКА ПОКАЗАТЕЛЕЙ ДЕЛОВОЙ АКТИВНОСТИ ОРГАНИЗАЦИИ. Финансовое состояние, ликвидность и платежеспособность организации в большей степени зависят от уровня деловой активности, оптимальности использования оборотного капитала. Оборотные средства формируют основную долю ликвидных активов фирмы, их величина должна быть достаточной для обеспечения ритмичной и равномерной работы организации и, как следствие, получения прибыли. Использование оборотных средств должно осуществляться на уровне, минимизирующем время и максимизирующем скорость обращения оборотного капитала и превращения его в реальную денежную массу для последующего финансирования и приобретения новых оборотных средств. Потребность в финансировании пропорционально зависит от скорости оборота активов. Чем ниже оборачиваемость оборотных средств, тем больше потребность в привлечении дополнительных источников финансирования, так как у организации отсутствуют свои денежные средства для осуществления хозяйственной деятельности. Является целесообразным условно разделить статьи оборотных активов в зависимости от степени их ликвидности на три группы: 1) ликвидные средства, находящиеся в немедленной готовности к реализации; 2) ликвидные средства, находящиеся в распоряжении организации (обязательства покупателей, запасы товарно-материальных ценностей); 3) неликвидные средства (сомнительная дебиторская задолженность, незавершенное производство, расходы будущих периодов). Пропорция, в которой эти группы должны находиться по отношению друг к другу, определяется: 1) характером и сферой деятельности организации; 2) скоростью оборота ее средств; 3) соотношением оборотных и внеоборотных активов; 4) суммой и срочностью обязательств, на покрытие которых предназначены статьи актива. В практике финансового анализа показатели чистых оборотных активов и собственного оборотного капитала часто рассматриваются как синонимы. Более того, для обозначения и того и другого показателя зачастую используют одно и то же название – собственный оборотный капитал. Принципиальное отличие, которое должно быть учтено при анализе, состоит в том, что собственный оборотный капитал представляет собой ту величину собственного капитала, которая может быть направлена на формирование оборотных активов, или возможность финансирования оборотных активов за счет собственного капитала, тогда как величина чистых оборотных активов характеризует потребность в финансировании. Оборачиваемость средств, вложенных в имущество, может оцениваться следующими основными показателями. 1. Скорость оборота. Скорость оборота =В/СОА. Где В – выручка, СОА – средняя величина оборотных активов. 2. Период оборота. Период оборота = Д х СОА/В. Где Д – длительность анализируемого периода. При определении выручки, используемой для расчета показателей оборачиваемости, возникает проблема, которая сводится к выбору между величиной оплаты за отгруженную продукцию и выручкой, отражаемой в отчете о прибылях и убытках. 84. ХАРАКТЕРИСТИКА ПОКАЗАТЕЛЕЙ КАПИТАЛООТДАЧИ ОРГАНИЗАЦИИ. Оборачиваемость собственного капитала отражает скорость оборота собственного капитала, что для акционерных обществ означает активность средств, которыми рискуют собственники предприятия. ЕQТ= S/аЕQ. Где ЕQТ– оборачиваемость собственного капитала, количество оборотов; АЕQ– средняя величина собственного капитала, предприятия; S– выручка-нетто от реализации продукции (работ, услуг). Резкий рост показателя означает заметное повышение уровня продаж над вложенным капиталом, которое требует привлечения дополнительных источников финансирования в части заемного капитала. В такой ситуации уменьшается доля собственников в общем капитале предприятия, что приводит к снижению не только степени участия собственников в деле по сравнению с кредиторами, но и вероятности своевременного возврата кредитных ресурсов. Предприятие рискует почувствовать на себе так называемый эффект финансовой дубинки, когда в условиях нестабильной экономической ситуации значительный объем привлеченных средств не повышает, а может резко снизить рентабельность собственного капитала. Вместе с тем существенное снижение оборачиваемости собственного капитала отражает тенденцию к бездействию части собственных средств. В этом случае необходимо вложение собственных средств в другой, более эффективный источник дохода. Оборачиваемость перманентного капитала – это показатель, характеризующий отдачу капитала, находящегося в долгосрочном пользовании у предприятия: РСТ = S/аРС. Где РСТ– оборачиваемость перманентного капитала, количество оборотов; аРС– средняя величина перманентного капитала предприятия, представляющего собой сумму собственных источников средств и долгосрочных пассивов. Методические подходы к анализу показателя оборачиваемости перманентного капитала схожи с содержанием и анализом показателя оборачиваемости собственного капитала, только при анализе первого показателя принимается во внимание капиталоотдаче не только собственных источников формирования имущества, но и долгосрочных обязательств предприятия. При отсутствии долгосрочных пассивов значения этих двух показателей оборачиваемости равны. Оборачиваемость функционирующего капитала представляет собой показатель, численно равный отношению выручки-нетто от реализации продукции (работ, услуг) к средней за период величине функционирующего капитала: FСТ=S/аFС. Где FСТ– оборачиваемость функционирующего капитала, количество оборотов; аFС– средняя величина функционирующего капитала (величина активов предприятия за минусом инвестированного капитала, незавершенных капиталовложений, долгосрочных и краткосрочных финансовых вложений)предприятия. Уровень показателя оборачиваемости функционирующего капитала во многом определяется удельным весом отвлеченных средств (инвестиций) в имуществе предприятия. Исследуя динамику показателя оборачиваемости функционирующего капитала, можно увидеть ускорение или замедление оборачиваемости капитала, непосредственно участвующего в производственной деятельности, а также сделать выводы об изменениях активности инвестиционной политики предприятия. 85. ПРИНЦИПЫ РАСЧЕТА ФИНАНСОВЫХ КОЭФФИЦИЕНТОВ РЫНОЧНОЙ УСТОЙЧИВОСТИ И ИХ ОСНОВНОЕ НАЗНАЧЕНИЕ. Финансовое состояние организации определяется такими показателями, как состав и размещение средств, структура их источников, скорость оборота капитала, способность организации погашать свои обязательства в срок и в полном объеме и др. В ходе анализа для характеристики различных аспектов финансового состояния применяются как абсолютные показатели, так и финансовые коэффициенты, представляющие собой относительные показатели финансового состояния. Анализ финансовых коэффициентов заключается в сравнении их значений с базисными величинами, а также в изучении их динамики за отчетный период и за ряд лет. В качестве базисных величин используются усредненные по временному ряду показатели данной организации, относящиеся к прошлым, благоприятным с точки зрения финансового состояния периодам; среднеотраслевые показатели; показатели, рассчитанные по данным отчетности наиболее удачливого конкурента. Базой для сравнения могут служить теоретически обоснованные или полученные в результате экспертных опросов величины, характеризующие оптимальные или критические значения относительных показателей с точки зрения устойчивости финансового состояния. Для точной и полной характеристики финансового состояния предприятия и тенденций его изменения достаточно сравнительно небольшого количества финансовых коэффициентов. Важно лишь, чтобы каждый из них отражал наиболее существенные стороны финансового состояния организации. В основном выделяют следующие показатели: 1 рыночной устойчивости; 2) рентабельности; 3) ликвидности; 4) платежеспособности; 5) деловой активности. Показатели рыночной устойчивости определяются на основании данных баланса. Они рассчитываются на определенную дату составления балансов и рассматриваются в динамике. Основные показатели рыночной устойчивости (формулы расчета показателей представлены на основании строк баланса): 1) коэффициент финансовой активности. Показывает, сколько заемных средств организация привлекла на 1 руб. собственного капитала: U1= (итог разд. IV + итог разд. V) / итог разд. Ill; 2) коэффициент обеспеченности оборотных активов собственными оборотными средствами. Показывает, какая часть оборотных средств финансируется за счет собственных источников: U2 = (итог разд. III – итог разд. I) / итог разд. 11; 3) коэффициент финансовой независимости (коэффициент автономии). Показывает удельный вес собственных средств в общей сумме источников финансирования: U3 = итог разд. III / итог баланса^ 4) коэффициент маневренности собственных средств. Указывает на степень мобильности (гибкости) использования собственных средств организации: U4 = (итог разд. III – итог разд. I) / итог разд. III; 5) коэффициент финансовой устойчивости. Показывает, какая часть актива финансируется за счет устойчивых источников: U5 = (итог разд. III + итог разд. IV) / итог баланса^ 6) коэффициент обеспеченности запасов и затрат собственными оборотными средствами. показывает, какая часть запасов и затрат финансируется за счет собственных источников: U6 = (итог разд. III – итог разд. I) / стоимость запасов. 86. ПРИНЦИПЫ РАСЧЕТА ФИНАНСОВЫХ КОЭФФИЦИЕНТОВ ЛИКВИДНОСТИ ОБОРОТНЫХ АКТИВОВ И ИХ ОСНОВНОЕ НАЗНАЧЕНИЕ. Сравнительный анализ основан на сопоставлении абсолютных и относительных показателей первого и второго разделов актива бухгалтерского баланса с аналогичными показателями предшествующего года. Использование сравнительного анализа требует сопоставимости данных, а также соблюдения принципов оценки статей баланса, порядка содержания и форм бухгалтерской отчетности от одного отчетного года к другому. Результаты анализа приводятся в относительных показателях, характеризующих долю какого-либо вида активов в общем итоге баланса или в группе однородных активов и его существенность. В рамках структурного анализа актива баланса также определяются абсолютные и относительные показатели изменения долей каждого актива в отчетном году. Для оценки платежеспособности предприятия используются показатели ликвидности, различающиеся по набору ликвидных активов, рассматриваемых в качестве покрытия краткосрочных обязательств. Для проведения анализа ликвидности баланса и исчисления соответствующих коэффициентов ликвидности внеоборотные и оборотные активы группируются по степени их ликвидности в порядке ее убывания. Результаты анализа считаются удовлетворительными, если сумма поступивших денежных средств превышает израсходованную. При анализе показателей баланса организациям следует исчислять и приводить в пояснительной записке сравнительную оценку показателей ликвидности, в расчете которых в том числе участвуют статьи внеоборотных и оборотных активов. В числе таких относительных показателей различают коэффициенты текущей ликвидности, обеспеченности собственными средствами и способности восстановления платежеспособности. Коэффициент текущей ликвидности отражает обеспеченность организации оборотными средствами для погашения текущих краткосрочных обязательств:  Коэффициент обеспеченности собственными средствами устанавливает обеспеченность организации собственными средствами для пополнения оборотных средств и ведения хозяйственной деятельности: Коэффициент восстановления платежеспособности определяет возможность восстановления организацией своей платежеспособности в течение 6 месяцев: Где Т – отчетный период, в мес. Коэффициент утраты платежеспособности отражает возможность утраты организацией своей платежеспособности в течение 3 месяцев: Мгновенную платежеспособность предприятия характеризует коэффициент абсолютной ликвидности, показывающий, какую часть краткосрочной задолженности организация может покрыть за счет имеющихся денежных средств и краткосрочных финансовых вложений, быстро реализуемых в случае надобности: Кал = Денежные средства и краткосрочные финансовые вложения / Краткосрочные обязательства. Краткосрочные обязательства включают краткосрочные кредиты банков и прочие краткосрочные займы. 87. ОСНОВНЫЕ ФАКТОРЫ НЕПЛАТЕЖЕСПОСОБНОСТИ (ФИНАНСОВОЙ НЕСОСТОЯТЕЛЬНОСТИ) ОРГАНИЗАЦИИ. По закону государство – равноправный участник дела о банкротстве и процедуры банкротства. Сложная проблема – определение признаков несостоятельности предприятия. Попытка установления четких количественных критериев несостоятельности содержалась в постановлении Правительства Российской Федерации от 20.05.1994 г. «О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятий». В соответствии с этим постановлением основанием для признания структуры баланса предприятия неудовлетворительной, а предприятия – неплатежеспособным являлось наличие одного из двух условий: 1) коэффициент текущей ликвидности имеет значение менее 2; 2) коэффициент обеспеченности собственными оборотными средствами имеет значение менее 0,1. Эти критерии до сих пор приводятся во многих методических рекомендациях, учебных пособиях, хотя практика показала их полную несостоятельность. Сотни тысяч успешно работающих предприятий, не испытывающих никаких финансовых трудностей, имеют коэффициент текущей ликвидности менее 2. В новом законе в отношении граждан признаки несостоятельности определены достаточно четко, но в отношении должников – юридических лиц по существу ничего не изменилось. По-прежнему может быть возбуждено дело о банкротстве предприятия с миллиардным годовым оборотом при условии, что сумма требований к должнику составляет не менее 100 тыс. руб. и соответствующие обязательства по удовлетворению требований кредиторов или по уплате обязательных платежей не исполнены в течение трех месяцев с даты, когда они должны быть исполнены. По сравнению с Законом № 6-ФЗ сумма требований к должнику, достаточная для возбуждения дела о банкротстве, увеличена вдвое – было 50 тыс. руб. (500 МРОТ), стало 100 тыс. руб. (с минимальным размером оплаты труда это не связано). Установленная сумма требований к должнику соответствует условиям деятельности мелких предприятий с годовым оборотом 3–5 млн. руб., а для крупных, средних и большинства малых предприятий задолженность в сумме 100 тыс. руб. – мизерна. Никаким ограничителем такая сумма реально не является, под этот «критерий» просроченной задолженности подпадает множество предприятий, вполне платежеспособных. Целесообразно пересмотреть указанный критерий, поставив его размер в зависимость от суммы активов предприятия. Утверждать, что теперь не будет заказных банкротств вполне благополучных предприятий в интересах отдельных лиц, нельзя. В качестве варианта можно предложить следующую формулировку: «Дело о банкротстве может быть возбуждено арбитражным судом при условии, что требования к должнику – юридическому лицу в совокупности превышают стоимость его оборотных активов, но составляют не менее 100 тыс. руб.». Это означает, что критерием несостоятельности предприятия будет показатель текущей ликвидности: если он менее единицы, то при наличии задолженности, просроченной на три месяца и более, возбуждение дела о банкротстве вполне правомерно. 88. АНАЛИЗ ПРИЗНАКОВ БАНКРОТСТВА ПО АБСОЛЮТНЫМ ДАННЫМ БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ. Несостоятельность (банкротство) наступает в случае невозможности (неспособности) полного удовлетворения юридическим лицом всех требований кредиторов по денежным обязательствам. Если в процессе ликвидации юридического лица будет установлено, что стоимость имущества организации недостаточна для удовлетворения требований кредиторов, оно может быть ликвидировано только путем банкротства. Законодательством определено, что банкротами могут быть признаны коммерческие организации (за исключением казенных предприятий), а также потребительские кооперативы и фонды. Юридическое лицо считается неспособнымудовлет-ворить требования кредиторов по денежным обязательствам и исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и обязанности не исполнены им в течение трех месяцев с момента их наступления. По общему правилу арбитражный суд возбуждает дело о банкротстве в том случае, если требования к должнику – юридическому лицу в совокупности составляют не менее пятисот минимальных размеров оплаты труда. |