Ответы к ГОСам. Рентабельность относительный показатель эффективности хозяйственной деятельности, ее виды, их сущность, расчет

Скачать 2.03 Mb. Скачать 2.03 Mb.

|

|

Ba = Bp; Ba = F + TA; F = F1 + F2; F1 = a110 + a120 + a130 + a150; F2 = a140; TA = Z + DЗ + Ra; Z = a210 + a270 – a216 ( - a215); DЗ = a230 + a240 – a244 (+ a 215 ); R1a = a260; R2a = a250; Bp = ИС + ЗС; ИС = ИС1 + ИС2 + BD; ИС1 = p410 + p420 + p450 – a244; ИС2 = p430 + p460 + p470 – р 465 – р 475 – a220 – a 216; BD = p440 + p640 + p650 ; ЗС = KD + KK + KЗ; KD = p590; KK = 610; KЗ = p620 + p630 + p660 Комментарий: Графы 1 и 3 заполняются основе данных бух. Отчета в соответствии с выбранной методикой Графы 2 и 4 отражают удельный вес статей в результирующем показателе (для баланса отчета это стоимость имущества, в ОПУ – выручка от реализации продукции принимается за 100%) A iн(к) абс = A i к – A iн A сумман(к) ТР = A ik / A i н ДС = Аik / Aсуммак - Аiн / Аiн СД = Aik - Aiн / Асуммак – Асумман Графы 2 и 4 используются для вертикального анализа Графы 5 и 6 используются для горизонтального анализа Графы 7 и 8 сочетают в себе элементы вертикального и горизонтального анализа. Комментарий к пункту 6. Метод финансовых коэффициентов. Расчеты по балансовому отчету. На предварительном этапе: для расчета показателей необходимо распределить все активы предприятия на 4 кассы по степени ликвидности, а пассивы также на 4 кассы по степени срочности оплаты.

Условия абсолютной ликвидности баланса:  А1 >= П1 А2 >= П2 А3 >= П3 А4 <= П4- обязательно должен выполняться Если баланс является абсолютно ликвидным : наиболее срочные обязательства покрываются наиболее ликвидными активами (А1 >= П1), быстрореализуемые активы покрываются краткосрочными пассивами (А2 >= П2), медленнореализуемые активы – долгосрочными пассивами (А3 >= П3), труднореализуемые активы должны формироваться только постоянными пассивами (А4 <= П4) 1.Показатели платежеспособности и ликвидности Общие показатели ликвидности: К Наличие весовых коэффициентов 1; 0,5; 0,3 сопровождается, в числители, уменьшением ликвидности активов, а в знаменателе уменьшением степени срочности оплаты обязательств. Недостаток интегральных показателей противоположено направленные изменения компенсируются. Коэффициент абсолютной ликвидности: К Дает информацию о том, какая часть краткосрочной задолженности предприятия может быть погашена по одному требованию, при условии если все требования по оплате будут предъявлены одновременно. Коэффициент срочной ликвидности или промежуточный показатель покрытия или ликвидность средств в обращении или в международной практике quick, rafio или acid test: К Коэффициент текущей ликвидности или общий показатель покрытия или currekt rafio: К Диапазон значений: *в соответствии с нормативной методикой оценки удовлетворительности структуры баланса предприятия, см.тему «Оценка вероятности банкротства» Коэффициент ликвидности ТМЦ или ликвидности при мобилизации средств: К Значения абсолютно индивидуальные для каждого предприятия и должны находиться в пределах достаточно узкого оптимального диапазона, любые изменения – повод для углубленного анализа. 2.Показатели финансовой устойчивости.

К

К Модификация / Коэффициент долга К ЗК=ФО(П2+П3)+ОО(П1) ИК=СК+ФО BAL В  необ.ср. необ.ср. Обор.ср. Заем.ср. СОС – собственные оборотные средства за вычетом внеоборотных активов СОС = Собс.ср. – Внеоб.ср. = Обор.ср. – Заем.ср

К Данный коэффициент дает информацию о том, какая часть оборотных средств предприятия формируется за счет собственных средств.

К Данный коэффициент показывает, какая часть собственного капитала направлена на формирование оборотных средств.

К 3.Показатели деловой активности. В рамках экспресс – методики финансового анализа к показателям данной группы относят, в – первую очередь, показатели оборачиваемости, характеризующий степень эффективности использования средств предприятия.

К Данный коэффициент дает информацию о том, сколько раз за период прошел полный цикл производства и обращения, приносящий соответствующий доход. Стоим. имущ-ва рассчитывается как среднее хронологическое моментного ряда с максимально возможным числом отчета.   Есть сезонность, берем усредненное значение момента ряда  Должно быть больше отчетов среднее хронологическое значение было наиболее точным Средняя хронологическая моментного ряда:  , сколько рублей затрачено на рубль , сколько рублей затрачено на рубльДлительность одного оборота актива. Д Т – длительность отчетного периода (обычно в днях) К В рамках экспресс – методики все показатели оборачиваемости рассчитываются по сходным алгоритмам: 2.оборачиваемость СК показывает , насколько быстро окупаются собст. Средства, стоимость риска собственника К 3. Коэффициент оборачиваемости оборотного капитала Показывает скорость оборота материальных и денежных ресурсов предприятия за период и рассчитывается как отношение объема чистой выручки от реализации к средней за период величине оборотного капитала. Между оборотным капиталом и объемом реализации существует определенная зависимость. Слишком малый объем оборотного капитала ограничивает сбыт, слишком большой - свидетельствует о недостаточно эффективном использовании оборотных средств. Как определить оптимальное соотношение оборотного капитала и объема реализации? Это соотношение помогает найти коэффициент оборачиваемости оборотного капитала. Для каждого предприятия он индивидуален и, если он определен, то необходимо его значение поддерживать на найденном уровне. Найти его достаточно просто - если предприятие при данном значении коэффициента постоянно прибегает к использованию заемного капитала, то значит, эта скорость оборачиваемости оборотного капитала генерирует недостаточное количество денежных средств для покрытия издержек и расширения деятельности. И наоборот, если при постоянном объеме реализации или его увеличении предприятие получает достаточный доход, то считается, что достигнута эффективная скорость оборота оборотного капитала. 4.Коэф. оборачиваемости деб.задолженности TR/ср.ДЗ 5.Коэф. оборачиваемости запасов Себестоимость/ср.Запасы 6.коэф. оборачиваемости кред.задолженности Закупки/КЗ 3.Показатели рентабельности. Позволяют оценить прибыльность вложения капитала и прибыльность отдельных направлений деятельности. Рентабельность : капитал и прибыль.

К БП(ЧП) – балансовая (чистая) прибыль; Стоимость имущества – усредненная Данный показатель дает информацию о том, сколько БП(ЧП) получено с 1 рубля вложенного в активы предприятия вне зависимости от источников формирования средств.

К

К ОП – операционная прибыль или прибыль от основной деятельности. Величина инвестиционного капитала = собственные средства + финансовые вложения

К

К Функц. кап. = Стоимость имущества – (Долгосочные фин.влож + Краткосрочные фин.влож.)

К

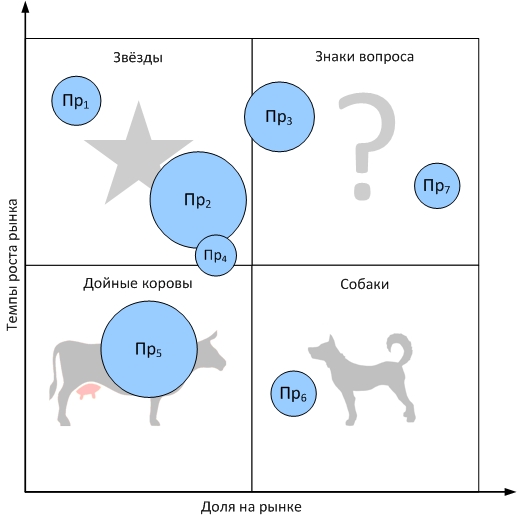

К Валовая прибыль от основной деятельности 23.Маркетинговые стратегии. Одной из составляющих общей стратегии предприятия является маркетинговая. Факторы формирования маркетинговой стратеги: 1)тенденции развития спроса и внешней маркетинговой среды; 2)состояние и особенности конкурентной борьбы на рынке, основные стратегические подходы фирм-конкурентов; 3)управленческие ресурсы и возможности самой фирмы; 4)основная концепция развития фирмы, её глобальные цели и задачи. Любая стратегия подлежит оценке её эффективноости Основные маркетинговые стратегии:1)Стратегия ,основанная на Матрице Бостонской консультативной группы (БКГ)Матрица BCG (Boston Consulting Group) является одним из наиболее известных методов анализа портфеля продуктов компании. С помощью этого метода можно анализировать продукты компании, направления деятельности компании, хозяйственные единицы, проекты и т. п. Для простоты будем говорить о продуктах. Метод заключается в оценке доли каждого продукта на рынке и оценке степени роста соответствующего рынка (отрасли). Оценка доли на рынке является результатом анализа продаж всех участников отрасли и определении доли в этих продажах, приходящихся на компанию. Доля выражается в процентах к объему рынка. Оценка роста рынка является результатом анализа временных рядов, показывающих в ретроспективе продажи данного вида продукта. Темпы роста выражаются в процентах к предыдущему периоду. Далее рисуем оси координат. Горизонтальная ось соответствует доле рынка, занимаемой продуктами. Крайняя левая точка соответствует 100%, крайняя правая — 0%. При движении слева на право доля рынка, таким образом, убывает. Вертикальная ось соответствует темпам роста рынка. Крайняя верхняя точка соответствует максимальному темпу роста, крайняя нижняя — минимальному. Крайняя нижняя точка может иметь и отрицательное значение — это означает, что имеется продукт, рынок которого сокращается. При движении сверху вниз темп роста, таким образом, убывает. В осях координат доля на рынке/рост рынка каждый продукт фиксируется как окружность, центр которой имеет координаты, соответствующие полученным оценкам доли и роста рынка, а радиус пропорционален доле продукта в объеме продаж компании. Далее весь диапазон долей продуктов на рынках разбивается на две части — Высокая доля (левая часть диапазона) и Низкая доля (правая часть диапазона). Диапазон темпов роста также разбивается на две части — Высокие темпы (верхняя часть диапазона) и Низкие темпы (нижняя часть диапазона). В результате мы получим матрицу типа изображенной ниже.  Роль продукта определяется его местом в матрице. Всего возникает четыре квадранта, и соответственно четыре типа продуктов:

| |||||||||||||||||||||||||||||||||||||