Курсовая. Сельское хозяйство как составляющая экономики страны одна из тех отраслей, состояние которой определяет фундаментальные основы существования социальных структур общества

Скачать 114.18 Kb. Скачать 114.18 Kb.

|

8. Организационный планПриобретение оборудования планируется осуществить с помощью лизинговых операций. Существует несколько видов лизинга: оперативный, финансовый (капитальный), возвратный и комбинированный. В нашем случае предпочтительнее оформить договор финансового лизинга, так как фирма, которая будет использовать оборудование, сама вправе выбрать конкретное оборудование, которое ей необходимо, и договаривается о цене с производителем. Фирма-пользователь оборудования затем договаривается о том, чтобы лизинговая компания приобрела это оборудование у производителя и одновременно заключила договор о сдачи его в аренду [10]. При этом условия договора лизинга должны обеспечивать полную амортизацию инвестиций лизинговой фирмы, а также содержать в себе процентные платежи; согласно договору налог на арендуемое имущество, за страхование имущества отвечает лизингодатель, а так же за обязанности по монтажу оборудования, его ремонту и техническому обслуживанию. Преимущество лизинга в том, что полная сумма лизинговых платежей вычитается из налогооблагаемой прибыли. Согласно пп. 10 п. 1 ст. 264 Налогового Кодекса Российской Федерации, лизинговые платежи признаются расходами за вычетом суммы амортизации по этому имуществу. В случае превышения суммы амортизации над лизинговыми платежами расходами признается сумма амортизации на протяжении всего срока превышения. Необходимо так же отметить еще некоторые преимущества лизинга перед кредитом: - лизинг не требует полной единовременной оплаты арендуемого имущества и служит одним из видов инвестирования; - использование ускоренной амортизации по лизинговым операциям позволяет оперативно обновлять оборудование и вести техническое перевооружение производства. Именно поэтому руководством предприятия была выбрана данная форма финансирования инвестиционного проекта. Заключение договора лизинга обусловлено внесением авансового платежа в размере 15% от стоимости оборудования, оставшаяся часть включается в лизинговый платеж, оплата которого осуществляется ежемесячно в течение 5 лет. Для оплаты 15% авансового платежа руководство предприятия оформляет кредит на 2,5 года под 16% годовых с погашением по методу уменьшения остатка. 9. Финансовый план и оценка инвестицийПо данным предприятия явочное число основных производственных рабочих в одну смену составляет 3 человека: оператор, наладчик и электромонтажник. Система оплаты труда - повременная, месячная, при условии выполнения сменных заданий надлежащего качества. Выплата зарплаты осуществляется раз в месяц до 10 числа. Время работы предприятия при непрерывной работе в две смены - 360 дней в год - 5760 часов в год. Фонд времени одного рабочего в год при 8-часовом рабочем дне составляет: ч × 253 дня - (8 × 253 × 0,12) = 1781 час. Списочное количество рабочих при 2-сменном непрерывном режиме по скользящему графику составит: чел/см × 5760 часов в год /1781 часов = 10 человек. В структуру управления производством входят: главный бухгалтер - 1 чел.; бухгалтер-кассир - 1 чел.; начальник участка - 1 чел.; уборщица - 2 чел.; охрана - 2 чел. В связи с тем, что проект реализуется на действующем предприятии, то некоторые сотрудники могут быть привлечены из его штата, для экономии затрат на заработную плату. Так, например, бухгалтер и начальник участка, а так же обслуживающий персонал: охранник и уборщица могут работать по совместительству. Руководство предприятием не входит в состав персонала по проекту, так как его полномочия никак не повлияют на реализацию проекта. Руководством предприятия в учетной политике предусмотрена выплата премий. Для рабочих она составляет - 10% от заработной платы, а для управленческого персонала - 20%. Согласно данному перечню можно составить таблицу по расходам на оплату труда персонал предприятия ООО «Альметьевский молочный комбинат» (табл. 3). Таблица 3 Затраты на заработную плату (тыс. руб.)

Оборудование комплекса по очистке и первичной переработке молока относится к четвертой амортизационной группе. В соответствии с учетной политикой для целей налогообложения для амортизируемого имущества устанавливается минимальный срок полезного использования - 61 месяц, применяется линейный метод амортизации. Согласно условиям договора лизинга и учетной политике предприятия, для целей налогообложения по лизинговому имуществу применяется коэффициент ускорения амортизации - 2. За весь срок действия договора лизинга предприятие отнесет в состав расходов затраты по договору лизинга в сумме 6,85 млн. руб., из них 4 млн. руб. - как амортизацию полученного в лизинг имущества и 2,85 млн. руб. - как непосредственно лизинговые платежи. По окончанию срока договора оборудование, взятое в лизинг, переходит к лизингодателю. Однако завод имеет право выкупа оборудования по остаточной стоимости. Рассчитаем накладные расходы по проекту на основании проектной документации (табл.3) [11]. К накладным расходам относят - расходы на организацию, управление и обслуживание производства; носят комплексный характер, то есть включают различные экономические элементы затрат и формируют производственную себестоимость продукции. Таблица 3 Накладные расходы (тыс. руб.)

Расходы на содержание и эксплуатацию оборудования, и цеховые расходы на управления относятся к общепроизводственным затратам и учитываются по дебету счета 25 «Общепроизводственные расходы». В конце месяца расходы, учтенные на данном счете, списываются в дебет счета 20 «Основное производство» формируя тем самым производственную себестоимость продукции. Таблица 4 Расходы общепроизводственного характера (тыс. руб.)

Административно-управленческие расходы относятся к накладным общехозяйственным расходам (табл. 5) и учитываются в дебете счета 26 «Общехозяйственные расходы». В учетной политике предприятия прописано, что учтенные расходы на счете 26 списываются в дебет счета 20 «Основное производство». Таблица 5 Расходы на общехозяйственные нужды (тыс. руб.)

Для расчета полной и производственной себестоимости продукции, полученные данные из таблиц 4 и 5 сводим в таблицу 6 «Издержки производства и реализации продукции». Под производственной себестоимостью подразумевается общезаводская, а под полной - общепроизводственная плюс расходы, связанные со сбытом продукции. Таблица 6 Издержки производства и реализации продукции (тыс. руб.)

Из таблицы 6 можно сделать вывод, что при реализации данного проекта производственная себестоимость, то есть текущие затраты по производству, значительно снижаются, а значит основная цель предприятия: снижение цен, для привлечения потенциальных потребителей - достижима при принятии проекта. Необходимо обосновать эффективность проекта с экономической и финансовой точки зрения. Для этого выполним последнее действие - составим на основании предыдущих расчетов таблицу денежных потоков от операционной и инвестиционной деятельности, необходимой для расчетов как экономической, так и финансовой эффективности проекта (табл.7). Таблица 7 Денежные потоки для оценки экономической эффективности проекта (тыс. руб.)

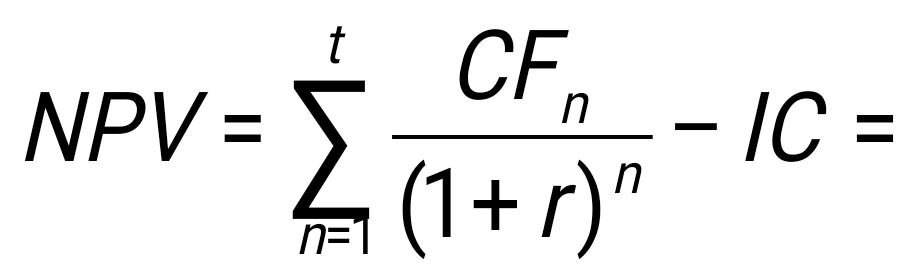

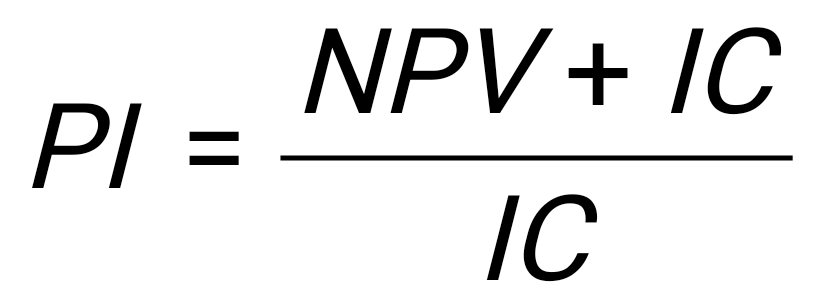

По расчетным данным таблиц денежных потоков (табл. 7) определяются показатели экономической эффективности, с учетом расходов по заработной плате. Итак, окончательные денежные потоки соответствующих периодов равны: 2022 - 1323,69; 2023 - 2789,5; 2024 - 2956,2; 2025 - 4010,9; 2026 - 5384; 2027 - 5457. Ключевой критерий оценки - чистая приведенная стоимость (NPV) - представляет собой сумму всех денежных потоков (поступлений и платежей), возникающих на протяжении рассматриваемого периода, приведенных (пересчитанных) на один момент времени, в качестве которого, как правило, выбирается момент начала осуществления инвестиций, то есть 2022 год и рассчитывается:  NPV=[1323,69 : (1+0,16)1 + 2789,5 : (1+0,16)2 + 2956,2 : (1+0,16)3 + 4010,9 : (1+0,16)4 + 5384 : (1+0,16)5 + 5457 : (1+0,16)6 - 6850] = 5277,1 тыс.руб. Так как, величина NPV положительная, это говорит о том, что денежные потоки по проекту покрывают инвестиционные затраты, а значит проект прибыльный и может быть принят к реализации. Однако для окончательного принятия решения, расчета чистой приведенной стоимости недостаточно. Имеется еще ряд показателей оценки эффективности инвестиционного проекта, одним из которых является индекс прибыльности, который рассчитывается по формуле:  PI= (5277,1 + 6850) : 6850 = 1,77. Так как, значение индекса прибыльности превышает единицу, проект можно рекомендовать к применению. То есть эффективность проекта достаточно высокая, высока отдача каждого вложенного рубля в мероприятие связанное с инвестициями. Тем не менее, возникает необходимость, проверить проект еще по ряду показателей, а именно - срок окупаемости, который найдем методом подбора. Он заключается в поиске срока, когда разница между инвестициями и и расчетными показателями NPV по годам. год - 1323,69 : (1+0,16) - 6850 = - 5708,9; год - 1323,69 : (1+0,16)1 + 2789,5 : (1+0,16)2 - 6850 = -3635,9; год - 1323,69 : (1+0,16)1 + 2789,5 : (1+0,16)2 + 2956,2 : (1+0,16)3 = - 1742; год - 1323,69 : (1+0,16)1 + 2789,5 : (1+0,16)2 + 2956,2 : (1+0,16)3 + 4010,9 : (1+0,16)4 = 473,2. Итак, видно, что проект начинает окупаться на 4 год существования. Это также приемлемо для реализации проекта в экономическую жизнь предприятия. Таким образом, исходя из расчета показателей эффективности инвестиционного проекта: чистой приведенной стоимости, индекса прибыльности и срока окупаемости, данный проект можно рекомендовать к внедрению. Таблица 8 Оценка экономической эффективности проекта (тыс. руб.)

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||