Бюджетирование в логистике. Щиборщ Бюджетирование деятельности промышленных предприятий Росс. Щиборщ К. В. Бюджетирование деятельности промышленных предприятий России

Скачать 4.21 Mb. Скачать 4.21 Mb.

|

|

(9)—(10) Отклонения постоянных расходов предприятия за отчетный бюджетный период равнялись 0. Следовательно, эффект от снижения отпускных цен продукта А, оказываемый на маржинальный доход после реализации продукта А, равен эффекту, оказываемому на валовую прибыль: чистый эффект составляет (-13977,3) тыс. руб.; с учетом комбинированных эффектов — (-13771,775) тыс. руб. Отклонение валовой прибыли оказывает эффект на базу налогообложения предприятия: • по налогу на прибыль; • по НДС; • по прочим налогам. Как уже указывалось, совокупная величина прочих налогов равна всего 1 млн. руб., а отклонение — 0, и при расчете Таблица 103. Образец расчета эффекта воздействия на складские издержки в результате снижения запасов сырья и материалов

совокупного эффекта от снижения цен на продукт А, оказываемого на чистую прибыль, этим отклонением можно пренебречь. Рассмотрим эффект от снижения отпускных цен на продукт А, оказываемый на изменение величин налога на прибыль и НДС. Налог на прибыль Налог на прибыль считается методом «по оплате» исходя из выручки и себестоимости реализации по оплаченной продукции (то есть по погашенной покупателями дебиторской задолженности) за отчетный бюджетный период. Эти данные вычленяются из баланса дебиторской задолженности предприятия за отчетный бюджетный период:

Плановый баланс дебиторской задолженности по продукту А приведен в таблице 104. Таблица 104. Плановый баланс дебиторской задолженности по продукту А на I квартал 2001 г., тыс. руб.

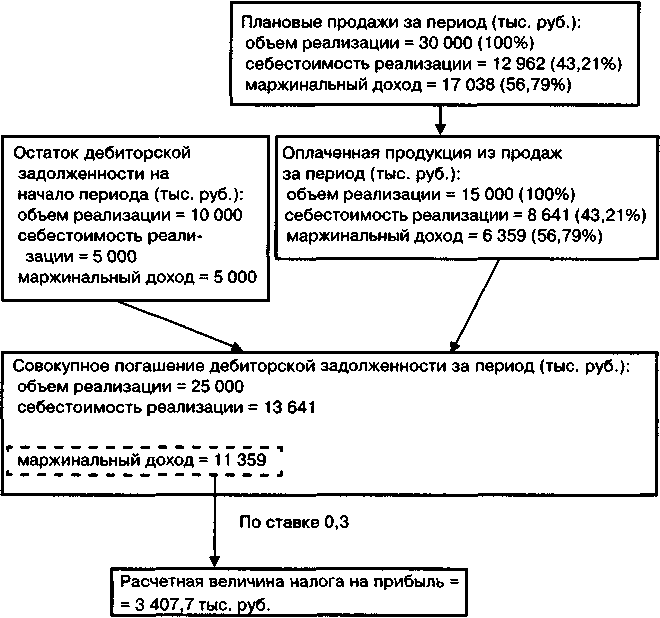

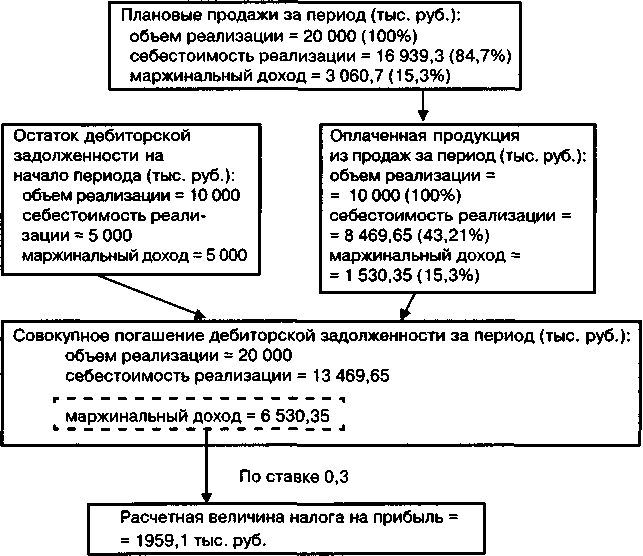

По таблице 104 отметим, что расчетная величина налога на прибыль по отдельному виду продукции определяется в соответствии с законодательно установленной ставкой налогообложения и плановой величиной маржинального дохода по оплаченной продукции данного вида. Таким образом, сумма расчетных величин налога на прибыль не равняется плановой величине налога на прибыль в данном бюджетном периоде. Так, расчетная величина налога на прибыль только по продукту А составляет 3,4077 млн. руб. (см. табл. 104), в то время как общая плановая величина налога на прибыль предприятия в I квартале 2001 г. равнялась 5 млн. руб. Данное несоответствие вызвано двумя обстоятельствами: • во-первых, расчетные величины налога на прибыль не включают в базу налогообложения сумму постоянных расходов, которая, естественно, учитывается при калькуляции плановой величины налога на прибыль; • во-вторых, плановая ставка начисления налога на прибыль может не совпадать с законодательно установленной. Так, в нашем примере плановая ставка начисления налога на прибыль составляла 0,2941 (см. табл. 55), в то время как законодательно установленная ставка начисления налога на прибыль (платежи в федеральный и региональный бюджеты) — 0,3. Здесь следует учитывать тот факт, что запланированные льготы и легальные механизмы снижения ставки начисления ниже законодательно установленного уровня могут относиться к совокупным величинам объема реализации и затрат без возможности отнесения на показатели хозяйственной деятельности по отдельным видам продукции. Расчет эффекта снижения цен на продукт А (и соответствующего изменения выручки, себестоимости продаж и маржинального дохода) на плановую величину налога на прибыль считается исходя из вполне разумной предпосылки, что вначале погашается дебиторская задолженность из остатка на начало бюджетного периода, а затем часть объема реализации отчетного бюджетного периода (реализованная и оплаченная в течение бюджетного периода продукция) (схема 43). По схеме 43 отметим, что плановый показатель рентабельности (отношение «маржинальный доход/объем реализации») по реализованной и оплаченной в течение бюджетного периода продукции вполне закономерно равен плановому показателю рентабельности по всей реализованной за бюджетный период продукции и составляет 0,5679. Схема 43. Формирование расчетной величины налога на прибыль по продукту А  Для определения эффекта от снижения отпускных цен на продукт А на баланс дебиторской задолженности необходимо рассчитать отношение реализованной и оплаченной в течение бюджетного периода продукции ко всей реализованной за бюджетный период продукции. По плану данное отношение равно 0,5 (15000/30000), то есть из общей величины продаж за период по половине в течение данного периода производится оплата. В рассматриваемом примере предполагается, что ценовая политика предприятия не увязана с периодом отсрочки платежа (предоставления товарного кредита), и, следовательно, величина данного коэффициента остается неизменной (из 400 тонн фактически реализованной продукции по 50 тыс. руб./тонна по 200 тоннам реализации произведена оплата, то есть величина реализованной и оплаченной в течение бюджетного периода продукции составляет 10000 (200 х 50) тыс. руб., или половину от общей выручки, равной 20000 тыс. руб.). Таким образом, эффект от снижения отпускных цен на продукт А, оказываемый на баланс дебиторской задолженности, результируется: • в отклонении объема реализации (выручки) — снижение с 30 до 20 млн. руб.; • в отклонении рентабельности реализованной продукции — отношение «маржинальный доход / объем реализации» снижается с 0,5679 до 0,153 (3060,7 / 20000); • в отклонении величины реализованной и оплаченной в течение бюджетного периода продукции при сохранении прежнего срока предоставления товарного кредита с 15000 до 10000 (20000 х 0,5) тыс. руб. Эффект от снижения отпускных цен на продукт А, оказываемый на баланс дебиторской задолженности и, как следствие, на расчетную величину налога на прибыль, изображен на схеме 44. Схема 44. Изменение баланса дебиторской задолженности по продукту А с учетом эффекта снижения его отпускных цен  Итак, снижение отпускных цен на продукт А обусловливает уменьшение величины начисления налога на прибыль на 1448,6 тыс. руб. (3407,7 - 1959,1). Кроме этого, присутствует эффект на изменение конечного остатка дебиторской задолженности и денежных средств предприятия (табл. 105). Таблица 105. Изменение конечного остатка объема дебиторской задолженности в результате снижения отпускных цен на продукт А, тыс. руб.

Таким образом, в результате снижения отпускных цен на продукт А конечный остаток дебиторской задолженности предприятия снижается с 15 до 10 млн. руб., то есть на 5 млн. руб., что, с одной стороны, ведет к уменьшению иммобилизационных издержек, а с другой — к снижению коэффициентов текущей и срочной ликвидности предприятия ниже запланированных значений. Остаток денежных средств предприятия снижается по сравнению с планом на 5 млн. руб. вследствие уменьшения денежных поступлений от реализации продукта А с 25 до 20 млн. руб., что ведет к снижению по сравнению с запланированным значением показателя абсолютной ликвидности. Налог на добавленную стоимость Налог на добавленную стоимость так же, как и налог на прибыль, рассчитывается методом «по оплате» и является разностью между двумя составляющими — величиной НДС от выручки и величиной НДС по приобретенным ТМЦ (оплаченным в отчетном бюджетном периоде материальным ценностям). НДС по оплаченным в бюджетном периоде ТМЦ не зависит от фактора цен по продукту А. Следовательно, эффект на величину НДС к начислению от снижения отпускных цен на продукт А определяется динамикой НДС от выручки. База начисления НДС от выручки (объем погашения дебиторской задолженности) за отчетный бюджетный период уменьшается на 5 млн. руб. (см. табл. 105), что обусловливает снижение величины налога на добавленную стоимость (см. табл. 106). Ставка начисления НДС от выручки рассчитывается следующим образом. Объем реализации с НДС равен 1,2 X, где величина НДС составляет 0,2 X. Отсюда ставка начисления НДС равна 0,167 (0,2/1,2), то есть 16,7% от объема реализации. Таблица 106. Эффект уменьшения величины налога на добавленную стоимость в результате снижения отпускных цен на продукт А, тыс. руб.

Таким образом, в результате снижения отпускных цен на продукт А расчетная величина НДС уменьшается с 4175 до 3340 тыс. руб., то есть на 835 тыс. руб. (11) С учетом снижения расчетных величин налога на прибыль и НДС эффект от снижения отпускных цен на продукт А на чистую прибыль предприятия за отчетный бюджетный период составляет 11693,7 (-13977,3 + 1448,6 + 835) тыс. руб. (неблагоприятное отклонение). Расчет совокупного эффекта, оказываемого на конечные финансовые результаты (чистую прибыль) предприятия и изменение балансовых остатков оборотных активов за отчетный бюджетный период в результате снижения отпускных цен на продукт А приведен в табл. 107. Таблица 107. Расчет совокупного эффекта, оказываемого на конечные финансовые результаты (чистую прибыль) и изменение величины оборотных активов предприятия за отчетный бюджетный период за счет снижения отпускных цен на продукт А со 100 до 50 тыс. руб./т

Табл. 107 является итогом горизонтального межфакторного анализа эффекта, оказываемого на конечные финансовые показатели компании за отчетный бюджетный период, в результате ценовой политики по одному из продуктов (А). Можно следующим образом прокомментировать полученные выводы из проведенного фрагмента вертикального анализа. Во-первых, фактор РА (снижение отпускных цен на продукт А со 100 до 50 тыс. руб./т) привел к значительному неблагоприятному совокупному эффекту, оказываемому на конечные финансовые результаты (чистую прибыль) предприятия за отчетный бюджетный период, который существенно отличается от прямого эффекта за счет снижения цен (общее ценовое отклонение (строка 1.1.2 табл. 91)). Общее ценовое отклонение по продукту А составляет (-15000) тыс. руб., в то время как совокупный (реальный) эффект от снижения отпускных цен на продукт А, оказываемый на чистую прибыль, равен (-11693,7) тыс. руб. Разность величин прямого и совокупного эффекта обусловливается наличием ряда «вторичных» эффектов, оказываемых на конечные финансовые результаты от изменения уровня цен на продукт А (увеличение физического объема продаж, повышение величины прямых коммерческих расходов, увеличение себестоимости реализации в части производственных затрат при некотором сокращении удельной себестоимости выпуска). Во-вторых, снижение отпускных цен на продукт А повлияло не только на уровень чистой прибыли предприятия, но и на величину и структуру оборотных активов, а следовательно и на ликвидность бизнеса. В результате снижения цен общая величина оборотных средств предприятия уменьшилась на 11744 тыс. руб. При этом снизились балансовые остатки материальных оборотных средств, дебиторской задолженности и денежных средств (то есть уменьшились значения всех трех показателей ликвидности — текущей, абсолютной и срочной). Нормативная оценка эффекта фактора РА на изменение величины и структуры оборотных активов и, следовательно, на ликвидность (текущую платежеспособность) бизнеса предприятия возможна только при сопоставлении данного эффекта с общими показателями исполнения финансового бюджета компании (отклонений фактических и плановых величин отчета об изменении финансового состояния — см. табл. 49). Так: • фактическое значение коэффициента текущей ликвидности на начало отчетного бюджетного периода (2,15) находилось в диапазоне нормативных значений (от 1,5 до 2,5). При этом данный показатель текущей ликвидности соответствовал величинам совокупных оборотных активов (144 300 тыс. руб.) и краткосрочных обязательств 67000 тыс. руб. [(144300 / 67000) = 2,15]. Эффект от снижения цен по продукту А, оказываемый на уменьшение совокупной величины оборотных активов компании на 11744 тыс. руб., приводит к снижению коэффициента текущей ликвидности до 1,97 [(144300 - 11744)/ 67000)]. Новая величина также находится в диапазоне нормативных значений. Важно и то, что отклонение фактического и планового коэффициентов текущей ликвидности на конец отчетного бюджетного периода было незначительным; при этом оба коэффициента (1,87 и 1,9 соответственно) находились в диапазоне нормативных значений. Следовательно, эффект от уменьшения величины совокупных оборотных активов предприятия в результате снижения цен на продукт А был скорее благоприятным и заключался в снижении иммобилизационных издержек предприятия при отсутствии роста финансовых издержек (от снижения ликвидности); • фактическое значение коэффициента срочной ликвидности на начало отчетного бюджетного периода (0,84) было в принципе приемлемым, но несколько ниже оптимального уровня (в районе 1). За бюджетный период было запланировано некоторое снижение данного коэффициента до 0,8, реально же он возрос до 0,92. Уменьшение величины расчетов и денежных средств на 10 млн.руб. в результате снижения отпускных цен на продукт А приводит к падению коэффициента срочной ликвидности до 0,687 ((56000 - 10000)/67000), что уже находится в пределах минимально допустимых значений (0,6 — 0,7). Поэтому издержки от потери текущей платежеспособности предприятия вследствие уменьшения суммарной величины расчетов и денежных средств достаточно высоки, и эффект от снижения отпускных цен по продукту А, оказываемый на снижение балансовых остатков расчетов и денежных средств, может быть оценен как неблагоприятный; • фактическое значение коэффициента абсолютной ликвидности на начало отчетного бюджетного периода (0,12) было близко к минимально допустимому значению (0,1). При этом, однако, следует заметить, что фактически коэффициент абсолютной ликвидности за бюджетный период возрос до 0,32. Это значение является завышенным и означает избыточную иммобилизацию денежных средств на расчетном счете и в кассе предприятия, поэтому финансовые издержки от уменьшения остатка денежных средств на 5 млн. руб. вследствие снижения отпускных цен на продукт А можно оценить как «нулевые». Конец примера по расчету совокупного эффекта, оказываемого на конечные финансовые результаты фактором цены реализации продукта А Конечным результатом горизонтального (межфакторного) анализа операционного бюджета является составление сводной таблицы отклонений параметров операционного бюджета, обобщающей расчеты эффекта, оказываемого на конечные финансовые результаты отклонений по отдельным факторам хозяйственной деятельности (табл. 108). Таблица 108. Структура сводной таблицы отклонений параметров операционного бюджета («выходной» отчет горизонтального межфакторного анализа)

Итак, сводная таблица отклонений параметров операционного бюджета (см. табл. 108) является «выходным» (конечным) результатом горизонтального межфакторного анализа операционного бюджета. Строго говоря, результирующие показатели (отклонение чистой прибыли) в сводной таблице отклонений вертикального анализа (см. табл. 91) и в сводной таблице отклонений горизонтального анализа (см. табл. 108) должны совпадать. При практическом проведении комплексного (вертикального плюс горизонтального) план-факт анализа исполнения операционного бюджета всегда будет существовать небольшое расхождение величины отклонения чистой прибыли (вертикальный анализ) и величины суммарного эффекта факторов на чистую прибыль (горизонтальный анализ), связанное с тем, что невозможно учесть все комбинированные эффекты факторов на конечные финансовые результаты предприятия. Итак, «спустившись» на стадии вертикального анализа от «абстрактного к конкретному», вновь на стадии горизонтального анализа «взошли» «от конкретного к абстрактному». По результатам горизонтального анализа уже можно делать определенные нормативные выводы о наиболее сильных и слабых местах в хозяйственной деятельности предприятия за прошедший (отчетный) бюджетный период. Для этого целесообразно ранжировать совокупные эффекты факторов хозяйственной деятельности на конечные финансовые результаты предприятия (отдельно благоприятные и неблагоприятные эффекты) в соответствии с их величиной (табл. 109). Таблица 109. Пример ранжирования совокупных эффектов факторов хозяйственной деятельности по степени их воздействия на конечный финансовый результат

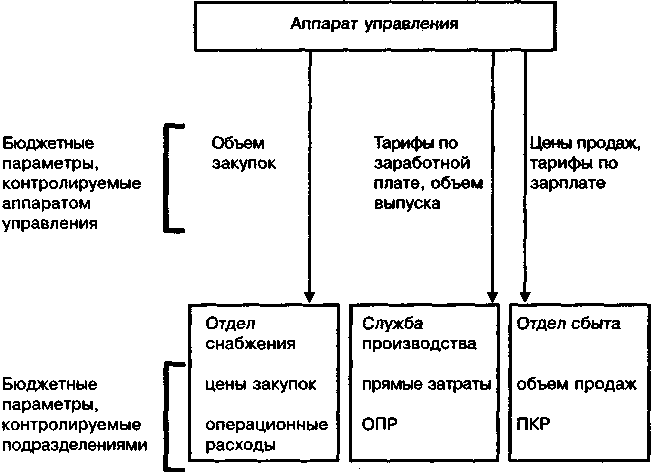

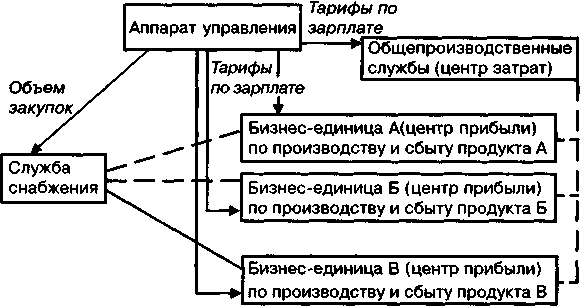

SWOT-анализ (анализ «сильных» и «слабых» мест бизнеса предприятия по итогам прошедшего бюджетного периода) как раз и основывается на сравнении величин совокупного эффекта по различным факторам хозяйственной деятельности. Как было уже отмечено, первичные факторы хозяйственной деятельности — это либо конкретные управленческие решения (например, в сфере ценообразования), либо показатели эффективности по отдельным сегментам бизнеса, «закрепленным» за соответствующими подразделениями (центрами ответственности). При таком подходе величина совокупного эффекта, оказываемого отдельным фактором, — это количественный «рычаг» воздействия (благоприятного или неблагоприятного) на конечные финансовые результаты предприятия в результате принятия того или иного управленческого решения либо от функционирования подразделения на контролируемом им участке хозяйственной деятельности. Помимо планово-аналитической (SWOT-анализ, то есть анализ «сильных и слабых мест») горизонтальный межфакторный анализ выполняет и контрольную функцию, иными словами, он является основой для сравнительной оценки деятельности подразделений (центров ответственности) по итогам отчетного бюджетного периода. Отметим, что сама структура бюджетных параметров (факторов хозяйственной деятельности) специфицируется исходя из организационной структуры предприятия и степени делегирования полномочий различным подразделениям (центрам ответственности). Так, в нашем примере фактор уровень тарифов по заработной плате (ТЗП) является сводным, то есть объединяет в одном показателе тарифные ставки в производственной и сбытовой деятельности, в общепроизводственных и административных расходах. Такое агрегирование в горизонтальном анализе возможно только в том случае, если тарифы по заработной плате централизованно устанавливаются аппаратом управления. Если же производственные линии получают статус центров прибыли (см. параграф 6.2), то необходимо считать уже отдельно совокупный эффект по отклонениям тарифов по заработной плате в разрезе отдельных центров ответственности. Таким образом, горизонтальный анализ не только дает количественную оценку реального воздействия управленческих решений, относящихся к компетенции различных центров ответственности, на конечные финансовые результаты, но и служит основой системы материального стимулирования по результатам деятельности подразделений за бюджетный период. Здесь важно не только то, что совокупный эффект от снижения цен по продукту А на чистую прибыль составил (-11693,7) тыс. руб., но и то, что ответственность за принятие данного решения лежит на ПЭУ, коммерческой дирекции или другом подразделении. Для иллюстрации приведем наглядный пример того, как изменится ответственность различных служб по одним и тем же величинам отклонений операционного бюджета (см. табл. 109) при различных вариантах построения организационной структуры и системы управления на предприятии. Рассматриваются два варианта организационной структуры и системы управления на предприятии: • линейно-функциональная система управления; • дивизиональная система управления. Распределение полномочий по контролю отдельных бюджетных параметров (факторов хозяйственной деятельности) между аппаратом управления и отдельными «полевыми» подразделениями предприятия при линейно-функциональной системе управления в упрощенной форме изображено на схеме 45. Схема 45. Построение организационной структуры и системы управления на предприятии по линейно-функциональному принципу (один из возможных подвариантов )  Линейно-функциональная система управления характеризуется внутрифирменным разделением труда по стадиям финансового цикла, иными словами, отдел снабжения монопольно отвечает за все закупки, служба производства в целом (как единый центр ответственности) — за выполнение производственной программы, отдел сбыта (или коммерческая дирекция) — за продажи. Построение системы управления по линейно-функциональному принципу соответствует пооперационному разделению труда между цехами основного производства: цеха специализируются на выполнении определенных технологических операций (например, литейный цех, кузнечный цех, сборочный цех) и поэтому объективно не могут быть выделены в обособленные бизнес-единицы. Отметим, что при линейно-функциональной системе управления уровень тарифов по заработной плате и другие бюджетные параметры устанавливаются аппаратом управления трем центрам ответственности — службам снабжения, производства и сбыта. В отличие от линейно-функциональной, дивизиональная система управления (схема 46) основана на внутрифирменном разделении труда по производственным линиям. Схема 46. Построение организационной структуры и системы управления на предприятии по дивизиональному принципу (один из возможных подвариантов)  При дивизиональном принципе разделения труда производственные подразделения (цеха) полностью контролируют технологический (производственный) цикл по отдельным продуктам, поэтому появляется объективная возможность выделения их в отдельные бизнес-единицы с передачей на уровень цехов функций по сбыту продукции («разукрупнение» функций сбыта). Соответственно, каждое выделенное в обособленную бизнес-единицу подразделение (цех) является отдельным центром ответственности во взаимоотношениях с аппаратом управления. Распределение контролируемых бюджетных параметров (факторов хозяйственной деятельности) при вариантах организационной структуры и системы управления, основанных на линейно-функциональном и дивизиональном принципе, приведено в табл. 110. Таблица 110. Контроль над факторами хозяйственной деятельности при линейно-функциональной и дивизиональной системах управления

По табл. 110 отметим, что поскольку подразделение (центр ответственности) контролирует фактор хозяйственной деятельности, то, соответственно, совокупный эффект на конечные финансовые результаты предприятия вследствие отклонения фактического значения данного фактора от планового, должен учитываться при оценке деятельности именно этого подразделения. Анализ по центрам ответственности (на основе горизонтального межфакторного анализа) является основой построения системы материального стимулирования на предприятии. Об этом расскажем в главе 8. |