Бюджетирование в логистике. Щиборщ Бюджетирование деятельности промышленных предприятий Росс. Щиборщ К. В. Бюджетирование деятельности промышленных предприятий России

Скачать 4.21 Mb. Скачать 4.21 Mb.

|

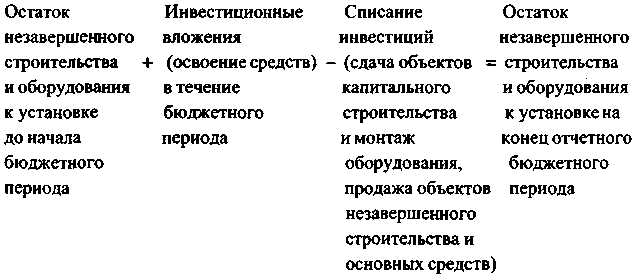

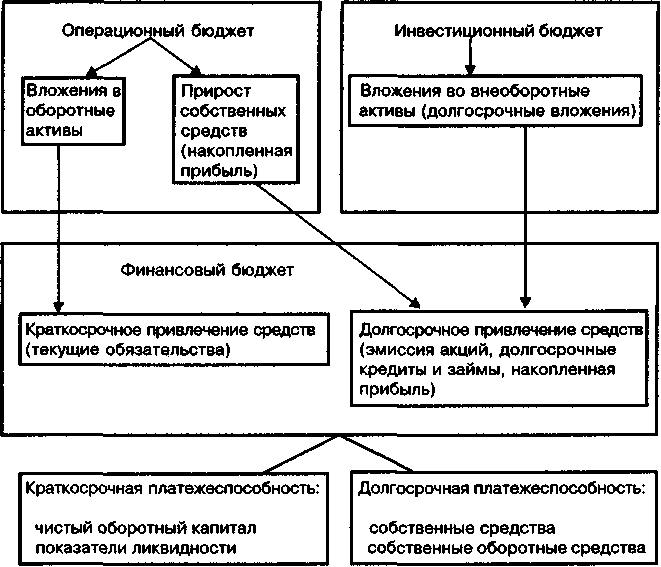

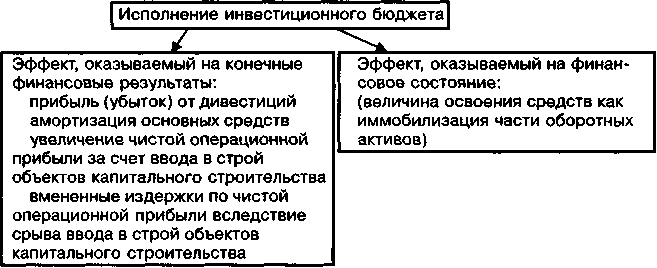

7.3.2. Анализ исполнения инвестиционного бюджетаМетодологически правильно проводить вторым после операционного бюджета план-факт анализ исполнения инвестиционного бюджета. Это обусловливается тем, что отклонения финансового бюджета (баланс движения денежных средств, динамика чистого оборотного капитала) определяются как текущей хозяйственной деятельностью (операционный бюджет), так и вложениями во внеоборотные активы (инвестиционный бюджет). Таким образом, последовательность проведения план-факт анализа «повторяет» последовательность составления сводного бюджета предприятия (см. схему 4). На схеме 47 в упрощенной форме показана обусловленность факт-план отклонений финансового бюджета факт-план отклонениями операционного и инвестиционного бюджетов. Отметим важную особенность инвестиционного бюджета: баланс инвестиций предприятия за бюджетный период представляет из себя следующее:  Схема 47. Взаимосвязь факторов исполнения операционного, инвестиционного и финансового бюджетов предприятия  Вообще, доходность инвестиций (показатели окупаемости, чистой текущей стоимости, внутренней нормы рентабельности и др.) планируется в рамках долгосрочного бюджета («бюджета развития») на 1 - 3 года. В рамках же краткосрочного (квартального) бюджета подход к инвестициям осуществляется главным образом через призму освоения, то есть расходования оборотных средств предприятия (в основном денежных) на цели капитального строительства. Это означает иммобилизацию части текущих активов и снижение ликвидности баланса предприятия. Одновременно инвестиционный бюджет в рамках краткосрочного периода также влияет на текущие доходы и расходы (отчет о финансовых результатах как «выходная форма» операционного бюджета) за счет: • дивестиций (возможной продажи объектов незавершенного строительства и основных средств). Величина прибыли (убытка) от дивестиций формируется как разность между выручкой от реализации и балансовой стоимостью продаваемых внеоборотных активов; • начисленных амортизационных отчислений по основным средствам как части текущей себестоимости выпуска и реализации; • повышения чистой операционной прибыли (чистой прибыли в рамках план-факт анализа операционного бюджета, то есть кредитовый/дебетовый остаток по счету 90 «Продажи») в результате введения в строй в рамках краткосрочного бюджетного периода объектов капитального строительства (производственная, складская и сбытовая инфраструктура). Ввод в действие объектов капитального строительства повышает чистую операционную прибыль за счет увеличения выручки (объекты инновации, то есть расширения существующих мощностей) и снижения себестоимости выпуска и реализации (объекты модернизации). Отметим, что при анализе исполнения инвестиционного бюджета фиксируются вмененные издержки по упущенной прибыли от срыва ввода в действие запланированных в рамках краткосрочного бюджетного периода новых производственных мощностей, что означает недополученную прибыль по причинам, не связанным с текущим финансовым циклом оборотного капитала (то есть по причинам, выходящим за рамки операционного бюджета). Таким образом, инвестиционный бюджет влияет как на финансовое состояние предприятия (как иммобилизация части ликвидных (оборотных) ресурсов предприятия), так и на конечные финансовые результаты (схема 48). Схема 48. Эффект, оказываемый на конечные финансовые результаты и финансовое состояние предприятия в результате исполнения инвестиционного бюджета  Данные по исполнению инвестиционного бюджета предприятия за первый квартал 2001 г. приведены в таблице 47. На основе данных проведем анализ эффекта исполнения инвестиционного бюджета на конечные финансовые результаты и финансовое состояние предприятия. Эффект, оказываемый на конечные финансовые результаты (чистую прибыль), от исполнения инвестиционного бюджета Амортизационные отчисления предприятия за период не изменились (План = Факт = 2 млн. руб., см. строку 1.2.1.2.3 табл. 91). Это означает, что отклонение фактического ввода в действие основных средств от планового (-3,5 млн. руб.) было достаточно несущественным по сравнению с остаточной величиной основных средств на начало периода (42 млн. руб.), чтобы значительно повлиять на величину амортизационных отчислений предприятия (здесь играет роль не только балансовая стоимость вновь вводимых в действие объектов капитальных вложений, но и длительность их амортизационного цикла; например, при вводе в действие зданий и сооружений, несмотря на значительный прирост первоначальной стоимости основных средств, эффект от прироста на величину текущих амортизационных отчислений менее значителен в силу продолжительного амортизационного периода этой категории основных средств в отличие, скажем, от оборудования). Дивестиций (продажи объектов незавершенного строительства и основных средств) предприятием не планировалось и фактически не осуществлялось. Это следует из постатейного анализа граф «Расход» в сопоставлении с графами «Начальный остаток» и «Приход» — все списание объектов незавершенного строительства и оборудования к установке как по плану, так и фактически приходится на передачу в состав действующих основных средств (по факту подписания акта сдачи-приемки объектов капитального строительства или монтажа оборудования). Следовательно, и плановый, и фактический финансовый результат от дивестиций равен 0. Таким образом, эффект, оказываемый на текущие финансовые результаты деятельности предприятия в результате исполнения инвестиционного бюджета, ограничивается увеличением чистой операционной прибыли за счет ввода в действие объектов капитальных вложений (либо вмененными издержками от «срыва» сроков ввода в действие) (табл. 111). Таблица 111. Ввод в действие объектов незавершенного строительства и монтаж оборудования к установке в I квартале 2001 г., млн. руб.

На основе постатейного рассмотрения «не сданных в эксплуатацию» объектов капитального строительства специфицируется их эффект, оказываемый на конечные финансовые результаты предприятия. В нашем примере на динамику текущих доходов и расходов оказал прямой эффект на конечные финансовые результаты только отказ от закупки производственного оборудования на сумму 0,1 млн. руб. Вмененные издержки устанавливаются на основе ТЭО (технико-экономического обоснования) по данной статье инвестиций. Предположим, на сумму отклонений (100 тыс. руб.) не была осуществлена плановая закупка агрегатов для производственной линии продукта В, позволяющая существенно сократить расходование материалов на единицу выпуска (материалоемкость). В этой связи следует различать в план-факт анализе такие факторы снижения материалоемкости (также и эффективности других ресурсов), как производственные (вызванные заменой оборудования) и внутренние (связанные с повышением научной организации труда, производственной дисциплиной, ужесточением контроля за расходованием материалов и пр.). Допустим, по плану материалоемкость выпуска продукта В должна была составить 1,72 кг/т (с учетом запланированной закупки новых агрегатов), фактически оказалась равной 2,53 кг/т, следовательно, неблагоприятное отклонение равно 0,81 кг/т. Анализ общей величины отклонения материалоемкости по внутренним и производственным факторам приводится в табл. 112. Таблица 112. Расчет производственных и внутренних факторов динамики материалоемкости выпуска продукта В

Таким образом, из 0,81 кг/т повышения материалоемкости выпуска продукта В 0,7 кг/т является следствием отказа от поставки нового оборудования (фактор инвестиционного бюджета), а 0,11 кг/т — следствием эффективности организации производственного процесса (фактор операционного бюджета). Допустим, совокупный эффект увеличений материалоемкости выпуска продукта В на конечные финансовые результаты (чистую прибыль), рассчитанный на стадии горизонтального план-факт анализа операционного бюджета, составляет (-600) тыс. руб. Распределение величины совокупного эффекта от повышения материалоемкости продукта В по факторам операционного и инвестиционного бюджетов приведено в табл. 113. Таблица 113. Инвестиционный и операционный факторы повышения материалоемкости продукта В

Итак, эффект исполнения инвестиционного бюджета на конечные финансовые результаты (чистую прибыль) по итогам отчетного бюджетного периода являлся неблагоприятным и составил (-534) тыс. руб. Эффект, оказываемый на финансовое состояние Эффект исполнения инвестиционного бюджета на финансовое состояние (в первую очередь, ликвидность) предприятия определяется двумя факторами: 1) отклонением величины освоения средств на инвестиционные нужды; 2) отклонением величины целевых источников финансирования (долгосрочных кредитов или кредитной линии под выполнение отдельных инвестиционных проектов). По второму пункту отклонение за бюджетный период является «нулевым». Единственным инвестиционным проектом, финансируемым за счет (долгосрочного) кредитования является проект модернизации литейного цеха (см. строку 2.1 табл. 47). По этому объекту капитального строительства и плановое, и фактическое освоение кредитных ресурсов равняется 3,6 млн. руб. (см. строку 2.1 табл. 50) по пассиву динамического баланса за отчетный бюджетный период). По первому пункту следует отметить, что освоение средств на инвестиционные цели может идти за счет: • вложения денежных средств предприятия; • вложения материальных ресурсов предприятия; • увеличения расчетов с поставщиками и подрядчиками инвестиционных проектов. В нашем примере плановое освоение средств составило 6,7 млн. руб. (из них 6,6 млн. руб. — расходование денежных средств; 0,1 млн. руб. — увеличение задолженности подрядчикам), фактически же было освоено 5,0 млн. руб. (4,9 млн. руб. — расходование денежных средств; 0,1 млн. руб. — увеличение задолженности подрядчикам) (табл. 114). Как следует из табл. 114, меньшее, чем было предусмотрено по плану, освоение средств на инвестиционные нужды повлияло лишь на уменьшение расходования денежных средств в размере 1,7 млн. руб., что привело к увеличению коэффициента абсолютной ликвидности. Расчет отклонения величины коэффициента абсолютной ликвидности следующий: • по состоянию на начало бюджетного периода значение коэффициента абсолютной ликвидности было равно 0,12 (8000/67000), где 8000 тыс. руб. — остаток средств на расчетном счете, 67000 тыс. руб. — величина краткосрочных обязательств; Таблица 114. Плановое и фактическое освоение средств на инвестиционные цели в первом квартале 2001 г., млн. руб.

• уменьшение расходования средств на инвестиционные цели (и, следовательно, прирост средств на расчетном счете предприятия) приводит к изменению коэффициента абсолютной ликвидности, значение которого теперь равно (8000 + 1700) / 67000 = 0,145; • следовательно, прирост коэффициента абсолютной ликвидности вследствие снижения расходования средств на инвестиционные цели составил (0,145 — 0,12) = 0,025. Уже указывалось, что финансовая политика предприятия в первом квартале 2001 г., направленная на максимальное обеспечение финансового профицита (превышения денежных поступлений над денежными расходами), была необоснованной и привела в конце отчетного бюджетного периода к явно завышенной величине остатка денежных средств (коэффициент абсолютной ликвидности на конец бюджетного периода по факту равнялся 0,32). Поэтому эффект прироста остатка средств на расчетном счете вследствие сокращения инвестиционного финансирования следует оценивать как неблагоприятный. Совокупный эффект исполнения инвестиционного бюджета предприятия (как по величине освоения средств, так и по стоимости объектов, сданных в эксплуатацию) на конечные финансовые результаты и финансовое состояние в рамках краткосрочного бюджетного периода (первого квартала 2001 г.) приведен в табл. 115). Таблица 115. Совокупный эффект воздействия отклонений инвестиционного бюджета на конечные финансовые результаты и финансовое состояние предприятия, в тыс. руб. (может детализироваться в разрезе отдельных инвестиционных проектов и закупок оборудования)

7.3.3. Анализ исполнения финансового бюджетаАнализ финансового бюджета на стадии предварительного рассмотрения, напомним, проводился для выяснения динамики финансовой устойчивости предприятия на основе трех сводных отчетных форм: • отчета об изменении финансового состояния — анализ коэффициентов краткосрочной финансовой устойчивости (ликвидности и финансовой маневренности); • отчета о движении денежных средств — факторный анализ динамики одного из ключевых элементов оборотных активов (денежных средств); • баланса — анализ коэффициентов долгосрочной финансовой устойчивости (абсолютных и относительных величин собственных средств и собственных оборотных средств). В отличие от предварительного рассмотрения сводных отчетных форм на первом этапе анализа здесь исследование производится с учетом эффекта воздействия параметров операционного и инвестиционного бюджетов (и, соответственно, выделение параметров, относящихся к собственно финансовому бюджету) на коэффициенты финансового состояния. Поэтому методологически верно проводить углубленный план-факт анализ финансового бюджета последним из всех подбюджетов, в противном случае ничего нового по сравнению со стадией предварительного рассмотрения (первый этап анализа сводного бюджета) он не даст. К «собственным» параметрам финансового бюджета (контролируются обычно финансово-экономическим управлением) относятся: • привлечение собственных средств за счет эмиссии акций (увеличения уставного капитала); • привлечение долгосрочных источников финансирования (кредитов) за исключением целевых «связанных» кредитов на инвестиционные цели; • привлечение краткосрочных кредитов; • погашение кредиторской задолженности; • погашение задолженности бюджету, по оплате труда и прочим расчетам; • погашение дебиторской задолженности; • расходование денежных средств. Заметим при этом, что отклонения по большинству статей расчетов как актива, так и пассива баланса являются результатом одновременно операционного и финансового бюджетов (табл. 116). В балансовом равенстве по отдельной статье расчетов исполнение операционного бюджета определяет приходную часть, финансового бюджета — расходную часть (погашение расчетов). Таблица 116. Принадлежность к основному подбюджету параметров, определяющих различные статьи баланса предприятия

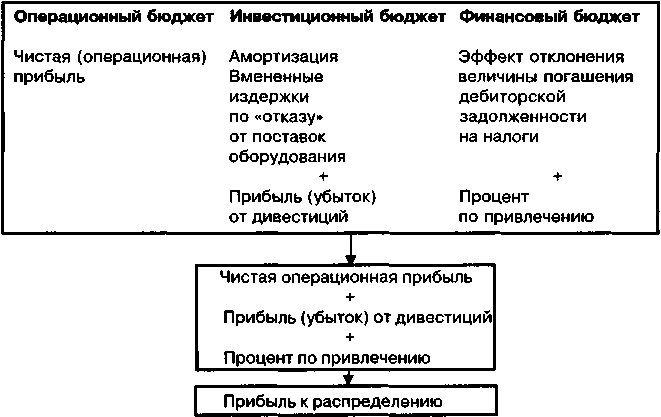

Так же, как в случае операционного и инвестиционного бюджетов, исполнение финансового бюджета влияет на конечные финансовые результаты, и на финансовое состояние предприятия. Эффект, оказываемый на конечные финансовые результаты Напомним, что целевым (результирующим) показателем конечных финансовых результатов операционного бюджета являлась чистая (операционная) прибыль, в бухгалтерии фиксирующаяся как кредитовый/дебетовый остаток по счету 90 «Продажи». Инвестиционный бюджет добавляет к этому показателю свою «чистую» компоненту — прибыль/убыток от дивестиций (счет 91 «Прочие доходы и расходы»). Кроме того, инвестиционный бюджет, как было показано, влияет и на чистую операционную прибыль за счет амортизационных отчислений и вмененных издержек от «срыва» запланированных поставок оборудования. Финансовый бюджет также оказывает эффект на доходы и расходы предприятия за счет: • процента по привлечению средств (главным образом по кредитам). С учетом выплаты процентов целевой показатель конечных финансовых результатов преобразуется в показатель прибыли к распределению (схема 49); • эффекта отклонения величины погашения дебиторской задолженности (суммы денежных поступлений от реализации) на начисление налогов (большая часть налогов в нашей стране начисляется методом «по оплате»). Схема 49. Трансформация целевого показателя конечных финансовых результатов по мере «включения» в план-факт анализ дополнительных основных подбюджетов  В нашем примере отклонение выплаты процентов по кредитным источникам финансирования равно 0 (см.табл. 48). Рассчитаем эффект отклонения величины погашения дебиторской задолженности на чистую (операционную) прибыль предприятия за счет изменения сумм начисленных налога на прибыль и НДС. Общий баланс движения дебиторской задолженности (по совокупному объему реализации) приведен в табл. 117. Таблица 117. Баланс дебиторской задолженности предприятия за первый квартал 2001 г., в тыс. руб.

Для расчета эффекта, оказываемого на налогообложение в результате отклонения величины погашения дебиторской задолженности, необходимо подставить фактические данные по погашению дебиторской задолженности к плановому объему реализации и посмотреть, как изменится база начисления налога на прибыль и НДС (так как величина НДС по приобретенным ТМЦ остается фиксированной, то отклонение рассчитывается по НДС от выручки) (см. табл. 118). Таблица 118. Изменение базы начисления налога на прибыль и НДС (от выручки) в результате отклонения величины погашения дебиторской задолженности, в тыс. руб.

Как видно из табл. 118, изменение начисления налогов равно фактическому отклонению за счет базы начисления, то есть определяется исключительно фактором изменения величины погашения дебиторской задолженности. Величина отклонения за счет базы начисления равна (см. табл. 91): • -3,823 — по налогу на прибыль; • -0,6 — по НДС от выручки; • -4,443 млн. руб. — всего. Следовательно, благоприятный эффект, оказываемый в результате отклонения величины погашения дебиторской задолженности (снижение от планового уровня на 7 млн. руб.) на конечные финансовые результаты, составляет 4 430 тыс. руб. главным образом за счет уменьшения базы начисления налога на прибыль. Эффект, оказываемый на финансовое состояние Эффект, оказываемый на финансовое состояние, в результате исполнения финансового бюджета складывается из: • отклонения конечного остатка дебиторской задолженности в результате снижения величины денежных поступлений от реализации (табл. 119). Величина отклонения равна (+7000) тыс. руб. (прирост конечного остатка); • отклонения прочих статей денежных расходов и поступлений и сопряженных с ними статей активных и пассивных расчетов (см. табл. 48, 49). Отметим одну существенную деталь, касающуюся стадии исполнения финансового бюджета. Финансовый бюджет имеет две «выходные» формы: • отчет о движении денежных средств (бюджет движения денежных средств) (см. табл. 48); • отчет об изменении финансового состояния (см. табл. 49). Центром ответственности по исполнению финансового бюджета на промышленном предприятии является обычно финансово-экономическое управление (ФЭУ). При этом две плановые (бюджетные) формы финансового бюджета выполняют принципиально различные функции с точки зрения обеспечения выполнения финансового бюджета: • бюджет движения денежных средств имеет директивный характер (так же, как и подбюджеты операционного бюджета, и инвестиционный бюджет). Под словом «директивный» понимается, что величина и структура денежных поступлений и расходов являются планом предприятия, выполнение которого обеспечивает финансово-экономическое управление. ФЭУ контролирует все денежные потоки предприятия, и поэтому несет ответственность за выполнение бюджета движения денежных средств; • прогнозный отчет об изменении финансового состояния имеет индикативный характер и используется ФЭУ длятекущего мониторинга (отслеживания) динамики финансового состояния предприятия. В процессе данного мониторинга ФЭУ представляет руководству предприятия предложения по необходимости сокращения денежных расходов и увеличения денежных поступлений по всем позициям сводного бюджета. Две отчетные формы финансового бюджета тесно взаимосвязаны, так как большая часть активных и пассивных расчетов опосредуется движением средств на расчетном счете и кассе предприятия, и, таким образом, контролируя денежные потоки, финансово-экономическое управление влияет на динамику текущей платежеспособности (ликвидности) предприятия. Однако, например, такие хозяйственные операции, как бартерные поставки, увеличение объемов выпуска и реализации и некоторые другие, влияющие на структуру оборотных активов и изменение финансового состояния предприятия, не опосредуются движением денежных средств предприятия и, следовательно, напрямую не контролируются ФЭУ. Таким образом, эффект от исполнения финансового бюджета, оказываемый на финансовое состояние предприятия (изменение статей активов и обязательств), определяется только по исполнению бюджета движения денежных средств, то есть по той «выходной» форме финансового бюджета, которая, собственно, и имеет характер плана. Эффект от исполнения финансового бюджета, оказываемый на изменение отдельных статей активов и обязательств за бюджетный период, составленный на основе отчета о движении денежных средств, приведен в таблице 119. Таблица 119. Эффект от исполнения финансового бюджета, оказываемый на изменение конечных остатков активов и обязательств

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||