Современные платежные системы. Современные платежные системы

Скачать 0.74 Mb. Скачать 0.74 Mb.

|

4.2. Платежные схемыПлатежных схем существует огромное множество. Начиная с «биржевой» (при которой остаток по рублевому карточному счету ежедневно корректируется по курсу доллара на ММВБ), и, кончая «кредитно-сберегательной». Новые платежные схемы будут возникать до тех пор, пока в карточном бизнесе будет продолжаться конкуренция между эмитентами, так как в любой платежной системе эмитент имеет право предлагать своим клиентам любую схему, лишь бы он вовремя и сполна рассчитывался со своими партнерами-конкурентами. Несмотря на многообразие платежных схем, большинство западных специалистов разделяют их на две большие группы, представленные на рис. 13.  Рисунок 13 – Классификация платежных схем 1. Кредитная схема предусматривает нулевой исходный остаток на карточном счете. Все операции с карточкой записываются на кредит, который держатель карточки должен погашать на определенных условиях. Именно определением наиболее привлекательных условий погашения кредита различные эмитенты стараются привлечь массового пользователя карт. 2. Дебетная схема принципиально отличается от кредитных. Суть дебетной карты в том, что проведенная по ней операция в тот же день списывается (дебетуется) с банковского счета клиента. Если сумма операции превышает остаток по счету, то операция не проводится. Естественно, что для дебетных карт требуется авторизация по каждой операции. Зато сводится к минимуму риск возникновения несанкционированного кредита. Конечно, авторизация каждой операции при большом их количестве немыслима, если продавец будет звонить по телефону. Но операции выдачи наличных денег, которые требуют авторизации независимо от сумм, на Западе уже давно проводятся с помощью банкоматов. Дальнейшее развитие коммуникационных сетей позволило сделать следующий шаг: оборудовать специальными устройствами для считывания карт и магазины. Именно такое развитие технических средств и коммуникаций способствовало широкому распространению дебетных карт. Фактически для дебетных карт не нужен специальный карточный счет, поскольку любая операция сразу относится на обычный счет клиента, будь он депозитный, текущий, сберегательный или какой-нибудь другой. Если же счета нет, то открывается специальный карточный, на который вносятся средства под будущие расходы. Проведение расчетов с использованием пластиковых картНеобходимо отметить, что любая платежная система с использованием магнитных карт основывается, прежде всего, на организации бесперебойных и надежных безналичных расчетов между ее участниками. При этом пластиковая карта является лишь инструментом этой организации.Простейшим примером является карточка, выпускаемая одной компанией, в частном случае банком. Цель выпуска такой карточки может быть различной:

В    такой системе безналичных расчетов три основных участника, представленных на рисунке 14. такой системе безналичных расчетов три основных участника, представленных на рисунке 14. Рисунок 14 – Основные участники безналичных расчетов В банковской системе пунктом обслуживания может быть не только магазин, но и отделение банка, а предоставляемой услугой – выдача наличных денег. Пункт обслуживания представляет слип эмитенту и на его основании получает денежное возмещение в безналичной форме. Эмитент выставляет счет держателю карточки и кредитует его, впоследствии получая от него оплату. Во многих платежных схемах эмитент автоматически взимает сумму операции со счета держателя карточки на основании его предварительного поручения. Такое предварительное поручение или разрешение обычно вносится в договор, заключаемый между эмитентом и клиентом при выдаче последнему карточки. В указанной схеме важное место занимает вопрос контроля за непревышением суммы покупок над остатком по счету, а также блокирования операций с украденными (утерянными) картами. Исходя из этих соображений, эмитент обычно вводит процедуру авторизации. Практически всегда авторизационный центр лишь подтверждает возможность или невозможность оплаты запрошенной суммы данной карточкой. По тем же соображениям безопасности и тайны вклада в авторизационном запросе не фигурирует имя держателя карточки и его остаток на счете. Из вышеизложенного вытекает два важных вывода. Во-первых, карточный бизнес состоит из двух тесно взаимосвязанных и взаимозависимых частей: клиенты-держатели карточек и коммерческая сеть, в которой данные карточки принимаются в качестве платежного средства. В связи с этим в более выгодной ситуации среди прочих коммерческих компаний находятся именно банки, поскольку у них есть и то, и другое. Во-вторых, одного банка, даже очень большого, для создания конкурентоспособной системы недостаточно, предпочтительно объединение нескольких банков. Кроме всего прочего, это также дешевле и эффективней для самих банков. Так появляется необходимость в карточке с единым названием, эмблемой и изготовленная в едином стандарте, которая, тем не менее, имеет своеобразный дизайн и логотип выпустившего ее банка. Но в такой межбанковской ассоциации необходимо связующее звено – организация, которая проводила бы расчеты между эмитентами. Ведь клиент одного банка может прийти за покупкой в магазин, обслуживаемый другим банком. И в этом случае все заинтересованы, чтобы оплата карточкой не просто состоялась, но и все расчеты были произведены максимально быстро. Это можно осуществить, только имея единый центр, обрабатывающий операции, то есть осуществляющий процессинг. Такая центральная процессинговая компания может выполнять в платежной системе еще и другие важные функции, например, авторизацию. Таким образом, в развитую платежную систему входят банки-эмитенты карт, банки-эквайреры – «владельцы коммерческой сети», работающие с магазинами (от англ. Acquirer), магазины и другие сервисные точки, расчетные банки, центральная и связанные с ней региональные компании, обрабатывающие операции (процессинговые компании) [7, c. 189]. Однако самое главное в платежной системе – клиенты - пользователи карточек, поскольку именно они, в той или иной форме, оплачивают содержание остальных участников системы. Таким образом, в соответствии со схемой 1 на рис. 15, при формировании крупной платежной системы, имеют место следующие информационные и денежные потоки:  Рисунок 15 – Проведение расчетов с использованием пластиковых карт

В соответствии с вышеприведенной схемой, в разных направлениях движутся финансовые средства и документы. При большом объеме операций в платежной системе создается несколько процессинговых центров, чтобы разгрузить центральную процессинговую компанию от лишних информационных потоков, а расчетный банк от лишнего движения средств. Банк, одновременно работающий по выпуску карточек и обслуживанию коммерческой сети, также заинтересован в такой «автономизации», поскольку ему не приходится выплачивать комиссию за обмен информацией с центром. В платежной системе происходит не только перевод средств клиентов, но и движение комиссий, взимаемых учреждениями, участвующими в цепочке, поскольку вся работа строится на коммерческой основе. При этом взимание комиссий в операциях получения наличных денег принципиально отличается от оплаты покупок в магазинах. Для магазинных операций в системах вводится так называемая плата за обмен (interchange fee). Ее цель – компенсировать банку-эмитенту период между списанием суммы в пользу магазина и ее оплатой держателем карточки. Банк-эмитент – является собственником карточек, а клиенты получают право их использования. Выдача карточки клиенту предваряется открытием ему счета в банке-эмитенте и, как правило, внесением клиентом некоторых средств на этот счет. Выдавая карточку, банк-эмитент берет на себя тем самым гарантийные обязательства по обеспечению платежей по карточке. Характер этих гарантий зависит от платежных полномочий, предоставляемых клиенту и фиксируемых классом карточки. Банк-эмитент периодически, обычно раз в месяц, посылает клиенту выписку с его кредитного счета, где указываются комиссионные сборы, которые клиент должен уплатить банку в связи с проведением операций, обязательную минимальную сумму погашения долга и новый остаток задолженности. Банк-эквайер осуществляет весь спектр операций по взаимодействию с точками обслуживания карточек:

Процессинг торговых счетов состоит в переносе данных с бумажного счета на магнитную ленту для введения в систему информационного обмена и «продажи» этих сумм банку-эмитенту. Кроме того, банк-эквайер может осуществлять выдачу наличных по карточкам как в своих отделениях, так и через принадлежащие ему банкоматы. Банк может и совмещать выполнение функций эквайера и эмитента. Следует отметить, что основными, неотъемлемыми функциями банка-эквайера являются финансовые, связанные с выполнением расчетов и платежей точкам обслуживания. Что же касается перечисленных выше технических атрибутов его деятельности, то они могут быть делегированы эквайером специализированным сервисным организациям – процессинговым центрам. Выполнение эквайерами своих функций влечет за собой расчеты с эмитентами. Каждый банк-эквайер осуществляет перечисление средств точкам обслуживания по платежам держателей карточек банков-эмитентов, входящих в данную платежную систему. Поэтому соответствующие средства (а также, возможно, средства, возмещающие выданную наличность) должны быть затем перечислены эквайеру этими эмитентами. Оперативное проведение взаиморасчетов между эквайерами и эмитентами обеспечивается наличием в платежной системе расчетного банка (одного или нескольких), в котором банки - члены системы открывают корреспондентские счета. Использование дебетовой магнитной карточки приводит к необходимости on-line авторизации каждой сделки в любой точке обслуживания платежной системы. Для операций с кредитной карточкой авторизация необходима не во всех случаях, но, например, при получении денег в банкоматах она также проводится всегда. Процессинговый центр – специализированная сервисная организация –обеспечивает обработку поступающих от эквайеров (или непосредственно из точек обслуживания) запросов на авторизацию и/или протоколов транзакций – фиксируемых данных о произведенных посредством карточек платежах и выдачах наличных. Для этого центр ведет базу данных, которая, в частности, содержит данные о банках – членах платежной системы и держателях карточек. Центр хранит сведения о лимитах держателей карточек и выполняет запросы на авторизацию в том случае, если банк-эмитент не ведет собственной базы (off-line банк). В противном случае (on-line банк) процессинговый центр пересылает полученный запрос в банк-эмитент авторизуемой карточки. Очевидно, что центр обеспечивает и пересылку ответа банку-эквайеру. Кроме того, на основании накопленных за день протоколов транзакций процессинговый центр готовит и рассылает итоговые данные для проведения взаиморасчетов между банками-участниками платежной системы, а также формирует и рассылает банкам-эквайерам (а, возможно, и непосредственно в точки обслуживания) стоп-листы. Процессинговый центр может также обеспечивать потребности банков-эмитентов в новых карточках, осуществляя их заказ на заводах и последующую персонализацию, а также иметь базу для технического сопровождения и ремонта POS-терминалов и банкоматов. Следует отметить, что разветвленная платежная система может иметь несколько процессинговых центров, роль которых на региональном уровне могут выполнять и банки-эквайеры. Еще один источник сообщений – электронные документы, которыми обмениваются банки-участники с расчетным банком, а, возможно, и друг с другом при регулярном проведении взаиморасчетов. Коммуникационные центры обеспечивают субъектам платежной системы доступ к сетям передачи данных. Использование специальных высокопроизводительных линий коммуникации обусловлено необходимостью передачи больших объемов данных между географически распределенными участниками платежной системы при авторизации карточек и в других случаях. Таким образом, схема карточных расчетов в основе своей предполагает наличие трех отдельных контрактов:

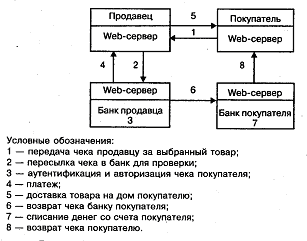

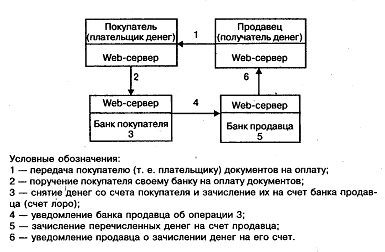

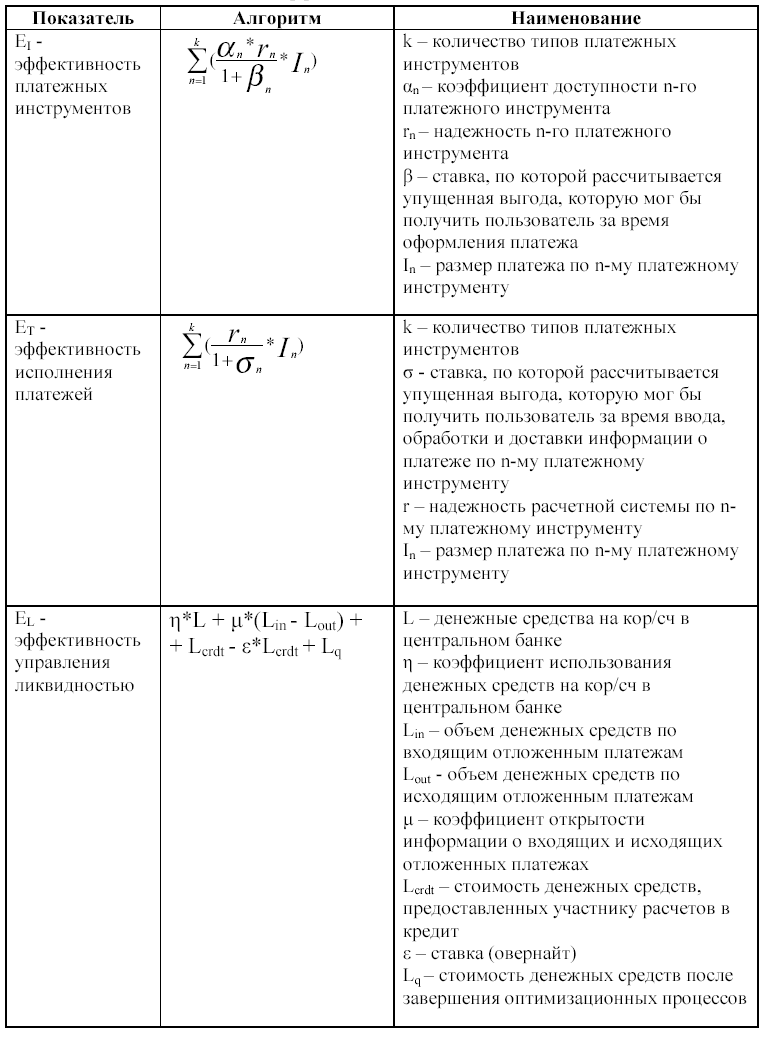

С организационной точки зрения ядром платежной системы является основанная на договорных обязательствах ассоциация банков. Для успешного функционирования платежной системы необходимы и специализированные нефинансовые организации, осуществляющие техническую поддержку обслуживания карточек: процессинговые и коммуникационные центры, центры технического обслуживания и т.п. Процессинговые центры являются технологическим ядром платежной системы. Поддержание надежного, устойчивого функционирования платежной системы требует наличия существенных вычислительных мощностей в процессинговом центре (или центрах – в развитой системе) и развитой коммуникационной инфраструктуры, поскольку процессинговый центр системы должен иметь возможность одновременно обслуживать достаточно большое число географически удаленных точек. Кроме того, неизбежна также маршрутизация запросов, что еще больше ужесточает требования к коммуникациям. Очевидно, что для эффективного решения изложенных проблем необходимо использование высокопроизводительных сетей передачи данных. Со структурной точки зрения сеть передачи данных при этом становится внутренним неотъемлемым элементом платежной системы. Юридические отношения между банками-эквайерами и предприятиями розничной коммерческой сети строятся на основе договора. Каждая платежная система разрабатывает свои требования к такому договору. Но практика работы по эквайрингу выделила некоторые общие принципы и положения, которые обязательно должны быть учтены в договоре. Суть договора заключается в том, что банк или другой уполномоченный член платежной системы предоставляет право предприятию принимать к оплате карточки данной платежной системы с соблюдением определенных требований. В свою очередь он обязуется в установленные сроки возмещать предприятию суммы проведенных операций по карточкам данной системы, удерживая себе оговариваемую плату в виде процента от возмещаемых сумм. Все эти позиции и должны быть подробно отражены в договоре. Работа с предприятиями по приему карточек к оплате является сложным делом, с точки зрения организации. Сложность заключается главным образом в том, что кассиры магазинов и других коммерческих предприятий не только не подчиняются банку, но и, как правило, не имеют соответствующей подготовки для работы с банковскими карточками. Эту проблему пытаются решить несколькими способами. Необходимо подготовить простую и доходчивую инструкцию для кассиров. Необходимо провести основательное обучение кассиров. Но, как правило, одного обучения бывает недостаточно: кассиры меняются, что-то могут забыть, время от времени желательно проводить переподготовку. Третьим направлением работы с предприятиями является регулярная рассылка по предприятиям писем с важной новой информацией, касающейся приема карточек. Еще одной формой работы, которая рекомендуется некоторыми платежными системами, является регулярное инспектирование торговых точек с целью выявления недостатков в обслуживании или нарушении инструкций. К сожалению, инспектированию у нас в стране пока не уделяется должного внимания, хотя оно, по признанию многих экспертов, является очень эффективным средством не только повышения дисциплины кассиров, но и определения тех точек обслуживания, где потенциально высок риск мошенничества. 4.3. Электронные чеки Электронные чеки (дебетовые системы) представляют собой электронные эквиваленты бумажных чеков. Электронный чекпредставляет собой документ (вид коммерческой ценной бумаги), в котором дается указание плательщика своему банку о перечислении денег. Электронный чек также является указанием плательщика банку перечислить деньги и выдается получателю платежа, который должен предъявить его в банк для получения денег. Но у электронного чека есть важное преимуществом плательщик может обезопасить себя от мошенничества, зашифровав номер своего счета с помощью открытого ключа банка (и скрыв его таким образом от продавца). Со своей стороны продавец с помощью цифровых сертификатов, как и при использовании протоколов SET, может провести аутентификацию плательщика и его банка. Электронный чек подается покупателем обычно электронной почтой продавцу, который является получателем денежного платежа. Продавец предъявляет чек в банк и получает по нему деньги. После этого чек возвращается покупателю (т. е. плательщику) и служит доказательством факта платежа. Продавец доставляет товар покупателю на дом. Схема расчета с помощью электронного чека показана на рис. 16.  Рисунок 16 - Схема расчетов за покупку товара электронным чеком Наиболее известные чековые системы разработаны консорциумом FSTC ( Financial Services Technology Consortium) и компанией Cyber. Система компании CyberCasch является дополнением электронного бумажника для кредитных карт и может аналогично использоваться при проведении расчетов (за исключением обработки реквизитов чека — эта функция выполняется банком). Система корпорации FSTC, представляющей собой консорциум банков и клиринговых центров, предусматривает использование электронной цифровой подписи как при оформлении чека, так и при индоссировании (совершении передаточной надписи). Пользователь системы может применять чек как единый платежный инструмент, отвечающий требованиям различных продавцов. Планы корпорации предусматривают полную интеграцию систем межбанковских расчетов и системы платежей в Интернете. Электронный расчетный чек имеет преимущество перед бумажным расчетным чеком, которое заключается в том, что плательщик может закодировать номер своего счета личным открытым ключом банка, скрыв его таким образом от продавца (получателя денег). 4.4. Электронные наличные Электронные деньги – это перевод денежных средств со счета на счет, начисление процентов по вкладам и другие передачи посредством передачи электрических сигналов без участия бумажных носителей. Электронные деньги используются банками и фирмами, которые имеют возможность получить разрешение на перечисление денежных средств от плательщика и договариваются об условиях платежа с получателем денег. Перевод денег между банками проходит с использованием обычных банковских сетей. Стандартная схема перевода электронных денег банками приведена на рис. 17.  Рисунок 17 - Схема платежа электронными деньгами Электронные деньги – относительно новая форма денег. Их история начинается примерно с 50-х гг. XX века, когда произошел переход ведения записей на банковских счетах с бумажных носителей информации на электронные. Следующей важной вехой на пути эволюции этих денег стало появление микрочипа, встраиваемого в пластиковую карту. Случилось это во второй половине 80-х годов. Правда, пока еще новый вид электронных денег не отменял проведение расчетов между получателем денег и банком. Другими словами, продавцу не оставалось ничего другого, как только лишь перечислить в обслуживающий банк полученные от покупателя электронные деньги в обмен на безналичные. Никаким иным образом получатель электронных денег распоряжаться ими в дальнейшем не мог. Однако уже тогда, в отличие от популярных кредитных карточек, новый вид денег характеризовался анонимностью. Электронные деньги не учитывались на банковских счетах клиентов системы, при проведении платежа личные данные плательщика не регистрировались. Однако еще раз подчеркнем, что в то время электронные деньги не могли быть полноценным средством обращения - то есть у получателя не было возможности совершить за них расчеты, он имел право только получить у обслуживающего банка денежный эквивалент электронных средств. С появлением в 90-х годах очередного вида электронных денег данная проблема частично была решена. Потребители и поставщики товаров получили возможность переводить средства друг другу без участия банков. В период бурного развития интернет-технологий на стыке веков в США, Евросоюзе и Японии было создано около двадцати платежных Интернет-систем. Однако многие из них в скором времени прекратили свое существование или обанкротились, как например, Beenz.com, Flooz.com, Goldmoney.com и другие. На сегодняшний день наибольшее распространение электронные деньги по-прежнему имеют в Японии, где ими пользуются более трети населения. Причем рассчитываются ими японцы не только в Интернете, но и за покупки в обычных магазинах, за парковку и проезд в общественном транспорте. Характерные признаки: - хранятся на электронном устройстве; - эмитируются (выпускаются) только после получения эмитентом (тем, кто выпускает электронные деньги) соответствующей суммы денежных средств; - принимаются к оплате не только эмитентом, но и остальными организациями; - обращаются за пределами банковской системы, то есть без использования банковских счетов. Классификация: В зависимости от способа хранения электронных денег бывают: - электронные деньги на аппаратной основе. Они хранятся на электронных технических средствах. Обычно это пластиковая карта с микрочипом (электронный кошелек). - электронные деньги на программной основе. Это программы, с помощью которых можно передавать электронные деньги посредством телекоммуникационных сетей, например, сети Интернет. В данном случае местом хранения электронных денег является жесткий диск компьютера. Однако если для передачи электронных денег применяют телекоммуникационные сети, то независимо от основы существования электронных денег их принято называть «сетевыми». Также системы электронных денег разделяют по валюте (одно- или многовалютные), по степени анонимности (с ограниченной и полной анонимностью) и другим признакам. В зависимости от того, кто выпускает электронные деньги, их подразделяют на: - электронные деньги, эмитируемые частными институтами; - электронные деньги, эмитируемые центральным банком. У электронных денег всегда есть свой эмитент – тот, кто выпускает электронные деньги в обращение. Причем чаще всего им является не центральный банк страны, как в случае с обычными деньгами, а коммерческий банк или какая-то другая организация. Эмитент выпускает электронные деньги в обращение и несет безусловное обязательство по погашению этих денег. То есть он обязуется при любых обстоятельствах принять выпущенные им электронные деньги к оплате. Между реальными и электронными деньгами существует прямая взаимосвязь. Поэтому электронные деньги должны быть всегда предоплачены, то есть они выпускаются после того, как на счет эмитента поступили обычные деньги. Иными словами, чтобы на вашем электронном кошельке появилась какая-то сумма - его нужно пополнить на эту сумму реальными деньгами. Существует несколько способов такого пополнения: с помощью пластиковой карточки в банкомате или инфокиоске, наличными на почте или в кассе банка, а также путем приобретения так называемой скретч-карты и ввода указанного на ней кода, принцип действия которых схож с картами экспресс-оплаты. Конечно, электронные деньги имеют ряд преимуществ по сравнению с традиционными – они дешевы (низкая стоимость совершения транзакций), анонимны, платежи совершаются в режиме реального времени. Однако у них есть и существенные недостатки. Например, для каждой системы электронных денег требуется соответствующее техническое оснащение и программное обеспечение, поэтому далеко не все продавцы товаров и услуг могут принимать их к оплате. Еще один недостаток – отсутствие доверия к электронным деньгам со стороны населения. Во многом такой общественный консерватизм вполне оправдан – погашение электронных денег гарантируется исключительно эмитентом (тем, кто их выпустил), а государство не дает никаких гарантий сохранения их платежеспособности. Тема 5. ЭФФЕКТИВНОСТЬ СОВРЕМЕННЫХ ПЛАТЕЖНЫХ СИСТЕМ Наиболее значимым показателем, характеризующим платежную систему, является ее эффективность, т.е. способность платежной системы исполнить платеж с минимальными для пользователя временными и материальными затратами. Эффективность платежных систем зависит от надежности, доступности и разнообразия платежных инструментов и эффективности расчетной системы. Эффективность расчетной системы зависит от скорости, с которой расчетная система исполняет платежи, и от эффективности управления ликвидностью. Модель оценки эффективности платежной системы имеет следующий вид: E = (EI + ET + EL) * N, где E – эффективность платежной системы; EI – эффективность платежных инструментов; ET – эффективность исполнения платежей; EL – эффективность управления ликвидностью; N – надежность платежной системы.  ИСПОЛЬЗУЕМЫЕ ИСТОЧНИКИ

|