ФиКР - ВОПРОСЫ ГОСЫ специалитет нов. на 2013 ГОД (АкТиСО). Сущность и функции финансов. Роль финансов в распределении и перераспределении ввп, нд и др

Скачать 0.69 Mb. Скачать 0.69 Mb.

|

|

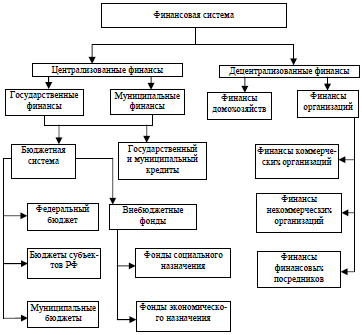

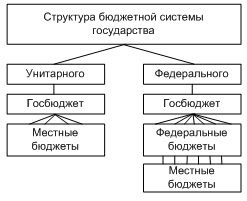

ФИНАНСЫ. ГОСУДАРСТВЕННЫЕ ФИНАНСЫ Сущность и функции финансов. Роль финансов в распределении и перераспределении ВВП, НД и др. Финансы — это общественные отношения по поводу формирования, распределения и использования фондов денежных средств. Сущность финансов — формирование, распределение и использование денежных доходов. Финансовые отношения возникают в определенных социально-экономических условиях, формирующихся в результате развития цивилизации. Условием появления финансов являются: развитие обмена продуктами труда и появление денег; возникновение и упрочение государственных начал в жизни общества; появление частной собственности на продукты труда; развитие института обычаев и права. Функциями финансов являются распределительная, контрольная и стимулирующая. Распределительная функция финансов состоит в том, что вновь созданная в экономической системе стоимость подлежит распределению в соответствии с потребностями общества и государства. Инструментом такого распределения выступают финансы. С одной стороны, финансы формируются за счет доходов. С другой стороны, расходы бюджетов и внебюджетных фондов формируют вторичные доходы. Тем самым обеспечивается распределение и перераспределение валового национального продукта через финансовую систему. Контрольная функция состоит в постоянном контроле за полнотой, правильностью и своевременностью получения доходов и осуществлением расходов из бюджетов всех уровней и внебюджетных фондов. Контрольная функция финансов выражается в формировании фондов денежных средств (бюджетов и внебюджетных фондов) в соответствии с провозглашенными целями и по установленным законодательной властью нормативам. Стимулирующая функция финансов связана с воздействием финансовой системы на процессы, протекающие в реальной экономике. Так в ходе формирования доходов бюджетов могут быть предусмотрены налоговые льготы для определенных отраслей. Цель этих льгот — ускорение темпов роста технически передовых изделий. Распределительная функция осуществляется во всех сферах общественной жизни: в материальном производстве, в нематериальной сфере, в сфере обращения. Субъектами распределения на микроуровне выступают юридические и физические лица, на макроуровне — государство. Объектами распределения служат ВВП и НД в денежной форме. С помощью распределительной функции осуществляется распределение новой стоимости (на микроуровне) и перераспределение этой стоимости (на макроуровне). Распределительная функция охватывает три последовательные ступени: 1) формирование фондов денежных средств; 2) распределение денежных фондов через финансовые инструменты; 3) использование денежных фондов призвано обеспечить на микроуровне расширенное производство и существование отдельных членов общества, на макроуровне — улучшение народнохозяйственных пропорций, общегосударственных потребностей страны. Перераспределительный процесс ВВП и НД осуществляется прежде всего через финансы. При этом используются такие инструменты, как расходы, налоги, кредит, цены. В результате перераспределения формируются общегосударственные фонды — бюджеты всех уровней и внебюджетные социальные фонды. Доходы, создаваемые в ходе такого перераспределения, должны обеспечить лиц, не занятых в сфере материального производства или вообще не участвующих (не имеющих возможности участвовать) в трудовом процессе. Таким образом, распределительная функция финансов позволяет: 1) образовывать денежные фонды на уровне предприятия и домашнего хозяйства, а также государства; 2) образовывать не просто денежные фонды, а фонды целевого назначения; 3) осуществлять межотраслевое, межтерриториальное перераспределение, а также между сферами и социальными группами; 4) создавать необходимые резервы как на уровне предприятий, так и государства. Роль Казначейства в Бюджетном процессе. Федеральное казначейство (Казначейство России) является федеральным органом исполнительной власти (федеральной службой), осуществляющим в соответствии с законодательством Российской Федерации правоприменительные функции по обеспечению исполнения федерального бюджета, кассовому обслуживанию исполнения бюджетов бюджетной системы Российской Федерации, предварительному и текущему контролю над ведением операций со средствами федерального бюджета главными распорядителями, распорядителями и получателями средств федерального бюджета. Основными задачами Федерального казначейства являются: организация, осуществление и контроль над исполнением государственного бюджета, управление доходами и расходами бюджета на счетах казначейства; регулирование финансовых отношений между бюджетом и государственными внебюджетными фондами, финансовое исполнение этих фондов, контроль над поступлением и использованием внебюджетных средств; краткосрочное прогнозирование объемов государственных финансовых ресурсов, оперативное управление ими; сбор, обработка и анализ информации о состоянии государственных финансов; составление отчетности о финансовых операциях по бюджету и о внебюджетных фондах, представление ее законодательным и исполнительным органам власти; управление и обслуживание совместно с Центральным банком и другими уполномоченными банками внутреннего и внешнего долга РФ; разработка методологических материалов и инструкций, порядка ведения учетных операций по вопросам, относящимся к компетенции казначейства; подготовка проекта бюджетной классификации, учет государственной казны РФ. В России установлено казначейское исполнение бюджетов. Это означает, что организация исполнения и исполнение бюджетов осуществляются органами исполнительной власти. Исполнительные органы управляют счетами бюджетов, являются кассирами всех распорядителей и получателей бюджетных средств. От имени и по поручению бюджетных учреждений они осуществляют платежи за счет средств бюджета. Основным принципом исполнения бюджета является принцип единства кассы (ст. 216 БК РФ). Он означает зачисление всех поступающих доходов бюджета, привлечение и погашение источников финансирования дефицита бюджета на единый бюджетный счет и осуществление всех предусмотренных расходов с единого счета (за исключением операций по исполнению федерального бюджета, осуществляемых за пределами РФ). Соблюдение данного принципа необходимо для обеспечения единства бюджетной системы, сглаживания неравномерности поступления доходов в бюджет как по времени, так и по территориям. В России бюджеты всех уровней бюджетной системы исполняются на основе принципа единства кассы. Государственный и муниципальный финансовый контроль: формы, виды, методы и органы. Финансовый контроль – совокупность действий и операций по проверке финансов с применением специфических форм и методов его организации. Целью государственного и муниципального финансового контроля является обеспечение эффективности финансовой деятельности государства и муниципальных образований. Ведь с помощью финансового контроля государство следит за тем, чтобы все запланированные средства своевременно поступали в государственные фонды, а также за целевым использованием выделенных государственных средств. В широком понимании целью государственного и муниципального финансового контроля, как и всякого другого, является создание научно обоснованной финансовой политики, создание фиктивного финансового механизма. Содержанием государственного и муниципального финансового контроля являются различные операции, осуществляемые в форме проверок и ревизий государственными органами, органами местного самоуправления, а иногда и банками и направленные на обеспечение эффективности финансовой деятельности государства и муниципальных образований. Конкретно государственный и муниципальный финансовый контроль осуществляется в форме следующих операций: проверок выполнения финансовых обязательств перед государством и муниципальными образованиями со стороны физических лиц и организаций; проверок и ревизий целевого выделения государством и муниципальными образованиями запланированных денежных средств из бюджета и внебюджетных фондов (государственных и местных); проверок и ревизий целевого использования средств, выделенных из бюджетов; проверок правил ведения кассовых операций на предприятиях, а также правил работы с валютной выручкой; ревизий финансово-хозяйственной деятельности организаций и др. Государственный и муниципальный финансовый контроль сегодня весьма многообразен. Он осуществляется целой системой органов, функционирующих как на уровне Российской Федерации, субъектов РФ, так и на уровне муниципальных образований Государственный и муниципальный финансовый контроль подразделяется на общегосударственный (общемуниципальный) и ведомственный финансовый контроль. Общегосударственный (общемуниципальный) финансовый контроль осуществляется Федеральной налоговой службой, Федеральным казначейством, финансовыми органами местного самоуправления и прочими в отношении объектов независимо от их недейственной подчиненности. Ведомственный финансовый контроль подразделяется на внутриведомственный и внутрихозяйственный. Внутриведомственный финансовый контроль осуществляют министерства, ведомства, управления администраций субъектов РФ и другие субъекты по отношению к подведомственным им организациям. В зависимости от времени проведения финансовый контроль подразделяется на: предварительный, текущий, последующий. Государственный и муниципальный финансовый контроль подразделяется по форме проведения на обязательный и инициативный. Обязательный финансовый контроль производится компетентными органами в соответствии с требованиями законодательства. Инициативный финансовый контроль назначается по решению хозяйствующих субъектов при наличии в том потребности. Характеристика действующих в РФ государственных внебюджетных фондов и финансовые основы их деятельности. В Российской Федерации к фондам социального назначения относятся: 1) Пенсионный фонд РФ (ПФ); 2) Фонд социального страхования РФ (ФСС); 3) Федеральный фонд и территориальные фонды обязательного медицинского страхования (соответственно ФФОМС и ТФОМС). До 2001 г. существовал также Государственный фонд занятости населения РФ (ГФЗН). Эти фонды призваны обеспечить конституционные права граждан Российской Федерации на получение пенсий, социального пособия в случае болезни, инвалидности, потери кормильца, на охрану здоровья и медицинскую помощь, защиту от безработицы и т. п. Крупнейшим из внебюджетных фондов России является Пенсионный фонд РФ. Его бюджет — второй по величине после федерального бюджета РФ и составляет около 50% федерального бюджета. Пенсионный фонд РФ был образован постановлением Верховного Совета РСФСР от 22 декабря 1990 г. в целях государственного управления финансами пенсионного обеспечения в Российской Федерации. Он является самостоятельным финансово-кредитным учреждением, выполняющим отдельные банковские операции. Главными задачами Пенсионного фонда РФ являются: выплаты в соответствии с действующим на территории Российской Федерации законодательством, межгосударственными и международными договорами государственных пенсий в виде трудовых, военных и социальных пособий, а также пенсии по инвалидности, в том числе гражданам, выезжающим за пределы Российской Федерации; пособий по уходу за ребенком в возрасте от 1,5 до 6 лет, за выслугу лет, пособий по случаю потерю кормильца, компенсационных выплат; организация и ведение индивидуального (персонифицированного) учета застрахованных лиц. Фонд социального страхования Российской Федерации создан в России в соответствии с Указом Президента РФ от 7 августа 1992 г. №822 «О Фонде социального страхования Российской Федерации». Фонд предназначен для управления средствами государственного страхования. Он выступает в качестве специализированного финансово-кредитного учреждения при Правительстве РФ. Главными задачами Фонда являются: обеспечение гарантированных государством пособий по временной нетрудоспособности, беременности и родам, женщинам, вставшим на учет в ранние сроки беременности, при рождении ребенка, по уходу за ребенком до достижения им возраста полутора лет, а также социального пособия на погребение или возмещение стоимости гарантированного перечня ритуальных услуг, санаторно-курортное обслуживание работников и их детей; участие в разработке и реализации государственного программ охраны здоровья работников, мер по совершенствованию социального страхования. Фонды обязательного медицинского страхования ( ОМС) созданы для реализации государственной политики в области обязательного медицинского страхования в соответствии с Законом РФ от 28 нюня 1991 г. № 1499-1 «О медицинском страховании граждан в Российской Федерации». Цель медицинского страхования состоит в предоставлении гарантий гражданам при возникновении страхового случая на получение медицинской помощи за счет накопленных средств, а также в финансировании профилактических мероприятий. Для финансирования мероприятий но реализации государственной политики занятости населения с 1992 до 2001 г. существовал Государственный фонд занятости населения РФ. Он был образован в соответствии с Законом РФ от 19 апреля 1991 г. № 1032-1 «О занятости населения в Российской Федерации». Сбалансированность бюджетов. Профицит Федерального бюджета и направления его использования. Дефицит бюджета и источники его финансирования. В процессе составления, утверждения и исполнения бюджетов может иметь место сбалансированность доходов и расходов, превышение расходов над доходами — дефицит бюджета либо превышение доходов над расходами — профицит бюджета. Федеральный бюджет, бюджет субъекта РФ, местный бюджет составляются и утверждаются без профицита. Если в процессе составления или рассмотрения проекта бюджета обнаруживается профицит бюджета, до утверждения бюджета осуществляется его сокращение в следующей последовательности: сокращается привлечение доходов от продажи государственной или муниципальной собственности; для федерального бюджета — сокращается привлечение доходов от реализации государственных запасов и резервов; предусматривается направление бюджетных средств на дополнительное погашение долговых обязательств; увеличиваются расходы бюджета. В случае профицита могут быть сокращены налоговые доходы бюджета. Под первичным профицитом понимается превышение доходов над расходами без учета расходов на обслуживание государственного долга. В этом случае обслуживание государственного долга превышает сумму дефицита бюджета. Для финансирования дефицита бюджета предусматриваются альтернативные источники его покрытия. Это прежде всего заемные средства, привлекаемые с денежного, кредитного или финансового рынков. При принятии бюджета на очередной финансовый год с дефицитом законом об этом бюджете утверждаются источники его финансирования. Текущие расходы бюджета субъекта РФ, местного бюджета не могут превышать объем доходов бюджета субъекта РФ, объем доходов местного бюджета. Размер дефицита федерального бюджета не может превышать суммарный объем бюджетных инвестиций и расходов на обслуживание государственного долга РФ. Размер дефицита бюджета субъекта РФ не может превышать 15% объема доходов бюджета субъекта РФ без учета финансовой помощи из федерального бюджета. Источники финансирования дефицита бюджета утверждаются органами законодательной власти в законе о бюджете на очередной финансовый год по основным видам привлеченных средств. Кредиты Банка России, а также приобретение Банком России долговых обязательств РФ, субъектов РФ, муниципальных образований при их первичном размещении не служат источниками финансирования дефицита бюджета. Источниками финансирования дефицита федерального бюджета являются: 1) внутренние источники — кредиты, полученные Российской Федерацией от кредитных организаций в национальной валюте; государственные займы, осуществляемые путем выпуска ценных; бумаг от имени РФ; бюджетные ссуды, полученные от бюджетов других уровней бюджетной системы РФ; 2) внешние источники следующих видов — государственные займы, осуществляемые в иностранной валюте путем выпуска ценных бумаг от имени РФ; кредиты правительств иностранных государств, банков и фирм, международных финансовых организаций, предоставленные в иностранной валюте. Источниками финансирования дефицита бюджета субъекта РФ являются внутренние источники в следующих формах: 1) государственные займы, осуществляемые путем выпуска ценных бумаг от имени субъекта РФ; 2) бюджетные ссуды, полученные от бюджетов других уровней бюджетной системы РФ; 3) кредиты, полученные от кредитных организаций. Источниками финансирования дефицита местного бюджета могут быть внутренние источники в следующих формах: 1) муниципальные займы, осуществляемые путем выпуска муниципальных ценных бумаг от имени муниципального образования; 2) бюджетные ссуды, полученные от бюджетов других уровней бюджетной системы РФ; 3) кредиты, полученные от кредитных организаций. Бюджетный процесс: этапы и полномочия участников бюджетного процесса, направления его совершенствования. Бюджетный процесс — это составление, рассмотрение, утверждение и исполнение всех видов государственного бюджета. Бюджетный процесс осуществляется по жестко установленным правилам в силу его важности как экономического инструмента. Этапы бюджетного процесса можно представить следующим образом: Составление -> Рассмотрение -> Утверждение -> Исполнение Бюджетный процесс согласно статье 6 Бюджетного кодекса РФ — регламентируемая нормами права деятельность органов государственной власти, органов местного самоуправления и участников бюджетного процесса по составлению и рассмотрению проектов бюджетов государственных внебюджетных фондов, утверждению и исполнению бюджетов и бюджетов государственных внебюджетных фондов, а также по контролю за их исполнением. Составная часть бюджетного процесса — бюджетное регулирование, представляющее собой частичное перераспределение финансовых ресурсов между бюджетами разных уровней. Бюджетный процесс длится около трех с половиной лет, и это время называется бюджетным периодом, то есть это время, в течение которого длится бюджетный процесс. Финансовый год — это время, в течение которого обязательно исполнение госбюджета, имеющего силу закона. Участниками бюджетного процесса в государстве выступают: глава государства; органы законодательной власти; органы исполнительной власти; органы денежно-кредитного регулирования; органы государственного и местного финансового контроля; государственные внебюджетные фонды; главные распорядители бюджетных средств. Составление бюджета - начальный этап бюджетного процесса. На этом этапе решаются такие вопросы, как объем бюджета, налоговая и денежно-кредитная политика на предстоящий год, основные методы и направления покрытия бюджетного дефицита, а также распределение расходов между звеньями бюджетной системы. Рассмотрение бюджета начинается за полгода до его законодательного утверждения. В процессе рассмотрения участвуют: правительство, финансовые и кредитно-банковские органы, местные органы власти. Законодательный орган рассматривает бюджет в нескольких чтениях, результатом чего становится согласование всех спорных вопросов. Принятый законодательно бюджет становится общегосударственным законом. В процессе рассмотрения бюджета происходит согласование интересов всех уровней власти по доходам и по расходам. Исполнение бюджета — сложный процесс, в котором участвует множество ведомств, властных структур, организаций. После сбора доходов в процессе исполнения бюджета начинается второй этап — осуществление расходов. Поскольку сам госбюджет ничего не тратит, а распределяет деньги между конкретными организациями — получателями бюджетных средств, то важно правильно распределить средства госбюджета При распределении бюджетных средств необходимо определить, кому и сколько их причитается. Для этого составляется бюджетная роспись. Государственный и муниципальный долг. Управление государственным и муниципальным долгом. Государственные гарантии. Государственный или муниципальный долг - обязательства, возникающие из государственных или муниципальных заимствований, гарантий по обязательствам третьих лиц, другие обязательства в соответствии с видами долговых обязательств, установленными Бюджетным кодексом РФ, принятые на себя Российской Федерацией, субъектом Российской Федерации или муниципальным образованием; К государственному долгу Российской Федерации относятся долговые обязательства Российской Федерации перед физическими и юридическими лицами Российской Федерации, субъектами Российской Федерации, муниципальными образованиями, иностранными государствами, международными финансовыми организациями, иными субъектами международного права, иностранными физическими и юридическими лицами, возникшие в результате государственных заимствований Российской Федерации, а также долговые обязательства по государственным гарантиям, предоставленным Российской Федерацией, и долговые обязательства, возникшие в результате принятия законодательных актов Российской Федерации об отнесении на государственный долг долговых обязательств третьих лиц, возникших до введения в действие Бюджетного кодекса РФ. Долговые обязательства Российской Федерации, субъекта Российской Федерации, муниципального образования полностью и без условий обеспечиваются всем находящимся в собственности Российской Федерации, субъекта Российской Федерации, муниципального образования имуществом, составляющим соответствующую казну, и исполняются за счет средств соответствующего бюджета. Бюджет государства и его роль в социально-экономическом развитии страны. Федеральный бюджет РФ в 2013-2015 гг. Бюджет необходим всем государствам для реализации их политических и социальных функций. С помощью бюджета осуществляется главная задача фактического сопоставления потребностей государства и средств для их удовлетворения. В современных условиях государство, помимо содержания всех ветвей власти, органов управления, правопорядка и внешней обороны, влияет также и на важные экономические и социальные процессы. При помощи бюджета решаются вопросы финансового регулирования как на макроуровне в масштабах всей страны, всего хозяйства, так и в отдельных регионах и на уровне местного самоуправления. В государственном бюджете концентрируется часть национального дохода, которая затем перераспределяется, что позволяет осуществлять государственное регулирование экономики и обеспечивать проведение необходимой социальной политики. Бюджет является формой образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления. Ввиду особой важности бюджета для всех сфер общественной жизни его составление, утверждение и выполнение происходят на основе законов, устанавливаемых представительной властью, и сам принятый бюджет также является законом. Экономическое значение бюджета заключается в том, что он формирует значительную часть спроса на конечный продукт, за счет его средств формируется заметная доля доходов населения, приобретаются крупные объемы продукции, увеличиваются государственные материальные резервы и в некоторых случаях осуществляются капитальные вложения. В рамках бюджета предоставляются субсидии, гарантии, дотации, кредиты с целью поддержки определенных предприятий, оказывается помощь другим странам. Через государственный бюджет проходит финансирование научных учреждений, осуществляющих фундаментальные научные исследования, которые, в свою очередь, являются основой для развития прикладной науки и создания новой техники. Направляя через бюджет необходимые средства в наиболее перспективные отрасли науки, государство тем самым обеспечивает развитие производительных сил страны. В рамках бюджета формируется и обслуживается государственный долг. Все это позволяет координировать экономическую жизнь государства, рационально размещать денежные и материальные ресурсы, способствует техническому прогрессу и усиливает экономический потенциал государства. Через бюджет проходят значительные финансовые потоки, он непосредственно влияет на формирование важнейших экономических и финансовых показателей: объем производства, инвестиций, реальных доходов, уровень безработицы, величина денежной массы, уровень процента, валютный курс. Государственный бюджет, являясь основным планом государства, дает органам власти реальную экономическую возможность осуществления властных полномочий. Бюджет отражает размеры необходимых государству финансовых ресурсов и определяет тем самым налоговую политику в стране. Бюджет фиксирует конкретные направления расходования средств, перераспределения национального дохода и внутреннего валового продукта, что позволяет ему выступать в качестве эффективного регулятора экономики и социальных процессов в стране. Закон "О федеральном бюджете на 2013 год и на плановый период 2014 и 2015 годов" был принят Госдумой 23 ноября 2012г, а Совет Федерации одобрил его 28 ноября 2012 года. Главная идея бюджета на ближайшие три года - достичь равновесия между доходами и расходами и практически свести к нулю дефицит. Основное внимание - бюджету 2013 г. Его характеристики определены исходя из прогноза по ВВП в размере 66,5 трлн руб., 5,5%-й инфляции и курса доллара в 32 руб. 40 коп. Прогнозная цена нефти при этом составляет $91 за баррель. Дефицит госказны в 2013 г. запланирован в размере 0,8% от ВВП. А к 2015 г. он должен снизиться до 0,01%. Финансировать дефицит будут за счет госзаимствований и средств от приватизации федеральной собственности. Главное нововведение - доходы бюджета будут формироваться исходя из средней цены на нефть за несколько лет. Сам по себе законопроект "О федеральном бюджете на 2013 год и плановый период 2014-2015 годов" является знаковым для российской экономики, так как бюджет был сверстан с применением бюджетного правила. Правило учитывает десятилетний период формирования цены на нефть, но с 2013 г. учитывается средняя цена на нефть за последние 5 лет, а затем период формирования средней цены ежегодно будет увеличиваться на 1 год. Таким образом, бюджетное правило предполагает расчет бюджета на 2013 г. исходя из цены на нефть в $91 за баррель, в 2014 г. - в $92 за баррель, а в 2015 г. - в $93 за баррель. Если фактическая цена на нефть будет превышать базовую, то дополнительные доходы, в соответствии с текущими правилами, будут направляться в Резервный фонд до того момента, как его объем составит 7% ВВП. Резервный фонд и Фонд национального благосостояния: источники формирования и направления использования. Резе́рвный фонд Росси́йской Федера́ции сформирован 1 февраля 2008 года, после разделения Стабилизационного фонда на Резервный фонд и Фонд национального благосостояния России. На 1 апреля 2014 года по данным Минфина объём средств резервного фонда составлял 3 121,33 млрд рублей. Резервный фонд представляет собой часть средств федерального бюджета, подлежащих обособленному учёту и управлению в целях осуществления нефтегазового трансферта в случае недостаточности нефтегазовых доходов для финансового обеспечения указанного трансферта. После формирования нефтегазового трансферта в полном объёме нефтегазовые доходы поступают в Резервный фонд. Нормативная величина Резервного фонда утверждается федеральным законом о федеральном бюджете на очередной финансовый год и плановый период в абсолютном размере, определенном исходя из 7 % прогнозируемого на соответствующий год объёма валового внутреннего продукта. После наполнения Резервного фонда до указанного размера нефтегазовые доходы направляются в Фонд национального благосостояния России. Резервный фонд формируется за счет: нефтегазовых доходов федерального бюджета в объёме, превышающем утверждённую на соответствующий финансовый год величину нефтегазового трансферта при условии, что накопленный объём Резервного фонда не превышает его нормативной величины; доходов от управления средствами Резервного фонда. Фонд национа́льного благосостоя́ния Росси́и сформирован 1 февраля 2008 года после разделения Стабилизационного фонда на Резервный фонд и Фонд национального благосостояния. На 1 апреля 2014 года по данным Минфина в Фонде национального благосостояния Российской Федерации — 3 122,51 млрд руб. Фонд национального благосостояния представляет собой часть средств федерального бюджета, подлежащих обособленному учёту и управлению в целях обеспечения софинансирования добровольных пенсионных накоплений граждан Российской Федерации, а также обеспечения сбалансированности (покрытия дефицита) бюджета Пенсионного фонда Российской Федерации. Фонд национального благосостояния формируется за счёт: нефтегазовых доходов федерального бюджета в объёме, превышающем утверждённый на соответствующий финансовый год объём нефтегазового трансферта, в случае, если накопленный объём средств Резервного фонда достигает (превышает) его нормативную величину; доходов от управления средствами Фонда национального благосостояния. Финансовая система страны и характеристика ее звеньев. Финансовые отношения - объединенные в отдельные, относительно самостоятельные группы (звенья) можно представить в виде конкретный сфер, а их совокупность - в виде системы. Финансовая система – это совокупность финансовых и кредитных институтов, при помощи которых государство собирает, распределяет и расходует денежные средства Финансовая система включает в себя две сферы: централизованные финансы и децентрализованные финансы. В каждой из выделенных сфер используются специфические формы и методы образования и использования ресурсов, что позволяет подразделить их на подсистемы: государственные финансы, муниципальные финансы, финансы домохозяйств, финансы организаций. В свою очередь, каждая из подсистем подразделяется на отдельные звенья (частные подсистемы) в зависимости от механизма формирования и использования денежный средств у конкретных экономических субъектов. Ц  ентрализованные финансы включают в себя государственные и муниципальные финансы. Словосочетание «государственные и муниципальные финансы» отражает федеративное устройство РФ. В соответствии с Конституцией РФ федеративное устройство России включает три уровня управления: федеральный уровень, уровень субъектов Федерации, местный уровень (органов местного самоуправления). ентрализованные финансы включают в себя государственные и муниципальные финансы. Словосочетание «государственные и муниципальные финансы» отражает федеративное устройство РФ. В соответствии с Конституцией РФ федеративное устройство России включает три уровня управления: федеральный уровень, уровень субъектов Федерации, местный уровень (органов местного самоуправления).На федеральном уровне и уровне субъектов Федерации управление осуществляют федеральные органы государственной власти и органы государственной власти субъектов Федерации (в совокупности они составляют единую систему органов государственной власти). На местном уровне управление осуществляет население непосредственно (путём референдумов, выборов) и через выборные органы местного самоуправления (решают вопросы местного значения и не входят в систему органов государственной власти). Каждый уровень управления предполагает наличие полномочий в финансовой сфере и наличие собственной финансовой базы. В целом государственные и муниципальные финансы являются важной сферой финансовой системы страны, призванной обеспечить государство и органы местного самоуправления денежными средствами, необходимыми им для выполнения экономических, социальных и политических функций. В финансовой системе страны централизованные финансы представлены: бюджетной системой; государственным кредитом; муниципальным кредитом. Состав и структура доходов бюджетов различных уровней бюджетной системы. Доходы бюджета являются частью национального дохода, подлежащей централизации в разноуровневые бюджеты. Все доходы можно разделить на несколько видов по способу формирования: налоговые и неналоговое. В основу данного деления входит платформа, на основе которой налги и формируются. Доходы бюджета, состоят из денежных средств, которые поступают в бюджет в безвозмездном порядке на основе выполняемого законодательства. В зависимости от того, в каком порядке были зачислены налоги в бюджет, их можно разделить на два вида, это закрепленные доходы и регулирующие доходы. Под закрепленными доходами подразумеваются те доходы, которые с соответствие с законодательством поступают в бюджет на постоянной основе. А регулирующие доходы, это доходы, поступающие в бюджет в виде процентных начислений от различных платежей. Структура доходов федерального бюджета включает в себя собственные доходы. К ним относятся доходы: начисления, которые передаются в бюджет по регулирующим источникам доходов; дополнительные источник, которые устанавливает, какой-либо представительный орган власти субъектов или орган местного самоуправления. К нал. доходам относятся, предусмотренные нал. закон-вом фед. (НДС, акцизы, налог на прибыль организаций, НДФЛ, налог на добычу полезных ископаемых, ЕСН, водный налог, налог на наследование, госпошлины, сбор за пользование объектами животного мира, водных биологических ресурсов), региональные (налог на имущество организаций, налог на игорный бизнес, транспортный налог) и местные налоги и сборы (земельный налог, налог на имущество физических лиц), а также штрафы и пени. К ненал. доходам относятся: 1.доходы от использования имущества, находящегося в гос. или муниципальной собственности, после уплаты налогов и сборов, предусмотренных закон-вом о налогах и сборах; 2.доходы от платных услуг, оказанных бюд. учреждениями, находящихся в ведении соответственно фед., региональных органов исполнительной власти и органов местного самоуправления, после уплаты налогов и сборов, предусмотренных зак-вом о налогах и сборах; 3. средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности (штрафы, конфискации, компенсации, а также иные суммы принудительного изъятия). К безвозмездным и безвозвратным перечислениям относятся: 1. фин. помощь из бюджетов других уровней в форме дотаций и субсидий; 2.субвенции из фонда компенсации; 3.субвенции из местных бюджетов бюджетам других уровней; 4.иные безвозмездные и безвозвратные перечисления между бюджетами бюд. системы РФ; 5.безвозмездные и безвозвратные перечисления из бюджетов гос. и территориальных гос. внебюджетных фондов; 6.безвозмездные и безвозвратные перечисления от ФЛ и ЮЛ, международных организаций, правительств иностранных государств. Принципы межбюджетных отношений в РФ. Формы межбюджетных трансфертов, основные условия их предоставления. Межбюджетные отношения - взаимоотношения между публично-правовыми образованиями по вопросам регулирования бюджетных правоотношений, организации и осуществления бюджетного процесса. Межбюджетные отношения в России основаны на следующих принципах: распределения и закрепления расходов бюджетов по определенным уровням бюджетной системы РФ; разграничения (закрепления) на постоянной основе доходов по уровням бюджетной системы РФ; равенства бюджетных прав субъектов РФ, равенства бюджетных прав муниципальных образований; выравнивания уровней минимальной бюджетной обеспеченности субъектов РФ, муниципальных образований; равенства всех бюджетов РФ во взаимоотношениях с федеральным бюджетом, равенства местных бюджетов во взаимоотношениях с бюджетами субъектов Федерации. В соответствии с этими принципами отдельные виды бюджетных расходов могут передаваться из федерального бюджета в бюджеты субъектов РФ, а из бюджетов субъектов РФ — в местные бюджеты. Используется единая методика расчета нормативов финансовых затрат на предоставление государственных и муниципальных услуг, нормативов расчета финансовой помощи территориальным бюджетам, а также единый порядок уплаты федеральных и региональных налогов. Целями организации системы межбюджетных отношений могут быть: выравнивание бюджетной обеспеченности, стимулирование роста налогового потенциала, финансовое управление территориальным развитием, снижение рисков недофинансирования ключевых бюджетных услуг на местном уровне. Для повышения результативности решения текущих задач территориальных бюджетов важную роль играют межбюджетные трансферты. Межбюджетные трансферты — это средства одного бюджета бюджетной системы РФ, перечисляемые другому бюджету бюджетной системы РФ. Межбюджетные трансферты осуществляются через Федеральный фонд финансовой поддержки субъектов РФ, Фонд регионального развития, Фонд реформирования региональных и муниципальных финансов и Фонд компенсаций. Существующие в настоящее время в России межбюджетные трансферты можно разделить на следующие группы: нецелевые (блочные) дотации на выравнивание бюджетной обеспеченности; целевые трансферты; компенсационные выплаты. Бюджетным кодексом РФ определены следующие формы межбюджетных трансфертов: Бюджетный кредит — форма финансирования бюджетных расходов, которая предусматривает предоставление средств юр.лицам или другому бюджету на возвратной и возмездной основах; Дотация — это бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы РФ на безвозмездной и безвозвратной основе. Дотации осуществляются из Федерального фонда финансовой поддержки субъектов РФ. Предоставляются они при условии соблюдения органами государственной власти субъектов РФ и органами местного самоуправления бюджетного законодательства РФ и законодательства РФ о налогах и сборах; Субвенция — это бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы. Целевое назначение и состав межбюджетных трансфертов формируются на основе расходов федерального бюджета с учетом изменений бюджетного и налогового законодательства. Состав и структура расходов бюджетов различных уровней бюджетной системы. Расходные обязательства. Расходы бюджета — денежные средства, предоставляемые из бюджета на выполнение органами государственной власти и мест-ного самоуправления возложенных на них функций и задач. Основное назначение расходов бюджета проявляется в использовании бюджетных средств органами государственной власти и местного самоуправления в ходе их деятельности по управлению экономикой, регулированию социальной сферы, стимулированию научно-технического прогресса, обеспечению обороноспособности и правопорядка в государстве и т. п. В соответствии с принципом самостоятельности бюджетов, установленным в Бюджетном кодексе РФ (ст. 28, 31 БК РФ), органы государственной власти РФ, субъектов РФ и органы местного самоуправления самостоятельно определяют направления расходования средств соответствующих бюджетов. Многообразие видов расходов бюджетов предусматривает необходимость их группировки по функциональному и экономическому назначению, а также ведомственной принадлежности. Функциональный состав расходов отражает распределение бюджетных средств по основным направлениям деятельности органов государственной власти и местного самоуправления в различных сферах жизни общества: осуществление правотворческой, судебной, управленческой, правоохранительной деятельности; реализация социальных прав граждан, устанавливаемых Конституцией РФ, включая права на образование, охрану здоровья и медицинскую помощь, социальное обеспечение, защиту материнства и детства, на жилище; обеспечение внутренней и внешней безопасности государства, международное сотрудничество; государственное регулирование и стимулирование экономики, научно-технического прогресса; формирование государственных (муниципальных) запасов и резервов; управление государственным (муниципальным) долгом и др. Функциональная структура расходов позволяет раскрыть роль государства в управлении экономикой и социальной сферой общества. За счет средств федерального бюджета обеспечивается реализация полномочий органов государственной власти РФ по предметам ведения Российской Федерации и совместного ведения Российской Федерации и субъектов РФ. Средства бюджетов субъектов РФ используются на финансирование полномочий органов государственной власти субъектов РФ вне пределов ведения Российской Федерации и полномочий Российской Федерации по предметам совместного ведения Российской Федерации и субъектов РФ. Местные бюджеты обеспечивают реализацию полномочий органов местного самоуправления по решению вопросов местного значения. Из бюджетов разных уровней бюджетной системы РФ финансируются следующие виды расходов: государственная поддержка приоритетных отраслей национальной экономики (в том числе сельского хозяйства, отдельных видов транспорта, связи, дорожного хозяйства, метрополитенов); обеспечение правоохранительной деятельности; финансирование общего образования по основным образовательным программам; обеспечение социальной защиты населения; развитие рыночной инфраструктуры; охрана окружающей среды, воспроизводство природных ресурсов; иные виды расходов, связанные с реализацией полномочий органов государственной власти по предметам совместного ведения Бюджетная система РФ: ее структура, принципы. Бюджетная система государства — совокупность бюджетов всех властных структур данного государства (федеральных, муниципальных, региональных). Все звенья соответствующих бюджетных систем самостоятельны, т. е. принимаются соответствующими региональными и местными органами управления. В зависимости от политической структуры государства можно условно выделить два вида государственной бюджетной системы: унитарного государства и федерального государства (рис. 1). Бюджетная система РФ, в соответствии с Бюджетным Кодексом, состоит из бюджетов следующих уровней: -  федеральный бюджет и бюджеты государственных внебюджетных фондов; федеральный бюджет и бюджеты государственных внебюджетных фондов;- бюджеты субъектов РФ и бюджеты территориальных государственных внебюджетных фондов; - местные бюджеты муниципальных районов, городских округов; - бюджеты городских и сельских поселений. Совокупность всех бюджетов на соответствующей территории составляет консолидированный бюджет. Основными принципами системы государственного бюджета РФ можно назвать следующие: - единство бюджетной системы РФ (ст. 29 БК РФ); - разграничение доходов и расходов между уровнями бюджетной системы РФ (ст. 30 БК РФ); - самостоятельности бюджетов (ст. 31 БК РФ); - полноты отражения доходов и расходов бюджета, бюджетов государственных внебюджетных фондов (ст. 32 БК РФ); - сбалансированности бюджета (ст. 33 БК РФ); - эффективности и экономности использования бюджетных средств (ст. 34 БК РФ); - общего (совокупного) покрытия расходов бюджета (ст. 35 БК РФ); - гласности (ст. 36 БК РФ); - достоверности бюджета (ст. 37 БК РФ); - адресности и целевого характера бюджетных средств (ст. 38 БК РФ). ФИНАНСЫ ОРГАНИЗАЦИЙ Финансы организаций (предприятий): сущность, функции, принципы управления. Финансы коммерческих организаций и предприятий, являются основным звеном в финансовой системы и охватывают процессы связанные с созданием, распределением и использованием ВВП в стоимостных выражениях. Они функционируют в области материального воспроизводства, где создается национальный доход и совокупный общественный продукт. Финансы коммерческих организаций (предприятий) - это денежные или финансовые взаимоотношения, которые возникают в ходе осуществления предпринимательской деятельности, в процессе создания собственного капитала, целевых фондов денежных средств, их использования и распределения. По экономической составляющей финансовые отношения можно сгруппировать по нижеприведенным направлениям: 1) между учредителями в период создания организации (предприятия) — связаны с формированием уставного (акционерного, складочного) и собственного капитала. 2) между организациями и предприятиями — связаны с воспроизводством и дальнейшей реализацией продукции. 3) между подразделениями предприятиями (филиалами, отделами, цехами, бригадами) — по вопросам финансирования расходов, использования и распределения прибыли и оборотных активов. 4) между работниками и предприятием 5) между вышестоящей организацией и предприятием. 6) между предприятиями и коммерческими организациями 7) между финансовой системой государства и предприятиями 8) между банковской системой и предприятиями 9) между инвестиционными институтами и предприятиями. Функции финансов коммерческих организаций (предприятий) такие же, как и у общегосударственных финансов, — контрольная и распределительная. Эти функции между собой тесно взаимосвязаны. Распределительная функция происходит формирование стартового капитала, сформированного вкладами учредителей, воспроизводство капитала, формирование основных пропорций при распределении финансовых ресурсов и доходов, позволяющих оптимально сочетать интересы отдельных хозяйствующих субъектов, товаропроизводителей и государства в целом. Объективной основой контрольной функции коммерческих организаций (предприятий) является ведение стоимостного учета затрат по производству и реализации продукции, оказание услуг и выполнение работ, процесс формирования денежных фондов и доходов. Управление финансами коммерческих организаций представляет собой процесс создания финансовых отношений организации с другими субъектами, ее финансового механизма. Он состоит из следующих основных элементов: 1. финансовое планирование; 2. финансовый контроль; 3. оперативное управление. 1. Финансовое планирование. При составлении финансового плана коммерческой организации производят соизмерение планируемых затрат на предполагаемую деятельность с имеющимися у них возможностями, определение направления эффективного вложения и распределения капитала; выявление внутренних резервов увеличения финансовых средств; оптимизация финансовых отношений с государством и контрагентами. 2. Финансовый контроль за коммерческими организациями негосударственной формы собственности ограничивается вопросами выполнения налоговых обязательств и использования бюджетных средств, в случаях, когда коммерческая организация данные средства получает по средствам государственной помощи. Существенное значение для управления финансами коммерческой организации имеют аудиторский контроль, а также внутрихозяйственный фин. контроль. 3. Значительное влияние на управление финансами коммерческой организации оказывает анализ выполнения финансовых прогнозов и планов. При этом, далеко не всегда обязательным критерием будет являться соответствие фактическим показателям плановых финансовых показателей. Финансовые ресурсы организации (предприятия). Финансовые ресурсы предприятия – это денежные средства, имеющиеся в распоряжении конкретного хозяйственного субъекта. Финансовые ресурсы отражают процесс образования, распределения и использования доходов предприятия. Финансовые ресурсы обеспечивают кругооборот основного и оборотного капитала предприятия, взаимоотношения с государственным бюджетом, банками и другими организациями. Источниками финансовых ресурсов предприятия являются: собственные средства; заемные средства. Собственные средства формируются за счет уставного капитала, добавочного капитала, резервного капитала, нераспределенной прибыли, амортизационного фонда предприятия, благотворительных, спонсорских взносов, целевогофинансирования и других источников. Собственный капитал (средства) формируется с момента создания предприятия из вкладов учредителей либо путем проведения подписки на акции и принимает форму уставного капитала. Средства уставного капитала направляются на приобретение основных фондов и формирование оборотных средств, необходимых для нормального функционирования предприятия. Организация уставного капитала, его эффективное использование – одна из главных и важнейших задач финансовой службы предприятия. Уставный капитал предприятия определяет минимальный размер его имущества, гарантирующего интересы его кредиторов. В процессе производственно-хозяйственной деятельности предприятие, используя первоначальный капитал, создает стоимость, выражающуюся в цене реализованной продукции. После реализации продукции стоимость принимает денежную форму – форму выручки, которая делится на качественно разные составные части. Часть выручки предприятия идет на возмещение вложенных затрат (покупка материалов, топлива, комплектующих изделий, оплата труда работников и др.), принимающих форму себестоимости. До поступления выручки эти затраты финансируются за счет оборотных средств предприятия, авансированных в производство. Если выручка превышает себестоимость, финансовый результат свидетельствует о получении прибыли. Полученная предприятием прибыль не остается полностью в его распоряжении: часть ее в виде налогов поступает в бюджет. Прибыль, оставшаяся в распоряжении предприятия, является основным источником финансирования потребностей и развития предприятия, а также формирования резервного капитала. Кроме собственных средств, предприятием привлекаются заемные финансовые ресурсы, так как оно не всегда может покрыть свои потребности только за счет собственных источников. Заемные средства – это кредиты, займы, предоставленные банками и другими организациями, временная финансовая помощь других предприятий, эмиссия ценных бумаг под конкретные проекты, облигационные займы и другие источники. Заемные средства для предприятия являются платным источником финансирования и возвращаются за счет прибыли предприятия. Собственный и заемный капитал организаций (предприятий). Средневзвешенные издержки привлечения капитала. Капитал предприятия можно рассматривать с нескольких точек зрения. Прежде всего, целесообразно различать капитал реальный, т.е. существующий в форме средств производства, и капитал денежный, т.е. существующий в форме денег и используемый для приобретения средств производства, как совокупность источников средств для обеспечения хозяйственной деятельности предприятия. Средства, обеспечивающие деятельность предприятия, обычно делятся на собственные и заемные. Собственный капитал предприятия представляет собой стоимость (денежную оценку) имущества предприятия, полностью находящегося в его собственности. В учете величина собственного капитала исчисляется как разность между стоимостью всего имущества по балансу, или активами, включая суммы, невостребованные с различных должников предприятия, и всеми обязательствами предприятия в данный момент времени. Собственный капитал предприятия складывается из различных источников: уставного, или складочного, капитала, различных взносов и пожертвований, прибыли, непосредственно зависящей от результатов деятельности предприятия. Особая роль принадлежит уставному капиталу, который будет ниже рассмотрен более подробно. Заемный капитал – это капитал, который привлекается предприятием со стороны в виде кредитов, финансовой помощи, сумм, полученных под залог, и других внешних источников на конкретный срок, на определенных условиях под какие-либо гарантии. Затраты на капитал — средневзвешенные затраты на различные виды финансирования для компании, определяемые отношением заемного к собственному капиталу, а также их относительными стоимостями. Обычно различают средние затраты на уже привлеченный и отраженный в балансе капитал и предельные затраты на привлечение дополнительного капитала. Средневзвешенная стоимость капитала (Weighted Average Cost of Capital, WACC) – это показатель, характеризующий относительный уровень обшей суммы расходов коммерческой организации по обеспечению каждого источника средств. То есть компания может принимать решения инвестиционного характера, уровень рентабельности которых не ниже значения WACC. Другими словами, WACC – это уровень доходности, который должна обеспечить компания, чтобы окупить использование пассивов в своей деятельности. WACC определяется как ставка доходности, требуемая кредиторами или собственниками фирмы, и рассчитывается по формуле: где D – величина заемных средств (долговых обязательств); V – суммарная стоимость заемных и собственных средств; kd – процентная ставка по заемным средствам организации; kе – ожидаемая доходность капитала; Е – величина собственных средств (рыночная стоимость); t – ставка налога на прибыль. Затраты на привлечение заемных средств представляют собой проценты по банковским кредитам и облигациям компании, то есть доходность, требуемую кредиторами. Величина kd определяется по ставке, которая предусматривается в контракте, и потому ее обычно бывает довольно просто оценить. В то же время доходность, которую данная компания обещает заплатить по своим долгам, не совсем совпадает с доходностью, которую ожидают получить держатели долговых обязательств. Основной и оборотный капитал организаций (предприятий). Для осуществления любой предпринимательской деятельности необходимо обладать ресурсами, т. е. иметь различные средства, с помощью которых можно производить материальные блага и услуги. Это прежде всего производственные здания, оборудование, сырье, транспорт и т.д. В экономической практике их называют капиталом. Каждый из «элементов» капитала имеет свои особенности, главной из которых является срок его службы. Эти различия являются критерием деления капитала на основной и оборотный. |