Управление финанасами компания. Управление финансами компании. Управление финансами компании

Скачать 0.97 Mb. Скачать 0.97 Mb.

|

|

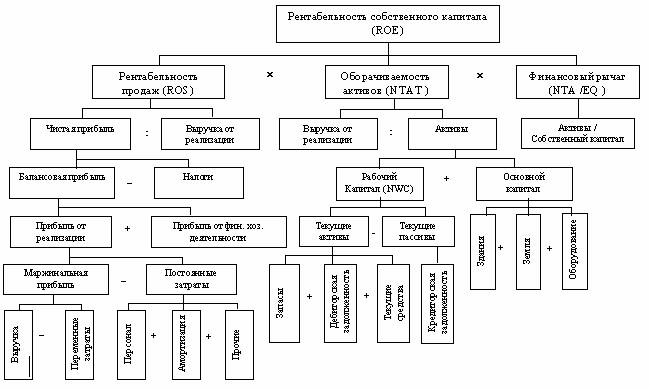

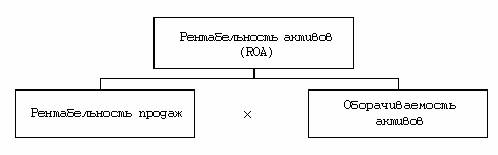

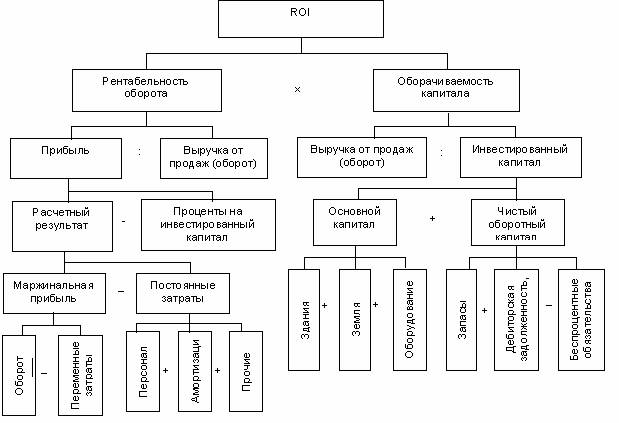

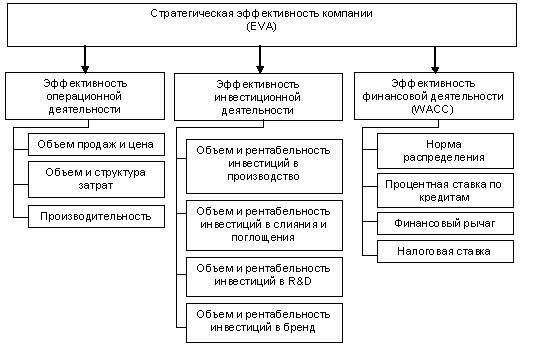

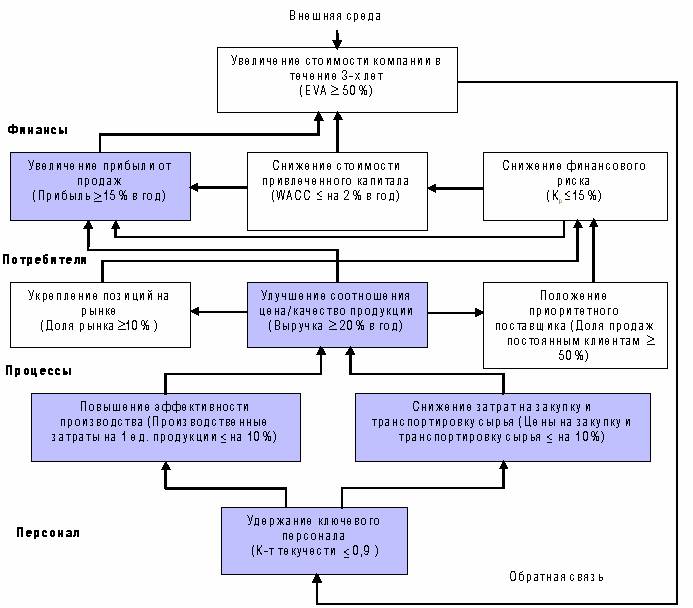

4.2. Показатели отдачи с ориентацией на эффективность возврата вложенного капитала Общим недостатком рассмотренных абсолютных показателей прибыли является их изолированность, а следовательно, возможность неоднозначного толкования. В практике управления финансовыми результатами компании все большее предпочтение отдается не отдельным показателям, а их системам. Система показателей представляет собой набор отдельных показателей, связанных между собой в логически-смысловую цепочку, когда каждый последующий показатель вытекает из предыдущих и обязательно должен нести определенную смысловую нагрузку в части формирования финансового результата. Полученные показатели выстраиваются в пирамиду, на вершине которой находится стратегически важный для компании показатель. Как правило, этот показатель выбран в качестве меры степени достижения поставленной главной цели. К наиболее широко используемым системам показателей относятся: модель Du Pont; Pyramid Structure of Rations; ZVEI; RL. В качестве меры степени достижения цели по максимизации отдачи на вложенный капитал используются различные показатели рентабельности: от рентабельности активов до рентабельности собственного (акционерного) капитала. Система показателей оценки финансовых результатов должна выполнять следующие функции: 1) предоставлять количественную информацию о финансово-экономическом положении компании в целом; 2) обеспечивать уплотнение информации. Компактность показателей должна возрастать по мере продвижения от основания пирамиды к ее вершине. При этом каждая последующая ступенька пирамиды показателей должна быть источником информации для принятия решений на более высоком уровне пирамиды управления; 3) служить инструментом контроля за достижением намеченных целей. Модель Du Pont Каждая компания разрабатывает и использует собственную систему показателей, которая в наибольшей степени соответствует ее профилю деятельности и целям функционирования. Тем не менее, большинство из этих систем опираются на определенную базовую модель. Одна из первых моделей взаимосвязи отдельных показателей, которая впоследствии стала базовой, была разработана в 30-е годы специалистами концерна Du Pont и получила название «модель» Du Pont (рис. 2).  Рис. 2. Порядок формирования показателя рентабельности собственного капитала ROE (Return On Equity) на основе модели Du Pont Система показателей Du Pont в первую очередь исследует способность компании эффективно генерировать прибыль, реинвестировать ее, наращивать обороты. Расщепление ключевых показателей на факторы (множители) и их составляющие позволяет определить и дать сравнительную характеристику основных причин изменения того или иного показателя, выявить темпы экономического роста компании. Система показателей Du Pont является хорошим инструментом, позволяющим не только оценить отдельные показатели, но и согласовать цели управления через задание требований к отдельным показателям, а также оценить результаты реализации плановых мероприятий. Использование системы Du Pont позволяет осуществить принцип планирования «сверху — вниз», т.е. топ-менеджмент формирует плановые задания для всех подразделений, исходя из выработанных стратегических целей. «Низы» должны либо согласиться с поставленным заданием, либо обосновать невозможность его выполнения и дать свои предложения. Предлагаемый подход дает возможность более глубоко проанализировать влияние элементарных факторов (затраты на комплектующие и расходные материалы, заработную плату и т.д.) на промежуточные интегральные показатели (рентабельность, ликвидность, оборачиваемость и т.д.). Рассмотренный подход к планированию принципиально отличается от принятого на большинстве предприятий России: «снизу — вверх, сверху — вниз». Как правило, при таком подходе осуществляется принцип планирования от достигнутого. Метод Du Pont основан на анализе соотношений, образующих рентабельность собственного капитала ROE (Return On Equity), которая расщепляется на рентабельность оборота, оборачиваемость активов и финансовый рычаг (показатель, характеризующий финансовую структуру капитала), причем каждый из факторов сам является содержательным экономическим показателем. Этот же подход применим и к анализу других ключевых показателей финансово-экономического состояния компании. Рентабельность продаж ROS (Return On Sales) представляет собой способность генерировать прибыль от продаж. Средний уровень рентабельности продаж в разных отраслях разный, поэтому не существует какого-либо единого заданного уровня требований для данного показателя. Этот показатель является хорошим ориентиром для сравнения состояния предприятий в отрасли. В приведенной схеме используется чистая прибыль, хотя можно использовать любые перечисленные в разделе 4.1. данной лекции показатели прибыли. Это ключевой управленческий показатель, который позволяет оценить способность каждого элемента данной блок-схемы (рис. 2) влиять на рентабельность продаж. Можно выделить роль маркетинговых служб, подразделений управления производством и т.д. Оборачиваемость активов характеризует количество продаж, которое может быть сгенерировано данным количеством активов. Этот коэффициент показывает, насколько эффективно используются активы, т.е. сколько раз в году они оборачиваются. При расчете можно использовать суммарные активы (тогда это будет TAT — Total assets turnover) или чистые активы, как представлено на рис. 2. Последний вариант обеспечивает включение в систему управления финансовыми результатами такого важного показателя, как чистый оборотный капитал или рабочий капитал (NWC — Net working capital): NWC = Оборотные активы – Краткосрочные обязательства. В этом случае схема уже строится по показателю оборачиваемости чистых активов (NTAT), которые в свою очередь представляют собой разность активов и кредиторской задолженности. Чтобы максимизировать показатель оборачиваемости активов необходимо минимизировать текущие или/и внеоборотные активы или увеличивать текущие обязательства. Однако достаточно сложно решить задачу определения оптимальных значений дебиторской задолженности, запасов, кредиторской задолженности, так как они находятся в тесной взаимосвязи друг с другом с точки зрения их влияния на конечную цель деятельности предприятия. Такая задача может быть решена с помощью специальной задачи оптимизации, например, с помощью теории графов. Объединить показатели рентабельности продаж и оборачиваемости активов позволяет показатель рентабельности активов ROA (Return on Assets) (рис. 3).  Рис. 3. Порядок формирования показателя рентабельности активов ROA (Return On Assets) Чтобы оценить результаты деятельности компании и проанализировать ее сильные и слабые стороны, необходимо синтезировать приведенные частные показатели, причем таким образом, чтобы выявить причинно-следственные связи, влияющие на его финансовое положение. Одним из синтетических показателей экономической деятельности предприятия в целом является рентабельность активов (показатель ROA), который еще принято называть экономической рентабельностью. Это самый общий показатель, отвечающий на вопрос, сколько прибыли предприятие получает в расчете на рубль своего имущества. При этом четко видно, за счет какого фактора: или изменялись цены, тогда увеличивалась рентабельность продаж, или при снижении наценки увеличивался оборот. Центральным показателем в рассматриваемой системе (рис. 2) является рентабельность собственного капитала ROE (Return on Equity). Этот показатель отражает не только эффективность использования инвестированных средств, но и возможность оптимизации финансовой структуры капитала компании. В том случае, если одной из целей будет снижение рискованности бизнеса, в рамках предложенной системы показателей можно наложить ограничение на коэффициент финансового рычага. Снижение рискованности бизнеса можно также достичь и через наложение ограничений на уровень постоянных и переменных затрат, тем самым связав риски финансовой и предпринимательской деятельности. В экономической литературе не существует единого мнения относительно того, какой показатель следует использовать в качестве знаменателя при расчете нормы возврата инвестиций: собственный капитал, инвестированный капитал, величину всех активов или чистый оборотный капитал плюс фиксированные активы. Хотя надо отметить, что показатель собственного капитала дает наилучшее представление о результатах деятельности менеджмента, в том числе умение управлять внешним капиталом. Этот показатель в первую очередь интересен и собственникам компании. Поэтому, если одной из целей является повышение качества управления, то данный показатель не только имеет право на существование, но и пользуется приоритетом. Остальные же показатели отражают работу менеджмента, связанную с оперативной деятельностью. В случае использования в знаменателе результирующего показателя величины инвестированного капитала будет иметь место система показателей ROI (рис. 4). Данная система показателей характеризует эффективность использования инвестированного капитала.  Рис. 4. Порядок формирования показателя рентабельности инвестированного капитала ROI (Return Оn Investment) Этот показатель позволяет оценить степень повышения эффективности использования инвестированного капитала (вложенный капитал в активы без учета кредиторской задолженности). Рост RОI свидетельствует о благополучном экономическом положении компании. Его можно также использовать как основной количественный критерий при разработке стратегии компании. Вид комбинации, как правило, зависит от отрасли и продукции компании. Так, для компаний по производству продуктов питания характерна высокая оборачиваемость и относительно низкая рентабельность оборота, а для компаний по производству инвестиционных товаров наблюдается обратная картина. Таким образом, в данном случае цель — это достижение максимума нормы возврата инвестиций, а средство измерения достижения поставленной цели — система показателей ROE (ROI). Однако существует ряд критических замечаний к системам показателей ROE (ROI), часть которых носит методический характер, а часть — смысловой: системы показателей ROE (ROI) не учитывают степень риска принимаемых решений; существует опасность, что оптимум низкого порядка войдет в противоречие с глобальным оптимумом; ряд характеристик, не рассматриваемых в рамках модели ROE (ROI), могут иметь решающее значение для оценки ситуации, например, нематериальный потенциал компании (неосязаемые активы); показателю рентабельности помимо недостатков, присущих бухгалтерской прибыли, свойственна сложность объективной денежной оценки активов компании, рыночной стоимости имущества и имущественных прав на основе официальной финансовой отчетности. Показатели, на основе которых строятся анализируемые системы, выражены в денежных единицах разной временной оценки. Прибыль, переменные затраты, краткосрочная дебиторская задолженность отражают результаты деятельности в основном за истекший период. Внеоборотные активы, собственный капитал складываются в течение ряда лет и их балансовая оценка может существенно отличаться от текущей, рыночной стоимости. Следовательно, значение результирующих показателей рентабельности может не точно отражать отдачу на вложенный капитал; существует определенное противоречие между стратегическими задачами компании и текущими финансовыми результатами. Так, если компания проводит переоборудование, переходит на новые виды товаров и услуг, требующих больших инвестиций, то рентабельность капитала может снижаться. Однако, если затраты в дальнейшем окупятся, то это снижение рентабельности нельзя рассматриваться как негативную характеристику текущей деятельности. Системапоказателей Pyramid Structure of Rations Данная система показателей предложена Британским институтом менеджмента в первую очередь для сравнения показателей деятельности предприятий. Коэффициентом верхнего уровня в системе также является показатель ROI. Исходя из основной идеи системы, показатели формируются на основе отнесения различных позиций к обороту, что ведет к ограничению информативности величин, не зависящих от оборота. Система показателей ZVEI Система разработана в Германии Центральным Электротехническим союзом промышленности (Zentralverband Еlektrotechnik und Elektronikindustrie). Она представляет собой обширную систему показателей, используемых не только для планирования, но и для анализа во временном аспекте, а также для сравнения разных предприятий. Система ZVEI состоит из двух крупных блоков: анализа роста и структурного анализа. Анализ роста исследует важнейшие индикаторы успеха, выраженные в абсолютных величинах, — портфель заказов, оборот, денежный поток и др. Структурный анализ исходит, как и система Du Pont, из показателей результативности и риска, разбитых на отдельные группы: показатели рентабельности; показатели оборота и прибыли; показатели структуры капитала. Система ZVEI используется, например, для сравнения нескольких компаний во времени с выявлением потенциалов роста. Использование системы возможно и в обратном направлении — для анализа причин постепенного формирования показателей более высокого порядка. Система показателей RL Система названа по именам авторов Райхмана и Лахнитта и используется так же, как и предыдущие системы, для целей планирования, анализа и контроля. Центральные величины системы — рентабельность и ликвидность. В системе выделяют общую часть и специальную. Общая часть нацелена на результат деятельности компании, полученный от обычной для нее деятельности, и рассматривает компанию вне зависимости от отраслевой принадлежности. Этот результат состоит из производственного результата и результата нехарактерной для компании деятельности. На их основе формируются различные виды показателей рентабельности. Анализ ликвидности опирается на показатели денежного потока и работающего капитала (Working Capital). Специальная часть нацелена на анализ специфических отраслевых и структурных особенностей деятельности компании. Основными учитываемыми величинами являются объем продаж, доля переменных и постоянных затрат, маржинальная прибыль. При этом снижение доли постоянных затрат и формирование маржинальной прибыли рассматриваются в многоступенчатой иерархии. 4.3. Показатели с ориентацией на стоимость Переориентация на максимизацию стоимости обусловила появление «стоимостных» технологий управления (Value Based Management), которые в настоящее время трансформировались в интегрированную концепцию управления компанией по стоимости, основанную на фундаментальных результатах теории корпоративных финансов и методах стратегического менеджмента. Цель максимизации стоимости позволила компании превратить разрозненные направления бизнеса, разнородные процессы и разобщенных сотрудников в единое целое, направив каждое звено организационной цепочки к достижению поставленной цели — увеличению стоимости компании. Каркасом данной концепции является единство процессов целеполагания стратегического менеджмента с методами количественной оценки финансовых результатов. В процессе реализации данной концепции должно быть взаимоувязано все: анализ достигнутых результатов, процессы целеполагания, планирование деятельности компании, контроль и оценка результативности, а также стимулирование персонала. Для оценки степени достижения поставленных целей должны быть подобраны соответствующие показатели финансовых результатов. Сегодня существует достаточно широкий спектр подобных показателей — EVA, СVA, DCF, MVA, SVA и др. Наш журнал неоднократно публиковал статьи по данным показателям. Поэтому в рамках образовательного курса кратко остановимся на показателе, который в настоящее время наиболее востребован финансовыми менеджерам, — экономическая добавленная стоимость EVA (Economic Value Added). С экономической точки зрения капитал преумножается, когда экономические выгоды, полученные компанией от использования долгосрочных ресурсов, превышают экономические затраты на их привлечение. Верно и обратное — в случае, если полученные экономические выгоды меньше расчетной величины стоимости капитала, компания фактически растрачивает капитал. Другими словами, компания может быть прибыльна с бухгалтерской точки зрения, но «проедать» свой капитал. Стремление к оценке эффективности использования капитала привело к активному использованию в практике показателя экономической добавленной стоимости. Данный показатель позволяет оценить эффект работы менеджмента компании. Так как одной из проблем, которая возникает в управлении стоимостью компании, является сложность использования самой стоимости для оперативного управления бизнесом. Стоимость не всегда отражает исключительно результат работы менеджеров: на нее влияют внешние факторы (например, прогноз развития рынка, поведение инвесторов и т.д.). Именно поэтому для управления стоимостью компании можно использовать показатели на основе экономической добавленной стоимости, которые, с одной стороны, в наибольшей степени коррелируют с рыночной оценкой стоимости, а с другой — могут быть использованы в оперативном управлении компанией. Показатель экономической добавленной стоимости EVA (Economic Value Added) может быть рассчитан следующим образом: EVA = NOPLAT – WACC хС, где NOPLAT — чистая операционная прибыль после налогообложения, но до выплаты процентов; WACC — средневзвешенная цена капитала; С — инвестированный капитал по рыночной стоимости или EVA = (ROI – WACC) х С. При расчете EVA вносятся многочисленные поправки к бухгалтерской отчетности, нивелирующие существующие в традиционной бухгалтерской отчетности искажения величины используемого компанией каптала и, соответственно, получаемого дохода и прибыли12. На показатель EVA в первую очередь оказывают влияние такие группы факторов, как эффективность операционной деятельности, эффективность инвестиционной деятельности и эффективность финансовой деятельности13. Эффективность операционной деятельности отражает результаты основной деятельности компании по увеличению продаж, снижению издержек или повышению производительности: объем продаж, цена продукции, объем затрат и их доля, а также производительность. Эти факторы объединены такими показателями, как рентабельность продаж, рентабельность собственного капитала, чистая рентабельность. Предполагается, что улучшение данных показателей может быть достигнуто без существенных дополнительных инвестиций. Отсюда следует, что определение NOPLAT начинается с расчета показателя EBIT, то есть доналоговой прибыли от основной деятельности, которую компания могла получить, если бы не имела долга. Ее составляют все виды операционной прибыли, включая большинство доходов и расходов.  Рис. 4. Взаимосвязь факторов, определяющих показатель EVA Эффективность инвестиционной деятельности отражает эффективность инвестиционных проектов, осуществляемых компанией с вложением денежных средств в реальные активы на срок более 1 года. Эффективность финансовой деятельности отражает работу по привлечению различных источников финансирования компании, размещению денежных средств на рынке и управлению оборотным капиталом. Для оценки финансовой деятельности используется показатель WACC, который может быть вычислен следующим образом: WACC = kfk х TD /C х (1 – T) + kek х EQ /С, где kfk — проценты по кредитам (плата за заемный капитал); C — инвестированный капитал по рыночной стоимости; T — ставка налога на прибыль; kek — дивиденды, в % от чистой прибыли (плата за акционерный капитал); EQ — собственный капитал. Показатель EVA отражает успехи менеджмента по достижению стратегической цели — максимизации стоимости компании. При этом задача определения рычагов воздействия на стоимость сводится к определению финансовых факторов, которые в наибольшей степени влияют на экономическую добавленную стоимость. В общем случае для оценки влияния различных факторов на стоимость компании необходимо построить достаточно подробную финансовую модель, на основе которой можно оценить чувствительность интегрального показателя к частным факторам. Это можно сделать с помощью разложения интегрального показателя на частные, так как между интегральными показателями и частными показателями, как правило, существует причинно-следственная связь. При выборе ключевых финансовых факторов стоимости необходимо учитывать следующие обстоятельства: стратегии и жизненный цикл компании, чувствительность результирующего финансового показателя (EVA) к различным финансовым факторам стоимости; потенциал улучшения показателей; волатильность показателей. Показатель EVA имеет очевидные преимущества: точное измерение фактической прибыльности компании, покрытие всего комплекса управленческих решений, объединение интересов менеджеров и собственников. Однако есть и недостатки. Взаимосвязь показателя EVA и величины стоимости компании неоднозначна. Если увеличение EVA в рассматриваемом периоде связано с возрастанием риска, это может негативно отразиться на будущей стоимости капитала (как собственного, так и заемного). На величину показателя EVA существенно влияет первоначальная оценка инвестированного капитала. Еще одной причиной неоднозначного влияния показателя EVA на стоимость выступает временной фактор. Этот показатель в большей мере ориентирован на краткосрочную перспективу, чем на долгосрочную. Рост показателя EVA в краткосрочном периоде может быть вызван факторами, имеющими негативные последствия в долгосрочной перспективе: сокращение затрат на обновление фондов, обучение кадров и т.п. Особенно, если на это мотивирован персонал компании. В краткосрочной перспективе данное решение может вызвать рост прибыли, что отразится в росте показателя EVA. В долгосрочной же перспективе такой подход может привести к ослаблению конкурентных позиций и снижению будущей EVA. Система показателей EVA состоит только из финансовых показателей, что ведет к недооценке таких факторов долгосрочного успеха, как знания персонала, информационные технологии, корпоративная культура. Для преодоления этого недостатка используются более сложные системы показателей, например, система сбалансированных показателей BSC. Вот пример встраивания показателя EVA в систему показателей BSC (рис. 5).  Рис. 5. Пример формирования показателя EVA Предположим, что перед компанией Х поставлена главная цель — максимизация стоимости компании. В качестве измерителя степени достижения поставленной цели стал установленный собственниками компании Х рост EVA не менее чем на 50%. В соответствии с поставленной главной целью были выделены четыре группы локальных целей (финансы, потребители, процессы, персонал), каждая из которых, в свою очередь, имела свои частные цели. Например, группа финансовых целей включает в себя увеличение прибыли от продаж, снижение стоимости привлеченного капитала, снижение финансового риска. Для измерения этих целей используются показатели: прибыль от продаж, средневзвешенная стоимость капитала, коэффициент финансового риска и т.д. Для принятия решений на основе частных показателей разработаны критерии оценки степени достижения поставленных целей (рост прибыли от продаж не менее 15% в год, уменьшение WACC не менее, чем на 2% в год, коэффициент финансового риска — не более 15% в год). Тогда возможная взаимосвязь целей и показателей, входящих в структуру главного критерия, показана на рис. 5. Такая схема позволяет согласовать финансовые цели с нефинансовыми и тем самым уделить должное внимание таким долгосрочным факторам успеха, как знания персонала, информационные технологии, корпоративная культура и др. Таким образом, в зависимости от того, на какой стадии жизненного цикла находится компания, она использует различные постановки целей и, соответственно, разные показатели оценки степени достижения поставленных целей. |