курсовая. Курсовая работа по АХД 1. В условиях рыночной экономики приоритетными задачами любой организации являются эффективное и рациональное использование денежных средств, поддержание финансовой устойчивости, кредитоспособности, платежеспособности

Скачать 0.71 Mb. Скачать 0.71 Mb.

|

|

2.3 Анализ факторов изменения эффективности денежных потоков В рамках факторного анализа денежных потоков предлагается изучать динамику различных коэффициентов посредством исследования их отклонений от плановых или базовых значений. Предполагается, что это позволит выявить положительные и отрицательные тенденции, отражающие качество управления денежными потоками, а также разработать необходимые мероприятия для оптимизации управления денежными средствами. Применение факторной модели денежных потоков проводилось на основании данных финансовой отчетности УО СПК «Путришки». Факторная модель денежных потоков позволяет установить зависимость между показателями бухгалтерского баланса, отчета о прибылях и убытках и отчета о движении денежных средств. ПДП - совокупный положительный денежный поток; В – выручка; ОА – средняя величина оборотных активов; КО – средняя величина краткосрочных обязательств; ЧДП – чистый денежный поток; ОДП – совокупный отрицательный денежный поток. Исходные данные для проведения факторного анализа представлены в таблице 2.6. Таблица 2.6 - Исходные данные для проведения факторного анализа за 2018-2020гг., тыс.руб.

Источник: собственная разработка по данным Приложения А Расчет факторов денежного потока производится по следующим формулам: - фактор «потокоемкость продаж»: F1= ПДП/В (6) Для 2018: 14744/12465=1,18 Для 2019: 15849/12596= 1,25 Для 2020: 19297/15978=1,20. - фактор «коэффициент оборачиваемости оборотных средств»: F2 =В/ОА (7) Для 2018: 12465/10736,5=1,16 Для 2019: 12596/11882=1,006 Для 2020: 15978/13355=1,19. - фактор «коэффициент текущей ликвидности»: F3 =ОА/КО (8) Для 2018: 10736,5/1571=6,8 Для 2019: 11882/1625,5=7,3 Для 2020: 13355/1753=7,6. - фактор «коэффициент генерирования заемным капиталом чистого денежного потока»: F4=КО/ЧДП (9) Для 2018: 1571/14744=0,10 Для 2019: 1625,5/15849=0,10 Для 2020: 1753/19297=0,09. - фактор «доля чистого денежного потока в общем объеме отрицательного денежного потока»: F5 = ЧДП/ОПД (10). Для 2018: 14744/889=16,5 Для 2019: 15849/(-462)=-34,3 Для 2020: 19297/1710=11,2. Все рассчитанные данные представлены в таблице 2.7. Таблица 2.7 - Расчет данных для проведения факторного анализа денежных потоков УО СПК «Путришки»

Источник: собственная разработка по данным Приложения А На формирование денежного потока УО СПК «Путришки» оказывало влияние увеличение размера выручки в сравнении с 2019г. на 3382 тыс.руб. Рост размера чистого денежного потока в 2020г. в сравнении с 2019г. на 45538 тыс.руб. привело к росту доли чистого денежного потока в общем объеме денежного потока в пределах 16,5 тыс.руб. в 2018г., снижение в 2019г. (-34,3) тыс.руб. и на 11,2 тыс.руб. в 2020г. Чистый денежных поток является одним из показателей прямого метода анализа денежных потоков и представляет собой ключевой показатель инвестиционного анализа и показывает разницу между положительным и отрицательным денежным потоком за выбранный промежуток времени. Проанализируем показатели чистого денежного потока по данным таблицы 2.9. Таблица 2.8 - Показатели чистого денежного потока УО СПК «Путришки» за 2018-2020гг.

Источник: собственная разработка по данным Приложения А Приведенные в таблице данные наглядно показывают, в какие периоды у предприятия имеется излишек денежных средств, а в какие - их недостаток. Таким образом, видно, что в течении анализируемого периода отмечен положительный чистый денежный поток. Данный результат свидетельствует о том, что денежные средства расходуются эффективно и в соответствии с установленными расходами денежных средств. Так чистый денежный поток в 2020г. составил 1710 тыс.руб. Для оценки эффективности денежного потока предприятия рассчитывается и анализируется коэффициент эффективности денежного потока, как отношение чистого денежного потока к величине отрицательного денежного потока или как отношение чистого денежного потока к среднегодовой сумме активов предприятия. В таблице 2.9 приведен расчет показателей эффективности денежного потока УО СПК «Путришки». Таблица 2.9 - Оценка эффективности денежного потока УО СПК «Путришки» за 2018-2020 гг.

Источник: собственная разработка по данным Приложения А Показатели эффективности чистого денежного потока предприятия за анализируемый период имеют тенденцию к росту. Так, 1 рубль, вложенный в активы предприятия, обладает способностью генерировать чистый денежный поток по данным 2019 г. в сумме 133,3 тыс.руб., что на 4,0 тыс.руб. меньше, чем в 2018. Низкие значения эффективности денежного потока предприятия являются причиной недостаточного уровня общей эффективности деятельности предприятия. Для проведения анализа прибыли от текущей деятельности в УО СПК «Путришки» был использован факторный анализ, исходя из имеющихся данных отчета о прибылях и убытках за 2019 год и аналогичный период 2020 года. Исходные данные отражены в таблице 2.10. Таблица 2.10 – Исходные данные для факторного анализа денежных потоков УО СПК «Путришки» за 2019 – 2020 гг., тыс.руб.

Примечание – Источник: собственная разработка. Расчет влияния факторов можно определить способом цепной подстановки, путем постепенной замены базисной величины каждого факторного показателя в объеме результативного показателя на величину фактора в отчетном периоде. Таблица 2.11 – Расчет влияния факторов на изменение суммы денежных потоков в УО СПК «Путришки» за 2019 – 2020 гг.

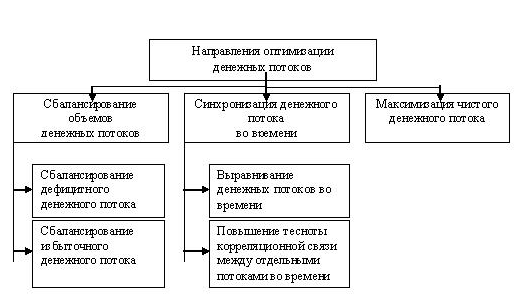

Примечание – Источник: собственная разработка. В таблице 2.11 базисным является 2019 год, 2020 год – фактическим. Подстановкой определили сумму денежных средств организации при фактическом объеме доходов и расходов по текущей деятельности. Используя данные таблицы 2.11 можно установить как изменилась сумма прибыли за счет каждого фактора. Изменение прибыли за счет: доходов по текущей деятельности: ΔПд = Пподстановка – П0 = 1496-15849 = -14353, расходов по текущей деятельности ΔПр = П1 - Пподстановка = 19297-1496 = +17801, за счет всех факторов ΔП = ΔПд + ΔПр = -14353+ 17801= +3448тыс. руб. Балансовая увязка: ΔП = П1 – П0 = 19297-15849 = +3448 тыс. руб. Таким образом, денежные средства в УО СПК «Путришки» в 2020 году по отношению к 2020 году выросли на 3448 тыс. руб., причем этот рост произошл за счет значительного постпуления денежных средств по текущей деятельности, который составил 5127 тыс. руб. Таким образом, оценка структуры, динамики и эффективности формирования и использования денежных потоков в процессе деятельности предприятия является важным составным элементом финансового анализа деятельности предприятия. УО СПК «Путришки» на основании проведенного исследования можно порекомендовать направить усилия на повышение эффективность использования денежных средств предприятия. 3 Пути оптимизации денежных потоков Денежные средства предприятия включают в себя деньги в кассе и на расчетном счете в коммерческих банках. Возникает вопрос: почему эти наличные средства остаются свободными, а не используются. например, для покупки ценных бумаг, приносящих доход в виде процента? Ответ заключается в том, что денежные средства более ликвидны, чем ценные бумаги. В частности, облигацией невозможно расплатиться в магазине, такси и т. п. Различные виды текущих активов обладают различной ликвидностью, под которой понимают временной период, необходимый для конвертации данного актива в денежные средства, и расходы по обеспечению этой конвертации. Только денежным средствам присуща абсолютная ликвидность. Для того чтобы вовремя оплачивать счета поставщиков, предприятие должно обладать определенным уровнем абсолютной ликвидности. Его поддержание связано с некоторыми расходами, точный расчет которых в принципе невозможен. Поэтому принято в качестве цены за поддержание необходимого уровня ликвидности принимать возможный доход от инвестирования среднего остатка денежных средств в государственные ценные бумаги. Основанием для такого решения является предпосылка, что государственные ценные бумаги безрисковые, точнее степенью риска, связанного с ними, можно пренебречь. Таким образом, деньги и подобные ценные бумаги относятся к классу активов с одинаковой степенью риска, следовательно, доход (издержки) по ним является сопоставимым. Рассчитаем коэффициент общей продолжительности дефицитного чистого денежного потока: S = n × t = 3 × (1+2)/2 = 4,5. Расчетный коэффициент находится в пределах среднего значения, что дает основания полагать о наличие проблем в распределении денежного потока и определения уровня их оборота. Одним из наиболее важных и сложных этапов управления денежными средствами предприятия является оптимизация денежных потоков, которая представляет собой процесс выбора наилучших форм их организации с учетом условий и особенностей осуществления деятельности предприятия. Основными направлениями оптимизации денежных потоков на предприятии являются (рисунок 3.1).  Рисунок 3.1 - Направления оптимизации денежных потоков предприятия Источник: собственная разработка [33, c.171] 1. Сбалансирование объемов денежных потоков. Это направление оптимизации денежных потоков предприятия призвано обеспечить необходимую пропорциональность объемов положительного и отрицательного их видов. На результаты хозяйственной деятельности предприятия отрицательно воздействие оказывает как дефицитный, так и избыточный денежный поток. Отрицательные последствия дефицитного денежного потока проявляются в снижении ликвидности и уровня платежеспособности предприятия, росте просроченной кредиторской задолженности поставщикам сырья и материалов, повышении доли просроченной задолженности по полученным финансовым кредитам, задержках выплат заработной платы (с соответствующим снижением уровня производительности труда персонала), росте продолжительности финансового цикла, а, в конечном счете – в снижении рентабельности использования собственного капитала и активов предприятия. Отрицательные последствия избыточного денежного потока проявляются в потере реальной стоимости временно неиспользуемых денежных средств от инфляции, потере потенциального дохода от неиспользуемой части денежных активов в сфере краткосрочного их инвестирования, что в конечном итоге также отрицательно сказывается на уровне рентабельности активов и собственного капитала предприятия. Методы сбалансирования дефицитного денежного потока направлены на обеспечение роста объема положительного и снижение объема отрицательного их видов. Рост объема положительного денежного потока в перспективном периоде может быть достигнуто за счет следующих мероприятий: привлечения стратегических инвесторов с целью увеличения объема собственного капитала; привлечения долгосрочных финансовых кредитов; продажи части (или всего объема) финансовых инструментов инвестирования; продажи (или сдачи в аренду) неиспользуемых видов основных средств. Снижение объема отрицательного денежного потока в перспективном периоде может быть достигнуто за счет следующих мероприятий: сокращения объема и состава реальных инвестиционных программ; отказа от финансового инвестирования; снижения суммы постоянных издержек предприятия. Методы сбалансирования избыточного денежного потока предприятия связаны с обеспечением роста его инвестиционной активности. В системе этих методов могут быть использованы: увеличение масштабов расширенного воспроизводства операционных долгосрочных активов; ускорение периода разработки реальных инвестиционных проектов и начала их реализации; осуществление региональной диверсификации операционной деятельности предприятия; - активное формирование портфеля финансовых инвестиций; - досрочное погашение долгосрочных финансовых кредитов. 2. Синхронизация денежных потоков во времени. Это направление оптимизации денежных потоков предприятия призвано обеспечить необходимый уровень его платежеспособности в каждом из интервалов перспективного периода при одновременном снижении размера страховых резервов денежных активов. В процессе синхронизации денежных потоков предприятия во времени они предварительно классифицируются по следующим признакам: по уровню «нейтрализуемости» (способности денежного потока определенного вида изменяться во времени) денежные потоки подразделяются на поддающиеся и неподдающиеся изменению. Примером денежного потока первого вида являются лизинговые платежи, период которых может быть установлен по согласованию сторон. Примером денежного потока второго вида являются налоговые платежи, срок уплаты которых не может быть нарушен предприятием. по уровню предсказуемости денежные потоки подразделяются на полностью предсказуемые и недостаточно предсказуемые (абсолютно непредсказуемые денежные потоки в системе их оптимизации не рассматриваются). Объектом синхронизации выступают предсказуемые денежные потоки, поддающиеся изменению во времени. В процессе синхронизации денежных потоков во времени используются два основных метода - выравнивание и повышение тесноты корреляционной связи между отдельными видами потоков. Выравнивание денежных потоков направлено на сглаживание их объемов в разрезе отдельных интервалов рассматриваемого периода времени. Этот метод оптимизации позволяет устранить в определенной мере сезонные и циклические различия в формировании денежных потоков (как положительных, так и отрицательных), оптимизируя параллельно средние остатки денежных средств и повышая уровень ликвидности. Результаты этого метода оптимизации денежных потоков во времени оцениваются с помощью среднеквадратического отклонения или коэффициента вариации, который в процессе оптимизации может снижаться. Результаты анализа используются для выявления резервов оптимизации финансовых потоков предприятия и их планирования и контроля на предстоящий период. Обеспечивается эффективный контроль денежных потоков предприятия, объектом которого являются: выполнение установленных плановых заданий по формированию объема денежных средств и их расходованию по предусмотренным направлениям равномерность формирования денежных потоков во времени; ликвидность денежных потоков и их эффективность. Эти показатели контролируются в процессе мониторинга текущей финансовой деятельности предприятия. В соответствии с планами технического развития, на предприятии постоянно разрабатываются и реализуются мероприятия, направленные на техническое переоснащение производственных мощностей, экономию материальных, энергетических и трудовых затрат, повышение качества выпускаемой продукции, выполняемых работ и оказываемых услуг. Расчет прироста прибыли от реализации оказанных услуг и выполненных работ за счет снижения внедрения предложенных мероприятий представлен в таблице 3.1. Возможный рост финансовых показателей определен в пределах 20,0%. Таблица 3.1 - Расчет экономического эффекта УО СПК «Путришки» при внедрении предложенных мероприятий

Продолжение таблицы 3.1

Источник: собственная разработка Как видно из данных таблицы 3.1, в результате внедрения мероприятий по рационализации управления денежными потоками прибыль от реализации может повыситься на 592 тыс. тыс.руб., рентабельность продаж повысится на 0,1 п.п. и составит 18,6%. Таким образом, рассмотрев все основные этапы управления денежными потоками организации, мы пришли к выводу, что рационально организованное управление денежными потоками – это важнейший показатель ее финансового благополучия. Планирование денежных потоков заключается в определении возможных источников поступления средств и направлений их расходования. Его осуществляют, опираясь на данные проведенного анализа. При этом оценивают, как нужно организовать деятельность компании, какие действия следует проводить в данный момент и в перспективе, проводят определенные мероприятия, направленные на повышение эффективности денежных потоков, осуществляют контроль над их выполнением и полученными результатами. Существует ряд методов по планированию денежных потоков на предприятии. Метод прямого счета позволяет рассчитывать снижение количества денежных потоков под влиянием определенных мероприятий организационного характера и отслеживать повышение потоков предприятия. Пофакторный метод. В данном случае выделяют факторы, влияющие на рост денежных средств на предприятии, оценивают их воздействие. Большое значение в процессе управления финансовыми результатами отводится экономическому анализу. В условиях конкуренции и стремления предприятий к максимизации прибыли анализ финансово-хозяйственной деятельности является неотъемлемой функцией управления. Этот аспект управления фирмой становится наиболее значимым в настоящее время, так как практика функционирования рынка показывает, что без анализа финансово-хозяйственной деятельности предприятие не может эффективно функционировать. Основными задачами анализа финансовых результатов деятельности предприятия является: оценка динамики абсолютных и относительных показателей финансовых результатов (прибыль, рентабельность); факторный анализ денежных средств (работ, услуг); анализ финансовых результатов от прочей реализации, внереализационной деятельности; анализ и оценка использования чистой прибыли; выявление и оценка возможных резервов роста прибыли и рентабельности на основе оптимизации объемов и издержек производства и обращения; анализ взаимосвязи затрат, объема производства (продаж) и прибыли; разработка мероприятий по использованию выявленных резервов. Анализ следует начинать с общей оценки динамики величины и состава прибыли до налогообложения. Исходным моментом в расчете показателей прибыли является оборот предприятия по реализации продукции. Проведенное исследование позволяет сделать вывод: Доходы являются обобщающими показателями анализа и оценки эффективности работы организации. Целью деятельности организаций является извлечение прибыли для ее капитализации, развития бизнеса, увеличения благосостояния собственников, акционеров и работников. Эффективное управление финансовыми результатами позволяет максимизировать получаемую прибыль. Конечным финансовым результатом деятельности организации является доходная сторона деятельности. Показатели рентабельности характеризуют эффективность работы организации в целом, доходность производственной, предпринимательской, инвестиционной деятельности, окупаемость затрат и так далее. Анализ доходов и расходов по текущей деятельности является одним из важнейших аспектов исследования хозяйственной деятельности предприятия. Основной целью финансового анализа и учета является разработка и принятие обоснованных управленческих решений, направленных на повышение эффективности деятельности хозяйствующего субъекта и максимизацию прибыли. Резервами увеличения прибыли являются: увеличение объема продаж в натуральном выражении; увеличение удельного веса более рентабельных изделий в общем объеме реализации; снижение себестоимости реализованной продукции по прямым переменным затратам; увеличение цен на определенные виды реализованной продукции; снижение управленческих расходов; снижение расходов на реализацию снижение себестоимости прямых переменных материальных и трудовых затрат на единицу реализованной продукции. Дальнейший анализ резервов направлен на анализ затрат в себестоимости продукции первоначально на снижение материальных затрат. Поиск производится по себестоимости в разрезе статей. Снижение управленческих расходов и расходов на реализацию на единицу реализованной продукции, на 1 рубль, на сто, на тысячу рублей реализованной продукции. Резервы роста денежных средств представлены на рисунке 3.1.  | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||