вкр ауп государственное управление. ВКР Сергеев Вадим Игоревич. Высшего образования институт деловой карьеры

Скачать 1.41 Mb. Скачать 1.41 Mb.

|

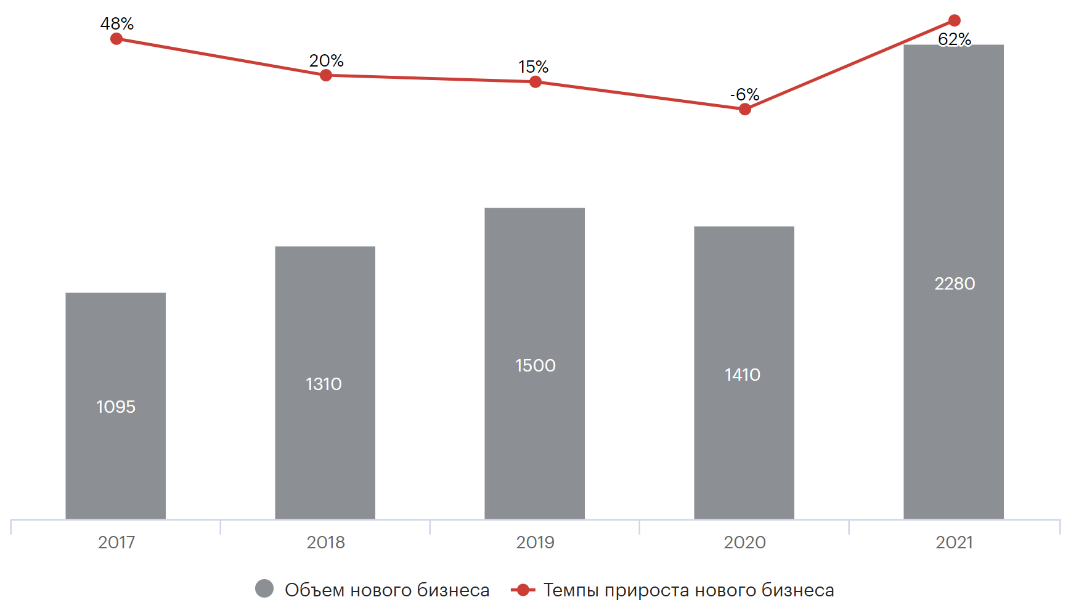

1.2. Формы организации лизинговой деятельности коммерческого банка: российский и зарубежный опытВ настоящее время лизинг является одной из наиболее перспективных разновидностей инвестиционной деятельности практически во всех странах мира. Развитие лизингового бизнеса зависит не только от экономического развития страны, но и во многом от законодательной базы и поддержки государства. Гражданско-правовое регулирование лизинговых сделок в РФ осуществляется на основе Конституции Российской Федерации18, Гражданского кодекса РФ19, Налогового кодекса РФ20, Федерального закона «О банковской деятельности»21, Федерального закона «О финансовой аренде (лизинге)»22. Закон, принятый в 1998 году, безусловно сыграл основополагающую роль в становлении лизинга и дал толчок активному распространению лизинговых отношений на территории РФ. В 1999 г. Россия присоединилась к Конвенции Международного института по унификации частного права (Institut international pour l'unification du droit privé, UNIDROIT) «О международном финансовом лизинге» (Оттавская конвенция). Оттавская конвенция регулирует сделки финансового лизинга на внешнем рынке. Хотя Оттавская конвенция вступила в действие в ограниченном числе юрисдикций (Франция, Италия, Венгрия, Латвия и некоторые другие), она сыграла определенную роль в формировании глобальных правовых основ лизинга. В 2011 г. Россия присоединилась к Конвенции о международных гарантиях в отношении подвижного оборудования (Кейптаунская конвенция). Она заменяет Оттавскую конвенцию о международном финансовом лизинге в части, касающейся авиационных объектов. Кейптаунская конвенция имела гораздо большее влияние на глобальное регулирование лизинга благодаря двум факторам: к ней присоединилось 72 юрисдикции и ее действие распространяется на наиболее емкий сегмент международного лизинга (самолеты, авиационные двигатели и железнодорожный подвижной состав)23. Мировая практика выделяет две модели развития лизингового бизнеса: европейскую и американскую. Европейская модель предполагает создание крупных, узкоспециализированных компаний, которые, как правило, были созданы крупными банками и впоследствии могут от них отделиться. В американской модели компании формируются частными предпринимателями без участия банков. Внутренний лизинговый рынок развивается по европейской модели, так как большая его часть (около 80%) контролируется коммерческими банками. Рейтинговое агентство «Эксперт РА» подвело итоги исследования российского рынка лизинга за 2021 год. Исследование проводится при поддержке Объединенной Лизинговой Ассоциации с целью предоставления информации о российском лизинговом рынке в ассоциацию Leaseurope. По итогам 2021 года объем нового бизнеса показал рост на 62 % и составил 2,3 трлн рублей. Агентство разделяет рынок на корпоративные, куда относит авиа- и ж/д технику, морские и речные суда, а также розничные сегменты. Динамика последних, доля которых в общем объеме нового бизнеса достигла 76 %, во многом обуславливает рост всего рынка.  Рис. 3. Динамика объемов лизинга в РФ Объем бизнеса в IV квартале 2021-го увеличился относительно аналогичного периода прошлого года на 80 %, а его доля в общем объеме нового бизнеса за 2021-й составила 34 против 31 % годом ранее. При этом впервые за последние три года корпоративные сегменты в IV квартале выросли сильнее, чем розничные24. Таблица 1 Топ-15 лизинговых компаний России по объему бизнеса

Наглядно таблица лизинговых компаний отражена на рисунке ниже.  Рис. 4. Динамика объема бизнеса в 2021 г. в РФ Несмотря на кризисную ситуацию качество лизинговых активов не претерпело существенного ухудшения. Оборачиваемость совокупного лизингового портфеля (отношение полученных платежей к величине портфеля) составила 28% в годовом выражении, что несколько выше показателей 2020 и 2021 годов. Подобная динамика отражает сжатие портфеля из-за сокращения объемов нового бизнеса на фоне неухудшения уровня платежной дисциплины клиентов. В текущей ситуации лизингополучателям крайне невыгодно терять подорожавшее имущество, что служит для них мотивацией для минимизации рисков выхода на просрочку. Средняя доля сделок с просроченными платежами более 30 дней в первом полугодии 2022 года выросла с 3,7 до 4,1% портфеля, оставаясь на невысоком уровне. При этом рост доли проблемных активов в первую очередь обусловлен сокращением объема лизингового портфеля, а не ухудшением качества обслуживания задолженности со стороны клиентов. Доля сделок с просроченными платежами более 90 дней составила 1,6% на 01.07.2022, практически не изменившись по сравнению с данными на 01.07.2021. В финансовом секторе лизинговый бизнес выгодно отличает наличие в активах реального имущества, не замороженного вследствие санкций и в малой степени подверженного обесценению. В то же время на отдельные лизинговые сегменты санкции оказали давление в большей степени – так, ограничения на международные рейсы существенно повлияли на возможности российских авиаперевозчиков обслуживать задолженность. Сегодня лизинг становится инструментом современной кредитной деятельности банка благодаря разветвленной инфраструктуре лизинговых услуг, сопровождающих эту форму кредитования. Многие элементы этой инфраструктуры формируются независимо от банковской системы, в то время как другие элементы изначально возникают и функционируют с точки зрения банковского кредитования. Таким образом, в результате взаимодействия банковской и лизинговой сфер образуется единое целое - банковская лизинговая система - банковский и лизинговый комплекс. Банковсколизинговый комплекс содержит внутреннюю и внешнюю инфраструктуру25. Существуют разнообразные варианты банковского участия в лизинге. Самая распространенная их классификация: прямое и косвенное участие.26 Создание банком собственной лизинговой компании решает одну из главных проблем, с которыми сталкиваются лизинговые компании в процессе своей деятельности – поиск источников финансирования для реализации собственных проектов. Кредитуя дочернюю лизинговую компанию, банк может открывать перед ней доступ к стабильному и долгосрочному финансированию, благодаря чему последние получают значительное конкурентное преимущество, а банк, в свою очередь, получает дополнительный источник доходов и способствует диверсификации рисков и повышению ликвидности. В настоящее время лизинг активно применяется в сфере инвестиционных проектов и доказывает свою эффективность в малом, среднем и крупном бизнесе. В России же лизинг, несмотря на определенную активность, используется недостаточно, в частности, межстрановые сравнения. Характерным является то, что лизинговым бизнесом занимаются очень крупные банки. На Западе в лизинг сейчас приобретается все: от смартфона до производственного оборудования. Предприниматели знают, что такое лизинг, как с ним работать и какая от него польза для бизнеса. При этом услугу предоставляют как холдинговые компании, так и национальные банки. Деловой мир США — мировой лидер в сфере лизингового бизнеса и долго им будет оставаться. Сегодня каждый третий автомобиль в США покупается в лизинг, а четыре из пяти компаний используют какую-либо форму финансирования оборудования. В Англии почти 3/4 кредитов, предоставленных сельскохозяйственным производителям, приходится всего лишь на четыре крупных банках, в числе которых «National Westminister Bank», «Midiand Bank», «Lioyd Bank». Общая направленность кредитной политики этих банков состоит в стимулировании развития крупного бизнеса в аграрном секторе. В Великобритании сформирована «Ассоциация финансов и лизинга» — это ведущая торговая ассоциация для секторов потребительского кредитования, автофинансирования и финансирования активов Великобритании и крупнейшая организация такого типа в Европе27. Зарубежная практика лизингового бизнеса в банковской сфере имеет существенные различия по специфике правового регулирования (таблица ниже) 28. Таблица 2 Модели правового регулирования лизинга в зарубежной практике

Мировая практика подтверждает, что важным фактором развития и эффективного функционирования лизинга является система стимулирования, которая включает две группы мер, таких как ускоренная амортизация и налоговые льготы. В частности, стимулирование оживления лизинговой деятельности в США привело к введению в начале 70-х годов. Двадцатый век. налоговая инвестиционная выгода: был предоставлен беспроцентный кредит в размере 52% от стоимости имущества, что позволило снизить стоимость лизинга. Развитие лизинга во Франции также способствовало предоставлению льгот. Так, арендатору предоставляется право выбирать условия начисления амортизации в зависимости от срока действия договора: если договор заключен на 3 года, то был установлен трехлетний период начисления амортизации, с договором на 7 лет начислена амортизация. срок увеличен до 10 лет. Отдельным лизинговым компаниям были предоставлены существенные налоговые льготы, они были освобождены от налогообложения на 85% прибыли. Таким образом, в зарубежной практике широко используется такая методика, как дифференциация условий аренды и введение на основе льготного кредитования.29 В Европе лизинг – это основное средство увеличения автопарка любой компании. Кроме того, лизинг позволяет предприимчивым европейцам инвестировать в основные средства и без значительных собственных вложений развивать бизнес. Но отсутствие капитала для развития бизнеса – это не главная причина, почему автомобили и другие активы берутся в лизинг. Большинство крупных компаний, у которых достаточно свободных средств, для приобретения основных средств, также активно пополняют автопарки лизинговым транспортом. Это объясняется тем, что для европейских предпринимателей главное не владение автомобилем, а именно пользование им. Европейцы не рассматривают вариант полной собственности и не желают использовать автомобиль в течение максимального срока эксплуатации. Они предпочитают пользоваться автомобилем в течение амортизационного периода, накопить средства и через несколько лет заменять его новым. По этой причине лизинг популярен не только среди представителей малого бизнеса, но и в крупных международных компаниях. Также в Европе ценят время и деньги, там с трудом можно найти компанию, которая захочет самостоятельно регистрировать транспорт, заниматься страховками и с техобслуживанием. В результате, каждый третий автомобиль, зарегистрированный в Европе, финансируется посредством лизинга. Весьма полезным представляется изучение опыта работы банком на рынке лизинга в Польше. В настоящее время почти 84% рынка лизинга Польши прямо иди косвенно контролируется банковскими учреждениями. Подконтрольность польских лизинговых компаний банкам имеет ряд существенных преимуществ. Будучи учредителем лизинговой компании, банк открывает перед ним доступ к стабильному и долгосрочному финансированию, благодаря чему последняя получает значительное конкурентное преимущество, устанавливая более низкий уровень стоимости лизинговых услуг и ускоряя процесс реализации лизинговых проектов30. Материнский банк, помимо финансирования, поддерживает лизинговую компанию в течение всего срока ее деятельности, в частности с целью увеличения лизингового портфеля банк может часть своих клиентов «передать» лизинговой компании. Как показывает практика, для дочерних лизинговых компаний доля клиентов, которые были привлечены банком, может достигать половины от общего объема лизингового портфеля31. Кроме того, банковское учреждение может стать клиентом лизинговой компании. Как правило, это касается сделок финансового лизинга и банковского оборудования, автомобилей и компьютерной техники. Банк может обеспечивать собственную лизинговую компанию и дополнительными услугами, в числе которых юридическое сопровождение, проверка службой безопасности потенциальных лизингополучателей, расчетно-кассовое обслуживание и т.п. Опыт Польши показывает эффективность создания при банках мощных лизинговых компаний с достаточным объемом собственного капитала. Ведь капитал обеспечивает средства, необходимые для функционирования лизинговой компании, защищает ее от банкротства, поддерживает доверие кредиторов и инвесторов в финансовой устойчивости компании, является регулятором роста компании и масштабов ее работы на рынке, обеспечивает средства для расширения деятельности32. Созданная таким образом компания будет не конкурентом, а надежным партнером банка и сможет занять ведущие позиции на рынке, активно влиять на показатели роста лизинговых операций в стране, их стоимость и общий объем33. Отметим также, что привлекательность зарубежным лизинговым структурам в банках обеспечивает хорошая организация их работы. Это, прежде всего, хорошо поставленная реклама. Широко применяется рассылка рекламных предложений с перечнем и указанием стоимости услуг. Чрезвычайно важно то, что одной из обязательных услуг является проведение планово-предупредительного обслуживания (в случае поломки) на весь срок лизинга, а также возможность его проведения и после лизингового периода. Предоставление техники в лизинг осуществляется на конкурсной основе, чему предшествует тщательный анализ кредитоспособности лизингополучателя. | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||