Инвестиционный менеджмент. инвестиционный менеджмент. Вопрос Инвестиционный менеджмент сущность и функции

Скачать 1.4 Mb. Скачать 1.4 Mb.

|

|

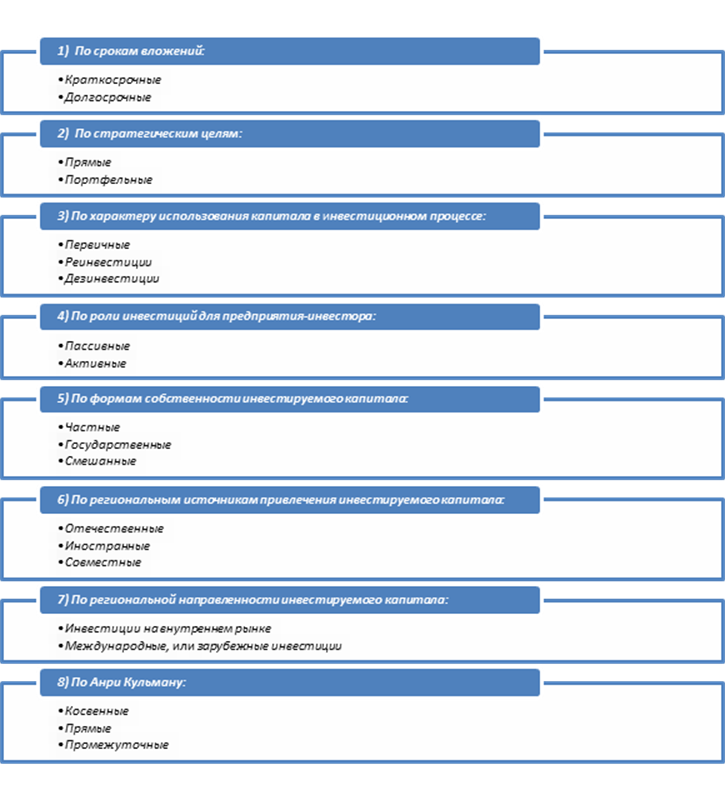

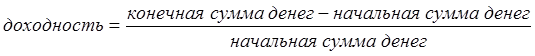

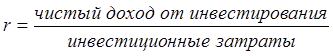

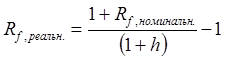

Классификация инвестиций. Обоснованная классификация инвестиций позволяет учитывать и анализировать уровень их использования, а также принимать соответствующие решения как на микро-, так и на макроуровне. Инвестиции можно систематизировать по следующим основным классификационным признакам: 1)По срокам вложений: Краткосрочные (вложения капитала на период до одного года). Основу краткосрочных инвестиций составляют краткосрочные финансовые вложения (депозитные вклады, покупка сберегательных сертификатов, высоколиквидных ценных бумаг), а также вложения в создание небольших производств с коротким сроком окупаемости или в быстрореализуемые коммерческие проекты. Долгосрочные (вложения капитала на период более одного года). Основной формой долгосрочных инвестиций являются капитальные вложения, так или иначе связанные с реализацией крупных и долговременных инвестиционных проектов. 2)По стратегическим целям: Прямые (в ценные бумаги с целью приобретения преимущественной доли уставного капитала для обеспечения не только получения дохода, но и реального управления предприятием, а также непосредственно в производство). Портфельные (приобретение ценных бумаг или вложения капитала в иные объекты инвестирования исключительно с целью получения инвестиционной прибыли, без реального участия в управлении стратегическим развитием фирмой-эмитентом). 3)По характеру использования капитала в инвестиционном процессе: Первичные (использование для инвестиционных целей капитала, вновь сформированного за счёт как собственных, так и заёмных финансовых ресурсов). Реинвестиции (повторное использование в инвестиционных целях капитала при условии предварительного его высвобождения в процессе реализации инвестиционных проектов, инвестиционных товаров или финансовых инструментов инвестирования). Дезинвестиции (процесс изъятия ранее инвестированного капитала из инвестиционного оборота (например, для покрытия убытков предприятия) без последующего его использования в инвестиционных целях). Их можно охарактеризовать как отрицательные инвестиции. 4)По роли инвестиций для предприятия-инвестора: Пассивные (вложения, которые обеспечивают в лучшем случае неухудшение финансово-экономических показателей деятельности, рентабельности производственного капитала, сохранение потенциала фирмы, т.е. его текущую выживаемость). Активные (вложения, которые обеспечивают повышение конкурентоспособности фирмы и её продукции, рост доходности, эффективности деятельности за счёт, например, внедрения новой техники или технологии, выпуска новой продукции, формирования новых сегментов на товарном рынке и др.). К подобным инвестиция относятся также так называемые инновационные инвестиции, поскольку они направлены не только на выживаемость предприятия в настоящем, но и на обеспечение его устойчивого положения на рынке в будущем. 5)По формам собственности инвестируемого капитала: Частные (вложения средств физических лиц, а также юридических лиц негосударственных форм собственности); Государственные (вложения капитала государственных и муниципальных предприятий, а также средств государственного бюджета различных его уровней и государственных внебюджетных фондов); Смешанные (вложения одновременно как частного, так и государственного капитала). 6)По региональным источникам привлечения инвестируемого капитала: Отечественные (вложения национального капитала резидентами данной страны). Иностранные (вложения капитала нерезидентами в объекты инвестирования данной страны). Совместные (вложения капитала одновременно резидентами и нерезидентами в объекты инвестирования на территории данной страны). 7)По региональной направленности инвестируемого капитала: Инвестиции на внутреннем рынке (вложения капитала как резидентов, так и нерезидентов в объекты инвестирования на территории данной страны); Международные, или зарубежные инвестиции (вложения капитала резидентов данной страны в объекты инвестирования за пределами её внутреннего рынка). 8) По Анри Кульману: Косвенные (с использование денежных средств); Прямые (без использования денежных средств, прямое превращение продукта труда в средство производства (например, в сельском хозяйстве – разведение крупного рогатого скота, его незабой, не только для поддержания стада (амортизации), но и для его расширения)); Промежуточные (основаны на использовании собственных денежных средств – самофинансирование). Описанная выше классификация представлена на рис. 3.  Рис. 3. Классификация инвестиций Субъекты инвестиционной деятельности. В широком смысле субъектами инвестиционной деятельности могут являться любые участники инвестиционного процесса, в том числе все участники реализации инвестиционных проектов (инвесторы, заказчики, исполнители работ (подрядчики), пользователи объектов инвестирования), а также поставщики, банковские, страховые и посреднические организации, специализированные инвестиционные институты и т.д. Среди основных из них можно выделить: 1) Инвесторов – субъектов инвестиционной деятельности, осуществляющих вложение собственных или заёмных средств в форме инвестиций ради извлечения прибыли или достижения иного положительного эффекта. 2) Заказчиков – лиц, осуществляющих реализацию инвестиционных проектов. Чтобы реализовать различные инвестиционные проекты, необходимы: разработка технико-экономических обоснований (ТЭО), разработка необходимой проектной документации, заключение договоров с подрядными организациями на осуществление строительно-монтажных, пусконаладочных работ и т.д. Эти функции заказчика инвесторы могут осуществлять либо самостоятельно через свои соответствующие службы, либо уполномочивать на это в качестве посредников других лиц, которые для этого наделяются со стороны инвестора необходимыми правами распоряжения инвестициями в рамках, определяемых инвестором. 3) Подрядчиков (исполнителей работ) – лиц, которые выполняют связанные с реализацией инвестиционного проекта работы на основе договора подряда и (или) государственного контракта, заключаемого в соответствии с Гражданским Кодексом Российской Федерации. Обычно подрядчиками при реализации инвестиционных проектов выступают изыскательские, проектно-строительные и другие подобные организации, которые осуществляют выполнение работ по инженерным и геологическим изысканиям, проектированию зданий и сооружений, их возведению, освоению созданных производственных мощностей и других основных фондов и т.д. 4) Пользователей объектов инвестиционной деятельности – физических и юридических лиц, а также государственные органы и органы местного самоуправления, иностранные государства, международные объединения и организации, для которых создаются различные объекты в ходе реализации инвестиционной деятельности. Кроме того, реализация инвестиционных проектов обычно связана с использованием значительного объёма строительных материалов и конструкций, технологического оборудования, металлопроката, труб и пр. Поэтому поставщики подобной продукции выступают неотъемлемыми участниками инвестиционной деятельности. В рамках реализации инвестиционных проектов к поставщикам также относятся предприятия, являющиеся производителями строительных машин и механизмов, транспортных средств (в том числе специальных), строительно-технологической оснастки и их дилерские фирмы. Наконец, большую группу субъектов инвестиционной деятельности составляют так называемые институциональные инвесторы, к которым относятся инвестиционные компании и фонды (в том числе паевые), страховые компании, негосударственные пенсионные фонды и др. Функциональное значение таких организаций состоит в привлечении свободных средств населения и различных хозяйствующих субъектов и направлении их на цели инвестирования. Всех институциональных инвесторов можно объединить в три основные группы: 1. лица, инвестиционная деятельность которых совмещается с основной (банки, страховые компании, пенсионные фонды); 2. лица, инвестиционная деятельность которых совмещается с профессиональной деятельностью на РЦБ (инвестиционные компании); 3. лица, инвестиционная деятельность которых является исключительной (инвестиционный фонд). Также, если говорить о субъектах инвестиционной деятельности на рынке ценных бумаг, то не следует забывать профессиональных участников этого рынка. В соответствии с гл. 2 ФЗ «О рынке ценных бумаг» №39-ФЗ от 22.04.96 г. (в ред. от 03.04.2017 N 56-ФЗ) видами профессиональной деятельности на рынке ценных бумаг являются: 1. брокерская деятельность; 2. дилерская деятельность; 3. деятельность по управлению ценными бумагами; 4. деятельность по определению взаимных обязательств (клиринг); 5. депозитарная деятельность; 6. деятельность по ведению реестра владельцев ценных бумаг; 7. деятельность по организации торговли на рынке ценных бумаг. Каждый из данных видов деятельности подробно рассматривается в ходе изучения дисциплины «Рынок ценных бумаг». Вопрос 3. Оценка доходности и риска при осуществлении инвестиционной деятельности. Необходимо отметить, что при инвестировании всегда существует определенный интервал времени так называемый инвестиционный (холдинговый) период между моментом вложения инвестиций и получением прибыли (иного положительного эффекта). Поэтому в данном случае под инвестированием можно понимать процесс вложения инвестиций сегодня ради получения прибыли по окончании холдингового периода. Иными словами, принимая решение о вложении инвестиций, инвестор фактически отказывается от текущего потребления инвестируемых средств, чтобы в конце холдингового (инвестиционного) периода получить определенный положительный эффект. Длительность холдингового периода может быть любой. Положительный эффект, получаемый инвестором в конце инвестиционного периода, может выражать отдачей. Под отдачей инвестиций обычно понимают прирост денежных средств инвестора вследствие проведения инвестиционной деятельности. Так, если инвестор инвестировал 10 000 рублей и по прошествии холдингового периода получил 10 800 тыс. рублей, то можно сказать, что отдача инвестиций (то есть увеличение денежных средств) в этом случае составляет 800 рублей. Суммы, направляемые инвестором в различные инвестиционные объекты, и отдача этих вложений отличаются друг от друга. Зачастую поэтому сравнение абсолютных величин инвестиционных затрат и отдачи инвестиций не дают четкого представления о степени выгодности инвестиций. Действительно, пусть инвестор имеет возможность вложить средства в два инвестиционных объекта: один стоимостью 100 тыс. рублей и другой 120 тыс. рублей; при этом отдача первого объекта составляет 10 тыс. рублей, а второго 11 тыс. рублей. Какое вложение предпочтительней? Казалось бы, что второй объект дает более высокую отдачу (11 тыс. по сравнению с 10 тыс. рублей), но опыт подсказывает, что 11 тыс. рублей, полученных на 120 тыс. рублей инвестиционных затрат, менее выгодны, чем 10 тыс. рублей, но на 100 тыс. рублей первоначальных затрат. В этой связи, для принятия инвестиционного решения целесообразно оперировать не абсолютными, а относительными величинами и ввести понятие доходности (нормы отдачи) инвестиций:  Доходность (r) можно задать двумя способами либо как относительную величину, либо в виде процента. Например, в рассматриваемом примере в первом случае доходность: r = (110 100)/100 = 0,1, а во втором случае: r = (131120)/120 = 0,092. Чтобы задать доходность в виде процента необходимо полученные относительные величины умножить на 100%. В первом случае доходность равна: r = 0,1·100% = 10%, а во втором случае: r = 0,092·100% = 9,2%. Когда рассматриваются инвестиции в ценные бумаги, то следует иметь в виду, что ряд ценных бумаг обеспечивают увеличение денежных средств не только вследствие повышения их стоимости в ходе холдингового периода, но и путем периодической выплаты дополнительных денежных сумм (например, дивиденда по акции, процентных выплат по облигации). В этой связи можно указать другие формулы вычисления доходности инвестиций r:  Обратим внимание на важную деталь: как видно из формулы, снижение величины Когда инвестор делает выбор и отказывается от текущего потребления ради адекватного дохода в будущем, то он желает получить в конце холдингового периода требуемую доходность. В общем случае на требуемую доходность оказывают воздействие три фактора: временной; фактор инфляции; фактор риска. Воздействие временного фактора свидетельствует о том, что когда инвестор вкладывает средства в инвестиционный объект, то он отказывается от возможности потратить свои средства на потребление в текущий момент ради получения более высокого дохода в будущем. Иными словами, отдача инвестиционного объекта должна компенсировать инвестору откладывание текущего потребления вне зависимости от воздействия инфляции и риска, то есть компенсировать воздействие только фактора времени. Влияние временного фактора позволяет оценить безрисковая реальная ставка процента Rf, реальн. Зачастую эту ставку процента называют чистой ставкой процента. Наблюдаемые на рынке текущие значения процентных ставок и цен всегда являются номинальными. Два фактора влияют на величину Rf, реальн. – субъективный и объективный. Субъективный фактор предполагает оценку самим инвестором стоимости откладывания его текущего потребления ради будущего дохода, что определяет требуемое инвестором вознаграждение, ставку компенсации за задержку в потреблении. Эта ставка различна для каждого инвестора, однако под воздействием спроса и предложения на рынке ссудного капитала устанавливается ее равновесная величина; Объективный фактор это инвестиционные возможности экономики страны в текущий момент. Они зависят от долговременного реального уровня развития экономики: изменения в темпах развития экономики воздействуют на все инвестиционные проекты и влекут перемены в требуемой доходности всех инвестиций. Реальный уровень развития экономики связан с долговременными темпами прироста рабочей силы и ростом производительности труда. Существует положительная связь между инвестиционными возможностями экономики и безрисковой ставкой процента повышение темпов роста экономики вызовет и увеличение Rf, реальн.. Оценка фактора инфляции. Если инвестор ожидает рост общего уровня цен, то требуемая им номинальная безрисковая ставка должна компенсировать и будущие потери из-за инфляции (h).  Оценка фактора риска. Инвестор понимает, что ожидаемая им отдача может существенно отличаться от фактической отдачи, которая будет наблюдаться по прошествии холдингового периода он приобретал акции в надежде на быстрый рост их цены, а на самом деле цена акций понизилась. Отсутствие у инвестора 100%-ой гарантии получения планируемого дохода от инвестиций и составляет основу риска инвестирования. Значит, в общем случае требуемая доходность является случайной величиной и для ее исследования необходимо использовать аппарат теории вероятности и математической статистики. Любая требуемая доходность (процентная ставка, доходность конкретной ценной бумаги) содержит упомянутые три составляющие. Для количественного описания степени объективной возможности наступления того или иного случайного события r вводится специальная числовая функция P(r), называемая вероятностью события r. В применении к доходности r можно считать, что вероятность показывает относительную частоту появления того или иного значения r. Так, предположим, что сделано 100 наблюдений доходности определенной инвестиции и получены результаты, приведенные в таблице (табл. 1). Вероятность в данном случае показывает относительную частоту появления ожидаемой величины: вероятность доходности r1 находится как отношение числа наблюдаемых подобных результатов к общему числу наблюдаемых событий: P1=15/100=0,15. Таблица 1. Данные для расчета вероятности

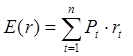

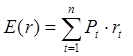

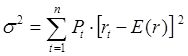

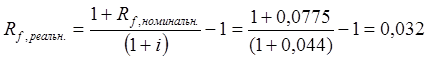

Для вероятностей применимы пять основных правил: 1) Вероятность никогда не бывает отрицательной величиной. 2) Вероятность не может быть больше 1 (или 100%). 3) Сумма вероятностей всех возможных результатов наблюдений равняется 1. 4) Если результат события вполне предопределен, то вероятность этого события равна 1; никакой другой результат не возможен. 5) Если событие не может произойти, то считается, что его вероятность равна нулю. В силу неопределенности доходности инвестиций инвестор должен оцениватьсреднюю, или ожидаемую доходность. Ожидаемая доходность  Вычислим ожидаемое значение доходности в рассматриваемом примере:  = == 0,150,05+0,200,07+0,250,10+0,300,12+0,100,15=0,0975 или 9,75%. В математической статистике количественно степень риска инвестиций оценивают с помощью специальной величины – дисперсии , которая представляет собой средневзвешенное значение квадратов отклонений наблюдаемых величин доходности от средней (ожидаемой) величины  Для нашего примера: = Чем выше дисперсия, тем выше разброс вероятных событий, и тем выше риск инвестиций. Чаще для количественного измерения риска используют величину стандартного (среднеквадратичного) отклонения . По определению равняется квадратному корню из величины дисперсии: Среднеквадратичное отклонение имеет размерность случайной величины доходности r (процент) и определяет некоторый стандартный среднеквадратичный интервал рассеивания случайных величин , симметричный относительно ожидаемого (среднего) значения доходности Как и в случае дисперсии, можно утверждать, что чем выше среднеквадратичное отклонение случайных величин доходности, тем более рискованными являются инвестиции. Простой и сложный процент. Выше приведены способы оценки доходности и риска инвестиций в том случае, если инвестирование осуществляется на один шаг расчета. Между тем, как правило, инвестор вкладывает свои средства в тот или иной инвестиционный объект на несколько периодов (в частности, лет). Это относится к банковским вкладам, облигациям, инвестиционным проектам в области капитальных вложений и т.п. Подобное инвестирование ставит много вопросов по поводу оценки доходности инвестиций, учета фактора времени при расчете будущих сумм дохода и сегодняшних объемов затрат. Пока же обратимся к очень часто возникающей задаче следующего свойства: предположим, инвестор решил инвестировать какую-то сумму денег Что имеется в виду? Пусть 1) Начисление доходности происходит на начальную сумму займа. Это означает, что в течение первого года заем обеспечит инвестору доход 180 руб. в виде начисленных на начальную сумму 18 процентов. В следующем году 16% будут вновь начисляться на 2) Начисление доходности происходит на последующие суммы. В этом случае после окончания первого года заимствования, когда инвестор имеет 1180 руб., очередные 16% начисляются не на В итоге, через пять лет: Подобное начисление процентных сумм называется схемой сложного процента. Очень часто при инвестировании на несколько периодов доходность за каждый шаг расчета (процентная ставка) не меняется. Это свойственно для банковских депозитов, долговых ценных бумаг и др. В этом случае вычисление величин при использовании схемы простого процента: при использовании схемы сложного процента: Как правило, доходности (процентные ставки) выражают в годовом исчислении, поэтому формулы следует использовать, если процентные ставки начисляются за год один раз. Предположим, например, что годовая процентная ставка по ценной бумаге составляет 12%, и выплаты производятся 2 раза в год. Тогда, вложив в ценную бумагу 1 тыс. руб., за первые полгода инвестор получит 6%, то есть 60 руб. и будет располагать в конце полугодия 1060 руб. Эти деньги он может инвестировать на полгода под те же 6% и в конце года располагать суммой: 1060(1,06) = =1000(1,06)2=1123,6 руб. Если бы инвестор вложил 1 тыс. руб. под 12%, начисляемые раз в год, то в конце года он получил бы 1200 руб. Как видим, инвестирование под 12% годовых, начисляемых раз в полгода, эквивалентно инвестированию под 12,36% годовых, начисляемых раз в год. Если процент начисляется два раза в год, то конечную сумму по окончании года можно найти по формуле: В общем случае, если в течение года процент начисляется раз в год, то конечная сумма равняется: Иногда в расчетах прибегают к непрерывному начислению процента, то есть полагают m. Предел величины [1+(r/m)]m при mравняется er , где e =2,71828... – основание натуральных логарифмов. Следовательно, если инвестор направляет 1000 рублей под 7% годовых, начисляемых непрерывно, то в конце года он получит сумму: 1000 e0,07 =10001,0725 = 1072,5 рубля, то есть инвестирование под 7% годовых, начисляемых непрерывно, эквивалентно вкладыванию денег под 7,25%, начисляемых один раз в год. Если непрерывное начисление процента происходит n лет, то первоначальная сумма возрастет до величины ern . Например, если на 1000 руб. 7% годовых будут начисляться непрерывно 3 года, то в конце инвестиционного периода инвестор получит сумму: 1000 e30,07 = 1000 1,2337 = 1233,7 руб. Таким образом, в общем случае можно сказать, что существует три метода начисления процентов – простой, сложный и непрерывный. Вопросы для самопроверки: 1. Каковы основные задачи инвестиционного менеджмента? 2. Каким требованиям должен удовлетворять инвестиционный менеджер? 3. Какие характеристики присущи каждой группе объектов инвестирования? 4. Чем отличаются «инвестиции» от «инвестирования»? 5. Может ли быть инвестор пользователем объекта, построенного в процессе реализации инвестиционного проекта? 6. Являются ли паевые инвестиционные фонды институциональными инвесторами? 7. Есть ли ограничения по длительности холдингового периода? 8. Есть ли различия между инвестиционным периодом и холдинговым периодом? 9. Какие три фактора влияют на требуемую доходность? 10. Какова логика начисления сложного процента? Литература по теме: Базовое учебное пособие: 1. Аскинадзи В.М. Инвестиции: учебник для бакалавров / В.М. Аскинадзи, В.Ф. Максимова; Моск. гос. ун-т экономики, статистики и информатики. – М.: Юрайт, 2014. – 422 с. Основная литература: 1. Черняк В.З. Управление инвестиционными проектами [Электронный ресурс]: учебное пособие для вузов / Черняк В.З. – Электрон. текстовые данные. – М.: ЮНИТИ-ДАНА, 2015. – 364 c. – Режим доступа http://www.iprbookshop.ru/52060 – ЭБС «IPRbooks» Дополнительная литература: 1. Инвестиционный менеджмент: учебник и практикум для академического бакалавриата / Под общ. ред. В.Д. Кузнецова. – М.: Юрайт, 2017. – 276 с. 2. Касьяненко Т.Г. Экономическая оценка инвестиций: учебник и практикум / Т.Г. Касьяненко, Г.А. Маховикова. – М.: Юрайт, 2017. – 559 с. – (Серия: Бакалавр и магистр. Академический курс). 3. Управление инвестициями: учебник для бакалавров / К.В. Балдин. – М.: Дашков и К, 2016. – 240 с. Интернет-ресурсы: 1. http://www.cfin.ru/ - Корпоративный менеджмент: финансы, бизнес-планы, управление компанией. 2. https://www.finam.ru/ 3. http://www.rbc.ru/ Практические задания: Задание 1. Определить, чему будет равна сумма вклада на банковском счете через 6 лет, если в настоящее время депонировать 1100 у.е. под 12% годовых с ежегодным начислением процентов. Проценты начисляются простым методом. Решение: FV[1] = (1+ i * n) * 1100 = (1 + 0,12 * 6) * 1100 = 1892 у.е. Через 6 лет на банковском счете накопится сумма в размере 1892 у.е. Задание 2. Определить, чему будет равна сумма вклада на банковском счете через 6 лет, если в настоящее время депонировать 1100 у.е. под 12% годовых с ежегодным начислением процентов. Проценты начисляются сложным методом. Решение: FV[2] = (1+ i)n = (1 + 0,12)6 = 1,97 1,97 * 1100 = 2167 у.е. Через 6 лет на банковском счете накопится сумма в размере 2167 у.е. Задание 3. Определите реальную процентную ставку, если номинальная ставка составляет 7,75%, а темп инфляции равен 4,4%. Решение:  Реальная ставка процента составляет 3,2%. Задание 4. Определите доходность от вложения капитала в акцию, если она была приобретена за 30 у.е., перепродана за 45 у.е., и по ней были выплачены дивиденды в размере 1,5 у.е. Решение: Доходность составляет 0,55 или 55%. Задание 5. Определите ставку годовую ставку дисконта, если ежемесячная составляет 3%. Решение: Годовая ставка дисконта составляет 0,4258 или 42,58%. Задание 6. Определить, чему будет равна сумма вклада на банковском счете через 6 лет, если в настоящее время депонировать 1000 у.е. под 5% годовых с ежегодным начислением процентов. Проценты начисляются простым методом. Решение: FV = (1+ еrn) * 1100 = (1 + 2,720,05*6) * 1000 = 2350 у.е. Через 6 лет на банковском счете накопится сумма в размере 2350 у.е. |