Инвестиционный менеджмент. инвестиционный менеджмент. Вопрос Инвестиционный менеджмент сущность и функции

Скачать 1.4 Mb. Скачать 1.4 Mb.

|

|

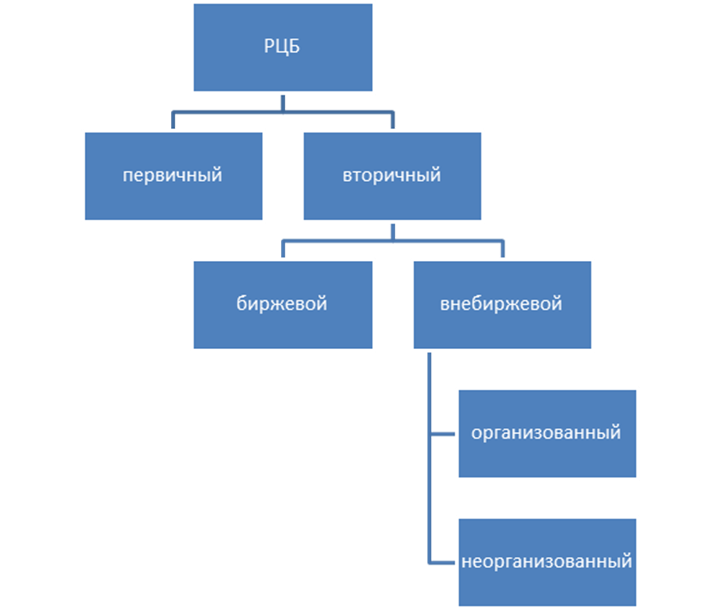

Тема 2. Инвестиционный менеджмент в области финансовых активов Цель данной темы – рассмотрение особенностей и этапов реализации инвестиционного менеджмента в области финансовых активов, обоснование необходимости управления инвестированием в ценные бумаги. Задачи изучения темы: изучить сущность и структуру рынка ценных бумаг; определить общие и специфические функции рынка ценных бумаг; изучить юридическое определение и экономическую сущность ценных бумаг; проанализировать особенности ценных бумаг в зависимости от их видов; изучить специфику инвестиционного менеджмента в рамках вложения капитала в финансовые активы; определить этапы реализации инвестиционного менеджмента в области финансового инвестирования; изучение сущности инвестиционного портфеля; обоснование необходимости формирования инвестиционного портфеля; изучение классификации инвестиционных портфелей; определение основных методов управления инвестиционным портфелем; изучить методы анализа ценных бумаг. Вопросы темы: 1. Основы осуществления менеджмента в сфере финансового инвестирования. 2. Инвестиционный портфель: сущность и методы управления. 3. Этапы инвестиционного менеджмента в области финансовых активов. Изучив данную тему, студент должен: знать: сущность, функции рынка ценных бумаг, способы классификации РЦБ; понятие ценной бумаги, ее особенности; практическую и теоретическую значимость классификации ценных бумаг на типы, классы и формы; способы классификации ценных бумаг разных видов по их инвестиционным возможностям; специфику менеджмента при инвестировании в ценные бумаги; этапы реализации инвестиционного менеджмента; методы анализа ценных бумаг для принятия инвестиционного решения; содержание инвестиционного портфеля, его направленность и основные характеристики; различные виды инвестиционных портфелей в зависимости от стратегии и типа инвестора; методы управления инвестиционным портфелем; уметь: оценить инвестиционные качества ценных бумаг; применять методы анализа ценных бумаг; определять соотношение между рыночной ценой и доходностью финансовых инструментов; выявлять основные функции РЦБ; формулировать основания классификации ценных бумаг на различные типы, классы и формы; структурировать инвестиционные качества ценных бумаг различных видов; определять вид инвестиционного портфеля; разграничивать инвестиционный портфель по источникам дохода; диверсифицировать инвестиционный портфель; применять принципы формирования инвестиционного портфеля; использовать методы управления инвестиционным портфелем. Вопрос 1. Основы осуществления менеджмента в сфере финансового инвестирования. Инвестиционный менеджмент в области финансовых активов представляет собой систему управления финансовыми активами в целях получения дохода (прибыли). Инвестиционный менеджмент включает стратегию и тактику управления инвестициями в финансовые средства. В его основе лежит целенаправленная работа по снижению степени риска и повышению доходности финансовых инвестиций. Объектом инвестиционного менеджмента в области финансовых активов являются ценные бумаги и их производные. Цельинвестиционного менеджмента – отбор таких ценных бумаг в портфель, которые обеспечили бы высокую доходность при минимально допустимом риске. Финансовые инструменты – это различные формы финансовых обязательств как краткосрочного, так и долгосрочного характера, которые являются предметом купли-продажи на финансовом рынке. К финансовым инструментам обычно относят: ценные бумаги (основные и производные); иностранную валюту; паи и др. Значительную долю во вложениях в финансовые инструменты занимают ценные бумаги. Ценные бумаги являются важным объектом инвестирования как институциональных, так и частных инвесторов. Как правило, вложения осуществляются не в одну ценную бумагу, а в ряд или набор ценных бумаг, который и образует «портфель», а подобного рода инвестирование называют портфельным. Иными словами, портфельное инвестирование означает вложение средств в совокупность ценных бумаг (акции, облигации, производные ценные бумаги и др.). Задача портфельного инвестирования – получение ожидаемой доходности при минимально допустимом риске. Портфельное инвестирование обладает рядом особенностей и преимуществ перед другими видами вложения средств: с помощью такого инвестирования возможно придать совокупности ценных бумаг, объединенных в портфель, инвестиционные качества, которые не могут быть достигнуты при вложении средств в ценные бумаги какого-то одного эмитента; умелый подбор и управление портфелем ценных бумаг позволяет получать оптимальное сочетание доходности и риска для каждого конкретного инвестора; портфель ценных бумаг требует относительно невысоких затрат в сравнении с инвестированием в реальные активы, поэтому является доступным для значительного числа индивидуальных инвесторов; портфель ценных бумаг на практике обеспечивает получение достаточно высоких доходов за относительно короткий временной интервал. Инвестиционный менеджмент в области финансовых активов включает различные методы и принципы принятия решения: о вложении денег в ценные бумаги; о видах и суммах финансовых инвестиций; о времени осуществления инвестиций. Изучение инвестиционного менеджмента в области финансового инвестирования невозможно осуществлять, не затронув вопрос о рынке ценных бумаг и самих ценных бумаг, являющихся основными объектами вложения капитала. В самом общем виде рынок ценных бумаг можно определить как совокупность экономических отношений его участников по поводу выпуска и обращения ценных бумаг и производных финансовых инструментов. Рынок ценных бумаг является частью рынка финансового. Как видно из определения, товаром на рынке ценных бумаг выступают ценных бумаги и производные финансовые инструменты. Как и иной рынок, РЦБ может выполнять несколько функций, которые условно делят на две группы: 1. Общерыночные функции, присущие, как правило, любым рынкам: коммерческая: участники РЦБ стремятся получить прибыль от совершения сделок с ценными бумагами; ценообразующая: на РЦБ под воздействием спроса на ценные бумаги и их предложения формируются рыночные цены финансовых инструментов; информационная: с помощью рынка ценных бумаг его участники получают необходимые сведения о торгуемых ценных бумагах, о событиях, оказывающих воздействие на цены финансовых средств, а также иную полезную информацию. Кроме того, надо учитывать, что рынок ценных бумаг чутко реагирует на происходящие и предполагаемые изменения в политической, социально-экономической и других сферах жизни общества. В этой связи, обобщенные показатели РЦБ (индексы РЦБ) используются как один из макроэкономических показателей, характеризующих состояние экономики страны в целом; регулирующая: на РЦБ устанавливаются правила выпуска и обращения ценных бумаг, способы обеспечения прав и законных интересов участников сделок, порядок разрешения возникших коллизий. 2. Специфические функции, присущие исключительно рынку ценных бумаг: РЦБ играет роль регулировщика инвестиционных потоков и позволяет обеспечивать оптимальную для общества структуру использования ресурсов. Именно через РЦБ осуществляется значительная часть перелива капиталов в отрасли, обеспечивающие наибольшую рентабельность вложений; рынки ценных бумаг обеспечивают массовый характер инвестиционного процесса, позволяя любым экономическим субъектам (в том числе обладающим номинально небольшим инвестиционным потенциалом) осуществлять инвестирование в ценные бумаги; РЦБ является важным инструментом государственной финансовой политики. С помощью государственных ценных бумаг государство может решать несколько задач: финансирование дефицита бюджетов различных уровней; финансирование конкретных проектов; регулирование объема денежной массы, находящейся в обращении; поддержание ликвидности финансово-кредитной системы. страхование ценовых и финансовых рисков (так называемое хеджирование рисков). Это становится возможным в основном благодаря использованию производных ценных бумаг – опционов и фьючерсов. Классификация рынка ценных бумаг: в зависимости от обращения ценных бумаг на международных рынках международные, региональные и национальные; с учетом охвата рынком конкретных ценных бумаг территории государства федеральные и региональные; по типу обращающихся ценных бумаг рынок акций, рынок облигаций, рынок производных ценных бумаг и т.п.; в зависимости от типа эмитента ценных бумаг рынки государственных, муниципальных и корпоративных ценных бумаг; с учетом вовлечения в сделки с ценными бумагами их эмитентов первичные и вторичные; по способу организации торговли с ценными бумагами организованные и неорганизованные, биржевые и внебиржевые; по отраслевому критерию – промышленные, транспортные, коммунальные, нефтегазовые и рынки других отраслей. Структура рынка ценных бумаг может быть представлена в виде схемы (рис. 4):  Рис. 4. Структура рынка ценных бумаг Первичный рынок – это рынок, обеспечивающий выпуск ценной бумаги в обращение, это ее первое появление на рынке, так сказать, стадия «производства» ценной бумаги. Результатом всех процессов, обеспечивающих выпуск ценной бумаги, должно стать приобретение их первыми владельцами. Вторичный рынок – это рынок, на котором обращаются ранее выпущенные ценные бумаги. Это совокупность любых операций с данными бумагами, в результате которых осуществляется постоянный переход прав собственности на них от одного владельца к другому. Оборот вторичного рынка значительно преобладает над первичным, т.к. одна и та же ценная бумага может покупаться и продаваться много раз. Биржевой рынок означает, что торговля ценными бумагами ведется на фондовых биржах. На биржевых рынках торгуются ценные бумаги наиболее надежных эмитентов, которые допускаются на биржу, пройдя, как правило, процедуру листинга (оценки ценных бумаг и их последующего допуска к торгам – включения в котировальный список), и деятельность этих эмитентов постоянно контролируется со стороны биржи. Биржевой рынок всегда является рынком организованным. Внебиржевой рынок означает, что торговля ценными бумагами ведется вне фондовых бирж. В настоящее время в странах с развитой рыночной экономикой огромное значение имеет организованный внебиржевой рынок ценных бумаг, который представлен внебиржевыми системами электронной торговли. В зависимости от уровня регулируемости рынки ценных бумаг могут быть организованные и неорганизованные. На первых обращение ценных бумаг происходит по твердо установленным правилам, регулирующим практически все стороны деятельности рынка, на вторых – участники сделки самостоятельно договариваются по всем вопросам, продается любое количество ценных бумаг. Согласно Гражданскому кодексу Российской Федерации, ценная бумага – это документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении. Общая классификация ценных бумаг представлена в таблице 2. Таблица 2. Классификация ценных бумаг

Для инвесторов основное значение имеет классификация ценных бумаг в зависимости от их инвестиционных возможностей. С этой точки зрения, все ценные бумаги условно можно подразделить на три вида: ценные бумаги с фиксированным доходом; акции; производные ценные бумаги. К ценным бумагам с фиксированным доходом относят финансовые средства, которым присущи три свойства: а) для них вводится определенная дата погашения – день, когда заемщик должен выплатить инвестору, во-первых, занятую сумму, что составляет номинальную стоимость ценной бумаги, и, во-вторых, процент (если он предусмотрен условиями выпуска ценной бумаги); б) они имеют фиксированную или заранее определенную схему выплаты номинала и процентов; в) как правило, котировка их цены указывается в процентах специальной величины – доходности к погашению. Существуют различные способы классификации ценных бумаг с фиксированным доходом, однако в самом общем виде они делятся на три категории: 1) бессрочные (до востребования) депозиты и срочные депозиты; 2) ценные бумаги денежного рынка; 3) облигации. Облигациями называются ценные бумаги с фиксированным доходом, по которым эмитент обязуется выплачивать владельцу облигации по определенной схеме сумму процента и, кроме того, в день погашения – номинал облигации. Существуют два основных отличия облигаций от ценных бумаг денежного рынка. Во-первых, практически все облигации продаются по номиналу с последующей выплатой процента. Во-вторых, срок погашения облигаций превышает год и может иметь протяженность в несколько десятков лет. Можно дать определение облигации в соответствии со ст. 2 ФЗ «О рынке ценных бумаг». «Облигация – эмиссионная ценная бумага, закрепляющая право ее владельца на получение от эмитента облигации в предусмотренный в ней срок ее номинальной стоимости или иного имущественного эквивалента. Облигация может также предусматривать право ее владельца на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права. Доходом по облигации являются процент и/или дисконт». В зависимости от типа их эмитента облигации подразделяются на: государственные – эмитентом является государство (в России – в лице Министерства финансов); облигации государственных учреждений (в лице министерств и ведомств); муниципальные – эмитентом являются местные органы власти; корпоративные – эмитентом являются юридические лица (чаще открытые акционерные общества; иностранные – эмитентом являются правительственные учреждения и корпорации других стран. В соответствии со ст. 2 ФЗ «О рынке ценных бумаг» «акция – эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. Акция является именной ценной бумагой». Существует два принципиальных отличия акций от ценных бумаг с фиксированным доходом: дивиденд зависит от чистой прибыли акционерного общества (АО) и теоретически может вообще не выплачиваться, может возрастать или уменьшаться. Выплаты же по облигации фиксированы по величине и носят обязательный характер – эмитент обязан осуществлять их вне зависимости от того, имеет ли он прибыль или убыток; для акций не устанавливается никакого срока погашения. Акции делят на две группы – привилегированные акции и обыкновенные акции. Привилегированные акции сочетают в себе отдельные черты и акций, и облигаций. Обыкновенные акции предоставляют инвестору два важных права: право голоса – позволяет владельцу обыкновенной акции принимать участие в собрании акционеров, избирать руководящие органы корпорации, вместе с остальными акционерами определять экономическую политику фирмы; преимущественное право – дает возможность акционеру сохранять его долю в общем объеме выпущенных акций. К производным ценным бумагам относят такие финансовые средства, чья стоимость зависит от стоимости других средств, называемых базовыми (основными). Самым распространенным типом базовых средств являются обыкновенные акции. Наиболее распространенными производными ценными бумагами являются опционы и финансовые фьючерсы. Опционы бывают двух видов – опцион на покупку (колл-опцион) – и опцион на продажу (пут-опцион). Опцион на покупку – это ценная бумага, дающая ее владельцу право (но не накладывающая обязательство) купить определенное количество какой-либо ценной бумаги по оговоренной заранее цене – так называемой цене реализации в течение установленного периода времени. Инвестор, продавший опцион на покупку, обязан продать указанные в опционе ценные бумаги по цене реализации (в случае реализации опциона инвестором, купившим данный опцион). Опцион на продажу – это ценная бумага, дающая его владельцу право (также без обязательств) продать определенное количество какой-то ценной бумаги по оговоренной цене в течение установленного промежутка времени. Инвестор, продавший опцион на продажу, обязан купить ценные бумаги по цене реализации. Фьючерсные контракты представляют соглашение купить или продать определенное количество оговоренного товара в обусловленном месте по заранее установленной цене. Фьючерсный контракт похож на опцион с той существенной разницей, что при совершении фьючерсной сделки и продавец, и покупатель обязаны выполнить взятые обязательства. Инвестиционная привлекательность ценных бумаг оценивается по определенному набору критериальных показателей. Последние позволяют выявить приемлемость объектов для инвестирования и сравнить их с альтернативными вариантами. Инвестиционная привлекательность ценных бумаг зависит от их вида. Так, инвестиционные качества акций в основном связаны с возможным ростом их курсовой стоимости, получением дивидендов и обеспечением имущественных и неимущественных прав. Инвестиционная привлекательность облигаций обусловлена их надежностью. Как правило, доход по этим ценным бумагам ниже, чем по акциям, но он более стабилен. Инвестиционная привлекательность опционов и фьючерсов определяется возможностью получения очень высоких доходов, а также использованием этих инструментов при хеджировании рисков. В целом, критериями, которые предопределяют инвестиционную привлекательность ценных бумаг являются: безопасность вложений – защищенность от резких колебаний на рынке ценных бумаг и стабильность получения дохода; доходность вложений – зависит от роста курсовой стоимости и возможности получения дополнительных доходов (в виде дивидендов и купонных выплат); ликвидность ценных бумаг – возможность быстрой реализации ценных бумаг и превращения их в деньги без существенных потерь для инвестора. Однако следует помнить, что выбирать, в какую ценную бумагу инвестировать, основываясь только на представленных выше трех качествах, может привести к несколько неточному решению за счет отсутствия полного, всестороннего анализа. Вопрос 2. Инвестиционный портфель: сущность и методы управления. Понятие инвестиционного портфеля. Инвестиционный портфель – совокупность нескольких инвестиционных объектов, которая управляется как самостоятельный инвестиционный объект ради достижения поставленной цели. В инвестиционный портфель могут одновременно входить (рис. 5): объекты реального инвестирования (оборудование); финансовые средства (ценные бумаги); нефинансовые средства (антиквариат); интеллектуальные активы (патенты); человеческий капитал.  Рис. 5. Структура инвестиционного портфеля в его широком понимании В теоретических разработках и на практике термин «инвестиционный портфель» обычно используют для портфеля ценных бумаг. В дальнейшем в раках данного учебного пособия под инвестиционным портфелем будет подразумеваться портфель ценных бумаг. Преимущества формирования инвестиционного портфеля: возможность получить от совокупности ценных бумаг такие инвестиционные качества, которые невозможно получить от одной ценной бумаги; умелый подбор и управление портфелем позволяют получить оптимальное соотношение доходности и риска; требуются меньшие финансовые затраты по сравнению с инвестирование в другие инвестиционные объекты; возможность получить желаемый результат за относительно короткий промежуток времени; доступность информации о РЦБ; регулируемость РЦБ государством, что ведет к снижению риска инвестирования. Главной целью формирования инвестиционного портфеля является максимально возможное взаимопогашение рисков, связанных с той или иной формой вложения капитала, обеспечивая, таким образом, надежность вклада и получение наибольшего гарантированного дохода. Желательно, чтобы инвестиционный портфель обладал такими качествами, как высокая доходность и минимально допустимый риск. Важно также, чтобы инвестиционный портфель мог быть ликвидным, то есть чтобы возможно было продать составные части портфеля и получить наличные деньги без существенных потерь для инвестора. Для создания портфеля ценных бумаг достаточно инвестировать денежные средства в какой-либо один вид финансовых активов. Но на практике такой тип портфеля встречается довольно редко; гораздо более распространен диверсифицированный портфель, т.е. портфель, состоящий из ценных бумаг различных видов, классов и эмитентов. Сложно найти ценную бумагу, которая была бы одновременно высокодоходной, высоконадежной и высоколиквидной. Сущность портфельного инвестирования как раз и заключается в распределении инвестиционных ресурсов между различными группами активов для достижения требуемых параметров. В зависимости от того, какие цели и задачи стоят при формировании того или иного портфеля, выбирается определенное соотношение между различными типами активов, составляющими портфель инвестора. Основная задача инвестиционного менеджера состоит в том, чтобы учесть потребности инвестора и сформировать портфель из ценных бумаг, сочетающий в себе разумный риск и приемлемую доходность. Диверсификация портфеля снижает риск в инвестиционном деле, но не исключает его полностью. Последний остается в виде так называемого недиверсифицированного (систематического) риска, который исходит из общего состояния экономики (примером такого риска может служить инфляционный риск). Принципы формирования инвестиционного портфеля: 1. обеспечение безопасности (страхование от всевозможных рисков и стабильность в получении дохода); 2. достижение приемлемой для инвестора доходности; 3. обеспечение ликвидности; 4. достижение оптимального соотношения между доходностью и риском. Классификация инвестиционного портфеля. В зависимости от источника доходов портфели подразделяются на портфели роста, портфели дохода и комбинированные портфели. Портфели роста формируются из ценных бумаг, курсовая стоимость которых растет. Цель данного типа портфеля – рост стоимости портфеля. Портфели роста подразделяются на: портфель высокого (агрессивного) роста нацелен на максимальный прирост капитала. В состав портфеля входят ценные бумаги быстрорастущих компаний. Инвестиции являются достаточно рискованными, но вместе с тем могут приносить самый высокий доход; портфель умеренного (консервативного) роста является наименее рискованным. Он состоит в основном из ценных бумаг хорошо известных компаний, характеризующихся хотя и невысокими, но устойчивыми темпами роста курсовой стоимости. Состав портфеля остается стабильным в течение длительного периода времени и нацелен на сохранение капитала; портфель среднего роста - сочетание инвестиционных свойств портфелей умеренного и высокого роста. При этом гарантируются средний прирост капитала и умеренная степень риска. Является наиболее распространенной моделью портфеля. Портфель дохода ориентирован на получение высокого текущего дохода – процентов по облигациям и дивидендов по акциям. В него должны включаться акции, характеризующиеся умеренным ростом курсовой стоимости и высокими дивидендами, облигации и другие ценные бумаги, обеспечивающие высокие текущие выплаты. Цель создания этого портфеля – получение определенного уровня дохода, величина которого соответствовала бы минимальной степени риска. Поэтому объектами портфельного инвестирования в таком случае являются высоконадежные финансовые активы. Портфель постоянного (регулярного) дохода – это портфель, который состоит из высоконадежных ценных бумаг и приносит средний доход при минимальном уровне риска. Портфель высокого (доходных ценных бумаг) дохода включает высокодоходные ценные бумаги, приносящие высокий доход при среднем уровне риска. Комбинированный портфель формируется для избежания возможных потерь на фондовом рынке, как от падения курсовой стоимости, так и низких дивидендных и процентных выплат. Одна часть финансовых активов приносит владельцу увеличение его капитала в связи с ростом курсовой стоимости, а другая – благодаря получению дивидендов и процентов. Падение прироста капитала из-за уменьшения одной части может компенсироваться возрастанием другой. Портфель двойного назначения. В состав данного портфеля включаются бумаги, приносящие его владельцу высокий доход при росте вложенного капитала. В данном случае речь идет о ценных бумагах инвестиционных фондов двойного назначения. Они выпускают собственные акции двух типов, первые приносят высокий доход, вторые – прирост капитала. Инвестиционные характеристики портфеля определяются значительным содержанием данных бумаг в портфеле. Сбалансированный портфель предполагает сбалансированность не только доходов, но и риска, который сопровождает операции с ценными бумагами, и поэтому в определенной пропорции состоит из ценных бумаг с быстрорастущей курсовой стоимостью и из высокодоходных ценных бумаг. В состав портфеля могут включаться и высоко рискованные ценные бумаги. Как правило, в состав данного портфеля включаются обыкновенные и привилегированные акции, а также облигации. В зависимости от конъюнктуры рынка в те или иные фондовые инструменты, включенные в данный портфель, вкладывается большая часть средств. Данные виды портфеля ценных бумаг могут быть представлены графически (рис. 6.):  Рис. 6. Виды портфелей ценных бумаг в зависимости от источника доходов Инвестиционный портфель можно подразделять на виды и по иным признакам: по целям: o получение дополнительного дохода; o прирост капитала; o сохранение капитала; o смешанные цели; по характеру управления: o консервативный; o агрессивный; o бессистемный; по составу: o относительно фиксированный (изменение состава и структуры данного портфеля происходит относительно редко); o меняющийся; по срокам действия ценных бумаг: o краткосрочные (например, портфель, состоящий из муниципальных краткосрочных облигаций); o среднесрочные (например, портфель, состоящий из среднесрочных корпоративных облигаций); o долгосрочные (например, портфель, состоящий из акций); по территориальному признаку: o иностранные; o отечественные; o международные; по отраслевой принадлежности: o специализированные (включают ценные бумаги компаний только одной отрасли); o комплексные (включают ценные бумаги компаний различных отраслей). Если рассматривать типы инвестиционных портфелей в зависимости от степени риска, приемлемого для инвестора, то надо учитывать тип инвестора. При формировании инвестиционной политики определенное значение имеют индивидуальные склонности человека к риску. Одни предпочитают действовать осторожно, не претендуя на большой доход. Другие же могут идти на очень большой риск ради получения высокого дохода. Как правило, инвесторов подразделяют на консервативных, умеренно-агрессивных и агрессивных (табл. 3). Таблица 3. Характеристики инвестиционного портфеля в зависимости от склонности инвестора к риску

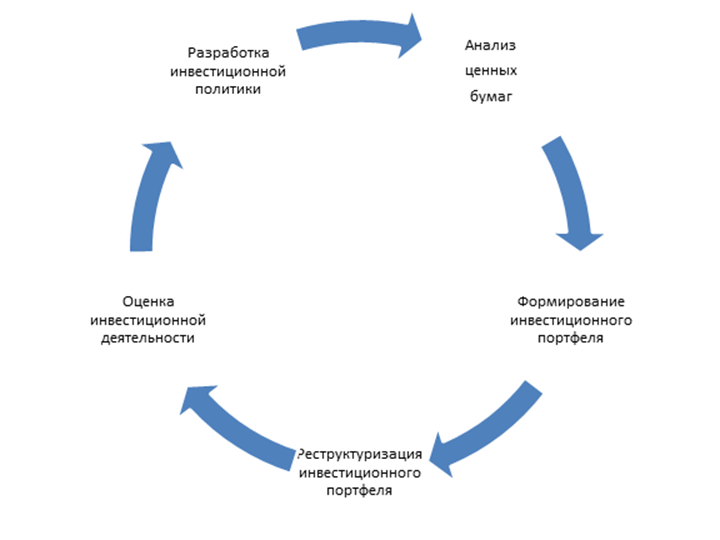

Консервативный тип инвестора характеризуется склонностью к минимизации риска, к надежности вложений. Умеренно-агрессивному типу инвестора присущи такие черты, как склонность к риску, но не очень высокому, предпочтение высокой доходности вложений, но с определенным уровнем защищенности. Агрессивный инвестор готов идти на риск ради получения высокой доходности. Методы управления портфелем ценных бумаг. Для того чтобы инвестиционный портфель приносил необходимую доходность, им надо управлять. Под управлением инвестиционным портфелем понимается совокупность методов, которые обеспечивают: сохранение первоначально вложенных средств; достижение максимального возможного уровня доходности; снижение уровня риска. Обычно выделяют два способа управления: активное и пассивное управление. Стратегия 1. Активная стратегия – инвестор за счёт постоянного переформирования портфеля наращивает его стоимость. Активную стратегию проводят менеджеры, которые полагают, что рынок не всегда, по крайней мере в отношении отдельных ценных бумаг, эффективен, поэтому цена данных активов завышена или занижена. Активная стратегия состоит в поиске финансовых инструментов, которые неверно оценены рынком, с целью их включения в портфель для получения более высокой доходности. В основе обычно лежит фундаментальный анализ. Активное управление характеризуется прогнозированием размера возможного дохода от инвестированных средств. Активная тактика предполагает, с одной стороны, пристальное отслеживание и приобретение высокоприбыльных ценных бумаг, а с другой – максимально быстрое избавление от низкоэффективных активов. Такой тактике соответствует метод активного управления, получивший название свопинг, что обозначает постоянный обмен ценных бумаг через финансовый рынок. Мониторинг активного управления предполагает: 1. отбор ценных бумаг (покупка высокодоходных, эффективных к приобретению и низкодоходных к реализации); 2. определение доходности и риска нового портфеля; 3. сравнение эффективности формируемого и ранее сформированного портфеля; 4. реструктуризация портфеля, обновление его состава. Стратегия 2. Пассивная стратегия – портфель ценных бумаг более или менее постоянен, инвестора устраивает имеющаяся доходность ценных бумаг при допустимом уровне риска. Пассивная стратегия управления портфелем зародилась в 50-е годы 20 века в результате появления современной портфельной теории, которая включает в себя понятия эффективного РЦБ, эффективного портфеля. Пассивная стратегия предполагает, что менеджер разделяет теорию эффективного рынка, основанную на утверждении, что рынок правильно и идеально определяет цены ценных бумаг, общая информация о деятельности компаний уже отражена в цене, и новые события заставляют эту цену реагировать так быстро, что не остается времени для получения выгоды от особых знаний. Менеджер не ставит перед собой целью получить более высокую доходность, чем в среднем предлагает рынок для конкретного уровня риска. Пассивное управление портфелем включает 2 разновидности: 1. Приобретение активов с целью держать их долгое время. Текущее изменения курсовой стоимости активов не принимаются в расчет, т.к. в длительном периоде взлеты и падения гасят друг друга. 2. Копирование фондового индекса, который принимается за рыночный портфель. Портфель не переформировывается пока не изменяет состав индекса. В этом случае инвестор может экономить на услугах аналитика, т.к. они ему не требуются. Однако есть и дополнительные издержки – при исключении какой-либо ценной бумаги из индекса ее цена падает, и инвестору приходится продавать ее по невыгодной цене, и, наоборот – при включении ценной бумаги в индекс ее цена возрастает и покупать приходится тоже по невыгодной цене. При этой же стратегии можно формировать портфель на основе фьючерса на индекс. В таком случае чаще всего инвестор имеет еще денежные средства на депозите. Суть пассивного управления состоит в создании хорошо диверсифицированных портфелей с заранее определенным уровнем риска и продолжительном удерживании портфелей в неизменном состоянии. Пассивные портфели характеризуются низким оборотом, минимальным уровнем расходов. Мониторинг пассивного управления предполагает: 1. определение минимального уровня доходности; 2. отбор ценных бумаг и формирование хорошо диверсифицированного портфеля; 3. формирование оптимального портфеля с учетом необходимого соотношения риска и доходности; 4. обновление портфеля при снижении его доходности ниже минимального уровня. В заключение следует отметить, что одно из «золотых» правил работы с ценными бумагами гласит: нельзя вкладывать все средства в ценные бумаги – необходимо иметь резерв свободной денежной наличности для решения инвестиционных задач, возникающих неожиданно. Вопрос 3. Этапы инвестиционного менеджмента в области финансовых активов. Инвестиционный менеджмент в области финансовых активов включает в себя следующие этапы (рис. 7): 1. разработку инвестиционной политики; 2. анализ ценных бумаг; 3. формирование инвестиционного портфеля; 4. реструктуризацию инвестиционного портфеля; 5. оценку инвестиционной деятельности.  Рис. 7. Процесс инвестирования в ценные бумаги Под стратегией управления финансовыми инвестициями (инвестиционной стратегией) понимают направление и способы использования финансовых активов для извлечения максимально возможной выгоды. Стратегия управления разрабатывается в рамках установленных в стране правил и ограничений в области финансовых инвестиций. Быстро меняющаяся конъюнктура на фондовом рынке, несовершенство и изменчивость законодательной базы, общие макроэкономические колебания требуют использования гибкой инвестиционной стратегии. Формирование стратегии управления финансовыми активами включает ряд этапов: выработку системы целей инвестирования; разработку мер по достижению намеченных целей; конкретизацию стратегии по отдельным периодам; оценку инвестиционной стратегии. Инвестиционная политика является составной частью общей финансовой стратегии предприятия и конкретизирует инвестиционную стратегию. Разработка инвестиционной политики предполагает: определение цели вложения денежных средств в ценные бумаги; соотношение цели и финансовых возможностей; соотношение риска и доходности. Тактика управления представляет собой совокупность методов и приемов для достижения цели в конкретных условиях. Анализ ценных бумаг нацелен на выявление таких ценных бумаг, которые могут дать прирост капитала. Для того, чтобы определить, какие ценные бумаги способны увеличить доход, применяется фундаментальный и технический анализ. Фундаментальный анализ основан на том, что котировки ценных бумаг отражают состояние экономики в целом, а также отрасли и самой фирмы-эмитента. В связи с этим инвесторы анализируют прежде всего макроэкономические показатели. Затем необходимо провести отраслевой анализ, в ходе которого выявляется та отрасль, которая может представить наибольший интерес для потенциального инвестора. Отраслевой анализ дополняется анализом фирмы (предприятия). Для этого изучается баланс фирмы, рассчитываются различные показатели, в том числе коэффициенты платежеспособности, рентабельности, финансовой устойчивости, ликвидности. На базе исследования различных коэффициентов выявляются тенденции развития компании за предыдущие периоды, и основываясь на этом, проецируется дальнейшее развитие деятельности фирмы. Подобный анализ может служить основой для принятия инвестиционного решения о вложении денежных средств в акции той фирмы, которая является более стабильной, надежной и перспективной. Фундаментальный анализ требует изучения большого количества статистических данных. Технический анализпредставляет собой один из методов исследования динамики фондового рынка с целью прогнозирования направления движения цен. Основными пользователями технического анализа являются трейдеры. Технические аналитики: а) проводят исследование движения курсов ценных бумаг; б) выявляют тенденции и направления их изменений; в) прогнозируют на этом основании движение цен в будущем. Технические аналитики полагают, что все происходящее на фондовом рынке подчинено тем или иным тенденциям. Основная цель технического аналитика – выявление этих тенденций на ранних стадиях их развития и осуществление торговли ценными бумагами в соответствие с направлением данной тенденции. Как фундаментальный, так и технический анализ нацелены на прогнозирование динамики рынка, они используются для решения одной и той же проблемы, а именно определения, в каком же направлении будут двигаться цены на фондовом рынке. Формирование инвестиционного портфеля. При формировании инвестиционного портфеля инвестор должен: Выбрать адекватные ценные бумаги, то есть такие, которые бы давали максимально возможную доходность и минимально допустимый риск. Определить, в ценные бумаги каких эмитентов следует вкладывать денежные средства. Диверсифицировать инвестиционный портфель. Инвестору целесообразно вкладывать деньги в различные ценные бумаги, а не в один их вид. Это делается для того, чтобы снизить риск вложений. Но диверсификация должна быть разумной и умеренной. Вложение в большое число разнообразных ценных бумаг может повлечь за собой и большие расходы на отслеживание необходимой информации для принятия инвестиционного решения. Методы формирования инвестиционного портфеля (метод Марковица и метод Шарпа) будут рассмотрены в рамках четвертой темы данного курса. Реструктуризация инвестиционного портфеля. Поскольку фондовый рынок является весьма динамичным, то происходящие на нем изменения отразятся на структуре инвестиционного портфеля. Поэтому инвестору необходимо пересматривать, корректировать свой портфель, изменять его структуру, чтобы добиваться доходности и уровня риска. Среди факторов, анализ которых влияет на принятие решения о проведении реструктуризации портфеля, можно выделить следующие: цикл и конъюнктура рынков ценных бумаг и альтернативных вложений; фундаментальные макроэкономические изменения (ожидаемый уровень роста капитала, инфляции, процентных ставок, курсов валют, промышленный рост или спад); финансовое состояние конкретного эмитента; требования инвесторов по изменению управления предприятием, выплате дивидендов, погашению кредитов и т.д.; политические и психологические аспекты инвестирования. Для реструктуризации требуется: сбор информации о новых видах ценных бумаг, которые могут быть включены в портфель; прогнозирование развития рынка ценных бумаг и определение альтернативных портфелей для различных ситуаций на рынке; выявление ценных бумаг, не отвечающих заданным целям управления. Оценка инвестиционного портфеля. В связи с тем, что целью инвестора является увеличение капитала, то необходимо осуществлять оценку эффективности вложений. Существуют методы оценки инвестиционного портфеля, разработанные специалистами в этой области. Вопросы для самопроверки: 1. Что можно относить к финансовым активам? 2. Каковы преимущества портфельного инвестирования? 3. Является ли рынок ценных бумаг частью рынка финансового? 4. Каковы основные функции рынка ценных бумаг? 5. Существует ли неорганизованный биржевой рынок ценных бумаг? 6. Каковы инвестиционные качества акций и облигаций? 7. Что представляет собой инвестиционный портфель и каковы его цели? 8. Какими свойствами должен характеризоваться инвестиционный портфель? 9. Какие виды инвестиционных портфелей характерны для российских инвесторов? 10. Какие принципы применяются при формировании инвестиционного портфеля? 11. Чем активное управление инвестиционным портфелем отличается от пассивного? 12. Если инвестор является консервативным, то какой вид инвестиционной портфеля он предпочтет сформировать? Почему? 13. Что понимается под реструктуризацией инвестиционного портфеля? 14. Если инвестор не желает много времени уделять реструктуризации инвестиционного портфеля, то какой способ управления этим портфелем он предпочтет? 15. Можно ли классифицировать инвестиционные портфели по типу ценных бумаг? 16. Для чего необходимо диверсифицировать инвестиционный портфель? 17. Каковы основные этапы инвестиционного менеджмента в области финансовых активов? Литература по теме: Базовое учебное пособие: 1. Аскинадзи В.М. Инвестиции: учебник для бакалавров / В.М. Аскинадзи, В.Ф. Максимова; Моск. гос. ун-т экономики, статистики и информатики. – Москва: Юрайт, 2014. – 422 с. Основная литература: 1. Инвестиции / У.Ф. Шарп, Г.Д. Александер, Д.В. Бэйли; Пер. с англ. А.Н. Буренина, А.А. Васина. – М.: ИНФРА-М, 2012. – 1028 с. 2. Кузнецов Б.Т. Инвестиционный анализ: учебник и практикум для академического бакалавриата / Б.Т. Кузнецов. – 2-е изд., испр. и доп. – М.: Юрайт, 2016. – 361 с. 3. Черняк В.З. Управление инвестиционными проектами [Электронный ресурс]: учебное пособие для вузов / Черняк В.З. – Электрон. текстовые данные. – М.: ЮНИТИ-ДАНА, 2015. – 364 c. – Режим доступа http://www.iprbookshop.ru/52060. – ЭБС «IPRbooks» Дополнительная литература: 1. Гудков Ф.А. Инвестиции в ценные бумаги / Ф.А. Гудков. – М.: ИНФРА-М, 2014. – 160 c. 2. Михайленко М.Н. Рынок ценных бумаг: учебник и практикум для академического бакалавриата / М.Н. Михайленко. – М.: Юрайт, 2016. – 324 с. 3. Рынок ценных бумаг: учебник для бакалавров / под общ. ред. Н. И. Берзона. – 3-е изд., перераб. и доп. – М.: Юрайт, 2015. – 537 с. – Серия: Бакалавр. Углубленный курс. Интернет-ресурсы: 1. http://www.cbr.ru/ 2. http://www.cfin.ru/ 3. http://www.fcsm.ru/ 4. http://www.micex.ru/ 5. http://www.minfin.ru/ru/ 6. http://www.rts.ru/ |