фин.мен. Задача Решение

Скачать 0.62 Mb. Скачать 0.62 Mb.

|

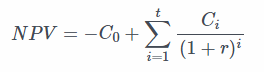

IRR — внутренняя доходность – это ставка процента, при которой приведенная стоимость всех денежных потоков инвестиционного проекта равна нулю. В общем виде для любого инвестиционного проекта формула для расчета IRR выглядит так:  Где NPV – чистая приведенная стоимость, C – чистый денежный поток, R – процентная ставка, 0, 1, 2, 3, 4 – количество периодов времени от сегодняшнего момента.

Если приравнять NPV к нулю, а вместо CF подставить денежные потоки, соответствующие каждому проекту, то в уравнение останется одна переменная R. Ставка процента, которая будет решением данного уравнения, то есть при которой сумма всех слагаемых будет равна нулю, и будет называться IRR или внутренней нормой доходности. NPV = -10 +3,7 / (1+0,15)1 + 3,7 / (1+0,15)2 + 3,7 / (1+0,15)3 + 3,7 / (1+0,15)4 = 0,57 млн. руб. IRR = 17,7594% Ответ: чистая приведенная стоимость составила 0,57млн.руб., внутренняя норма доходности (IRR) соствила 17,7594% - проект выгодный. Задание 2. Компания TTK рассматривает проект производства нового продукта. Продукт имеет шестилетний срок жизни. Выручка и прогнозируемая посленалоговая прибыль по новому продукту приведены в таблице:

Проект требует инвестиций в оборудование в размере 600 тыс. руб. Половина средств занимается под 12% годовых. Приведенный в таблице расчет чистой прибыли учитывает вычет амортизационных отчислений и погашение кредита, но не отражает платежи по заемному капиталу. Расчет амортизации осуществляется линейным способом (по 100 тыс. руб. ежегодно). В конце 6 года предполагается продать оборудование по цене 200 тыс. руб. Чистый оборотный капитал, необходимый для поддержания нового продукта оценивается в 10% от выручки. Ставка налога на прибыль 20%. Оцените свободные денежные потоки по рассматриваемому проекту. Решение: Составим график потока денежных средств, для этого построим таблицу, предварительно рассчитав необходимый оборотный капитал. Собственные средства составляют половину инвестиций, т.е. 50%×600=300 тыс. руб., столько же составляют и заемные средства – 300 тыс. руб. Возврат заемных средств считаем в течение 6 лет равными платежами, т.е. 300/6=50 тыс. руб. Необходимый оборотный капитал составит: 1-й год: 2000×10%=200 тыс. руб.; 2-й год: 4000×10%=400 тыс. руб.; 3-й год: 5000×10%=500 тыс. руб.; 4-й год: 7000×10%=700 тыс. руб.; 5-й год: 4000×10%=400 тыс. руб.; 6-й год: 2000×10%=200 тыс. руб. Результаты отразим в таблице.

Таким образом, видно, что предприятие испытывает нехватку денежных средств на протяжении всех лет, 50 тыс. долл. в 1-м году, 200 тыс. руб. – во втором году, 260 тыс. руб. – в 3-м, 270 тыс. руб. – в 4-м, 200 тыс. руб. – на 5-м году. На шестом году получен положительный остаток денежных средств. Следовательно, необходимо пересмотреть условия реализации проекта. Задание 3. Руководство Healthy Hopes Supply Corporation планирует инвестировать 500 000 долл. в новый завод по производству одноразовых пеленок. Срок работы завода – четыре года. Ожидаемый объем продаж составляет 600 000 долл. в год при цене 2 долл. за одну пеленку. Постоянные затраты, исключая амортизационные отчисления, составляют 200 000 долл. в год, а переменные издержки – 1,2 долл. на единицу продукции. Оборудование завода полностью износится через четыре года (при использовании метода равномерного начисления амортизации), и по окончании срока эксплуатации его остаточная стоимость будет равна нулю. Минимально приемлемая ставка доходности проекта равна 15% годовых, корпорация платит налог на прибыль по ставке 34%. Найдите следующие значения. а. Уровень продаж, при котором чистая прибыль будет равна нулю. б. уровень продаж, при котором для инвестиций в размере 500 000 долл. ставка доходности (рассчитанной по чистой прибыли) составит 15%. в. IRR, NPV и период окупаемости капиталовложений (рассчитанный обычным способом, так и на основе дисконтирования денежных потоков), если ожидаемый объем продаж составляет 600 000 единиц в год г. Уровень продаж, при котором NPV будет равна нулю. д. График поступлений дисконтируемых амортизационных отчислений. | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||