|

|

Маркетинговые показатели. 1 Что такое система показателей

Показатель удержания клиентов. Относится к договорным отношениям, в которых клиенты или остаются, или нет. Клиенты или возобновляют подписку на журнал, или дают ей закончиться. Клиенты сохраняют текущий счет в банке до тех пор, пока не закрывают его. Съемщики платят арендную плату до тех пор, пока

не съедут. Это классические примеры ситуаций с удержанием клиентов, где клиенты или остаются таковыми, или считаются потерянными навсегда.

В таких ситуациях компании обращают особое внимание на коэффициент удержания клиентов.

Коэффициент удержания клиентов. Соотношение количества сохраненных клиентов и количества клиентов в группе риска.

Если 40 000 подписок на журнал Fortuneистекают в июле, а издатель уверяет, что 26 000 клиентов возобновят подписку, мы можно сказать, что издатель сохранит 65% своих подписчиков.

Дополнением к удержанию клиентов служит их отсев или отток. Процент отсева или оттока 40 000 подписчиков журнала Fortune

составил 35%.

Следует обратить внимание на тот факт, что в данном случае определением коэффициента удержания клиентов служит соотношение количества удержанных клиентов и количества клиентов в группе риска (не сохраняемых клиентов). Отличительной чертой такого определения является то, что клиент должен входить в группу риска, состоящую из лиц, которые могут покинуть компанию, чтобы считаться клиентом, которого успешно удержали. Это означает, что новые подписчики журнала Fortune, привлеченные в июле, не являются частью данного уравнения, так же как не является таковой и огромное количество клиентов, чьи подписки истекают в последующие месяцы.

И, наконец, отметим, что иногда имеет больший смысл определять коэффициент удержания клиентов за время обслуживания клиента, а не за календарный срок. Вместо того, чтобы спрашивать, каков был коэффициент удержания клиентов в 2004 году, было бы полезнее получить данные о том, какой процент клиентов, удержанных в течение трех лет, сохранился на протяжении четвертого года.

Источники данных, сложности и предостережения

Соотношение общего количества клиентов в конце периода и количества клиентов в начале периода не является коэффициентом удержания клиентов. Сохранение клиентов в течение этого периода, разумеется, влияет на этот коэффициент, но привлечение новых клиентов также сказывается на нем.

Доля клиентов в начале периода, которые оставались клиентами компании на протяжении всего этого периода, представляет собой множество, близкое к коэффициенту удержания клиентов. Эта доля

была бы действительно коэффициентом удержания клиентов, если бы все клиенты, имеющиеся в начале периода, входили в группу риска, состоящую из лиц, которые могли бы покинуть компанию в течение данного периода.

Рекомендации по подсчету клиентов3 Правильное определение клиента является задачей первостепенной важности

При подсчете клиентов маркетологи стремятся идти самыми простыми путями, что дает в итоге неверные результаты. Они склонны замалчивать недостатки основного и принципиально важного этапа определения клиента. При неправильном определении этого понятия подсчет не имеет смысла.

Банки оперируют понятием «домохозяйство», так как они зациклены на «взаимоотношениях» {взаимоотношения определяются как количество продуктов, проданных клиентам, имеющих один общий банковский адрес). Банки склонны делать акцент на количестве проданной продукции. Не имеет значения, что членом домохозяйства может быть владелец компании, который распоряжается практически всеми счетами; супруга, которая держит деньги в каком-нибудь другом банке; дети, у которых вообще нет банковского счета. В такой ситуации понятие «домохозяйство» теряет всякий смысл. Здесь мы имеем дело как минимум с тремя клиентами: владелец компании (важнейший клиент), его супруга (почти не клиент) и дети (определенно не клиенты). Розничные торговцы подсчитывают количество торговых операций или квитанций (чеков, выбитых кассовыми аппаратами), куда могут быть включены продукты, предназначенные для мамы, папы и детишек, а также для тетушки Мэри и соседки Сью. Также такой чек может относиться к покупке, сделанной супругой/супругом для своего мужа/жены в соответствии с полученными указаниями. При таких обстоятельствах реальным клиентом является муж или жена, а супруг/супруга выступает в роли поставщика. Определение клиента почти всегда представляется нелегким делом, так как требует четкого понимания как стратегии компании, так и поведения покупателей.

Не все клиенты одинаковы

Показатели привлечения и удержания клиентов не могут оцениваться руководством с целью принятия каких-либо решении без понимания разницы между покупателями. В прошлом году крупная компания-разработчик программного обеспечения, которую мы назовем Zapp> приобрела всего один экземпляр компонента ПО. Другая компания, скажем, Tancat, приобрела 100 экземпляров. Обе ли эти компании клиенты? Конечно, нет. Tancatнаверняка является клиентом, которого следует сохранить и по возможности ориентировать на другие продукты. Zapp*, вероятно, просто оценивает продукт с тем, чтобы сохранить свое превосходство на рынке новых программных концепций и, возможно, чтобы скопировать купленный продукт. По одному варианту следует довести дело с единичной покупкой компании Zappдо конца е тем, чтобы посмотреть, что происходит на самом деле, Zappмог бы стать важным клиентом, если бы мы поняли мотивировку его покупки, или если бы мы использовали факт данного приобретения для налаживания контакта.

Перед тем, как что-либо подсчитывать, следует разбить потенциальных и текущих пользователей товаром или услугой на группы, которые можно было бы рассматривать со стратегической точки зрения. Некоторые текущие покупатели, такие как Zapp, являются, по сути, потенциальными клиентами в том отношении, что многое зависит оттого, какви с ними поступите. Следует считать тех покупателей и потенциальных клиентов, которые схожи между собой по заданным признакам. Где находятся клиенты?

Крупные клиенты часто совершают покупки вне зависимости от

местоположения каждого пользователя. Является ли клиентом Bank

ofAmerica, или клиентом выступает каждый его филиал? Если бы

корпорация Citicorpпокупала централизованно, как бы вы считали

ее одним клиентом, в то время как BankofAmericaрассматрива*-

ется как сотни клиентов?

Кто является клиентом?

Определение того, кто выступает клиентом, еще оолее сложно. Многие клиенты - это не те люди, которые делают заказы у вашего торгового персонала. Подлинный клиент скрывается глубоко в недрах организации-покупателя, и может потребоваться немало усилий,, чтобы просто идентифицировать такого человека. Под регистрационным именем ОгЛ/может скрываться клиент, которого на самом деле зовут Берт Сайфер и который работает инженером на каком-то неизвестном заводе. Или компания-покупатель Fordможет иметь консолидированные заказы от нескольких лиц, разбросанных по всей стране. В этом случае ^г^выступает клиентом только в отношении выписки счета. Так что же нам считать? Еще более распространенным явлением стали комбинированные клиенты. Решения о покупках принимаются несколькими лицами. В разное время и в отношении разной продукции ведущую роль Могут играть разные люди. В крупных компаниях имеются специальные группы сбыта, занимающиеся продажами таким групповым покупателям. Их можно рассматривать как единых клиентов, однако динамика их решений о покупках представляется гораздо более сложной, чем решения, принимаемые конкретными лицами. У розничного продавца швейных изделий, который продаег одежду : для детей 10-12 лет, имеется, по меньшей мере, два клиента: мама и ребенок, который носит эту одежду. Вы считаете их как одного или как двух клиентов? Маркетинг мог бы рассматривать каждого из них в качестве отдельного клиента при принятии решений в отношении разработки и размещения рекламы. Магазин мог бы считать их одним клиентом или избрать в качестве целевого потребителя ребенка.

Основной вывод заключается в том, что определение клиентов для их подсчета зависит, по сути, от цели такого подсчета. Возможно, вам придется считать одних и тех же «клиентов» разными способами для разных целей. Не существует универсального определения клиентов.

5.2 Прибыльность клиентов

Прибыльность клиентов (СР)

* это прибыль, которую извлекает компания от обслуживания клиента или группы клиентов в течение определенного периода времени.

Расчет прибыльности клиентов является важным этапом в понимании того, какие взаимоотношения с клиентами предпочтительнее других. Часто компания обнаруживает^ что некоторые взаимоотношения с клиентами стали нерентабельными. Материальное положение компании могло бы быть лучше (она была бы более рентабельной) без этих клиентов. С другой стороны, необходимо идентифицировать наиболее прибыльных клиентов и быть в состоянии предпринять определенные шаги с целью обеспечить продолжение сотрудничества с такими наиболее прибыльными клиентами.

Цель: определить прибыльность клиентов на индивидуальном уровне

Как правило, компании оценивают эффективность своей деятельности в целом. Можно часто услышать такую или похожую фразу: «У нас был хороший год, и наши подразделения принесли 400 000 долларов прибыли». При оценке клиентов часто применяются усредненные показатели, такие как «Мы получили прибыль в размере 2,50 доллара с клиента».

Хотя эти показатели могут быть полезными, за ними иногда скрывается важный факт: не все клиенты одинаковы и, что еще хуже, некоторые из них вообще не приносят прибыли. Проще говоря, мы можем многое узнать, выяснив, какой вклад сделал каждый клиент в показатели итоговой прибыльности компании, а не оценивая некоего усредненного клиента.

Прибыльность клиента. Розница между доходами, полученными в результате взаимоотношений с клиентом в течение определенного периода времени, и затратами, связанными с этими взаимоотношениями.

Общая прибыльность компании может быть увеличена, если к

разным клиентам подходит по-разному.

Если говорить по существу, то давайте рассмотрим три различных

уровня клиентов:

1. Высокопоставленные клиенты - ПООЩРЯТЬ. Вашими наиболее ценными клиентами являются те, кого вы больше

всего желаете сохранить. Они требуют большего внимания с вашей стороны по сравнению с другими группами клиентов. Если вы их потеряете, ваша прибыль пострадает в наибольшей степени. Следите за тем, чтобы поощрять их различными способами, отличными от обыкновенных скидок. Эти клиенты, вероятно, больше всего ценят то, что вы для них делаете, и они могут быть нечувствительными к цене.

Клиенты второго уровня - РАЗВИВАТЬ. Клиенты в середи

не рейтинга — те, которые приносят прибыль в диапазоне от

незначительной до средней, - могут служить целевой груп

пой для развития. Это те ваши клиенты, которых вы може

те поднять до уровня высокопоставленных. Ознакомьтесь с

некоторыми показателями в отношении клиентов, описан

ными в разделе 5.3, чтобы вычислить, какие клиенты обла

дают наибольшим потенциалом развития.

Клиенты третьего уровня - ИЗБАВЛЯТЬСЯ. Компания те

ряет деньги на обслуживании этих людей. Если вы не може

те легко продвинуть их на более высокий уровень прибыль

ности, вам следует подумать о том, чтобы завышать цены за

услуги, которыми они пользуются в настоящее время. Если

вы можете дифференцировать эту группу заранее, то лучше

всего не привлекать таких клиентов.

Существенным конкурентным преимуществом могли бы стать базы данных, с помощью которых можно было бы анализировать прибыльность клиентов на индивидуальном уровне. Если вы можете определить прибыльность клиента, у вас есть шанс выявить самых ценных клиентов и, может быть, даже переманить наиболее рентабельных клиентов ваших конкурентов.

Конструкция

Теоретически такой расчет не должен вызывать никаких затруднений. Рассчитайте расходы на обслуживание каждого клиента и доходы, полученные в результате взаимоотношений с ними за расчетный период. Проведите операцию вычитания, чтобы получить прибыль, полученную от каждого клиента, и сгруппируйте клиентов в зависимости от величины этой прибыли. В теории все выглядит гладко, но для крупных компаний с множеством клиентов это может стать серьезной проблемой, даже при наличии обширных и структурированных баз данных.

Чтобы проводить анализ с большими базами данных, может быть необходимо отказаться от мысли рассчитывать прибыль, по-

лучаемую от каждого конкретного клиента, а вместо этого работать с представительными группами.

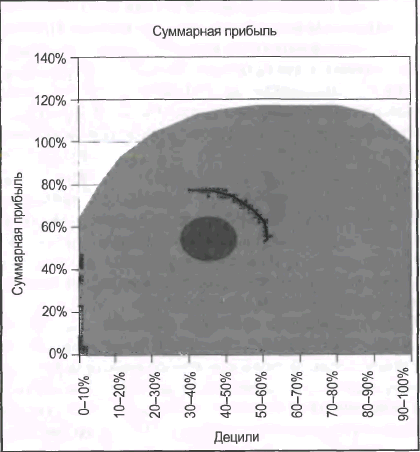

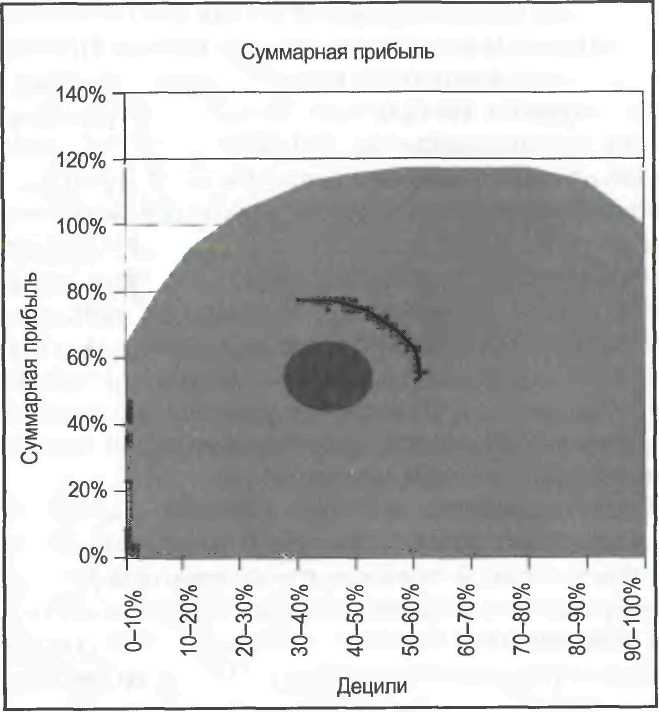

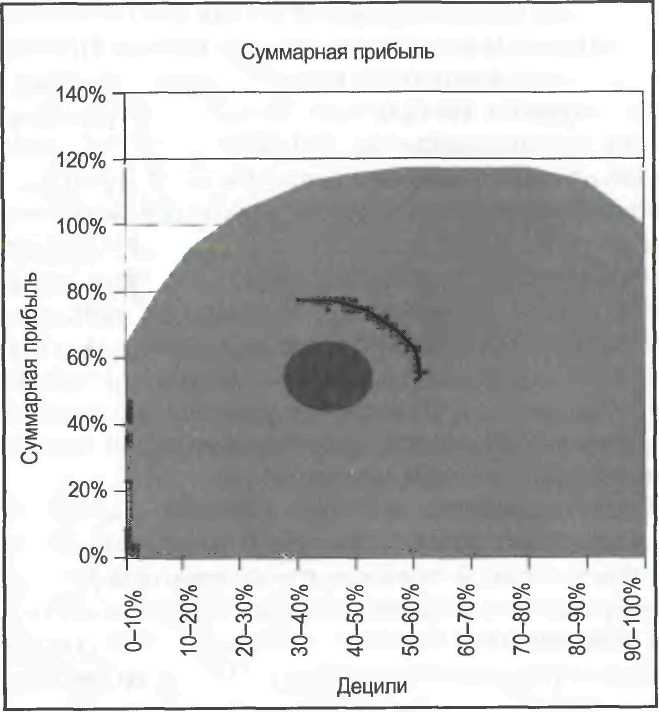

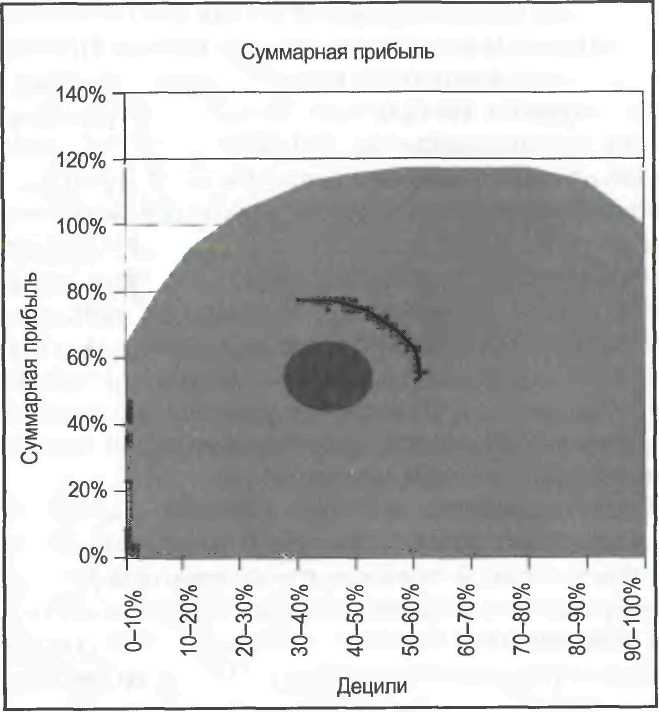

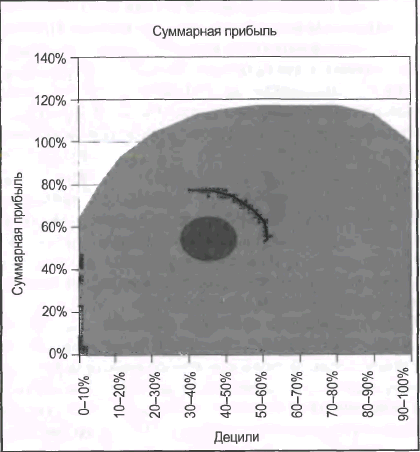

После того, как у вас на руках окажется рейтинговый список прибылей, полученных от клиентов (или от группы клиентов), следует построить график, отражающий зависимость доли совокупной прибыли от доли клиентов по степени их прибыльности. С учетом того, что клиенты распределены, начиная с наиболее прибыльных и заканчивая наименее рентабельными, окончательный график обычно похож на голову кита.

Прибыльность будет резко повышаться и так же резко убывать. (Напоминаем, что наши клиенты распределены в порядке убывания - от наиболее прибыльных до наименее прибыльных.) Всякий раз, когда клиенты показывают отрицательные значения прибыльности, график достигает максимума — свыше 100%: прибыльность каждого клиента меняет знак с плюса на минус. При росте количества неприбыльных клиентов суммарная прибыль уменьшается в строго возрастающем темпе. График всегда заканчивается при 100% клиентов, приносящих 100% совокупной прибыли.

Роберт Каплан (соразработчик концепции управления расходами по видам деятельности и системы сбалансированных показателей) предпочитает называть эти графики китовидными кривыми5. По мнению Каплана, китовидная кривая обычно показывает, что 20% наиболее прибыльных клиентов могут иногда приносить от 150% до 300% совокупной прибыли, так что итоговая кривая напоминает голову кита над поверхностью воды. Пример китообразной кривой приведен на рис. 5.2.

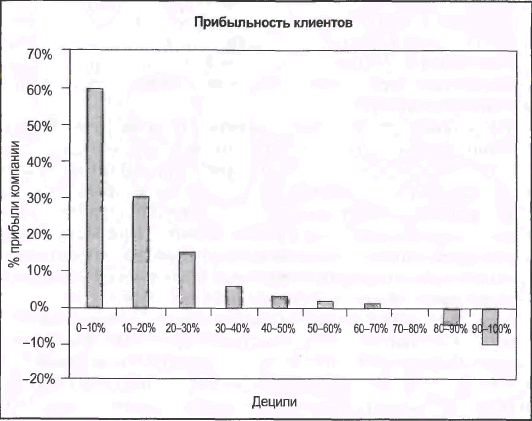

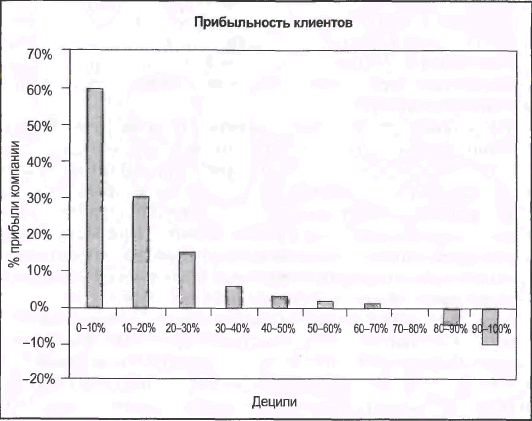

ПРИМЕР. Розничный торговец каталогами сгруппировал своих клиентов по 10 децилям, исходя из их прибыльности (см. табл. 5.1 и рис. 5.1). Дециль - это одна десятая часть совокупности. Значит, показатель 0-10% означает 10% наиболее прибыльных клиентов.

Таблица 5.1.

Рентабельность клиентов, упорядоченная по долям прибыли

Децили клиентов по прибыльности

|

0-10%

|

10-20%

|

20-30%

|

i

2

т

|

40-50%

|

50-60%

|

60-70%

|

70-80%

|

80-90%

|

90-100%

|

Прибыльность по диапазонам (миллионы _ДОлларов)

|

100$

|

50$

|

25$

|

10$

|

5$

|

3$

|

2$

|

0$

|

(-8$)

|

(-20$)

|

% от общей прибыли

|

60%

|

30%

|

15%

|

6%

|

3%

|

2%

|

1%

|

0%

|

-5%

|

-12%

|

Здесь четко видно, что если компания прекратит обслуживание 20% наименее прибыльных клиентов, она сможет сэкономить 28 миллионов долларов.

Рис. 5.1. Прибыльность клиентов

Таблица 5.2.

Суммарная прибыльность достигает максимума еще до того,как были обслужены все клиенты

Децили клиентов по прибыльности

|

0-10%

|

10-20%

|

20-30%

|

о

2

|

40-50%

|

50-60%

|

60-70%

|

70-80%

|

80-90%

|

90-100%

|

Совокупная прибыль

|

$100

|

$150

|

$175

|

$185

|

$190

|

$193

|

$195

|

$195

|

$187

|

$167

|

Совокупная прибыль, %

|

59,9

|

89,8

|

104,8

|

110,8

|

113,8

|

115,6

|

116,8

|

116,8

|

112,0

|

100,0

|

В табл. 5.2 представлены те же данные по клиентам в суммарном виде. Совокупная прибыль, построенная на графике по децилям, напоминает голову кита с крутовозрастающим гребнем, достигающим максимума суммарной прибыльности свыше 100%, и сходящим после этого на нет (см. рис. 5.2).

Рис 5.2 Китовидная кривая

Источники данных, сложности и предостережения

Оценка прибыльности клиентов требует подробной информации. Распределение доходов по клиентам часто представляет собой самый легкий этап; определение затрат по клиентам - дело гораздо более сложное. Стоимость реализованной продукции распределяется по клиентам, исходя из стоимости товаров, купленных каждым из них. Распределение косвенных издержек может потребовать использования определенной формы системы управления расходами по видам деятельности (ABC, activity-basedcostingsystem). И, наконец, могут быть некоторые категории затрат, которых будет невозможно распределить по клиентам. Если это так, то, вероятно, лучше отнести эти издержки на расходы компании и удовлетвориться цифрами прибыльности клиентов, составляющими сумму, несколько меньшую в сравнении с суммой общей прибыли компании.

При рассмотрении долей прибыли, получаемых от каждого кли-ента, следует помнить, что со временем многое меняется. Клиенты,

которые были прибыльными в прошлом году, могут оказаться невыгодными в нынешнем году. Поскольку китовидная кривая отражает показатели за прошедший период, мы должны быть осторожны при ее использовании для принятия решений, которые формируют будущие показатели. Например, мы вполне можем стремиться к продолжению взаимоотношений, которые были невыгодны в прошлом, если мы знаем, что в будущем положение дел изменится. К примеру, банки обычно предлагают льготные пакеты студентам на развитие их бизнеса. Это действительно может привести к низким или отрицательным показателям прибыльности клиентов в краткосрочной перспективе. Замысел заключается в том, что будущая прибыль компенсирует текущие потери. Ценность жизненного цикла клиента (см. раздел 5.3) является упреждающим показателем, который учитывает будущую спрогнозированную прибыльность взаимоотношений с каждым клиентом.

При сборе и обработке данных о клиентах с целью принятия решений о том, каких из них стоит обслуживать, важно учитывать законодательное поле, в рамках которого работает компания. Оно может варьироваться в широких пределах в зависимости от страны, где может действовать антидискриминационная политика и особые условия в некоторых отраслях экономики. Например, коммунальные предприятия иногда обязаны обслуживать всех потребителей.

Стоит также помнить, что скрупулезность при сборе специфических данных о клиенте может разрушить взаимоотношения с ним. Некоторых индивидуумов отталкивает чрезмерное любопытство при сборе данных. Конечно же, компании, выпускающей продукты питания, такая информация может помочь узнать, какие клиенты сидят на диете. Но руководству этой компании следует дважды подумать, прежде чем включать этот вопрос в анкету для последующего опроса своих клиентов.

Иногда имеются веские финансовые причины для продолжения обслуживания неприбыльных клиентов. Например, некоторые компании полагаются на эффект сетевых влияний. Приведем пример с почтовой службой Соединенных Штатов. Одной из ее сильных сторон является способность доставлять корреспонденцию по всей стране. Если рассматривать вопрос поверхностно, то представляется, что для нее было бы выгоднее приостановить доставки в удаленные районы. Но, если такое произойдет, эта служба станет менее ценной для всех клиентов. Если говорить коротко, то иногда неприбыльные взаимоотношения с клиентами необходимы компании, чтобы сохранить тех, которые приносят прибыль.

Подобным же образом, компании с высокими постоянными затратами, которые были распределены по клиентам в период определения прибыльности последних, могут задать вопрос о том, сократятся ли их затраты, если прекратить обслуживание неприбыльных клиентов. Если затраты не сократятся, то прекращение взаимоотношений с нерентабельными клиентами может привести только к тому, что взаимоотношения с оставшимися клиентами будут выглядеть еще менее прибыльными (после перераспределения затрат), а это приведет к сокращению прибыли компании. Словом, необходимо быть уверенным в том, что после прекращения неприбыльных взаимоотношений отрицательное сальдо прибыли исчезнет. Несомненно, доходы и стоимость реализованной продукции сократятся, но если некоторые другие виды затрат не исчезнут, то компании было бы лучше поддерживать неприбыльные взаимоотношения, так как они вносят свой вклад в покрытие постоянных издержек (см. разделы 3.4 и 3.6).

Отказ от клиентов представляет собой довольно щепетильное дело, и компания должна всегда рассматривать возможные последствия такого шага для своего престижа. Таким же образом, когда вы избавляетесь от клиента, вы не можете рассчитывать на то, что его будет легко вернуть, если он перейдет в группу прибыльных

клиентов.

И, наконец, поскольку китовидная кривая рассматривает суммарный процент валовой прибыли, эти цифры очень чувствительны к объему совокупной прибыли в денежном выражении. Когда общая сумма прибыли в денежном исчислении выражается небольшим числом, наиболее прибыльные клиенты могут выражаться огромным процентом этой незначительной цифры. Таким образом, когда вы слышите о том, что 20% клиентов компании обеспечивают ей 350% прибыли, прежде всего вам следует посмотреть на валовую прибыль этой компании в денежном выражении. Если общая сумма прибыли невелика, 350% этого показателя могут соответствовать довольно незначительной сумме денег. Чтобы закрепить эту мысль, спросите себя, какой была бы китовидная кривая для компании с нулевой прибылью в денежном исчислении.

5.3. Ценность жизненного цикла клиента

П оказатель ценности жизненного цикла клиента представляет собой денежное выражение взаимоотношений с клиентом, исходя из текущей ценности спрогнозированных будущих денежных потоков, отнесенных на счет взаимоотношений с клиентом. Когда маржа и коэффициент удержания клиентов являются постоянными величинами, для расчета ценности жизненного цикла взаимоотношений с клиентом может использоваться следующая формула: оказатель ценности жизненного цикла клиента представляет собой денежное выражение взаимоотношений с клиентом, исходя из текущей ценности спрогнозированных будущих денежных потоков, отнесенных на счет взаимоотношений с клиентом. Когда маржа и коэффициент удержания клиентов являются постоянными величинами, для расчета ценности жизненного цикла взаимоотношений с клиентом может использоваться следующая формула:

Ценность жизненного цикла клиента ($)

Коэффициент удержания клиентов(%)

= Маржа ($)х

1 + Ставка дисконта (%) - Коэффициент удержания клиентов (%)

Ценность жизненного цикла клиента (CLV) является важнейшим понятием в том отношении, что он заставляет компании смещать акценты с получения квартальных прибылен на обеспечение долгосрочного благополучия взаимоотношений с клиентами. Ценность жизненного цикла клиента представляет собой важный показатель, поскольку демонстрирует верхний предел расходов на привлечение новых клиентов.

Ц ель: определить ценность каждого клиента ель: определить ценность каждого клиента

Как любят говорить Дон Пепперс и Марта Роджерс, «Некоторые клиенты более равны между собой, чем другие»6. Мы имели тому наглядное подтверждение в предыдущем разделе, где анализировалась прибыльность взаимоотношений с клиентами на индивидуальном уровне. Как мы уже отмечали, прибыльность клиента (СР) представляет собой разницу между доходами, отнесенными на счет взаимоотношений с клиентом, и затратами, понесенными в связи с такими взаимоотношениями, на протяжении определенного периода времени. Основная разница между СР и показателем ценности жизненного цикла клиента (CLV) заключается в том то, что СР оценивает прошлое, a CLVсмогркт в будущее. По существу, показатель CLVможет быть более полезен для руководства компании при выработке решений, но его труднее определить количественно. Количественное определение СР заключается в составлении отчетов и суммировании результатов прошлой деятельности, тогда как

количественное определение показателя CLVподразумевает прогнозирование будущей деятельности.

|

|

|

Скачать 19.01 Mb.

Скачать 19.01 Mb.

оказатель ценности жизненного цикла клиента представляет собой денежное выражение взаимоотношений с клиентом, исходя из текущей ценности спрогнозированных будущих денежных потоков, отнесенных на счет взаимоотношений с клиентом. Когда маржа и коэффициент удержания клиентов являются постоянными величинами, для расчета ценности жизненного цикла взаимоотношений с клиентом может использоваться следующая формула:

оказатель ценности жизненного цикла клиента представляет собой денежное выражение взаимоотношений с клиентом, исходя из текущей ценности спрогнозированных будущих денежных потоков, отнесенных на счет взаимоотношений с клиентом. Когда маржа и коэффициент удержания клиентов являются постоянными величинами, для расчета ценности жизненного цикла взаимоотношений с клиентом может использоваться следующая формула: ель: определить ценность каждого клиента

ель: определить ценность каждого клиента